Introduction générale

Le processus de mondialisation a favorisé la

concentration des Bourses à travers le monde.

Ainsi, en septembre 2000, naissait la Bourse

paneuropéenne EURONEXT issue de la fusion des places d'Amsterdam, de

Bruxelles et de Paris. Tandis que NOREX, regroupement des bourses de Stockholm,

de Copenhague, d'Oslo et de Reykjavik entamaient un rapprochement avec les

Places Baltes : l'Estonie, la Lituanie et la Lettonie.

C'est dans cette même vision que les sept pays de

l'Union Monétaire Ouest Africaine (UMOA) ont privilégié

dans leur projet d'organisation d'un Marché Financier, l'option d'une

Bourse Commune, plus appropriée à leurs économies,

plutôt qu'une juxtaposition de Bourses nationales harmonisées,

appelées à se fédérer.

Dans le cadre de leur financement, les entreprises se

retrouvent limitées au seul secteur des banques et établissements

financiers, avec lesquels les conditions d'obtention de crédits sont

élevées. En outre, ce mode de financement ne leur permet pas de

financer efficacement leur développement et leur croissance, vue la

nature du crédit octroyé.

Le rôle du marché financier et

particulièrement de la Bourse Régionale est de mobiliser

l'épargne sous - régionale dans le souci prioritaire de financer

à coût réduit le développement des entreprises et

des Etats.

(1) NOTRE PROBLEMETIQUE

Malheureusement, l'on constate, que le Marché Financier

Régional et la BRVM en particulier a, aujourd'hui, du mal à

prouver son efficacité en raison de son manque de dynamisme, de

profondeur ainsi que de son incapacité à s'adapter à son

environnement et à l'évolution internationale. Cet état

de fait emmène à se poser la question suivante :

Comment rendre la Bourse

Régionale des Valeurs Mobilières (BRVM) plus efficace pour le

financement des entreprises dans l'espace UEMOA ?

L'analyse primaire de ce thème soulève

différentes interrogations qui sont :

- le marché financier est - il organisé

efficacement ?

- les produits offerts par le marché financier

répondent-ils à l'attente des sociétés ?

- Quelles sont les forces et les faiblesses de la BRVM dans le

financement des entreprises ?

- la BRVM arrive t- elle à satisfaire les besoins des

entreprises en matière de financement?

- les institutions étatiques contribuent elles à

la dynamisation du marché ?

- quelles actions pour le renforcement de l'efficacité

de la BRVM dans le financement des entreprises ?

(2) NOTRE DEMARCHE

La première partie de notre travail a consisté

en la collecte d'informations sur la base d'interviews et de sources

documentaires.

Le questionnaire des interviews est disposé en annexe

IV.

Cette étape a débuté par une

enquête effectuée par entretien avec les responsables des

opérations du marché de la BRVM, le Directeur

Général de la BRVM, les Directeurs des antennes nationales de

Bourse de Côte d'Ivoire, du Sénégal, le Directeur

d'Exploitation du Dépositaire Central/Banque de Règlement, le

Secrétaire Général du Conseil Régional de l'Epargne

Publique, et les responsables d'entreprises.

Nous avons par la suite procédé à des

collectes de données dans des documents spécialisés et des

sites Internet tels que deux CREPMF et de la BRVM.

Cette approche nous a permis d'avoir une connaissance de

l'environnement financier de l'UEMOA, du fonctionnement du Marché

financier, des activités et du fonctionnement de la BRVM et du DCBR.

Nous avons aussi pris connaissance des différents types de financement

des entreprises dans la zone UEMOA et des limites qu'elles rencontrent dans le

financement de leur exploitation et de leur croissance.

La seconde partie de notre travail a consisté en une

analyse des différentes informations collectées, afin

d'établir un diagnostic critique du financement des entreprises dans

l'UEMOA.

Nous avons conclu, en troisième partie, notre travail

par des propositions et recommandations pour améliorer

l'efficacité de la Bourse Régionale des Valeurs Mobilières

dans le cadre du financement des entreprises.

PRESENTATION DU MARCHE BOURSIER REGIONAL DE L'UEMOA

INTRODUCTION PREMIERE PARTIE

Cette première partie de notre étude donne au

lecteur un aperçu de l'organisation et des activités du

marché financier de l'Union Economique et Monétaire de l'Afrique

de l'Ouest.

Cette démarche va permettre au lecteur de comprendre le

diagnostic critique du financement des entreprises par la BRVM, et mieux

apprécier nos propositions et recommandations.

Pour ce faire, nous procèderons tout d'abord à

la présentation et à l'analyse des activités du

marché financier dans son ensemble, puis à une

présentation de l'organisation, des activités de la BRVM. Ceci

permettra au lecteur d'avoir une appréciation nette du marché

financier de l'UEMOA et de l'importance de la BRVM dans le financement des

entreprises.

CHAPITRE I :

PRESENTATION DU MARCHE FINANCIER REGIONAL

DE L'UEMOA

section i : organisation du marché

financier

Les responsabilités des différents acteurs et

intervenants du marché ont fait l'objet d'une nette séparation

suivant les standards internationaux généralement admis. D'un

côté, le Conseil Régional de l'Epargne Publique et des

Marchés Financiers (CREPMF), qui est l'organe public chargé de la

régulation du marché et de l'autre, les structures centrales du

marché que sont la Bourse Régionale des Valeurs Mobilières

(BRVM), le Dépositaire Central/Banque de Règlement

constituées sous forme de sociétés privées et les

intervenants commerciaux que sont les Sociétés de Gestion et

d'Intermédiation, les Sociétés de Gestion de Patrimoine,

les Apporteurs d'Affaires, les Conseillers en Investissements Boursiers et les

Démarcheurs.

Le Conseil Régional de l'Epargne Publique et

des Marchés Financiers (CREPMF) est régi par une

Convention signée le 3 juillet 1996 entre les Etats membres de l'UEMOA

et son Annexe portant composition, organisation, fonctionnement et attributions

du CREPMF. Il a pour principales missions de réglementer l'appel public

à l'épargne, d'habiliter, de contrôler et au besoin de

sanctionner les intervenants du marché. En vue d'asseoir

l'autorité et la légitimité requises pour assurer la

transparence, la sécurité et l'intégrité du

marché, les Autorités de l'Union ont décidé

d'attribuer au CREPMF, le statut d'organe de l'UEMOA.

La Bourse Régionale des Valeurs

Mobilières (BRVM) est chargée de l'organisation du

marché boursier ainsi que de la diffusion des informations. Elle se

compose d'un site central basé en Côte d'Ivoire et de sept

Antennes Nationales de Bourse dans chacun des pays de l'Union, sauf la

Guinée Bissau.

Le Dépositaire Central/Banque de

Règlement, est chargé de la centralisation et de la

conservation des titres inscrits en compte pour les intervenants, du

règlement des espèces et de la livraison des titres, de la

gestion des opérations sur titres ainsi que celles du Fonds de Garantie

du marché.

Les Sociétés de Gestion et

d'Intermédiation, (SGI), constituées en

sociétés anonymes, elles exercent à titre principal les

activités de négociation de valeurs mobilières en bourse

et de conservation de titres pour le compte de la clientèle. A titre

accessoire, elles font de la gestion sous mandat ainsi que du Conseil

Financier.

Les Sociétés de Gestion de Patrimoine,

(SGP), constituées également en sociétés

anonymes, elles gèrent les portefeuilles titres sous mandat notamment

pour les investisseurs non professionnels.

Les Apporteurs d'Affaires sont des banques ou

des personnes physiques

ou morales habilitées par le Conseil

Régional pour dynamiser le marché

en dehors des circuits

traditionnels et mettre les clients en relation avec

les SGI et les SGP.

Les Conseils en Investissements Boursiers

sont des personnes physiques ou morales spécialisées dans

l'orientation du choix de leurs clients sans se substituer à eux. Ils

n'interviennent pas en Bourse.

Les Démarcheurs sont des personnes

physiques ou morales spécialisées qui mettent en relation un

client avec une SGI ou une SGP pour l'ouverture d'un compte titres, les

conseils en placement ou la gestion sous mandat, transmettre les ordres

d'achat et de vente de titres.

Les autres acteurs du marché sont :

Les Banques Teneurs de compte et

Compensateurs partagent avec les SGI le monopole de la conservation de

titres pour le compte de la clientèle.

Les Sociétés de Gestion d'OPCVM

sont dédiées à la gestion exclusive des Fonds Communs de

Placement (FCP) et des Sociétés d'Investissement à Capital

Variable (SICAV).

Le Marché Financier Régional est animé

par les acteurs ci-après :

· Le Conseil Régional de l'Epargne Public et des

Marchés Financiers ;

· La Bourse Régionale des Valeurs

Mobilières (BRVM) ;

· Le Dépositaire Central / Banque de

Règlement (DC/BR) ;

· Dix-huit (19) Sociétés de Gestion et

d'Intermédiation (SGI) ;

· Cinq (5) Banques Teneurs de comptes et

Compensateurs ;

· Six (6) Sociétés de Gestion

d'OPCVM ;

· Trois (3) Apporteurs d'Affaires ;

· Une (1) Société de Gestion de Patrimoine

(SGP).

Les acteurs tels que les Conseillers en Investissements

Boursiers (CIB) et les Démarcheurs ne sont pas encore actifs sur le

marché.

Au total, quarante sept (35) acteurs ont été

agréés par le CREPMF depuis la

création du

marché, dont 50 % les deux premières années. Le

Marché Financier Régional comprend, au 30 septembre 2005, trente

neuf (39) sociétés cotées, seize (16) lignes obligataires

dont deux (2) emprunts d'Etat (un du Burkina Faso et un

de la Côte

d'Ivoire).

SECTION II : ANALYSE DU

MARCHÉ

Au terme de cinq années de fonctionnement, le

marché financier dont les activités avaient connu un certain

essor à ses débuts, a enregistré globalement des

performances contrastées.

Concernant le marché primaire, sur la période de

1998 à septembre 2005, le Conseil Régional a autorisé au

total 79 opérations financières dont 24 emprunts obligataires par

appel public à l'épargne, 17 Offres Publiques et 26 emprunts

obligataires par placement privé. Ces opérations ont permis de

mobiliser plus de 807 305 milliards de FCFA répartis comme l'indique le

tableau ci-après :

Tableau 1 :

Evolution du marché primaire

(en millions de FCFA)

|

Nature des opérations

|

97

|

98

|

99

|

00

|

01

|

02

|

03

|

04

|

05 (Sept)

|

TOT

|

|

Emprunt Obligataire Privé

|

|

2 000

|

19 150

|

7 000

|

32 735

|

35 500

|

8 000

|

30 500

|

16 604

|

151 489

|

|

Emprunt Obligataire Public

|

|

57 120

|

61 293

|

8 505

|

34 952

|

76 870

|

99 403

|

65 000

|

165 975

|

569 118

|

|

Offre Publique d'Achat

|

|

|

|

1 753

|

|

|

|

|

|

1 753

|

|

Offre Publique de Retrait

|

|

|

|

|

53

|

|

|

|

|

53

|

|

Offre Publique de Vente

|

34 437

|

1 109

|

8 845

|

2 386

|

11 819

|

4 639

|

645

|

11 800

|

|

75 680

|

|

Offre Publique d'Echange

|

|

|

|

|

7 125

|

|

|

|

|

7 125

|

|

Placement Etranger

|

|

|

252

|

496

|

97

|

877

|

365

|

|

|

2 087

|

|

Placement Privé d'Actions

|

|

|

|

|

|

|

|

|

|

|

|

TOTAL

|

34 437

|

60 229

|

89 540

|

20 140

|

86 781

|

117 886

|

108 413

|

107 300

|

182 579

|

807 305

|

(*) Milliards de FCFA

Source : statistique du CREPMF (site web)

S'agissant du marché secondaire, il se

caractérise par une capitalisation boursière, qui se situait en

décembre 1998 à 1 018,9 milliards FCFA. Après une

légère amélioration de 5,4 % en 1999, elle a reculé

en 2000 à 948,3 milliards FCFA avant d'amorcer une reprise à

partir de 2001 pour atteindre les 1 010 milliards FCFA en décembre 2002.

Avec l'inscription à la cote de nouveaux titres,

notamment sur le marché obligataire, la capitalisation boursière

au 31 décembre 2003 s'est établie à 1 108 milliards

FCFA. Au 30 septembre 2005, la capitalisation boursière est de

1 299 milliards F CFA.

Le volume des transactions réalisées sur le

marché boursier n'a cessé de chuter depuis 1999 passant de plus

de 4 millions de titres transigés à environ un million en 2003.

Enfin, les indices boursiers de la BRVM, le "BRVM10" et le "BRVM Composite",

ont évolué de manière instable mais avec une tendance

baissière. En effet, ils s'affichaient en 1998 respectivement à

94,61 et 98,05 points, mais se sont repliés en fin 2002 respectivement

à 82,36 et 74,34 points puis ont amorcé une légère

reprise pour s'établir à fin 2004 à 102,70 et 87,61

points. Le tableau ci-après traduit l'évolution des indicateurs

du marché secondaire.

Tableau 2 :

Evolution du marché

secondaire

|

Désignation

|

98

|

99

|

00

|

01

|

02

|

03

|

04

|

05 (Sept.)

|

|

Volume des transactions

|

489 163

|

4 819 593

|

1 519 193

|

912 193

|

1 015 152

|

1 118 903

|

3 025 032

|

898 125

|

|

Valeur des transactions (*)

|

10,6

|

53,6

|

36,9

|

12,6

|

12,3

|

14,4

|

37,2

|

12,9

|

|

Capitalisation boursière (*)

|

1 018,9

|

1 073,3

|

948,3

|

976,0

|

1 010,5

|

1 108,3

|

1 283,5

|

1 299,4

|

|

Marché des actions (*)

|

1 018,9

|

990,1

|

828,1

|

857,9

|

852,4

|

858,1

|

1 005,0

|

1 100,7

|

|

Marché des obligations (*)

|

|

83,2

|

120,2

|

118,1

|

158,1

|

250,2

|

278,5

|

198,7

|

|

Indices Boursiers

|

|

|

|

|

|

|

|

|

|

BRVM 10

|

94,61

|

97,08

|

77,27

|

84,11

|

82,36

|

88,26

|

102,70

|

122,4

|

|

BRVM composite

|

98,05

|

91,31

|

74,76

|

77,46

|

74,34

|

76,53

|

87,61

|

95,6

|

|

Nombre de sociétés

cotées

|

35

|

39

|

41

|

38

|

38

|

39

|

39

|

39

|

|

Nombre de lignes obligataires

|

13

|

21

|

17

|

17

|

19

|

19

|

16

|

16

|

(*) Milliards de FCFA

Source : année boursier 2004 et revue

trimestrielle septembre 2005de la BRVM

Le ralentissement des activités du Marché

Financier Régional s'explique d'une part, par des difficultés

liées à l'environnement et d'autre part, par des

difficultés tenant aux conditions internes de fonctionnement du

marché lui-même.

CHAPITRE II :

PRESENTATION DE LA BRVM

section i : objectifs, organisation et

fonctionnement de la brvm

La volonté des autorités monétaires de

mettre en place un marché boursier unique et efficace pour l'ensemble

des pays de l'Union résulte de la dégradation de la situation

économique des pays du tiers monde en général et des pays

africains en particulier. Ce qui a conduit ces Etats à s'engager

résolument dans des programmes d'ajustement structurel, avec l'appui de

la communauté financière internationale.

Ces programmes se résument pour l'essentiel au

recouvrement d'une croissance durable, par la libéralisation et

l'ouverture accrue des économies sur l'extérieur.

L'Union Economique et Monétaire Ouest Africaine avait

déjà en commun une banque centrale, la BCEAO dont la vocation se

résume entre autres à l'émission de la monnaie CFA et

à la régulation de la création monétaire. Elle

disposait en outre d'une autre banque, la BOAD qui a pour objet le financement

du développement des pays membres de l'Union. Mais, à l'heure des

grands regroupements régionaux, il est apparu nécessaire qu'une

troisième structure financière soit créée afin de

rendre effective l'intégration économique recherchée ainsi

que les effets escomptés. Il s'agit de la Bourse Régionale des

Valeurs Mobilières (BRVM). Ce marché boursier régional

commun aux huit pays de l'UEMOA, devrait permettre le financement des

investissements réalisés dans cette zone de l'Afrique.

I / OBJECTIFS DE LA BRVM

La création de la BRVM a pour objectifs de contribuer

à la diversification du secteur financier, de mobiliser les ressources

longues nécessaires au financement de la production et de

l'investissement et enfin de favoriser l'intégration

régionale.

Les principaux objectifs sont :

· Le relèvement du taux

d'épargne :

Le taux d'épargne de la zone se situe à des

niveaux insuffisants pour soutenir une croissance forte et durable, 6,5% en

1993 et 12,9% en 1996. Par la diversification des produits financiers, la

hausse de la rémunération et la

possibilité du développement d'un actionnariat

populaire, le marché boursier régional doit créer les

conditions pour la mobilisation accrue de l'épargne intérieure et

des capitaux extérieurs.

· Le retour au rôle premier des

banques :

Les banques, face au besoin de financement à long terme

des opérateurs économiques, ont souvent été

contraintes de leur octroyer des capitaux courts. Ce qui laisse

apparaître des déséquilibres financiers dommageables au

développement de l'activité économique. Le marché

boursier régional dans sa fonction de pourvoyeur de ressources longues,

vient régulariser cette situation en permettant aux banques de se

consacrer désormais au financement à court et moyen terme de

l'économie.

· Le renforcement de la structure

financière des entreprises :

La structure financière des entreprises laisse

apparaître dans l'ensemble une sous capitalisation marquée et une

insuffisance de capitaux permanents. Le marché boursier qui, par

vocation, permet de mobiliser des capitaux longs, avec comme supports les

actions et les obligations, leur offre l'opportunité de renforcer leur

structure financière.

· La réduction de coût

d'intermédiation financière :

Le niveau élevé des taux débiteurs des

banques (entre 12 et 18%) et la faiblesse de la rémunération

offerte aux épargnants (entre 3 et 5%) laisse apparaître des

coûts d'intermédiation relativement importants. Par la mise en

relation directe de l'offre et de la demande des capitaux, la bourse permettra

une réduction sensible des coûts d'intermédiation, et

offrira par la même occasion une plus grande rémunération

aux épargnants, en même temps qu'elle impliquera une

réduction sensible des charges financières pour les

émetteurs de titres.

II / ORGANISATION ET FONCTIONNEMENT DE LA

BRVM

La BRVM a en charge l'organisation du marché boursier

et la diffusion des informations boursières ; pour cela elle

garantit les opérations suivantes :

· l'inscription des titres à la cote de la

Bourse ;

· la cotation des valeurs mobilières ;

· la publication des cours et des informations

boursières ;

· la promotion et le développement du

marché des valeurs mobilières.

Le siège de la BRVM est situé à Abidjan.

La Bourse Régionale est représentée dans chaque Etat

membre de l'Union par une Antenne Nationale de Bourse qui a pour

missions :

· d'assurer les relations publiques de la Bourse

Régionale et du Dépositaire Central / Banque de Règlement

avec les tiers sur le plan national ; de diffuser les informations du

marché;

· d'assister les Sociétés de Gestion et

d'Intermédiation et les autres intervenants du marché;

· d'organiser la promotion locale du Marché

Financier Régional.

Les principes de fonctionnement retenus pour la mise en place

du marché boursier obéissent à la fois au souci de la

conformité aux standards internationaux et à celui de son

adaptabilité à l'environnement socio-économique de

l'Union.

Sur la base de ces principes fondamentaux, les options

suivantes ont été arrêtées :

· Un marché centralisé et dirigé par

des ordres ;

· Une séance quotidienne de bourse avec une

cotation au fixing, qui évoluera rapidement vers plusieurs cotations

journalières, pour atteindre des séances de cotation en

continu.

· Un marché au comptant avec un dénouement

glissant des transactions, qui permet aux opérateurs de connaître

avec précision la date à la quelle ils devront faire face

à leurs engagements. Au démarrage, il est retenu un

dénouement à J+5, qui doit évoluer vers le respect des

recommandations internationales qui préconisent en la matière, un

dénouement à J+3.

· Des transactions garanties, grâce à la

mise en oeuvre d'un fonds de garantie constitué par les S.G.I. pour

couvrir d'éventuelle défaillance de l'une d'entre elles. Cette

option fondamentale diminue le risque systémique et offre aux

épargnants une garantie à même de les attirer vers la

Bourse

Présentation de l'organisation de la

BRVM

La Bourse Régionale est

dotée de deux compartiments pour les actions

dénommés : premier et deuxième compartiment, et d'un

compartiment pour les emprunts obligataires

Les conditions à remplir par une société

pour son introduction sur le marché boursier varient selon les

compartiments.

Est admissible au Premier Compartiment de la cote

régionale, tout titre de capital répondant aux conditions

suivantes :

- présenter une capitalisation boursière de plus

de 500 millions de FCFA ;

- avoir une marge nette sur chiffre d'affaires sur chacune des

trois dernières années de 3% ;

- présenter 5 années de comptes

certifiés ;

- s'engager à signer un contrat d'animation de

marché prévoyant une cotation ou une indication de cours lors des

séances dont la fréquence est précisée par

Instruction de la Bourse Régionale ;

- diffuser dans le public au moins 20% de son capital,

dès l'introduction en bourse ;

- s'engager à publier au BOC des estimations

semestrielles de chiffre d'affaires et de tendance de résultats.

Les valeurs rattachées à ces titres de capital

sont également éligibles au Premier Compartiment.

Est admissible au Second Compartiment de la cote

régionale tout titre de capital répondant aux conditions

suivantes :

- présenter une capitalisation boursière de plus

de 200 millions de FCFA ;

- présenter 2 années de comptes

certifiés ;

- s'engager à signer un contrat d'animation de

marché prévoyant une cotation ou une indication de cours dont la

fréquence est précisée par Instruction de la Bourse

Régionale ;

- s'engager à diffuser dans le public au moins 20% de

son capital dans un délai de deux ans, ou 15% en cas d'introduction par

augmentation de capital.

Les valeurs rattachées à ces titres de capital

sont également éligibles au Second Compartiment.

Est admissible au Compartiment obligataire de la cote

régionale tout titre de capital répondant aux conditions

suivantes :

Nombre minimal de titres à l'émission :

25 000 titres ;

Valeur nominale minimale de l'émission : 500

millions de francs CFA.

* Fonctionnement du Dépositaire Central /

Banque de Règlement

Dans

le cadre de sa mission, la BRVM est accompagnée par le

Dépositaire Central / Banque de règlement (DC/BR), le second

organe central du marché financier de l'UEMOA. Le DC/BR est

chargé, en sa qualité de dépositaire, de centraliser la

conservation et assurer la circulation scripturale des valeurs

mobilières pour le compte de ses adhérents afin de simplifier la

circulation et l'administration des titres.

Il est également chargé, en sa qualité de

banque de règlement, de l'enregistrement de l'ensemble des virements

espèces consécutifs aux engagements pris sur le marché,

à l'achat ou à la vente, par les intermédiaires, ainsi que

les règlements au crédit, par le débit des

émetteurs ou de leurs mandataires, des intermédiaires lors

d'événements sur valeurs générateurs de mouvements

espèces.

Les principales opérations effectuées par le

DC/BR à la suite d'une séance de cotation sont les

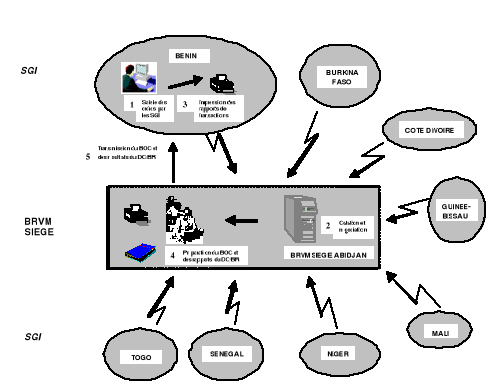

suivantes :

* Saisie des transactions

Les transactions du Marché sont

transférées automatiquement du système de

négociation au système de dépositaire à la fin de

la séance, à 11h30 (TU) en T, c'est-à-dire le jour

même de la cotation. Ces transactions sont automatiquement

affectées aux comptes indiqués sur les ordres transmis au

marché.

* Affectation aux Conservateurs

S'il est connu au moment de transmettre l'ordre au

marché, le numéro de compte du Conservateur doit être

indiqué sur celui-ci. Le cas échéant, la transaction sera

automatiquement affectée à son compte.

Si l'identité du Conservateur n'était pas connue

au moment de transmettre l'ordre au marché, la SGI doit affecter la

transaction au compte de ce dernier avant 13h00 en T. Une transaction peut

être affectée en totalité ou en partie à un

Conservateur.

* Rapport Quotidien des Transactions Affectées

(préliminaire)

Le rapport préliminaire est mis à la disposition

des Adhérents par le DC/BR en T, à 13h00. Ce rapport fait

état des transactions affectées au compte de chaque

Adhérent (exécutées par lui ou, dans le cas d'un

Conservateur, reçues d'une SGI) et des sommes dues ou à

recevoir.

* Confirmation

Les Conservateurs ont jusqu'à T+1, 17h00 pour confirmer

les transactions affectées à leurs comptes par les SGI. Toute

transaction non confirmée par le Conservateur en T+1, 17h00 est

automatiquement ré-affectée à la SGI. Le DC/BR se

réserve le droit d'imposer une amende pour tout retard dans la

confirmation d'une transaction.

Une transaction n'impliquant pas de Conservateur est

automatiquement confirmée en T, 13h00 au compte de la SGI l'ayant

exécutée.

* Rapport Quotidien des Transactions Affectées

(final)

Le rapport final est mis à la disposition des

Adhérents en T+1, 17h00.

* Paiement et livraison

Chaque Adhérent désigne un établissement

bancaire (la Banque de l'Adhérent) par l'entremise duquel il effectue le

règlement de ses transactions. Il communique les coordonnées de

sa Banque au DC/BR. Ce dernier se réserve le droit de refuser ou

d'annuler la désignation d'un établissement bancaire qui ne se

conforme pas aux exigences de la Commission Bancaire. Le cas

échéant, l'Adhérent désigne un autre

établissement bancaire.

Le DC/BR désigne un établissement bancaire (la

Banque du DC/BR) par l'entremise duquel il effectue le règlement des

transactions. Il communiquera les coordonnées de sa Banque aux

Adhérents.

* Paiement au DC/BR

Les paiements des Adhérents débiteurs (incluant

les frais relatifs aux transactions et aux opérations de

règlement livraison) doivent parvenir à la Banque du DC/BR avant

T+5, 8h00.

* Mouvement des titres et ordres de paiement aux

Adhérents

Ayant constaté que les fonds des débiteurs ont

été reçus, le DC/BR affecte les comptes titres dans ses

livres et donne des ordres de virement à sa Banque au profit des

Adhérents créditeurs en T+5, 8h00.

* Rapport des

Transactions Réglées

Le Rapport des Transactions Réglées est mis

à la disposition des Adhérents par le DC/BR en T+5,

après 8h00. Ce rapport fait état des transactions

réglées dans le compte de chaque Adhérent

(exécutées par lui ou, dans le cas d'un Conservateur,

reçues d'une SGI).

section ii : présentation et analyse des

activités

La Bourse Régionale a démarré ses

activités le 16 Septembre 1998, avec trois séances de cotation

toutes les semaines (Lundi, Mercredi et Vendredi).

Le premier système de Cotation retenu était la

Cotation Electronique Centralisée (

CEC). Les

Sociétés de Gestion et d'Intermédiation (

SGI) devaient

acheminer leurs ordres de bourse à l'

Antenne

Nationale qui se trouvait dans leur pays. L'antenne se chargeait

d'acheminer les ordres au site central de la BRVM où s'effectuent les

saisies.

A partir de 24 Mars 1999, la Bourse Régionale est

passée à la Cotation Electronique décentralisée (

CED),

chaque SGI doit se rendre à l'Antenne Nationale de son pays pour

effectuer les saisies et suivre l'évolution du marché dans toute

la sous région. A cet effet un

chronogramme

a été établi pour les jours de cotation.

La méthode de détermination des cours des titres

est le

fixing

depuis l'ouverture de la BRVM, un premier fixing a lieu tous les jours de

cotation à 10H45 (GMT), et un fixing complémentaire à

12H00 (GMT) pour les titres qui n'ont pas cotés au premier fixing.

Le

dénouement

des transactions se fait cinq jours ouvrés après le jour de

la cotation. Depuis le 12 Novembre 2001, la Bourse Régionale passe

à une cotation quotidienne donc cinq séances toutes les semaines.

Les jours fériés respectent la législation du pays

où se trouve le siège de la BRVM, c'est à dire en

Côte d'Ivoire. Les actions des sociétés cotées

à la BRVM sont évaluées quotidiennement. Ce rôle

d'évaluation découle des cotations quotidiennes.

En effet, au cours des séances de cotation, il y a

rencontre entre l'offre et la demande de capitaux, il en sort un cours boursier

qui est le prix de l'action de la société cotées.

Grâce au cours boursier, l'actionnaire connaît donc la valeur de

ses actions. Quand les actions sont évaluées, l'investisseur est

orienté dans ses décisions et arbitrages.

Avec le marché boursier, il y a un indicateur de

confiance dans la santé des entreprises. En effet les cours boursiers

publiés quotidiennement mesurent de façon presque permanente la

valeur des titres cotés.

La valorisation repose sur des jugements de valeur que l'on

porte sur les titres et qui traduisent le degré de confiance des

investisseurs dans les entreprises et plus précisément dans leur

capacité à présenter des résultats financiers

susceptibles de donner lieu à des distributions de dividendes.

Par ailleurs l'entrée en Bourse de l'entreprise permet

de rendre liquide les actions. Cela est un avantage pour les actionnaires

désirant se retirer de la société pour d'autres

opportunités d'investissement.

Tableau 3 :

Evolution des indices boursiers et de la

Capitalisation boursière de 1998 à septembre 2005

|

|

1998**

|

1999

|

2000

|

2001

|

2002

|

2003

|

2004

|

30 septembre. 2005

|

|

|

|

Indice BRVM 10

|

94,61

|

97,08

|

77,27

|

84,11

|

82,36

|

88,26

|

102,7

|

122,48

|

|

Indice BRVM C

|

98,05

|

91,34

|

74,76

|

77,46

|

74,34

|

76,53

|

87,61

|

95,62

|

|

Capitalisation Boursière ( en FCFA )*

|

1 018 934

|

1 074 081

|

948 376

|

976 157

|

990 519

|

1 108 380

|

1 283 644

|

1 299 472

|

|

- Marché Actions

|

1 018 934

|

990 897

|

828 121

|

857 999

|

832 398

|

858 140

|

1 005 048

|

1 100 716

|

|

- MarchéObligations*

|

-

|

83 184

|

120 255

|

118 158

|

158 120

|

250 240

|

278 596

|

198 756

|

* Montant en million de francs CFA

Source : année boursière 2004

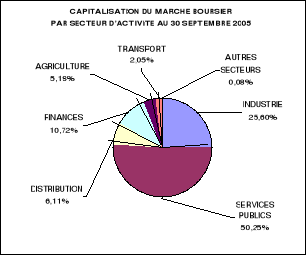

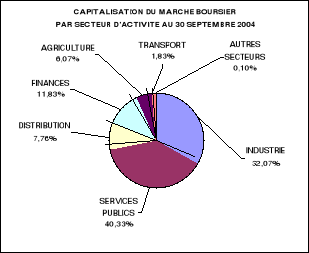

Diagramme 1 :

Diagrammes comparatifs de la capitalisation

boursière par secteur d'activité

Source : revue trimestrielle de la BRVM 3e

T 2004 Source : revue trimestrielle de la BRVM 3e T

2005

Nous constatons une évolution du secteur de services

publics qui passe

de 40,33% du troisième trimestre 2004 à

50,25% au troisième trimestre 2005

cela s'explique essentiellement

par la flambé des cours des actions SONATEL

au profit des autres

secteurs d'activités. La capitalisation du secteur de

services

publics passe donc de 356 milliards F CFA en 2004 à 553 milliards

F

CFA en 2005.

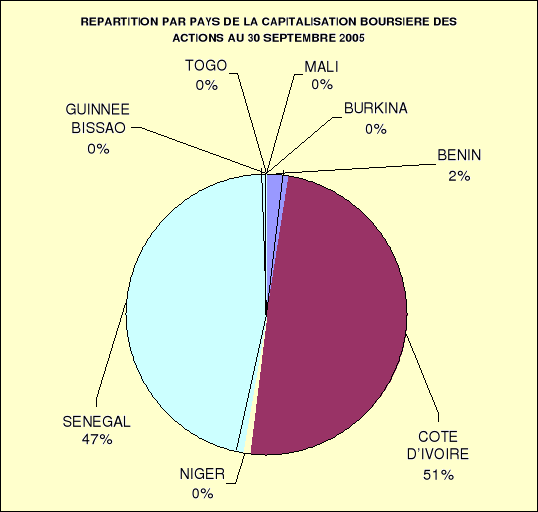

Diagramme 2 :

Capitalisation boursière action et obligation

au 30 septembre 2005

Source : revue trimestrielle 3e T 2005

S'agissant des actions, la répartition par pays classe

la Côte d'ivoire en tête avec 51% de la capitalisation total. Cette

première place s'explique par la présence de la côte

d'ivoire au niveau de tous les secteurs d'activités mais de son monopole

au niveau du secteur de l'industrie. Le Sénégal arrive juste

derrière avec 47% dû essentiellement à la capitalisation de

la SONATEL.

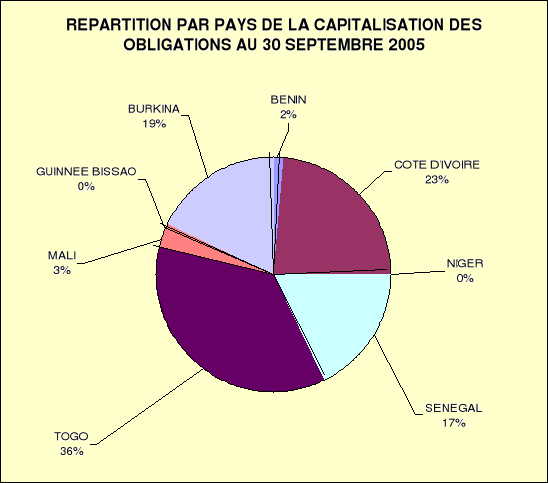

Quant aux obligations, la répartition par pays classe

le Togo en tête avec 36% de la capitalisation totale. Ce rang est

essentiellement imputable aux différents emprunts BOAD dont le

siège est aux Togo. Toutefois, il est important de remarquer que la

Côte d'Ivoire avait 23% de la capitalisation totale.

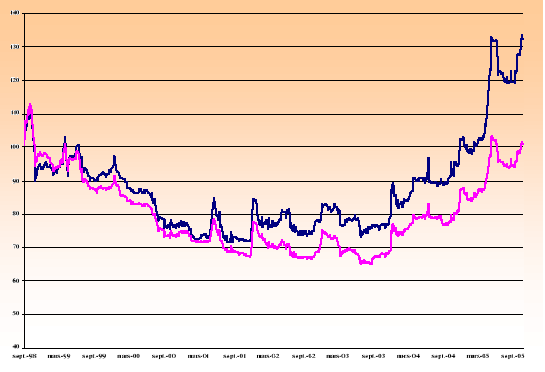

Diagramme 3 :

Evolution des indices BRVM 10 et BRVM Composite de

1998 à septembre 2005

Cotation quotidienne à partir du

28/11/2001

Indices BRVM 10 et Composite 1998 - 2005

Septembre

1998/ 1999

2000

2001

2005

(10 mois)

2002

2003

2004

10

Composite

+ haut : 133,48

+ bas : 71,38

+ haut : 112,73

+ bas : 64,93

Base 100

18 septembre 1998

Source : statistique BRBM 2005

De 1998 à 1999 Les indices <<BRVM 10>> et

<<BRVM Composite>> sont passés respectivement de 94,61

points et 98,05 à 97,08 points et 91,05 points cette étape

constitue la phase de lancement avec l'introduction à la cote de

plusieurs sociétés.

En 2000 nous constatons une chute générale des

cours du à la crise socio-économique que traverse la zone UEMOA ;

cette crise à poussé la majorité des investisseurs

à céder leurs titres provoquant la chute des cours, l'offre

étant supérieur à la demande.

Depuis 2001 Les indices <<BRVM 10>> et

<<BRVM Composite>> ne cessent de progresser passant respectivement

de 82,36 points et 74,34 points en 2002 à 122,48 points et 95,62 points

en 2005.Cette remontée des points d'indice boursier s'est faite en

relation avec les résultats positifs obtenus au niveau des

différents compartiments du marché financier. Toutefois, il est

important de signaler une remontée du cours des actions SONATEL.

Sur le marché des titres, de 83,184 Millions en 1999

nous passons en 2005 à 198,756 Millions avec une évolution

significative de 2002 à 2004. Cette évolution plus ou moins lente

est imputable au repli des emprunts obligataires privés au profit des

emprunts obligataires publics.

Tableau 4 :

Evolution des transactions de 1998 à

septembre 2005

|

|

1998

|

1999

|

2000

|

2001

|

2002

|

2003

|

2004

|

3 janv. - 30 sept. 2005

|

|

|

|

Volume de transaction (en titres)

|

489 163

|

4 819 997

|

1 519 593

|

912 193

|

1 051 152

|

1 118 721

|

3 025 032

|

898 125

|

|

- Transactions courantes

|

466 720

|

999 963

|

690 400

|

777 287

|

879 647

|

536 509

|

839 821

|

453 435

|

|

- Achetés / Vendus

|

22 443

|

3 820 034

|

829 193

|

134 906

|

171 505

|

582 212

|

2 185 211

|

444 690

|

|

|

|

|

|

|

|

|

|

|

|

Valeur de transaction (en FCFA)*

|

10 623

|

53 589

|

36 974

|

12 626

|

12 337

|

14 426

|

37 203

|

12 953

|

|

- Transactions courantes

|

9 655

|

26 692

|

29 067

|

10 404

|

10 135

|

9 102

|

16 057

|

9 616

|

|

- Achetés / Vendus

|

968

|

26 897

|

7 907

|

2 222

|

2 202

|

5 324

|

21 146

|

3 337

|

|

Transactions sur dossier

|

|

|

|

|

|

|

|

|

|

- Volume

|

0

|

0

|

48 124

|

266 831

|

407 140

|

361 141

|

1 205 557

|

1 366 931

|

|

- Valeur (en FCFA)*

|

0

|

0

|

289

|

3 121

|

4 294

|

3 667

|

5 111

|

19 667

|

* Montant en million de francs CFA

Source : statistique BRBM 2005

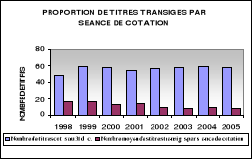

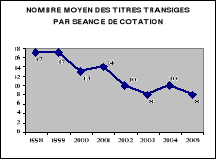

Diagramme 4 :

Evolution de l'activité de cotation de titres

sur le marché au 30 septembre 2005

Source : statistiques BRVM 2005

Les titres cotés sont restés pratiquement

constants de 1998 à 2005. Il y a donc peut d'introduction à la

cote et peu d'augmentation de capital. La moyenne des titres transigés a

diminué de 1998 à 2005 passant respectivement de 17 à 8

soit une diminution de plus de 50%.

Tableau 5 :

Toutes les Compostions de l'indice BRVM 10 en

2004

|

|

|

2004

|

01 Janvier au 31 Mars

|

|

01 Avril au 30 Juin

|

|

01 Juillet au 30 Septembre

|

|

01 Octobre au 31 Décembre

|

|

1

|

SONATEL SN

|

|

SONATEL SN

|

|

SONATEL SN

|

|

SONATEL SN

|

|

2

|

BICI CI

|

|

FILTISAC

|

|

FILTISAC

|

|

FILTISAC

|

|

3

|

UNILEVER CI

|

|

SITAB CI

|

|

CIE CI

|

|

BICI CI

|

|

4

|

CIE CI

|

|

CIE CI

|

|

BOA BN

|

|

CIE CI

|

|

5

|

SGB CI

|

|

BOA BN

|

|

NESTLE CI

|

|

BOA BN

|

|

6

|

SITAB CI

|

|

SAPH CI

|

|

SGB CI

|

|

SAPH CI

|

|

7

|

FILTISAC

|

|

SHELL CI

|

|

SAPH CI

|

|

SODECI

|

|

8

|

TOTAL CI

|

|

UNILEVER CI

|

|

SHELL CI

|

|

PALM CI

|

|

9

|

BOA BN

|

|

SOGB CI

|

|

SOGB CI

|

|

SOGB CI

|

|

10

|

SOGB CI

|

|

SGB CI

|

|

PALM CI

|

|

SIVOA CI

|

|

|

Source : année boursière 2004

Des titres les plus actifs SONATEL reste le plus actif

avec une occupation de la première place durant toute l'année

2004.

Le deuxième trimestre s'identifie par la sotie de TOTAL et

de la BICICI mais de l'arrivée de SHELL CI et la SAPH. Le

troisième trimestre se caractérise par la sortie de la SITAB et

de UNILEVER CI. Ils furent remplacés par NESTLE CI et PALM CI. En fin le

dernier trimestre a enregistré la sortie de NESTLE CI, SGBCI et de

SHELL. Nous remarquons l'entrée de la BICICI, SPDECI et de la

SIVOA.

CONCLUSION DE LA PREMIERE PARTIE

Les points essentiels qui ressortent de la présentation

et des activités du

marché financier en

général, et de la Bourse Régionale des Valeurs

Mobilières en particulier, sont :

* forces :

Nous sommes face à un marché financier et d'une

bourse de valeurs mobilières à caractère régional,

dont les acteurs sont issus des différents pays unis au sein de l'Union

Economique et Monétaire de l'Afrique de l'Ouest. De cette

régionalisation ressort les éléments suivants :

- l'interconnexion entre les états dans le cadre du

financement des entreprises.

- la population est élevée, donc l'existence

d'une grande capacité d'absorption du marché.

- un marché jeune, donc un fort potentiel

d'évolution.

- L'existence d'un dépositaire central et d'une banque

de règlement.

- Un marché organisé.

* faiblesses :

Malgré le caractère régional de la BRVM,

nous constatons :

- une insuffisance de ressources générées

par le marché.

- Une insuffisance d'intervenant et des émissions.

- Un faible niveau de transactions.

DIAGNOSTIC CRITIQUE DU FINANCEMENT DES ENTREPRISES

PAR LA BOURSE REGIONALE DE

VALEURS MOBILIERES

INTRODUCTION DEUXIEME PARTIE

La crise du système bancaire de la décennie 1980

a mis en relief les limites du financement accru de l'économie par la

monnaie centrale. Ainsi, il est apparu nécessaire de créer les

conditions d'une mobilisation accrue de l'épargne intérieure aux

fins du financement sain du développement des entreprises, la monnaie

centrale ne devant jouer qu'un rôle d'appoint.

Dans cette deuxième partie, nous ferons un diagnostic

critique de la BRVM dans le cadre du financement des entreprises cotées

de l'espace UEMOA.

Cette démarche permettra au lecteur d'apprécier

les forces et les faiblesses de la BRVM en tant qu'outil de financement des

entreprises et de l'économie.

Nous procèderons d'abord à une étude de

l'existant des types de financement des entreprises dans l'espace UEMOA, puis

à une critique du mode de financement de celles-ci.

CHAPITRE I :

ETUDE DE L'EXISTANT DU FINANCEMENT

DES ENTREPRISES DE L'UEMOA

section i : le financement des entreprises

Dans le cadre de leur fonctionnement, les entreprises sont

emmenées à financer soit leur exploitation, c'est à dire

le Besoin en Fonds de Roulement, soit leur croissance, c'est à dire les

investissements.

A cet effet, elles s'adressent soit aux banques et

établissements financiers pour le financement de l'exploitation

courante, soit au Marché Financier pour le financement de leur

investissement et le renforcement de leurs capitaux permanents.

Pour assurer une compréhension immédiate de

notre propos, nous procéderons à une schématisation simple

du marché des types de financement.

I / FINANCEMENT PAR LES BANQUES ET ETABLISSEMENTS

FINANCIERS

Le recours au système bancaire et aux

établissements financiers se définit simplement par le recours

à l'emprunt de court ou moyen terme, généralement d'une

durée de 1 à 3 ans, et 5 ans dans des cas de structuration

spécifique de crédits

Les différents outils de financements offerts par les

banques et les établissements de crédit ou autres institutions

financières actives dans ce secteur sont divers et variés. A

titre d'illustration, nous ne citerons que les exemples suivants :

I.1/ LES CRÉDITS À COURT

TERME

Les prêts à court terme sont relativement

diversifiés, mais on peut les regrouper selon une classification simple

:

· Les prêts non affectés ;

· Les prêts affectés.

Dans le premier cas, aucun usage déterminé n'a

été assigné au prêt. Dans le second cas, le

prêt est consenti en fonction d'une destination particulière.

I.1.1) Les Prêts Non Affectés

(Crédits en Blanc)

Il existe en fait deux techniques :

I.1.1.1) Le Crédit par

Caisse

Il peut s'agir d'abord d'un prêt par virement direct des

sommes au bénéficiaire. Plus souvent sera utilisée la

technique du découvert en compte : le banquier laisse le compte

devenir débiteur.

Le crédit par découvert en compte est

normalement un crédit revolving. En d'autres termes, à chaque

remboursement opéré par l'emprunteur, une autre

possibilité de crédit lui est accordée, dans la mesure de

son remboursement. L'emprunteur reconstitue en fait sa réserve de

crédit au fur et à mesure des remboursements.

I.1.1.2) Le Crédit par

Billet

On retient ici la technique de l'escompte de papier financier.

Il est demandé au bénéficiaire de souscrire un billet

à l'ordre de son banquier. Le banquier escompte le billet et

crédite le compte de l'entreprise du montant du billet sous

déduction des agios calculés sur la période à

courir jusqu'à l'échéance.

La pratique bancaire connaît diverses catégories

de crédits à court terme répondant à un vocabulaire

assez spécifique (Crédit de courrier, Crédits spots,

Facilités de caisse, Découvert).

* Crédit de Courrier

Il s'agit d'une aide de très courte durée :

24 heures à 48 heures.

* Crédits Spots

Ces crédits n'intéressent que de grandes

entreprises industrielles ou commerciales qui peuvent avoir besoin de

facilités de trésorerie pour des durées très

courtes, parfois pour quelques heures.

Les crédits spots sont des opérations portant

sur des montants très élevés, et sont consentis dans le

cadre d'accords exorbitants du droit commun.

Les titres de créances négociables, et plus

particulièrement les billets de trésorerie, ont été

créés notamment pour permettre aux entreprises d'obtenir des

crédits concurrentiels de ces spots.

* Facilités de Caisse

Il s'agit de concours bancaires consentis pour quelques jours.

Ces facilités sont appréciées par les

entreprises qui doivent faire face à des décalages de

trésorerie. Elles sont souvent renouvelées, mais il ne saurait

s'agir de concours permanents.

* Découvert

Intérêts du découvert

Pour l'entreprise, le découvert offre une très

grande facilité d'utilisation. Elle ne paie d'intérêts

débiteurs que sur les sommes effectivement utilisées, le

prêt étant en permanence adapté à ses besoins.

La charge de la dette est très facile à

alléger puisque toute rentrée nouvelle contribue à cet

allégement.

Risques du découvert

Pour le client, le risque est celui de l'incertitude : le

crédit par découvert n'offre pas une sécurité

absolue sur le plan de la trésorerie.

Il est nécessaire, si l'on veut se mettre à

l'abri de certains dangers, de demander une confirmation écrite :

cette confirmation mentionnera clairement le montant autorisé.

I.1.2) Les Prêts affectés (Crédits

de Trésorerie Spécialisés)

I.1.2.1) Crédits Relais

Ces crédits intéressent les situations dans

lesquelles une entreprise est dans l'attente d'une rentrée

précise et exceptionnelle.

I.1.2.2) Crédits de Campagne

Bénéficient notamment des crédits de

campagne, les activités à caractère périodique

(activités agricoles, tourisme, ventes de nature saisonnière

etc.)

Le crédit de campagne peut être distribué

sous trois formes (Crédit par caisse, Crédit par billet,

Warrantage).

* Crédit par caisse

L'entreprise se fait consentir une avance en compte courant.

La banque autorise l'entreprise à devenir débitrice en compte

pendant la durée de la campagne.

* Crédit par billet

L'entreprise escompte auprès de son banquier des

billets financiers dans la limite de l'autorisation qui lui est

accordée.

* Warrantage

Ce financement se fait par escompte de warrants.

Les crédits de campagne peuvent être

accordés sans aucune garantie.

Parfois, le banquier a quelque raison

de se méfier et il demande des sûretés.

Peuvent ainsi

être utilisés :

Le cautionnement donné par les dirigeants ;

Le nantissement des marchandises.

I.1.2.3) Escompte

L'escompte est l'opération de crédit par

laquelle un fournisseur de crédit, l'escompteur (le plus souvent une

banque) avance au crédité, titulaire d'une créance

à terme (souvent le porteur d'une lettre de change), le montant de

celle-ci, contre son transfert en propriété, moyennant

rémunération et sous réserve d'encaissement à

l'échéance.

L'escompte est un instrument de crédit commode pour le

crédité qui est déchargé du soin de recouvrer

l'effet de commerce et pour le créditeur qui peut se refinancer.

I.2/ LES CRÉDITS À MOYEN

TERME

I.2.1) Crédits à Moyen Terme

Mobilisable

Ce crédit est consenti à ses risques par un ou

plusieurs établissements de crédit après avoir fait

l'objet d'un accord préalable d'un organisme mobilisateur.

Durée des prêts : deux à sept ans.

Biens financés: acquisition d'investissements

productifs ou construction et l'aménagement de locaux professionnels.

I.2.2) Crédits à Moyen Terme non

mobilisables

Toutes les banques peuvent octroyer des crédits

à moyen terme : hors mobilisation, il n'y a plus de contrainte.

Chacun peut définir librement les modalités de

ses interventions.

I.2.2.1) Multiples Options Financing Facilities

(MOFF)

Fréquentes autour des années 1988, les MOFF sont

rares aujourd'hui car trop coûteuses pour les banques en terme de ratio

cooke.

Il s'agit d'enveloppes multicrédits sur lesquels les

entreprises ont la possibilité de tirer à tout moment.

Accordée généralement pour une

durée de cinq ans, la MOFF permet indéfiniment d'obtenir des

crédits classiques à divers taux, des emprunts par adjudication

et des montages d'émissions sur l'euromarché.

Elle peut servir de caution à des billets de

trésorerie ou à des eurocommercials papers. Pour les entreprises,

l'avantage de ces MOFF est indiscutable : elles disposent désormais

de ressources sûres sur de longues périodes ; elles n'ont

plus à négocier au coup par coup avec les banques.

La MOFF confère à l'émetteur une

réserve de financement à moyen terme à faible coût

qui permet de saisir toute opportunité de croissance sans devoir

affronter une négociation de façon impromptue avec les

banques.

La MOFF peut être utilisée pour l'acquisition

d'une société ; elle peut être utilisée pour la

simple gestion de la trésorerie.

Caractéristiques des

MOFF

Le montant d'une MOFF est toujours considérable

(plusieurs milliards

de FCFA) ; la durée est de trois à

cinq ans, avec souvent possibilité de renouvellement jusqu'à

sept ans ;

La MOFF est assurée par un pool de banques.

La MOFF n'est pas un produit au sens strict mais un ensemble

de produits dans lequel on trouve : des émissions de divers

papiers, des crédits bancaires classiques, des contrats d'échange

de devises ou de taux d'intérêt ;

La MOFF est d'usage très souple. Le tirage peut se

faire dans n'importe quelle devise prévue au contrat. La MOFF peut

être utilisée par la société mère ou ses

filiales françaises ou étrangères ;

La MOFF est une ouverture de crédit à un taux

avantageux.

I.2.2.2) Crédits Bail

Mobilier

Les opérations de crédit-bail de matériel

sont des opérations de location de biens d'équipement, de

matériel et d'outillage achetés en vue de leur location par des

entreprises qui en demeurent propriétaires, lorsque ces

opérations, quelle que soit leur qualification, donnent aux locataires

la possibilité d'acquérir tout ou partie des biens loués

moyennant un prix convenu tenant compte, au moins pour partie, des versements

effectués à titre de loyer.

Le crédit-bail se présente alors comme un mode

de financement d'achats de biens d'équipement, de biens de consommation

durable effectués par des sociétés financières

spécialisées acquérant la propriété de ces

biens pour le compte d'un tiers et les lui confiant en location pour une

durée plus ou moins longue.

Au terme de la période locative, le preneur a en

principe la faculté d'acquérir la propriété du bien

pour un faible prix, déterminé dès la conclusion du

contrat.

I.3/ LES CREDITS A LONG TERME

Le crédit à long terme bancaire a quelque peu

souffert du développement du crédit à long terme

« désintermédié ». Selon les

époques, les entreprises recourent plus volontiers à la banque ou

au marché.

Deux grands circuits de distribution opèrent en

matière de crédit à long terme : les institutions

financières spécialisées ; les banques.

I.3.1) Prêts épargne

Entreprise

Il s'agit des prêts accordés au titre du livret

épargne entreprise. Ce livret permet d'aider les créateurs ne

bénéficiant que d'un capital très modeste au

départ. Le montant du prêt consenti est toujours fonction de

l'épargne précédemment constituée.

I.3.2) Contrat de

Développement

C'est un contrat d'une durée de six ans, proposé

par la Banque à des petites et moyennes entreprises. Il est assorti

d'une rémunération de base faible, majorée d'un

complément de rémunération qui est fonction de

l'évolution du chiffre d'affaires hors taxes, en tout état de

cause plafonné dès la signature du contrat.

En effet, le prêt accordé se rapproche de

l'idée de quasi-fonds propres par le fait qu'il est accordé sans

garanties et qu'il comporte une clause de participation.

Il s'en éloigne en revanche car il ne s'agit pas d'une

créance de dernier rang.

II / FINANCEMENT PAR LE MARCHÉ

FINANCIER

La deuxième composante majeure du marché des

capitaux est le Marché Financier subdivisé en un marché

primaire et d'un marché secondaire. Les marchés secondaires sont

soit libres, et on parle alors de « Gré à

gré » ou de « Other The Counter - OTC »,

soit organisé et là intervient l'outil majeur qu'est la Bourse

des Valeurs Mobilières.

Ce descriptif volontairement sommaire nous semble

nécessaire pour établir précisément la nuance avec

l'objet principal de notre réflexion : la contribution du

Marché Financier et plus précisément de la BRVM au

financement des entreprises.

En effet, la BRVM est un outil de valorisation des titres des

entreprises cotées et donc un outil de valorisation de ces entreprises

elles-mêmes. Ainsi positivement perçues par le

«marché », ces entreprises (agents économiques

à en besoin de financement) ayant des titres cotés renforcent

leur crédibilité auprès des investisseurs potentiels

(agents économiques à capacité de financement). Cette

crédibilité permet à l'investisseur de disposer d'un moyen

d'évaluer les risques et la rentabilité de l'opportunité

de placement de son épargne dans l'acquisition des valeurs

mobilières que ces entreprises émettront pour assurer le

financement de leur croissance.

Par ailleurs, l'investisseur en valeurs cotées n'est

plus « enfermé » dans cet investissement puisque la

BRVM lui assure une liquidité de ses portefeuilles qui sont librement

cessibles à condition de trouver sur le marché une contrepartie

qui envisagerait un intérêt à transiger

II.1) LE MARCHÉ PRIMAIRE

On appelle Marché « Primaire » la

phase correspondant à la création de titres et à leur

vente de « première main » par l'Emetteur aux

Investisseurs tandis que la notion de marché secondaire renvoie à

l'idée d'une « revente d'occasion ou de seconde

main ».

Le financement via le marché primaire se fait soit par

appel public à l'épargne, soit par emprunt privé. Il est

constitué de titres à placer directement auprès

d'investisseurs en contrepartie de l'encaisse de fonds destinés à

renflouer la trésorerie de l'émetteur. Et en respect des

règles d'émission et de placement définies par

l'Autorité de Tutelle du Marché Financier au sein de la Zone

UEMOA constituée des 8 pays utilisant le Franc CFA émis par la

BCEAO.

L'appel public à l'épargne (APE) est un

processus qui consiste à lever des capitaux dans le public. Selon la

réglementation en vigueur en Afrique de l'Ouest (zone UEMOA), sont

réputés faire appel public à l'épargne, les

sociétés, les États ou toute autre entité

émettrice de valeurs :

- dont les titres sont disséminés au travers

d'un cercle de cent personnes au moins, n'ayant aucun lien juridique entre

elles ; qui, pour offrir au public de l'UEMOA des produits de placement, ont

recours à des procédés quelconques de sollicitation du

public, au titre desquels figurent notamment la publicité et le

démarchage ;

- dont les titres sont inscrits à la cote de la Bourse

Régionale des Valeurs Mobilières.

Tout appel public à l'épargne doit être

autorisé par le Conseil Régional de l'Épargne Publique et

des Marchés Financiers, autorité de tutelle du Marché

Financier Régional.

Le Placement Privé de Titres consiste en

l'émission de titres à l'attention d'un public restreint

d'investisseurs institutionnels (« zinzins ») et de

personnes morales en des conditions de garanties et de communication

financière allégées par rapport à ce qui est

imposé dans le cas des APE.

L'emprunt obligataire privé sur le marché financier

de l'UMOA est constitué par :

- L'émission d'obligations réalisées sans

publicité et dont les titres ne feront pas l'objet d'inscription

à la cote de la Bourse Régional des Valeurs Mobilières ;

- L'émission d'obligations placées au travers

d'un cercle d'au plus cent (100) investisseurs qualifiés agissant pour

leur propre compte. Un investisseur qualifié est une personne morale

à même d'appréhender les mérites et les risques

inhérents aux opérations sur les instruments financiers;

- L'émission d'obligations dont le nominal est de F CFA

50 millions. Les conditions sues énumérées sont

cumulatives,

Lorsque l'autorisation du CREPMF est acquise, la BRVM met

à la disposition de l'émetteur et du syndicat de placement (SGI

& Banques) ses infrastructures notamment ses plates-formes de

communication

II.2) LE MARCHÉ SECONDAIRE

Le Marché Secondaire tel que brièvement

évoqué plus haut correspond à la négociation entre

investisseurs de titres déjà émis et placés sur le

marché primaire. Les flux de trésorerie en circulation sur le

marché secondaire ne concernent en rien l'émetteur de la valeur

sauf cas exceptionnels :

- Lorsque l'émetteur assure la contrepartie d'une

offre ou d'une demande de ses propres titres sur le marché (par exemple

en cas d'intervention d'animation du titre ou de régulation du cours du

titre) ;

- Lorsque le placement primaire d'une émission se fait

directement par enregistrement des souscriptions correspondant aux ordres

d'achats à l'occasion d'une séance de bourse, le cours de la

valeur ainsi introduite est établi à la clôture

après confrontation du prix d'émission (faisant office de

« cours de référence ») et des offres d'achat

retenues aux fixing ; Ce cas exceptionnel sur le jeune marché Ouest

Africain s'est observé au moment de l'augmentation de capital de SHELL

Côte d'IVOIRE en 2000.

- Lorsque que le marché s'organise en

« gré à gré » les prix des

transactions sont fixés de commun accord des parties à

l'échange sans contrôle par une autorité quelconque

même si la conservation des titres peut être exclusivement

confiée à un organisme central comme c'est le cas sur le

Marché Financier régional de l'UEMOA où le

Dépositaire Central/Banque de Règlement joue ce rôle.

- Lorsque le Marché est administré alors on

parle de Bourse des Valeurs qui dispose de conditions spécifiques

d'introduction à la cote, de négociation, d'animation et

d'informations relatives auxdits titres cotés.

La Bourse Régionale des Valeurs Mobilières de

l'Afrique de l'Ouest (BRVM) offre un marché des actions et un

marché des obligations distinct

dans lesquels les titres sont

répartis en compartiments en fonction de critères qualitatifs et

quantitatifs.

Synthèse

Pour être inscrit au premier compartiment des actions,

l'émetteur doit justifier d'au moins cinq (5) bilans certifiés et

d'une capitalisation boursière de plus de cinq cent millions

(500.000.000) de Francs CFA. Il doit également diffuser au moins vingt

pour cent (20 %) de son capital dans le public.

Le second compartiment des actions est accessible aux

entreprises moyennes présentant une capitalisation boursière d'au

moins deux cents millions (200.000.000) de Francs CFA et justifiant de deux

années de comptes certifiés. Elles s'engagent en outres de

diffuser au moins quinze pour cent (15 %) de leur capital dans le public.

Il est crée un compartiment unique des titres de

créance où le montant nominal total à l'émission

des titres dont l'introduction est sollicitée, doit être

supérieur à cinq cent millions (500.000.000) de francs CFA. Les

titres émis par les Etats membres sont admis de plein droit à la

côte de la Bourse sans procédures particulières des titres

circulant exclusivement.

section ii : les difficultes rencontrees par les

entreprises dans l'uemoa

I / CONDITION D'ACCES AU FINANCEMENT

Les dirigeants des petites et moyennes entreprises dans les

pays de l'UEMOA mentionnent généralement les difficultés

d'accès au financement du secteur bancaire comme une importante

contrainte à leur bon fonctionnement. Ces difficultés sont le

plus souvent associées aux politiques monétaires en vigueur et

aux pratiques bancaires qui font qu'il est difficile pour les banques de

couvrir les coûts et les risques élevés qu'impliquent les

opérations de prêt aux petites entreprises.

S'agissant du marché financier, les conditions

d'opérer sur le marché primaire limitent d'office son

accès aux grandes entreprises, dont le capital est ouvert à plus

de 100 personnes.

Les PME et PMI à fort potentiel, dont la

géographie du capital ne respect pas ces conditions ne peuvent donc pas

avoir accès au financement pour leur croissance. Seules les grandes

entreprises peuvent intervenir sur le marché financier, alors que

environ 80% des entreprises de la zone sont dans l'impossibilité de

respecter ces critères, vu leur petite taille (capital, chiffre

d'affaire, nombre d'actionnaires).

De plus, ces grandes entreprises sont

généralement des filiales de multinationales européennes.

De ce fait leur financement se fait directement à partir de la maison

mère.

II / LA FISCALITE ET LES GARANTIES

II.1) LA FISCALITÉ

Une bonne politique d'harmonisation des législations

fiscales passe par une connaissance des régimes existants et par une

réelle perception de leur impact sur le fonctionnement du marché

financier. Le constat qui ressort de notre analyse, c'est que les

systèmes fiscaux actuels sont inadaptés et ne favorisent pas un

développement harmonieux du système financier régional.

L'inadaptation des systèmes fiscaux

apparaît globalement à travers l'imposition des revenus en

général. Les Etats membres de I'UEMOA

ont hérité leurs systèmes fiscaux de la colonisation. Ces

systèmes ont donc pour base le droit fiscal

français pour ce qui est des pays francophones, et le

système fiscal portugais pour ce qui est de la Guinée Bissau.

Mais, contrairement aux systèmes d'emprunt qui ont connu une rapide

évolution induite par le développement économique et

social, les systèmes fiscaux des pays de I'UEMOA comme ceux des autres

pays en voie de développement sont restés figés, presque

en l'état de leur réception.

L'essentiel des réformes fiscales est dicté par

des considérations budgétaires, la préoccupation

première des Pouvoirs Publics étant d'essayer de combler le gap

qui existe entre d'une part, des dépenses publiques qui ne cessent

d'augmenter, et d'autre part, des recettes fiscales dont la maîtrise

reste incertaine.

Cette situation explique la complexité et la lourdeur

de ces systèmes fiscaux qui n'ont pas connu de véritables

réformes de fond allant dans le sens de leur modernisation et de leur

simplification.

La complexité des systèmes fiscaux

apparaît d'abord à travers l'existence, encore dans certains Etats

comme la Côte d'ivoire, le Bénin, le Niger, de la vieille

méthode d'imposition cédulaire des revenus qui combine, d'une

part une imposition distincte de chaque catégorie de revenu et d'autre

part, un impôt de superposition: impôt général sur le

revenu. Dans certains Etats, comme le Sénégal, où le

système d'imposition cédulaire n'existe plus

théoriquement, la technique d'imposition des revenus des personnes

physiques en vigueur, qui allie des droits proportionnels par catégorie

de revenu et un droit progressif s'ajoutant auxdits droits, ressemble beaucoup

au système d'imposition cédulaire.

L'on note aussi l'existence de techniques complexes de

paiement de l'impôt sur le revenu avec, dans la plupart des Etats, un

système de paiement par anticipation basé sur le versement

d'acomptes provisionnels dont la méthode de calcul est très

difficile à maîtriser. Ce qui occasionne des redressements fiscaux

et l'application de pénalités préjudiciables aux

entreprises.

Quant à la lourdeur des prélèvements

fiscaux, elle s'explique par la portion congrue des contribuables qui sont

connus des administrations fiscales de ces pays et qui s'acquittent

correctement de leurs obligations fiscales.

En effet, il y a dans tous ces pays une coexistence entre,

d'une part, un secteur dit moderne avec des entreprises

régulièrement déclarées au fisc, et d'autre part,

un secteur traditionnel qualifié d'informel, officiellement inconnu du

fisc, qui occupe une bonne frange de la population. Le poids des

prélèvements fiscaux est

ainsi

supporté par les entreprises du secteur dit formel et par les

salariés. Cela se traduit naturellement par la lourdeur

de la charge fiscale pour ces entreprises alors que, paradoxalement, le niveau

de la pression fiscale est relativement très

bas dans tous ces pays,

Pour ce qui concerne les revenus des valeurs

mobilières, des différences fondamentales existent entre les

Etats membres aussi bien par rapport aux taux d'imposition que par rapport aux

modalités d'imposition.

Concernant les taux d'imposition les disparités sont

frappantes. A titre d'exemple, le taux de droit commun de la retenue à

la source sur les produits d'actions est de 18% au Bénin, 25% au Burkina

Faso, 10% au Sénégal et 12% en Côte d'ivoire (pour ce qui

est des dividendes distribués par les sociétés non

cotées à la BRVM). Les revenus d'obligations connaissent

également d'importantes disparités: 6% au Burkina, 12% en

Côte d'Ivoire, 25% au Niger.

Il est certain que de tels systèmes fiscaux ne

favorisent pas le développement d'un marché financier

intégré.

Dans un contexte de marché financier régional,

comme celui de l'UEMOA, dont l'ambition est de promouvoir

l'épargne intérieure et la mobilité des capitaux, la

fiscalité applicable aux revenus de valeurs mobilières ne peut

être neutre. En effet, le choix des placements de capitaux étant

dicté, entre autres facteurs déterminants, par des

considérations fiscales, les investisseurs avertis seront plus

attirés par les Etats offrant des avantages fiscaux les plus attractifs.

Or, les disparités que nous avons relevées entre

les régimes fiscaux en vigueur dans les différents Etats de

l'UEMOA constituent des facteurs réels de distorsion parce que pouvant

considérablement influer sur la mobilité des capitaux et

même sur l'investissement en valeurs mobilières du fait de leur

complexité et de leur lourdeur. En outre, la complexité des

systèmes en vigueur dans les Etats membres de l'UEMOA et

l'imprécision de certaines dispositions fiscales dans beaucoup de

situation constitue une cause d'insécurité juridique pour les

investisseurs non locaux.

Par essence, la règle de droit fiscal doit garantir la

sécurité juridique de ses destinataires. Cette règle doit

donc permettre de déterminer avec certitude le montant des impositions

mise à la charge d'un contribuable. La sécurité fiscale

des contribuables dépend du degré de

précision avec lequel est déterminé le champ d'application

des règles de droit fiscal. Aussi, tant que cette sécurité

juridique

ne sera pas assurée dans l'UEMOA par une politique

adaptée de simplification

et d'harmonisation des législations

fiscales, il sera difficile d'attitrer les

capitaux étrangers.

II.2) LES GARANTIES

Conformément aux dispositions réglementaires

actuellement en vigueur, l'émission d'un emprunt obligataire sur le

Marché Financier Régional (MFR) requiert la production

préalable d'une garantie à première demande

destinée à couvrir à hauteur de 100%, en principal et en

intérêts, le risque de défaillance de l'emprunteur.

Du point de vue de l'organe régulateur, cette exigence

vise la protection des investisseurs dans un contexte de marché

naissant.

Cette disposition est jugée contraignante par les

acteurs du marché, dans la mesure où elle ne permet pas un

accès aisé à tous les émetteurs.

En effet, il a été observé que le

coût élevé d'obtention des garanties renchérit le

taux de sortie des financements obtenus par le biais du marché. De

même, les formalités administratives et les délais

nécessaires à la délivrance desdites garanties

réduisent la compétitivité du marché financier. Les

émetteurs se tournent alors vers le financement bancaire qui est plus

facile d'accès.

Par ailleurs, le système actuel de garantie rend la

répartition des risques sur le marché financier très

asymétrique. En effet, il concentre l'ensemble des risques sur un petit

nombre de garants, au lieu de les diversifier au sein du pool des

émetteurs. Dès lors, l'appréciation du risque

spécifique et l'analyse par les investisseurs des informations

financières diffusées par chaque émetteur, perdent leur

importance.

Enfin, une comparaison avec les places financières de

même maturité montre que, contrairement à la pratique en

vigueur sur le Marché Financier Régional, la production de

garanties n'est pas une exigence réglementaire sur les autres

marchés émergents. Souvent, sa production est facultative et ne

sert qu'à renforcer la solvabilité de l'émetteur,

déjà indiquée par sa note délivrée par des

agences de notation de renom.

Au total, la disposition réglementaire sur les

garanties semble constituer un frein pour plusieurs émetteurs potentiels

d'emprunts obligataires de l'Union. Elle a conduit à un marché

financier où le "pricing" des titres obligataires ne reflète pas

nécessairement le risque intrinsèque de chaque émetteur.

CHAPITRE II :

CRITIQUE DU MODE DE FINANCEMENT

DES ENTREPRISES PAR LA BRVM DE L'UEMOA

section i : les forces de la brvm dans le financement

des entreprises

I / DE NOUVELLES OPPORTUNITES DE FINANCEMENTS

OFFERTS AUX ENTREPRISES

La BRVM a démarré ses activités avec 48

titres dont 35 sociétés et 13 emprunts obligataires. Sept (7) ans

plus tard, suite à l'introduction de 7 nouvelles sociétés

et 29 nouveaux emprunts et à la radiation de 29 titres de la cote dont 3

sociétés et 26 emprunts, le nombre de titres cotés

s'établit à 55 dont 39 sociétés et 16 emprunts au

30 septembre 2005. Le nombre de sociétés inscrites à la

cote du Marché Boursier Régional a évolué comme

suit :

En 1998, la BRVM comprend 36

sociétés cotées dont 35 sociétés ivoiriennes

et 1 société sénégalaise (SONATEL). Les 35

sociétés ivoiriennes qui sont entrées à la BRVM le

16 septembre 1998 lors du démarrage des activités étaient

déjà cotées à l'ex Bourse des Valeurs d'Abidjan

(ex-BVA).

En 1999, deux (2) sociétés

ivoiriennes : PALMCI et SIVOA ont fait leur entrée à la

cote. Cela porte le nombre de sociétés cotées à

trente- huit (38).

En 2000, c'est le tour de trois (3) autres

sociétés que sont : NEI et ABIDJAN CARTERING pour la

Côte d'Ivoire ; Bank Of Africa (BOA) pour le Bénin.

En 2001, deux (2) sociétés

ivoiriennes SOCIMAT-CI et SICM sortent de la cote tandis que deux (2) autres,

TOTAL-CI et ELF, fusionnent pour donner TOTALFINAELF.

En 2003, une société

nigérienne (Bank Of Africa Niger) fait son entrée à la

cote. Au 31 décembre 2003, ce sont seulement 39 sociétés

qui sont régulièrement inscrites à la cote d'un

marché commun à huit (8) pays.

Le tableau ci-dessous montre l'évolution du nombre de

sociétés cotées à la BRVM.

Le nombre de SGI est passé de 14 en 1998 à 19 au

30 septembre 2005.

Tableau 6 :

Tableau de la répartition des SGI par

pays

|

PAYS

|

1998

|