|

![]()

![]()

![]()

![]()

SYNTHÈSE

M'intéresser au risque pays, relevait au début

plus de l'attrait personnel que d'un sujet auquel je me prédestinais.

Face à l'étendue et aux différentes utilisations de cette

notion, j'ai découvert que le risque n'était pas un simple terme

pour désigner un thème associé aux crises politiques,

économiques, sécuritaires d'une nation. L'attrait personnel,

m'est venu du fait de mon projet professionnel, m'expatrier, si pour une raison

quelconque je ne pouvais je souhaite travailler à l'international.

Étudier par conséquent le risque s'est

révélé très formateur sur les risques

inhérents à toute entreprise commerciale à

l'étranger. Après avoir établi mes recherches autour de

livres et d'articles universitaires, j'ai pu grâce aux moteurs de

recherches propres à la bibliothèque (Bibliothèque

Nationale de France) choisir une liste d'auteurs compétents sur le

sujet. En traversant leurs ouvrages, j'ai pu relier les sujets relatifs

à la gestion du risque souverain pour la conception du risque pays.

Découvrir tous les risques qui sont les fondements du

risque pays, m'a permis de m'instruire car mes connaissances en

macroéconomie n'étaient pas aussi complètes que je le

pensais. Suite à cela, j'ai pu comprendre les mécanismes

appréhendés par les risques cités pour aboutir à

celui de risque pays. La macroéconomie est si fertile en exemples

actuellement que mes recherches ont été facilitées par la

presse quotidienne qui faisait référence à de nombreuses

personnalités spécialistes dans des sujets. Les ouvrages qu'ils

ont publiés m'ont été d'une grande utilité parce

que des mécanismes obscurs tels que le « fait du

prince » me posait problèmes, cependant cette notion est

fondamentale pour évaluer le risque politique. La volonté de

payer d'un État est bien plus compliqué car en en

considérant que le coté humain, les pays souhaitent avant tout

sonner l'alarme en se mettant en « faillite » volontaire.

Cet acte me semblait illogique aux premiers abords mais les différents

cas que j'ai pu consulter m'ont permis de comprendre que les agissements d'un

gouvernement ne sont pas toujours synonymes d'un évolution favorable de

la situation.

La COFACE, par son savoir faire en matière d'assurance

crédit à l'exportation, m'a fourni une aide indispensable pour

percevoir l'intégralité des risques qui forment le risque pays.

En sus de ces informations, les publications annuelles sur les

différents et les notations attribués sont une mine d'information

très riche pour établir l'historique d'un pays en matière

de relation commerciale. Suite à cela, les recherches

s'atténuèrent pour laisser place à la rédaction des

parties qui sont apparues naturellement parce que la gestion du risque pays

dans le secteur bancaire, implique des éléments découlant

de la notion. Exposer la multitude de formes que prend un investissement

à l'étranger s'avère bien plus compliqués car en

fonction de chaque type d'entreprise et de chaque régime politique

envers les étrangers un type de financement existe. Il a fallu

élaguer les types d'investissements pour les regrouper sous la forme de

modèles fréquemment utilisés. Les moyens de paiement

fonctionnent sous le même principe, il m'a fallu donc encore une limiter

les investissements à ceux le plus utilisés dans le monde

actuellement.

La notion de risque pays est composé de deux termes qui

se rapportent à une multitude d'éléments.

Le risque, cette incertitude que l'on définit avec

l'aide de probabilités. Mais le risque est important à

considérer parce que l'effet de contamination est le danger que le

risque prévient en apparaissant. Travailler sur ce type de sujet, a

été très formateur, car des certains signes indiquent

l'arrivée d'éléments sont plus ou moins importantes. Les

agences de notation considèrent bien ce rôle en étudiant

toutes les informations issues d'un pays. De plus, le risque fait aussi

référence à des problèmes d'asymétrie

d'information et d'opacité ce qui n'autorise une considération

totale du risque. Le risque est souvient lié à un mode de

gouvernance. La gouvernance s'applique aussi bien aux pays mais surtout aux

entreprises, cependant le management d'une institution financière telle

que celle d'un ministère n'est pas sans conséquence.

En définitive, le terme pays va toucher tout ce qui se

rapporter au débiteur souverain, sujet extrêmement complexe car

chaque pays malgré son tissu entrepreneurial et son régime ne

gère de la même manière son économie. Le

système juridique et réglementaire mène aussi la

politique du pays comme son passé l'a construit. La culture joue

également le même rôle parce que la réaction face des

situations diffère en fonction de la perception de la population. Il y

va de même pour les valeurs. De plus, les caractéristiques

géographiques ne peuvent pas non plus accorder des réactions

similaires. Les distances jouent un rôle prédominant dans les

conditions d'évaluation d'un risque.

En ce qui concerne, les difficultés rencontrées

se sont surtout posées pour les explications des problèmes

économiques. Les connaissances requises pour intégrer

parfaitement les crises ou exemples ne me sont pas parues accessibles mais avec

une volonté plus personnelle que scolaire d'appréhender les

articles m'a permis de réaliser que des points similaires se

retrouvaient dans des cas. En l'occurrence, la confiance établie dans un

gouvernement représente autant de valeur voire plus que les apports

financiers espérés pour rétablir des situations de

crise.

Table des matières

Sommaire

SYNTHÈSE 2

INTRODUCTION 4

I. / Comment se construit le risque pays ?

5

a)Les différentes composantes du risque (pays)

bancaire : 5

b)Définition des composantes du risque pays :

6

c)Acteurs du risque pays et leurs rôles

9

d)Structure des cellules risque pays dans les

établissements bancaires : 9

II. / Comment se prémunissent les banques contres

les risque pays ? 9

a)Législation et normes 9

b)Les utilisateurs du risque pays : 10

c)Les méthodes et procédures internes pour

gérer l'exposition au risque de change 11

d)Quand L'État prouve sa bonne foi 12

e)Matérialisation du risque 12

III. / Les risque pays : Outils stratégiques

pour l'accompagnement des entreprises à l'étranger. 18

a)Comment faut-il s'implanter ? 18

b)L'investissement Direct à l'étranger

(IDE) : 18

c)Expositions commerciales 18

IV. / Gestion du risque 20

a) Intégration et prise en compte du risque pays

dans les frais bancaires 20

b)/ Banque : conseiller, garant et partenaire des

entreprises en contact avec le risque pays : 20

c)La Coface et ses équivalents à

l'étranger 24

V. / Exemples concrets : les croyances du

marché 26

a)Le défaut russe : 26

b)La crise asiatique 26

c)La crise argentine 26

d)Les leçons de l'Islande 27

Conclusion 28

INTRODUCTION

Les échanges entre les institutions financières

et entreprises ont toujours eu lieu. Avec le phénomène de

globalisation, ces échanges ont généré des

complications qu'il a fallu quantifier, mesurer, appréhender et dont il

a fallu se couvrir.

Le risque pays, représente tous les

éléments d'incertitude économique, financière ou

sociopolitique spécifiques à un pays, que ce soit pour une

activité économique, commerciale et financière

transfrontière, ou pour l'environnement socio-économique des

résidents d'un pays.

Une autre définition du risque pays, selon Bernard

MAROIS,1(*), il s'agit du

"risque de matérialisation d'un sinistre résultant du contexte

économique et politique d'un État étranger, dans lequel

une entreprise effectue une partie de ses activités."

CALVERLEY2(*), le caractérise ainsi :

« Ensemble des pertes financières dues à des

problèmes survenant suite à des événement macro

économique et/ou politique dans un pays. »

BOYSSON3(*)

propose une description du risque pays comme une analyse et prévision de

la capacité et de la volonté d'un pays de faire face à ses

obligations contractuelles à bonne date:

« Le concept de risque pays est composite, il

englobe l'ensemble des aléas qui peuvent affecter un commerçant,

un banquier, un investisseur industriel ou financier, dans le

déroulement de leurs opérations dans un pays à risque. Les

risques dont il est question sont liés à l'état du pays,

indépendamment de la qualité du débiteur, du projet ou le

l'opération. Ces risques se matérialisent traditionnellement sous

des formes distinctes : les risques de transfert, de paiement et de

performance, auxquels on doit ajouter les risques de marché, en

particulier celui de la dévaluation violente, et le risque

souverain. »

Certains établissements ne se sont pas dotés

d'une définition officielle cependant ils se sont tournés vers la

notion traditionnelle du risque souverain.

Le risque pays peut également se résumer sous la

forme d'un outil d'aide à la décision permettant de

définir la probabilité d'enregistrer des pertes

financières résultant de déséquilibres macro

économiques, financiers ou politiques dans un pays étranger.

Le risque pays se révèle surtout et avant tout

comme un outil pratique qui puisse être utilisable tout de suite par les

fonctionnels (banquier, investisseurs).

Les problématiques posées par le risque pays se

profilent ainsi :

On appelle le risque pays afférant aux banques: le

risque bancaire4(*) et cela

concerne le risque de non remboursement de prêts. Le concept de risque

pays évolue dans les années 1960-1970 en réponse aux

efforts du secteur bancaire pour définir et mesurer son exposition sur

les prêts à l'international.

Pour aborder ce sujet, nous verrons dans un premier temps, la

construction du risque pays. et dans un second temps, comment les banques se

couvrent face aux différents risques qu'ils affrontent, puis dans quelle

mesure les entreprises utilisent le risque pays comme instrument essentiel dans

leur implantation à l'étranger, ensuite, comment les entreprises

et les banques gèrent les risques et avec quels instruments, et en

dernier lieu, pour illustrer les présentations théoriques, nous

verrons les cas de la Russie, de l'Argentine et récemment celui de

l'Islande.

I. / Comment se construit le

risque pays ?

Les échanges commerciaux ont toujours existé,

ils se sont complexifiés avec le temps. Par conséquent, le risque

pays a suivi.

Historique du risque pays : Les banques

commerciales qui prêtent à des instituions dont le pays est ou

devient un pays à risque posent le problème de mesurer le risque.

On a pu également remarquer son apparition dans des

contreparties (via les transactions de marché) situées dans des

pays à risque. Mais ce dernier se profile aussi lorsque l'une des deux

parties possède des dettes provenant de pays émergents. Les pays

d'Amérique du Sud ont joué un rôle dans l'évolution

du risque pays car leur environnement économique et politique instables

ont fait apparaitre la complexité incessante des risque pays.

a) Les différentes composantes du

risque (pays) bancaire :

Selon les domaines le risque pays se rapporte souvent au

concept de risque politique au sens classique :

Pour le juriste, il s'agit du fait du prince5(*). Il y a donc peu de

possibilités de recours pour le créancier.

Le risque pays ne concerne en aucun cas la santé

financière du débiteur privé celui-ci prend naissance

lorsque l'État ne peut prétendre en tant que contrepartie. Cette

contrepartie peut correspondre à plusieurs niveaux, l'État ne

peut/veut pas être considéré comme contrepartie à

cause de la situation économique ou politique :

-Risque de non transfert : L'État ne

fournit pas devises nécessaires pour rembourser

Il est à noter que lorsque des échanges en

monnaies locales sont réalisés, cela n'implique aucunement le

risque pays pour les débiteurs privés.

Le risque pays va être considéré et pris

en compte lorsque le débiteur est public quelque soit le libellé

de la créance.

-Risque souverain : Ce dernier intervient lorsque

le débiteur est public et si les dettes contractées ou garanties

ne peuvent être remboursées. On verra plus tard que le type de

débiteur (privé/public) ne permet pas la même conception du

risque de contrepartie. Une distinction est donc faite lors de la prise du

risque pays. On peut ajouter une nouvelle définition du risque pays,

comme le risque de non remboursement de la créance sur un

débiteur privé ou public en raison de la situation éco

et/ou financière de ce débiteur.

La Banque commerciale à vocation internationale, BNP

Paribas, offre la perspective suivante des risques6(*).

Le risque pays est ventilé ainsi : Deux risques

principaux : Risque politique (souverain, et banque centrale) et risque

systémique (économie de marché).

Dans le risque politique, il y a le risque de non-transfert et

le risque souverain qui est lui-même composé d'une part du risque

souverain central en devises étrangères, du risque souverain

central en devises locales et d'autres risques souverains.

En ce qui concerne le risque systémique de

marché, qui comprend une crise grave du taux de change ainsi que

d'autres, tels que risques sur les taux d'intérêts, les risques

boursiers ainsi que les risques modérés de devises

étrangères. Pour ce qui est du risque systémique de

crédit, le macro environnement avec le risque institutionnel ne se

présentent qu'avec certaines conditions d'affaires. Ce macro

environnement inclut également le risque cyclique. Les banques et les

entreprises qui composent le micro environnement influe sur leur

qualité.

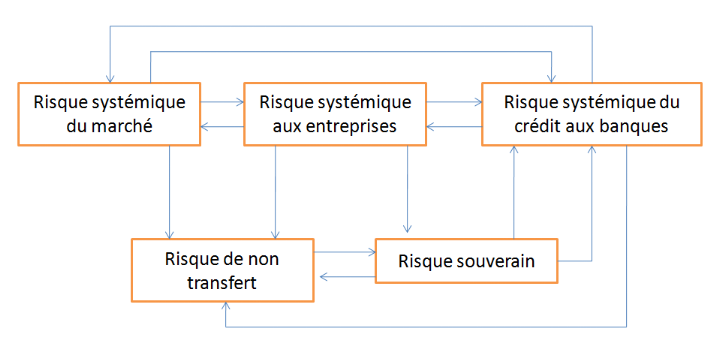

Puis tous ces risques sont reliés entre eux avec des

composants du risque pays. Le risque souverain central fait partie du risque

souverain en devises étrangères. Le risque de non transfert et le

risque systémique du marché sont le risque de change

(convertibilité). Les autres risques systémiques de

marché, les risques institutionnels du macro environnement, le risque

cyclique du macro environnement et la qualité des entreprises et des

banques forment à eux seuls le risque systémique.

b) Définition des composantes du

risque pays :

Premièrement le risque politique se compose de deux

éléments :

Risque souverain : Risque qu'une entité souveraine

fasse défaut sur sa dette, aussi bien en monnaie locale

qu'étrangère. L'entité souveraine peut être un

gouvernement central ou bien agence du gouvernement central (quasi souverain).

Puis le Risque de convertibilité : c'est le

risque qu'une entité locale se retrouve face à une

impossibilité systémique d'accéder à des devises

étrangères sur son territoire comme le résultat d'une

crise de liquidité externe.

Le risque systémique, quant à lui, est

constitué de deux éléments. Tout d'abord, on

définit comme risque systémique, le risque qu'un

événement particulier entraine par réactions en

chaîne des effets négatifs considérables sur l'ensemble du

système pouvant occasionner une crise générale de son

fonctionnement. Le risque systémique est inhérent au

système bancaire et financier, du fait des interrelations existant dans

ce secteur entre les différentes institutions et les différents

marchés.

Le premier point de ce type de risque, est le risque

systémique du marché : risque de mouvement important des

taux d'intérêts, taux d'échanges ou des prix des actifs. En

second le risque systémique de crédit, c'est le risque qu'une

part importante de contreparties privées fasse défaut en

même temps sur leurs obligations de dettes à cause de raisons

systémiques. Ce risque n'est pas diversifiable, ni «couvrable»

par des instruments classiques. Voilà où apparaissent les

marchés financiers.

Zoom sur les risques systémiques :

|

Type

de risque

|

Variables indicatives

|

|

Risque systémique du marché

|

Environnement financier

|

Taux d'échange, taux d'intérêts, Bourse,

Marché des obligations.

|

|

Environnement économique

dans lequel le secteur d`affaire opère

|

Légal, régulateur, administratif, règles

d'affaires.

Indicateurs exogènes : prix des matières

premières, fluctuation climatiques

Indicateurs réels : vraie croissance, l'inflation,

la solvabilité interne et externe.

Variables financières

|

|

Qualité du secteur d'affaire

|

La valeur du crédit du secteur bancaire : ratios

de capital, qualité des actifs, exposition au risque souverain, cadre

régulateur et supervisé

La valeur du crédit dans le secteur des

entreprises : effet de levier, qualité de gestion et les risques de

devises.

|

Corrélation des risques :

![]()

Le niveau de corrélation entre les composantes du

risque pays peut dépendre du niveau de risque des différentes

composantes en fonction de la « taille » des

composantes.

À ce stade, le risque de défaut

intervient : risque souverain & Crédit non garanti avec le

risque économique, risque financier, risque politique.

Durant plusieurs années et ce jusqu'à la fin des

années '80, les activités internationales des banques

commerciales se limitaient surtout à des prêts internationaux

à des établissements publics ou privés. Par

conséquent, le risque pays était considéré comme le

risque de défaut de paiement.

Risque souverain : crédits garantis par

l'état.

Lorsque des prêts internationaux sont octroyés et

que le débiteur est soit le gouvernement du pays

bénéficiaire du prêt soit une entreprise de ce pays

bénéficiant de la garantie de l'État, les banques

commerciales sont confrontées au risque souverain. L'objet de l'analyse

du risque souverain porte sur la détermination de la probabilité

que le gouvernement soit incapable ou n'ait pas la volonté d'assurer le

service de sa dette extérieure. Logiquement, ce type de risque n'est

donc nullement déterminé par les performances d'un projet ou

d'une entreprise.

La notion de risque souverain se révèle capitale

dans le cadre des pays en voie de développement car en observant les

composantes de la dette des pays non membre de l'OCDE7(*). Nous pouvons noter qu'elle est

à plus de 80% d'une dette publique ou garantie.

Risque de transfert : Crédits non garantis (par

l'État) et risque pays généralisé8(*)

Les prêts qui sont accordés sans la garantie de

l'état à des institutions financières ou à des

entreprises industrielles se retrouvent exposés à trois niveaux

de risque. Tout d'abord, au niveau micro économique, la

solvabilité de l'entreprise elle-même se doit d'être

étudiée, c'est-à-dire sa gestion ainsi que sa

viabilité commerciale. Ensuite, à un niveau intermédiaire,

doit être analysé le risque associé au secteur

d'activité dans lequel l'entreprise débitrice opère.

Malgré le fait que ces deux composants occupent une place essentielle

dans l'évaluation de la contrepartie, ils n'appartiennent pas à

l'analyse du risque pays. À ce niveau, il importe d'analyser deux types

de risque : risque de transfert et risque pays

généralisé.

En premier lieu, le risque similaire au risque souverain

décrit au dessus cependant il sera qualifié de risque de

transfert lorsque des prêts sont octroyés sans la garantie de

l'État. Ce type de risque est lié au fait que même si le

projet est rentable et dégage des flux monétaires en monnaie

nationale suffisant afin d'assurer le paiement des intérêts et le

remboursement du principal, le gouvernement ne possède pas les devises

nécessaires à la conversion des capitaux destinés aux

créanciers étranger. Le gouvernement peut également

adopter des mesures protectionnistes empêchant le rapatriement de ces

capitaux.

Le second type de risque présent au niveau du pays est

une notion bien plus vaste. Le risque pays

généralisé9(*) se définit comme le risque qui résulte

de l'ensemble des facteurs propres à un pays et qui affecte la

solvabilité des débiteurs privés situés dans ce

pays.

Ni les chercheurs ni les services d'études des banques

commerciales ne se sont initialement penchés sur ces aspects

généralisés du risque pays qui pouvaient affecter aussi

bien les activités des filiales étrangères des banques que

les investissements réalisés dans les secteurs privés des

pays en voie de développement. Pendant longtemps, les services

d'études et les chercheurs ont exclusivement étudié le

risque pays à partir du risque de défaut de paiement et de ses

deux formes classiques, le risque souverain et le risque de transfert.

Le risque de défaut s'établit en trois

étapes progressives, témoin de la gravité de la

matérialisation du risque pays : le retard de paiement

(défaillance provisoire), le moratoire ou la renégociation de la

dette (défaillance durable) et la réputation.

La défaillance provisoire : le retarde de

paiement : Il est établi que les banques fournissent un

échéancier pour le paiement des intérêts et des

remboursements. Or, il se peut qu'aux dates prévues, l'emprunteur ne

règle pas ses dus. Il s'agit le plus souvent de raisons techniques ou

administratives.

La défaillance durable : le moratoire ou la

renégociation :

Ce cas est nettement plus grave, puisqu'il est le

résultat d'une impossibilité pour l'emprunteur de payer ses

dettes à l'échéance. Un rééchelonnement des

paiements est décidé, cette restructuration de la dette

extérieure se pratique au des Clubs de Londres ou de

Paris10(*)11(*).

Le moratoire consiste à reporter les

échéances du prêt, mais sans modifier les autres conditions

du crédit. Tandis que la renégociation se présente sous la

forme d'une révision plus ou moins étendue des termes du contrat

d'origine. Le montant du prêt peut être augmenté pour aider

à un rétablissement plus rapide de la situation. Les spreads

peuvent être corrigés par exemple. Un ou plusieurs prêts

peuvent alors être transformés en un nouveau. Parmi les nombreux

pays qui ont connu une renégociation au cours des années '80, il

y la Pologne, la Turquie et le Soudan.

La défaillance irréversible : la

répudiation (renoncement) de la dette. Il s'agit d'un type rare de

matérialisation du risque pays bancaire. En effet, le pays qui

répudie sa dette (en refusant de la reconnaitre) se verra mis au ban de

la communauté financière internationale et sera ainsi

privé de sources de fonds pendant de nombreuses années.12(*)

Notons que ces trois étapes sont étroitement

liées. Le flou qui sépare ces catégories de défaut

par un retard de paiement peut au bout d'un certain temps se transformer en un

non remboursement de l'emprunt. Et si aucune solution de remplacement n'est

trouvé (moratoire/renégociation), cette situation conduira

à la répudiation de la dette.

Risque de défaut : risque souverain &

Crédit non garanti

Dans cette optique, l'évaluation du risque pays peut

être envisagée en trois composantes :

Le risque économique :

Elle englobe des aspects tant structurels que

stratégiques. Cela permet de se faire une idée de sa

solvabilité,

Le risque financier :

Cette composante porte sur la situation financière en

général et plus précisément sur la situation de

liquidité du pays et le degré d'endettement qui en

découle. L'analyse du risque financier cherche donc à

évaluer la capacité du pays de rembourser à

l'échéance les créanciers étrangers.

Le risque politique :

Le risque de défaut d'un pays ne dépend pas

uniquement de la capacité du gouvernement à générer

des devises étrangères. Il faut aussi que ce gouvernement

veuille, politiquement parlant, affecter ces ressources au service de sa dette

extérieure. Le risque de défaut est ainsi composé d'un

troisième élément, le risque politique. Il peut prendre la

forme par exemple par le blocage des transferts vers l'extérieur, par la

proclamation de l'inconvertibilité de la monnaie nationale en devises

étrangères.

En fait, les trois composantes évoquées

ci-dessus, apparaissent non seulement comme complémentaires mais aussi

comme interdépendantes :

Un pays économiquement et financièrement

capable de remplir ses engagements pourrait ne pas avoir la volonté de

le faire sur le plan politique, en raison, par exemple, d'une

non-reconnaissance de ses dettes pour des motifs politiques et

idéologiques. Néanmoins, on constate, en règle

générale, que si un pays est en mesure de générer

des devises en quantité suffisante pour servir sa dette, la

volonté politique suit aisément (sauf si un changement de

régime s'opère). En effet, la rupture des financements des flux

commerciaux et la possibilité d'une saisie des actifs du pays à

l'étranger représentent un coût non négligeable par

rapport aux fins purement idéologiques ou politiques motivant le

défaut.

En revanche, si un pays se trouve dans une situation

économique ou financière difficile, sa capacité de

remboursement dépendra fortement de sa volonté politique à

honorer ses engagements extérieurs. Cependant, la distinction entre

capacité et volonté de remboursement est indispensable à

la bonne intégration du risque de défaut.

Nouvelles formes du Risque pays bancaire :

Si le Risque pays dans le secteur bancaire fut longtemps

associé au risque de défaut, les crises financières des

années '90 vont suggérer l'existence de nouvelles formes de

risques. Pourtant de nombreuses institutions financières ont connu de

graves perturbations durant ces deux périodes, marquées non plus

par des problèmes de surendettement à moyen terme des

États (comme lors de la crise de la dette des '80), mais par des crises

de surendettement à court terme des débiteurs privés.

D'après Guy Longueville13(*), qui a consacré plusieurs articles à ce

sujet (nouvelles formes du risque pays), la diversification de l'offre de

produits et de services financiers des banques des pays de l'OCDE depuis une

dizaine d'années s'impose à une adaptation de l'analyse du risque

pays. En effet, les risques ne se limitent plus au risque de défaut,

mais relèvent aussi des risques de marché (taux

d'intérêt, taux de change, cours des actions et des titres sur les

marchés secondaires de la dette) et des risques systémiques de

contrepartie.

Le risque de marché :

Il existe plusieurs risques liés à cette

dynamique, qui pourraient par exemple découler d'une ouverture trop

rapide du commerce extérieur comparée à l'ajustement

structurel interne et au niveau de compétitivité, d'une

libéralisation prématurée des mouvements de capitaux en

fonction de la qualité du système financier. On peut

également trouver une titrisation trop massive de la dette publique au

regard des capacités d'absorption du marché domestique. Les

risques de marché peuvent donc concerner la plupart des économies

émergentes fortement internationalisées, même si leurs

indicateurs macro-économiques apparaissent globalement satisfaisants. En

outre, une crise financière dans un pays émergent peut affecter

par effet de contagion des pays comparables à certains égards,

même s'ils disposent de meilleurs indicateurs (bon exemple de la crise

asiatique).

La difficulté pour les analystes du risque pays

réside dans le fait que les risques de marchés sont plus

difficiles à appréhender que les risques de défaut. Pour

les risques de marché, le champ des indicateurs à suivre, et

surtout leu interaction, est bien plus vaste. De plus, ces risques

évoluent suivant les pays et les périodes. À cet

égard, on peut considérer que la notion de risque de

marché de Longueville consiste en fait en une extension du

risque pays généralisé défini par

Calverley à la fin des années '80.

Le risque systémique de contrepartie :

La seconde forme de risque pays apparue au cours des

années '90 est le risque systémique de marché de

contrepartie. Longueville identifie un tel risque lorsqu'un ensemble

d'entreprises, a priori saines et viables dans un environnement macro

économique donné, basculent dans la faillite si cet environnement

se dégrade avec effets de cascade.

D'après l'auteur, le risque systémique de la

contrepartie relève du chapitre du risque pays car les analyses

nécessaires à son identification s'intègre dans les

dimensions économiques, financières et politiques, c'est à

dire des variables de même nature que celles qui concernent les risques

de défaut et de marché.

Par ailleurs, Longueville note que les différentes

formes de risque pays sont étroitement liées. Tout d'abord, la

montée récente des risques de marché a aggravé le

risque systémique de contrepartie. L'auteur illustre ces

mécanismes en donnant l'exemple du secteur bancaire d'un pays en voie

développement pouvant connaitre de graves problèmes

systémiques, tels qu'un assèchement de ses liquidités, une

détérioration de sa rentabilité ou une dégradation

de ses actifs à la suite de retournements de taux de change,

d'intérêt ou du prix des actifs. D'autre part, une crise

systémique du secteur bancaire peut déclencher une crise des

marchés financiers et de change qui peut ultérieurement se

matérialiser en un risque de défaut.

Élargissement du concept de risque de

défaut :

Malgré l'extinction progressive de la vague de

défauts des années `8014(*), l'amélioration de la gestion macro

économique des PED et l'élaboration de nombreux modèles

d'évaluation du risque de défaut sur la dette extérieure,

ce dernier ne s'est pas éteint au cours de la dernière

décennie et ses causes d'apparition se sont même

élargies.

Afin de répondre à un besoin structurel de

financement croissant (somme du solde de la balance des paiements courants d'un

pays et du remboursement du principal de sa dette extérieure), de

nombreux pays émergents ont en effet remplacé partiellement le

financement bancaire privé par un financement obligataire international

en forte croissance.

Enfin, il faut signaler que si l'expertise du risque

systémique de contrepartie est à un stade peu avancé et

n'est généralement pas prise en compte par les banques ou les

chercheurs, ceux-ci intègrent progressivement les risques de

marchés dans l'analyse des risque pays. Toutefois, la recherche

économique dans ce nouveau domaine est loin encore d'avoir atteint la

qualité de celle qui concerne les risques de défaut.

c) Acteurs du risque pays et leurs

rôles

· La fonction de l'analyste pays15(*)

Il faut savoir qu'il est difficile pour une banque de

connaitre à tout moment précisément le montant de ses

engagements et donc plus encore de ses risques. Cela suppose à la fois

beaucoup de responsabilités pour les quelques individus habilités

à prendre des décisions d'engagement financier et peu de temps

pour le faire. Afin de remédier à cette difficulté, les

établissements bancaires fonctionnent selon le principe des limites. Par

« limite », il faut entendre un montant

préétabli en dessous duquel des agents peuvent agir sans

autorisation. Les limites précisent le type d'opération (en

particulier la durée de l'engagement) et le type de client. Les plafonds

établis pour chaque pays concernant l'endettement sont fixés par

un comité situé à un niveau hiérarchique

très élevé dans la banque. Ce comité impose des

plafonds au moyen des outils développés par la cellule du risque

pays avec le sorting, ranking ou encore le scoring.

En quoi consiste le travail d'un analyste financier en

charge du risque pays ?

L'identification du risque pays pris en compte par

l'établissement en fonction de leur nature peut correspondre au type de

créances, les pays ou sont détenues les créances, nature

de l'activité (octroi de crédit ou activité de

marché sur des créances risque pays). La plupart des

établissements agissent par zone géographique. Cependant, le

caractère instable contraint à se prémunir de risques tels

que ceux qui peuvent être couverts, prévisibles et les potentiels.

Les provisions sont constituées pour des durées pluriannuelles

pour les établissements internationalisés par conséquent

engagés dans les pays en difficulté.

Il est important de noter que les banques concernées

par ce sujet sont des banques commerciales à vocation internationale et

concerne en majorité les pays émergents.

d) Structure des cellules risque pays dans

les établissements bancaires :

Les banques possèdent pour gérer les risques

pays de manière convenable, des services d'études

centralisés appelés plus communément cellule risque pays

qui mettent en place les principaux outils nécessaires ainsi que les

enjeux majeurs concernant l'étude du risque pays.

Les cellules dépendent directement de la direction des

Études Économiques et Financières, elle-même

placé sous la tutelle de la Direction Générale. Cette

organisation centralisée à un telle niveau est bien souvent

préférée à un éclatement de la fonction

d'évaluation du risque pays entre les diverses Directions de zones

géographiques ou de produits.

II. / Comment se

prémunissent les banques contres les risque pays ?

a) Législation et normes

L'objectif de toutes ces lois : fournir une information

de plus en plus réelle et complète sur les données

statistiques des pays.

Le Consensus de Washington et le plan Brady (Secrétaire

d'état américain du trésor qui permet la titrisation des

dettes bancaires des pays endettés en général

collatéralisés (plus communément appelés

brady-bonds ou bradys obligations du trésor américain). Le plan

Krueger permet aux états de se mettre en faillite, ce point est

important puisqu'il va augmenter le « faillite » d'un

pays

Bâle II : redonner un rôle au

risque16(*)

Les banques sont soumises à des règles

extrêmement strictes en matière de risque. Il existe toute une

réglementation dite « prudentielle », en

général édictée par les banques centrales, qui

permet de doter les banques d'outils servant à mesurer leurs expositions

et leurs risques. Les discussions internationales des années 1980 avait

abouti à l'accord de Bâle en 1988. La plus connue des

règles qui en sont issues est celle du ratio Cooke : elle stipule

que les banques doivent avoir des fonds propres au moins égaux à

8% du total des engagements pondérés en fonction du risque

crédit. En termes de risque pays, lors de l'introduction de ce ratio, la

règle était simple : les engagements à l'égard

de résidents de pays étrangers étaient

pondérés à 0% ou à 100% selon que le pays

était ou non membre de l'OCDE. Un prêt à une banque

centrale, un titre de dette émis par un gouvernement pouvaient donc ne

pas rentrer du tout en compte dans le calcul du ratio de Cooke. Cela donnait

incontestablement un avantage aux pays de l'OCDE et introduisant un biais de

discontinuité au moment de l'adhésion de nouveaux pays. Les

évolutions des marchés de crédits et la série de

crises sur les émergents vont relancer les discussions en 1999 autour

d'un deuxième accord de Bâle, dit de « Bâle

II ». D'abord prévu pour 2004 puis pour 2006, le nouvel accord

souhaite quant à lui transformer en profondeur ces règles

prudentielles du ratio de solvabilité. Il y a innovation dans au moins

deux domaines : la multiplication des risques pris en compte de la

réflexion sur la solvabilité. Le risque de crédit ne

compte plus que pour 75% : font leur entrée le risque de

marché (5%), qui est le risque de perte consécutive à des

variations des prix sur les marchés, et le risque opérationnel

(20%), qui est le risque de perte résultant de l'inadaptation ou de la

défaillance de procédures, de personnes ou de systèmes.

Les exigences de fonds propres minimaux restent une contrainte, mais sont

rejointes par le processus de contrôle interne et l'exigence de

discipline de marché et de transparence de l'information. Cela

soulève la question de la sensibilité des banques aux risques

globaux et pourrait renforcer la procyclicité17(*) déjà amplement

constatée.

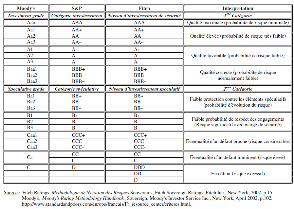

Les notations à moyen terme du risque pays incluent la

notation souveraine mesure le risque que le souverain central fasse

défaut sur sa dette en devises étrangères. Ceci peut

être comparé avec la notation souveraine (prévision et long

terme) de Moody's, Standard & Poor's et Fitch IBCA.

Notation souveraines : note le souverain (État)

pour les obligations de dette en devise étrangère.

Notation de convertibilité : elle prend en compte

le risque de conversion pour les capacités en devises

étrangères.

Le comité de notation du risque pays a lieu trois fois

par an : Les notations sont basées sur une analyse profonde de

chaque pays et sont supportées par des rapports écrits par des

économistes. Les propositions de changement de notations sont

effectuées par l'équipe de recherche économique ou

équipe économique de recherche. Un membre du conseil

d'administration préside un comité de notation.

b) Les utilisateurs du risque

pays :

Les intervenants qui utilisent les modèles

d'évaluation du risque pays sont :

· les assureurs crédit à

l'exportation : Métier effectué par banque ou externe

· Collaborateurs :

· Les agences de notation : elles possèdent

le même rôle de traitement de l'information que les assurances de

crédit à l'exportation.

Le sorting représente les classes de risque en

regroupant les pays en classe de risque

Le rating :

Un autre moyen pour étayer l'analyse des

opérateurs des cellules provient du rating, c'est la notation des pays.

Il a fallu donner aux analystes des moyens rapides afin d'évaluer le

risque à travers un système de notation. Lorsqu'un pays vit,

réagit, ce dernier va émettre des chiffres dans plusieurs

domaines allant du social à l'économique en passant par le

politique et bien d'autres. Toutes ces dimensions, évaluées

séparément ne répondent pas au besoin immédiat de

l'investisseur. Cependant, pour suivre ce principe de projection dans le temps,

certains points doivent être respectés. D'une part, le risque doit

être représenté par une échelle absolue du risque,

on doit pouvoir se repérer grâce à une note qui ne signifie

aucun risque ce qui permet de savoir avec les autres notes où se situent

le risque engagé. D'autre part, les risques se doivent d'être

classés, il y aura donc des pays qui seront considérés

comme plus ou moins risqués que d'autres. Le terme de rating (notation)

renvoie à tous les indicateurs de comparaison synthétisant des

objets complexes avec des moyens aussi différent que le classement soit

le ranking ou bien également les regroupements par classe soit

le sorting mais encore les notations cardinales soit le scoring

qui influencent sur le rating.

Cette méthode de notation des pays en fonction de leurs

risques montre des avantages et des défauts. D'une part, cela se

révèle simple à comprendre et offre une rapidité

d'information, elle permet aussi des comparaisons entre les pays à

travers le temps et c'est un condensé du consensus du marché. En

revanche, le système peut être très réducteur vis

à vis de toutes les capacités d'un pays, puisqu'il s'agit d'une

moyenne pondérée.

Tout d'abord, il faut savoir que la délivrance

d'informations, d'analyse est sous le monopole de deux agences de notations

mondialement reconnues d'origine américaines. Ces deux agences sont les

principales à proposer des notations sur le risque pays. Elles vendent

leurs analyses sur les forces et sur les faiblesses des entités en

besoin de financement. Ils évaluent l'état des émetteurs

de dette. Les notes émises dévoilent une échelle de

risques, chaque émetteur reçoit une note en fonction de la

probabilité estimée de non remboursement de sa dette.

Moody's est la plus ancienne des deux. Elle jouit d'une

indépendance et est la propriété d'investisseurs

privés. Ses ressources proviennent du seul profit de la vente des

ratings. L'effectif consacré au rating des émetteurs souverains

représente un peu plus du centième de l'effectif total. Pour ce

qui est de S&P est quant à lui une filiale d'un éditeur

spécialisé dans l'information financière. Cependant, la

notation des émetteurs de dettes souveraines est progressivement

rejointe par une troisième agence européenne Fitch. Les notes

sont assorties d'une perspective qui propose l'évolution possible du

pays concerné. Le plus souvent lorsqu'une notation est revue, le premier

élément modifié est sa perspective, changement auquel les

marchés réagissent. On peut considérer la perspective

comme une sous note, un indice complémentaire à la note. Il faut

savoir qu'avant tout changement, c'est la perspective d'évolution qui

est modifié en premier lieu. La notation relève d'un

caractère purement subjectif même si les agences fournissent les

documents qui les ont conduits à formuler de telles analyses de

l'état d'un pays.

La réputation de ces agences vient des notations

qu'elles émettaient et qu'elles émettent encore sur les

entreprises. Le positionnement des agences sur les notations de pays est venu

bien plus tard et plus récentes.

Il s'agit d'un événement important pour un

émetteur lorsqu'une agence revoit sa note. Les agences vont suivre le

même mode opératoire que lorsqu'elles se rendent dans une

société pour rendre une note. Une équipe d'auditeurs, sous

le couvert de promotion publicitaire va en mission dans les pays pour donner

leur verdict en fonction des résultats obtenus lors de l'audit

effectué. Si le groupe d'experts notent un changement dans la situation,

quand le pays s'est amélioré, on parlera d'upgrade et quand la

situation du pays a diminué on utilisera le terme de downgrade. Il

existe des seuils symboliques qui font toute la force d'un pays sur les

marchés. Atteindre le niveau de investment grade, en

décrochant le fameux « TripleB », ce niveau est

marquant car en deçà de cette notation, les investissements sont

caractérisés en tant que spéculatifs.

Les investisseurs dans leur quête de l'information

parfaite, sont à l'affut du maximum de renseignements. Par

conséquent, il existe donc d'autres organismes en charge de noter les

pays. Ces instituts, agences, sociétés fournissent aussi bien des

chiffres sans analyse ou bien avec analyses, voire même des

modèles développés pour certains types de pays et

justifiant tel événement par l'évolution du spread des

taux. En justifiant leurs primes de risque avec le risque pays qu'ils ont

institué. Néanmoins, une note est très regardée

à propos du risque pays, c'est la dette en devise à long terme

parce qu'elle résume à terme le risque souverain et par abus le

risque pays. L'investisseur ne peut totalement se fier aux avis émis

après les agences parce que les notations parues ne prennent pas en

compte certains points tels que ceux en relation avec la devise locale.

De plus, le pays n'est pas le seul à provoquer le

changement d'une note, sa réévaluation provient aussi du fait

d'un événement non afférent au pays. En

général, les pays sont notés une fois par an ce qui peut

flou sur l'état d'un pays qui subit une période

mouvementée et par définition pas toujours constante. La notion

de projection est ainsi effleurée avec ce mode opératoire. Les

notes seront toujours plus fideles aux mauvaises nouvelles qu'aux bonnes car il

est bien plus difficile de constater les conséquences d'une bonne

nouvelle que d'une mauvaise nouvelle. Les statuts acquis par ces organismes de

notation ont pris une telle ampleur qui va influencer les agissements des pays

par conséquent le moindre avis émis sur un pays va jouer beaucoup

plus que sa situation réelle présente dans ce pays. Ces agences

ont été montré du doigt lorsqu'elles ont

dévalués les notes de pays après la crise ou pendant la

crise qu'ils ont subis (ex : crise asiatique) ou bien de prendre les

devants en dégradant une notation ce qui joue un rôle

négatif sur la situation déjà bien avancée du pays

en amplifiant sa situation (ex : Brésil en 1999). Pour ce faire,

les agences prônent leur droit de subjectivité et ainsi les

écartent de toute accusation portant sur leurs émissions de

ratings.

Les principaux ratios d'un rating souverain sont

constitués de trois principaux points :

-Solvabilité : stock de dette par rapport à

la richesse du pays

- Soutenabilité : évolution du stock de

dette par rapport à celle des richesses globales (PIB). Ce rapport offre

une vision à long terme.

- Liquidité : dans quelle mesure un pays ne peut

honorer ses échéances de remboursement. La liquidité se

rapporte plus à une logique de court terme.

L'analyste ne s'arrête pas uniquement aux ratios, il va

aussi étudier trois autres critères : créances,

emprunteurs et créanciers.

Après avoir analysé ces différents

indices, l'analyste pays aura fait le tour de points essentiels tels que les

zones de fragilité les plus fortes selon les outils de la dette, leurs

échéances ainsi que leur volatilité.

Les banques organisent des comités de crédit

encadrés par les responsables risque pays qui délivrent les

notes.

Les notations émises de la part des agences fournissent

une mesure du risque pays qui vient en complément de la prime de risque.

Mais on peut constater qu'ne fonction de l'origine du rating choisi, la

tendance diffère. Donc le marché offre une vision

différente des rendements espérés par les investisseurs

ainsi que des risques. Les interprétations sur les attitudes à

adopter concernant l'écart du pays (donc sur le marché) et la

notation va telle jouer un rôle sur l'orientation adoptée.

En conclusion, le risque pays ne peut se déduire

à une seule note mais avec l'appui de différentes notations fruit

de la volonté des investisseurs qui affinent leur opinions en mettant en

place une analyse ad hoc sur la destination voulue.

Un risque est depuis longtemps identifié avec ces

organismes, qui touche l'éthique mais qui ne peut leur être

directement reproché car leurs opinions se prévaut d'être

subjective. Tout d'abord, parce que pour valoir quelque chose auprès de

ces agences, les sociétés ou pays en l'occurrence paient ces

agents pour se donner une note et attirer les investisseurs soit les flux

entrants de monnaies sur leurs territoires.

c) Les méthodes et

procédures internes pour gérer l'exposition au risque de

change

Les agences de notation sont les intermédiaires

privilégiés des métiers qui découlent du risque

pays. Il s'agit de la gestion de portefeuille, le cumul de risque acceptable

par pays, constitution de provisions.

Les moyens de paiement pour le commerce

international

Le contrôle de l'exposition au risque débute

dès la négociation de l'accord spécifiant le prix et les

modalités de paiement de la marchandise. Dans les transactions

internationales, les prix peuvent être établis dans tous les types

de devises.

Le choix de la devise de facturation

Le choix de la devise est l'un des éléments les

plus importants dans une transaction commerciale internationale. Dans certaines

opérations, il n'y a pas de choix par convention, les affaires ne se

font qu'en une certaine devise. Les raisons sont souvent à rapprocher de

la crainte de l'inconnu en général, du risque de change en

particulier. Le choix de la devise suppose de comparer le montant d'une facture

en monnaie locale avec l'équivalent, en monnaie locale, du montant en

devises correspondant à cette facture. Cette comparaison est loin

d'être évidente. Comme le paiement sera fait à moyen ou

long terme, on ne peut, pour ce faire, utiliser le taux comptant, car il a

toutes les chances de varier dans l'intervalle. C'est le taux à terme

(forward) qu'il faut favoriser, par contre, lorsque cela s'avère

possible.

Les modes de paiements

Les virements bancaires sont le canal le plus rapide

et le plus efficace en ce qui concerne les transactions entre entreprises. Dans

une telle opération, l'importateur demande à sa banque de

débiter son compte et de crédit celui de l'exportateur chez sa

banque. Le transfert est fait par télex ou SWIFT, ce qui garanti une

exécution rapide. L'inconvénient d'un transfert bancaire est

qu'il est généré à la seule initiative de

l'importateur et que l'exportateur n'a pas de garantie en cas de non paiement.

En conséquence, les transferts bancaires sont plutôt

appropriés pour les relations réellement basées sur la

confiance. Les chèques sont aussi un instrument mis en oeuvre à

l'initiative de l'importateur.

Un billet à ordre est une promesse de l'importateur de

payer une somme donnée à une date future donnée. Ceux-ci

jouent, certes, un rôle dans le commerce international, mais sont surtout

utilisés en support d'opérations de financement, tels des

prêts.

La lettre de change est l'instrument le plus courant. C'est un

ordre inconditionnel, initié et signé par l'exportateur, pour

l'importateur de payer, à la demande ou à une date future

donnée, une somme d'argent donnée. Il est d'habitude

adressé à l'importateur ou à son agent. Il peut être

payable à un bénéficiaire particulier, ou au porteur. Des

lettres au porteur sont négociables. Si elle est payable à

demande, elle s'appelle « traite à vue ». Si elle est

payable à une date future donnée, elle s'appelle

« traite à paiement différé ». L'un

des moyens les plus fiables est un billet accepté par une banque,

appelé l'acceptation du banquier (banker's acceptance)

Le crédit documentaire (ou

« CREDOC ») reste le moyen de paiement le plus

sûr.

On entend par « ouverture de crédit

documentaire » l'acte par lequel un banquier accepte sous quelque

forme que ce soit, de se substituer, par exemple à un importateur de

France métropolitaine, pour régler à un exportateur

étranger (ou à un banquier étranger), en devises ou en

euros dans les conditions prévues au contrat commercial, le prix des

marchandises expédiées de l'étranger. Le crédit

documentaire est garanti par les « documents »

afférents à ces marchandises. C'est le moyen le plus

utilisé pour des transactions internationales. Dans ce scénario,

l'exportateur après avoir acheminé la marchandise, fait parvenir

la traite et les documents requis à sa banque. Ces documents comprennent

une facture commerciale (et, certaines fois, une facture consulaire), un

certificat d'assurance, un certificat d'origine et un document de transport.

Celui-ci est un contrat entre l'exportateur et une société de

transport dans lequel cette dernière accepte de transporter les

marchandises concernées sous certaines conditions. Il constitue la

preuve que les marchandises ont été (ou vont être)

transportées et peut donc servir comme garantie de prêt. Lorsque

le transport s'effectue par mer, le document s'appelle le

« connaissement » ; pour un transport aérien on

parlera de « lettre de transport aérien » et, pour

une expédition par voie de terre, de « lettre de

voiture ».

Le crédit documentaire révocable n'offre pas une

sûreté absolue, car il peut être refusé par

l'importateur au dernier moment, l'exportateur doit alors rapatrier les biens

ou les vendre, probablement à perte, ailleurs. Cependant, l'idéal

reste le crédit documentaire irrévocable et confirmé, dans

lequel l'exportateur reçoit également la garantie de sa

banque.

La lettre de crédit stand by est une garantie à

première demande fournie par une banque, qui s'engage à

indemniser l'exportateur, en cas de défaillance du donneur d'ordre. Elle

représente donc une alternative au CREDOC.

Autres modalités de paiement

a) Document contre paiement : pour l'exportateur, c'est

le plus sûr car il reçoit le paiement pour la marchandise avant le

transport. Il est à recommander pour des pays particulièrement

instables, ou des importations peu fiables.

b) Compte ouvert : Vendre des biens sur un compte ouvert

permet à l'importateur d'éviter les coûts d'ouverture de

lettre de crédits et lui procure le financement adéquat. Le

paiement peut être fait par billet, par chèque ou par transfert

bancaire. Cette formule ne devrait être utilisée qu'avec les

clients les plus fiables. Comme nous l'avons expliqué auparavant ou

après, cette formule peut être combinée avec le factoring

ou le forfaitage comme moyens de gérer les créances à

recevoir et de fournir des financements à court terme.

c) Consignation : vendre à consignation suppose de

transférer les biens à l'importateur mais de garder un titre sur

eux jusqu'à ce qu'ils aient été vendus à une tierce

partie. Dans ce cadre, l'importateur ne paie pas tant qu'il n'a pas revendu la

marchandise. Si les biens ne sont pas vendus, l'exportateur doit les

reprendre.

d) Quand L'État prouve sa bonne

foi

Comment se manifeste la

volonté de payer d'un État ?

C'est à cela que sert la notion assez intraduisible de

pays market friendly (« ami des marchés »),

qui décrit la priorité donnée par certains États

à leurs relations avec leurs créanciers internationaux. Cette

priorité se manifeste par un effort de communication et de

transparence : la qualité de l'appareil statistique, les notions de

« bonne communication » ou de « bonne

gouvernance » sont des indicateurs pertinents pour le risque

pays ?

La deuxième manifestation de l'amitié d'un

État pour ses créanciers se lit directement dans les politiques

économiques. Elles sont construites autour d'une priorité :

préserver l'accès aux marchés financiers

internationaux ; tant qu'un pays se refinance, il ne fait pas

défaut. Apparaissent donc des indicateurs market friendly dont

la nature et la pertinence tiennent d'abord à la façon dont ils

sont appréciés par les créanciers.

Ces indicateurs sont de nature très diverse, mais

globalement ils s'inspirent de la conditionnalité du FMI. Pourtant,

cette garantie a un pris : elle peut peser sur le policy mix au

détriment d'intérêts nationaux vitaux. L'Argentine pour qui

le refinancement était vital a ainsi « tenu » son

currency board (caisse d'émission) - système dans lequel

la création monétaire intérieure dépend strictement

des réserves de change. Le maintien de taux réels très

élevés s'est fait au détriment du redressement de son

investissement. Dans ce cas, un pays apprécié par les

marchés à court terme n'est pas forcément un

« bon » risque à long terme. Paradoxalement, c'est

la préférence donnée aux marchés qui nourrit la

crise et qui explique la surprise de ceux-ci quand elle se réalise.

Les indicateurs les plus pertinents ne sont donc pas ceux qui

permettent de juger des relations d'un pays avec ses créanciers, mais

plutôt ceux qui révèlent la contradiction entre des

objectifs de développement interne et de solvabilité

externe : quand cette contradiction devient trop nette, les

préférences d'un État peuvent alors changer brutalement...

et le profil de vulnérabilité du portefeuille d'un

créancier étranger aussi ! L'analyste pays doit situer ces

points de rupture entre équilibres interne et externe.

Les scénarii de

risque

Le Risque pays des années 1990-2000 s'intéresse

au passage d'un équilibre à un autre et il doit donc utiliser une

vision dynamique, qui s'appuie sur des scénarios de risque.

Ces scénarios de risque, ou macrostress tests, visent

à tester la résistance d'un portefeuille d'engagements bancaires

à un scénario macroéconomique ou financier donné.

Dans la pratiques, l'analyste définit généralement trois

types de scénarios qui représentent les risques minimums, moyens

et maximums : best, stress et worst case. Le

best case correspond à l'hypothèse la plus favorable pour le

projet étudié pas de crise, pas de changement d'hypothèse,

pas de cout supplémentaire pour la banque) ; le worst case, la

moins favorable (l'hypothèse de out maximal pour la banque) ; le

stress case (le cout probable pour la banque), un cas intermédiaire,

avec des hypothèses légèrement dégradées,

qui est en général pris comme base pour les décisions.

e) Matérialisation du risque18(*)

Selon la typologie retenue nous distinguerons la perte

d'actifs, la perte sur un marché à l'export, la perte de passifs,

la perte de créances bancaires et l'atteinte ou à la

liberté des personnels à l'étranger.

Sinistres liés aux actifs

Par ordre de gravité, on peut citer :

- Les destructions ou les dégradations d'actifs.

- -Les mains mises ou intervention de diverses natures sur les

actifs par les gouvernements19(*).

- Les atteintes au bon fonctionnement des filiales

étrangères

- Il peut concerner une partie ou la totalité d'une

créance et affecter un exportateur, une banque ou un État.

Sinistre liés aux

passifs

Non seulement les actifs mais aussi les passifs des bilans

peuvent être affectées par le risque pays. On peut par exemple

citer les retards de soutien financiers ou de participations qui que les

réalisations sont en deçà des ambitions (Euratom). Ces

désengagements peuvent faire chuter la valeur de marché des

entreprises et affecter toutes leurs stratégies. Comptablement on peut,

en cas de liquidation ou de cession de tout ou partie d'une participation dans

une entreprise étrangère, réintégrer au compte de

résultat l'écart de conversion figurant dans les capitaux

propres. Mais cette entreprise est parfois affectée par plusieurs

risques de change comme le risque de change de transaction, le risque de change

de traduction et le risque de changé économique.

Quant aux dettes, si leur niveau est trop élevé

et que la firme désire néanmoins couvrir leur position, elle peut

mettre en péril sa possibilité à honorer ses obligations.

A l'inverse, le manque de précaution en matière de provisions ou

d'assurance peut se révéler très vite catastrophique.

L'importance de ces rubriques comptables et des

précautions juridiques qui peuvent les accompagner sont d'ailleurs

caractéristiques du management de nombreuses sociétés

présentes sur les marchés à l'exportation.

Sinistre sur les

marchés à l'export :

Il s'agit essentiellement de la perte de marchés

étrangers. Elle fait généralement suite à des

restrictions à l'exportation (elle est alors causée par le pays

d'origine de l'entreprise et concerne les produits dits

« sensibles » ou de pays soumis à un boycott), des

restrictions à l'importation (politiques protectionniste dans le pays

d'accueil ou boycott à l'égard du pays d'origine) ou des

événements politique locaux.

Les restrictions à l'exportation sont nombreuses et

peuvent faire perdre des marchés suite aux révolutions (iranienne

ou crise algérienne) , aux volontés de sécurité

sanitaire ou alimentaire.

De plus, certaines restrictions se font en

légiférant comme en 1996 aux USA pour interdire l'exportation de

logiciels cryptographiques ou en levant des fonds en France pour

préserver nos technologies sensibles (contrôle pour que OPA ou

Investissements étrangers soient mieux contrôlés pour

technologies sensibles touchant sécurité et défense), en

rehaussant les taxes d'exportation des produits pétroliers en Russie,

voire en imposant des contingents (avec les quotas russes de

réexportations de caviar du Turkménistan avant 2000 ou du

pétrole par l'OPEP). Une forme plus insidieuse de sinistre de ce type

est constituée par l'appel injustifié de cautions qui peut

créer des difficultés financières importantes aux

sociétés exportatrices.

Enfin, la concurrence, en offrant de meilleurs rapport

qualité prix, peut déstabiliser totalement les

débouchés habituels ou attendus par des entreprises

exportatrices.

Sinistres touchant la

liberté ou la santé des personnes à

l'étranger

Lorsqu'on s'en prend à l'entreprise, des

déstabilisations peuvent concerner tout ou partie du personnel

implanté dans un pays étranger et toucher plus

particulièrement la hiérarchie, ce qui peut être lourd de

conséquences : restrictions des libertés, chantages,

séquestration kidnapping, blessures, mort violente.. On ne saurait

oublier la plus grande dépendance aux risques des personnels en pays

étranger. C'est la raison pour laquelle sont offerts aux

expatriés de nombreuses primes ou dispositions propres à

l'expatriation. Aussi certaines entreprises implantées à

l'étranger et devant faire face à des risques prononcées

peuvent tenter de se protéger par des couvertures

« locales » (comme les entreprises françaises lors

de la guerre civile au Congo Brazzaville pour protéger leurs

employés) ou international (comme la firme Total en Birmanie), voie

s'attacher les services de sociétés comme Kroll Associates pour

les kidnappings plus particulièrement à Mexico. Cette prise en

compte de risques extrêmes peut créer de lourdes tensions au sein

des entreprises concernées.

Exposition au risque pays

et au risque de l'opérateur

La manière d'appréhender l'exposition au risque

pays et d'en mesurer les conséquences dépend de la nature de

l'opérateur et des opérations concernées ; On

distinguera ainsi l'exposition commerciale d'un exportateur, celle d'un

industriel qui s'implante à l'étranger et celle d'un banquier par

rapport à son portefeuille de créances internationales.

Exposition

commerciale

On examine ici le risque lié à une

activité commerciale internationale. Dans ce cadre, De Leersnyder (2001)

a proposé une typologie des risques commerciaux en fonction des

évolutions socio économiques et sociopolitiques. Nous

développerons les risques liés aux évolutions

socio-économiques, aux changements sociopolitiques et aux conflits

commerciaux.

Risques liés aux

évolutions socio économiques

L'exposition commerciale fait apparaitre des risques induits

par la mondialisation ou les nouvelles technologies de transferts

d'information.

Risques induits par la

mondialisation

Concernant les implantations ou les présences

commerciales dans un pays étranger, on doit expliciter les facteurs

à prendre plus particulièrement en compte :

- la pauvreté du pays d'accueil

- le risque culturel dans des aspects culturels vient faire

obstacle à l'entreprise

- le risque ethnique, quand une politique de communication ou

lorsqu'un produit vient heurter l'éthique d'une population.

Risques induits par le

commerce électronique des échanges

La place des technologies « Internet »

affecte aussi grandement la façon dont les entreprises peuvent

gérer leurs exportations commerciales. La valeur d'un site Internet

dépend très étroitement du nombre de visiteur du site.

Pour une société traditionnelle le risque commercial est un

risque d'invendu, pour une société de la nouvelle économie

le risque commercial prend la forme d'un risque de visites trop faibles. Donc

le risque pays s'explique ici par un risque d'intelligence

économique.

Risques liés aux

conflits commerciaux

Le risque commercial est considéré comme le

risque que représente le non paiement par un acheteur du secteur

privé en raison d'un défaut de paiement, une

insolvabilité, une résiliation temporaire ou totale d'un contrat

ou encore un défaut de prendre livraison des marchandises

expédiées conformément au contrat d'approvisionnement.

On dénombre quatre sortes de conflits :

l'accès au marché, à la défense commerciale, aux

pratiques anticoncurrentielles et les conflits commerciaux d'origine

géopolitique.

- Les conflits liés à l'accès au

marché peuvent avoir pour origine des obstacles tarifaires (bien qu'en

régression les droits de douane sont encore présents) ou non

tarifaires. Ces derniers, au gré de l'imagination des gouvernements,

sont très nombreux et diversifiés : restrictions

quantitatives unilatérales ou bilatérales (les fameuses RVE ou

restrictions volontaires d'exportation), normes de toutes natures, mesures

liées aux marchés publics.

- Les conflits sont liés à la défense

commerciale lorsque l'État propose des mesures de sauvegarde s'il juge

que des importations peuvent désorganiser ses marchés

intérieurs ou porter atteinte à la production nationale.

- Les conflits liés aux pratiques antis

concurrentielles sont de plus en plus important. On observe plusieurs types de

dumping avec le développement d'une rhétorique

antilibérale sur la mondialisation et l'Europe, auxquels s'ajoutent

d'autres pratiques :

o Le dumping monétaire

o Le dumping fiscal

o Le dumping social

o Le dumping écologique

o Le piratage et la contrefaçon

o La corruption

o Les pratiques anticoncurrentielles.

o Les conflits commerciaux d'origine géopolitique

dépassent la sphère commerciale.

Risques liées aux

conditions sociopolitiques

Ces risques proviennent généralement du

comportement des dirigeants d'un pays ou d'une région qui peuvent

interdire tout ou partie du transfert de marchandises ou de fonds (c'est

« le fait du prince »). Les raisons en sont multiples et

nous en retiendrons principalement deux.

- Un premier risque commercial lié à la

géopolitique apparait des que des actions de diplomatie

politique viennent biaiser le jeu concurrentiel et le second, un risque

commercial lié à la modification des espaces commerciaux qui ne

sont plus nationaux, on voit apparaitre des regroupements régionaux plus

vastes ainsi que des espaces commerciaux autonomes (espaces techniques,

cyberespace, espaces financiers). Parfois, cette mondialisation s'accompagne

d'une baisse de la durée de vie des marchés, de l'apparition de

bulles financières, voire d'une modification des règles de

marché pour protéger les intérêts directs que prend

un pays dans certaines sociétés.

- Il existe aussi un risque juridique lié

à la géopolitique. Ce risque peut prendre deux

formes : les sanctions économiques et les changements de

réglementation. Enfin la mondialisation n'entraine pas une disparition

de la réglementation, celle-ci change simplement de dimension, ainsi on

ne peut pas dire que l'intégration européenne fait disparaitre la

réglementation, bien au contraire.

L'exposition

industrielle

Le risque industriel peut être défini comme un

événement accidentel conduisant à de graves

conséquences sur les personnes, les biens ou l'environnement. Ce risque

peut provenir de plusieurs causes comme la mauvaise gestion de la

sécurité, la malveillance ou un élément

exceptionnel (catastrophe naturelle, chute d'avions...). Nous distinguerons

l'exposition industrielle d'un projet industriel de celle d'une filiale avant

de présenter l'exposition de la firme à la concurrence

mondiale.

L'exposition d'un projet

industriel

Il s'agit de projets industriels comme par exemple un grand

chantier dans lesquels une entreprise est maitre d'oeuvre ou maitre d'ouvrage.

L'exposition d'une filiale

Son importance stratégique pour le pays

d'accueil : plus un investissement apparait important pour

l'indépendance et la puissance économique et politique du pays

d'accueil, plus le risque politiqua de nationalisation ou d'une participation

majoritaire augment. Le degré de complexité des activités

de la filiale. Cette complexité peut être relative à la

technologie, au savoir faire ou au degré d'imbrication de la filiale

dans un système international de production. Plus ce degré est

élevé, plus le risque est faible. Les caractéristiques de

l'investisseur : nationalité, ancienneté de la

présence, comportement passé et présent, liens

locaux...

L'exposition d'une firme dans une concurrence

mondiale

La plupart des entreprises évoluent dans un contexte

mondial dominé par les idées libérales de libre

concurrence. L'une des conséquences de la conjonction de la

mondialisation et du libéralisme est que la concurrence s'est

exacerbée. Des lors, la notion de performance devient cruciale et

concerne tous les aspects de la vie d'entreprise. Aujourd'hui il n'est plus

question de choisir entre une domination par les prix (l'avantage concurrentiel

est obtenu en ayant des couts inférieurs à ceux de la

concurrence), la différenciation (l'avantage concurrentiel est obtenu en

différenciant son produit de celui de la concurrence) ou la focalisation

( qui repose sur l'idée que l'entreprise sur un segment a une plus forte

rentabilité que celle de ses concurrents et recherche donc une

stratégie de « niche ») comme l'exposait Porter

(1998). En effet, la réalité montre que son idée qu'une

entreprise qui risque de s'enliser dans la voie médiane en n'appliquant

pas l'une de ces trois stratégies est démentie. On est

rentré dans l'ère du compromis entre le prix et la

différenciation (selon Kerbache et Bruel, 2004).

Risques liés à la

préférence des fournisseurs étrangers

Les risques souvent encourus pour des raisons de prix

concernent de nombreux facteurs comme une moindre qualité, des

délais d'approvisionnement allongés et aléatoires, la

difficulté à faire respecter les termes des contrats.

Risques liés aux délocalisations pour

raison de couts

Ils sont nombreux, le faible du cout de la main d'oeuvre

étant souvent assortie d'un certain nombre d'inconvénient qui

peuvent caractériser les risques d'implantation à

l'étranger.

Les risques liés aux aléas des

transports :

Les risques liés au transport de longue distance se

sont accrus et fortement diversifiés. Il s'agit des risques de perte de

marchandises, des avaries, des retards, qui sont plus importants dans le

transport international que dans le transport de courte distance.

Détermination des provisions pour

risque-pays20(*)

Les organes de contrôle bancaire de nombreux pays

exigent par ailleurs que les banques provisionnent les créances à

raison du montant dont le recouvrement leur parait peu probable ; Le

troisième enjeu essentiel de l'étude du risque pays dans le

secteur bancaire est donc la détermination des provisions à

constituer sur les créances internationales.

Concrètement la commission bancaire et

financière établit chaque semestre la liste des pays devant

obligatoirement faire l'objet de provision. Ces pays sont répartis en

quatre catégories (classes) de risques, qui correspondent chacune

à une fourchette déterminée de coefficients de couverture

minimaux. La banque doit également constituer des provisions plus

importantes si elle estime qu'elle encourt personnellement sur le pays en

question justifie un niveau de couverture plus élevé.

III. / Les risque pays :

Outils stratégiques pour l'accompagnement des entreprises à

l'étranger.

Les entreprises spécialisées dans le commerce

international, justifient quotidiennement l'utilité du risque pays.

a) Comment faut-il s'implanter ?

Le projet envisagé ou en cours est il payé

à hauteur de son risque ?

On peut imaginer des opérations dans n'importe quel

pays y compris les plus risqués à la seule condition que la prise

de risque y soit justement rémunérée. Le risque pays

à cette fonction : comparer le risque et le rendement

Ø À quels types de risques l'investisseur

va-t-il être confronté ?

Pour répondre, il faut se projeter dans l'avenir et

construire des scénarii qui sont autant de futurs possibles pour un

pays. Celle-ci va permettre à l'investisseur ou au banquier d'avoir une

idée plus précise de son éventail de pertes ou de gains

maximums.

Quand on aborde le risque pays, il faut intégrer la

notion de risque de crise car c'est cela en premier lieu que l'individu essaie

de se prémunir lorsqu'il va être en contact avec le risque pays.

On constate actuellement que les enveloppes attribuées pour un pays ne

couvrent plus globalement, le marché évoluant les produits

financiers couvrant du risque se complexifient et nul n'a la prétention

de connaitre la totalité des produits disponibles sur le marché.

Ce fait résulte du changement incessant des besoins de protection contre

les risques économique des projets.

Les flux (de capitaux et financiers) fournissent des

informations riches qui ne touchent pas seulement des données comptables

mais aussi géopolitiques.

b) L'investissement Direct à

l'étranger (IDE) :

L'IDE se définit comme la prise de participation d'un

investisseur étranger dans le capital d'une entreprise ou la

création d'une entreprise ex nihilo. Les pays émergents utilisent

beaucoup ce moyen de financement en continuelle augmentation. Ce moyen de

financement concerne les entreprises et non pas les états qui

fonctionnent différemment via le financement bilatéral. L'IDE se

décompose de deux manières soit par l'ouverture de capital soit

par la création d'entreprise. Cet investissement doit être

perçu comme le transfert du pouvoir décisionnel vers

l'acquéreur àTransfert de

propriété

Les prêteurs publics dans le passé ont

été considérés comme des modèles dans le

risque pays car il possédait un monopole non négligeable sur les

IDE.

Trois facteurs déterminent l'exposition au risque pays

de l'investissement à l'étranger :

- la dimension stratégique de l'IDE

- la pouvoir de négociation des entreprises

étrangères

- les relations des entreprises étrangères avec

le pays hôte.

La dimension stratégique de l'investissement

dépend de la taille de la filiale et du secteur industriel

d'appartenance. Plusieurs études ont montré que la taille est

synonyme de grande visibilité et, donc accroit le risque politique. Par

ailleurs, certaines industries sont plus vulnérables au risque politique

que d'autres. Il s'agit des entreprises minières et

pétrolières, des banques, des compagnies d'assurance et des