|

![]()

Remerciement et

Dédicace

Introduction 2

PARTIE N°1 : PRESENTATION GENERALE DE LA

BMCI

1) Le secteur bancaire

.....................................................................................04

2) La crise financière mondiale et ses effets sur les

banque.............05

3) Historique de la BMCI 09

4) La fiche technique de la BMCI 14

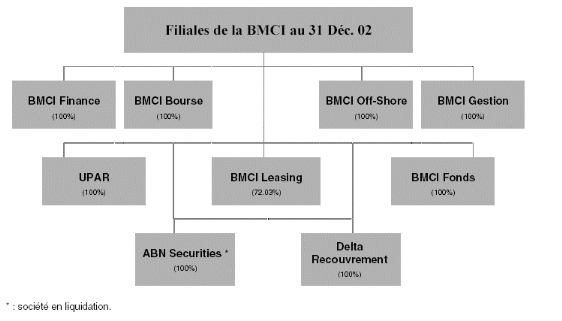

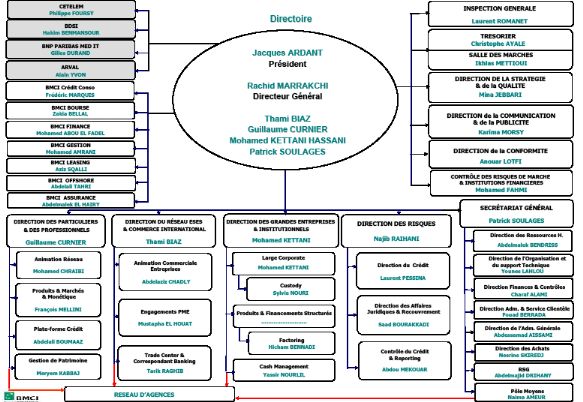

5) Organigramme de la BMCI en septembre 2008 15

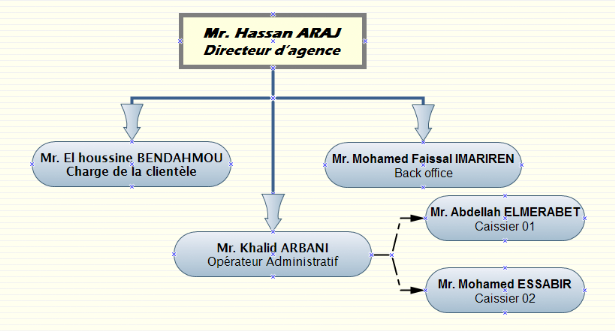

6) Organigramme de l'agence BMCI TIZNIT 16

7) L'organisation des tâches 16

8) Les principaux produits commercialisés par la BMCI

17

PARTIE N°2 : DESCRIPTION DES DIFFERENTS

TRAVAUX EFFECTUES

1) Service Caisse 26

2) Service Remises des chèques et LCN 29

3) Service Back Office 29

4) Service Clientèle 30

5) Les travaux de fin de journée 31

6) La gestion des chéquiers et des cartes 31

7) Autres travaux effectués 32

Conclusion 33

Index et bibliothèque

34

Annexes

![]()

Tout d'abord, je tiens à remercier toute personne qui

m'aidée de prés ou de loin, à réaliser ce modeste

travail.

Mes remerciements s'adressent spécialement à Mr.

ARAJ Hassan, Directeur de l'agence BMCI TIZNIT, d'avoir accepter ma demande de

stage, et à son soutien qui a contribué au bon déroulement

de mon stage.

J'aime également remercier à cette occasion, le

personnel de l'agence qui m'a éclairés tout au long de la

période de stage, à nommer en particulier :

Ä Ä Mr. El Houssine BENDAHMOU

Ä Mr. Mohamed Faissal IMARIREN

Ä Mr. Khalid ARBANI

Ä Mr. Abdellah ELMERABT

Ä Mr. Mohamed ESSABIR

Et mes profonds remerciements à mes chers

formateurs :

Ä Mme. Wafaa AFFAGHROU

Ä Mr. Baderdine SOULMANI

Ä Mr. Houssin BENBRIK

Ä Mr. Abderrahim BASSER

Qui nous ont orientés tout au long de la période

des études, et aussi pour leur compréhension et leurs efforts

pour qu'on puisse arriver à ce stade.

Enfin, j'aime remercier tout le personnel de l'ISTA Tassila,

pour les bonnes conditions d'études qui sont autant instructives que

fructueuses ainsi que pour sa haute bienveillance tout au long de nos

activités scolaires.

Je dédie également ce travail à ma

chère famille qui m'a toujours soutenus durant la période des

études, et à tout mes amis et amies, et à tout ceux qui

connaissent la famille de ER-RAJI.

![]()

Le présent rapport se propose pour

donner un bref aperçu sur l'une des plus prestigieuses et performantes

banques au Maroc la BMCI, Banque Marocaine du Commerce et de

l'Industrie.

Afin d'élargir mes connaissances ainsi

qu'enrichir ma formation, le contact avec le monde professionnel s'avère

indispensable, ainsi mon stage m'a permis cela dans le cadre d'une

démarche assez polyvalente, L'approche méthodologique

adoptée à cet effet pour la rédaction de ce rapport se

présente comme suit :

ü La première partie est consacrée

à une présentation du secteur bancaire ainsi que la BMCI, ses

étapes de développement, et ses principaux produits

commercialisés, ...

ü La seconde partie consiste à

décrire les différentes tâches des services de l'agence

BMCI auxquels j'ai assisté durant mon stage.

![]()

Une banque est une société financière qui

gère les dépôts et collecte l'épargne des clients,

raccorde des prêts et offre des services financiers. Elle effectue cette

activité en général grâce à un réseau

d'agences.

Elle utilise de plus en plus d'autres canaux de distribution :

opérations par Internet, accords avec les commerçants pour le

crédit à la consommation et le paiement par carte, guichets

automatiques dans des lieux publics, publipostage, centres d'appel.

Les banques commerciales font partie des établissements

de crédit.

Dans certains pays, cet établissement financier doit

posséder une licence pour pouvoir exercer, laquelle est

délivrée par un État et validée par des

institutions spécifiques.

Par extension, la « banque » est le secteur

économique qui regroupe les activités de conception, de

production et de commercialisation des services offerts par une banque.

1) Le secteur bancaire :

L'ensemble des banques, chapeauté par la banque

centrale, forme le secteur bancaire d'une zone monétaire. On distingue

ainsi différents types de banques selon leur rôle.

La banque centrale, comme la « Réserve

Fédérale des Etats-Unis », « La Banque du

Canada », ou « La Banque Centrale Européenne »,

a pour rôle de réglementer et superviser les opérations des

différentes banques, de veiller à leur solvabilité

à l'égard des déposants, de superviser la production de

monnaie par ces banques, et d'en réguler l'usage par le biais du taux

directeur.

La théorie économique y voit un moyen de

réguler la croissance, via l'incitation à l'épargne ou

à la consommation, et d'agir sur l'inflation.

ü Les banques de dépôt : travaillent

essentiellement avec leurs clients, particuliers, professionnels et

entreprises, reçoivent des dépôts, accordent des

prêts et sont traditionnellement séparées entre la banque

de détail destinée aux particuliers, aux professionnels et aux

petites et moyennes entreprises, ou la banque d'affaires destinées aux

moyennes et grandes entreprises.

ü La banque d'investissement : est active sur les

marchés financiers, se chargeant des opérations

financières comme les émissions d'emprunts obligataires, les

souscriptions d'actions, l'introduction en bourse, les fusions acquisitions,

etc.

De plus en plus, les banques de détail et

d'investissement sont de simples filiales de groupes diversifiés qui

intègrent parfois l'assurance, la gestion de fonds de placement ou

d'autres activités financières.

Il existe des banques spécialisées dans un

segment d'activité spécifique, souvent issues d'une ancienne

règlementation ou, en France, de la distribution dans le passé de

certains prêts bonifiés :

Ø banques spécialistes du crédit à

la consommation et dans le crédit immobilier,

Ø banques spécialisées dans la gestion de

fortune,

Ø banques spécialisées dans le

crédit-bail aux entreprises,

Ø banques spécialisées dans le

financement d'une activité économique particulière.

(Agriculture, cafés-restaurants, commerce de l'art, pétrole,

etc.).

2) La crise financière mondiale et effets sur les

banques

Faillites bancaires, des milliards de dollars envolés,

une croissance mondiale en berne, des gouvernements impuissants. Le capitalisme

financier est en crise. Les médias alignent en boucle les chiffres de la

crise, les chutes des valeurs boursières, les pertes colossales de

certaines banques, sans nécessairement expliquer réellement ce

qui est en train de se passer en des termes simples. Mais quelles sont les

causes de la crise financière mondiale ?

Ä Etape 1 : La crise financière part des

Etats-Unis en août 2007

La crise débute à l'été 2007

à cause des "subprimes", des prêts hypothécaires consentis

à la classe moyenne américaine. En temps normal, un particulier

qui souhaite acquérir un appartement peut emprunter en fonction de son

salaire et de sa capacité à rembourser. Inconvénient du

système : l'emprunt est proportionnel au salaire. Si vous ne gagnez pas

beaucoup, vous ne pouvez pas emprunter beaucoup, donc vous ne pouvez pas

acheter.

Les Américains ont donc créé des

subprimes : vous empruntez ce que vous voulez (même si le salaire n'est

pas très élevé) mais c'est la maison qui est en garantie.

En clair, si vous ne pouvez pas rembourser, la banque récupère la

maison et la vend. Mais quand les prix de l'immobilier baissent, les banques

paniquent ! Cas de figure classique : un emprunteur ne rembourse plus, la

banque décide donc de vendre sa maison et de tout

récupérer. Mais comme les prix de l'immobilier ont baissé,

la banque perd de l'argent sur la vente. C'est la crise des subprimes :

certaines banques qui avaient eu trop recours à ce type de prêt se

sont retrouvés dans une situation financière critique. Et plus de

2 millions de personnes se retrouvent ruinées aux Etats-Unis, faute de

pouvoir rembourser les emprunts.

Ä Etape 2 : Toutes les banques sont

touchées à cause de la titrisation

Pour tenter de limiter les risques de ces crédits d'un

nouveau genre, les banquiers ont eu recours à la titrisation. Ils ont

transformé ces emprunts en titre sur les marchés boursiers.

Concrètement, si un particulier emprunte 1000 euros, il doit en

rembourser 1200 euros à la banque avec les intérêts. Pour

gagner plus rapidement de l'argent, les banques ont émis des titres de

dette, c'est-à-dire un papier donnant droit à ces 1200 euros. Ces

titres de dette se sont échangés sur les places

boursières.

Quel est l'intérêt pour les acheteurs de

ces titres ? Si l'acquéreur achète son titre à 1100 euros,

il sait qu'il a la garantie de recevoir 1200 euros. Or, à partir du

moment où celui qui doit rembourser l'emprunt pour l'achat de sa maison

ne peut plus payer, le titre n'a plus aucune valeur. Ce sont ces montages

financiers complexes qui expliquent la chute de la bourse car toutes les

banques étrangères, notamment européennes, se sont

aperçues qu'elles possédaient des titres de subprime qui ne

valaient plus rien. Tout le monde en avait mais personne ne savait vraiment

combien.

Etape 3 : Les banques se méfient et ne se

prêtent plus d'argent

Dans un premier temps, les banques étrangères se

sont voulues rassurantes. En France, le directeur de la BNP a d'abord

affirmé que la banque n'avait pas procédé à des

placements risqués de ce type. Mais quelques jours plus tard,

après analyse, la BNP réalise qu'elle possède des

subprimes. Le jeudi 9 Août 2007, la BNP décide de geler la

cotation de 3 fonds d'investissement. La panique gagne alors les marchés

car plus personne ne se sent à l'abri. A partir de là, les

banques vont se méfier les unes des autres et ne plus vouloir se

prêter de l'argent entre elles. Cette crise de confiance des

marchés interbancaires va entraîner la faillite de certaines

banques, malgré l'injection de milliards de dollars de la réserve

fédérale américaine. Vous n'avez rien compris ? Passez

à l'étape suivante.

Etape 4 : Faute de liquidités, certaines

banques sont asphyxiées dès 2007

Pour comprendre comment les banques ont fait faillite

dès 2007, il faut expliquer comment fonctionne le système

bancaire. Quand vous empruntez 100 000 euros à la Société

Générale, celle-ci augmente la masse monétaire de 100 000

euros. Elle crée donc 100 000 euros. Mais pour éviter que la

machine à billet ne s'emballe (créer de la monnaie sans

contrôle), la Société Générale doit

déposer une partie de la somme créée sur un compte de la

Banque Centrale Européenne. C'est ce qu'on appelle les "réserves

obligatoires".

Si le taux de réserves obligatoires est de 1%, la

société Générale doit donc déposer sur le

compte de la Banque Centrale Européenne 1 000 euros. Ce système

là permet à la Banque Centrale Européenne de

contrôler la création de monnaie.

Souvent les banques n'ont pas les liquidités

nécessaires pour accorder des crédits (le flux entre l'argent

déposé par des épargnants et l'argent prêté

aux autres n'est jamais équilibré à l'instant T). Elles

empruntent donc de l'argent à une autre banque pour pouvoir verser la

"réserve obligatoire" à la BCE afin de pouvoir accorder le

crédit au client. C'est une pratique courante : les banques se

soutiennent et se prêtent de l'argent entre elles. Mais quand il y a une

crise de confiance, c'est tout le système qui s'enraye. Pour

éviter un effondrement général et des faillites en

cascade, la banque centrale "injecte" des milliards, c'est-à-dire

qu'elle permet aux banques de récupérer des liquidités

à très faible coût. Malgré cela, certaines banques

se sont retrouvées asphyxiées très rapidement : elles ont

perdu des sommes colossales avec les subprimes, et elles n'ont pas

réussi à poursuivre leur activité de crédit car les

autres banques, méfiantes, ont refusé de leur prêter des

liquidités pour faire face. De nombreuses banques se sont donc

retrouvées dans des situations difficiles : en Grande Bretagne, la

Northern Rock a dû être nationalisée, sous peine de

disparaître.

Etape 5 : La panique gagne les marchés

financiers en 2008

La plupart des économistes pensaient que le gros de la

crise était passé début 2008. Une fois que la crise des

subprimes est bien identifiée, que les banques ont revendu ces titres

à risques, la crise financière était sur le point de se

terminer après un dernier soubresaut fin 2007. Mais la crise est

repartie de plus belle en février 2008 quand les banques ont

arrêté leurs comptes annuels. Les pertes se sont

avérées plus importantes que prévu : entre la chute de

l'immobilier, la crise des subprimes, les soubresauts de la bourse qui ont fait

chuter les cours, les pertes d'actifs se sont montées à plusieurs

dizaines de milliards de dollars pour certaines banques. C'est le cas de

Citibank, qui était la première banque mondiale jusqu'à

cette crise.

Dès lors, la crise financière qui était

d'abord une crise bancaire va se transformer en krach boursier. A chaque

mauvaise nouvelle ou publication des comptes d'une banque, le titre de la

banque chute sur les marchés financiers. Les banques ont alors des

pertes colossales, et comme en 2007, peinent à trouver des

liquidités. Vu la situation de crise, comme en 2007, les banques ne se

font plus confiance et le marché interbancaire se grippe. Certains

établissements de crédit ont donc vu leur valeur boursière

chutée en quelques semaines. Par exemple, AIG (numéro 1 de

l'Assurance) a perdu 45% de sa valeur en une semaine et 79% sur un an.

Lehman Brothers, la quatrième banque d'affaires de Wall

Street, a perdu 45% de sa valeur en une seule journée et 94% sur un an.

Jamais des chutes aussi vertigineuses n'avaient été

constatées depuis la crise de 1929.

Etape 6 : Tentative de sauvetage à coût

de centaines de milliards

Face à ce qui s'apparente à une banqueroute

généralisée, les banques centrales et les Etats tentent de

venir en aide à tous les établissements les plus fragiles pour

éviter des faillites qui auraient des conséquences très

importantes sur l'économie réelle. Trois sorties de crise sont

exploitées :

1. Les banques centrales injectent de nouveau des

liquidités pour que ces banques puissent emprunter. Mais cette solution

a des limites : la création monétaire doit être fortement

encadrée sinon, il y a un risque très élevé

d'inflation. Les prix pourraient s'envoler et accélérer ainsi la

propagation de la crise dans l'économie réelle.

2. Les banques centrales volent au secours de certaines

banques en récupérant à leur compte les titres

dépréciés, comme les subprimes. C'est ce qu'a fait la

banque centrale américaine en mars pour sauver la banque

d'investissement Bear Stearns. La banque centrale américaine a

récupéré 29 milliards d'actifs toxiques

(dépréciés et peu surs) et facilité la reprise de

Bear Stearns par une autre banque JP Morgan. Là encore, cette solution a

des limites. La banque centrale américaine ne peut effacer d'un seul

coût des milliards de perte pour chaque banque en difficulté.

3. Le gouvernement américain tente de sauver certains

établissements pour éviter un effondrement de tout le

système bancaire. Par exemple, Freddie Mac et Fannie Mae, deux

géants américains du crédit hypothécaire, ont

été placés sous la tutelle du gouvernement. Le

trésor américain va dépenser 200 milliards de dollars pour

sauver ces deux établissements. Seulement, le gouvernement

américain ne peut sauver toutes les banques en difficulté :

d'abord parce que cela coûte des milliards de dollars aux contribuables,

et ensuite parce que cela donnerait de très mauvais signes aux

marchés financiers, qui auraient l'impression de

bénéficier d'une certaine impunité. A quoi bon assainir le

système si les Etats sont prêts à aider tout le monde

à coût de plusieurs centaines de milliards de dollars ?

Voilà pourquoi le Trésor américain a refusé de

voler au secours de la banque Lehman Brothers, qui a donc fait faillite.

Et maintenant ? De nombreuses banques sont dans des situations

difficiles. Le gouvernement américain tente de convaincre le

congrès de voter un plan de sauvetage de 700 milliards de dollars. Les

marchés financiers sont toujours aussi volatiles, la confiance n'est pas

revenue. Tout ceci va avoir des conséquences sur l'économie

réelle en France et en Europe : les banques vont durcir les conditions

de crédit pour les particuliers (les prêts immobiliers sont plus

difficiles à obtenir) et pour les entreprises (les investissements vont

se ralentir). Le capitalisme financier connaît donc l'une des plus graves

crises depuis le krach boursier de 1929.

Cette crise frappe par sa

rapidité et son enchaînement : la crise immobilière

américaine s'est transformée en crise financière et

bancaire, elle-même entraînant une crise économique mondiale

avec des risques de récession aux Etats-Unis, en Europe et partout

ailleurs. Signe que la crise est sérieuse, la croissance

française ne devrait être que de 1% en 2008, et les chiffres du

chômage sont très mauvais au mois d'août : il y aurait entre

30 000 et 40 000 demandeurs d'emploi en plus. Il faut remonter à 1993

pour trouver une hausse aussi brutale du taux de chômage en France.

3) Historique de la BMCI

2.1 A propos de BNP Paribas :

BNP Paribas «

http://www.bnpparibas.com »

est un leader européen des services bancaires et financiers d'envergure

mondiale et l'une des 5 banques les plus solides du monde selon Standard &

Poor's. Le groupe est présent dans plus de 85 pays et compte 161 000

collaborateurs, dont 125 000 en Europe.

Le groupe détient des positions clés dans trois

grands domaines d'activité : Banque de Financement et d'Investissement,

Asset Management & Services et Banque de Détail. Présent dans

toute l'Europe, au travers de l'ensemble de ses métiers, la France et

l'Italie sont ses deux marchés domestiques en banque de détail.

BNP Paribas possède en outre une présence significative aux

Etats-Unis et des positions fortes en Asie et dans les pays

émergents.

Attentif à l'évolution rapide du monde et

véritable précurseur dans un grand nombre de domaines,

BNP Paribas s'affirme aujourd'hui comme "la banque d'un monde qui

change", grâce à sa volonté d'innovation, de

réactivité, et à son engagement vis-à-vis de ses

clients.

La BNP a développé ses activités au Maroc

depuis 1940, via sa filiale marocaine la BNCIA (Banque Nationale pour le

Commerce et l'Industrie en Afrique). La BMCI (Banque Marocaine pour le Commerce

et l'Industrie) a vu le jour en 1964, lors du processus de marocanisation.

En 2000, le groupe BNP fusionne avec le groupe Paribas qui

était également présent au Maroc depuis le début du

siècle. Son bureau de représentation y a été

très actif dans l'activité de Banque d'Affaires. En novembre

2001, l'acquisition de l'ex ABN Amro Bank Maroc par la BMCI lui a permis de

conforter sa position de banque de référence au service de ses

clients.

2.3 A propos de BMCI :

a) Objet Social

L'article 3 des statuts de la BMCI dispose :

La Banque a pour objet :

ü de faire pour elle-même, pour le compte de tiers

ou en participation, au Maroc ou à l'étranger, toutes les

opérations de Banque, d'escompte, d'avance, de crédit ou de

commission, toutes souscriptions et émissions et,

généralement, toutes les opérations, sans exception,

financières, commerciales, industrielles, mobilières et

immobilières qui pourront en être la conséquence ;

ü de faire également pour elle-même, pour le

compte de tiers ou en participation, au Maroc ou à l'étranger,

notamment sous forme de fondation de Sociétés, toutes

opérations et entreprises pouvant concerner l'industrie, le commerce ou

la banque ou s'y rattachant directement ou indirectement.

b) Capital Social au 31 Décembre

2002

1 283 591 800 MAD composé de 12 835 918

actions de 100 MAD de valeur nominale.

c) Régime Fiscal

La Banque est régie par la législation

commerciale et fiscale de droit commun. Elle est ainsi assujettie à

l'Impôt sur les Sociétés au taux de 39.6%. Le taux de la

TVA applicable aux opérations de Banque est de 10%.

d) Activité et

Organisation

La Banque Marocaine pour le Commerce et l'Industrie a

été créée en 1943. En 1964, 50% du capital de la

BMCI s'ouvre au marché marocain, et, en 1972, la Banque s'introduit

à la Bourse des Valeurs de Casablanca. A fin 2002, l'actionnariat de

référence de la banque est constitué du Groupe BNP Paribas

(à travers la BDDI : 63.85%), d'Axa Assurance Maroc (8.67%) et du Groupe

Holmarcom (les compagnies d'assurances Atlanta et Sanad, respectivement 4.35%

et 5.19% du capital), et autres actionnaires (17.94%).

L'activité de la BMCI est orientée vers une

clientèle haut de gamme sur chacun des segments ciblés : Grandes

entreprises, Institutionnels, PME-PMI, Professionnels, et Particuliers.

La banque s'appuie sur l'apport de sa force de vente

incarnée par un réseau d'agences spécialisé par

type de clients. On dénombre 222 agences au 31 mars 08 dont 02 agences

à l'étranger, et plus de 320 000 clients privés et 25 000

entreprises dans le portefeuille de la BMCI.

Parallèlement à son activité de banque

commerciale, la BMCI est présente dans de nombreux métiers

à travers des filiales ou sociétés

spécialisées dont principalement :

BMCI LEASING (société de

crédit-bail), BMCI BOURSE (société

d'intermédiation boursière), BMCI GESTION

(société de gestion de l'épargne privée),

BMCI FINANCE (Banque d'affaires) et BMCI

OFFSHORE (banque Offshore présente sur Tanger), BMCI

SALAF (société de crédit à la

consommation: 48.50%), Arval PHH Maroc (Location Longue

Durée: 33.33%)

e) Répartition du

Capital

Le capital de la BMCI est entièrement

libéré. La répartition du capital se présentait

comme suit au 31 décembre 2008:

Les actionnaires de la BMCI en 2008

8.67%

4.35%

5.19%

17.94%

63.85%

Le groupe BNP Paribas

Axa Assurance Maroc

Assurance Atlanta

Autres

Assurance Sanad

![]()

f) Evénements Récents Et

Perspectives

1-f : Evènements Récents

:

Trois événements majeurs ont marqué la

vie de la BMCI ces dernières années, et essentiellement la

structure de son capital social :

ü une double d'augmentation de capital (2001 et 2002) par

le biais de deux opérations de distribution de dividendes en

numéraire ou en actions. Le choix est donné aux actionnaires pour

se prononcer sur l'option qu'il souhaite exercer ;

ü la fusion - absorption de l'ABN Amro Bank Maroc par la

BMCI en novembre 2001. Cette opération entre dans le cadre global du

plan de développement et de croissance de la BMCI, en conformité

avec les axes stratégiques définis depuis le plan de

restructuration entamé en 1994 et le plan « Horizon 2000 »

initié en 1998 ;

ü le reclassement des actions BMCI détenues par le

Groupe BNP Paribas.

Ainsi, les actions BMCI détenues

précédemment par « la Banque Nationale de Paris

Intercontinentale » BNPI ont été

transférées à BNP Paribas BDDI Participations.

2.f : Résultats :

Dans un environnement économique atone et au bout de la

crise financière mondiale, la BMCI a cherché en 2008 à

consolider des positions tout en maîtrisant les risques.

La filiale marocaine du Groupe BNP Paribas tire profit de

l'extension de son réseau de distribution qui s'élargit de 25

agences pour atteindre un total de 220. Dans ces conditions, et grâce

à un effort commercial soutenu, les ressources clientèles de la

Banque se hissent de 35% à 42,1 Mrd de DH recouvrant une

amélioration de 30,4% à 23,1 Mrd de DH des comptes à vue

créditeurs, une appréciation de 61,5% à 13,1 Mrd DH des

dépôts à terme, ainsi qu'une progression de 7,8% à

4,7 Mrd DH des comptes d'épargne.

Consécutivement à cette situation, les

dépôts rémunérés augmentent de 42,6% à

17,8 Mrd DH accaparant 42,4% de la structure des ressources, contre 40,1% en

2006.

Le Produit Net Bancaire a enregistré une croissance de

4.7% pour s'établir à 2.44 Mrd de DH. Cette progression

s'explique par la croissance de la marge d'intérêt, des

commissions et des revenus de l'activité change, soulignant ainsi la

contribution de l'ensemble des métiers de la Banque.

En définitive, la capacité

bénéficiaire ressort à M MAD 666 ML DH (vs. les

prévisions de 655,5 ML DH), contre 535,3 ML DH une année

auparavant, soit une appréciation de 24,4%.

3.f : Perspectives :

L'effort de restructuration engagé par la BMCI depuis

1994, a permis à la BMCI de consolider les bases d'une gestion active,

saine, orientée principalement vers une réorganisation de la

dynamique interne de la Banque et une implication de plus en plus vive

auprès de sa clientèle (particuliers, professionnels et

entreprises).

Cette politique exige de la BMCI un engagement substantiel en

ressources humaines et matérielles et lui impose une présence en

force dans tous les compartiments du marché financier, à travers

:

- Le renforcement et la diversification des ressources de la

Banque ;

- L'amélioration des parts de marché Ressources

et Remplois auprès de sa clientèle des Particuliers et des

Entreprises ;

- L'appui renforcé dans les métiers du

crédit bail, du crédit à la consommation et du factoring

;

- Le développement des activités

financières relevant directement de la Banque (Salle des Marchés)

ou gérées par le biais des filiales spécialisées

BMCI Finance (Ingénierie Financière), BMCI

Bourse(intermédiation boursière), BMCI Gestion (Gestion d'Actifs)

;

- Le renforcement de la présence de la BMCI dans les

activités du commerce extérieur (trade center) ;

- La présence dans la location longue durée,

à travers sa participation dans Arval PHH Maroc (filiale du groupe BNP

Paribas).

4) La fiche technique de la BMCI

5) Organigramme de la BMCI

6) Organigramme de l'Agence BMCI TIZNIT :

7) L'organisation des tâches :

1. Directeur d'agence :

Son rôle principal est d'assurer la gestion et le

développement de l'agence. Il se charge aussi de :

ü Contrôler le travail ;

ü Développer les relations avec les

clients ;

ü Donner l'accord sur des

crédits ;

ü Responsable de tout ce qui ce passe au sein de

l'agence...

2. Chargés de la

clientèle: ce poste assure la gestion et le

développement d'un portefeuille de clients sur le marché, puis

s'assure s'il y a lieu, de la bonne exécution des opérations de

sa clientèle.

3. Opérateur

Administratif : Il assure la vérification et

le contrôle de l'ensemble des opérations effectuer dans l'agence.

C'est un poste qui détecte les anomalies de gestion comptable/

Administratif et les résoudre le plus vite possible.

4. Back office : il assure le

traitement des : virements, traitement et la compensation des

chèques et des LCN (sur place, hors place), ....

5. La caisse centrale :

s'occupe de toutes les activités liées à la gestion

de la circulation des signes monétaires.

8) Les principaux produits bancaires

A. les comptes bancaires

BMCI autant qu'établissement bancaire habilité

à ouvrir des comptes, offre à ses clients différentes

catégories de comptes répondant à leurs différents

besoins.

a) Compte

chèque :

Le compte de chèques est un compte non

rémunérer, fonctionnant en Dirhams et en ligne créditrice

(sauf autorisation).

Un relevé de compte détaillant les

mouvements par catégorie (virements, paiements et retraits par carte,

paiements par chèque, prélèvements, etc....) vous est

délivré toutes les fins de mois. Si le compte n'enregistre pas de

mouvements dans le mois écoulé, l'édition du relevé

ne se déclenche pas.

Le compte chèque destiné aux jeunes

âgés entre 18 et 25 ans est appelé contrat imagine ;

et ce dernier regroupe 2 formules : « imagine jeune

étudiant » et « imagine jeune actif ». Ce

contrat est un package qui regroupe plein de produits et services ;

Ø une carte de paiement immédiat selon la

formule souscrite : Reflex Visa Electron ou Visa Classique,

Ø BMCI net,

Ø BMCI SMS,

Ø Cascade,

Ø Forfaitisation des frais de tenue de compte et de

remise de chèques,

Ø Télé services,

Ø Télé présence,

Ø Une facilité de caisse personnalisée,

pour les souscripteurs à l'offre « jeune actif »,

Ø Une assurance perte et vol de cartes, pour les

souscripteurs à l'offre « jeune actif »,

Ø Assur-présence, une assurance

décès ou invalidité totale et permanentes toutes cause

pour les souscripteurs « jeune actif ».

Ainsi le client a choisi d'opter à un compte

chèque, le CCP doit proposer les différents types de ce

compte :

1-a Le Compte De Chèques

Dirhams

(c) Caractéristiques :

F Compte non rémunérer, fonctionnant en Dirhams

et en ligne créditrice sauf autorisation.

F Les opérations enregistrées sur les comptes

sont communiquées au client, au moyen d'un relevé mensuel.

(c) Personnes Eligibles

F Toute personne Physique majeure (> ou = 18 ans) et

capable,

F Marocaine résidente, étrangère

résidente ou MRE.

F Personnes Physiques majeures incapables dûment

représentées.

F Mineurs avec autorisation du tuteur légal, datif ou

testamentaire.

2-a Le Compte De Chèques

MRE:

(c) Caractéristiques

F Compte non rémunérer, fonctionnant en Dirhams

et en ligne créditrice sauf autorisation, et alimentés et

débités en Dirhams pour tout règlement ou paiement.

(c) Personnes Eligibles

F Compte ouvert aux MRE.

F Majeurs Capables.

F Majeurs Incapables dûment

représentés.

F Mineurs avec autorisation du tuteur légal, datif ou

testamentaire.

3-a Le Compte En Dirhams Convertibles

:

(c) Caractéristiques :

F Compte fonctionnant en dirhams et alimenté par le

produit de cession des devises à BAM.

F L'ouverture du Compte en Dirhams Convertibles n'est pas

soumise à une autorisation de l'Office de Change.

F Ce compte ne doit pas afficher une position débitrice

et le Versement d'espèces en dirham n'est pas autorisé.

F Exonération des Frais de tenue de compte.

F Le chéquier délivré comporte la mention

«Compte en Dirhams Convertibles ».

(c) Personnes Eligibles

F Étrangers résidents et non

résidents.

F MRE souhaitant effectuer des opérations de

placements.

F Personnes ayant une double nationalité : Marocaine et

Étrangère, résidente au Maroc ou non.

b) Compte chèque en

devises :

Le compte de chèque en devises est destiné

aux personnes de nationalité étrangère, aux personnes

ayant une double nationalité (marocaine et étrangère),

résidantes ou non au Maroc et MRE. Les disponibilités du compte

de chèque en devises sont libellées en une seule devise

cotée. Le compte de chèque en devises peut être

crédité :

ü Des virements en provenance de

l'étranger ;

ü Des virements émanant d'autres comptes en

devises ou de comtes en Dirhams convertible ;

ü D'encaissement de chèques, travellers

chèques ou tout autre moyen de paiement libellé en devises, y

compris les billets de banque étrangers ;

ü Des prélèvements de devises auprès

de Bank Al-Maghrib en vertu d'une autorisation générale ou

particulière de l'office des changes ;

ü Des remboursements au titre de placements (principal et

intérêts) effectués à partir de ces comptes.

ü Le compte de chèque en devise peut être

débité :

ü Des virements à destination de l'étranger

en faveur du titulaire ou d'une personne étrangère ;

ü Des virements destinés à d'autres comptes

en devises ou en dirhams convertible.

Le compte de chèques en devises est aussi

destiné aux sociétés exportatrices ou MRE et les

étrangers résidents au Maroc pour pallier à leurs besoins

en devises. Ainsi tout exportateur disposera des devises dont il a besoin sur

ce compte.

c) Compte sur

carnet :

Ce compte a vue ouvert exclusivement aux personnes physiques.

Il permet au client, autre d'effectuer des versements et retraits sur la base

d'un livret d'épargne, de présenter la caractéristique

d'être un moyen d'épargne en faveur du client, réalisable

par des versements semestriels d'intérêts calculés sur la

base du capital déposé, il est destiné aussi au mineur.

En plus, ce compte permet au client de donner procuration

à un tiers pour la réalisation de différentes

opérations sur ce compte, essentiellement pour les opérations de

versement.

Néanmoins, ce compte présent

l'inconvénient d'être plafonné à hauteur d'un

capital de 150 000 DHS comme solde créditeur.

d) Le compte en dirham

convertible :

Ce compte est ouvert librement, sans autorisation de l'office

des changes, et offert aux marocains résident à

l'étranger, aux étrangers résidents au Maroc et aux

sociétés réalisant des opérations en devises, leur

permettant d'effectuer des paiements en dirhams au Maroc et en devises à

l'étranger. Il fait bénéficier à son

détenteur une rémunération intéressante et

évolutive selon le niveau du solde.

Les comptes en dirhams ne pouvant être alimentés

qu'en devise, offre aux clients la possibilité de réaliser ces

opérations en retirant soit des devises soit des MAD et cela au cours,

de la journée de retrait.

Le compte de chèque en Dirhams convertible est

destiné aux étranges résidants ou non résidant au

Maroc et aux MRE.

Une personne marocaine peut, dans le cadre d'une procuration,

être mandatée par un titulaire du compte pour effectuer des

opérations locales en Dirhams uniquement (retrait, règlement,

etc....).

Les opérations inscrites sur le compte de

chèques en Dirhams convertibles sont libellées en Dirhams.

Le compte de chèque en Dirhams convertibles peut

être crédité :

Ø Du produit en Dirhams de la cession par Bank

Al-Maghrib de devises cotées au Maroc ;

Ø Du produit de cession de devises et de billets de

banque étrangers importés ou obtenus par arbitrage ;

Ø Des sommes ayant fait l'objet d'une autorisation

particulière ou générale de l'office des changes ;

Ø Des sommes provenant d'un compte étranger en

Dirhams convertible ouvert dans les livres d'un intermédiaire

agréé ;

Ø Du montant précédemment

débité en vue de la constitution de dépôts à

terme ;

Ø Du montant des intérêts au titre des

dépôts servis conformément à la

réglementation en vigueur.

Le compte de chèques en Dirhams convertible peut

être débité :

Ø Des achats de devises auprès de Bank

Al-Maghrib ;

Ø Des virements effectués au profit d'un autre

compte étranger en dirhams convertible ;

Ø Des prélèvements pour constitution d'un

dépôt à terme ;

Ø Des paiement effectués au Maroc

Ø Des retraits en devises et en dirhams.

e) Le compte et la carte B

Free :

La BMCI propose le compte et la carte B Free. La carte

bancaire B Free est valable dans tous les guichets automatique de la BMCI et

permet aux jeunes de disposer de leur argent 24h /24 et 7j/7, dans la

limite du plafond préalablement fixé par les parents au moment de

la souscription.

Pour une information régulière, un relevé

d'opération est envoyé tous les trimestres au titulaire du

compte. De plus, pour encourager les jeunes à épargner, le

compte sur carnet classique.

Pour ouvrir un compte B Free, il suffit d'effectuer un

dépôt minimum de 100 Dirhams, après avoir accompli avec son

tuteur légal, les formalités nécessaires.

Ce compte peut être alimenté par des versements

libres, en espèces ou par virements.

B. Les cartes bancaires :

La Carte est un moyen de paiement permettant à son

titulaire, d'effectuer des paiements et /ou des retraits.

Avantages pour le Client

:

F Accès facile au compte

F Liberté par rapport aux horaires

d'ouverture/fermeture des agences

F Opérations de retraits et paiements au Maroc et

à l'étranger

F Gain de temps

F Moyen de paiement valorisant.

Avantages pour la Banque

:

F Moins de frais de gestion

F Plus de commissions (abonnements annuels et commissions)

F Fidélisation de la clientèle par une offre

diversifiée de cartes

F Désengorgement des agences vous permettant plus de

temps commercial

La carte à puce BMCI est une carte de retrait et de

paiement qui repose sur la nouvelle technologie internationale EMV.

Elle est dotée d'une micro puce intégrée

qui renforce sa sécurité et lui procure une protection accrue

contre la fraude. En effet, la puce est un micro-processeur extrêmement

compliqué et coûteux à copier.

De plus, en cas de perte ou de vol d'une carte à puce,

celle-ci ne peut pas être utilisée puisqu'elle nécessite la

saisie d'un code confidentiel aussi bien pour les retraits d'espèces que

pour le règlement des achats.

Pour les opérations de retrait d'espèces sur

GAB, vous continuez d'utiliser votre carte à puce de la même

manière qu'une carte à piste.

Pour les paiements, la procédure est

différente : le commerçant insère la carte dans le

TPE et saisit le montant à régler, vous vérifier alors le

montant affiché et vous introduisez votre code confidentiel.

a) La carte ODYSEE :

Très pratique pour les clients se

déplaçant à l'étranger, la carte à puce Visa

Odyssée est une carte prépayée pour les

dotations à l'international :

Dotation touristique, dotation Omra, dotations

pour voyages professionnels.

Avec la carte Odyssée, le voyageur dispose de sa

dotation à tout moment

Partout dans le monde et en toute sécurité

grâce au réseau Visa Electron

(Plus de 2 millions de commerçants et de 80 000

GAB).

La carte est :

? Sécurisée grâce à la technologie

de la carte à puce

? Très pratique : Règlement par carte

plutôt qu'avec de l'espèce

? Sûre : Il est plus prudent de voyager avec une carte

qu'avec du cash.

En cas de perte/vol ou dysfonctionnement de la carte

Odyssée, la BMCI bloque l'utilisation de la carte et le montant non

utilisé est restitué au porteur via un transfert Western Union

;

D'un bon rapport qualité/prix : Le coût de la

carte est compensé par un taux de change avantageux.

b) La carte Reflex VISA

Electron :

La carte Visa Electron Reflex est une carte à puce de

retrait et paiement domestique. En effet, elle permet à

l'utilisateur :

? Une maîtrise totale de ses dépenses ;

? Une sécurité maximum grâce à la

technologie de la carte à puce ;

? Une commodité d'accès à l'argent

grâce au paiement par carte chez un grand nombre de commerçants au

Maroc et la possibilité de retrait national dans les GAB BMCI et

confrères

? L'assurance de ne pas dépenser plus que ce qui est

autorisé ;

? Un moyen de se familiariser avec les cartes bancaires pour

les clients craintifs.

Cible :

· Clients dont les revenus sont inférieurs

à 5 000 DH ;

· Clients jugés à risque.

Remarque : Les plafonds de paiement et de retrait ne sont pas

figés et peuvent être révisés à la hausse

comme à la baisse après accord du Directeur d'Agence.

c) La carte VISA

CLASSIC :

La carte à puce Visa Classic permet de retirer de

l'argent à tout moment dans les guichets automatiques bancaires au Maroc

et d'effectuer des retraits auprès des agences bancaires

équipées d'un Terminal de paiement Electronique (TPE), et de

régler tous les achats auprès des commerçants liés

au réseau Visa et sur les sites Internet marocains.

De plus, avec la carte Visa Classic, il y'a la

possibilité de consulter le solde ainsi que l'histoire de 10

dernières opérations dans tous les Guichets Automatiques

Bancaires (GAB) de la BMCI.

En cas de perte ou de vol de la carte Visa Classic, il y'a une

assurance contre les paiements frauduleux.

d) La carte Privilège Gold

Mastercard :

La carte à puce privilège Gold Mastercard permet

d'effectuer les retraits dans les Guichets Automatiques Bancaires au Maroc, et

d'effectuer des retraits auprès des agences bancaires

équipées d'un Terminal de Paiement Electronique (TPE).

Cette carte offre également la possibilité de

régler les achats auprès des commerçants affiliés

au réseau Mastercard et sur les sites Internet marchands marocains.

La carte Privilège Gold Mastercard permet aussi de

bénéficier d'une assurance individuelle en cas d'accident et

d'une assurance contre le vol et la perte de votre carte.

L'assurance individuel accident couvre contre les risques et

décès et l'invalidité partielle ou permanente

causés par un accident. Elle garantit le paiement d'une indemnité

dans la limite des sommes ci-dessous.

? Capital décès : 500 000

Dirhams ;

? Capital incapacité permanente partielle

(IPP) :500 000 Dirhams, sous déduction d'une franchise absolue de

15% ;

? Frais d'hospitalisation : 150 Dirhams par jour pendant

une période maximum de 12 mois ;

? Frais médicaux : 5000 Dirhams ;

Si le client est âgé de plus de 65ans, il peut

bénéficier d'une carte privilège Gold sans assurance

individuels accidents.

e) La carte et le compte B Free :

Avec la carte à puce B Free, les jeunes de moins de 18

ans se familiarisent progressivement avec le monde bancaire.

Valable dans les guichets automatiques bancaires de la BMCI,

la Carte B Free permet aux jeunes de disposer de leur argent 24h /24 et

7j/7, dans la limite du plafond préalablement fixé par les

parents au moment de la souscription.

De plus, pour encourager les jeunes à épargner,

la carte B Free est adossée à un compte B Free, qui fonctionne

comme un compte sur carnet dématérialisé (sans carnet),

bénéficie d'une meilleure rémunération par rapport

à un compte sur carnet classique.

Pour ouvrir un compte B Free, il suffit d'effectuer un

dépôt minimum de 100 Dirhams, après avoir accompli avec son

tuteur légal, les formalités nécessaires. Ce compte peut

être alimenté par les versements libres, en espèces ou par

virement.

f) La carte viva :

Avec la carte viva on peut disposer de l'argent à

n'importe quel moment et cela pour se satisfaire ou bien pour faire face

à des imprévus.

Cette carte permet de retirer de l'argent dans tous les

guichets automatiques bancaires au Maroc, 24h/24 et 7j/7 ; de

régler les achats chez tous les commerçants affichant le logo

AURORA ou Mastercard ; de virer de l'argent sur le compte BMCI en 48

heures sur un simple appel téléphonique.

g) Les Cartes Affaires

BMCI :

Dans le cadre de sa stratégie de développement,

la BMCI innove et lance la première gamme de Cartes Affaires au Maroc,

destinées exclusivement aux entreprises, quelles que soient leur taille

et leurs activités.

A travers le lancement de cette nouvelle gamme de produits, la

BMCI souhaite consolider sa position de référence sur le

marché des entreprises mais également dans le domaine de la

monétique.

La BMCI propose la gamme Cartes Affaires :

- La Carte VISA BUSINESS

valable au Maroc ;

- La Carte VISA CORPORATE

valable dans le monde entier.

Ces cartes permettent les paiements et retraits et offrent

:

? Des services d'assurance et d'assistance liés aux

déplacements ;

? Une restitution détaillée des informations sur

les transactions réalisées.

Avec cette solution, l'entreprise remet une Carte Affaires

à son salarié qui règle avec ses dépenses

professionnelles (frais de restaurant, d'hôtel, de transport, etc.).

Ces frais sont débités directement sur le compte

BMCI de l'entreprise. L'entreprise comme le salarié sont informés

des dépenses réglées par carte par un relevé

spécifique et le salarié justifie ses frais auprès de son

employeur en fin de mois ou à son retour de voyage.

Aussi l'entreprise optimise la gestion de ses frais

professionnels car elle évite les avances de trésorerie et

bénéficient d'outils de suivi et de contrôle de ses

dépenses professionnelles.

Elle facilite et sécurise les déplacements

professionnels de ses collaborateurs en les dotant d'un moyen de paiement

sécurisé grâce à des garanties d'assurance et

d'assistance adaptées, et dont les plafonds sont modulables.

C. Les crédits :

La BMCI présente 3 principaux types de

crédits :

§ Le prêt perso

§ Le prêt habitat plus

§ FOGALEF.

a) Le prêt

perso :

Avec le prêt perso, la réponse à la

demande de crédit est donnée sur place et le déblocage des

fonds se fait très rapidement après l'obtention de l'accord sur

le crédit.

Ø Choisir une durée de remboursement de 6

à 60 mois pour un crédit allant de 5 000 à 200 000

Dirhams, définir avec un Conseiller BMCI les mensualités les

mieux adaptées au revenu ainsi une possibilité de remboursement

du crédit de manière anticipée.

Ø Avec l'option Confort, Prêt Perso permet

d'adapter les modalités de remboursement du crédit en fonction de

l'évolution de la situation personnelle du client et ce sur un simple

appel téléphonique. Ainsi, la possibilité d'ajuster le

montant des remboursements en l'augmentant ou en le réduisant de 25% et

même de reporter les mensualités une fois par an.

Ø Avec le prêt perso, il y'a possibilité

d'une assurance décès et invalidité absolue et

définitive.

Afin de répondre au mieux à la

demande de crédit, il suffit de fournir les documents cités

ci-dessus.

? Si le client est salarié :

Ø Attestation de travail ;

Ø Attestation de salaire ;

Ø Dernier bulletin de paie.

? Si le client est fonctionnaire : Etat d'engagement.

b) Le prêt habitat

plus.

Les Prêts Habitat de la BMCI s'articulent autour de 3

offres, une formule qui permet au client de financer l'achat de sa

résidence ainsi que tous les frais et dépenses annexes

liés à son acquisition, à des taux parmi les plus

compétitifs du marché. :

? Un crédit immobilier à des conditions

optimales : financement de tous types d'acquisitions, pouvant atteindre 100% du

montant d'achat déclaré, sur une durée allant

jusqu'à 40 ans, au taux fixe ou variable ;

? Un crédit

immobilier aux modalités très souples : différé de

remboursement, report de mensualités, variabilité des

mensualités, remboursement anticipé partiel ou total,

possibilité de changer de nature de taux en cours de crédit ;

? Un crédit complémentaire pour financer les frais annexes au

prix d'achat du bien immobilier (frais d'agence immobilière, de notaire,

d'enregistrement ...) et qui peut atteindre 200 000 dhs, avec une durée

de remboursement allant jusqu'à 7ans.

c) FOGALEF

Pour les enseignants adhérents à la Fondation

Mohammed VI de Promotion des Oeuvres Sociales de l'Éducation-Formation

souhaitant acquérir un logement principal; la BMCI offre la

possibilité de financer leurs projets en bénéficiant des

avantages du Fonds de Garantie Logement Éducation- Formation (FOGALEF)

et notamment, de ses taux très attractifs.

Les personnes éligibles sont Tout adhérent

à la

Fondation Mohammed VI de Promotion

des OEuvres Sociales de l'Education-Formation répondant aux

critères suivants :

ü Ne pas posséder de logement individuel à

usage d'habitation. A cet effet, l'adhérent n'est pas tenu de produire

le certificat de non imposition mais une déclaration sur l'honneur

certifiant qu'il n'est pas propriétaire de logement à travers le

Royaume, ainsi qu'un engagement de remboursement de la créance à

la banque et de l'aide à la Fondation s'il s'avère qu'il

était propriétaire avant l'octroi du crédit

conventionné.

ü La charge globale de remboursement de tous les

crédits contractés par l'adhérent doit être

inférieure ou égale à 45% du salaire net figurant sur

l'état d'engagement ou sur l'attestation de salaire à la date de

la présentation de la demande. Ce salaire net n'inclut pas les

allocations familiales.

En grande ligne, c'est un crédit subventionné,

dont une partie des intérêts est prise en charge par la Fondation

Mohammed VI et crédits complémentaires. Le plafond du montant et

la durée maximale des crédits subventionnés se

présentent comme suit :

|

Ristourne d'intérêt

|

Montant maximum

du crédit

subventionné

|

Durée maximale

(période de franchise

comprise)

|

Droit au crédit

complémentaire

|

|

2%

|

200.000 DH

|

20 ans

|

Oui

|

|

4%

|

80.000 DH

|

10 ans

|

Non

|

Si ses revenus le lui permettent, l'adhérent peut

bénéficier d'un crédit complémentaire dans la

limite de 500.000 DH (y compris le crédit subventionné).

Pour le financement de la construction, une franchise (principal

+ intérêts) est accordée durant la période de

déblocage qui ne peut excéder 24 mois.

Les taux applicables peuvent être fixes ou variables. La

date d'effet à prendre en considération correspond à la

date de signature du contrat de prêt. La valeur maximale des taux est

déterminée comme suit :

· Taux fixe : taux maximum de 6,50% l'an (hors taxe) avec

une révision tous les deux ans pour les nouvelles demandes de

crédit.

· Taux variable : 6,25%. Ces taux sont variables chaque

deux ans pour les nouvelles demandes de crédit.

D. Les Produits alternatifs :

Le CHARIAA en premier lieu.

A. IJARA :

C'est un contrat de location à long terme d'un bien

meuble ou immeuble, dont le client est propriétaire des le début.

Le principe est simple, le client choisi le bien désiré, et la

banque se charge de l'acheter, en contre partie, le client il verse des

mensualités de location, qui comprend : le loyer, la TVA et une

prime d'assurance-décès.

En parallèle, le client doit apporter un apport

personnel de 10 à 20 % de valeur brut du bien. La durée du

contrat ne peut excéder 20 ans.

B. MOURABAHA :

C'est un contrat d'achat/revente d'un bien

désiré par le client, avec paiement étalé dans le

temps. L'opération consiste à acheter un bien puis le vendre au

client sur 72 mois maximum, dont 10 à 30% de sa valeur est

apportée par ce dernier.

C. MOUCHARAKA :

C'est un contrat par lequel la banque participe au capital d'une

société de capitaux. Cette participation peut être fixe ou

dégressive.

![]()

Durant mon stage au sein de la Banque Marocaine pour

le Commerce et l'Industrie, j'ai pu effectuer plusieurs tâches

dans les différents postes que j'ai occupés.

1) Service caisse:

Dans ce service, on peut distinguer les différentes

tâches effectuées selon leurs flux : sortants ou entrants.

A. Les opérations rentrantes:

a) Opération de réception de

fonds :

C'est une opération qui consiste à recevoir des

fonds (espèces) de l'Entité de tutelle (Succursale ou Agence

principale).

b) Les versements :

Ce sont les opérations qui consistent à verser

des espèces (billets de banque) sur un compte. A tenir 2 types de

versements :

? En MAD,

? En devises (Euro, USD, CAD, ...).

c) Le change manuel : Achats de

devises.

C'est une opération qui consiste à acheter les

devises sous forme de billets de banque. Ces derniers doivent respecter

certaines conditions :

? Apparence de conformité,

? Billets mutilés, scotchés et retirés

de la circulation ne sont pas acceptés,

? Les pièces métalliques ne sont pas

acceptées.

B. Les opérations sortantes:

a) Le transfert ou envois de

fonds.

C'est une procédure qui a pour objectif d'optimiser

l'encaisse du siège, dont inévitablement la réduire. Cette

opération permet au siège d'être en conformité

vis-à-vis du plafond couvert par l'assuarnce-vol.

La procédure peut être schématisée

comme suit :

? Définir le montant à transférer,

? Compter et conditionner les billets de banque,

? Sceller les sacs de transport des fonds,

? Solliciter le convoyeur des fonds, dont l'identité

doit être bien identifié,

? Rédiger le formulaire d'envoi,

? Saisir l'opération sur Atlas 2.

b) Les retraits :

Les retraits sur compte sont effectués par

chèque omnibus ou bordereau informatique sur le :

? Compte chèque du client,

? Compte épargne,

? Compte étranger en dirhams convertibles,

? Compte interne.

Pour éviter toute cause de problèmes, certaines

règles sont à prendre en consécration :

F S'assurer du numéro du compte de client,

F S'assurer de l'identité du client,

F Reconnaître les espèces à

délivrer,

F Faire signer le bordereau par le client, et vérifier

l'authenticité de la signature en la comparant au spécimen

détenu,

F Cacheter le document de retrait. (Annexe

01)

c) Les retrait déplacés

:

Pour les clients détenteurs des comptes chez la BMCI

des autres villes, ils peuvent retirés des fonds sur n'importe quelle

agence moyennant d'un chèque signé. Le banquier alors intervient

par fax auprès de l'agence du client à l'aide d'un demande de

blocage sur lequel il reporte le N° de chèque, son montant, N°

de compte du client et son nom et sa signature. (Annexe 02)

Une fois la demande est retenue, le banquier doit

authentifier la signature de l'accord, ainsi que le chiffre de repère,

et il passe l'opération comme celle du simple retrait.

d) Le chèque de banque

:

Il est émis par le banquier sur instructions de son

client, la provision constituée est alors bloquée durant 1 an et

20 jours. (Annexe 03)

e) Change manuel : ventes de

devises.

C'est une opération qui se réalise soit par le

débit en compte du client, soit en espèces.

f) Les virements :

C'est une opération effectuée sur instruction

écrite du client, réalisable par le débit de son compte,

soit : en sa faveur, soit en faveur d'une tierce personne

bancarisée.

Le client sollicite un transfert de fonds par débit de

son compte au profit d'un bénéficiaire, à l'aide d'un

ordre de virement spécifique appelé CT18

(Annexe 04). Sur ce document, le client doit obligatoirement

préciser le numéro (24 chiffres) du R.I.B du

bénéficiaire, suivi de son N° de compte et sa signature.

Le

R.I.B d'un client de la BMCI, par exemple, se compose de : Le

R.I.B d'un client de la BMCI, par exemple, se compose de :

|

Code pays

|

Code banque

|

Code ville

|

Code compte

|

Code R.I.B

|

|

013

|

750

|

01048

|

01048 000 000

|

23

|

g) Les mises à

disposition :

Opération effectuée sur instructions

écrite du client, et réalisable par le débit de son

compte, soit en sa faveur, ou au profit d'une tierce personne non

bancarisée.

Le banquier doit avant tout vérifier l'existence de

l'opération sur le compte interne de la BMCI (

ALCOP MAROC), puis authentifier le chiffre de repère (

24 chiffres), la signature reportée sur la copie du fax reçu, et

dont vérifier l'existence des données identifiant le

bénéficiaire (N°CIN, nom et adresse..).

h) Western Union :

Les fonds peuvent être reçus l'étranger

par le canal de Western Union.

Le client présente et communique à

l'opérateur Western Union ce qui suit :

· Les pièces d'identité

· Le numéro de contrôle du transfert attendu

(10 chiffres).

· Le mot de passe

· Le montant attendu

· Le prénom et nom de famille de

l'expéditeur.

L'opération de contrôle alors est

effectuée, le banquier passe l'opération suivant des

étapes déjà précitées par le système

de W.U. (Annexe 05)

2) Service Remise des Chèques et LCN :

A. Remises des

chèques :

C'est une opération qui consiste à verser sur le

compte du client, le montant d'un ou plusieurs chèques, tirés sur

d'autres comptes.

Les chèques présentés pour encaissement

ou pour escompte sont tirés sur des tiers qui disposent de comptes chez

la BMCI ou bien chez les confrères ; Ces chèques sont ensuite

traités, contrôlés, barrés et scannés pour

compensation par le responsable de back Office.

On peut distinguer 3 types de remises :

F Remises des chèques sur BMCI : le jour de valeur

appliqué est de 1 jour. La banque porte l'ensemble d'informations de

chèque et de clients sur la copie de remise SIM 0001 B 06

(Annexe 06).

F Remises des chèques sur les confrères :

le jour de valeur dans ce cas est de 2jours, copie de remise SIM 0001 C 06

(Annexe 07).

F Remises des chèques en devises : pour les

chèques émis à l'étranger en devise.

(Annexe 08).

B. Remises des LCN :

C'est une opération qui consiste à

créditer le compte du client, après encaissement ou escompte, par

le produit d'un ou plusieurs effets, émis en sa faveur par un

tiré.

La procédure de remise des LCN est identique à

celle des chèques, et qui se réalise sur une copie de remise LCN

0001 R 07 (Annexe 09).

Suite à la note publiée par BAM, ce dernier précise

qu'à partir du 17/03/008, la domiciliation des L.C se fait selon le

nouveau code L.C.N. Pour les L.C non normalisées crées

après cette date et que l'échéance arrivera après,

il y aura une pénalité de 100 dhs sur chaque L.C. les LCN sont

mis à la disposition des titulaires des comptes suivant leur demande, et

elles sont fournis sans frais. (Annexe 10).

Suite à la note publiée par BAM, ce dernier précise

qu'à partir du 17/03/008, la domiciliation des L.C se fait selon le

nouveau code L.C.N. Pour les L.C non normalisées crées

après cette date et que l'échéance arrivera après,

il y aura une pénalité de 100 dhs sur chaque L.C. les LCN sont

mis à la disposition des titulaires des comptes suivant leur demande, et

elles sont fournis sans frais. (Annexe 10).

3) Service Back office:

Bank Al Maghrib a créé le Système

Interbancaire Marocain de Télé compensation (SIMT), afin de

moderniser les systèmes de paiement au Maroc.

Le SIMT a permis à ce jour la

dématérialisation des virements compensation.

Cette nouvelle normalisation est devenue opérationnelle

depuis le 1er novembre 2006.

Pour répondre aux exigences de Bank Al Maghrib dans le

cadre de la dématérialisation des chèques, la BMCI a

lancé une nouvelle méthode dans le but d'optimiser le traitement

de la compensation des chèques numérisés.

Selon les termes de la `Convention interbancaire sur

l'échange des images chèques', « la compensation des

chèques ne devra plus se faire par l'échange physique des valeurs

mais par des échanges des données informatiques via la

SIMT. » c'est-à-dire Seuls des fichiers (DATA et IMG) seront

échangés.

A cet effet, la BMCI utilise 2 programmes

sophistiqués :

ü Fast-image Chèques ;

ü Et Fast-image LCN.

Ces deux programmes permettent à la BMCI de

contrôler les chèques et LCN de ses clients scannés et

remis par les confrères (biens retour), et ceux des tiers scannés

par elle-même au profit de ses clients (biens aller).

En cas de non conformité de chèques ou le non

respect des conditions de fond et de forme (voir Annexe 11)

d'émission de chèque et LCN, la banque annule l'écriture

de passation.

Le chèque sans provision est un chèque

impayé, qui ne peut être réglé par la banque, en

raison d'une absence ou d'une insuffisance de disponibilités sur le

compte de l'émetteur du chèque (celui qui le signe). Dans ce cas,

la banque doit :

ü Informer le client : Avant de refuser le paiement

d'un chèque, la banque doit informer par tout moyen approprié mis

à sa disposition, le titulaire du compte doit subir les

conséquences du défaut de provision ;

ü Editer et délivrer le certificat de refus de

paiement. (Annexe 12)

Eléments clé du service :

Ä Réception, tri et distribution des

chèques.

Ä Codage pour reconnaissance de caractères

magnétiques. (Annexe 13)

Ä Saisie de l'image de chèque et de l'information

encodée.

Ä Validation et établissement de la balance des

liasses de compensation.

Ä Échange interbancaire.

Ä Transmission des données transactionnelles pour

mise à jour des comptes de clients.

Ä Retour et/ou archivage de documents papier.

Ä Triage précis et interclassement des chèques

pour production des relevés.

Ä Traitement des effets retournés.

Ä La détection de fraudes et l'imagerie de

chèques.

ü 4) Service clientèle:

ü Participation aux ouvertures de comptes bancaires pour

les clients désirants déposer leurs fonds.

ü Etablissement des contrats conclus au moment de

l'ouverture du compte. (Annexe 14).

ü Scannage des spécimens de signature

(Annexe 15) des clients dans le logiciel

« docu-base » conçu

spécialement pour cette tâche, et qui permet aux agents de caisse

de vérifier la conformité de la signature déposée

sur le bordereau d'opération et avec celle qui a été

déposée sur le spécimen lors de l'ouverture du

compte ;

5) Les opérations de fin de journée :

A. Vérification de la

saisie :

C'est une procédure applicable avant la clôture

comptable de la journée caisse. Elle permet de s'assurer sur la

concordance du solde comptable et la saisie correcte de la totalité des

opérations.

A cet effet, on édite une copie du journal guichet

(Annexe 16), sur lequel on fait un rapprochement entre les

documents de saisie (chèques, pièces comptable,..) et les

écritures réellement passées.

B. Contrôle et arrêté des

encaisses :

C'est un rapprochement qui consiste à vérifier

la cohérence comptable du journal de guichet et les espèces

effectivement présentes dans la caisse. (Annexe 17 et

18)

C. Vérification de la

caisse :

C'est une opération qui consiste à opérer

un comptage exhaustif des existences (billets de banque) par quotités

ainsi que les pièces de monnaie.

D. Classement et archivage des

documents :

C'est une action qui consiste à classer en fin de

journée tous :

ü ü Les pièces comptables,

ü Avis d'opération,

ü Journal de saisie,...

1) 6) La gestion des chéquiers et des cartes:

Dés la réception du lot des chéquiers et

des cartes G.A.B et à l'appui des listes jointes, on procède

à un pointage intégral desdits lots, et on les places dans les

coffres.

Lorsque le client se présente à la banque pour

prendre son chéquier ou carte G.A.B, il doit d'abord signer un

accusé de réception (Annexe 19), qui sera par la

suite classé avec la liste et les demandes des chéquiers et

cartes.

7) Autres travaux effectués:

ü Traitement et envoi de convocations aux clients ayant

dépassé la date limite de récupération de leurs

cartes.

ü Destruction des cartes expirées et

chéquiers non retirés et établissement d'un PV à

cet occasion.

ü Remises des cartes capturées par le guichet et

non expirées, aux clients.

ü Photocopie des documents ;

ü Envoi de documents par Fax aux différentes

agences et succursales de la BMCI du royaume ;

ü Comptages de l'argent et alimentation de GAB.

ü Modification du tableau des cours de change manuel.

(Annexe 20)

![]()

Il s'est avéré à travers ce stage

que la BMCI est une entreprise dotée d'une

volonté de croissance dans un marché si turbulent .Aussi elle

jouit d'une très bonne image aux yeux de sa clientèle et ce

grâce à un personnel compétent, une organisation

professionnelle, un accueil de clientèle vif et chaleureux et enfin

grâce à un travail performant qui fait sa différence des

autres entités bancaires.

Durant mon expérience au sein de la

BMCI, j'ai appris beaucoup de choses concernant le domaine

bancaire, et j'ai pu s'intégrer dans le milieu du travail en participant

à la vie de l'équipe.

De plus, le personnel de la banque m'ont beaucoup

aider et m'ont offert toues les informations nécessaires. Leur

disponibilité et leur amabilité sont á saluer.

En général j'ai énormément

apprécié cette expérience tellement riche en information

et en contact humain.

![]()

Ä Adresses

Electroniques :

· www.bmcinet.com

· Fr.wikipedia.org/wiki/BMCI

·

http://www.bnpparibas.com

· www.memoireonline.com/

·

http://portail.bmcinet.net

Ä Documents

internes :

· Personnel de la BMCI Tiznit 048 ;

· Guide pratique du Chargé

d'accueil,

· Notes de service ;

· Documents internes ;

· Lotus notes ;

· Intranet BMCI ;...

Ä Bibliographie :

· · BAM : Bank Al Maghreb.

· BMCI : Banque Marocaine pour le Commerce et

l'Industrie.

· BNP : Banque National Paris.

· CIN : Carte d'Identité

Nationale.

· GAB : Guichet Automatique Bancaire.

· LCN : Lettre de Change

Normalisée.

· LCNN : Lettre de Change Non

Normalisée.

· MAD : Maroc Dirhams.

· MRE : Marocains Résidants à

l'Etranger.

· TVA : Taxe sur la Valeur

Ajoutée.

· TPE : Terminal de Paiement

Electronique.

· RIB : Relevé d'Identité

Bancaire.![]() ![]() ![]() ![]() ![]() ![]() ![]() ![]() ![]() ![]() ![]() ![]() ![]() ![]() ![]()

|