INTRODUCTION

Dans une économie primaire et autarcique, les

échanges peuvent se faire sous forme de troc, mais à notre

ère il est difficile d'effectuer des transactions à l'aide de

ce système ; le troc limite en effet la circulation des biens et

services et rend difficile leur évaluation. C'est pourquoi dans une

économie moderne, la presque totalité des échanges de

biens ou de services, se fait par l'intermédiaire de la MONNAIE. La

monnaie qui selon Henri ROUDAIN 1(*)est « l'instrument qui permet de

régler de manière définitive une dette ou un achat et qui

sert à exprimer "le prix des choses" c'est-à-dire leur valeur

d'échange », a trois (03) fonctions essentielles

(étalons de valeurs, intermédiaire dans les échanges,

réserve de valeur) et peut se présenter sous forme de :

- monnaie fiduciaire : billets

de banque et pièces (monnaie divisionnaire)

- monnaie scripturale :

opérations ayant pour support les dépôts ou crédits

bancaires se traduisant par des jeux d'écritures entre comptes

bancaires.

Il faut noter qu'entre le fait que la monnaie en ses formes

fiduciaire et scripturale rend un service efficace aussi bien à

l'économie nationale qu'internationale, lorsqu'on prend en compte la

stratégie de la diminution, du taux de prévalence de la

détention de la liquidité bancaire couplée avec

l'évolution technologique surtout dans les domaines informatique,

électronique et de la télécommunication, il est clair que

la tendance doit être à la création d'une autre forme de

monnaie plus accessible et moins contraignante. C'est ainsi que

l'ingénierie financière après plusieurs réflexions

et études a su combiner judicieusement la technologie informatique et

électronique pour donner naissance à la MONETIQUE qui est un

outil bancaire visant à favoriser la rapidité des

opérations bancaires, à sécuriser le client en lui

évitant de transporter sur lui de la liquidité en monnaie

fiduciaire.

Face à cette nouvelle ère d'introduction de la

monnaie électronique, ECOBANK, pour marquer sa compétence

distinctive sur le marché interbancaire togolais et sous

régional, introduit le 04 juillet 2005 un nouveau produit dans ses

activités : LA CARTE DE RETRAIT " AZUR" .

Par ce produit /service, ECOBANK entend, améliorer

la gestion, de sa clientèle par la réduction, des longues files

d'attente à ses guichets, assurer aux clients un supplément de

commodité recherchée et permettre à ces derniers de faire

la consultation de solde, le paiement de certaines factures, le transfert de

compte à compte et même régler ses achats avec la

même carte dans certains centres commerciaux, d'effectuer des retraits de

fonds de leurs comptes en tout temps et en tout lieu où il y a une

agence ECOBANK sans la présence du caissier. Le même

produit/service doit aussi permettre à ECOBANK de se mettre au standard

international, à l'ère de la monétique où la

tendance tend vers une économie dans laquelle l'on ne manipulerait

presque plus la monnaie fiduciaire et ainsi faciliter les transactions

financières et commerciales dans la sous région. Mais depuis

l'introduction de ce produit/service à ECOBANK, un temps s'est

écoulé. Il conviendrait de faire le point sur l'acceptation de ce

produit/service par la clientèle et son impact sur l'exploitation et la

productivité de ladite banque. Dans cette logique de remise en cause,

l'on doit rechercher les forces et les faiblesses d'acceptation du

produit/service par le grand public afin d'initier des actions correctives.

L'enjeu nous paraît très grand et nous avons

pensé, lors de notre stage à ECOBANK agence d' AKODESSEWA, du 04

août au 30 septembre 2006, d'en faire un thème de réflexion

libellé comme suit : « AMELIORATION DE LA GESTION

DE LA CLIENTELE PAR L'INTRODUCTION D'UN NOUVEAU PRODUIT BANCAIRE : LA

CARTE PRIVATIVE ECOBANK ».

Ainsi le premier chapitre de notre travail nous permettra de

découvrir en synthèse les structures du GROUPE ECOBANK, notamment

le Service Clientèle Centralisé (S.C.C.), ensuite suivra le

deuxième chapitre qui consacrera la gestion de la carte bancaire

à ECOBANK pour aborder au troisième chapitre le fonctionnement de

ladite carte, les analyses effectuées et les suggestions

formulées.

![]()

CHAPITRE I

Introduction

Les institutions financières et les banques

commerciales de la sous région Ouest Africaine, ont le devoir de

s'adapter à l'évolution de l'activité bancaire et à

l'environnement économique mondial. La réduction du taux de

prévalence de la détention de la liquidité

monétaire oblige à l'ouverture de ce chantier. Le présent

chapitre à le mérite de situer le cadre de notre stage et

d'aborder les notions essentielles de la monnaie électronique .

I / PRESENTATION DE

ECOBANK

A. LE GROUPE

ECOBANK

ECOBANK est un groupe bancaire crée en 1985 sous la

juridiction du TOGO ; il est constitué d'un Holding, la maison

mère, ECOBANK Transnational Incorporated (E.T.I), basée à

Lomé (Togo) et de 18 Filiales implantées dans 13 pays d'Afrique

de l'Ouest et du Centre à savoir : Bénin, Burkina-.Faso,

Cameroun, Cap Vert, Côte d'Ivoire, Ghana, Guinée, Liberia, Mali

Niger, Nigeria, Sénégal et Togo.

La maison mère ETI a pour principale activité,

la prestation de services bancaires et financiers par le biais de ses

filiales ; elle jouit d'un statut spécial en matière

fiscale, juridique et de contrôle des échanges grâce

à un accord signé avec le Gouvernement Togolais.

Ces filiales ont vocation de banque commerciale. Le groupe

s'est également doté d'une filiale orientée vers les

activités de banque d'investissement, Ecobank Development Corporation

(E.D.C).

Groupe bancaire régional, ECOBANK compte aujourd'hui

outre ses 18 filiales, 162 agences et bureaux et 2 602 employés2(*).

1) Capital

Lors de l'assemblée générale

extraordinaire tenue le 11 Mars 2005, le capital autorisé de la

société a été augmenté, passant de 100

millions de dollars EU à 200 millions de dollars EU et la valeur

nominale des actions a été réduite de 1 dollars EU

à 0,25 dollars EU3(*).

Ainsi le capital autorisé est actuellement

représenté par 800 millions d'actions ordinaires avec une valeur

nominale de 0,25 dollars EU. L'assemblée générale

extraordinaire a également approuvé l'émission de droits

préférentiels de souscription à raison de quatre (04)

actions ordinaires nouvelles pour chaque cinq (05) actions détenues,

soit un total de 226,4 millions d'actions.

Les actions au titre des droits de souscription ont

été cédées au prix de 0,70 dollars EU par action.

Les actions n'ayant pas été souscrites au titre de droits ont

été cédées par placement privé au prix de

0,80 dollars EU par action. A fin 2005, 60 764 495 actions ont

été souscrites par le biais des droits

préférentiels et 57 471 545 dans le cadre du placement

privé. En outre, 47 500 000 actions ont été

réservées au profit de Kingdom Zephyr Africa Management Company

(KZAM) et Kingdom Holding, dans le cadre de deux prêts convertibles

(souscription à des obligations convertibles).

2)

Performances

En 2005, le Groupe a généré plus de 236

millions de $ EU de revenus grâce aux services et produits de sa banque

institutionnelle et de sa banque de détail. Son total de bilan

s'élève à plus de 2,2 milliards de $ EU. Pour la situation

en 2006, (annexe1).

L'un des événements majeurs ayant marqué

le groupe en 2005 est le démarrage des activités de

transformation du groupe qui passera de banque à prédominance

grande clientèle en un ensemble équilibré de banque de

grande clientèle et de banque de détail.

Pour atteindre une telle performance, les décideurs du

groupe ont su mettre en place une structure organisationnelle

appropriée, adaptée à leur environnement d'affaires.

3) Structure

administrative

ETI a à sa tête un conseil d'administration qui a

pour responsabilité, l'analyse et l'adoption des états financiers

qui doivent donner une image fidèle des affaires et des résultats

de la société. ETI est assisté par des organes qui

assurent la gouvernance du Groupe. Il s'agit :

- du Conseil d'administration de ETI

- du Conseil d'administration des filiales

- du Comité exécutif de gestion des filiales

- des réunions annuelles des directeurs

généraux des filiales.

B. ECOBANK TOGO

(EBT)

La logique de gestion de la Société-mère

est adoptée aussi au niveau des filiales dont nous présentons ici

les chiffres clés de la filiale ECOBANK-TOGO.

Première unité bancaire du groupe ECOBANK,

ECOBANK-TOGO (EBT) a démarré ses activités le

1er mars 1988 avec un capital social de FCFA 750 000 000

qui a été porté à 2 milliards par la suite. Il est

détenu à hauteur de 19,23 % par des nationaux et à hauteur

de 80,77 % par ETI. Les organes dirigeants sont : le Conseil

d'Administration et la Direction Générale

(annexe2).

1) Chiffres clés (en millions F CFA) de EBT

|

31/12/2004

|

31/12/2005

|

|

Total bilan

|

80 556 002

|

84 292 220

|

|

Crédit clientèle

|

21 895 299

|

27 325 653

|

|

Dépôt clientèle

|

62 757 225

|

61 413 507

|

|

Fonds propres

|

6 031 715

|

6 824 891

|

|

Produits bancaires

|

7 647 036

|

7 347 435

|

|

Résultat net

|

1 294 205

|

2 398 385

|

Source :

Conditions Générales de banque édition d'octobre 2006 page

1

ECOBANK - TOGO dispose d'agences et de sites Western Union au

service de la population. Il s'agit des agences du siège, ASSIVITO,

AKODESSEWA et de TOKOIN et des sites Western Union, de Shell Victoire, Shell

ADIDOGOME, Shell AGOE-NYIVE et de Shell Grand Séminaire

(annexe3). Par ailleurs, l'ouverture

des KIOSQUES ECOBANK à certains points

stratégiques de la ville permettra à ECOBANK "unique comme

vous" de se rapprocher de sa clientèle.

Pour mener à bien ses activités, ECOBANK - TOGO

a un réseau de correspondants (annexe 4) bien fourni de

par le monde. On les retrouve au CANADA, au DANEMARK, aux U.S.A et au sein de

l'U.E.

Dans sa nouvelle vision de banque de proximité, EBT

offre à la clientèle une gamme diversifiée de produits et

services.

2) Produits et

Services

ECOBANK - TOGO met à la disposition de sa

clientèle une gamme variée de produits et services, parmi

lesquels on peut retenir :

a) Les Comptes : épargne, courant

particulier et société, dépôts à terme

(DAT) ;

b) Programme de Crédit : avance

sur salaire, prêts aux particuliers, crédit immobilier,

financements des importations, financement des marchés, avances contre

règlement attendus, escompte, créances mobilisables, avances en

compte courant, microfinance ;

c) Autres Produits et Services :

Chèque certifié, Collecte de fonds, relevé, extrait &

attestations de compte, location de boîtes à lettre, location de

coffres ;

d) Commerce International :

opérations de transfert (émis & reçus), remises

documentaires (Import & Export), Cautions bancaires, chèque de

banque, cautions sur marchés, lettre de garantie et aval de traite

fournisseur ;

e) Commerce sous régionale :

transfert rapide, appel de fonds, mises à disposition

f) E-Banking: Internet Banking (IBK), SMS

Banking, carte bancaire, terminaux de paiement (TPE), guichets automatiques

(GAB).

g) Western Union : envoi et paiement de

fonds.

3) Présentation de

ECOBANK - AKODESSEWA

Après une présentation en synthèse de

EBT, nous nous pencherons sur l'organisation des travaux au sein l'agence

d'Akodesséwa où nous avons effectué l'essentiel de notre

stage.

- ECOBANK - AKODESSEWA est une agence de EBT, située au

41 - 48 Bd Houphouët Boigny à Lomé. A l'heure actuelle, elle

n'a en son sein que le service commercial. Le personnel de cette agence est

composé de seize (16) agents dont le Chef d'Agence, le Chef des

opérations et 14 agents d'exécution.

C'est une agence dont la clientèle est composée

pour la plupart des employés des entreprises de la zone portuaire, des

commerçants et d'autres particuliers.

Bien que créée en 2004, elle compte aujourd'hui

dans ses livres plus de 1 500 clients. Sur le plan administratif, l'agence

dépend totalement du siège.

Au regard du temps, il importe après la

découverte du cadre du stage, de nous situer non seulement sur les

éléments de base des moyens de paiement traditionnels de la

banque mais aussi sur les nouveaux instruments tels que la monnaie

électronique .

II - GENERALITE SUR LES

MOYENS DE PAIEMENT

Faute d'une définition des moyens de paiement par la

loi N° 90 / 17 du 05 Nov. 1990, nous emprunterons celle-ci à la loi

bancaire française. Celle-ci définit les moyens de paiement comme

« des instruments qui, quelque soit le support ou le

procédé technique utilisé, permettent à toute

personne de transférer des fonds ».

Parmi les moyens de paiement couramment utilisés, nous

retiendrons le chèque, les effets et la carte bancaire.

A. LE CHEQUE

Selon Michel CABRILLAC, le chèque peut être

définit comme « l'écrit par lequel le tireur donne

au tiré, qui ne peut être qu'une banque ou un Etablissement

autorisé par la loi à tenir des comptes chèques, l'ordre

de payer à vue une somme déterminée au

bénéficiaire ou à son ordre »4(*).

Le chèque peut être

barré ou simple, certifié ou visé.

Il existe des chèques de guichet, de banque, de voyage

(traveller's chèque) et les chèques internationaux.

B. LES EFFETS

Ils sont un ensemble

composé d'effets publics et privés.

A. Les effets publics

Ce sont les bons du Trésor

et les obligations cautionnées.

a) Les bons du Trésor

Il s'agit des bons de caisse émis par le Trésor

Public. Ils peuvent prendre la forme de Bon du Trésor sur Formule et ou

Bon du Trésor en Compte Courant.

b) Les obligations cautionnées

Ce sont des billets souscrits par les redevables à

l'administration fiscale et qui doivent être avalisés par des

tiers garants (souvent une banque).

Ces billets sont souscrits par les redevables à l'ordre

du Trésor Public et constituent un crédit consentit à ces

derniers. Ce crédit sera amorti sur une période allant de 1

à 4 mois.

B. Les effets privés

Ils regroupent la lettre de change ou traite, le billet

à l'ordre, le warrant et les bons de caisse

a) La lettre de change (LC) ou traite

La lettre de change est « un écrit par

lequel, une personne (tireur) donne l'ordre à une autre (tiré) de

payer, pour un montant et à une date déterminée, une

troisième personne (bénéficiaire) ou à l'ordre de

celle-ci »5(*).

La création et la remise d'une lettre de change

s'analyse comme une cession de créance, mais avec la

particularité que cette cession s'opère selon un mode

simplifié et dérogatoire au droit commun des obligations :

en effet, le procédé se réduit à la création

d'un titre translatif, la seule initiative du créancier et sans autre

intervention que la sienne. Forgée par la pratique commerciale du

Moyen-âge européen la lettre de change n'avait été

conçue au départ que comme SUPPORT DE PAIEMENT A DISTANCE.

Au 18e siècle, cet instrument a

commencé à être utilisé pour les paiements multiples

par le procédé de l'endossement. Cette amélioration a

contribué à renforcer le rôle de la lettre de change comme

INSTRUMENT DE PAIEMENT.

En outre, l'endossement a permis à la LC de devenir un

INTRUMENT DE CREDIT, dans la mesure où il permet à un

commerçant d'accorder du crédit un moyen de possibilité de

pouvoir également obtenir des conditions de paiement grâce au

même instrument. Mais pour remplir efficacement ses deux fonctions

(paiement et crédit), il lui faut satisfaire au double impératif

du commerce que sont la rapidité et la

sécurité.6(*)

La LC peut se présenter sous la forme de LC ordinaire,

de LC relevé (LCR), de LC avec mention Crédit de Mobilisation de

Créances Commerciales (CMCC).

b) Le billet à ordre (BO)

Le billet à ordre est « un écrit

par lequel, le souscripteur s'engage à payer une somme

déterminée au bénéficiaire à une certaine

date »7(*).

Il peut être ordinaire ou relevé (BOR).

La LC et le BO sont des effets de commerce qui

présentent l'avantage d'être des titres de mobilisation de

créances (généralement commerciales), négociables

sans respect du formalisme de la cession de la créance de droit commun,

dans la mesure où ils incorporent dans leur support matériel les

droits qu'ils constituent.

c) Le warrant

C'est un billet à ordre souscrit par un

commerçant et garanti par des marchandises déposées dans

un magasin général ou qu'il s'engage à conserver chez lui.

La marchandise déposée donne lieu à la délivrance

d'un récépissé warrant. Ce récépissé

est, comme son nom l'indique, le reçu de la marchandise

déposée. Le warrant est un bulletin de gage négociable.

L'endossataire du récépissé et du warrant

acquiert la propriété d'une marchandise libre de toutes

charges.

L'endossataire du récépissé seul acquiert

la propriété d'une remise ayant déjà fait l'objet

d'un gage au profit d'un tiers. D'autre part, l'endossataire du warrant seul,

n'acquiert que les droits du créancier gagiste.

A ces traditionnels moyens de paiement, l'évolution du

commerce international et le développement de l'outil informatique et

« l'électro-communication », l'on assiste

à l'émergence de nouveaux moyens de paiement dont la carte

bancaire.

C. LA CARTE

BANCAIRE

a) Le service monétique

La monétique est un ensemble de dispositifs basé

sur l'électronique et l'informatique dans les transactions bancaires. La

monétique résulte de la contraction de

« monnaie » et « électronique ».

Elle est de ce fait, l'ensemble des moyens informatiques et

électroniques utilisés comme modes de paiement.

Dans le langage financier, la monétique est l'ensemble

des techniques informatiques, magnétiques, électroniques et

télématiques permettant l'échange de fonds sans support

papier.

Le service monétique est le service qui s'occupe de la

gestion des cartes bancaires et est placé sous la responsabilité

du département des opérations. Il est composé du Chef

Service, de son Assistant et d'un personnel approprié.

La souscription et la distribution des cartes sont

confiées aux agents du Service Clientèle Centralisé

(S.C.C.).

La carte bancaire est apparue aux USA dans les années

cinquante et en Europe vers les années soixante. La carte se

présente sous la forme d'un rectangle de plastique rigide de petit

format (86 mm x 54 mm) portant les renseignements suivants (voir annexe

5) :

au recto de la carte :

· le nom de la banque

· le nom du titulaire

· le numéro d'indentification du titulaire

à 16 chiffres

· la date de validité de la carte ;

au verso de la carte : une ou plusieurs lignes

magnétiques, reprenant les renseignements ci-dessus et la signature du

titulaire de la carte. Ces lignes magnétiques peuvent être

complétées par un système plus performant et fiable

consistant en un circuit intégré dans l'épaisseur de la

carte (carte à puce).

Pour fonctionner, on associe à chaque carte un code

confidentiel ou code Pin à quatre (04) chiffres.

La carte bancaire joue un triple rôle : la carte de

paiement, la carte de crédit et la carte de retrait ; toutefois la

possibilité de scinder ces rôles existe et est

réservée la banque.

b) La carte de paiement

La carte de paiement est une carte permettant à son

titulaire de retirer ou de virer des fonds (article 99)8(*).

Ainsi, pour régler un achat, le porteur présente

sa carte de paiement au commerçant qui établit une facture en

triples exemplaires. Une machine spéciale remise par l'organisme

émetteur de la carte permet de reporter sur chaque exemplaire, diverses

informations gravées sur la carte (nom et adresse du titulaire,

numéro de la carte, numéro de compte client), le nom et le de

code du commerçant ainsi que le montant de l'achat. Le client signe la

facture qui se présente sous forme d'un triple feuillet auto

carboné, reconnaissant la réalité de la dette. La carte

portant la signature du titulaire, le commerçant peut en vérifier

l'authenticité de celle qui est apposée sur la facture.

L'exemplaire signé est ensuite envoyé à l'organisme

émetteur, qui crédite le commerçant. Quand le

commerçant dispose d'un terminal relié directement à

l'ordinateur de sa banque, l'introduction de la carte de l'acheteur

déclenche la vérification de l'existence d'une provision

suffisante dans le compte de l'acheteur, le débit de celui-ci et le

crédit immédiat du compte du vendeur.

Parmi les cartes de paiement, il en existe deux

catégories : la carte nationale et la carte internationale.

La première offre des services uniquement dans son pays

d'origine ; en revanche la seconde permet à son titulaire de

l'utiliser à l'étranger chez tous les commerçants

affiliés au réseau VISA ou MASTERCARD. Chaque banque choisit l'un

des deux réseaux et le logo du réseau apparaît sur la carte

du client. Les réseaux comme AMERICAN EXPRESS ou DINER'S CLUB

commercialisent également ce moyen de paiement.

c) La carte de crédit

Si la carte de paiement offre un crédit de

trésorerie de quelques jours à un mois à son

détenteur, la carte de crédit quant à elle offre un

véritable crédit à son utilisateur. En effet, les achats

effectués au moyen de la carte de crédit s'ils sont

immédiatement réglés au commerçant, ne sont pas

toujours débités en une fois du compte de l'acheteur, mais le

paiement est étalé dans le temps, généralement par

mensualités, selon le type de paiement choisi par le titulaire et ceci

en fonction du montant de l'achat effectué.

Il faut préciser que pour tout client, la carte

bancaire répond bien aux besoins qu'il éprouve dans l'utilisation

des services bancaires :

§ Commodité

Avec une carte bancaire, le client peut

bénéficier des services tels que : retrait d'espèce

24h sur 24, règlement rapide chez les commerçants, grande

souplesse d'utilisation ;

§ Sécurité

La carte bancaire permet de manipuler ses avoirs sans

manipuler d'espèces. Si les précautions

élémentaires sont respectées (protection du code

confidentiel, opposition immédiate en cas de perte ou de vol ...) seul

le titulaire peut utiliser la carte ;

§ Considération

La carte apparaît tel un moyen de paiement qui

reçoit un bon accueil auprès de certaines chaînes

commerciales.

Nul doute que la carte bancaire proposée par EBT

à sa clientèle offre une valeur ajoutée à la

clientèle et contribue en partie à la maîtrise de la

gestion du temps d'opération à la caisse de la banque. Mais, il

convient toutefois d'évoquer l'indispensable besoin d'asseoir un

système approprié de maîtrise des risques multiformes

inhérents à son utilisation.

A EBT, un tel système existe-t-il ? Comment le

mécanisme de gestion des cartes bancaires est

sécurisé ? Ces préoccupations seront les points de

mire du développement du chapitre suivants.

CHAPITRE

II

![]()

Introduction

Le groupe ECOBANK, dans son effort de modernisation des

instruments de paiement et de passage à l'ère de la

monétique, a mis au point trois (03) types de cartes de retrait selon

les pays :

- ECOBANK VISA ELECTRON CARD au GHANA

- ECOBANK MASTER CARD au NIGERIA

- AZUR au Bénin, Burkina-Faso, Cameroun, Côte

d'Ivoire, Mali, Niger, Sénégal, Togo.

Ces cartes fonctionnent toutes sur la base des comptes

bancaires qui eux-mêmes sont soumis à des conditions

particulières de fonctionnement. Ainsi sera-t-il intéressant de

découvrir d'abord les différents types de comptes à

ECOBANK et leurs conditions d'ouverture.

I. LES CONDITIONS

GÉNÉRALES D'OUVERTURE DE COMPTE

L'ouverture d'un compte par un client répond à

la satisfaction de trois (03) besoins

élémentaires9(*) :

- la sécurité (ses fonds seront à l'abri

du vol et de la destruction)

- la commodité (utilisation des moyens de paiement et

d'encaissement direct et recettes diverses) ;

- la nécessité (la possession d'un compte est

indispensable pour percevoir la plupart des prestations).

Pour le banquier, il s'agit à la fois d'un acte

juridique et commercial auquel il convient de donner toute l'importance qu'il

requiert.

A. Les aspects techniques

et juridiques

Lorsqu'il procède à l'ouverture d'un compte, le

banquier est tenu d'effectuer certaines vérifications portant

sur :

- l'état civil,

- la nationalité,

- la capacité civile,

- la capacité bancaire suite à la

vérification du fichier des interdits (Centrale des risques) de la

Banque Centrale,

- le domicile.

Ces vérifications une fois effectuées, le

banquier peut accomplir les formalités administratives d'ouverture de

compte en s'aidant de documents en usage dans son établissement (fiche

d'ouverture, carton de signature, convention de compte).

A ECOBANK - TOGO, en plus des 3 documents, on ajoute la

demande de carte bancaire pour tous les comptes sauf ECOVISION et les Comptes

Sociétés et la demande de chéquier ou de carnet de

retrait.

L'agent, après avoir expliqué et fait signer ces

documents, y ajoute le"K.Y.C? (profil du client) ainsi que le "Check List" pour

certains comptes. Après cela, vient la saisie des renseignements du

client dans le système « GLOBUS TEMONOS ».

Derrière chaque formulaire de demande d'ouverture de

compte, se trouvent les conditions généralement du compte

concerné. Ainsi existe-t-il à ECOBANK-TOGO cinq (05)

catégories de comptes :

- le compte chèque

- le compte courant

- le compte d'épargne

- le compte joint ECOVISION

- les comptes Collectifs

1) Le compte chèque : c'est un

compte ouvert aux particuliers et à des personnes dont la possession

d'un compte est indispensable pour recevoir certaines prestations. Sur ce

compte, sont prélevés mensuellement des frais de tenues de

comptes : les agios.

2) Le compte courant : est défini

par le Pr. Rives LANGE10(*) comme « la convention par laquelle

des personnes affectent toutes leurs créances réciproques

à un mécanisme de règlement instantané par fusion

en un solde immédiatement disponible ».

Il est selon THALES « un creuset

élastique dans lequel on jette les créances. Celles-ci se fondent

et de cette fusion naît un résidu qui est le solde du

compte ».

Il est ouvert aux personnes morales comme les Etablissements,

les SARL, les SA. Il est soumis à des agios mensuels.

a) Le compte épargne : c'est un

compte destiné à enregistrer des dépôts en vue de

constituer une épargne. Il est rémunéré à un

taux de 3,5% l'an actuellement et le solde minimal

rémunéré sur ce type de compte est 100 000 FCFA.

C'est un compte qui n'enregistre que des mouvements créditeurs et est

plafonné à 10 millions de Fcfa.

b) Le compte joint ECOVISION : c'est une

forme de compte d'épargne ouvert aux mineurs et aux étudiants

sous la tutelle de leurs parents.

c) Les comptes collectifs : ce sont des

comptes ouverts au nom de plusieurs personnes appelés des co-titulaires.

Il s'agit généralement des comptes joints et indivis.

A ECOBANK - TOGO, tous ces comptes sont

catégorisés de manière spéciale dans le GLOBUS

TEMONOS ; ainsi à chaque agence est attribuée une plage de

code client et les numéros de compte aussi correspondent à une

codification singulière.

Considérons le numéro de compte suivant :

308580811011

|

Code Agence

|

Code Client

|

Catégorie de Compte

|

Nombre de Comptes au nom du Client dans nos

livres

|

Check digit

|

|

3

|

085808

|

11

|

01

|

1

|

Pour numéro de compte,

le « 11 » signifie

que le client possède un compte d'épargne dans les livres de la

banque et le dernier chiffre du numéro de compte qui est ici

le « 1 » appelé CHECK

DIGIT est un code automatiquement généré par le

système (Globus Temonos) utilisé par la banque pour singulariser

le client dans le fichier client.

Il ressort de cette codification qu'un client n'a qu'un seul

code quelque soit le nombre de compte ou l'agence.

Concernant la catégorie de compte on a selon le

Système :

· Les Comptes en xxxxxxx 01 xxx Compte courant

· Les Comptes en xxxxxxx 02 xxx Compte Chèques

particuliers

· Les Comptes en xxxxxxx 04 xxx Comptes Chèques

particuliers pour le Staff EBT

· Les Comptes en 1900000 xxxxx Comptes de

correspondants.

Après avoir étudié les différents

types de comptes à ECOBANK, il serait important de passer à

l'analyse des dispositions pratiques de la gestion de la carte bancaire

à ECOBANK - TOGO.

II. GESTION DE LA CARTE « AZUR » A

ECOBANK - TOGO

A. Conditions d'adhésion

L'adhésion est libre et gratuite à tous les

clients titulaires de comptes à ECOBANK - TOGO sauf pour les comptes

sociétés et ECOVISION11(*). Le formulaire de demande de la carte est rempli et

signé par le client à l'ouverture du compte ou à la

demande de ce dernier. La carte étant valide pour deux (02) ans,

à l'expiration de ce délai, il y a reconduction tacite du

contrat, sauf avis contraire exprimé par écrit, par le client. Il

peut arriver aussi que la banque décide unilatéralement de

résilier le contrat la liant au client en matière de carte si ce

dernier utilise mal sa carte ou réside à l'étranger pour

un long moment. Dans ce cas un préavis est donné au client dans

un délai raisonnable.

1) Conditions générales d'utilisation de

la carte de retrait ECOBANK

Elles figurent au verso du « Formulaire

de demande de la carte de retrait ECOBANK » et sont

regroupées en seize (16) articles portant entre autre sur l'objet

de la carte, le code secret, la recevabilité des oppositions, la

responsabilité de la banque, les sanctions et règlement des

litiges(annexe 6) .

B. GESTION DE LA CARTE

« AZUR »

La structure administrative responsable de la gestion de la

carte bancaire « AZUR » à EBT

le Service Monétique du siège de la banque. Ainsi, dans la

procédure de gestion de la carte bancaire, il se produit des

« événements normaux » et des

« événements exceptionnels » qui seront

étudiés au travers des étapes suivantes :

1) Les

événements normaux

Ils concernent entre autres :

a) La demande de la carte bancaire

Après le lancement de la carte privative ECOBANK le 04

Juillet 2005, la Direction Générale a décidé de

doter chaque titulaire de compte autorisé d'une carte de retrait :

la carte de retrait « AZUR » ; ceci fut fait et

le Service Monétique fut chargé d'assurer la distribution en

collaboration avec les agents S.C.C. Ainsi les comptes ouverts avant cette date

furent traités de cette façon ; par la suite, lorsqu'un

client se présente au S.C.C pour l'ouverture de compte(s), un

formulaire de demande de carte de retrait ECOBANK est remise au client qui

le remplit, le signe et le remet à l'agent en prenant soin de suivre les

explications de l'agent sur les conditions de fonctionnement de la carte,

lesquelles conditions figurent au verso du formulaire.

A ce formulaire s'ajoutent la photocopie de la pièce

d'identité et un autre formulaire appelé « document

additif » rempli par l'agent (annexe 6).

Dans le cas où le client a déjà un compte

à ECOBANK et voudrait ouvrir un autre compte, il existe deux (02) choix

possibles pour lui :

· premièrement, si le client n'a jamais

demandé de carte, on peut lui en proposer et donc rattacher l'ancien

compte au nouveau compte.

· Deuxièmement, s'il avait une carte avec le

premier compte, on pourra lui rattacher le deuxième compte à la

carte et à l'introduction de la carte dans le distributeur, tous les

comptes rattachés s'affichent à l'écran.

Le rajout de compte peut aussi être directement

demandé par le client ; dans tous les cas, un formulaire de

demande de rajout de compte (annexe 7)

est donné gratuitement au client qui le remplit, puis le signe

afin de permettre à ECOBANK de lui rendre ledit service.

b) Validation des contrats

Après que les formulaires ont été

dûment remplis et signés, ils sont agrafés (formulaire de

demande de la carte + photocopie de la pièce d'identité +

document

additif) et envoyés au gestionnaire de compte pour

approbation.

Le gestionnaire de compte examine chaque demande et autorise

ou non la confection de carte au client.

Il faut remarquer que la confection de la carte à un

client illettré pose un certain nombre de problèmes et c'est pour

cela par exemple que le gestionnaire de compte se doit d'intervenir dans le

processus de création de carte aux clients.

Après l'avis du gestionnaire de compte, l'agent du

S.C.C, qui a au préalable enregistré les souscriptions à

la carte dans le registre « SOUSCRIPTION AU GAB »,

procède à un nouvel enregistrement des souscriptions dans le

registre « ENVOI DES SOUSCRIPTIONS AU GAB » et envoie, par

l'intermédiaire de l'agent de liaison, le Registre et les souscriptions

au Service Monétique.

c) Saisie des contrats, commande de cartes et

codes

Les demandes, une fois parvenues au Service Monétique,

sont vérifiées par un agent afin de constater si toutes les

demandes sont bien établies.

Après cette étape, un fichier de

personnalisation est créé, puis suivent les autres étapes

du processus local jusqu'à la commande aux façonniers. Il faut

noter qu'il existe dans ce domaine, deux façonniers : l'un pour les

cartes et l'autre pour les codes.

d) Réception des cartes et des codes secrets

A la réception des lots, le Service Monétique

procède au pointage des cartes et codes secrets livrés en vue de

constater la conformité ou non des commandes.

Après cela, une répartition des lots par agence

est effectuée suivie de leur livraison à qui de droit.

Toutefois, les fichiers de cartes et codes secrets sont

envoyés d'avance par mail depuis le Service Monétique aux

responsables SCC, des opérations et d'agence avant la livraison des

cartes et codes secrets.

Par ailleurs, la gestion des cartes doit respecter le principe

minimal de sécurité à savoir : celui qui

détient les codes secrets ne doit plus gérer les cartes. C'est

pourquoi lors de la livraison des cartes et codes par le Service

Monétique le / la responsable SCC qui gère les codes

décharge le Registre de Transmission et le Chef des opérations ou

le Responsable d'agence qui gère les cartes en fait autant.

Lorsque le Service Monétique reçoit livraison

des lots de cartes et codes secrets, un agent procède à l'appel

de tous les client (e) s dont les cartes et / ou codes secrets sont

arrivés afin que ceux-ci passent dans les agences où ils / elles

avaient fait la demande. Les clients quant à eux passeront dans les

agences selon leur disponibilité et selon la fréquence des

relances téléphoniques à leur endroit.

e) Retrait de la carte et/ou du code

secret

Le client qu'il soit convoqué ou non, lorsqu'il vient

à la banque pour le retrait de sa carte et / ou son code secret, est

dirigé ou se dirige vers le service clientèle centralisé

(S.C.C.). Après les mots de bienvenue de l'agent S.C.C à

l'endroit du client, ce dernier lui fait part de son intention de retirer sa

carte et /ou son code secret. Là, l'agent lui remet un accusé

de réception de carte et un accusé de réception

de code secret (annexe 8) qu'il remplit et signe en sus

de la date de réception.

Les accusés ainsi remplis et signés, l'agent SCC

cherche le dossier de souscription à la carte du client (rappelons que

ce même dossier servira à la recherche du code secret) et les

agrafe après sur le dossier.

Après, il ira chercher la carte chez le chargé

des cartes qui selon les jours et les heures, peut être le Responsable

des opérations, le gestionnaire de compte ou le Chef d'Agence. Ce

dernier vérifie la conformité de la signature, cherche la carte

et porte le numéro de la carte (numéro à seize (16)

chiffres) sur l'accusé de réception de la carte puis cherche chez

le/la chargé(e) des codes secrets, celui qui correspond à ladite

carte selon les mêmes procédures. Après tout ceci, il remet

la carte et l'enveloppe contenant le code secret au client après lui

avoir rappelé la confidentialité et quelques conditions

d'utilisation de la carte. Il doit également montrer au client

l'utilisation technique de la carte au guichet automatique.

Il s'agira de lui expliquer les aspects liés

à :

- comment conserver sa carte,

- comment introduire rapidement la carte dans l'automate

- comment retirer rapidement l'argent

présenté

- comment des tentatives avec un faux code secret

entraînent la capture de la carte

- comment un mauvais usage de la carte peut entraîner sa

démagnétisation et enfin la mémorisation du code secret

puis la destruction éventuelle du support papier.

f) Destruction des cartes

La destruction des cartes peut avoir lieu dans les cas

suivants :

- décès du client avant l'arrivée des

cartes

- cartes erronées

- cartes non retirées jusqu'à

l'échéance du délai de validité.

Il faut noter que les cartes bancaires sont conservées

au service monétique et dans les agences pendant six (06) mois.

Au-delà de cette période, si le client, après plusieurs

tentatives d'invitation de sa personne à venir retirer sa carte ne s'est

toujours pas manifesté, une procédure de destruction de la carte

et / ou du code secret est mise en oeuvre.

Dans le cas où le décès du client

intervient avant l'arrivée de sa carte, le chargé de carte et du

code secret dresse un procès-verbal au Responsable Service

Monétique expliquant la destruction de ladite carte avec son code secret

pour cause, décès du client.

D'autre part, la destruction peut intervenir lorsque par une

erreur du "personnalisateur" il n'y a pas correspondance entre les

renseignements sur le client et ceux inscrits sur la carte. Souvent c'est le

numéro de compte qui ne correspond pas au nom du client ou c'est le nom

qui est erroné. Ce cas est détectable par les agents du SCC qui

servent les clients ; ceci lorsqu'ils saisissent dans le système

les données de la carte.

Le contrôle de l'état des cartes par le service

monétique, qui demande souvent à la fin de chaque semaine ou

chaque deux (02) semaines l'état des cartes (distribuées, non

distribuées ou autres attributs) permet de savoir les cartes qui doivent

faire l'objet de destruction ou de relance du client titulaire qui n'est pas

encore venu pour le retrait.

C'est ainsi que par lot, les cartes à détruire

parviennent au service monétique, de toutes les agences

accompagnées d'un procès-verbal signé par les

chargés de chaque agence qui envoie un lot, et après

vérification par ledit service, la procédure de destruction est

enclenchée.

g) Perte au vol des cartes bancaires

En cas de perte ou de vol de la carte bancaire, le titulaire

(porteur) s'adresse à son agence ou à l'agence ECOBANK la plus

proche pour signaler à qui de droit, la perte de sa carte. Ainsi, une

nouvelle carte lui sera refaite selon la procédure suivante :

* Mise en opposition (sur carte perdue)

Le client est invité à remplir un formulaire

« FORMULAIRE D'OPPOSITION SUR CARTE » (voir annexe

9) puis à le signer. Le formulaire comporte entre autres

renseignements : nom et prénoms, adresse, téléphone,

e-mail, numéro de la carte bancaire, numéro du compte principal,

l'intitulé dudit compte, la raison de l'opposition (carte perdue, erreur

client, carte volée, carte abîmée, autres ...), signature,

date.

Il faut lui rappeler qu'une carte mise en opposition puis

retrouvée après l'édition de la nouvelle est nulle.

* Demande de réfection d'une nouvelle

carte

Après la mise en opposition sur la carte, le client

remplit et signe un deuxième formulaire qui est le

« FORMULAIRE DE DEMANDE DE REFECTION DE CARTE »

(voir annexe 10) qui comporte presque les mêmes

renseignements que celui de la mise en opposition sur carte.

Il faut rappeler au client que tout renouvellement de carte

perdue ou volée en cours de validité, code oublié ou carte

démagnétisée, fait l'objet de la perception d'une

commission par la banque.

* Annulation d'opposition sur carte

Le client qui a perdu sa carte en fait opposition. Lorsqu'il

la retrouve, il peut donner l'ordre contraire : annulation de

l'opposition sur ladite carte en signant un

« FORMULAIRE D'ANNULATION D'OPPOSITION SUR

CARTE » (annexe 11). Ce formulaire

déposé à la banque est un nouvel ordre donné au

banquier de rendre encore active la carte du client préalablement mise

en opposition. Tout ceci n'est possible que si lors de la signature du

formulaire d'opposition sur carte, le client n'a pas donné l'ordre

de réfection d'une nouvelle carte.

h) Perte ou vol des cartes bancaires (code

PIN)

En cas de perte ou d'oubli de code secret, le client informe

sa banque, en tout jour ouvré et aux heures de services de sa situation

et exprimera clairement son désir d'avoir un autre code. En ce moment,

ledit client sera orienté vers le S.C.C. où il aura à

remplir et à signer un « FORMULAIRE DE DEMANDE DE REEDITION

D'UN CODE PIN » (annexe 12). Ce formulaire une fois

signé par le client, autorise ECOBANK à prélever la somme

de 1 000 F CFA + TAF sur le compte du client comme commission liée

au service demandé. Le Service Monétique repasse une commande au

façonnier des codes qui s'occupe de la nouvelle édition de code

secret qui sera quelques jours après, livré au client

demandeur.

i) Renouvellement de la carte

Le renouvellement de la carte peut se faire de deux (02)

manières :

· Renouvellement automatique

Il est déclenché quelques jours avant la date

d'expiration de la carte. ECOBANK prend la responsabilité de

créer une nouvelle carte à chaque client titulaire d'une ancienne

carte, et ceci contre prélèvement d'une commission sur le compte

de chaque client bénéficiaire. Tout client ayant un avis

contraire à cette disposition, doit le signaler par courrier à la

banque quelques mois avant l'expiration du délai de validité de

la carte. Ce renouvellement de carte est soumis au paiement d'une

commission.

· Autre cas de renouvellement

Il s'agit ici des cas de renouvellement non automatique de la

carte ; la procédure est la même quant aux formulaires

à remplir par le client avec la précision cette fois-ci du motif.

Une commission est aussi prélevée sur le compte du client. On

peut retenir entre autres motifs :

- la perte ou le vol de la carte

- la démagnétisation de la carte

2) Evènements

Exceptionnels

Ils sont relatifs aux problèmes de carte

capturée, en opposition et au code secret (code PIN).

a) Carte capturée

Lorsque le client, par des erreurs de manipulation a sa carte

bloquée dans le DAB, et qu'il informe la banque, l'expression

« carte capturée » est utilisée pour

désigner ces genres de cartes ; en signalant la capture de la

carte, un « FORMULAIRE DE DEMANDE DE RECUPERATION DE CARTE

CAPTUREE » (annexe 13) est donné au client

qui le remplit et le signe. Ce formulaire est transmis au caissier principal ou

en son absence à un autre caissier chargé du GAB, qui ira retirer

la carte du distributeur pour le client. Il arrive des fois aussi que la

défaillance du système, une coupure d'électricité

au moment où le client opérait au GAB ou toute autre anomalie

technique puisse occasionner la « capture » de la carte.

Toutefois la demande de récupération de la carte

capturée n'est soumise à aucune commission. Le formulaire

après s'être estampillé, sera transmis au Service de

Monétique.

b) Carte en opposition

Une carte mise en opposition, lorsqu'elle est remplacée

par une nouvelle au client, même si elle venait à être

retrouvée, devient définitivement nulle.

Elle fera l'objet de destruction selon la procédure en

vigueur à ECOBANK. Ainsi toute carte mise en opposition et

capturée au niveau des GAB est soumise obligatoirement à la

procédure de destruction des cartes bancaires dans un bref délai

et notification sera faite au client par le Service Monétique.

c) Problème de code secret

Dès fois pour motif de codes secrets erronés,

les cartes des clients sont capturées par les GAB. Mais une fois la

« capture » signalée, le formulaire de demande

de récupération de la carte bancaire est remis au client qui

le remplit, le signe et le remet à l'agent du SCC qui saisira le

caissier principal ou qui de droit pour la récupération de la

carte du GAB pour le client.

La carte bancaire en cours de validité et en

possession du client doit être utilisé à volonté

pour faire ses transactions. Mais pour une facilité d'utilisation de la

carte, la banque a l'obligation d'assurer une certaine fonctionnalité du

système.

De même, au plan comptable le système mise en

place doit favoriser la centralisation des écritures comptables

induites.

CHAPITRE III

![]()

introduction

Pour mieux cerner le fonctionnement de la

carte« AZUR », nous étudierons d'abord dans ce

chapitre, le dispositif technique d'exploitation de la carte puis les

services liés à cette carte afin de dégager les

insuffisances y afférentes en vue de proposer à ECOBANK des

actions correctives à entreprendre.

I- DESCRIPTION DU DISPOSITIF TECHNIQUE D'EXPLOITATION DE

LA CARTE « AZUR » À ECOBANK TOGO ET les Services

liés À la carte

A. DESCRIPTION DU DISPOSITIF TECHNIQUE D'EXPLOITATION DE

LA CARTE « AZUR » A ECOBANK TOGO

1) LE DISTRIBUTEUR AUTOMATIQUE DE

BILLET (DAB)

Le DAB est un coffre sécurisé qui est

alimenté en billets par la banque. Il est connecté au centre

informatique de la banque émettrice de la carte lors de chaque

transaction ou opération .C'est un dispositif

(annexe14) qui permet aux opérateurs d'effectuer

rapidement des retraits sans passer par la caisse. Si la carte est valide, elle

offre plus d'opportunités au porteur d'où c'est un outil de

gestion de trésorerie très performant. Ainsi, un client porteur

d'une carte doit saisir son code secret à quatre (04) chiffres avant

d'avoir accès au compte rattaché.

Le code secret à 4 chiffres n'est pas stocké

directement sur la piste magnétique ; les DAB vérifient le

code en l'envoyant sous forme chiffrée à la banque

émettrice (même si elle se trouve à l'autre bout du monde)

qui autorise ou non la transaction.

Si les communications sont coupées entre le

Distributeur de Billets et le réseau des banques, la transaction ne peut

aboutir et les distributeurs sont mis hors service.

La piste magnétique de la carte comporte les

renseignements tels que le numéro à 16 chiffres, la date

d'expiration, le nom et prénoms du porteur plus un

« offset» qui servirait à retrouver le code secret

à 4 chiffres après application d'une fonction cryptographique DES

56 bits.

Seul l'émetteur (ou le serveur de l'émetteur)

peut contrôler le code .Cette opération se fait sur une certaine

enceinte sécuritaire BNT, HSM. L'émetteur centralise donc les

codes faux consécutifs ; un code juste remet le compteur à

zéro (0) et au bout de trois (03) codes faux, la carte est mise en

opposition temporaire et la carte sera alors systématiquement

capturée avant même un nouveau contrôle de code. Les codes

faux sont donc bien centralisés sur n'importe quel DAB. Ainsi, changer

de DAB ne sert à rien car le porteur n'intervient pas sur le

contrôle de code.

L'opposition temporaire peut être levée

grâce à une demande de restitution de carte que le titulaire peut

récupérer à l'agence en justifiant de son

identité.

2) LE TERMINAL DE PAIEMENT

ELECTRONIQUE (T.P.E)

Le Terminal de Paiement Electronique

(annexe16) est un appareil électronique qui permet de

régler les achats ou autres dettes à l'aide de la carte bancaire.

Il s'agit ici de l'aspect réel d'utilisation de cette carte comme moyen

de paiement.

Pour les transactions par carte bancaire magnétique

chez un commerçant, la procédure est la suivante :

- le porteur de la carte la remet au commerçant

- le commerçant vérifie l'hologramme sur la

carte

- il passe la piste magnétique dans le lecteur

- il tape le montant de la transaction sur le terminal

- le terminal vérifie si le numéro n'est pas

interdit

- quand la transaction est acceptée, une facturette est

émise

- le porteur de la carte la signe

- le commerçant vérifie la signature au dos

- le commerçant devrait aussi s'assurer que le

numéro inscrit sur la facturette correspond à celui gravé

sur la carte.

Il faut rappeler que la plupart des TPE sont mixtes :

carte à puce / piste magnétique.

Les TPE sont soit loués soit vendus aux clients qui

voudraient assurer l'exploitation ; mais à l'heure actuelle, ces

appareils sont loués aux clients (RAMCO, LEADER PRICE.) et les

opérations effectuées sur le terminal sont toujours

facturées, ce qui permet à la banque de percevoir sur les

opérations du commerçant un pourcentage dont le taux est

proportionnel au chiffre d'affaires réalisé sur le terminal. Ces

primes viennent augmenter le Produit Net Bancaire.

Il existe aussi une autre catégorie de TPE

appelée TPE CASH qui permet d'effectuer des retraits sur compte chez un

commerçant ou un client exploitant de TPE CASH.

Après avoir étudié la carte, le GAB / DAB

et les TPE, il serait nécessaire de voir le logiciel de gestion des

cartes.

3) LE LOGICIEL

La monétique ayant comme outil de base l'informatique ,

utilise un logiciel très performant appelé NOMAD CORTEX .Il

permet au Responsable du Service Monétique de suivre les transactions

effectuées à l'aide de la carte bancaire,

d'éditer les états tels que :

-état des transactions

-état des anomalies des GAB

-état des cartes capturées aux GAB

-état des autorisations extérieures ....

Ce logiciel est en étroite connexion avec GLOBUS

TEMONOS, celui de la gestion des opérations ordinaires.

L'étude du GAB /DAB et du TPE ainsi terminée

voyons à présent les services liés à carte.

B. LES SERVICES

LIÉS À LA CARTE AZUR

La carte « AZUR » est le moyen le plus

sécurisé d'accéder à vos fonds dans 07 pays

africains : BENIN, BURKINA-FASO, CAMEROUN, CÔTE D'IVOIRE, MALI,

SENEGAL, TOGO.

Le guide d'utilisation permet de distinguer six (06) grands

services liés à cette carte : protection du code

confidentiel (secret), retrait de fonds au DAB, changement de code

confidentiel, consultation de solde de compte(s), impression de mini

relevé, virement de compte à compte au nom du même

titulaire ; ces mêmes services sont disponibles dans les filiales

ECOBANK.

1) Comment protéger votre code confidentiel et

votre carte

Le Numéro Personnel d'Identification (PIN code en

Anglais) est un code à quatre (04) chiffres hautement confidentiel qui

ne doit pas être dévoilé ou transmis sous aucun

prétexte à une tierce personne. Après avoir pris

connaissance dudit code, il est conseillé de détruire le document

sur lequel il figure et d'inscrire ce code et le numéro de la carte sur

un autre support à garder dans un endroit sûr. Ces numéros

peuvent être demandés en cas de réclamation lorsque vous

contacterez votre agence. En cas de disparition (perte ou vol) de la carte, il

est impératif d'en faire la déclaration dans l'immédiat

à votre agence ECOBANK où a été ouvert le compte

rattaché à la carte en s'y rendant ou en

téléphonant.

La condition de protection de la carte et du code étant

satisfaite, comment faire un retrait de fonds au DAB reste une autre

interrogation.

2) Retrait de fonds au Distributeur Automatique de

Billet (DAB)

Pour effectuer un retrait de fonds au DAB, un certain nombre

d'étapes doit être franchi :

a) insérer la carte ECOBANK dans la fente

réservée à cet effet sur le DAB en s'assurant que le logo

figure sur la face externe côté droit de la carte,

b) choisir la langue de dialogue qui peut être

Français ou Anglais ; après ce choix, apparaît sur

l'écran l'instruction suivante : « Veuillez taper

votre code » ;

c) entrez le code confidentiel (secret); des propositions de

montants et les autres services disponibles sur le DAB apparaissent en deux

(02) colonnes sur l'écran,

d) sélectionnez un de ces montants puis validez par la

touche « continuer » ; si ces montants ne

conviennent pas, appuyez sur « Autre montant » et

entrez le montant souhaité qui doit obligatoirement être un

multiple de 5000 dans le champ réservé à cet effet.

e) confirmez en appuyant sur les touches

« valider » et ensuite

« continuer » ;

f) si plusieurs comptes ont été rattachés

à la carte, ils seront tous affichés à l'écran et

le client sélectionnera le compte sur lequel se fera le retrait.

Après cette étape, le DAB effectuera la

transaction dans l'ordre suivant :

· la carte est rendu par le DAB, retirez-la,

· le reçu de la transaction est imprimé,

retirez-le,

· les fonds sont mis à votre disposition,

retirez-les immédiatement en totalité.

3) Changement de code confidentiel

Pour des raisons de simplicité ou de commodité,

certains clients choisissent de modifier leur code confidentiel, couramment

désigné par l'anglicisme code « PIN ».Pour

cela il suffit de faire les opérations suivantes :

a) insérer la carte dans le DAB,

b) sélectionner la langue de dialogue,

c) aller dans le menu autres services

d) dans autres services, choisir changer code

PIN

e) saisir l'ancien code

f) saisir le nouveau code puis confirmer

L'observation de l'écran du DAB montre encore un autre

service, la consultation du solde de compte.

4- Consultation du solde de compte

Pour connaître le solde de son compte, désormais

c'est chose facile sans le banquier. Il suffit de suivre la procédure

suivante :

a) après l'introduction de la carte et le choix de la

langue de dialogue,

b) taper le code confidentiel puis sélectionner

solde,

c) la machine invitera le client à choisir le mode

d'affichage : Ecran ou Reçu

d) si l'on est titulaire de plus d'un compte ,la machine

affichera tous ces comptes à l'écran et après avoir choisi

le compte désiré,le solde correspondant s'affichera à

l'écran en plus du numéro de compte,

e) après, appuyer sur continuer pour faire une

autre opération sinon appuyer sur annuler pour retirer la

carte.

5) Mini relevé et virement de compte à

compte

Un client qui effectue plusieurs opérations très

rapprochées dans le temps, peut demander gratuitement un mini

relevé de compte au DAB ; ce mini relevé retrace les cinq

dernières opérations effectuées sur le compte. Pour cela,

il suffit de sélectionner les menus autres services après

avoir observé les trois premières étapes obligatoires pour

effectuer des opérations sur le DAB. Ensuite choisir mini

relevé en prenant soin de sélectionner auparavant le compte

pour lequel le mini relevé est demandé si l'on est titulaire de

plusieurs comptes à ECOBANK.

Par ailleurs pour effectuer des virements de compte à

compte (comptes appartenant au même titulaire), la procédure

suivante est à suivre :

-après les trois premières étapes

ordinaires, sélectionner autres services puis

transfert.

- si l'on est titulaire de plusieurs comptes, ils seront tous

affichés à l'écran et l'on pourra sélectionner ceux

sur lesquels aura lieu la transaction.

II- ANALYSE DE LA GESTION DE LA CARTE

« AZUR » : INSUFFISANCES ET SUGGESTIONS.

A. EVOLUTION DES SOUSCRIPTIONS ET DES RETRAITS

1) Evolution des souscriptions à la

carte

La carte « AZUR », carte régionale

par excellence est lancée le Jeudi 04 Juillet 2005.

Pendant cette période, ECOBANK s'est

premièrement chargée de créer gratuitement la carte

à tous les titulaires de comptes dans ses livres et a invité les

clients concernés à venir retirer leurs cartes. Et lorsqu'un

client se présente, les agents du S.C.C se charge de lui expliquer tous

les contours de ladite carte et répondent éventuellement aux

questions du client à propos de ce nouveau produit bancaire.

Ensuite, les nouveaux clients qui ouvrent des comptes sont

informés du nouveau produit, sa praticabilité et ses multiples

applications ; ces derniers souscrivent par la même occasion

à la carte. Ainsi d'août 2005 au 05 octobre 2006 ; on a

enregistré 1128 souscriptions réparties dans le temps comme

l'indique le tableau suivant :

|

Période de souscription

|

Nombre de souscriptions

|

Pourcentage de souscription

(base : 1128)

|

|

Août 2005

Septembre 2005

Octobre 2005

Novembre 2005

Décembre 2005

|

144

125

44

39

44

|

12,77

11,08

3,90

3,45

3,90

|

|

TOTAL 2005

|

396

|

35 ,11

|

|

Janvier 2006

Février 2006

Mars 2006

Avril 2006

Mai 2006

Juin 2006

Juillet 2006

Août 2006

Septembre 2006

05 Octobre 2006

|

46

26

59

77

140

173

19

90

88

14

|

4,08

2,30

5,23

6,83

12,41

15,34

1,68

7,98

7,80

1,24

|

|

TOTAL 2006

|

735

|

64 ,89

|

|

TOTAL 05 / 06

|

1131

|

100

|

RÉPARTITION DES CLIENTS SELON LES

SOUSCRIPTIONS AU GAB À L'AGENCE

ECOBANK AKODESSEWA

Source : registre des souscriptions au GAB

RÉPARTITION DES CLIENTS SELON LES

SOUSCRIPTIONS AU GAB À L'AGENCE

Selon les données du tableau, nous pouvons dire que, de

plus en plus de clients s'intéressent à la carte bancaire

à mesure que le temps avance. L'année 2006, jusqu'en octobre nous

donne à peu près 64,89 % contre 35,11 % en 2005. Au cours de la

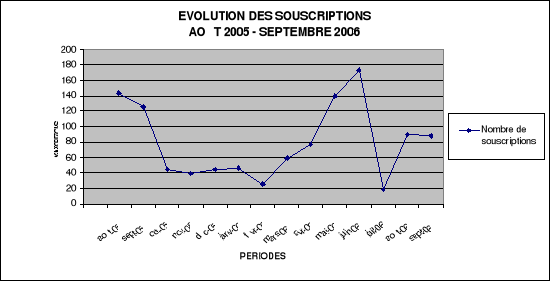

période d'analyse, on a connu deux (02) pics (cf. graphique ci-dessus)

d'abord en 2005 à 144 souscriptions (Août), ensuite à 173

souscriptions (Juin 2006) pour descendre à un minimum de 14 à la

date du 05 octobre 2006.

Ainsi peut-on dire que cette recrudescence de la demande de

carte est principalement due à la publicité faite autour de ce

nouveau produit, par les agents et les premiers clients servis qui le

perçoivent de diverses manières, objet de prestige pour certains,

nécessité pour d'autres. Par ailleurs le pic observé

autour du mois de Juin 2006, s'explique par le travail des agents commerciaux

qui ont démarché des clients de la zone portuaire( SAGA, SDV,

GRANDS MOULINS...) qui avaient accepté d'ouvrir des comptes et avoir des

cartes magnétiques. Ce segment de la clientèle une fois

épuisé a entraîné la chute brusque de la courbe des

tendances à la fin du mois de Juin 2006 car les agents commerciaux

n'avaient plus de cibles à exploiter.

B. Evolution des retraits de cartes

Durant notre stage à l'agence d'AKODESSEWA, nous avons

suivi le retrait des cartes par les clients parallèlement aux

souscriptions.

Il faut noter qu'à l'agence, les cartes sont

livrées par le Service Monétique en lot et à notre

arrivée, il y avait un lot de 69 cartes issues des livraisons de Juillet

06 (06/07 et 26/07/2006) dénommé « Ancien

lot » et un autre lot de 66 cartes, « clients en

voyage ». Ensuite suivirent les livraisons des 22/08, 30/08 et

21/09.

A partir des données disponibles au Service

Clientèle Centralisé(S.C.C), nous avons pu concevoir le tableau

suivant qui résume la situation des cartes durant notre stage

jusqu'à la date du 05 octobre 2006.

STATISTIQUE DE LA DISTRIBUTION DES CARTES A ECOBANK

TOGO,

Agence d'Akodesséwa.

Période : 04Juillet 2005 - 30 Septembre

2006

|

LOT

|

EFFECTIF

|

DISTRIBUÉES

|

RESTANTES

|

POURCENTAGE

DE DISTRIBUTION

(BASE : 304)

|

|

Ancien Lot

|

69

|

26

|

43

|

37,68

|

|

Lot du 22/08/06

|

27

|

20

|

07

|

74,07

|

|

Lot du 30/08/06

|

79

|

70

|

09

|

88,61

|

|

Lot du 08/09/06

|

19

|

10

|

09

|

52,63

|

|

Lot du 21/09/06

|

52

|

39

|

13

|

75

|

|

Lot des

Clients en voyage

|

66

|

02

|

64

|

3,03

|

|

TOTAL

|

304

|

167

|

145

|

54,93

|

Source : Fichier de

distribution des cartes

De l'analyse de ce tableau, il ressort que la distribution des

cartes du dernier lot est très faible du fait de l'absence des clients

au pays. D'autres parts, les clients de l'ancien lot sont pour la plupart des

gens qui n'ont pas fait une demande de cartes et donc n'en éprouvent

guère le besoin ou du moins se retranchent derrière l'ignorance

de l'utilité de ce nouveau produit que ECOBANK leur offre pour la

gestion financière de leur trésorerie. D'autres encore pensent

que c'est un moyen pour ECOBANK de leur soutirer des fonds et donc besoin n'en

faut. C'est ce qui explique aussi le faible taux de distribution des cartes de

ce lot en sus du manque d'une publicité bien adaptée, si l'on

fait abstraction du nombre de clients de ce lot qui sont illettrés et

dont les cartes sont bloquées par la banque pour destruction.

Globalement, compte tenu de ces facteurs, le taux de

distribution des cartes à l'agence d'Akodesséwa n'a atteint que

54,93 % pendant la période de notre stage.

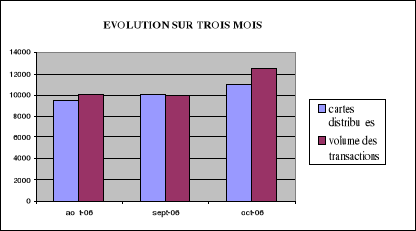

En remarquant que l'Agence d'Akodesséwa a plus de 10 %

des clients de ECOBANK, ces résultats peuvent être étendus

à EBT. Néanmoins, une consultation des fichiers de la

monétique laisse entrevoir que le nombre de cartes distribuées

par EBT est de 9523 en août 2006,10087 en septembre2006 et plus de 11000

en octobre 2006.Ceci traduit un engouement de plus en plus remarquable des

clients pour ce produit. Si l'on mettait en place une action publicitaire

adaptée, ce trend pourra probablement atteindre les 15000 au premier

trimestre 2007.

C. Evolution des retraits et/ou des transactions au

GAB

Il faut dire que globalement les transactions au DAB

évoluent prodigieusement et ceci grâce aux essais sur les

opérations ne nécessitant pas de débit en compte du

client. Il s'agit donc des opérations comme la demande de solde, de mini

relevé et changement de code confidentiel. Quant aux retraits de fonds,

ils interviennent souvent aux heures de grande affluence, rarement aux premiers

essais des clients au GAB. Pour la plupart du temps, les retraits de fonds aux

GAB sont corollaires de la longueur des files d'attente aux guichets ordinaires

de banque, à la fermeture de la banque, pendants les nuits ou les

week-end et les jours fériés. Comme l'indique le graphique

suivant, les transactions sont passées de 10140 en août 2006

à 10009 en septembre 2006 puis à 12471 en octobre 2006.

Ainsi, le volume des transactions nous renseigne sur

l'utilisation des cartes ou du moins de la fréquence des clients au

GAB ; et plus les clients se servent des cartes pour effectuer leurs

transactions, plus l'entrée dans l'ère de la monétique,

objectif de la banque se trouve atteint.

D. QUELQUES

PROBLÈMES OU INSUFFISANCES RELEVÉS

Loin de remettre en cause, la valeur intrinsèque et les

avantages liés à la carte « AZUR », il est

nécessaire de faire quelques remarques inhérentes à la

gestion de ladite carte pour un meilleur service à la clientèle

et enfin proposer des approches de solutions.

Il s'agira d'abord de la perte du code secret par le client ou

de la capture de la carte par le GAB.

En effet, lorsque des codes secrets se ressemblent, le DAB

accepte la carte et démarre l'opération jusqu'à

l'affichage du premier grand menu (sur lequel sont les différents

montants à retirer et les sous-menus) avant de refuser les transactions

ultérieures.

Ex : 4421 et 4431, codes

appartenant à deux clients distincts.

Cette acceptation d'un code à la place de l'autre peut

susciter de la part de clients malhonnêtes, des malversations techniques

pouvant déboucher sur des fraudes financières, corollaires des

insuffisances techniques du système monétique.

Ensuite, lorsque le DAB est mis hors tension ou

déconnecté du système, il y a capture de carte si en ce

moment précis, un client était en train de faire des

transactions.

Ainsi, en cas de déconnexion du DAB, le Service

Monétique tarde souvent trop avant de relancer la connexion ce qui

paralyse des clients qui venaient faire des transactions à la banque en

ayant sur eux que la carte bancaire.

Par ailleurs, le plafonnement des retraits à XOF

250.000 par jour, handicape aussi des clients qui en voudraient davantage pour

régler leurs opérations quotidiennes.

De plus, certaines opérations ordinaires telles que

la demande de chéquiers, le dépôt d'espèces, la

remise de chèques, la demande de crédit et réponse par la

même voie ne sont pas encore disponibles aux GAB ECOBANK alors que

ces opérations sont possibles en Europe (Banque SCOTIA) et aux

U.S.A ; cette situation bloque un tant soit peu, les agents

économiques qui sont en relation avec ECOBANK certains jours

fériés ou pendant les « heures après

caisse » et les Week-end.

Les clients abonnés au produit Internet

Banking (IBK) ne peuvent pas faire des achats par Internet et

procéder au règlement de l'achat à l'aide de la carte

magnétique « AZUR » car ce service n'est pas

encore disponible à ECOBANK.

Il faut aussi remarquer que le manque d'agences ECOBANK

à l'intérieur du Togo empêche la plupart des clients

d'utiliser les cartes magnétiques « AZUR » à

leur disposition ; il faudrait donc que les autorités de ECOBANK y

pensent sérieusement.

En outre, il n'est pas possible d'utiliser la carte

« AZUR » dans d'autres pays de la CEDEAO, du fait soit des

taux de change soit de la lenteur des travaux d'intégration de

réseaux.

L'inefficacité ou le faible taux d'utilisation de la

carte est en grande partie dû à un problème de

communication et de marketing bancaire relatif à la présentation,

à la vente et à l'utilisation du produit « CARTE

BANCAIRE » par le public.

En effet à partir de l'analyse des souscriptions et des

retraits de cartes, on peut déjà avoir une idée de

l'engouement du public ou de la connaissance du produit par le public ;

ceci étant dû au manque d'action commerciale adaptée au

moment de l'introduction du produit « CARTE BANCAIRE »

sur le marché par ECOBANK. En fait à l'introduction du produit

sur le marché en 2005, l'aspect publicité, communication et

vulgarisation des avantages à tirer par le client dans l'utilisation de

cette carte n'a pas été approfondie et de ce fait, la plupart des

clients de la banque pensait qu'il s'agissait d'un produit

réservé au plus nantis.

Nous avons constaté un handicap dans l'exploitation

des Kiosques ; en effet un même numéro de compte peut

être attribué par erreur à deux clients distincts. Cela

étant dû au fait que les numéros de comptes sont

édités sous forme de liste et donnés aux agents

commerciaux

Face à ces problèmes, une interrogation

subsiste : quelles actions correctives faut il mener pour redonner au

produit monétique tous les avantages qu'il présente ?

E. APPROCHES DE

SOLUTIONS

Quoiqu'on dise aujourd'hui, la

« télévente » est le moyen le plus rapide et

le mieux adapté pour toucher tout le public quant à

l'arrivée d'un nouveau produit quel qu'il soit. Ainsi, l'action

commerciale que nous proposons passera par les étapes

suivantes :

1- Publicité radio

télévisée

La conception d'un spot publicitaire a l'instar de

Western Union, Togocel, de la carte de recharge Nasùba, ou de

Guinness s'avère nécessaire.

Le concepteur utilisera, le slogan « ECOBANK

unique comme vous » à la fin du spot et de plus, le spot

doit être bien réfléchi, bien pensé de sorte

à être de haut niveau reflétant ainsi l'image de marque de

la banque.

Il faut ajouter que les éléments de la

publicité pour se cristalliser dans la mémoire collective,

doivent être répétés sur un temps relativement long

et donc il faut concevoir divers spots télévisés.

Cependant il ne faut pas oublier l'aspect insertion dans les journaux, les plus

adulés du public.

2- Des actions publiques

a) Le parrainage et le sponsoring

ECOBANK peut dans un second temps, parrainer des

événements culturels comme les élections MISS TOGO, en

passant par les phases régionales à la phase nationale. Et

là, à chaque pause, le slogan « ECOBANK, unique

comme vous » et un texte publicitaire vantant les mérites

de la carte « AZUR » sera lu par le présentateur ou

soit un spot publicitaire circonstancié, car ces genres d'instants sont

des instants de grande écoute et la psychologie du spectateur est

facilement modelable.

ECOBANK peut aussi choisir de sponsoriser des

événements sportifs comme des tournois nationaux de football, de

maracana , et d'autres disciplines même créer à l'instar de

la SEMEUSE ou de TOGO-TELECOM sa propre équipe de football masculine et

/ ou féminine pour véhiculer son message sur le nouveau

produit.

b) Le mécénat

Afin de montrer aux communautés de base que la question

de la carte bancaire n'est pas seulement orientée vers les villes ou

vers les citadins, ECOBANK peut faire des actions de mécène dans

ces localités. Par exemple, elle peut créer des fontaines

(hydraulique villageoise) ou équiper les états civils) de ces

localités de matériels portant le logo ECOBANK ou participer

à des fêtes traditionnelles avec des cadeaux modiques à

quelques enfants ou donner des récompenses (cahiers, littératures

sur ECOBANK, bics, règles ...) portant le logo et autres signes de

ECOBANK, aux meilleurs élèves de certains établissements

scolaires surtout en fin d'année.

c) Segmentation comportementale

L'objectif ici est de segmenter la clientèle en

fonction de son comportement d'utilisation de la carte

« AZUR ». A partir d'informations disponibles dans le

fichier de la clientèle au Service Monétique, on peut classer les

clients selon les critères comme le solde moyen du compte de

dépôt, le salaire net, l'utilisation de la carte

« AZUR ».

Ce travail ainsi fait, on procédera à

l'augmentation du seuil de retrait journalier au-delà des XOF 250.000.

Ceci pourra inciter plus d'un client à l'utilisation massive de la carte

bancaire.

Nous pensons aussi que ECOBANK peut initier avec la

concurrence, un module d'intégration des réseaux informatiques

interbancaires de sorte qu'un client de la BTD ou de la BTCI puisse venir avec

sa carte magnétique faire des transactions aux GAB ECOBANK et

vice-versa. Cela comblerait dans une certaine mesure le manque d'agences

ECOBANK à l'intérieur du pays.

On pourra également dans un prochain avenir,

intégrer cette carte « AZUR » aux réseaux

internationaux VISA, MASTERCARD ou bien éditer de concert avec ces

réseaux, des cartes « ECO-VISA » ou

« ECO-MASTERCARD » pour permettre aux clients de ECOBANK de

la diaspora de faire des transactions à l'échelle

internationale.

d) Multiplication des agences et politique de

commercialisation des T.P.E

Le nombre limité des agences ECOBANK (agences

implantées seulement à Lomé) handicape d'une certaine

façon la commercialisation de ses produits et spécialement de la

carte « AZUR ». Cependant, il y a un moyen pour s'en

sortir : la promotion des T.P.E et des

T.P.E-CASH.

Ainsi nous pensons le plan suivant :

i. reconsidérer un segment spécifique de la

clientèle constitué de : compagnies d'assurance,

de super marché / superette, d'hôtels, de cliniques, des agences

de voyage, de stations services et de pharmacies.

ii. Négocier la vente ou la location des T.P.E avec les

éléments du segment précité en leur

présentant les avantages issus de l'exploitation des T.P.E

iii. une fois ce segment gagné, les clients seront

informés par voie de presse ou par des annonces publicitaires.

Ce dernier plan s'il est adopté, permettra à

ECOBANK d'être présent partout sur l'étendue du territoire

national et plus les clients feront usage de leur (s) carte(s), plus les

commissions de la banque augmentent. De plus nous avons prévu une fiche

de souscription plus pratique et plus économique pour ECOBANK afin de

diminuer non seulement le coût d'acquisition de l'ancien formulaire mais

aussi l'espace que ce formulaire (l'ancien) occupe dans les dossiers des

clients. Il s'agit en fait d'un formulaire en triple feuillet

autocopiant (annexe 17) dont la première copie

sera donnée au client au moment où il recevra livraison de la

carte, la deuxième dans les dossiers à l'agence et la

dernière dans les dossiers du Service Monétique.

Il existe une nouvelle autre catégorie de DAB mise au

point par "Nec", leader mondial des guichets