Mémoire élaboré pour l'obtention

du diplôme de

Post-Graduation Spécialisée (PGS) en

Comptabilité et Audit

Thème

Contrôle interne :

Finalité de l'Audit Interne

Etude de cas : Audit du cycle de financement des

opérations Commerce extérieur par Crédit Documentaire

«Credoc» ; (BNA)

Mémoire élaboré pour l'obtention

du diplôme de

Post-Graduation Spécialisée (PGS) en

Comptabilité et Audit

Thème

Contrôle interne :

Finalité de l'Audit Interne

Etude de cas : Audit du cycle de financement des

opérations Commerce extérieur par Crédit Documentaire

«Credoc» ; (BNA)

Remerciements

Remerciements

Je remercie d'abord le bon Dieu qui m'a donne le courage et la

volonte d'elaborer ce travail.

C'est avec un grand respect que je tiens a remercier mon

encadreur M. Benziadi Djamel, pour son aide, ses conseils, et son orientation

tout au long de la preparation de ce travail.

Tous mes vifs remerciements et ma profonde reconnaissance a

l'ensemble du personnel de la BNA, notamment le directeur M.Djebari, Melle

Chikhi, Melle Haneche (Direction d'audit interne): Mme Yahiaoui, Mlle Kessali,

M.Adjaoud (DRE Bouzareah 194) ; ainsi que Mme Sahnoune ; Mme Hassine, Mme

Charikhi ; Mme Chouadria, M.Hadibi, M. Benadla, Mlle Sehamdi ; Mme Zaidi, et

Melle Toumi (Agence Principale 647) a qui je tiens a temoigner ma sincere

gratitude pour leur disponibilite qui n'ont pas cesse de prodiguer durant toute

la duree de mon stage.

Enfin, mes remerciements sont adressés a tous ceux qui

sans avoir été impliqué directement dans le travail, ont

toujours été d'un grand support, et que par leur appui et

encouragement ont rendu possible ce travail.

Merci a tous.

Dédicace

Dédicace

A ceux qui ont fait de moi ce que je suis aujourd'hui, ceux a

qui je dois tout, ceux qui ont toujours ete la pour moi, ceux qui ont ete l'art

qui m'a projete a ce jour, je dedie ce modeste temoignage de mon immense

gratitude, reconnaissance et ma tendre affection. A mes tres chers

parents.

A mes freres, ma sceur et a toute ma famille petits et grands

et tous qui portent le nom B elimane et K

aouadji.

A la memoire de ma grand-mere "NANA", et mon

oncle que dieu l'accueillent en son vaste paradis.

A ma tres chere grand-mere (Maternelle) Mani.

A mes tres chere amies presque sceurs le Trinôme Imene ,

Afaf, Moufida, Sarah, Djazia, Kenza, Mira, Amel qui m'ont toujours

aidées quand j'en avais besoin et a qui je souhaite toute la

réussite dans leur vie.

A tous amis (e) et camarades de l'Ecole Supérieure de

Commerce, plus particulièrement mes camarades du groupe PGS 2009/2010,

qui m'ont soutenus durant cette formation.

A toutes les personnes qui ont connu Sarah de

prés ou de loin.

3

4

4

9

11

11

13

14 16 19 21 23

26

27

27

30

30

30

32

38

39

Remerciements

Dédicaces

Liste des abréviations

Liste des tableaux

Liste des schémas

Liste des annexes

Introduction générale

Partie I : Théorique

CHAPITRE I : LE CONTROLE INTERNE Introduction du

chapitre

SECTION I : Généralités sur le

Contrôle Interne

I. Définitions et cadre référentiel du

contrôle interne

II. Les objectifs du contrôle interne

III. Le champ d'application du contrôle interne

VI. Limites du contrôle interne

SECTION II : Composantes du contrôle

interne

I. L'environnement de contrôle

II. Evaluation des risques

III. Activités de contrôle

IV. Information et communication

V. Pilotage

VI. Lien entre les objectifs et les composantes du

contrôle interne

SECTION III : Les acteurs du contrôle interne et

les étapes de sa mise en oeuvre

I. Les acteurs du contrôle interne

I.1. Les parties internes

I.2. Les parties externes

II. Le contrôle interne d'une activité

II.1. LES PRÉALABLES

II.2. LE CADRE DE CONTRÔLE

II.3.HIÉRARCHIE ET

COHÉRENCE DES DISPOSITIFS

Conclusion du chapitre

CHAPITRE II : L'AUDIT ET LE CONTROLE INTERNES BANCAIRES

Introduction du chapitre 41

SECTION I :

Généralité sur L'audit Interne

42

43

45

46

46

49 49 51 51

51

52

53

53

55

55

60

62

65

65 67 67 69

71

73

73

75

I - Évolution historique de l'audit et naissance de la

fonction audit interne

II - Définition de l'audit interne

III - Le code de déontologie .

IV- Charte et normes d'audit interne

V - Les fonctions voisines de l'audit interne

SECTION II : Les outils et la démarche d'une

mission d'audit interne

I- Les outils de l'audit interne

I -1 Les outils de description

I -2 Les outils d'interrogation

I -3 Les outils informatiques

I -4 Outils méthodologiques

I -5 Vérifications, Analyses, et rapprochements divers II-

La conduite d'une mission d'audit interne

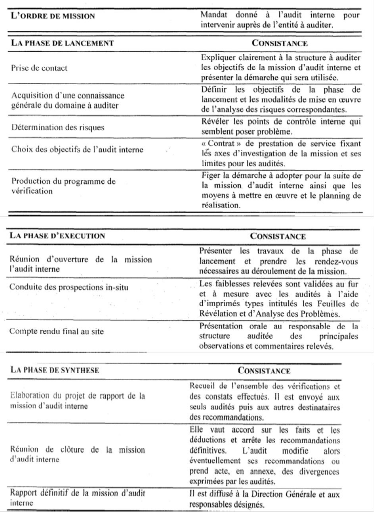

II-1- Ordre de mission

II-2- Les trois phases fondamentales de la mission d'audit

interne

1) La phase de préparation

2) La phase de réalisation

3) La phase de conclusion

SECTION III : La banque et les risques

bancaires

I- La banque

I- 1. L'évolution de la banque et développement du

réseau bancaire algérien

I- 2. Notion de banque

I- 3. L'activité bancaire

I- 4. Quelques Concepts bancaires

II-Les risques bancaires

III- Les implications de Balle II sur le contrôle et audit

internes bancaires

III- 1- Le risque d'audit dans la banque

III- 2 -Bale II sur l'audit et le contrôle internes

bancaires

Partie II : Pratique

CHAPITRE III : LE CONTROLE INTERNE AU NIVEAU DE LA

BNA

Introduction du chapitre 80

SECTION I : Historique de la banque nationale

d'Algérie

I-Présentation de la Banque Nationale d'Algérie

81

II- L'agence bancaire 85

II-1-Définition 85

II-2-Organisation de l'agence 85

1-

86

86

86

86

87

Service caisse

2- Service Crédit (engagement)

3- Service secrétariat engagement

4- Service télécompensation

5- Service Commerce extérieur (Comex)

87

87

87

87

88

5.1.La remise documentaire

5.2.Transfert/ rapatriement

5.3.Devise et change manuel

5.4.Domiciliation

5.5.Le crédit documentaire (Credoc)

SECTION II : Démarche pratique à suivre

pour la domiciiation et l'ouverture d'un Credoc au niveau de la BNA

91

91

94

95

96

96

99

100

102

102

103

103 103 103 110

I- Domiciiation

I.1. L'OUVERTURE DU DOSSIER DE DOMICILIATION

I.2. LA GESTION DU DOSSIER DE DOMICILIATION

I.3. L'APUREMMENT DE DOMICILIATION

II- Le crédit documentaire (Credoc)

II-1-L'ouverture du Credoc, au niveau de l'agence

II-2- L'ouverture du Credoc, au niveau de la D.O.D

II-3- Règlement du Credoc

III- Autocontrôle au niveau de l'agence

SECTION III : Les niveaux de Contrôle au sein de la

Banque Nationale d'Algérie

I- Généralités .

II- Le contrôle de premier degré au niveau de la

DRE

II-1- La DRE : Direction du réseau d'exploitation ..

1) Définition .

2) Organisation .

II-2-Contrôle du premier degré des opérations

de Comex : cas Credoc ..

111

111

112

III- Le contrôle du second degré : L'Audit

Interne

III-1- Définition

III-2- Missions

115

Conclusion du chapitre

CHAPITRE IV : L'audit du cycle de financement des

opérations de commerce extérieur par crédit documentaire

(CREDOC) ; Cas Agence principale Hamiz 647

Introduction du chapitre 117

118

130

149

SECTION I : La phase de préparation

SECTION II : La phase de réalisation

SECTION III : Phase de conclusion

Conclusion du chapitre 157

Conclusion générale 160

Bibliographie. Résumé.

Mots clés.

Annexes.

Liste des tableaux :

|

Tableau n°

|

Intitulé

|

page

|

|

Tableau n°01

|

Comparaison entre l'audit interne et l'audit externe.

|

47

|

|

Tableau n°02

|

Comparaison entre l'audit interne et l'inspection.

|

47

|

|

Tableau n°03

|

Comparaison entre l'audit interne et le contrôle de

gestion.

|

48

|

|

Tableau n°04

|

Les incoterms.

|

91

|

|

Tableau n°05

|

Codification de la domiciliation.

|

93

|

|

Tableau n°06

|

QPC

|

120

|

|

Tableau n°07

|

Les points forts et les points faibles.

|

122

|

|

Tableau n°08

|

Fiche de séparation des taches

|

123

|

|

Tableau n°09

|

Identification des zones à risques

|

125

|

|

Tableau n°10

|

Le programme de travail

|

132

|

|

Tableau n°11

|

QCI : Domiciliation

|

137

|

|

Tableau n°12

|

QCI : Ouverture de Credoc

|

140

|

|

Tableau n°13

|

FRAP

|

144

|

|

Tableau n°14

|

Synthèse des principales recommandations

|

150

|

|

Tableau n°15

|

Plan d'action

|

154

|

Liste des schémas :

|

schéma n°

|

Intitulé

|

page

|

|

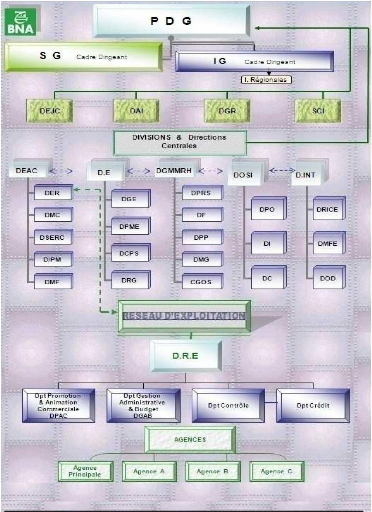

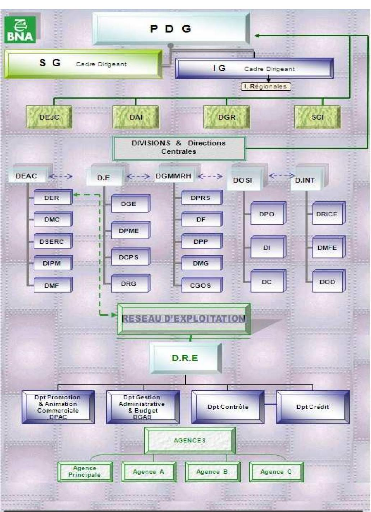

schéma n°01

|

Organigramme de la BNA

|

83/84

|

|

schéma n°02

|

Organigramme Agence

|

85

|

|

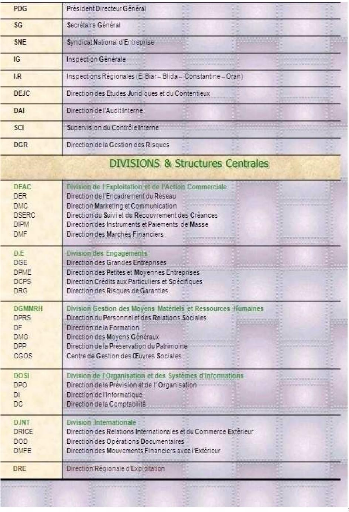

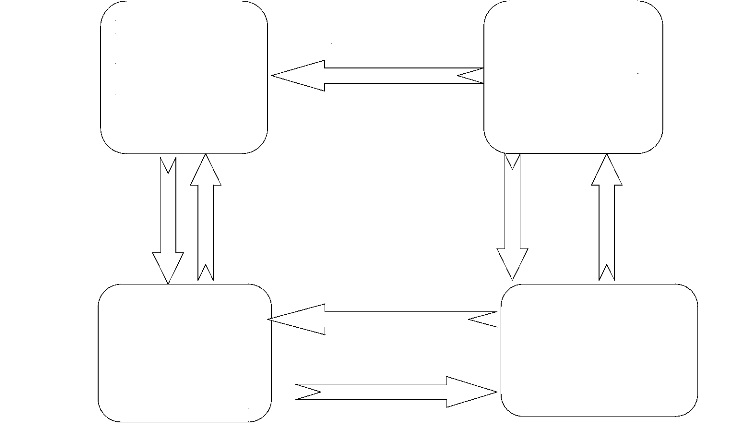

schéma n°03

|

Schéma de l'opération de crédit

documentaire

|

101

|

|

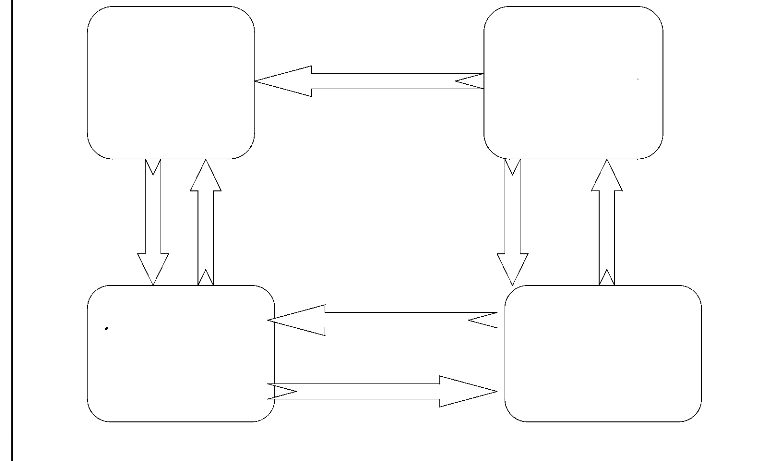

schéma n°04

|

Organigramme DRE

|

109

|

|

schéma n°05

|

Organigramme Direction d'Audit Interne

|

113

|

|

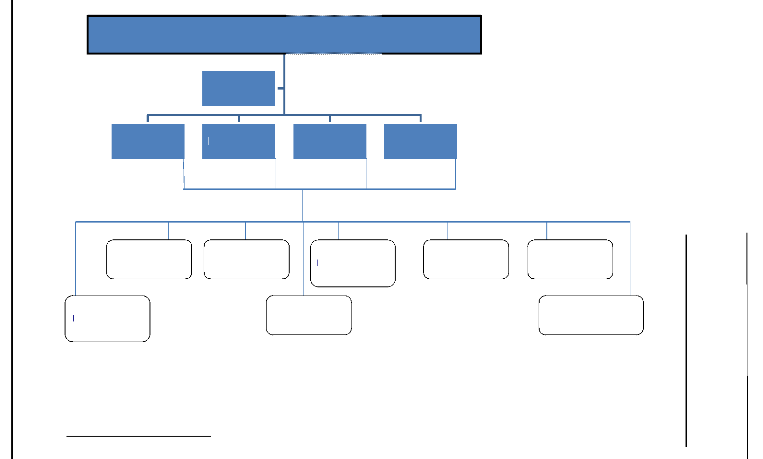

schéma n°06

|

Organigramme de l'AP hamiz 647

|

119

|

Liste des annexes :

|

Annexe n°

|

Intitulé

|

|

|

Annexe n°01

|

Organigramme de la BNA

|

|

|

Annexe n°02

|

L'organigramme de l'agence

|

|

|

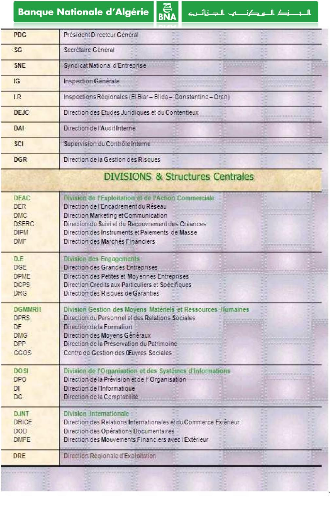

Annexe n°03

|

Demande de la domiciliation

|

|

|

Annexe n°04

|

Attestation Taxe de domiciliation bancaire

|

|

|

Annexe n°05

|

Engagement

|

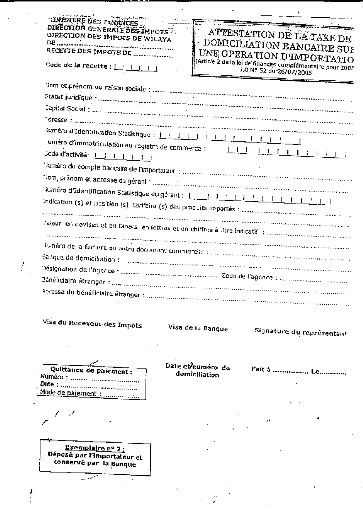

|

|

Annexe n°06

|

la fiche de contrôle CA1112

|

|

|

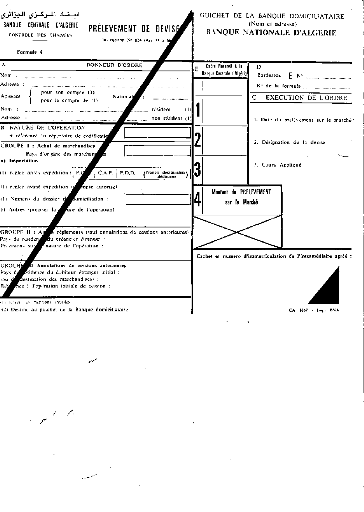

Annexe n°07

|

Formule 04 (CA 1067)

|

|

|

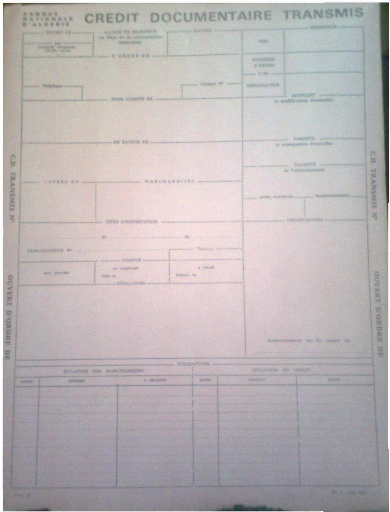

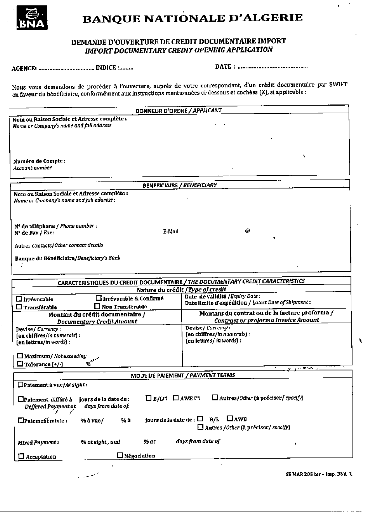

Annexe n°08

|

Demande Credoc Semar 205 bis

|

|

|

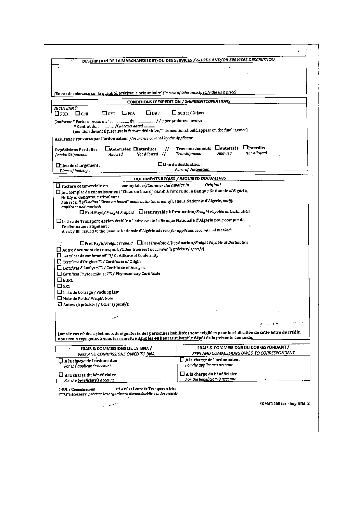

Annexe n°09

|

Chemise Credoc à l'import chemise :ET7

|

|

|

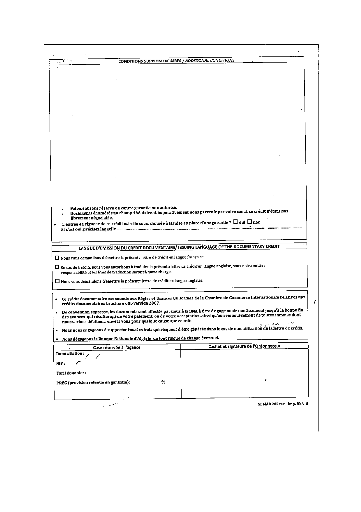

Annexe n°10

|

Lettre d'ouverture par V8

|

|

|

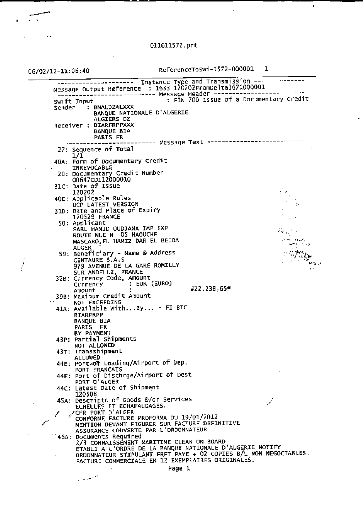

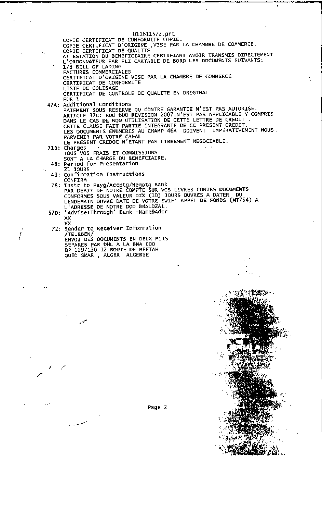

Annexe n°11

|

Swift

|

|

|

Annexe n°12

|

Organigramme DRE Bouzaréah

|

|

|

Annexe n°13

|

Règlement 02-03 de la banque d'Algérie

|

|

|

Annexe n°14

|

Organigramme de la Direction de l'Audit Interne

|

|

|

Annexe n°15

|

L'organigramme de l'agence AP hamiz 647

|

|

|

Annexe n°16

|

Questionnaire de prise de connaissance de l'entité

auditée : QPC

|

|

|

Annexe n°17

|

Fiche de séparation des taches

|

|

|

Annexe n°18

|

Programme de travail

|

|

|

Annexe n°19

|

Questionnaire de contrôle interne : Domiciliation

|

|

|

Annexe n°20

|

Questionnaire de contrôle interne : Ouverture du Credoc

|

|

|

Annexe n°21

|

FRAP

|

|

|

Annexe n°22

|

Apurement de domiciliation

|

|

|

Annexe n°23

|

Diagramme : Ouverture du dossier domiciliation import

|

|

|

Annexe n°24

|

points de surveillance fondamentaux I ; II ; IV

|

|

|

Annexe n°25

|

Schéma de l'opération de crédit

documentaire

|

|

|

Annexe n°26

|

Nouveau modèle de demande d'ouverture de Credoc

|

|

|

Annexe n°27

|

Modèle de domiciliation proposé

|

|

|

Annexe n°28

|

Modèle de levée de réserve

proposé.

|

|

|

Annexe n°29

|

BALE II sur le contrôle bancaire (14principes)

|

|

|

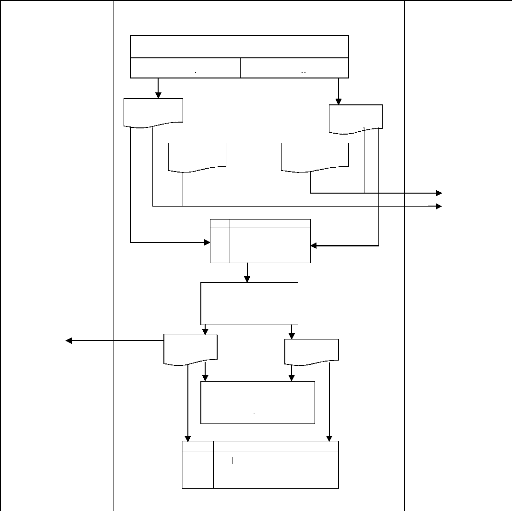

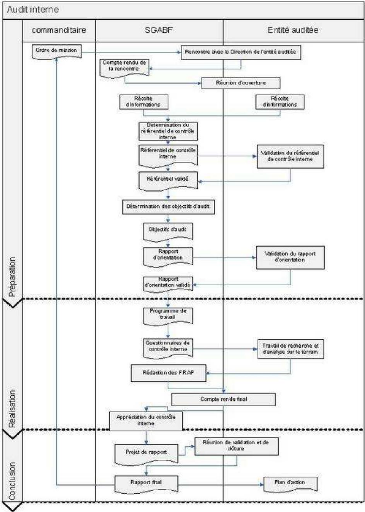

Annexe n°30

|

Diagramme de circulation d'une mission d'audit

|

|

|

Annexe n°31

|

DECLARATION D'OUVERTURE DES DOSSIERS

DOMICILIATION I ; II ; III

|

DE

|

|

Annexe n °32

|

Démarche Ifaci

|

|

Liste des abréviations :

|

Abréviations

|

|

|

COSO

|

Committee Of Sponsoring Organizations of treadway commission

|

|

CRBF

|

Comité de la Réglementation Bancaire et

Financière

|

|

IIA

|

L'Institute of Internal Auditors

|

|

IFACI

|

L'Institut Français de l'Audit et du Contrôle

Internes

|

|

COCO

|

Criteria on Control Committee

|

|

OECCA

|

le Conseil de l'Ordre des Experts Comptables agrée

|

|

CNCC

|

la compagnie nationale des commissaires aux comptes

|

|

LSF

|

Loi de Sécurité Financière

|

|

AMF

|

l'Autorité des Marchés Financiers

|

|

SOX

|

Sarbane Oxley

|

|

l'IASB

|

Iternational accountant standards Board

|

|

l'IFAC

|

international Federation of Accountants

|

|

Turnbull

|

Institute of chartered accountants

|

|

CIA

|

Certified Internal Auditor

|

|

DPAI

|

Diplôme Professionnel de l'Audit Interne

|

|

QCI

|

Questionnaire de Contrôle Interne

|

|

FRAP

|

la feuille de révélation et d'analyse de

problème

|

|

BAO

|

Billet à Ordre

|

|

BAD

|

La banque algérienne de développement

|

|

CNEP

|

La caisse nationale d'épargne et de prévoyance

|

|

BEA

|

Banque extérieure d'Algérie

|

|

BNCI

|

banque nationale du commerce et de l'industrie de France

|

|

CIC

|

crédit industriel et commercial de France

|

|

AIB

|

Algerian International Bank

|

|

CAD

|

Capital Adequacy Directive

|

|

COMEX

|

Commerce extérieur

|

|

CREDOC

|

Crédit documentaire

|

|

PREG

|

Provision retenue de garantie

|

|

TL

|

Transfert libre

|

|

Remdoc

|

Remise documentaire

|

|

B.A

|

Banque d'Algérie

|

|

BNA

|

Banque Nationale d'Algérie

|

|

BL

|

Bill of Lading

|

|

ATDB

|

Attestation taxe de domiciliation bancaire

|

|

RUU

|

Règles et Usances Uniformes

|

Introduction

Le début des années quatre-vingt (1980) a

été marqué essentiellement par des mutations

stratégiques au niveau des systèmes bancaires de par tout le

monde, caractérisées principalement par la

déréglementation, la désintermédiation, le

décloisonnement des marchés, le désencadrement des

crédits.

De même la privatisation de certains

établissement de crédit et leur introduction en bourse ont

changé complètement le statut de l'actionnariat qui va prendre de

nouvelles couleurs, pour devenir plus exigeant en matière de

rémunération et de rentabilité des fonds propres à

moyen et long terme. Paradoxalement, ces évolutions qui ont

secoué le paysage bancaire vont être accompagnées par une

explosion des risques qui ont pesé lourdement sur les

établissements de crédit, et ont hypothéqué

l'avenir de leur rentabilité.

Devant la diversité de ces risques et face à

l'opacité de l'industrie bancaire et aux dysfonctionnements mis en

évidence par la dernière crise financière, le

contrôle interne reste la pierre angulaire de la gouvernance bancaire. Il

semble logique que l'autorité de tutelle ait imposé aux

établissements de crédit la mise en place d'un système de

contrôle interne, ce qui est spécifique au secteur bancaire.

Cette obligation apparaît pour la première fois

dans le règlement 90-08 du comité de la réglementation

bancaire et financière en date du 25 juillet 1990

(1). Ce texte accorde au système de

contrôle interne trois grandes missions. Premièrement, ce dernier

est chargé de vérifier que les opérations,

procédures et l'organisation sont conformes avec les textes et lois en

vigueur. Deuxièmement, il doit également vérifier le

respect des limites de risques. Enfin, il s'assure de la qualité de

l'information comptable et financière. Ce texte n'impose pas une

organisation précise du contrôle interne mais se contente d'en

fixer les principes généraux.

Par la suite, pour faire face à l'apparition des

risques multiples et de plus en plus complexes, la Commission bancaire a

décidé de publier un nouveau règlement relatif au

contrôle interne. Le texte 97-02, du comité de la

réglementation bancaire et financière (2),

renforce les contraintes des établissements de crédit en

matière de contrôle interne et impose une plus grande rigueur de

la gestion des risques. De plus, il précise les rôles respectifs

de l'organe exécutif et de l'organe délibérant. Il incite

ouvertement l'organe délibérant à la création d'un

comité d'audit chargé d'effectuer un contrôle efficace.

La responsabilité de la mise en place d'une structure

de contrôle interne appropriée et efficace incombe aux

gestionnaires d'un organisme. Le responsable de tout organisme public doit

veiller à ce qu'une structure de contrôle interne

appropriée soit créée, examinée et adaptée

pour garder son efficacité. Il est crucial que tous les gestionnaires

fassent preuve d'un état d'esprit constructif et adoptent une attitude

de soutien. Tous les gestionnaires doivent être personnellement et

professionnellement intègres. Ils doivent maintenir un niveau de

compétence leur permettant de comprendre l'importance d'élaborer,

de mettre en oeuvre et de maintenir des contrôles internes efficaces.

1Mémoire présenté par : Franck

DARDENNE, Le Contrôle Interne des les établissements de

crédits, DESS «BANQUES & FINANCES», Université

Rêne Descartes, Faculté de Droit ,Paris V, Oct/Nov 2007; p10.

2 Ibid, p10.

Un système de contrôle interne efficace est une

composante essentielle de la gestion d'un établissement et constitue le

fondement d'un fonctionnement sûr et prudent d'une organisation bancaire.

Pour la Banque des Règlements Internationaux qui en a fixé les

principes clés en 1998, « un système de contrôle

interne efficace est une composante essentielle de la gestion d'un

établissement et constitue le fondement d'un fonctionnement sûr et

prudent d'une organisation bancaire » (1). Il

ne s'agit pas simplement d'une procédure ou d'une politique

appliquée à un moment donné, mais plutôt d'un

système qui doit fonctionner en continu à tous les niveaux de la

banque sous la responsabilité du conseil d'administration et de la

direction générale. Les objectifs sont notamment d'établir

une culture de contrôle des risques dans toutes les activités, de

se doter des instruments appropriés de reconnaissance et

d'évaluation des risques et d'établir une organisation interne

garantissant une séparation entre activités de contrôle et

tâches opérationnelles.

Pour en faire, les gestionnaires mettent en place une fonction

d'audit indépendante jouant un rôle essentiel dans la structure de

contrôle interne. Ils devraient fixer des objectifs à la fonction

d'audit et ne restreindre en aucune manière la capacité des

auditeurs de les réaliser. Pour assurer son indépendance, le chef

de cette section d'audit devrait dépendre directement du gestionnaire

qui dirige l'organisme.

L'Institut Français de l'Audit et du Contrôle

Internes l'IFACI définit la fonction d'audit interne comme : « une

activité indépendante et objective qui donne à une

organisation une assurance sur le degré de maîtrise de ses

opérations, lui apporte ses conseils pour les améliorer, et

contribue à créer de la valeur ajoutée »

(2).

Ainsi, l'audit interne se place comme un outil

stratégique du management des organisations qu'elles soient petites ou

grandes, publiques ou privées. C'est un concept composite et complexe.

Il est entouré de beaucoup de confusion, parce qu'on entend souvent par

l'audit le contrôle financier, alors que celui-ci peut s'étendre

à plusieurs domaines et spécialités plus larges que ceux

du contrôle financier tel que l'audit de fonctionnement, l'audit

stratégique, l'audit organisationnel, etc...

Donc, c'est le rôle des responsables de se doter des

moyens permettant d'en détecter les écarts et les erreurs et d'en

apprécier les projections dans l'avenir. Si dans les pays

développés l'utilisation des techniques d'audit interne bancaire

a pu réaliser des progrès appréciables, pour le cas des

pays en voie de développement est beaucoup plus loin et nécessite

encore plus d'efforts à déployer dans le domaine.

Objectif de la recherche

L'objectif de notre travail est d'étudier la relation

entre l'audit interne et le contrôle interne dans le secteur bancaire,

Pour ce faire nous prendrons le soin de traiter la problématique

suivante :

La problématique

Quel est le rôle de l'audit interne dans

l'amélioration du dispositif de contrôle interne, dans le secteur

bancaire ?

Sous cette problématique, nous tirons les sous-questions

suivantes : Les sous-questions

1. Comment définissent les différents

référentiels le contrôle interne ? Quels sont ses objectifs

fondamentaux et les conditions nécessaires à leur

réalisation ?

2. Quels sont les acteurs du contrôle interne ? et comment

procède une entité à la mise en place d'un dispositif de

contrôle interne lié à une activité donnée

?

3. De quoi est composée la boite à outil de

l'auditeur interne pour l'accomplissement de sa mission ?

4. L'auditeur interne a- t-il une démarche unique

précise à suivre, afin de pouvoir apprécier le

système de contrôle interne ?

5. Est-ce que la BNA, met en place un système de suivi du

dispositif de contrôle interne ?

Pour mener à bien notre travail, nous essayerons de

répondre à ces questions à travers les hypothèses

suivantes :

Les hypothèses

1. Le contrôle interne est une activité qui vise

à réaliser les objectifs d'une entité. Ces objectifs

correspondent aux objectifs généraux que désire atteindre

chaque entité: augmenter le chiffre d'affaire et diminuer les charges et

donc augmenter le bénéfice. La réalisation de ces

objectifs nécessite l'existence des moyens et ressources.

2. A- Les acteurs du contrôle interne

sont : personnel, conseil d'administration, les auditeurs internes....

B- Le processus de mise en place d'un

système de contrôle interne d'une activité donnée,

consiste à l'existence des moyens, des procédures et d'un

système d'information...etc.

3. L'auditeur interne dispose de plusieurs outils pour accomplir

sa mission : le questionnaire du contrôle interne, les entretiens, les

interviews, les observations....etc.

4. Oui, l'auditeur interne a une seule démarche à

suivre lors de sa mission.

5. Oui, le contrôle interne au niveau de la BNA est suivi

par la supervision de contrôle interne (SCI) qui a été

créée récemment.

Le plan de la recherche

Afin de cerner l'objet et le périmètre de notre

travail, nous avons adopté la démarche suivante :

Une première partie théorique contenant deux

chapitres :

Le premier chapitre sera consacré

à la présentation du contrôle interne, il est

subdivisé en trois sections qui traiteront : d'abord,

Généralités sur le contrôle interne, ensuite,

composantes du contrôle interne et enfin, les acteurs du contrôle

interne et les étapes de sa mise en oeuvre.

Le second exposera l'audit et le

contrôle internes bancaires. Il sera réparti en trois sections:

D'abord, la première section traitera, Généralité

sur l'audit interne, la deuxième traitera les outils et la conduite

d'une mission d'audit interne et la dernière section exposera la banque

et les risques bancaires.

La deuxième partie consacrée au volet pratique,

contient également deux chapitres :

Dans, le troisième chapitre intitulé de : «

Contrôle Interne Bancaire au niveau de la BNA » ; nous commencerons

la première section par la présentation de l'historique de la

banque nationale d'Algérie BNA. Ensuite, dans la deuxième section

nous allons essayer de présenter la démarche pratique pour

l'ouverture de domiciliation et du Credoc. Et enfin, nous passerons à la

troisième section qui sera consacrée pour les niveaux de

contrôle au sein de la BNA.

Le dernier chapitre présentera le cas

pratique de cette étude ; portant sur : « L'audit du cycle de

financement des opérations de commerce extérieur par

crédit documentaire (CREDOC) » ; au sein de la Banque Nationale

d'Algérie (BNA) : Cas Agence principale Hamiz 647. Ce chapitre est

scindé en trois sections représentant les trois phases

fondamentales d'une mission d'audit interne: Phase de préparation, phase

de réalisation et enfin phase de conclusion.

Méthodologie de la recherche

Concernant la méthodologie de notre travail il nous est

apparu judicieux d'utiliser les deux méthodes suivantes :

D'abord, dans la première partie théorique, nous

avons adopté la méthode descriptive, basée sur des

recherches de consultation d'ouvrages divers.

Dans la deuxième partie pratique, nous avons

adopté la méthode analytique (Echantillonnage), à partir

de données et d'informations obtenues lors du stage effectué au

niveau de la banque.

Partie I : Théorique

Chapitre I : Le Contrôle

Interne

Une organisation s'apprécie selon trois niveaux : les

actions, le contrôle et, enfin, l'audit. Cette distinction entre ces

trois niveaux est fondamentale pour apprécier l'importance du

contrôle interne.

Le concept de contrôle interne est

généralement assimilé dans l'entreprise à

l'autorité, la sanction, la contrainte. Or, dans le début des

années 90 aux Etats-Unis s'est développée l'idée du

contrôle interne comme étant la maîtrise des

activités de l'entreprise. Sa principale caractéristique vient du

fait qu'il couvre l'ensemble de l'organisation et des fonctions dans

l'entreprise. Le contrôle interne apparaît d'autant plus

nécessaire que l'univers dans lequel évoluent les banques s'est

largement complexifié depuis la fin de l'encadrement du crédit

avec le renforcement de la concurrence, l'ouverture des frontières, le

développement des technologies, la spécialisation des

produits.

Le contrôle interne qui était autrefois

défini comme l'ensemble des procédures ayant pour objectif

d'éviter la fraude, désigne aujourd'hui l'ensemble des

procédures qui sauvegarde le patrimoine de l'entreprise et favorise

l'efficience de la politique de l'entreprise. Nous pouvons dire que le

contrôle interne est un système d'organisation et de gestion qui

sert à réaliser les objectifs de la direction avant d'être

un ensemble des procédures qui aident le commissaire aux comptes lors de

ses vérifications.

Nous avons scindé ce chapitre en trois sections : la

première traitera généralités sur le contrôle

interne. La deuxième les composantes du contrôle interne et enfin,

la troisième section sera consacrée pour les acteurs du

contrôle interne ainsi que les étapes de la mise en oeuvre du

contrôle interne d'une activité.

Section I : Généralités sur le

Contrôle Interne

I. Définitions et cadre référentiel du

contrôle interne :

I.1.Définitions du contrôle Interne

Les définitions du contrôle interne sont multiples

et apportent la confusion parmi les décideurs, les organes

législatifs, les autorités de tutelle et le public.

1) La définition du contrôle interne de B.

Fain et V. Faure 1948

Une des plus anciennes est celle de B. Fain et V. Faure : "Le

contrôle interne consiste en une organisation rationnelle de la

comptabilité et du service comptable visant à prévenir,

tout au moins à découvrir sans retard, les erreurs et les

fraudes". Elle date de 1948. (1)

2) la définition du contrôle interne de

Colins et Valin (1993)

« Le contrôle interne est mis en place par la

Direction d'une entreprise pour assurer la légitimité de ses

activités, la protection des ses actifs, la fiabilité de ses

informations et l'utilisation efficace de ses moyens humains et

matériels. Il comprend un plan d'organisation et un ensemble

cohérent de moyens, de méthodes et de procédures

permettant la maîtrise du fonctionnement et de l'évolution de

l'entreprise par rapport à son environnement »

(2)

Nous, retenons de ce qui précède que ces

définitions ne prennent pas en compte la notion de gestion des risques

qui a été prise en compte dans COSO 2. Mais

surtout elles ne font pas distinction entre le contrôle interne d'une

société en général et le contrôle interne

relatif à l'élaboration et au traitement de l'information

comptable et financière.

I.2. Cadre référentiel du contrôle

interne

1) Les référentiels

français

a) Selon le OECCA « le Conseil de l'Ordre des

Experts Comptables agrée »1977

La définition du contrôle interne donnée

en 1977 par l'OECCA: « le contrôle interne est l'ensemble des

sécurités contribuant à la maîtrise de l'entreprise.

Il a pour but d'un côté d'assurer la protection, la sauvegarde du

patrimoine et la qualité de l'information, de l'autre l'application des

instructions de la direction et de favoriser l'amélioration des

performances. Il se manifeste par l'organisation, les méthodes et les

procédures de chacune des activités de l'entreprise, pour

maintenir la pérennité de celle-ci ».

(3)

1www.wikipédia.com,

le 22/06/2011, mis à jour le 12/03/2012.

2Thèse de Doctorat présenté

par : SYLVIE TACCOLA-LAPIERRE, Dispositif prudentiel BALE II,

Autoévaluation et contrôle interne, Université du sud,

Toulon-var, Ecole doctorale n°509, Faculté des Sciences de

gestion,27 Nov 2008, P175.

3 Robert Rebelle, le contrôle interne : mettre hors risques

l'entreprise, Edition Hartman, 1999, p97

b) Le CNCC la compagnie nationale des commissaires aux

comptes 1984

Selon la définition retenue par la CNCC : « Le

contrôle interne est constitué par l'ensemble des mesures de

contrôle comptables et autres que la direction définit, applique

et surveille sous sa responsabilité, afin d'assurer :

(1)

1' La protection du patrimoine ;

v' La régularité et la sincérité des

enregistrements comptables et des comptes annuels qui en résultent ;

v' La conduite ordonnée et efficace des opérations

de l'entreprise ;

v' La conformité des décisions avec la politique de

la direction ».

c)Le comité de la réglementation bancaire

CRB 1990

Le règlement 90-08 du 25 juillet 1990 du Comité

de la Réglementation Bancaire et Financière (CRBF),

impose aux établissements de crédit de se doter d'un

système de contrôle interne et en définit les objectifs

suivants :

· Vérifier que les opérations

réalisées par l'établissement ainsi que l'organisation et

les procédures internes sont conformes aux dispositions

législatives et réglementaires en vigueur, aux normes et usages

professionnels et déontologiques et aux orientations de l'organe

exécutif ;

· Vérifier que les limites fixées en

matière de risques, notamment de contrepartie, de change, de taux

d'intérêt ainsi que d'autres risques de marché, sont

strictement respectées ;

· Veiller à la qualité de l'information

comptable et financière, en particulier aux conditions d'enregistrement,

de conservation et disponibilité de cette

information.(2)

d) Le règlement n° 97-02 du Comité

de la Réglementation Bancaire et Financière (CRBF)

Le règlement n°97-02 du 1/10/1997 est ensuite

venu compléter ces éléments du dispositif de

contrôle interne des établissements de crédit. Il oblige

les entreprises assujetties à : Mettre en oeuvre les moyens

nécessaires pour s'assurer du respect des diligences liées

à l'application de ce règlement ;

· S'assurer que les systèmes mis en place, au

sein de ces entreprises, sont cohérents entre eux afin de permettre un

mesure, une surveillance et une maîtrise des risques encourus au niveau

consolidés ;

- Vérifier l'adoption, au sein de ces entreprises, de

procédures adéquates pour la production des informations et

renseignements utiles aux fins de l'exercice de la surveillance sur une base

consolidée.

1Robert Rabelle, op-cit, p97.

2Lionel Collins et Gérard Valin, Audit et

contrôle interne, aspects financiers, opérationnels et

stratégiques, 4e édition, Dalloz1992, p 36

Il faut noter que l'ensemble des dispositions du règlement

n° 97-02 modifié sont complétées et mise à

jour régulièrement par des arrêtés

ministériels. (1)

e)La Loi de Sécurité Financière

LSF2003

En France, la loi n°2003-706 du 1er août 2003 dite

Loi de Sécurité Financière impose au président du

conseil d'administration ou du conseil de surveillance de rendre compte, dans

un rapport joint au rapport de gestion annuel, des conditions de

préparation et d'organisation des travaux du conseil, ainsi que des

procédures de contrôle interne mises en place par la

société.(2)

f) Le cadre de référence de l'AMF

(l'Autorité des Marchés Financiers) 2007

Sur la base de ces textes constituant le socle des dispositions

relatives au contrôle interne, (AMF) a publié, en 2006, un «

cadre de référence » du contrôle interne.

L'AMF recommande l'utilisation de ce cadre de

référence ainsi que son guide d'application. Elle définit

le contrôle interne comme : « un dispositif de la

société, défini et mis en oeuvre sous sa

responsabilité, qui vise à assurer : la conformité aux

lois et règlements en vigueur, l'application des instructions et des

orientations fixées par la direction générale ou le

directoire, le bon fonctionnement des processus internes de la

société, notamment ceux concourant à la sauvegarde des

actifs, la fiabilité des informations financières... ; le

contrôle interne ne peut fournir une garantie absolue que les objectifs

de la société seront atteints »(3)

g) Les recommandations « Bâle II

»

Les textes directement liés à la

problématique du contrôle interne, les accords de Bâle et

notamment Bâle II viennent apporter un éclairage

complémentaire.

Dès 1998, le Comité de Bâle a

défini les nouvelles dimensions du contrôle interne: « Le

processus de contrôle interne, qui visait traditionnellement à

réduire la fraude, les détournements de fonds et les erreurs, a

pris une dimension plus vaste et recouvre l'ensemble des risques encourus par

les organisations bancaires ».(4)

Le Comité de Bâle a proposé en 2004 un

nouvel ensemble de recommandations, dites « Bâle II », au terme

duquel a notamment été définie une mesure plus pertinente

du risque de crédit, avec, en particulier, la prise en compte de la

qualité de l'emprunteur.(5)

2)-Les references Anglo-Saxons

a) Le COSO «Committee Of Sponsoring Organizations of

treadway commission », 1992 La définition du

contrôle interne qui aujourd'hui fait référence est celle

du COSO.

1Ineum Consulting, Etude des métiers du

contrôle dans la banque, p6. 2Ibid, p7.

3stéphanieThiéry-Dubuisson, L'audit ,

édition la découverte, paris 2009, p 53 4SYLVIE

TACCOLA-LAPIERRE, op-cit, P192.

5Ineum Consulting, op-cit, p8.

Le COSO est l'un des référentiels les plus

réputés en matière de contrôle bancaire. Il

définit le contrôle interne comme « un processus mis en

oeuvre par le conseil d'administration, les dirigeants et le personnel d'une

organisation destiné à fournir une assurance raisonnable quant

à la réalisation des objectifs suivants : la réalisation

et l'optimisation des opérations, la fiabilité des informations

financières, la conformité aux lois et aux réglementations

en vigueur». (1)

b) La loi « SOX », ou Sarbane Oxley Act,

instauré dès 2002

Cette loi précise dans son article 404en particulier,

l'exigence que la Direction Générale engage sa

responsabilité sur la mise en place d'une structure de contrôle

interne comptable et financier et qu'elle évalue annuellement

l'efficacité au regard d'un modèle de contrôle interne

reconnu.

Notons qu'il s'agit d'une réponse à des

scandales financiers qui ont agité des entreprises américaines ;

lesquelles devaient alors chercher à se prémunir et surtout

à anticiper ce type de situation. Pour mettre en oeuvre l'article 404,

le COSO a été fortement préconisé.

Au-delà de leur caractère réglementaire

(et obligatoire en France pour le 97-02 et les textes de Bâle II), ces

référentiels et textes, publiés tant par les pays

anglo-saxons que la France, constituent ainsi une sorte de recueil des bonnes

pratiques en matière de contrôle

interne.(2)

C) Pour l'IAASB de l'IFAC :(Définition

proche de celle du COSO)

Le contrôle interne est un processus conçu et mis

en oeuvre par les personnes chargées de la gouvernance, de la gestion,

ainsi que par tous les membres du personnel, destiné à fournir

une assurance raisonnable de l'accomplissement des objectifs de l'entité

en ce qui concerne la fiabilité des informations financières, la

réalisation et l'optimisation des opérations et la

conformité aux lois et réglementations en

vigueur.(3)

d) Le COCO (Criteria on Control Committee) 1995

: « Le contrôle interne est constitué des

éléments d'une organisation (y compris les ressources, les

systèmes, les processus, la culture, la structure, et les tâches)

qui collectivement aident les gens à réaliser les objectifs de

l'organisation .qui font partie des trois catégories suivantes :

· efficacité et efficience du fonctionnement ;

· fiabilité de l'information interne et externe ;

· conformité aux lois, aux règlements et aux

politiques internes. »(4)

e) Turnbull (Institute of chartered

accountants) 1999 aux royaumes unis

Le Turnbull définit le contrôle interne comme :

« Un système de contrôle interne englobe les politiques,

processus, tâches, comportements et autres aspects d'une entreprise qui,

combinés:

1Dov Ogien , Comptabilité et audit bancaires

2e édition / DUNOD, Paris , 2008, p375.

2Ineum Consulting, op-cit, p8

3Robert OBERT - Marie-Pierre MAIRESSE,

Comptabilité et audit Manuel et applications 2e édition, DUNOD

2009, p508.

4Jacques Renard ; Théorie et pratique de

l'audit interne, Éditions eyrolles ; 2010, p138.

· facilitent l'efficacité et l'efficience des

opérations en aidant la société à répondre

de manière appropriée aux risques commerciaux,

opérationnels, financiers, de conformité et tout autre risque,

afin d'atteindre ses objectifs ; ceci inclut la protection des actifs contre un

usage inapproprié, la perte et la fraude, et l'assurance que le passif

est identifié et géré ;

· aident à assurer la qualité du reporting

externe et interne ce qui nécessite de conserver les enregistrements

appropriés et de maintenir des processus qui génèrent un

flux d'informations pertinentes et fiables en provenance de l'intérieur

et de l'extérieur de l'organisation ;

· aident à assurer la conformité aux lois et

règlements ainsi qu'aux politiques internes relatives à la

conduite des affaires. »

3) Autres définitions du Contrôle

interne

a) Le contrôle interne est un :

+ Dispositif permanent c'est-à-dire que

le contrôle interne n'est pas vu comme une fonction.

+ Dispositif composé d'aspects formels et

d'aspects informels c'est-à-dire que le contrôle interne

ne se résume pas à l'aspect formel du contrôle

(règles écrites, procédures...), mais il comprend aussi le

contrôle informel ou le contrôle

social.(1)

b) Le contrôle interne est un : > Un

processus intégré

Le contrôle interne n'est pas un événement

isolé ou une circonstance unique, mais un ensemble d'actions qui

touchent à toutes les activités d'une organisation.

> Mis en oeuvre, exécuté et suivi

par les responsables et les autres membres du personnel

Le contrôle interne n'existe pas sans les personnes qui le

font fonctionner. Il naît des personnes qui composent l'organisation, au

travers de ce qu'elles font et de ce qu'elles disent.

> Destiné à traiter les

risques

Quelle que soit la mission de l'organisation, sa

réalisation entraînera pour l'organisation d'être

confrontée à toutes sortes de risques. Si le contrôle

interne peut aider à traiter ces risques, l'assurance quant à la

réalisation de la mission et des objectifs généraux ne

pourra être que raisonnable.

> Destiné à fournir une assurance

raisonnable

Le contrôle interne, aussi bien conçu et

appliqué soit-il, ne peut offrir à la direction une assurance

absolue quant à la réalisation des objectifs

généraux.

La notion d'assurance raisonnable correspond à un

degré de confiance satisfaisant pour un niveau de coûts, de

bénéfices et de risques donné.

> Réalisation des

objectifs

Le contrôle interne est conçu en vue de la

réalisation d'une série d'objectifs généraux

distincts mais interdépendants. Ces objectifs généraux

sont réalisés par le biais de nombreux sous-objectifs, fonctions,

processus et activités

spécifiques.(1)

Nous retenons de ce qui précède que :

-Le contrôle interne est un dispositif mis en place par la

direction d'une entité, afin d'atteindre ses objectifs et minimiser ses

risques ;

-C'est un processus intégré et qui fonctionne en

continu.

La multiplicité des définitions de la notion de

contrôle interne est due à la variété des

préoccupations des différents intervenants : cela dépend

du métier, du secteur d'activité, des crises

rencontrées,...Il est certain que la vision du commissaire aux comptes

est assez différente de celle de l'auditeur interne, du dirigeant ou du

consultant en stratégie.

II. Les objectifs du contrôle interne

Le contrôle interne, contribue à garantir

raisonnablement que l'organisme remplit les conditions suivantes

:(2)

o Respecter les lois, réglementations et instructions de

la direction ;

o Encourager les opérations ordonnées,

économiques, efficientes et efficaces et atteindre les résultats

projetés ;

o Préserver les ressources de la fraude, du gaspillage,

des abus et de la mauvaise gestion ;

o Fournir des produits et des services de qualité

correspondant à la mission de l'organisme ;

o Elaborer et conserver des informations financières et de

gestion fiables ainsi qu'en faire état fidèlement par des

rapports périodiques.

Aussi, nous pouvons ainsi classer les objectifs du

contrôle interne, à partir des définitions données

dans le cadre de référence de l'AMF, par le CNCC, l'IAASB et le

COSO en quatre catégories :

1. Sauvegarde des actifs

Ces actifs peuvent disparaître à la suite de vols,

fraudes, improductivité, erreurs, ou résulter d'une mauvaise

décision de gestion ou d'une faiblesse de contrôle interne. Les

processus y

1Fr.VANSTAPEL,Premier Président de la Cour des

comptes de Belgique intosai ; Lignes directrices sur les normes de

contrôle interne à promouvoir dans le secteur public-Comité

des normes de contrôle interne, pp7-11. 2Organisation

internationale des Institutions supérieures de contrôle des

finances publiques INTOSAI. Introduction au contrôle interne à

l'intention des gestionnaires des organismes publics, p1.

afférents devraient faire l'objet d'une attention toute

particulière.(1)

2. Respect des instructions de la direction /

Conformité aux lois et règlements

> Respect des instructions de la

direction

Il est relativement facile d'émettre une instruction ;

cette facilité et la nécessité de la faire continuellement

dans une entreprise à tous les niveaux de responsabilité posent

un important problème de contrôle.

Les instructions sont communiquées sous diverses

formes automatisées, écrites ou verbales ; elles peuvent

revêtir un caractère permanent, temporaire ou ponctuel, et sont

souvent filtrées plusieurs fois avant d'arriver à la personne

pour laquelle elles doivent avoir une signification immédiate.

(2)

> Conformité aux lois et

réglementations

L'entreprise est soumise à une variété

de lois et règlements qui couvrent plusieurs domaines, notamment la

fiscalité, le droit du travail, le droit des sociétés, le

droit commercial, la sécurité, l'environnement, etc.

3. efficacité et efficience des

opérations

Les opérations effectuées par l'organisation

doivent être ordonnées, éthiques, économiques,

efficientes et efficaces. Elles doivent être cohérentes par

rapport à sa mission.

· L'efficacité concerne la capacité d'une

organisation à atteindre le but qu'elle s'est fixé ;

· L'efficience est la qualité de l'organisation, ou

de chacune de ses parties, qui permet d'être efficace au moindre cout.

Un bon système de contrôle interne se

caractérise par l'existence de :(3)

v' Manuels de procédures ou notes de services ;

v' Organigrammes et descriptions de postes ;

1' Rapports périodiques d'information de gestion couvrant

l'ensemble des activités.

4. Fiabilité des informations

L'image de l'entreprise se reflète dans les

informations qu'elle donne à l'extérieur et qui concernent ses

activités et ses performances. Il est nécessaire que tout soit en

place pour que « la machine à fabriquer des informations »

fonctionne sans erreur et sans omission.

Et plus précisément, ces contrôles internes

doivent permettre à la chaîne desinformations d'être

:(4)

v' fiables et vérifiables ; v' exhaustives ;

1Robert OBERT - Marie-Pierre MAIRESSE, op-cit,

p512.

2Lionel Collins et Gérard Valin ,op-cit, pp

42-43.

3Ibid, pp 43-44.

4Jacques Renard ; Théorie et pratique de

l'audit interne, op-cit ; p145.

1' pertinentes; 1' disponibles.

Une entreprise ne peut être gérée,

dirigée ou maitrisée si elle ne possède pas un

système d'information comportant les caractéristiques suivantes

:(1)

-Enregistrements des opérations à la source, dans

les délais les plus brefs ;

-Autorisation des opérations et vérification de

l'information sur ces opérations à la source ; -Regroupement des

informations par catégories homogènes à chaque

étape de traitement ou convention ;

-Diffusion de l'information aux personnes censées

entreprendre une action ou contrôler sa validité dans les

délais minima ;

-Respect des normes comptables généralement admises

et des règles internes de l'entreprise pour la présentation de

l'information comptable.

III. Le champ d'application du contrôle

interne

Ce que le contrôle interne ne recouvre pas est

précisé par les CDR AMF, COSO et COCO.

Pour le COCO, le champ de contrôle interne inclut

certains aspects particuliers de la gestion que le COSO exclut. Ainsi, si le

COCO considère que le contrôle interne ne vise pas à

prescrire les objectifs à établir et que les décisions

relatives au fait d'agir et à la façon d'agir sont des aspects de

la gestion qui ne font pas partie du contrôle, il estime que le

contrôle interne peut contribuer à assurer que les personnes

chargées du suivi et de la prise de décision disposent

d'informations appropriées et fiables et permet de suivre les

résultats des actions ou des décisions de ne pas agir et de faire

un rapport à leur égard.

Enfin pour le CDR AMF, le contrôle interne ne recouvre

pas toutes les initiatives prises par les organes dirigeants ou le management,

par exemple la définition de la stratégie de la

société, la détermination des objectifs, les

décisions de gestion, le traitement des risques ou le suivi des

performances. (2)

VI. Limites du contrôle interne

Le contrôle interne ne peut, à lui seul, garantir la

réalisation des objectifs généraux définis plus

haut.

La probabilité d'atteindre les objectifs fixés

ne relève pas de la seule volonté de la société. Il

existe en effet des limites inhérentes à tout système de

contrôle interne. Ces limites résultent de nombreux facteurs,

notamment des incertitudes du monde extérieur, de l'exercice de la

faculté de jugement ou de dysfonctionnements pouvant survenir en raison

d'une défaillance humaine ou d'une simple

erreur.(3)

1Lionel Collins et Gérard Valin ,op-cit, pp

41-42.

2Préface de Louis Vaurs, op-cit, p61.

3RESULTATS DES TRAVAUX DU GROUPE DE PLACE ETABLI

SOUS L'EGIDE DE L'AMF ; Le dispositif de Contrôle Interne : Cadre de

référence Pour information : Un guide de mise en oeuvre du cadre

de référence sur le contrôle interne adapté aux

valeurs moyennes et petites (VaMPs),p 17.

Les limites qui entravent la réalisation efficace du

contrôle interne peuvent être :

1) Le facteur humain

Dans la mesure où le contrôle interne repose sur

le facteur humain, il est susceptible de pâtir d'erreurs de conception,

de jugement ou d'interprétation, de malentendus, de négligence,

de la fatigue ou de la distraction, voire de manoeuvres telles que collusion,

abus ou transgression. (1)

La mise en place d'un système de contrôle

interne peut être interprétée comme une remise en cause de

la direction dans le personnel. Sans ignorer l'existence de cas particuliers,

il faut observer :(2)

v' que le personnel doit être clairement informé

des objectifs réels du contrôle interne ; v' que le contrôle

interne joue en faveur du personnel, car il interdit qu'il soit suspecté

; v' que les éventuels obstacles soulevés par le personnel

relèvent plus de la résistance au

changement en général.

2) Les contraintes financières

Une autre limite tient au fait que la conception d'un

système de contrôle interne doit tenir compte de contraintes

financières. Les bénéfices tirés des

contrôles doivent, par conséquent, être

évalués par rapport à leur coût.

(3)

Il est souvent reproché au contrôle interne

d'augmenter les charges de l'entreprise par l'embauche du personnel nouveau et

la réalisation d'investissements supplémentaires. Il faut

cependant observer :(4)

v que le contrôle interne est un élément

de sécurité dans l'entreprise, dont le coût peut s'analyser

comme celui de l'assurance ;

I que le contrôle interne est avant tout une meilleure

répartition des tâches avant leur multiplication ;

i que le contrôle interne doit être à la

mesure du risque qu'il doit couvrir. On doit ainsi souligner que si le risque

encouru est faible, la mise en place d'une procédure dont le coût

serait supérieur au risque encouru deviendrait une faiblesse dans

l'optique du rapport coût/efficacité.

3) Les changements organisationnels et l'attitude du

management

Les changements organisationnels et l'attitude du management

peuvent avoir un impact réel sur l'efficacité du contrôle

interne et sur le personnel qui le met en oeuvre. C'est pourquoi il est

nécessaire que la direction vérifie et actualise continuellement

les contrôles,

1Fr. VANSTAPEL, op-cit, p14.

2Robert OBERT - Marie-Pierre MAIRESSE, op-cit,

p522.

3Fr. VANSTAPEL, op-cit, p14.

4Robert OBERT - Marie-Pierre MAIRESSE, op-cit,

p522.

communique les changements au personnel et montre l'exemple en

se conformant elle-même à ces

contrôles.(1)

De manière plus générale on constate que

l'atteinte des objectifs de l'entreprise ne dépendant pas uniquement des

facteurs internes. Si le marché s'effondre où si un concurrent

bénéfice d'une innovation majeure l'entreprise peut avoir des

processus efficaces et performants mais elle sera en situation de risque

vital.(2)

Il existe d'autres limites inhérentes au contrôle

(erreurs de jugement survenant dans la prise de décision,

défaillances attribuables à des erreurs humaines, collusion

permettant de faire échec aux activités de contrôle,

contrôle outrepassé par la direction). (3)

Nous retenons de ce qui précède qu'un

système de contrôle interne, aussi bien conçu ne peut

fournir à la direction une assurance absolue quant à la

réalisation des objectifs d'une organisation ou à sa

pérennité, et ce à cause des limites et des risques

liés à toute activité.

SECTION II : Composantes du contrôle interne

Les grandes orientations en matière de contrôle

interne sont déterminées en fonction des objectifs de la

société. Ces objectifs doivent être déclinés

au niveau des différentes unités de l'entité et clairement

communiquées aux collaborateurs afin que ces derniers comprennent et

adhèrent à la politique de l'organisation en matière de

risques et de contrôle.

Le dispositif de contrôle interne comprend cinq

composantes étroitement liées. Bien que ces composantes soient

applicables à toutes les sociétés, leur mise en oeuvre

peut être faite de façon différente selon la taille et le

secteur d'activité des

sociétés.(4)

Le contrôle interne est d'autant plus pertinent qu'il

est fondé sur des règles de conduite et d'intégrité

portées par les organes de gouvernance et communiquées à

tous les collaborateurs. Il ne saurait en effet se réduire à un

dispositif purement formel en marge duquel pourraient survenir des manquements

graves à l'éthique des affaires.

Le dispositif de contrôle interne, qui est adapté

aux caractéristiques de chaque société, doit

prévoir:

· l'environnement de contrôle (une organisation) ;

· l'évaluation des risques ;

· la diffusion en interne d'informations pertinentes ;

· des activités de contrôle ;

· une surveillance du contrôle interne (Pilotage).

1 Pricewaterhouse, IFACI. La pratique du Contrôle Interne.

Paris, édition d'organisation, 2004.pp14 -27.

2

www.wiképedia.com; le

03/03/2011.

3Préface de Louis Vaurs, op-cit, pp 59-60.

4

www. amf-france.org ; le

19/09/2011.

I.L'environnement de contrôle

L'environnement de contrôle reflète la culture

d'une organisation puisqu'il détermine le niveau de sensibilisation de

son personnel au besoin de contrôle. Il constitue le fondement de toutes

les autres composantes du contrôle interne, en fournissant une discipline

et une structure. (1)

Les facteurs constitutifs de l'environnement de

contrôle

Les facteurs ayant un impact sur l'environnement de

contrôle comprennent notamment : (2)

1) L'intégrité tant personnelle que

professionnelle et les valeurs éthiques des responsables et du

personnel

L'intégrité tant personnelle que

professionnelle et les valeurs éthiques des responsables et du personnel

déterminent leurs priorités et leurs jugements de valeur, qui se

traduisent par un code de conduite. Ces qualités doivent se

concrétiser par une attitude d'adhésion à l'égard

du contrôle interne, en tout temps et dans l'ensemble de

l'organisation.

Toute personne active dans l'organisation -- tant les

responsables que le personnel -- doit prouver son intégrité

personnelle et professionnelle, et de son respect l'éthique; tous

doivent en permanence observer les codes de conduite en vigueur.

(3)

2) L'engagement à un niveau de

compétence

Les objectifs du contrôle interne sont très

ambitieux, ils seraient donc difficiles de les réaliser sans accroitre

les compétences du personnel.

L'engagement à un niveau de compétence se

définit, notamment, au regard du niveau de connaissance et d'aptitudes

nécessaires pour garantir à la fois que les tâches sont

accomplies de manière ordonnée, éthique,

économique, efficiente et efficace, et que les responsabilités

individuelles liées au contrôle interne sont bien

comprises.(4)

La formation apportera alors aux salariés les

connaissances qui leur manquent. La gestion du personnel consiste à

recruter, à former, à rémunérer les

salariés, et enfin à leur assurer une bonne supervision avec une

appréciation périodique et une possibilité de promotion.

Les normes et les procédures de recrutement, de formation, de

supervision, de rémunération, d'évaluation et de promotion

du personnel doivent être formalisés et appliqués.

(5)

1Guide développé par l'ICAEW (l'Institut

des Experts Comptables d'Angleterre et du Pays de Galle), le dispositif de

contrôle interne, publié en 1999,

www.amf-france.org, mis à

jour janvier 2007.

2Préface de Louis Vaurs, op-cit, p63.

3Fr. VANSTAPEL , op-cit, p20.

4Ibid, p21.

5Robert Rabelle ,op-cit, p150.

3) Le style de management

La philosophie et le style de management ont une incidence sur

la conduite des affaires de l'entreprise et sur le niveau de risques

accepté. Le style de management (c'est-à-dire la philosophie des

responsables et leur manière d'opérer) reflète les

éléments suivants:

· l'attitude permanente d'adhésion au contrôle

interne, l'indépendance, la compétence et la volonté de

montrer l'exemple;

· un code de conduite défini par les responsables

ainsi qu'une assistance et des évaluations de performance qui tiennent

compte des objectifs du contrôle interne et, en particulier, de celui qui

a pour finalité la réalisation d'opérations

éthiques.

Si la haute direction croit à l'importance du

contrôle interne, les membres de l'organisation y seront

sensibilisés et réagiront en respectant consciencieusement les

contrôles établis.

Si, au contraire, le personnel de l'organisation a le

sentiment que le contrôle n'est pas une préoccupation majeure de

la haute direction et est soutenu de manière formelle plutôt que

réelle, il est pratiquement certain que les objectifs de contrôle

de l'organisation ne seront pas effectivement atteints.

4) Structure de l'organisation

Au regard du contrôle interne, créer une

structure, c'est déterminer les principaux domaines de

responsabilité, et mettre en oeuvre une organisation hiérarchique

qui assure une bonne communication entre ses éléments. La

communication ne doit pas être à sens unique : la direction

générale doit non seulement apporter aux subordonnés

l'information nécessaire à l'exécution de travaux, mais

encore faciliter la remontée de l'information. On engage aussi une

adéquation entre les objectifs et la structure. (1)

Quelle que soit la structure retenue, les activités

d'une entreprise doivent être organisées de façon à

faciliter la mise en oeuvre des stratégies destinées à

assurer la réalisation d'objectifs précis.

(2)

La structure de l'organisation d'une entité

prévoit les éléments suivants:

· délimitation de pouvoirs et domaines de

responsabilité;

· délégations de pouvoirs et obligation de

rendre compte;

· canaux d'information appropriés.

La structure organisationnelle peut inclure un service d'audit

interne qui doit être indépendant du management et faire rapport

directement au plus haut niveau d'autorité de

l'organisation.(3)

1Robert Rabelle ,op-cit, p149.

2 Pricewaterhouse, IFACI, op-cit, p42. 3Fr. VANSTAPEL,

op-cit, p23.

5) Politiques et pratiques en matière de

ressources humaines

La politique de gestion des ressources humaines traduit les

exigences de l'entreprise en matière d'intégrité,

d'éthique et de compétence. Cette politique englobe le

recrutement, la gestion des carrières, la formation, les

évaluations individuelles, les conseils aux employés, les

promotions, la rémunération et les actions correctives.

Des systèmes de rémunération

compétitifs, prévoyant l'attribution de primes, permettent de

motiver et d'accroître les performances. Enfin, les mesures

disciplinaires permettent de faire comprendre que tout manquement aux

règles de comportement établies dans l'entité ne sera pas

toléré. Les études et la formation doivent préparer

le personnel de l'entreprise à s'adapter aux évolutions de

l'environnement.(1)

II. Evaluation des risques

1) Définition des objectifs

La fixation des objectifs constitue une condition

préalable à l'évaluation des risques. Ces objectifs

doivent être clairs et compréhensibles par les membres de

l'organisation. Une communication de ces objectifs est par conséquent

nécessaire.

Le management doit se fixer des objectifs avant d'identifier

les risques susceptibles d'avoir un impact sur leur réalisation et

prendre les mesures nécessaires.

L'établissement des objectifs représente donc

une étape clé de la conduite des affaires. Bien que

n'étant pas un élément du contrôle interne, cette

phase constitue une condition préalable permettant d'assurer le

contrôle interne. En se fixant des objectifs généraux, une

entreprise est en mesure d'identifier des facteurs clés de

réussite, c'est-à-dire des événements qui doivent

se produire ou des conditions qui doivent exister pour que les objectifs

puissent être atteints. (2)

2) L'évaluation des risques

En raison de l'évolution permanente de l'environnement

ainsi que du contexte réglementaire, les sociétés doivent

mettre en place des méthodes pour recenser, analyser et gérer les

risques d'origine interne ou externe auxquels elles peuvent être

confrontées et qui réduiraient la probabilité d'atteinte

des objectifs.(3)

2-1-La notion de risque

Dans le lexique des mots de l'audit, l'IFACI définit le

risque comme étant« un ensemble d'aléas susceptibles d'avoir

des conséquences négatives sur une entité et dont le

contrôle interne et l'audit ont notamment pour mission d'assurer autant

que faire se peut la maîtrise »(4)

L'évaluation des risques est le processus qui consiste

à identifier et à analyser les risques pertinents susceptibles

d'affecter la réalisation des objectifs de l'organisation, et à

déterminer la réponse à y apporter.

Elle implique les éléments suivants:

(a) Identification des risques

o liée aux objectifs de l'organisation;

o exhaustive;

o qui prend en compte les risques dus à des facteurs

externes et internes, à la fois au niveau de l'organisation et à

celui des activités;

Le processus d'identification et d'analyse du risque est un

élément clé d'un système de contrôle interne

efficace. Le management doit, à tous les niveaux, identifier

minutieusement les risques et prendre les mesures adéquates afin de les

limiter. Les performances d'une entreprise peuvent être menacées

par des facteurs internes ou externes. Il est essentiel que tous les risques

soient identifiés.

L'identification des risques doit constituer un processus

continu et itératif et est souvent intégrée au processus

de planification. Il est souvent utile de partir d'une «feuille

blanche» plutôt que de se borner à examiner

l'évolution des risques par rapport à la précédente

étude. (1)

Pour limiter les risques, il vaut mieux que cette

procédure d'identification soit distincte de celle consistant à

évaluer leur probabilité de

survenance.(2)

(b) Analyse des risques (évaluation)

Il est nécessaire de procéder à une

analyse des risques une fois que ceux-ci ont été

identifiés, à la fois au niveau de l'entreprise et de chaque

activité. Les risques identifiés doivent être

évalués en fonction essentiellement de deux critères

:(3)

v' leur probabilité d'occurrence ; et v' leur impact.

> Mesure de la probabilité du

risque

Pour les risques où on dispose de fréquence

d'occurrence, il est aisé de calculer une probabilité et de

définir des seuils, mais il faut aussi pouvoir déterminer une

probabilité pour les risques qui ne se sont jamais encore

réalisés.

> Mesure de l'impact du risque

L'impact du risque affectait l'atteinte des objectifs de

l'entreprise ou de l'entité dans laquelle celui-ci se

matérialisait. De ce fait, il est toujours préférable de

situer l'analyse de

1Fr. VANSTAPEL, op-cit, p25.

2Préface de Louis Vaurs, op-cit, pp70-71.

3Ibid, p73.

l'impact sur l'ensemble des processus de l'entreprise

plutôt que de se limiter à l'impact local au niveau d'une

chaîne de production ou d'une activité opérationnelle.

(1)

La méthodologie de l'analyse des risques peut varier,

surtout parce que de nombreux risques sont difficiles à quantifier (par

exemple, risques portant sur la réputation de l'organisation), tandis

que d'autres se prêtent facilement à une analyse chiffrée

(particulièrement les risques financiers).

L'évaluation des risques reste difficile : on peut les

décrire au mieux comme étant « forts», « moyens

» ou « faibles ». Elle joue un rôle crucial dans la

sélection des activités de contrôle appropriées

à entreprendre. Mais on perçoit bien que le préalable

idéal est l'existence d'une cartographie.

2-2-La cartographie des risques

Véritable inventaire des risques de l'organisation, la

cartographie permet d'atteindre trois objectifs :(2)

v' inventorier, évaluer et classer les risques de

l'organisation ;

v' informer les responsables afin que chacun soit en mesure d'y

adapter le management de ses activités ;

v' permettre à la direction générale, et

avec l'assistance du risk manager, d'élaborer une politique de risque

qui va s'imposer à tous :

- aux responsables opérationnels dans la mise en place de

leur système de contrôle interne ;

- aux auditeurs internes pour élaborer leur plan

d'audit, c'est-à-dire fixer les priorités.

Il est nécessaire de prendre en considération

à la fois les risques inhérents et résiduels pour

déterminer le degré d'aversion au risque.

> Le risque inhérent est

celui auquel une organisation est confrontée en l'absence de toute

action du management susceptible d'influencer sa probabilité de

survenance ou son impact.

> Le risque résiduel est

celui qui reste après que le management ait pris des mesures pour

répondre au risque. (3)

3) GESTION DES RISQUES

Une fois l'importance et la probabilité de survenance

du risque évaluées, le management doit étudier la

façon dont il doit être géré. Pour cela, il doit

faire appel à son jugement, en se basant sur certaines hypothèses

concernant les risques et sur une analyse raisonnable des coûts qu'il

serait nécessaire d'engager pour les

réduire.(4)

1Jacques Walter et Philippe Noirot ; Contrôle

interne; Des chiffres porteurs de sens, Afnor éditions,2010 ; p55.

2Jacques Renard ; Théorie et pratique de l'audit interne,

op-cit ; p157.

3Fr. VANSTAPEL, op-cit, pp28,29.

4ibid, op-cit, p30.

Les mesures de réponse au risque peuvent être

subdivisées en quatre catégories :

a. l'acceptation

On ne fait rien, c'est-à-dire que l'on accepte de

courir le risque. Choix opportun s'il correspond à la stratégie

et aux limites de tolérance définies par celle-ci. Mais choix

catastrophique s'il n'est que le résultat du hasard ou du manque

d'information.

b. le partage (transfert)

La meilleure réponse à certains risques peut

consister à les transférer. Ce transfert peut revêtir la

forme d'une assurance conventionnelle, ce qui revient à

rémunérer un tiers pour qu'il assume le risque autrement, ou par

le biais de clauses contractuelles.

c. L'évitement On fait

disparaître le risque en cessant l'activité qui le fait

naître.

d. la réduction

On prend les mesures nécessaires pour réduire la

probabilité ou l'impact. C'est-à-dire que l'on améliore le

contrôle interne. Faire intervenir les auditeurs internes, c'est choisir

cette solution. On peut observer que le partage est de même nature. Il

peut d'ailleurs résulter d'une recommandation de l'audit

interne.(1)

Le traitement n'a pas nécessairement pour objectif

d'éliminer totalement le risque, mais plutôt de le

maîtriser. Les procédures mises en place par une organisation en

vue de gérer le risque sont appelées activités de

contrôle interne.

III. Activités de contrôle

Les activités de contrôle sont présentes

partout dans l'organisation, à tout niveau et dans toute fonction qu'il

s'agisse de contrôles orientés vers la prévention ou la

détection, de contrôles manuels ou informatiques ou encore de

contrôles hiérarchiques. (2)

Pour être efficaces, les activités de contrôle

doivent : (3)

· être appropriées;

· fonctionner de manière cohérente,

conformément aux plans, tout au long de la période;

· respecter un équilibre entre coût et

bénéfices;

· être exhaustives, raisonnables et directement

liées aux objectifs du contrôle. Elles englobent toute une

série d'activités orientées vers la détection et la

prévention, aussi diverses que:

1. Procédures d'autorisation et

d'approbation

L'autorisation constitue le principal moyen de garantir que seuls

ont lieu des transactions

1Jacques Renard ; Théorie et pratique de

l'audit interne, op-cit ; pp160-161.

2Robert OBERT - Marie-Pierre MAIRESSE, op-cit,

p520.

3 Coopers, Lybrand. La nouvelle pratique du Contrôle

Interne. Paris, édition d'organisation, 2002, pp 63-66.

et des événements valides, conformes aux

intentions de la direction. Les procédures d'autorisation, qui doivent

être documentées et clairement communiquées aux

responsables et aux agents, doivent prévoir les conditions et les termes

à respecter pour que l'autorisation soit accordée.

2. Séparation des tâches (autorisation,

traitement, enregistrement, analyse)

En vue de réduire les risques d'erreurs, de gaspillage

ou d'actes illégaux ainsi que le risque de ne pas détecter ces

problèmes, aucun individu ou équipe ne doit pouvoir

contrôler toutes les étapes clés d'une transaction ou d'un

événement. Il faut au contraire veiller à ce que les

fonctions et les responsabilités soient systématiquement

réparties entre plusieurs personnes afin de garantir l'efficacité

des contrôles et l'existence d'un équilibre des pouvoirs. Parmi

ces fonctions clés, on peut retenir l'autorisation et l'enregistrement

des transactions, leur traitement, ainsi que l'analyse ou le contrôle des

mêmes transactions.

Ne pas disposer suffisamment de personnel peut empêcher

un organisme de petite taille de mettre pleinement en oeuvre cette technique.

Dans ces cas, la direction doit être consciente des risques et les

compenser par la mise en place d'autres contrôles. La rotation des agents

peut contribuer à garantir qu'aucune personne ne traite tous les aspects

importants des transactions et des événements pendant une

période inconsidérément longue. En outre, et en vue de

réduire les risques, l'instauration d'une rotation temporaire des

tâches peut être réalisée en encourageant ou

même en exigeant de prendre des congés annuels.

3. Contrôle de l'accès aux ressources

et aux documents

L'accès aux ressources et aux documents doit

être limité aux personnes habilitées, qui ont à

répondre de leur garde ou de leur utilisation. La restriction de

l'accès aux ressources à quelques personnes réduit le

risque d'utilisation non autorisée voire de perte pour l'administration

et contribue à mettre en oeuvre les lignes directrices de la

direction.

4. Vérifications

Les transactions et les événements importants

doivent être vérifiés avant et après leur

traitement. Par exemple, lorsque des biens sont livrés, le nombre fourni

doit être comparé au nombre commandé. Par la suite, le

nombre de biens facturés est comparé au nombre effectivement

reçu. Le stock peut aussi être contrôlé au moyen de

sondages.

5. Réconciliations

Les enregistrements sont comparés

régulièrement aux documents appropriés: par exemple, les

pièces comptables relatives aux comptes en banque sont comparées

aux relevés bancaires correspondants.

6. Analyses de performance

opérationnelle

La performance opérationnelle est analysée

régulièrement sur la base d'un ensemble de normes permettant de

mesurer l'efficacité et l'efficience. S'il ressort du suivi des

performances que les réalisations réelles ne rencontrent pas les

normes ou objectifs fixés, les

processus et activités établis pour atteindre les

objectifs doivent être revus pour déterminer quelles

améliorations sont nécessaires.

7. Analyses des opérations, des processus et

des activités

Les opérations, les processus et les activités

doivent être périodiquement analysés pour s'assurer qu'ils

sont en accord avec les réglementations, politiques, procédures

et autres exigences actuelles. Ce type d'analyse des opérations

réalisées effectivement par une organisation est à

distinguer clairement du suivi du contrôle interne.

8. Supervision (affectation, analyse et approbation,