UNIVERSITÉ DU QUEBEC À MONTRÉAL

INTEGRATION FINANCIÈRE ET

DIVERSIFICATION

INTERNATIONALE

ESSAI

Présenté

Comme Exigence Partielle

De la

Maîtrise en Finance Appliquée

Par

Tichichte Khalil

Mai 2008

REMERCIEMENT

Je profite de l'occasion pour remercier sincèrement

toutes les personnes qui m'ont appuyé au cours de la rédaction de

cet essai, mais spécialement à mon directeur de recherche

Monsieur Jean Pierre Gueyié pour sa grande patience et ses

précieux conseils aux moments clés de la rédaction. Merci

également à tous les professeurs de ESG qui ont contribué

de près au de loin à ma formation, maîtrise en finance

appliquée.

TABLE DES MATIÈRES

REMERCIEMENT 2

LISTE DES TABLEAUX 5

LISTE DES FIGURES 6

LISTE DES FIGURES 6

RÉSUMÉ 7

RÉSUMÉ 7

Introduction 8

CHAPITRE 1 10

RECENSION DES ÉCRITS 10

1.1- L'analyse de l'intégration des marchés

financiers fondée sur les modèles d'évaluation des

actifs

financiers 10

1.2 - Les modèles d'équilibre fondés sur la

variance conditionnelle 15

CHAPITRE II 16

MODELES INTERNATIONAUX D'EVALUATION DES ACTIFS 16

ET MÉTHOOLOGIE DE RECHERCHE 16

2.1 Corrélations 16

2.2 Intérêt des moments conditionnels 17

2.3 Propriétés des séries financières

19

2.4 MEDAFI conditionnel 21

2.5 Conséquences pour les stratégies de

diversification internationale de portefeuille 22

2.6 La modélisation GARCH multivariée 24

2.6.1 Le Modèle non contraint 24

2.6.2 Modèles contraints 25

2.6.3 Modèle Diagonal 25

2.6.4 Le Modèle BEKK-GARCH 26

2.6.5 Modèles à facteurs 28

2.7 SPÉCIFICATION EMPIRIQUE 28

2.8 Processus de la variance et la covariance conditionnelles

29

2.9 Processus de la moyenne conditionnelle 30

2.10 La fonction de vraisemblance 32

2.11 Méthodologie du test de MEDAF 33

2.11.1 Tests utilisés 33

CHAPITRE III 34

ANALYSE EMPIRIQUE 34

III.1 Exploration de l'état de l'intégration des

marchés financiers : Réplication du modèle Akdogan (1996)

34

III.1.1 Sources des données 34

III.1.2 La réplication 34

III.1.3 Analyse des résultats 36

III.1.4 Comparaison avec les résultats de Akdogan (1996)

38

III.1.5 Autres évidences : 39

III.2 Le modèle robuste BEKK GARCH multivarié

asymétrique 41

III.2.1 Les données et leurs caractéristiques

statistiques 41

III.3 Mise en application du modèle 48

III.3.1 MEDAF conditionnel 48

III.3.3 Prix de risque variable dans le temps 52

III.4 Diversification internationale 56

Conclusion 60

ANNEXE 1 61

ANNEXE 2 70

RÉFÉRENCES 79

LISTE DES TABLEAUX

Tableau 1: Résultats de la réplication du

modèle d'Akdogan : Première sous période : 1991-1999 35

Tableau 2 : Résultats de la réplication du

modèle d'Akdogan : Deuxième sous période : 1999-2007 36

Tableau 3 : classification des pays selon le degré de

segmentation 37

Tableau 4 : Comparaison de nos résultats avec ceux de

l'article de Akdogan (1996) 38

Tableau 5 : récapitulatif des statistiques descriptives

des rendements 44

Tableau 6 : Corrélations des rentabilités 45

Tableau 7 : Autocorrélations et corrélations

croisées des excès de rentabilités 46

Tableau 8 : Statistiques descriptives et corrélations des

variables économiques 47

Tableau 9 : Résultats de l'estimation sous Eviews du MEDAF

conditionnel avec prix de risque de covariance constant 49

Tableau 10 : Tests de spécification du MEDAF à prix

de risque constant 51

Tableau 11 : Estimation avec la méthode du quasi-maximum

de vraisemblance du MEDAFI avec prix de

risque de covariance variable 52

Tableau 12 : Tests de spécification du MEDAF à prix

de risque variable 55

Tableau 13 : Gains anticipés de la diversification

internationale de portefeuille (en % par année) 57

LISTE DES FIGURES

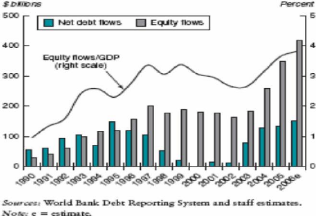

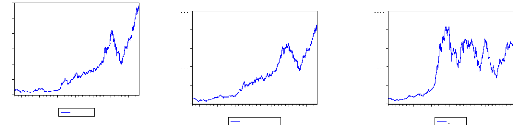

Figure 1: Evolution de la segmentation des pays 39

Figure 2 : Evolution des mouvements des flux de capitaux dans le

monde 39

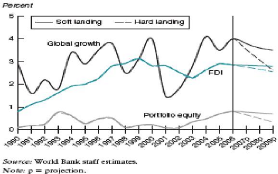

Figure 3 : Evolution des flux en actions dans le monde 40

Figure 4 : Evolution de la corrélation des marchés

émergents à travers le temps 41

Figure 5 : Indices boursiers mensuels 42

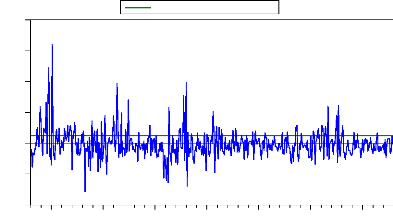

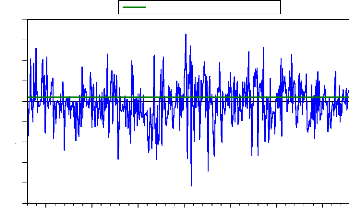

Figure 6 : Rendements boursiers mensuels 43

Figure 7 : Prix de risque de covariance 56

Figure 8 : Evolution du prix de risque de covariance par pays

59

Figure 9 : Corrélation USA avec portefeuille du

marché mondial 70

Figure 10 gain anticipé de la diversification

internationale USA 70

Figure 11 : Corrélation Grande Bretagne avec le

portefeuille du marché mondial 71

Figure 12 : gain anticipé de la diversification

internationale Grande Bretagne 71

Figure 13 : Corrélation du Japon avec le portefeuille du

marché mondial 72

Figure 14 : gain anticipé de la diversification

internationale Japon 72

Figure 15 : corrélation H-Kong avec le portefeuille du

marché mondial 73

Figure 16 : gain anticipé de la diversification

internationale H-Kong 73

Figure 17 : corrélation Singapour avec le portefeuille du

marché mondial 74

Figure 18 : gain anticipé de la diversification

internationale Singapour 74

Figure 19 : Indice de la production industriel USA 75

Figure 20 : Prime de défaut 76

Figure 21 : Prime de terme 77

Figure 22 : Inflation USA 78

RÉSUMÉ

La diversification est un facteur non négligeable dans

la stratégie de minimisation de risque associé à la

détention d'actifs risqués. La diversification ne se cantonne pas

aux choix des actifs, mais s'ouvre aussi aux marchés boursiers dans

lesquels on fait des placements. Ce faisant, il est possible

d'opérationnaliser l'effet de diversification en redistribuant ou en

déplaçant temporairement et à l'occasion une partie des

avoirs financiers vers d'autres marchés internationaux et de

réduire ainsi le risque purement national. Néanmoins, le contexte

économique international actuel est caractérisé par le

phénomène de la globalisation financière qui a

imposé plus de réformes sur les systèmes financiers

nationaux. Ces réformes ont conduit à des transformations

drastiques et ont ouvert la voie au processus d'intégration et de

rapprochement des mouvements globaux des marchés.

Dans un contexte multivarié où toutes les

variables sont dynamiques, notre travail à l'ambition d'analyser les

liens entre les corrélations conditionnelles des rendements boursiers,

leur évolution et les gains éventuels

générés par la diversification internationale.

Notre analyse porte sur six marchés nationaux et un

indice du marché mondial : quatre marchés

développés qui sont : la France, la Grande Bretagne, Le Japon et

les Etats-Unis et deux pays émergents à savoir : Le Hong Kong et

le Singapour, ces marchés représentent plus de 67% de la

capitalisation mondiale. Nous avons puisé les indices MSCI à

fréquence mensuelle de Datastream international et couvrant la

période de janvier 1973 à décembre 2007.

Nous retenons une modélisation multivariée

récemment développée (BEKK-GARCH) pour estimer

simultanément, les corrélations conditionnelles entre les

rendements boursiers des six pays.

Nos résultats empiriques indiquent que contrairement

à l'avis de nombreux auteurs qui préconisent que l'augmentation

des corrélations des marchés domestiques aurait diminué

les gains émanant de la stratégie de la diversification

internationale, ces gains restent significativement positifs pour tous les

marchés. Mieux encore, ils ne présentent à première

vue aucune tendance à la baisse malgré l'intégration

financière grandissante.

Introduction

Dans l'objectif de minimiser le risque et/ou maximiser le

rendement, les investisseurs appliquent le principe de la diversification. En

effet, au niveau national, la théorie de portefeuille de Markowitz

(1952,1959) stipule que la constitution d'un portefeuille composé de

titres peu corrélés réduit amplement le risque total.

Quant aux stratégies de la diversification à l'international et

les bénéfices qui s'y rattachent, elles ont été

élucidées grâce aux travaux des précurseurs Grubel

(1968), Lévy & Sarnat (1970) et Slonik (1974). Ces travaux ont

démontré la faible corrélation entre les mouvements du

prix des titres dans différents pays qui selon Roll (1992) pourrait

résulté de la disparité des structures industrielles.

Néanmoins, le contexte économique international

actuel est caractérisé par le phénomène de la

globalisation financière qui a imposé plus de réformes sur

les systèmes financiers nationaux. Ces réformes ont conduit

à des transformations drastiques et ont ouvert la voie au processus

d'intégration et de rapprochement des mouvements globaux des

marchés. Cette situation se manifeste par une augmentation des

corrélations entre ces marchés ainsi qu'une grande

volatilité des actifs.

Le secteur financier, a subi l'impact de la

libéralisation caractérisée par la levée

progressive des barrières à l'investissement direct

étranger par l'ouverture à l'international des institutions

financières et l'orientation vers des nouveaux produits et instruments

financiers. Ces mutations sont la résultante de l'instauration des

principes de déréglementation, désintermédiation et

décloisonnement des marchés ainsi que des innovations dans le

domaine des nouvelles technologies de l'information et des

télécommunications. Les places boursières sont devenues

plus liées, ce qui a suscité l'intérêt des

universitaires et des praticiens vu les conséquences de cette forte

corrélation sur les stratégies de la diversification

internationale de portefeuilles.

En effet comme le souligne la théorie

financière, les bénéfices substantiels

espérés de la diversification internationale de portefeuilles

dépendent du niveau des rendements et des volatilités

inhérents aux marchés ciblés. Chacun de ces marchés

ciblés est déterminé par différents facteurs de

risque. Dans le cas d'une intégration parfaite du marché, ce sont

les facteurs mondiaux du risque qui déterminent la rentabilité.

À l'opposé, dans un marché strictement segmenté, ce

sont les facteurs domestiques qui prédominent. La

réactivité des actifs financiers aux facteurs internationaux est

étroitement liée au degré d'intégration d'un

marché financier au marché mondial. Les fluctuations des cours,

les attitudes des opérateurs et les effets de transmissibilité et

de contagion sont les sources de cette réactivité aux facteurs

globaux de risque.

L'intégration financière suppose donc que deux

ou plusieurs marchés évoluent d'une manière

agencée. En d'autre expression, des marchés sont

intégrés si et seulement si des actifs ayant le même risque

et qui s'échangent sur plusieurs marchés génèrent

le même rendement.

Paradoxalement, si l'intégration financière des

marchés nationaux s'est développée et s'est

intensifiée dans le cadre de la globalisation rendant d'un coté

la stratégie de diversification internationale plus consistante en

facilitant le libre passage d'un marché à un autre, d'un autre

côté, cette même intégration financière

contribuerait à l'augmentation des corrélations entres les

marchés financiers domestiques comme le soulignent Login & Solnik

(1995) ce qui compresserait les gains liés aux stratégies de

diversification internationale. Ainsi, l'impact de processus de

l'intégration financière internationale sur le rendement des

stratégies de diversification à l'international serait

douteux.

C'est dans cette perspective que ce travail tentera de mesurer

l'évolution des gains de la diversification internationale en rapport

avec le degré d'intégration ou de segmentation des marchés

financiers retenus dans notre échantillon.

Concrètement, l'ambition de notre présent travail

est de soulever les questionnements suivants et d'en fournir les

réponses :

> Comment un gestionnaire de portefeuille peut-il

reconnaître les marchés les plus segmentés ?

> Et ce que le gestionnaire de fonds pourrait classer les pays

(marchés) sur la base de leurs scores de segmentations ?

> L'apparition de nouveaux joueurs sur les marchés des

capitaux (pays émergents à fort potentiel) rend- elle la

diversification à l'international plus profitable ?

> La diversification géographique des actifs devient

elle plus mitigée avec la libéralisation des économies, la

globalisation des marchés, le développement des nouvelles

technologies de l'information et de télécommunication qui

contribuent intuitivement à renforcer l'intégration des

marchés ?

Pour explorer l'ensemble de ces champs d'investigation nous

nous inspirons, dans un premier temps d'une technique de mesure de

l'intégration financière basée sur la version non

conditionnelle du MEDAF développée par Akdogan (1996). Puis nous

utilisons une technique robuste basée sur une extension

asymétrique du modèle GARCH multivarié de De Santis &

Gérard (1997). Elle est fondée cette fois sur une version

conditionnelle du MEDAF, dans la perspective de mesurer l'évolution des

gains additionnels de la diversification internationale en rapport avec le

degré d'intégration des marchés financiers choisis. Ceci

nous permettra d'apporter un éclairage aux interrogations

précédentes.

CHAPITRE 1

RECENSION DES ÉCRITS

La revue de la littérature financière nous

permet de dégager deux courants d'analyse empirique en ce qui concerne

l'intégration des marchés financiers : l'un d'entre eux est

constitué des études qui se fondent sur les modèles

d'évaluation des actifs financiers, pendant que l'autre est

articulé sur des études qui visent à décortiquer le

co-mouvement des cours des marchés financiers.

L'analyse basée sur les modèles d'actifs

financiers a pour hypothèse sous jacente l'efficience des

marchés. Les études portant sur le co-mouvement des cours font

surtout appel aux modèles de co-intégration pour quantifier

l'interdépendance entre les marchés nationaux sans avoir comme

hypothèse sous jacente l'efficience des marchés. Cette

dernière vision ne s'inscrit pas de l'objet de ce travail.

1.1- L'analyse de l'intégration des

marchés financiers fondée sur les modèles

d'évaluation des actifs financiers

Les analyses empiriques sur l'intégration des

marchés financiers nationaux puisent leurs techniques du même

creuset théorique que le modèle de Solnik (1974). Ce

modèle s'appuie sur la prémisse de l'intégration parfaite

des marchés financiers où les variables locales n'ont pas

d'influence sur le prix du risque. Les hypothèses du modèle de

Solnik concernant la forme fonctionnelle du processus stochastique suivi par

les cours des actifs financiers sont similaires à celles de Sharpe

(1964), Lintner (1965) et Mossin (1969). Un autre processus stochastique

supposé par Solnik intègre le taux de change comme variable

d'état. En investissant dans des actifs risqués d'un pays

étranger i, l'investisseur d'un pays j court, bien évidemment, le

risque du marché de l'autre pays et le risque de taux de change.

L'inflation n'est pas prise en considération dans ce modèle. Le

modèle de Solnik admet que le risque de taux change peut être

couvert.

Les idées maîtresses de Solnik s'articulent sur le

scénario suivant :

> Dans chaque pays l'investisseur achète un lot

d'actifs financiers dont le risque de change est couvert par la souscription

à un emprunt dans ce même pays ;

> Achat d'actif sans risque de chaque pays.

La construction du modèle de Solnik suppose que

l'investisseur recherche la maximisation de la fonction d'utilité. Il

est plus proche du modèle de Merton (1973). Car la demande des actifs

risqués et la demande des obligations sans risque sont

séparables. Le portefeuille d'un investisseur qui s'immunise contre le

risque de change se décompose selon Solnik, de trois composantes :

> Le portefeuille de marché mondial ;

> Un portefeuille d'obligations des différents pays,

spéculatif à l'égard du risque de change ;

> L'actif sans risque du marché domestique.

Solnik en extrait l'équation suivante qui formalise

l'état d'équilibre dans un marché financier international

parfaitement intégré :

Å ( r i ) -rf=â

i [Å(rM-rf)] ,

(1.1)

où E(ri) et E(rM) désignent, respectivement,

l'espérance de la rentabilité du portefeuille du pays i et

l'espérance de rentabilité du portefeuille du marché

mondial composé par les portefeuilles de tous les pays, et rf est une

moyenne pondérée des taux d'intérêt sans risque des

différents pays. Soulignons au passage que la couverture contre le

risque de change telle que conçue par Solnik fut critiquée par

Sercu (1980) qui considère que la valeur optimale du ratio de couverture

dépend de l'exposition au risque de taux de change du portefeuille en

question au lieu que l'achat d'un portefeuille d'actifs risqués dans un

pays i soit tributaire d'un emprunt équivalent dans ce même pays

soit un ratio de couverture égal à 1.

Ader et Dumas (1983) intègrent le facteur inflation et

signalent que les écarts du taux de change par rapport à la

parité du pouvoir d'achat (PPA) rendent contraignant l'application d'un

modèle international à l'évaluation des actifs financiers.

Le risque d'écart du taux de change par rapport à la

parité du pouvoir d'achat peut être réduit par la

constitution d'un portefeuille optimal. Le ratio de couverture doit,

d'après Ader et Dumas être calculé par des

régressions des rentabilités des actifs inclus dans le

portefeuille optimal, sur la série des écarts entre le taux de

change effectif et les valeurs qui sont conformes à la PPA.

Un test du modèle d'équilibre international a

été effectué par Dumas et Solnik (1995). Il inclut des

prix de marché du risque de taux de change, sur des données

afférents aux marchés américain, allemand, japonais et

anglais, ainsi que la parité entre le dollar et les monnaies de ces

pays. Leur test indique que le taux de change joue un rôle significatif

dans le modèle d'évaluation international des actifs

financiers.

Karoly et Stulz (2003) soulignent que la PPA est plus

significative pour un certain bloc de pays que pour d'autres. Dans le

scénario où des pays ont une inflation plus élevée,

la PPA serait un bon instrument pour suivre l'évolution du taux de

change. Inversement dans les pays où l'inflation est faible, les

fluctuations du taux de change sont peu corrélées avec le taux

d'inflation. Abstraction faite de ces détails un modèle

d'évaluation international doit assurément s'appliquer pour tous

les pays.

Dans l'hypothèse de l'intégration parfaite, les

paramètres servant à évaluer les actifs financiers sur le

marché international sont similaires à ceux servant à

l'évaluation des actifs dans le marché domestique, c'est donc le

modèle international qui permet l'évaluation des actifs

financiers. Dans le cas de segmentation parfaite, les prix des actifs sur le

marché domestique sont totalement indépendants des prix des

actifs sur le marché international et par conséquent seuls les

paramètres nationaux interviennent et c'est le modèle national

qui en permet l'évaluation.

C'est à Stehle (1977) que revient le premier

modèle empirique ayant pour but l'étude de la segmentation des

marchés financiers. Ici, le marché domestique est supposé

prendre le rôle prépondérant dans l'évaluation des

actifs financiers, le marché mondial est relégué au second

plan. Implicitement le modèle reconnaît

l'éventualité que le marché financier d'un pays i soit

sensiblement ou partiellement intégré au marché mondial,

cependant l'hypothèse de l'intégration parfaite est exclue.

La méthodologie suivie par Stehle est scindée en

deux compartiments. Au premier compartiment, la composante de l'indice mondial

non corrélée avec l'indice domestique est

déterminée par la régression linéaire suivante :

~ ~

R W = á WD +âDRD

+õ ~ W , (1.2)

~ ~

où RW est la rentabilité du

portefeuille de marché mondial, RD est la

rentabilité de portefeuille domestique

et õ~W

est la composante de la rentabilité du portefeuille mondial non

corrélée avec le portefeuille domestique. Une deuxième

régression fait partie du premier compartiment, qui permet l'estimation

des coefficients bêta de chaque actif domestique individualisé i,

par rapport à l'indice domestique et à la composante

õ~W de l'indice mondial :

~ ~

. (1.3)

R i = á + â iD R

D + â õ õ ~ +

å ~ i i w i

Le deuxième compartiment est constitué par la

régression de d'espérance de rentabilité des actifs sur

les estimateurs des coefficients bêtas, ayant pour objectif l'estimation

de la relation d'équilibre entre l'espérance de

rentabilité et le risque systématique :

Å ( ri ) -rf

=âiDëD+âiDëõ ,

(1.4)

où ëD et

ëõ sont les prix du risque du portefeuille du

marché domestique et du portefeuille résiduel. Le marché

des actions domestiques est partiellement intégré dans le

marché mondial si ëõ = 0 , et il est

complètement segmenté si ëõ = 0

.

Akdogan (1996) propose une manière simple pour mieux

saisir l'intégration des marchés qui consiste à les

comparer par rapport à un marché mondial. En plus selon l'auteur

la réduction du risque et les opportunités d'amélioration

des rendements qu'un pays peut offrir sont étroitement reliés

à son degré de segmentation comparativement au reste du monde ou

typiquement par rapport à un marché référence.

.

En effet selon Akdogan, les économies mondiales sont

devenues plus interdépendantes et institutionnellement plus

intégrées et ce, en raison de démantèlement graduel

des barrières douanière et du contrôle des capitaux et du

développement rapide des nouvelles technologies de l'information et des

télécommunications.

Si un degré de segmentation plus élevé

est susceptible d'engendrer des opportunités de diversification plus

grandes, alors la mesure de degré de segmentation du marché

devient un élément important dans la diversification de

portefeuille. La mesure appropriée de la segmentation c'est la

contribution d'un pays au risque systématique du portefeuille mondial.

Une contribution moindre signifie plus de segmentation.

Étant donné que cette contribution augmente avec

le temps, le marché devient plus intégré avec le

portefeuille mondial. Une fois les pays sont rangés sur la base de leur

contribution au risque systématique, les fonds pourraient être

alloués proportionnellement aux scores de chaque pays (scores au niveau

de la segmentation).

On voit donc qu il y a une analogie entre la sélection

des pays et la sélection des titres. Une autre approche après

quelques modifications pourrait être appliquée au choix des titres

individuels. En plus un gestionnaire de portefeuille doit être

intéressé par :

> Le degré de segmentation d'un actif transigé

sur un marché étranger avec le portefeuille mondial

(sélection des titres);

> Le degré de segmentation du marché

étranger par rapport au portefeuille mondial;

> Le comportement des degrés de segmentation dans le

temps;

> Les variations de segmentation entres les marchés.

Pour la mesure de l'intégration financière, Akdogan

fait appel aux travaux de Markowitz et essentiellement au modèle

standard de rendement transposé à l'échelle internationale

:

R i = ái +

âiR W+ åi ,

(1.5)

avec :

Ri : le taux de rendement du

portefeuille du marché du pays i; ái

: constante de la régression;

âi : c'est le

âi du pays par rapport au portefeuille mondial;

RW : le taux de rendement du portefeuille

mondial;

åi : Les

résidus de la régression;

Cov ( Ri

,RW)

â i =

Var( RW) .

La variance du portefeuille i est :

Var ( Ri ) =

âi2 Var( RW)

+Var(å i) (1.6)

Posons :

P iVar

â

i

2

Var( RW)

( Ri)

;

(1.7)

Var( å) i

; Q i = Var(

Ri ) (1.8)

avec :

Pi + Qi =1 .

Le terme Pi indique la fraction du risque

systématique dans le pays (i) par rapport au portefeuille mondial. Il

mesure la contribution du pays (i) au risque du marché mondial. En

effet, le Pi est une mesure appropriée du

degré d'intégration ou de segmentation du marché (i) par

rapport au portefeuille mondial (w).

Un Pi plus grand signifie que le

marché (i) est devenu plus intégré au marché

mondial. Si Pi diminue ou alternativement

Qi augmente à travers le temps le marché (i)

devient moins intégré avec le marché mondial et ce, vu sa

contribution moindre au risque systématique du portefeuille mondial.

1.2 - Les modèles d'équilibre

fondés sur la variance conditionnelle

Arouri Ahmed El Hedi (2003) recense l'ensemble des travaux

relatifs à la version conditionnelles du MEDAF international utilisant

les modèles autorégressifs conditionnellement

hétérospécifiques (ARCH) (Engle, 1982) et la

méthode des moments généralisés (GMM)

(Hansen,1982). Ces deux méthodes présentent un avantage

considérable car elles permettent de modéliser la variation du

comportement des rentabilités dans le temps. En voici les plus

représentatifs :

Dumas et Solnik (1995) utilisent la méthode GMM pour

tester une version conditionnelle de MEDAFI. Les résultats de leur test

supportent le MEDAF international. Cependant, la méthode GMM ne permet

pas de spécifier la dynamique des seconds moments. En particulier, elle

ne permet pas de calculer un nombre d'indicateurs de premier

intérêt pour le décideur : corrélation

conditionnelle, bêtas conditionnels, ratio optimal de couverture, gain de

diversification attendu, etc.

De Santis et Gérard (1997) utilisent une

spécification GARCH multivarié pour tester une version

conditionnelle du MEDAF international. Leur étude porte sur les huit

plus grands marchés (Canada, Japon, France, Allemagne, Italie, Suisse ,

Grande-Bretagne et les Etats-Unis) et couvre la période 1970-1994. Les

résultats de leur étude supportent le MEDAF international et donc

l'hypothèse de l'intégration des marchés financiers

étudiés.

De Santis et Imrohoroglu (1995) utilisent un modèle

GARCH univarié pour étudier la dynamique des rentabilités

et des volatilités des marchés émergents. Ils trouvent que

la volatilité des marchés émergents et partiellement

prédictible et caractérisée par une forte persistance. Ils

testent aussi les hypothèses d'intégration régionale et

d'intégration globale des marchés asiatiques et

latino-américains. Leurs résultats empiriques supportent

l'hypothèse d'intégration régionale.

Carrieri (2001), Hardouvelis, Malliaropoulos et Priestley

(2002), De Santis, Gérard et Hillion (2003) testent une version

conditionnelle du modèle international d'évaluation des actifs

financiers de Ader et Dumas (1983). Leurs résultats soutiennent

l'hypothèse d'intégration financière des marchés

boursiers développés.

Bekaert et Harvey (1995) utilisent une version conditionnelle

du modèle à changements de régimes pour mesurer le

degré d'intégration des marchés de capitaux. Leur

spécification autorise aux rendements anticipés des

marchés émergents d'être segmentés dans une

première partie de leur échantillon et intégrés

dans l'autre partie. Leur étude ne permet pas de rejeter

l'hypothèse d'intégration financière. En outre ils

avancent que l'importance croissante de l'influence des facteurs globaux sur la

volatilité reflète une intégration des marchés

financiers des pays émergents en perpétuelle augmentation.

CHAPITRE II

MODELES INTERNATIONAUX D'EVALUATION DES

ACTIFS

ET MÉTHOLOGIE DE RECHERCHE

2.1 Correlations

Sur le plan mathématique, le coefficient de

corrélation (p) entre le rendement de deux titres ri et rj

s'exprime par :

ñ ( r i , r)=

j

(2.1)

Var( ri) Var(

rj),

Cov( ri ,rj)

avec ( )

Var r i

T

( r t -r)2 i

t

?= 1

.

T

Sa version empirique s'exprime par :

|

T

?

|

( rit - ri )(r

jt -rj)

|

|

1

|

?

??

|

1/ 2

|

,

|

(2.2)

|

1

=

t

(rr - it i

) 2??T

???

? t =

?

1/ 2

ñij=

T

?

1

j

? ? ?

où r est la moyenne échantillonnale.

Le coefficient de corrélation est outil qui permet de

mesurer le degré de dépendance pouvant exister entre les

rendements de deux titres. Il présente l'avantage d'être facile

à interpréter, puisqu'il varie entre -1 et +1. Un coefficient de

+1 ou - 1 signifie que les rendements des deux titres i et j sont parfaitement

corrélés et fluctuent dans le même sens ou dans le sens

opposé selon l'occurrence. Un coefficient de corrélation nul

renseigne que les deux titres sont indépendants.

En général, la non corrélation n'implique

pas l'indépendance des rendements, sauf dans le cas où ceux-ci

sont normalement distribués, car toute distribution normale est

complètement définie par ses deux premiers moments.

La corrélation, comme nous l'avons

précisé dans la partie introductive est un élément

incontournable de la diversification internationale d'actifs. Son

utilité s'étend à toute une panoplie de décisions

financières. Par exemple dans le contexte de constitution d'un

portefeuille, l'ensemble des combinaisons possibles dans l'univers risque -

rendement est fonction du coefficient de corrélation entre les

rendements des actifs.

Concrètement, dans la pratique financière, les

corrélations conditionnelles sont extraites du calcul sur la base des

corrélations non conditionnelles. A partir de la technique de (rolling

window) c'est à dire des fenêtres d'estimation qui se

déplacent dans le temps, on calcule des corrélations non

conditionnelles selon la formule suivantes :

1

-

w

?

t

1

w

2

=

ñ= ij w ,

( rit - rit )(r jt

-rjt)

1 / 2

w w

? 1 ? ? 1

( ) 2

- ( ) 2

? r r r r

-

it

?? w - 1 ?? ?? ? jt jt

it w - 1

t=2 t=2

avec w la dernière ligne de la fenêtre d'estimation

et ri et rj les rendements liées aux actifs i et j.

Cette technique présente l'inconvénient de

donner un poids égal à toutes les observations w périodes

après et un point zéro pour celles qui suivent cette

fenêtre d'estimation. Nonobstant cela, elle persiste toujours dans le

milieu des praticiens et des universitaires en raison de sa

simplicité.

Il y a une autre technique basée sur le lissage

exponentiel dont la formule s'exprime par :

1

-

t

?

( r r

i s j s

, ,

)ët

- -

j i

s= 1

t- i t-i

? ? ?

rt s

2 - - 1

?? ? ë ?? ?? ? r 2

i s

, j s

,

s i

= s=i

ñij,t =

Le lissage exponentiel accorde, en fonction de la valeur

allouée au paramètre X, des pondérations

décroissantes aux observations. Les observations récentes ont

plus de poids. Néanmoins, il n'y a pas de retour vers la moyenne qui se

réalise suite à un choc par exemple et le choix du

paramètre X reste une question d'arbitrage, généralement

on utilise celui donné par défaut du "package"

RisksMetricsMT.

2.2 Intérêt des moments conditionnels

S'agissant de la pratique financière, la plupart des

décisions émanent d'un calcul fondé sur les moments

non

conditionnels. On peut évoquer le ratio de performance de Sharpe qui est

une mesure ex-post.

L'objection majeure adressée aux mesures ex-post est

qu'elles captent indifféremment tous les comouvements, risqués et

non risqués. Illustrons cela par le biais d'un exemple simple en se

basant sur les processus suivants :

r 1 t = á0 +

á1 ( xt-1) +

å1t, (2.5)

r t= â +

â x t - + å t (2.6)

1 ( 1 ) 2 ,

2 0

où r1 t et

r2 t rendements en temps t, å1

t et å2 t sont deux

termes d'erreurs,xt-1 et une variable exogène et les paramètres

á 0 , á1,

â0 et â1 .

Supposons que :

Å[ xt - 1 ] = 0,

Å[ x t - 1 å 1

t] = Å[ xt-1å2 t],

Å [ å it 2 ]=

Var(åi) ,

Å [ å 2 t

] = Var ( å i ) ,

1Å [ å it å

jt ] = cov(åi,å

j) .

Il en résulte la variance non conditionnelle suivante :

Å ? Å

[ ( [ ] ) ( [ ] ) ] [ (

r r r ? Å r = Å +

á á + - )( + )

1 1 2 2 0 1 1

x å á â â å â

1 0 0 1 1

x + - 0 ] ;

t t t t t - t t - 2 t

= Å[ (á1 x t - 1 +

å1t )(â1 xt-1 +

å2t )] ;

= [ t ] [ t

2

Å á â x + Å å â

x t ] [ t

+ Å å á x t ] [ t t

]

+ Å å å ; (2.7)

1 1 1

- 1 1 1

- 2 1 1

- 1 2

= [ t ] [ t t ] [ t t ] (

i j )

á â x 2

Å + Å

â å x + Å

á å x + Cov å å

, ;

1 1 - 1 1 1 - 1 1 2 - 1

= (á1

â1Var[ x]) +

Cov(åi ,åj) .

L'expression( (á1

â1var[ x]) est connue au t.

Concernant la covariance conditionnelle elle est donnée

par :

Å t - 1[

;

( [ ] ) ( [ ] ) ] [

r ? Å ? Å ( )( )]

1 1 r 1 r 2 1 r 2 = Å +

á á

0 1 1

x + - -

å á á ä ä

0 1 1

x + + - -

å ä ä

t t - t t t t

- t - it t - 0 1 1

x t - 2 t 0 1 1

x t -

Å (åitå jt ) , Selon

l'hypothèse de l'homoscédasticité

= cov(å it ,å jt ) .

(2.8)

À la comparaison des deux résultats, on voit

clairement que la mesure conditionnelle est plus judicieuse, car la mesure non

conditionnelle, capte les fluctuations de la variable retardée

xt-1 qui est connue en t et donc ne présente pas de risque.

Le recours à la variance non conditionnelle fausse le niveau de risque

effectif auquel le décideur est confronté en incluant des

informations non pertinentes pour la prise de décisions.

2.3 Propriétés des séries

financières

L'analyse des séries financières nous renseigne

que généralement la distribution marginale des séries

financières est asymétrique. Le moment d'ordre 3 est

différent de 0. Sous forme mathématique, ceci s'écrit

comme suit :

( ) 0

3

? -

rit ì ?

M ? . (2.9)

3 = Å ó3

?? ??

? ?

Du reste, Engle et Ng (1993) ont constaté qu'une baisse

des prix des marchés financiers est souvent accompagnée d'une

hausse plus importante de la volatilité que ne le serait une hausse des

prix. Autrement dit, les mauvaises nouvelles ont plus d'impact sur la

volatilité que les bonnes nouvelles.

Une autre caractéristique des séries

financières est que leurs distributions sont

généralement

leptokurtiques, c'est à dire que le moment d'ordre 4 de

leurs distributions marginales est plus grand que 3.

( ) 4

rit - ì

M = > 3. (2.10)

4 ó 4

Pour une distribution normale M4 = 3.

Ceci nous renseigne que les extrémités de la

distribution sont plus épaisses comparativement à celle de la loi

normale, ce qui pourrait être du à la présence d'une

dynamique non linéaire car la volatilité dépend

considérablement du passé. Selon Gourieroux (1992), les

modèles de type ARCH (autorégressif conditionnellement

hétéroscédastique) mis au point par ENGLE (1982) sont de

nature à modéliser la leptokurticité inhérente aux

séries financières puisque si on calcul le coefficient kurtosis

adossé au modèle ARCH on trouve que celui-ci génère

des coefficients supérieur à 3. D'après les travaux de

Bollerslev (1986), les processus de type GARCH semblent plus adaptables. Sur le

même plan, la littérature financière nous indique que le

GARCH(1,1) reste inévitable, en raison entre autre de sa

simplicité et le nombre réduit de paramètres à

estimer. Néanmoins, ce processus dans sa variante univarié ne

permet pas de

prendre en charge les effets d'asymétries

émanant des données de grande fréquence, le recours

à l'hypothèse restrictive de l'indépendance des

volatilités conditionnelles entres les différents actifs s'impose

dans ce cas. C'est à dessein que d'autres processus univariés

plus réalistes sont apparus pour tenir compte de l'asymétrie :

les plus populaires sont à l'évidence le GARCH de Glosten,

Jagannathan et Runkle (1993) le GARCH exponentiel de Nelson (1990) de

même que le TARCH. Mais ces processus ne résolvent pas le

problème du GARCH univarié lié à

l'indépendance. C'est dans l'ambition de dépasser ce handicap que

les processus GARCH multivariés sont apparus ultérieurement.

La robustesse des processus multivariés réside

de l'abstraction qu'ils font de l'indépendance des variances

conditionnelles entres les actifs de marchés. Le phénomène

de l'asymétrie est cependant rarement pris en compte dans les

modélisations multivariés, Arouri Mohamed El Hedi (2003) publie

un article novateur dans lequel il développe et teste une extension

asymétrique du modèle GARCH multivarié de Santis et

Gérard (1997). Ce travail s'inspire de cet article et le réplique

pour mieux baliser le terrain de l'intégration financière et la

diversification internationale du portefeuille.

Le modèle d'évaluation des actifs financiers

(MEDAF) développé par Sharppe (1964) et Litner (1965) s'inscrit

dans le cadre de l'extension des travaux de Markowitz (1952,1959) portant sur

l'optimisation de gain par le filtre moyenne - variance et la diversification

de portefeuille. Ce modèle sert à déterminer la

rentabilité espérée des actifs financiers en fonction de

leur sensibilité au risque du marché ou risque

systématique. Il s'adosse sur le fait que les décideurs quelle

que soit leur aversion au risque, choisissent des portefeuilles efficients en

terme de moyenne - variance. Un résultat du MEDAF est que seul le risque

systématique est rémunéré. Le risque individuel

associé à la détention d'un titre n'en est pas

rétribué car ce risque pourrait faire l'objet de

diversification.

Le MEDAF établit que les rendements

excédentaires d'un titre par rapport à l'actif sans risque sont

une fonction linéaire des rendements en excès du

marché.

Solnik (1974) présente une transposition internationale

du MEDAF, le modèle international d'évaluation des actifs

financiers MEDAFI susceptible de spécifier empiriquement la nature de

l'intégration des marchés financiers :

~ ~

Cov R R

( it wt

,

- =

it ) R ft ~

Var R

( wt )

) ( ( wt ) ft )

Å ~ -

R R

E R

(

~

, (2.11)

~ ~

avec : R it est la rentabilité du titre (ou du

portefeuille), Rwt celle du indice mondial et enfin

Rft le taux

sans risque.

Dans la section relative aux caractéristiques des

séries financières, nous avons vu que les rendements boursiers

sont très volatils et hétérospécifiques. Ces

caractéristiques biaisent l'estimation des primes de risques et seraient

la source de l'abandon empirique des modèles internationaux non

conditionnels.

2.4 MEDAFI conditionnel

Sharpe (1964) a confectionné une variante conditionnelle

de MEDAFI s'exprimant comme suit :

( it

R ~/ Ù t- 1 ) - R ft =

âiwa- 1[ Å( 14wt / Ù

)-]R , (2.12) -

|

Cov(

iiiR/Ù

avec fiw t- 1

Var( fiwt / t -

|

.

|

(2.13)

|

âiw , t- 1signifie la

réactivité variable selon les dates du titre ou de portefeuille i

au du marché mondial W.

Les espérances du rendement sont

calculées par rapport à l'ensemble des informations

Ùt-1 disponible en

t-1.

On peut reformuler l'équation (2.12) de telle

manière qu'elle constitue un cas particulier du modèle d' Alder

et Dumas (1973) :

~

Oit / Ù-RCov ( Rit

,), (2.14)

où ät- 1= ( )

~

Å Ù -

R R

it / t - 1 ft

(2.15)

VarV2wt /Ùt-1)

ät - 1 constitue le prix variable dans le temps de

la covariance du marché.

La référence à Stulz (1981), Bekaert et

Harvey (1995) et De Santis et Gerard (1998) nous montre que la formulation

(2.15) est fréquemment employée dans les études empiriques

car elle augure que les marchés financiers sont intégrés.

Ce faisant, l'homogénéisation des comportements au niveau des

marchés financiers impose des prix de risque identiques ou comme

l'exprime Arouri Mohamed El Hedi (2003) "Cette formulation

suppose implicitement que les marchés financiers sont

intégrés, c'est-à-dire le prix de risque de marché

est le même pour tous les actifs financiers et pour tous les

investisseurs".

De Santis et Gérard (1998) évoquent

l'intérêt de l'équation (2.14) qui permet de quantifier les

gains substantiels qui pourraient résulter de la diversification

internationale. La version conditionnelle du MEDAFI est outil indispensable

pour juger l'impact pratique de l'intégration financière dans la

stratégie de la diversification à l'international.

2.5 Conséquences pour les stratégies de

diversification internationale de portefeuille

Pour apprécier les implications sur les

stratégies de la diversification internationale de portefeuille, on

construit de deux portefeuilles ayant le même risque le premier

diversifié intentionnellement est symbolisé par I et, le second

constitué d'actifs purement locaux symbolisé par l. Logiquement,

on peut calculer les rendements anticipés de ces deux portefeuilles

à partir du modèle de l'évaluation des actifs financiers

conditionnel et l'écart de ces deux rendements peut s'expliquer comme un

profit ex ante dû à la diversification internationale.

Formellement, l'espérance des gains additionnels de la

diversification internationale est exprimée comme suit:

Å ( iiIt -

lilt / Ù t- 1 ). (2.16)

Le théorème de séparation de Black (1972)

nous enseigne que tous investisseurs, quelles que soient leurs budgets initiaux

et leurs degrés d'aversion pour le risque forment leur portefeuille

optimal par une combinaison entre le titre sans risque et le portefeuille de

marché. L'application de ce théorème au portefeuille I

nous permet d'écrire :

R = ùt - 1 kt + (1

- ùt- 1 )Rfi,, (2.17)

où ùt- 1 est le pourcentage investi dans

le marché mondial dont l'importance est relié au degré

d'aversion pour le risque de l'investisseur.

D'autre part on a :

Å ( iilt / Ù t- 1 ) -

R fi, = ät-

1Cov( Ii liiwt / Ù t-1),

(2.18)

Å ( iiIt / Ù t- 1 ) -

R fi, = ät- 1Cov

( ùt- 1liw liwt / Ù t- 1

) = ä- 1 ùt- 1Var(

14wt / Ù t-1 ), (2.19)

Å ( iilt / Ù

t-1 )-Rfi,

où ät - 1 =

Var( 14wt /

Ùt-1 )

Rappelons que les deux portefeuilles ont le même risque, ce

qui nous permet de déduire le poids ù à partir du

système suivant :

Var ( iiit / Ù t- 1

) =Var( iiIt / Ù , (2.20)

Var ( iiIt / Ù t- 1

) = ù 2 t-1 Var( liwt /

Ù . (2.21) -

On en déduit que:

|

VarVilt )

ù2 t -1 =

VarKt t-1

|

(2.22)

|

En faisant la différence entre l'équation (2.18) et

(2.19), on peut exprimer le gain additionnel relié à la

diversification internationale par :

( 1- ä t- 1[

ùt- 1Var( iiwt

/Ùt- 1) - (2.23) lt wt t -

Si on prend le cas particulier où ù = 1 on

aura :

(- = [ Var( iiwt / Ù ) -

Cov(iiit , Ùt-1)]. (2.24)

La dernière équation est riche d'enseignements,

elle révèle que le gain de la diversification internationale est

relié d'une façon croissante au risque spécifique du

marché domestique en question. Or, comme signalé plus haut dans

le cadre de MEDAFI, seul le risque systématique est

rémunéré.

Il serait profitable de réexprimer la formule (2.23) en

introduisant la corrélation entre le portefeuille domestique et le

marché mondial :

On sait que :

~

Cov R R

( ~ , / )

lt wt Ù t - 1

ñ=

iw t

, 1

-

Var( iilt Yar( iiwt

/Ùt-1

D'où :

( ~ ~- Rlt / Ù t - 1 ) = ñ

lw,t - 1 ) Var( ii mt-1). (2.26)

L'interprétation de cette dernière formule nous

amène à matérialiser le fait que le gain de la

diversification

internationale est une fonction décroissante du

coefficient de corrélation ñlw,t-1 .

On clairement que la

stratégie de diversification l'international est vaine

lorsque ñlw , t- 1 =1. Cette situation est survient

lorsque le portefeuille domestique suit exactement le même mouvement que

le portefeuille mondial.

2.6 La modélisation GARCH multivariée

Le modèle GARCH multivarié constitue la

clé de voûte de notre travail, raison pour laquelle nous jugeons

indispensable de faire une circonscription sommaire des différentes

modélisations GARCH multivariées dans le but d'exposer tous les

cas de figure. Cependant, nous avons délibérément exclu le

modèle à corrélations conditionnelles constantes

(CCC-GARCH) et le modèle de corrélation conditionnelle dynamique

(DCC-GARCH) car ils ne s'inscrivent pas dans le cadre de cette étude.

2.6.1 Le Modèle non contraint

Partant d'abord d'un GARCH (1,1) bivarié pour rendre

compte de la problématique se rapportant au nombre de paramètres

à estimer pour les GARCH (p, q) multivariés à n

composantes. Soient r1,t et r2,t les rendements de deux actifs 1 et 2

obéissants aux processus suivants :

r1, t = ì 1 , t +

å 1 , t , (2.27)

r2 , t = ì2, t +

å 2, t . (2.28)

En posant posons ( ' ) ' ,

å = å 1 , tå 2 ,

t

|

on obtient :

|

2

? å å å ? ? h h ?

1 , t 1 , 2 ,

t t 1 1 , t 1 2 , t

Å ? ( )

1 1 , 2 ,

å å , = Å ? ? =

t t t t 1 ? ?? h h ??

? å å å 2

2 , 1 , t t 2 , t ? 2 1 , t 22 ,

t

|

= Ht

|

. (2.29)

|

Ce qui nous permettra de construire le GARCH(1,1) bivarié

:

|

?h?

1 1

, t

? ?

? h 2 1 , t ?

? ?

?h22 . t ?

|

C+A

·

|

2

? å ?

1 , 1

t -

? ?

? å å ? +

·

B

1 , 1 2 , 1

t - t -

? 2 ?

å

? 2 , 1

t - ?

|

? h ?

1 1 , 1

t -

? ?

? h ?

2 1 , 1

t -

? ?

? h 22 , 1

t - ?

|

,

|

(2.30)

|

avec

? c ? ? a a a ? ?

11 11 12 13

b 13

b b

11 12

?

?

? .

?

?

? ? ? ? ?

b 21 b 22 b23

C = ? c , A = =

21 ? ? a a a 23 ? , B

21 22 ?

? c 22 ? ? a a a

31 32 33 ? ?

b 31 b 32 b33

? ? ? ? ?

Rappelons au travers que non contraint signifie que chaque

élément de la matrice variance - covariance conditionnelle est

généré par le même type de processus GARCH. Dans la

littérature économétrique, on utilise souvent le nom VECH

pour désigner cette représentation.

Elle nous permet d'extraire les variances et covariances

conditionnelles comme suit :

2 2

h 1 1 , t = c 11 +

a + a12å2 , t- 1 + a + b

h +b h + 13 2, t- 1 11 1 1, t- 1 12 2 1,

t- 1 13h 22, t-1

;

(2.31)

2 h 1 2 , t = c 21 +

a + a22å1J-1å

2,t-1 + a 2 + b h +b h

+ 1, t- 1 23 t- 1 21 1 1, t- 1 22 2 1,

t- 1 23h 22, t-1

;

22

h = +

c a + a å å + a b h b h

22 , 22 31 1 , 1

å - 32 1 , 1 2 , 1

- - 33 1

å + b h + +

- 31 1 1 , 1

- 32 2 1 , 1

- 33 22 , 1 .

t t t t t t t t -

Précisons que h1 1 ,

t et h 22 , t ne sont que les variances

conditionnelles de nos deux actifs 1 et 2 et enfin h1 2, t

leur covariance conditionnelle.

Il est clair que ce processus GARCH(1,1) bivarié non

contraint nécessite l'estimation de 21 paramètres. Pour un

modèle GARCH(p,q) multivarié à n équations, le

nombre de paramètres à estimer est donné par la formule

suivante :

|

n ( n n + 1 ) + ( p

+ qtn( n

2+1V

|

.

|

Ainsi pour un GARCH(1,1) multivarié à n = 4

équations le nombre de paramètres à estimer

s'élève à 210. On remarque vite qu'il devient très

contraignant d'estimer des processus non contraints pour un nombre

élevé de titres. D'ailleurs en pratique on se cantonne à

des processus GARCH(1,1) bivarié auquel on impose des hypothèses

restrictives pour limiter le nombre de paramètres à estimer, ce

qui a donné lieu à différentes conceptions

économétriques contraintes.

2.6.2 Modèles contraints

Il ne s'agit pas de lister de manière exhaustive toutes

les modélisations multivariées incluant des contraintes, mais

nous essayons de présenter brièvement les modèles les plus

connus qui nous permettent de mieux cerner notre étude.

2.6.3 Moo:Me Diagonal

C'est aux travaux de Bollerslev, Engle et Wooldridge (1988)

que remonte l'un des plus anciens modèles contraints connu sous le nom

de GARCH diagonal. Il s'agit concrètement d'une même

représentation que le modèle contraint vu

précédemment sauf que les éléments hors diagonale

des matrices A et B sont nuls c'est-à-dire :

a 110 0

0 0a

A = 0 a 22 0?,B= 0

0 0 ?

?

0 ? .

?

b33 ?

b22

0

b11

33

Ceci conduit à :

h = c +a å 2 +b

h

1 1

, t

11 11 1,

t

- 1

11

1 1, t-1

|

h 2 1 , t = c21 +

a22å 1, tå 2, t- 1 +

b22h 1 2,t-

|

1

|

;

|

(2.32)

|

h 22 ,t = c22 +

a33å

2, t- 1

b33 h 22, t-1 .

Cette technique permet de contourner le problème du

nombre de paramètres à estimer, que nous avons soulevé

auparavant. Cependant comme le note Gourieroux (1994) seule une

dépendance des termes avec leurs propres valeurs passées est

possible. De plus la condition que la matrice variance - covariance soit

positive définie n'est pas garantie et encore cette modélisation

n'est pas stable par composition de portefeuille.

2.6.4 Le Modèle BEKK-GARCH

Engle et Kroner (1995) ont proposé la

spécification suivante désignée sous le nom BEKK. Cette

modélisation élimine l'handicap du modèle diagonal en

garantissant une variance positive dans un cadre relativement moins

contraignant :

'

H C C A

= ' + ' å - 1 å - 1 + ' - , (

2.33)

A B H B

t t t t 1

où C est une matrice ( N x N) symétrique, A et B

sont deux matrices (N x N) de paramètres constants. Si on se limite

à la variante bivariée on aura :

? ?

?

?h h ? ? å 2 å

å ?

1 1 , t 1 2 , t 1 , 1

t - 1 , 1 2 . 1

t - t -

? ? = C C A

' + ' ?? ?? A B

+ '

2

? h h

t t ? ? å å

22 , å

2 1 , 2 , 1 1 , 1

t - t - 2 , 1

t - ?

h h

, (2.34)

?

? B

?

1 1 , 1

t - 1 2 , 1

t -

1

h h

2 1 . 1

t - 22 , t -

|

avec :

? c 11 0 ? ? a a ?

11

C = ? , ?

12

? A = ? ,

? c c

21 22 ? a a

? 21 22 ?

|

? b b ?

11 12

B = ? ? .

? b b

21 22 ?

|

2 2 2

å a a å å b h

2

h c c a 2

= + +

2 2 2 + 2 + a + + 2 b b h b h

+

1 1 , 11 21 11 1 , 1

- 11 21 1 , 1 2 , 1

- - 21 å 2 , 1

- 11 1 1 , 1

- 11 2 1 , 1 2 1 , 1

- - 21 22 , 1 ,

t t t t t t t t t -

2

h c c a a

= + å 2 + ( a a a a )

å å + b b h ( )

2 1, 21 22 11 21 1 , 1

- 21 21 + a a

11 22 1, 1 2 , 1

- - 21 22 2, 1

å +

- 11 12 1 1, 1 + b b b b h

- 21 12 +

t t t t t t 11 22 2 1, 1

t -

2 2 2 2 2

h = + å 2 å

2

c a

2 + +

a a a + b h + 2 b b h + b

h

22 , 22 12 1 , 1

- 12 22 1 , 1 2 , 1

å å

- - 22 2 . 1

- 12 1 1 , 1

- 12 22 2 1 , 1

- 22 22 , 1 ,

t t t t t t t t -

h 2 1, t est identique que h 1 2 ,

t puisque la matrice variance - covariance est symétrique.

La spécification diagonale symétrique du

modèle oblige l'observation des contraintes suivante : a1

2 = a2 1 = 0 et b1 2 =

b2 1 = 0 et par conséquent on aura :

h 1 1 , t = c 2 11 +c 2 21

+a12 1å12 t- 1

b121h 1 1 , t-1

|

h = c c a a å å

+ + b b h ,

2 1 , t 21 22 11 22 1 , 1 2 , 1

t - t - 11 22 2 1 , 1

t -

2

et h 22 , t = c22

a22 2å 22, t- 1

b 2 h

22 22, t-1 .

|

(2.35)

|

Quant à la spécification diagonale

asymétrique :

22

( )

2 å 2 î

2

= + + s 2

c c a

2 2

h + + t

1 1 , 11 12 11 1 , 1

- 11 1 , 1

- 11 ç ,

t t t 1 , 1

t -

î it = å

itÉ it ou Iîit

= 1 si åit = 0 et 0 sinon , (2.36)

2 2

s 2

h b h

2

å 2

c a 2

= + +

+

22 , 22 22 2 , 1

- 22 22 , 1

- 22 î ,

t t t 2 , t-1

h 1 2 , t = c12 c

22 a11a22å 1, t- 1 å

2 , t- 1 b11b 22h 1 2, t-

1 s11s 221, t- 1 2 , t - 1 2 , t-1

.

Enfin la spécification asymétrique avec effet de

taille :

2 2 2 2

= +

( ) î 2

c c a

2 2 2

h b h

2

+ + s + t ,

1 1 , t 11 22 11 å +

1 , 1

t - 11 1 1 , 1

t - 11 1 , 1

t - 11ç 1, t-1

çit =

åitÉçit oil É çit = 1

si åit = hiit et 0 sinon ;

(2.37)

|

2 2 2 2

h c a

= +

2 2 å b h

2

+ + s î + t

22 22 22 2 , 1

- 22 22 , 1

- 22 2 , 1 22 ç

t t t t -

|

,

2, t-1

|

h 1

= c c a a

+ å å + b b h + s s t t

2 , 12 22 11 22 1 , 1 2 , 1

- - 11 22 1 2 , 1

- 11 22 1 , 1 2 , 1

î î +

- - 11 22 1 , 1 2 , 1

.

ç ç

t t t t t t t - t -

mt? 1) ? R ft =ä t? 1Cov( 1`? 1,t , 14wt /

Ù t?1)

2.6.5 Modèles à facteurs

La référence aux travaux de Engle,Ng et

Rothschild (1990) nous renseigne que chaque éléments du processus

en question est commandé par des processus à facteurs et d'une

innovation. Pour simplifier on se limite au cas d'un seul facteur. Ce faisant,

le modèle GARCH(1,1) s'exprime comme suit :

'2

H C [ w

= + ëë ' á 2 ' å

- å - + â ' -

w w H w] ,

t 1 1

t t t 1

2

= [ w f t 2

C â 2

- ëë ëë á

w

' + ' + + h t 1 ] ,

- 1 -

= C * +ëë .

' ht

C est un matrice symétrique de dimension N x N.

ë et w sont des vecteurs de dimension N x 1.

2 2

C C

* = - ëë et 1

2

' w h t = w + á f t - +

â h t - représente la variance GARCH(1,1) du facteur

f t = w 'å t . Cela

1

veut dire que la dynamique de la variance conditionnelle Ht est

reliée à la dynamique de la variance du facteur qui suit un

processus univarié.

2.7 SPÉCIFICATION EMPIRIQUE

Le point de départ de notre spécification empirique

est la relation suivante :

( 1 )=ä t- 1Cov(

ii it , IL / Ù -1).

Cette formule est fréquemment utilisée dans la

littérature financière pour tester le MEDAF. Elle traduit le fait

que les anticipations de l'investisseur calculées par l'excèdent

de rentabilité des différents actifs financiers et ce,

conditionnellement à l'ensemble des informations disponibles en (t-1).

Son application pour N actifs risqués ainsi que pour le portefeuille du

marché mondial se traduit par un système d'équations

valable à chaque repère du temps :

O1 t / Ù t- 1) - R

ft =ä Cov( R1,t ,

Rwt / Ù t-1)

.

( 1 ) 1 ( / 1 )

~ ~

Å R wt / Ù - - = -

t R ft ä t Cov R

wt Ù ?

t

En traduisant ce système d'équations sous une forme

matricielle on a :

|

~

R t R ft ô ä t h

Nt å ~ t

- = - 1 + ,

|

å ~ t Ù t -

/ 1 ~ N( 0, H t ) .

|

ô est un vecteur unitaire de dimension (N,1). H

est une matrice (N x N) de variance - covariance

conditionnelle des

excès de rentabilités et enfin ht est la

Niéme colonne de Ht qui n'est autre que la

covariance conditionnelle de chaque actif avec le portefeuille de

marché mondial.

2.8 Processus de la variance et la covariance

conditionnelles

La dernière équation exige l'estimation

concomitante de la covariance de chacun des N-1 actifs et de la variance

conditionnelle du marché mondial. Récemment, on commence à

accorder de l'importance à la spécification GARCH(1,1)

étant donné qu'elle capte le mieux les propriétés

des séries chronologiques financières [voir Engle et Kroner

(1995), De Santis et Gérard (1997,1998) et Nilsson (2002)]. Puisque nous

voulons mesurer l'incidence de l'intégration grandissante des

marchés financiers sur les gains susceptibles d'être

générés par les stratégies de la diversification

internationale, l'adoption de la spécification de la

spécification GARCH(1,1) à paramètres variables est

vivement souhaitable.

Comme nous l'avons vu le modèle BEKK GARCH est

formalisé comme suit :

'

H C C A A B H B

t = ' + ' å - 1 å - 1 + '

- ,

t t t 1

avec C est une matrice ( N x N) symétrique, A et B sont

deux matrices (N x N) de paramètres constants.

Plusieurs travaux empiriques ont eu recours à la

modélisation BEKK. L'un de ses avantages est l'assurance d'une matrice

variance - covariance définie et positive. Néanmoins, comme le

précise Arouri Mohamed El Hedi " le nombre de paramètres à

estimer pour la matrice des variances -covariances est très

élevé. La plupart des études utilisant la

spécification GARCH multivarié limitent le nombre des actifs

étudiés et/ou imposent des restrictions sur le processus

générant Ht.

Bollerslev (19910) et Ng (1991) supposent que les

corrélations sont constantes. Ce qui est très

restrictif.

Login et Solnik (1995) et Stulz (1996) montrent que les

corrélations entres les actifs financiers varient avec

les conditions de marché, ce que le modèle avec

corrélations constantes ne peut prendre en compte. Bollerslev, Engle et

Wooldridge (1988) imposent la diagonalité des matrices A et B. Cela

implique que les variances dans Ht ne dépendent que du carré des

résidus passés et un terme autorégressif. Cette

spécification paraîtrait très restrictive car elle ne

permet pas de prendre en compte la dépendance des volatilités

conditionnelles entre les marchés mise en évidence notamment par

Hamao, Nasulis et Ng (1990) et Chan, Karolyi et Stulz (1992) sur des

données avec des fréquences élevées."

Puisque nos données sont de fréquence mensuelle

nous jugeons comme l'a fait Arouri Mohamed El Hedi qu'il y a une faible

transmissibilité de la volatilité entre les marchés. Nous

démontrerons par la suite que les carrés des résidus sont

très faibles pour nos données mensuelles.

Comme le soulignent plusieurs auteurs, dans la plupart du

temps, l'effet d'un choc négatif sur la variance conditionnelle est plus

important que celui d'un choc positif. C'est ce qu'on appelle l'effet

d'asymétrie. Raison pour laquelle le modèle

économétrique que nous adoptons permettra par le truchement des

variables dichotomiques de répondre différemment suivant le signe

du choc.

En définitive le modèle qui nous servira

à élucider notre problématique est bel et bien l'extension

du modèle BEKK qui capte les réactions asymétriques des

variances et covariances conditionnelles aux innovations des

rentabilités. Ce modèle est formalisé comme suit :

' '

å å ' A B H B S

+ ' + ' î î ç ç

+ T ' T ,

t - 1 t - 1 t - 1 T t

- -

1 1 t - -

1 t 1

H C C A

= ' + '

t

où S et T sont deux matrices de taille (N x N) tels que

:

îit = å it É

it où Iîit = 1 si

åit = 0 sinon

ç it = å it É

ç it où É çit = 1 si å

it = h iit et o sinon.

S et T sont deux matrices diagonales de taille (N x N).

2.9 Processus de la moyenne conditionnelle

L'utilisation au départ de la version internationale

conditionnelle du MEDAF avec prix du risque constant est incontournable

même s'il ne permet pas de saisir tous les déterminants de la

dynamique du prix du risque. Ce faisant, une spécification MEDAFI

conditionnel avec prix du risque constant est critiquable à plusieurs

niveaux comme l'a mentionné à juste titre Harvey (1991). En plus,

le MEDAFI avec prix de risque constant ne résiste pas lorsqu' il est

confronté aux observations réelles (ex post).

Rappelons que le MEDAFI conditionnel à prix de risque

constant s'exprime par :

R ~ t - Rftô =

ähNt +å ~ / 1 ~ N ( 0, H t

)

å ~ t Ù t- ,

où ä est le prix de risque constant commun

à tous les marchés, le prix du risque est défini ainsi :

~

-

ft

Å ( )

R Ù R

wt / t - 1

.

ät- 1 = ( 1 )

~

Var R / Ù

wt t -

Supposer que le prix de risque est constant revient à

supposer que la pente de la droite de marché des capitaux est constante

et ne contredit pas le fait que les déterminants de cette pente peuvent

varier suivants les dates [voir Santis et Gérard (1997)].

Par conséquent, on se doit logiquement dans une seconde

étape, de faire varier le prix du risque de covariance suivant le

facteur dates. Pour éviter le problème largement débattu

dans la littérature financière quant à la

possibilité du prix du risque de prendre des valeurs négatives,

de nombreux auteurs dont Carrieri (2001), De Santis et Gérard

(1997,1998) et de Santis et al (2003) ont modélisé le prix de

risque de covariance en fonction de variables économiques. Arouri

Mohamed El Hedi s'est inspiré de ces travaux pour déceler une

liste d'instruments économiques à l'utiliser comme vecteur

d'information. Ce vecteur informationnel noté Z que nous reproduisons

dans ce travail est un sous ensemble de l'état de l'univers Ù

inobservable par nature. Il est

composé des instruments économiques suivants :

> La moyenne mobile d'ordre 3 de l'indice MSCI, MMSCI ;

> Une prime de terme mesurée par la différence

entre un taux d'intérêt court ( Bon de trésorerie

américain à trois mois ) et un taux long (bon du trésor

gouvernemental américain à10 ans), PDT ;

> Une prime de défaut mesurée par l'écart

entre le rendement des obligations notées Baa et celles notées

Aaa par l'agence Moody's, PDD ;

> L'inflation calculée à partir de l'indice des

prix à la consommation américain, INF ;

> La croissance de la production industrielle américain

; PIN.

Pour rendre le modèle robuste nous incluons aussi les deux

variables dichotomiques suivantes :

> Une variable muette qui vaut 1 en octobre 1987 et 0

à toutes les autres dates. Cette variable est censee capter l'effet du

Krach boursier d'octobre 1987, OCT ;

> Une variable muette qui prend 1 en janvier et 0 ailleurs,

JAN. En definitive le prix du risque de covariance conditionnel est donne par

:

ä t - 1 =

ä ä

+ MMSCI + ä PDT + ä PDD +

ä INF + ä PIN + ä OCT JAN

+ ä .

0 1 t - 1 2 t - 1 3 T - 1 4 t

- 1 5 t - 1 6 7

2.10 La fonction de vraisemblance

En faisant reference à Gourieroux (1997) à

Bollerslev et Wooldridge (1996) on peut dire que sous l'hypothèse de la

normalite de la distribution conditionnelle multivariee, la fonction de

vraisemblance est formalisee comme suit :

vi

ln 4 ) = - TN ln( 2 ð) - 1 ? ln[ det( H

, w A - 2? å;(ø ) H

t1 (ø)å

Jø)

2 2

où ø est le vecteur de paramètres

inconnus et T et le nombre d'observations. Or, comme on l'a vu dans la

section reservee aux proprietes des series financières

l'hypothèse de la normalite est souvent rejetee. L'estimation est

effectuee suivant la methode du maximum de vraisemblance.

L'estimateur du maximum de vraisemblance est :

\A xd

T

,

kMV - ø 0 1?

-AA0, P01

Q0P01)

où ø0 est le vrai vecteur de

paramètres.

Le test de maximum de vraisemblance est subdivise en trois tests

:

> Le test de Wald ;

> Le test de Multiplicateur de Lagrange (LN) ;

> Le test de Ratio de vraisemblance (LR).

Les trois tests sont asymptotiquement distribués selon une

loi de 2

÷r oil r est le nombre de conditions

sous l'hypothèse nulle H0. En échantillon fini il est

démontré qu'en valeur numérique on a :

LN = LR = Wald ce qui implique que

Wald est plus puissant car on rejette plus l'hypothèse H0. Cependant, on

n'utilise pas simplement le test de Wald car au départ on ne

connaît pas la vraie distribution.

2.11 Méthodologie du test de MEDAF

Tester la validité du MEDAF revient à tester les

hypothèses suivantes :

H0 : á = 0,

H1 : á ? 0 pour au moins un des titres.

L'implication de la version du Sharpe- Lintner du MEDAF est que

tous les éléments du vecteur a sont nuls. Dans ce cas, on peut

retenir la validité du MEDAF.

2.11.1 Tests utilisés

- Test de Wald, intégré

à E-Views via la statistique de test J0 :

.

J 0 = alVar[ a]]-

1a??a

?÷2N

? - -

T N 1 ? 2

Pour la correction du degré de liberté : J

= ??* ? ??

J a x

1 0 N

??

NT

- Test de ratio de vraisemblance (LR)

; c'est un test de ratio de vraisemblance qui compare les erreurs

du

modèle non contraint aux erreurs du modèle

contraint via les statistiques de test J2 et J3 .

J 2 = 2(L- L) =T{ ln i

2

CONTRAINT - lni NON CONTRAINT } ???

÷N

.

*

?

|

( ) 2

T N

- - 2

2 A

J 3 = J 2 ? ?? ÷ N

T

|

.

|

Ho rejeté si J2 ou J3 est supérieur à la

valeur critique de ÷r2 .

Cet éclairage économétrique nous permettra

de mieux comprendre et interpréter les tests qui seront appliqués

à nos modèles de base constitués par les équations

précédentes.

CHAPITRE III

ANALYSE EMPIRIQUE

III.1 Exploration de l'état de

l'intégration des marchés financiers : Réplication du

modèle Akdogan (1996)

Dans la partie introductive, nous avons avancé

l'idée selon laquelle l'intégration financière s'est

intensifiée grâce au phénomène de la globalisation.

La réplication de l'article d'Akdogan (1996) nous permettra de faire

formellement l'état des lieux sur l'intégration

financière. Rigueur empirique oblige, nous partirons de ce modèle

simple pour ensuite utiliser le modèle robuste BEKK-GARCH

multivarié asymétrique. Ce dernier nous permettra de confirmer ou

d'infirmer le pragmatisme actuel de la stratégie de la diversification

internationale.

III.1.1 Sources des données

Nos données proviennent de la base de données

Compustat. Nous y avons extrait le niveau d'indice boursiers de vingt pays dont

les données étaient complètes et l`indice MSCI World que

nous avons pris comme portefeuille mondial. La plage temporelle va de janvier

1991 jusqu'au décembre 2007 en fréquence mensuelle. Pour la

capitalisation boursière de chaque pays nous avons fait appel aux

statistiques de la Banque Mondiale ( Word Development Indicators) .

III.1.2 La réplication

Les rendements des différents indices mensuels ont

été déterminés par le logarithme de la

première différence des niveaux des indices. Par la suite, nous

avons estimé la fraction du risque systématique et non

systématique de chacun du marché par rapport au marché

mondial en calculant le bêta de chaque marché.

Intuitivement il nous est apparu judicieux de subdiviser notre

champ temporel en deux sous période, soit avant et après 1998. Ce

choix s'explique par le fait que cette année constitue une

démarcation nette à cause des crises qui ont frappé les

pays du Sud-est Asiatique, l'Amérique Latine et la Russie.

Les tableaux 1 et 2 récapitulent les statistiques de

rendement et de risque des marchés de notre échantillon

et

pour les deux sous périodes. En effet, nous retrouvons dans ces

tableaux les rendements moyens, les écarts

types ainsi que les â i des différents

pays. Les capitalisations boursières des pays ainsi que leurs poids

respectifs y sont inscrits à coté de la fraction du risque

systématique Pi.

La dernière colonne des tableaux 1 et 2 retrace une

autre mesure de la segmentation. Cette mesure ajuste la fraction du risque

systématique par la contribution relative du pays à la valeur

totale du marché mondial et ce, en divisant le risque

systématique par le poids respectif du pays.

Tableau 1: Résultats de la réplication du

modèle d'Akdogan : Première sous période :

1991-1999

|

Cap.Boursière (en billion $)

|

W-Cap

|

Moyenne

|

Ecart-Type

|

Beta

|

Risque Sys

|

Risq Sy Aj

|

|

AUSTRALIE

|

372

|

0,01135739

|

0,00757611

|

0,04023899

|

0,74247961

|

0,460172242

|

40,5174237

|

|

Autriche

|

29,1

|

0,00088844

|

0,00110507

|

0,06153495

|

0,653343465

|

0,152364912

|

171,496918

|

|

Belgique

|

183,28

|

0,00559565

|

0,01420253

|

0,04136547

|

0,581497831

|

0,267095104

|

47,7326115

|

|

CANADA

|

842,52

|

0,02572266

|

0,00746981

|

0,04136547

|

0,826034433

|

0,538971786

|

20,9531903

|

|

DENMARK

|

107,2

|

0,00327288

|

0,0092998

|

0,05336181

|

0,700276241

|

0,232767985

|

71,1201733

|

|

FINLAND

|

295,24

|

0,00901386

|

0,02209422

|

0,09275142

|

1,233898582

|

0,239201205

|

26,5370419

|

|

France

|

1447,52

|

0,04419369

|

0,01224148

|

0,05333817

|

0,856473039

|

0,34849516

|

7,8856323

|

|

Allemagne

|

1273

|

0,03886548

|

0,01210725

|

0,05083684

|

0,767110274

|

0,307754255

|

7,91844686

|

|

Hong Kong

|

623,61

|

0,0190392

|

0,00986745

|

0,08890267

|

1,153836332

|

0,227669257

|

11,9579206

|

|

Italie

|

767,9

|

0,02344446

|

0,0111616

|

0,08157552

|

0,861663503

|

0,150799959

|

6,43222014

|

|

JAPAN

|

3162

|

0,09653783

|

-0,0037194

|

0,05777522

|

1,069766066

|

0,463382951

|

4,80001428

|

|

Malysie

|

116,1

|

0,00354461

|

-0,0064934

|

0,10918929

|

1,399764731

|

0,222124054

|

62,6653856

|

|

Hollande

|

642,42

|

0,01961348

|

0,01600558

|

0,04558311

|

0,817602987

|

0,434833175

|

22,1701158

|

|

N-Zeland

|

19,08

|

0,00058252

|

0,00506102

|

0,05541632

|

0,900055865

|

0,356540725

|

612,061578

|

|

Norvége

|

65,13

|

0,00198846

|

0,00393589

|

0,06980266

|

1,070294538

|

0,317766636

|

159,805441

|

|

Singapore

|

153,45

|

0,00468492

|

0,00162374

|

0,06719471

|

1,000372535

|

0,299570463

|

63,9435057

|

|

Espagne

|

505,47

|

0,01543231

|

0,01326392

|

0,07018593

|

1,208906709

|

0,40098771

|

25,9836418

|

|

Suéde

|

329,12

|

0,01004824

|

0,01515838

|

0,06578148

|

0,911330037

|

0,259411758

|

25,8166405

|

|

Suisse

|

792,12

|

0,02418392

|

0,01707812

|

0,05084303

|

0,813104385

|

0,345680888

|

14,293834

|

|

U-K

|

2582,97

|

0,07885968

|

0,01038935

|

0,03984089

|

0,685560968

|

0,400202443

|

5,07486762

|

|

Monde

|

32754

|

1

|

0,00925434

|

0,036764

|

1

|

1

|

1

|

Tableau 2 : Résultats de la réplication du

modèle d'Akdogan : Deuxième sous période :

1999-2007

|

Cap.Boursière

(en billion $)

|

W-Cap

|

Moyenne

|

Ecart-Type

|

Beta

|

Risque Sy

|

Risq Sy-Aj

|

|

AUSTRALIE

|

806,3

|

0,018181593

|

0,007005818

|

0,031385991

|

0,52241015

|

0,44331089

|

24,3824015

|

|

Autriche

|

125,46

|

0,00282905

|

0,012516608

|

0,044850671

|

0,56863147

|

0,25720582

|

90,9159828

|

|

Belgique

|

326,48

|

0,007361933

|

0,001444855

|

0,050379377

|

0,84243456

|

0,4474285

|

60,7759557

|