BANQUE CENTRALE DES ETATS DE L'AFRIQUE DE

L'OUEST

(BCEAO)

CENTRE OUEST-AFRICAIN DE FORMATION ET D'ETUDES

BANCAIRES

(COFEB)

Mémoire pour l'obtention du

Diplôme

d'Etudes Supérieures Bancaires et Financières

(DESBF)

CYCLE LONG-ENCADREMENT SUPERIEUR -

31ème Promotion

T HEME :

La dette publique au Togo : une tentative

d'identification des facteurs explicatifs

Réalisé par :

M. Nasser TALL

BOUBACAR

Sous la direction du :

Professeur Nadédjo

BIGOU-LARE

Agrégé en Sciences de Gestion

Doyen de la

Faculté des Sciences Economiques et de Gestion (FASEG)

Année académique 2008 - 2009

DEDICACE

A mon père, feu Youssouf Boubacar

TALL,

A ma mère, Arifatou BOUKARI,

et

à mes frères :

Boubacar Fayçal

TALL,

Boubacar Tidjani TALL,

Boubacar Djamilata TALL.

REMERCIEMENTS

Avant d'entamer ce mémoire, nous exprimons notre gratitude

envers :

· Monsieur Baba Kokoga BAKPENA, Directeur

des Finances pour ses conseils et sa disponibilité constante ;

· Monsieur Assou APEZOUKE, Directeur

Adjoint des Finances, pour sa disponibilité ;

· Professeur Nadédjo BIGOU-LARE,

Doyen de la Faculté des Sciences Economiques et de Gestion de

l'Université de Lomé pour avoir accepté diriger ce travail

avec promptitude. Ses orientations nous ont été très

bénéfiques ;

· Monsieur Ayira KOREM, Assistant

du Professeur, dont l'encadrement a facilité notre tâche

;

· Messieurs les Directeurs et le personnel de la Direction

de la Formation du COFEB ;

· Tous les chefs de services qui nous ont

réservé un peu de leur temps, qu'ils reçoivent

l'expression de notre profonde gratitude ;

· Docteur Ryssalatou AYEVA épouse

DIAWARA, pour toutes ses contributions ;

· Monsieur Boundjou SAMA, pour son

assistance et ses encouragements ;

· Docteur Kossi SAMA, pour ses conseils et

ses encouragements ;

· Madame Rose Alewa GNOFAME pour ses

conseils et ses encouragements ;

· Mademoiselle Abidé BEKETI pour sa

patience et ses encouragements ;

· Mademoiselle Aningam AYASSOR pour sa

contribution ;

· Aux familles TALL et

THIAM pour nous avoir assisté tout au long de cette

année ;

· Messieurs Aboudou Raouf TCHABI-DJOGOU et

Tchalaye ZATO pour leurs encouragements et leur concours

à la réalisation de ce travail ;

· Enfin, nous disons merci à tous ceux qui ne sont

ici citées mais qui, de près ou de loin nous ont apporté

leur assistance ;

· A vous tous, nous dirons encore MERCI ! MERCI ! MERCI

!

Résumé

Ce mémoire se propose d'identifier les facteurs

explicatifs de l'endettement du Togo. Cette analyse sera faite à l'aide

de la méthode des moindres carrés ordinaires avec des

données couvrant la période 1980-2008 (soit 29 ans).

Le traitement de ce modèle a donné des

résultats dans l'ensemble satisfaisants les hypothèses de la

recherche.

En effet, les importations rapportées au produit

intérieur brut, la dévaluation du franc CFA, et le taux de change

du franc CFA se trouvent être les facteurs explicatifs du niveau

d'endettement du pays et qui sont validés par le modèle

estimé.

Fort de ces résultats il a été

recommandé aux autorités publiques de rechercher des prêts

assortis de forte concessionnalité, un effort d'amélioration du

taux de

croissance, un assainissement des finances publiques en vue

de l'amélioration de la balance fiscale et une bonne gestion de la

dette.

SIGLES ET ABREVIATIONS UTILISES

|

ADF

|

: Augmented Dickey -Fuller

|

|

BM

|

: Banque Mondiale

|

|

FMI

|

: Fonds Monétaire International

|

|

MCE

|

: Modèle à Correction d'Erreur

|

|

MCO

|

: Moindres carrés ordinaires

|

|

PAS

|

: Programmes d'Ajustements Structurels

|

|

PIB

|

: Produit Intérieur Brut

|

|

PPTE

|

: Pays Pauvres Très Endettés

|

|

PVD

|

: Pays en Voie de Développement

|

|

UE

|

: Union Européenne

|

TABLE DES MATIERES

Dédicace 2

Remerciements 3

Résume 4

Liste des sigles et abréviations 5

Table des matières 6

INTRODUCTION GENERALE 10

PREMIERE PARTIE : L'ENDETTEMENT

PUBLIC : DE LA LITTERATURE A L'ETAT DES

LIEUX AU TOGO 12

CHAPITRE I : L'ENDETTEMENT PUBLIC ET SES EFFETS DANS LA

LITTÉRATURE 12

SECTION1 : Notions de dette publique, de

soutenabilité ou de viabilité de la dette

A - Notions de dette et de soutenabilité de la dette 12

1 - Notions de dette 12

2 - Notion de soutenabilité ou de viabilité de la

dette 13

B- Les différentes conceptions sur l'endettement public

13

1 - Les conceptions classique et keynésienne 14

1-1 La conception classique 14

1-2 La conception keynésienne 14

2 - Les autres conceptions

2-1 Les approches alternatives à la théorie

keynésienne 14

2-2 La conception de l'école des anticipations

rationnelles 14

SECTION 2 : CAUSES, CONSÉQUENCES ET MOTIFS DE

L'ENDETTEMENT

PUBLIC 15

A- Causes de l'endettement public 15

1- Les causes exogènes 15

1-1 La détérioration des termes de

l'échange 15

1-2 L'offre abondante de liquidités internationales

15

1-3 Les conditions d'emprunt très favorables 15

2 - Les causes endogènes 15

2-1 Les modèles de développement 16

2-2 Déficit des balances des paiements 16

2-3 Les investissements improductifs 16

B- Les conséquences, motifs et efficacité de

l'endettement public 16

1- Conséquences de l'endettement public 16

1-1 Conséquences économiques 16

1-1-1 Problèmes de finances publiques 16

1-1-2 Problèmes macroéconomiques 16

1-1-3 Problèmes d'efficacité économique

17

1-1-4 Problèmes d'équité

intergénérationelle 17

1-2 Conséquences sociales et politiques 17

2- Motifs de l'endettement 17

2-1 Les motifs de l'endettement 17

2-1-1 Les motifs de l'emprunt extérieur 17

2-1-2 Les motifs de l'emprunt intérieur 18

3- Efficacité de la dette extérieure 18

CHAPITRE II : ANALYSE DESCRIPTIVE DU NIVEAU DE

L'ENDETTEMENT PUBLIC AU TOGO 19

SECTION 1 : STRUCTURE DE LA DETTE ET ETUDE DESCRIPTIVE DE

LA DETTE EXTERIEURE DU TOGO 19

A- Structure de la dette publique, structure de la dette

extérieure et son évolution 19

1- Structure de la dette publique 19

2- Structure et évolution de la dette extérieure

19

2-1- Structure de la dette extérieure publique 19

2-2 Evolution de la dette extérieure du Togo entre

1980 et 2008 19

B- Evolution de quelques indicateurs du poids de la dette

extérieure de 1980 à

2008 19

1- Evolution de l'encours de la dette extérieure/PIB

20

2- Evolution du ratio service de la dette

extérieure/exportations 20

3- Evolution du ratio dette extérieure/exportations 20

4- Evolution du service de la dette extérieure sur le PIB

20

5- Evolution du degré d'ouverture 20

6- Evolution des importations par rapport au PIB 20

SECTION 2 : La dette intérieure 20

A- STRUCTURE ET EVOLUTION DE LA DETTE INTERIEURE 20

1- Structure de la dette intérieure publique 20

2- Evolution comparée de la dette intérieure

togolaise et du déficit budgétaire entre 1990 et 2008 22

B- Evolution de quelques ratios de la dette intérieure et

causes de l'endettement intérieur 22

1- Evolution de quelques ratios de la dette intérieure

23

1-1 Tendance du ratio dette intérieure/PIB 23

1-2 Tendance du ratio dette intérieure/Recettes 23

2- CAUSES DE L'ENDETTEMENT INTERIEUR 23

2-1 Causes structurelles 23

2-2 Causes conjoncturelles 24

DEUXIEME PARTIE : ANALYSE ECONOMETRIQUE DE LA DETTE 25

CHAPITRE 1 : ANALYSES EMPIRIQUES ET ECONOMETRIQUE 25

SECTION 1 : RESULTATS D'ANALYSES EMPIRIQUES ET

SPECIFICATION DU

MODELE 25

A- RESULTATS D'ANALYSES EMPIRIQUES 25

B- Spécification du modèle et étude des

séries 27

1- Spécification du modèle 27

1-1 Les variables du modèle 27

1-2 Forme mathématique du modèle 28

1-3 Estimation de la fonction d'endettement extérieure

du

Togo 28

1-4 Source des données de l'étude 28

2- Etude des séries 28

2-1 Etude de la stationnarité des séries 29

2-2 Test de cointégration de Johansen 29

2-3 Choix de la technique 29

SECTION 2 : Estimation et validation du modèle

30

A- Estimation du modèle 30

B- Validation du modèle 31

1- Validité statistique 31

1-1 Interprétation du coefficient de détermination

31

1-2 Test de significativité 31

1-2-1 Test de Fisher 31

1-2-2 Test de student 31

2- Validité économétrique 31

2-1 Test de multicolinéarité 31

2-2 Test d'homoscédasticité des erreurs 31

2-2-1 Test de White 31

2-2-2 Test ARCH 32

2-3 Test de corrélation des erreurs de Breusch-Godfrey

32

2-4 Test de spécification de Ramsey 32

2-5 Test de Jarque-Bera 32

2-6 Analyse de la stabilité du modèle 33

2-6-1 Test Cusum 33

2-6-1 Test Cusum carré 33

2-7 Evaluation du pouvoir prédictif du modèle 33

CHAPITRE 2 : INTERPRÉTATIONS DES RÉSULTATS

ET RECOMMANDATIONS DE

POLITIQUES ÉCONOMIQUES 34

SECTION 1 : Interprétations des résultats

34

A- Résultats de l'estimation et interprétation du

coefficient de correction

d'erreur 34

1- Résultats de l'estimation 34

2- Interprétation du coefficient de correction d'erreur

35

B- Interprétation des élasticités 35

1- Interprétation des élasticités ou

semi-élasticités de long terme 35

2- Interprétation des élasticités de court

terme 36

SECTION 2 : RECOMMANDATIONS DE POLITIQUES

ÉCONOMIQUES 37

A- Cadre de l'endettement 37

B- Cadre du développement économique 38

CONCLUSION GENERALE 39

BIBLIOGRAPHIE 40

ANNEXES

INTRODUCTION GENERALE

Au cours des deux dernières décennies, le

contexte économique de l'ensemble des pays pauvres très

endettés (PPTE), en général et du Togo en particulier, a

été marqué par un endettement sans

précédent. La crise de la dette dans les pays en

développement continue de faire la une des journaux à travers le

monde. Elle est considérée comme étant l'un des facteurs

retardant le développement économique des pays pauvres.

Le contexte économique international a joué un

rôle prépondérant dans l'aggravation de la crise :

fluctuation des taux de change, baisse du prix des matières

premières et détérioration des termes de l'échange,

hausse des taux d'intérêt et baisse des prêts assortis de

conditions concessionnelles. En outre, cette crise est imputable aux politiques

internes : mauvaise gestion de la dette publique, mauvaise allocation des

ressources et absence de discipline financière rigoureuse.

Après la deuxième guerre mondiale, l'Europe

s'est reconstruite grâce au «plan Marshall1».

S'inspirant de cet exemple, dans la décennie de 1970, les pays se sont

endettés pour faire face à un désir d'investissement

intensif destiné à réaliser des taux de croissances fortes

du PIB. Ceci dans l'espoir que la croissance économique amorcée

crée les ressources nécessaires au remboursement des prêts

contractés. Tel n'a pas été le cas car cela a plutôt

conduit à un cercle d'endettement. Cette situation a été

favorisée aussi bien par des facteurs internes (une mauvaise gestion de

la dette et allocation des ressources, une absence de discipline

financière rigoureuse) que par des facteurs externes (la fluctuation des

taux de changes, la baisse des cours des matières premières, la

détérioration des termes de l'échange, la

dévaluation...). Cet environnement a conduit le pays à

enregistrer des déficits insupportables et de faibles taux de

croissance.

En 1981, la récession mondiale survint et le prix du

pétrole diminua. Le 12 août 1982, le Mexique signifia à ses

créanciers que sa banque centrale avait épuisé ses

réserves et qu'elle ne pouvait plus honorer les paiements prévus

sur la dette étrangère. Ensuite, après le Mexique, des

pays comme l'Argentine et le Brésil ont suivi le pas. C'est le

début de la crise de la dette. Les solutions de sortie de la crise sont

: les prêts concertés, l'allègement de la dette, le

rééchelonnement de la dette, les Programmes d'Ajustement

Structurel (PAS) et le plan Brady. Les pays dont la dette était

rééchelonnée empruntaient souvent au FMI et donnaient leur

accord à des programmes de stabilisation inspirés par

celui-ci.

Un an plus tôt, la mise en oeuvre au cours des

années 80 des PAS s'est faite notamment avec l'appui de la Banque

Mondiale (BM) et du Fonds Monétaire International (FMI).

Au milieu des années 1990, les mécanismes

d'allègement de la dette (le plan Brady2 et les menus

d'options combinant réduction et refinancement de la dette), et

l'ensemble des mesures visant à réduire les besoins d'emprunt

n'étaient pas suffisants pour ramener l'endettement à un niveau

tolérable. En 1996, les institutions de Bretton Woods (FMI et BM) ont

lancé conjointement une initiative en faveur des PPTE afin de proposer

une solution durable aux problèmes d'endettement des pays pauvres.

Le Togo n'a pas échappé à cette crise de

l'endettement. Ainsi, au 31 décembre 1978, l'encours de sa dette

extérieure s'élevait à 179 milliards de FCFA dont 22

milliards d'arriérés de remboursement. L'encours de la dette a

évolué à la hausse malgré les remboursements

effectués, les remises et annulations obtenues. Il est passé de

213,4 milliards en 1980 à 349,4 milliards de FCFA en 1993 soit un

accroissement en valeur réelle de 61 % (Direction de la dette, 2008).

En 1994, suite à la dévaluation du FCFA

intervenue en janvier, l'encours passa du simple

1 Le plan Marshall est un vaste programme d'aide

financière proposé par les USA pour la reconstruction des pays

alliés. Ce programme se traduit par un apport substantiel de capitaux

sous forme de prêts à ces derniers.

2 Voir annexe 1

au double. Comparé aux recettes d'exportations, le

service avant rééchelonnement donne un ratio de 44,2 % tandis que

celui du service après rééchelonnement fait 27 % alors que

le seuil toléré est de 20 %. Dans cette proportion, le service de

la dette constitue une lourde charge pour l'économie togolaise.

A partir de 1984, d'importants efforts d'ajustement

budgétaire, résultats des Programmes d'Ajustement Structurel

(PAS) initiés par le FMI et la BM, ont permis de dégager des taux

de croissance positifs atteignant 4,1 % en 1989. Aussi, de 1979 à 2008,

le Togo a-t-il bénéficié de onze passages au Club de

Paris3. L'encours de la dette publique du Togo est

évalué à 1106,384 milliards de Francs CFA au 31

décembre 2008.

Malgré ses exportations, le pays va connaître une

conjoncture économique et financière difficile. Au cours de la

période 1994 à 2008, les ratios de la dette extérieure

rapportée au PIB et de la dette publique au PIB sont passés

respectivement de 116,38 % à 46,89 % et de 123,78 % à 79,19 %,

dépassant ainsi les seuils tolérables (50%). Ceci s'explique par

la naissance à côté de la dette extérieure, d'une

dette intérieure grandissante depuis 1990 due à l'environnement

socio-politique et économique.

Si l'on s'accorde sur le fait que la recherche d'une solution

appropriée à la question de l'endettement passe

nécessairement par la connaissance des facteurs qui l'influencent, il

est alors digne d'intérêt de s'interroger sur les causes

explicatives de l'endettement du Togo. Ceci suscite un certain nombre de

questions: Comment évoluent la dette publique du Togo et ses principaux

ratios ? Quelles sont les causes de l'accroissement de la dette publique au

Togo ? Y a-t-il une meilleure stratégie pour gérer la dette de

l'État ?

D'où l'intérêt du thème:

«La dette publique au Togo : une tentative d'identification des

facteurs explicatifs»

L'objectif général de cette recherche est

d'identifier les facteurs explicatifs de l'évolution de la dette

publique au Togo.

Plus spécifiquement, il s'agira de :

· décrire l'évolution de la dette publique du

Togo ;

· analyser des causes de cette évolution ;

· identifier les facteurs explicatifs qui permettent de

réduire ou d'encourager l'endettement public du Togo ;

· proposer des solutions pour une réduction de la

dette publique.

Afin d'atteindre l'objectif de notre étude, nous

partons de l'hypothèse qu'il existe une corrélation positive

entre le ratio d'endettement et les indicateurs de performance

économiques tels que le service de la dette extérieure, le ratio

des importations/PIB et la croissance démographique.

Ainsi, ce mémoire comportera deux (02) parties. La

première partie sera consacrée à l'endettement dans la

littérature puis nous procèderons à l'état des

lieux au Togo ; la seconde partie traitera des résultats d'analyses

empiriques de l'endettement public extérieur, de l'estimation et de

l'interprétation d'un modèle économétrique.

3 Source: Direction de la dette

PREMIERE PARTIE : L'ENDETTEMENT PUBLIC : DE LA

LITTERATURE A

L'ETAT DES LIEUX AU TOGO

La première partie de notre recherche comporte deux

chapitres. Le premier chapitre s'intéresse à l'aspect

théorique de l'endettement. La deuxième partie est

consacrée à l'analyse descriptive du niveau d'endettement public

au Togo.

Le premier chapitre contient dans sa première section,

la notion de dette publique ; dans sa deuxième section, les causes, les

conséquences et les motifs de l'endettement public seront

exposés. Le deuxième chapitre est relatif à l'analyse

descriptive du niveau d'endettement du Togo. Ainsi la dette extérieure

est examinée dans la première section et la deuxième

section est relatif à l'analyse la dette intérieure.

CHAPITRE I : L'ENDETTEMENT PUBLIC ET SES EFFETS

DANS LA LITTÉRATURE Section 1 : Notions de dette publique, de

soutenabilité ou de viabilité de la dette A - Notions de dette et

de soutenabilité de la dette

1 - Notions de dette

Par dette, on entend tout engagement

représenté par un instrument financier ou tout autre

équivalent juridique4.

La dette publique est la dette

contractée par un Etat auprès de particuliers, des banques, des

entreprises, des Etats. L'ensemble dette publique extérieure et dette

publique intérieure constituent la dette publique.

La dette extérieure d'un Etat

représente l'ensemble des emprunts contractés par les pouvoirs

publics d'un pays auprès de créanciers (privés ou publics,

bilatéraux ou multilatéraux) extérieurs et non

résidents. Elle peut être publique ou privée,

bilatérale ou multilatérale; elle peut être aussi

commerciale.

La dette extérieure brute est

égale au montant, à une date donnée, de l'encours des

engagements courants effectifs non conditionnels qui comportent l'obligation

pour le débiteur d'effectuer un ou plusieurs paiements pour rembourser

le principal et /ou verser des intérêts à un ou plusieurs

moments futurs et qui sont dus à des non-résidents par des

résidents d'une économie5.

Selon la Banque Mondiale, la dette extérieure

publique est toute dette remboursable en devises à des

créanciers extérieurs dont l'échéance initiale ou

prorogée dépasse un an et est soit contractée directement

par un organisme public du pays emprunteur, soit garantie par l'Etat.

La dette intérieure d'un pays est

l'ensemble des engagements contractés par l'Etat auprès d'acteurs

résidents dans le pays et exprimés en monnaie locale.

L'expression ''dette intérieure

publique" désigne les instruments de la dette émis par

les pouvoirs publics (Gouvernement central, Autorités régionales

et locales et entreprises publiques)6.

Le service de la dette est l'ensemble des

paiements effectivement opérés en règlement d'une

obligation notamment au titre du principal, des intérêts et des

pénalités de retard.

En outre,le remboursement de la dette dépend des niveaux

de taux d'intérêt et des taux de

change, puisqu'une partie

importante de l'encours de la dette est libellée en dollars, et

à

4 DEBLOCK C. et al, Dette extérieure des pays en

développement : La renégociation sans fin, 2001, p.9.

5 FMI, Guide ses statistiques de la dette extérieure,

2003, p.20.

6 KAMARA Mame Pierre et N'DIAYE Pierre, Cours de gestion de la

dette, COFEB, 2009

taux variables.

Les prêts concertés sont des

prêts qui sont faits contre la volonté du prêteur.

L'encours de la dette est la partie d'un emprunt

en cours qui a été effectivement versée.

Le stock de la dette fournit une mesure rapide

utile de la charge future du service de la dette liée à la dette

existante.

On entend par intérêt de la

dette, la charge principale d'un prêt, calculée

sur la partie décaissée et non remboursée de capital pour

pénalité évidemment.

L`élément-don (ou

élément de concessionnalité) est la composante

"subvention" des prêts accordés par des organismes d'aide au

développement. D'après la classification du FMI et de la Banque

Mondiale, un prêt est dit concessionnel s'il est assorti d'un

élément don d'au moins 35 %.

On entend par endettement public l'ensemble

des concours demandés par un Gouvernement auprès des partenaires

(bilatéraux, multilatéraux, institutions financières,

marchés financiers, etc) pour financer les actions de

développement qui n'ont pu être prises en charge par le budget

national.

2- Notion de soutenabilité ou de viabilité

de la dette

La dette extérieure d'un pays est viable ou soutenable

à moyen et à long terme si ce pays est en mesure de s'acquitter

de toutes ses obligations courantes et futures sur la dette extérieure

sans recourir à un financement exceptionnel (FMI, 2001).

L'analyse de viabilité de la dette extérieure se

fait à travers : la dette rapportée aux exportations, le ratio de

la dette au PIB, le ratio de la VAN de la dette aux Recettes budgétaires

et le ratio du service de la dette aux exportations.

Lorsque la dette s'accumule à un rythme plus rapide que

la capacité à rembourser, impliquant qu'à un moment

donné le pays ne pourra plus faire face au service de la

dette7, le fardeau de la dette extérieure publique peut

être qualifiée de non viable.

La soutenabilité de la dette c'est l'aptitude du pays

débiteur à satisfaire entièrement à ses obligations

extérieures actuelles et futures sans devoir recourir au

rééchelonnement ou à l'accumulation

d'arriérés.

D'après RAFFINOT (1998), si les conditions suivantes ne

sont pas respectées, des difficultés à honorer la dette

deviennent très probables :

- encours de la dette/PIB ; ce ratio doit être

inférieur à 50 %. C'est un indicateur de liquidité ;

- le rapport (service de la dette/exportations de biens et

services non facteurs de production) doit être inférieur à

20 % et

- le ratio (encours de la dette/exportations) doit être

inférieur à 150 %. C'est un indicateur de solvabilité.

B- Les différentes conceptions sur l'endettement

public

Les différents arguments théoriques de

l'endettement seront regroupés en deux groupes de conceptions, puis

seront présentés les mobiles de l'endettement.

7 Bureau de financement du développement,

département des affaires économiques et sociales des Nations

Unies, considérations stratégiques en gestion de la dette

publique pour le développement durable/ document d'orientations pour le

dialogue multi-parties prenantes, Octobre 2004, p. 3.

1 - Les conceptions classique et keynésienne 1-1

La conception classique

Les classiques assimilent l'endettement à l'impôt

futur et imputent à l'Etat une connotation négative. Selon

Ricardo (1817)8, les citoyens voient dans l'emprunt un impôt

différé dans le temps. Ils se comportent comme s'ils sont

contraints de payer un impôt ultérieurement pour rembourser cet

emprunt, quelque soit le décalage intergénérationnel.

En d'autres termes, le comportement des agents

économiques est guidé par une anticipation à la hausse des

impôts. Toutefois, une réserve peut être introduite selon la

nature ou la qualité des dépenses (dépenses de transfert

ou d'investissement) financées par l'emprunt.

1-2 La conception keynésienne

Pour les keynésiens, l'endettement n'occasionne pas de

charges ni pour les générations futures ni pour des

générations actuelles du fait des investissements qu'il

génère. Dans cette approche, l'endettement entraînant la

relance de la demande provoque par l'effet accélérateur une

hausse plus que proportionnelle de l'investissement, qui à son tour

incite une hausse de la production.

Le déficit budgétaire, qui conduit par ses flux

successifs à augmenter le stock de la dette, produit l'expansion du

cycle économique par la demande et l'investissement autonome. Le

déficit auquel correspond l'emprunt stimule la demande et permet

d'alléger le coût de son remboursement. Cet argument reste

plausible tant que le sous-emploi des ressources productives existent, selon la

thèse keynésienne9.

2 - Les autres conceptions

2-1 Les approches alternatives à la théorie

keynésienne

Pour les tenants de cette hypothèse10, si

dans un pays l'on a deux partis qui sont potentiellement en position

d'accéder fréquemment au pouvoir, ces partis ont des

préférences différentes quant à la nature des

dépenses publiques. Le parti au pouvoir peut décider d'augmenter

aujourd'hui les dépenses publiques en s'endettant, satisfaisant son

électorat, au mieux de se maintenir au pouvoir et au pire de ne pas

faciliter la vie de son adversaire. Ainsi, il crée des conditions de

manière à gêner ultérieurement son adversaire

politique du point de vue de la gestion du budget, si ce dernier venait

à conquérir le pouvoir. Il engage aujourd'hui des recettes

fiscales futures et donc diminue les possibilités futures de

dépense de son adversaire surtout si la dette venait a être

importante.

2-2 La conception de l'école des anticipations

rationnelles

Selon R. BARRO (1974), une politique de déficit

budgétaire financée par l'emprunt reste sans effet stimulant sur

l'économie, dans la mesure où les agents ne sont pas victimes de

l'illusion fiscale. Ces agents anticipent alors une hausse des impôts

destinée à rembourser l'emprunt en constituant une épargne

d'un montant équivalent à l'endettement public

(Théorème d'équivalence ou de Barro-Ricardo)11.

Ainsi, quelles que soient les modalités de financement des

déficits, les effets à long terme sont équivalents. Cette

proposition générale signifie donc la neutralité de la

dette publique à long terme (multiplicateur fiscal et

8 David RICARDO, Principes de l'économie politique et de

l'impôt, 1817.

9 Cité par Léonce YAPO (2001)

10 Cité par Gervasio SEMEDO (2001)

11 Cité par Gervasio SEMEDO (2001)

budgétaire tendant vers zéro).

Selon Robert Lucas (1972), l'idée sur les anticipations

rationnelles est que les agents sont capables de tirer parti de toute

l'information disponible pour former leurs anticipations, de sorte qu'en

moyenne stochastique, ils ne se trompent pas. Il soutien que les gens peuvent

changer leur comportement quand la politique économique change.

SECTION 2 : CAUSES, CONSÉQUENCES ET MOTIFS

DE L'ENDETTEMENT PUBLIC A- Causes de l'endettement public

La faiblesse de l'épargne nationale et l'importance des

besoins de financement justifient bien souvent le recours au financement

extérieur. Mais la dette apparaît parfois aussi comme la

résultante d'un choix politique délibéré.

L'endettement public peut provenir de causes exogènes ou

endogènes.

1- Les causes exogènes

1-1 La détérioration des termes de

l'échange

Suite au ralentissement économique à la fin des

années 70 dans les pays industrialisés, les revenus des pays en

développement déclinèrent non seulement parce que leur

taux de croissance se ralentit mais aussi parce que les prix de leurs

matières premières exportées diminuèrent par

rapport aux prix de leurs exportations. Ce qui a conduit les pays en

développement à recourir à l'emprunt extérieur pour

combler ce déficit en ressources.

1-2 L'offre abondante de liquidités

internationales

Avec le choc pétrolier de 1973-1974, les énormes

surplus des pays exportateurs de pétrole résultant de la hausse

des prix pétroliers devaient être «recyclés» pour

financer les déficits courants du reste du monde. Les pays

pétroliers plaçaient leurs fonds dans les pays

développés et les banques commerciales de ceux-ci trouvaient

profitables de les prêter à leur tour aux pays en

développement. Le recours aux crédits accordés par les

banques commerciales présentent deux avantages :

Premièrement : les crédits

accordés par les banques commerciales ne lient pas le transfert des

capitaux à la mise en place de politiques d'ajustement structurel.

Deuxièmement : la liberté

d'affectation des fonds reçus. 1-3 Les conditions d'emprunt

très favorables

Les conditions étaient telles que même si on

ajoute une prime d'emprunt, les pays en développement étaient

confrontés à des taux d'intérêt historiquement bas

pour les emprunts extérieurs : cela les encouragea à emprunter

à l'étranger.

2 - Les causes endogènes

Les déficits courants des pays en développement

non pétroliers augmentèrent rapidement entre 1974 et 1978. Ces

pays adoptèrent et poursuivirent des politiques expansionnistes : elles

y encouragèrent les projets d'investissements ambitieux et y maintinrent

des taux de croissance élevés. Ils développèrent

ces mesures par des déficits considérables et persistants : ils

empruntèrent fortement à l'étranger pour maintenir leurs

dépenses au

dessus de leurs revenus. Parmi les causes internes du recours

à l'endettement extérieur, après la corruption, il y a

:

2-1 Les modèles de

développement

Le choix d'un modèle de croissance tirée par

l'extérieur pouvait conduire à un endettement croissant car

celui-ci constituait l'une des conditions de sa fiabilité.

2-2 Déficit des balances des paiements

Le déficit permanent des balances des paiements des PVD

a été financé en partie par l'endettement

extérieur. Avec le temps, les intérêts payés par ces

pays deviennent la cause essentielle des déficits structurels de leurs

comptes courants. Ces pays sont alors entrés dans un cercle vicieux, en

ce sens que l'endettement extérieur accroît le déficit du

compte courant et partant la balance des paiements, alors que le déficit

du compte courant demande davantage d'endettement extérieur.

2-3 Les investissements improductifs

Les emprunts ont servi à la construction

d'infrastructures (routes, barrages etc.) dont la vocation n'est pas

forcément de générer des ressources ; il y a aussi les

éléphants blancs tels que la raffinerie, la sidérurgie

etc. Les emprunts ont été parfois mobilisés non en

fonction des exigences du développement national mais en fonction des

besoins du pays prêteur. L'aide a ainsi servi à créer un

débouché pour des produits du pays prêteur ou un

marché pour ses entreprises (aide liée).

B- Les conséquences, motifs et efficacité

de l'endettement public 1- Conséquences de l'endettement

public

1-1 Conséquences économiques

1-1-1 Problèmes de finances publiques

Une dette importante s'accompagne généralement de

coûts de financement plus élevés, qui se traduisent

à leur tour par un service de la dette plus élevé.

Nonobstant les risques entourant les conditions

économiques futures, l'importance du service de la dette limite la marge

de manoeuvre du gouvernement. Il accapare une part importante des recettes

budgétaires et limite ainsi le gouvernement dans ses choix de

dépenses.

1-1-2 Problèmes

macroéconomiques

Dans une petite économie ouverte les déficits

publics et le service de la dette réduisent l'épargne publique,

ce qui nécessite un recours accru à l'épargne

étrangère ou aux investissements directs étrangers. Il en

résulte une réduction de l'excédent commercial ou,

symétriquement, une augmentation du déficit commercial. C'est

pourquoi les économistes font souvent référence aux

déficits public et commercial comme étant des «

déficits jumeaux ». Les effets réels de la dette publique

sont toutefois moins importants dans une petite économie ouverte que

dans une grande économie ouverte ou dans une économie

fermée, où la réduction de l'épargne publique

entraîne une hausse du taux d'intérêt réel et une

réduction des investissements privés (effet d'éviction),

qui affecte à son tour la

croissance du stock de capital et, à terme, la production

potentielle.

D'après l'équivalence ricardienne, l'endettement

public s'accompagne d'une hausse de l'épargne privée qui compense

la réduction de l'épargne publique, les ménages anticipant

les hausses d'impôt futures et épargnant en conséquence.

Tant l'équivalence ricardienne que la parité des taux

d'intérêt en petite économie ouverte viennent limiter

l'ampleur des impacts macroéconomiques réels de la dette

publique.

1-1-3 Problèmes d'efficacité

économique

Une dette publique élevée a pour

conséquence un fardeau fiscal élevé. Ce fardeau fiscal

élevé agit comme un frein et provoque le ralentissement de

l'activité économique. Un autre effet est l'affaiblissement

potentiel du rendement de l'assiette fiscale pour le gouvernement

(évitement, évasion fiscale) et l'incertitude quant aux

conditions fiscales futures et à l'étendue des services publics

qui seront disponibles dans l'avenir. Cette incertitude peut affecter

négativement la capacité de rétention et d'attraction de

la main d'oeuvre et des capitaux.

1-1-4 Problèmes d'équité

intergénérationelle

Lorsqu'il est utilisé de façon

appropriée, l'endettement public comme mode de financement pour les

investissements publics est un facteur d'équité. Il peut

toutefois devenir un facteur d'iniquité lorsqu'il sert à reporter

le fardeau de dépenses courantes sur les générations

futures de contribuables12. L'endettement public a aussi des impacts

distributifs potentiellement importants non seulement entre les

générations mais également entre les membres d'une

même génération (Osberg, 2004).

1-2 Conséquences sociales et

politiques

La dette publique et les nombreux problèmes qu'elle

peut entraîner sont susceptibles d'influencer le paysage politique. Par

exemple, un problème qui peut se poser est l'écart entre les

taxes payées par les individus et les services qu'ils reçoivent

en retour. Lorsqu'il y a équilibre budgétaire, le service de la

dette introduit un écart entre les taxes payées et les services

publics reçus par les contribuables. Cet écart alimente, dans la

population, l'impression que les contribuables « n'en ont pas pour leur

argent »13. Par conséquent, la rentabilité de

l'assiette fiscale peut s'en trouver affectée, de même que le

soutien dont bénéficient les programmes gouvernementaux.

2- Motifs de l'endettement

2-1 Les motifs de l'endettement

Des emprunts contractés pour financer des

investissements non profitables ou l'importation des biens de consommation,

peuvent conduire à des dettes que les emprunteurs ne pourront rembourser

(KRUGMAN, 1996). Plusieurs motifs peuvent justifier l'endettement.

2-1-1 Les motifs de l'emprunt

extérieur

Dans la littérature, l'endettement est lié à

un déséquilibre. Trois motifs probables peuvent amener un pays

à s'endetter :

12 Rapport Bourbogne 2005RB-06 Septembre 2005 publié par

la CIRANO, p. 20.

13 Idem

- pour financer un haut niveau d'investissement : un pays

renfermant un potentiel d'investissement productif et qui n'a pas un niveau

très suffisant d'épargne intérieure pour financer cet

investissement peut s'endetter ;

- pour lisser les fluctuations de la consommation en cas de

baisse de revenu : théoriquement un déficit du compte courant

peut résulter des chocs exogènes négatifs tels qu'une

dégradation des termes de l'échange, une récession ou une

catastrophe naturelle. Ces chocs exogènes donnent lieu à une

baisse du revenu. Ainsi, pour remédier à ces problèmes, un

pays peut contracter une dette extérieure pour maintenir le niveau

d'absorption ;

- se soustraire à un ajustement face aux

déséquilibres intérieurs ou extérieurs : le

déficit du compte courant insoutenable doit faire l'objet d'un

ajustement par des changements des politiques économiques.

2-1-2 Les motifs de l'emprunt

intérieur

L'emprunt intérieur répond à trois motifs

essentiels :

- le financement du déficit budgétaire, les

dépenses publiques de l'Etat étant supérieures aux

recettes publiques ;

- la mise en oeuvre de la politique monétaire

(opérations sur le marché libre : ventes ou achats de bons pour

absorber ou réinjecter des liquidités) ;

- le développement du marché financier qui

nécessite qu'une offre et une gamme constantes d'instruments financiers

soient échangées.

3- Efficacité de la dette

extérieure

Contrairement aux idées développées

supra, certains économistes s'interrogent plutôt sur la

capacité du financement extérieur à développer un

pays (puisque si un pays s'endette, c'est nécessairement pour

concrétiser ses projets de développement).

Particulièrement pour les radicaux, le financement

extérieur ne peut être qu'appauvrissant pour l'économie

réceptrice puisqu'il n'est rien d'autre qu'une manifestation nouvelle de

l'impérialisme au stade suprême du capitalisme en

développement dans un état de perpétuel asservissement.

Pour les libéraux, le financement extérieur est

la manifestation de l'esprit de solidarité des pays dits

développés qui mettent généreusement à la

disposition des pays en développement des capitaux pouvant leur

permettre de combler à la fois leur déficit d'épargne et

de développement, et de les hisser ainsi sur la voie royale de la

croissance économique et du développement.

CHAPITRE II : ANALYSE DESCRIPTIVE DU NIVEAU DE

L'ENDETTEMENT PUBLIC AU TOGO

SECTION 1 : STRUCTURE DE LA DETTE ET ETUDE

DESCRIPTIVE DE LA DETTE EXTERIEURE DU TOGO

A- Structure de la dette publique, structure de la dette

extérieure et son évolution

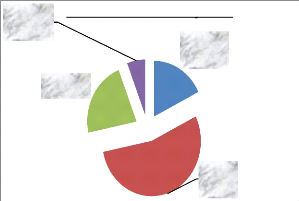

1- Structure de la dette publique

La dette publique togolaise se répartie en dette

intérieure (35,84 %) et en dette extérieure (64,05 %) au 31

décembre 2008. Ces chiffres sont explicités dans le tableau

ci-après:

Tableau n°1 : Répartition de la dette publique

du Togo au 31/12/2008

|

CREANCIERS

|

MONTANT (en Francs CFA)

|

POURCENTAGE

|

|

|

DETTE INTERIEURE

|

|

396,507,600,000

|

35,84

|

%

|

|

DETTE EXTERIEURE

|

|

709,876,453,787

|

64,16

|

%

|

|

TOTAL

|

1

|

106 384 053 787

|

100,00

|

%

|

Source : Direction de la Dette Publique

2- Structure et évolution de la dette

extérieure 2-1- Structure de la dette extérieure

publique

La dette extérieure du Togo est essentiellement

à long terme. Elle provient pour l'essentiel des prêts d'aide

publique au développement et des prêts d'ajustement structurel;

puis, accessoirement d'origine privée (dette commerciale). La dette

extérieure du Togo se répartie en dette multilatérale, en

dette bilatérale Club de Paris, en dette bilatérale non Club de

Paris et d'une dette privée due à des banques privées.

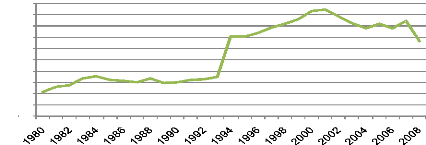

2-2 Evolution de la dette extérieure du Togo entre

1980 et 2008

Sur cette période, la dette extérieure togolaise a

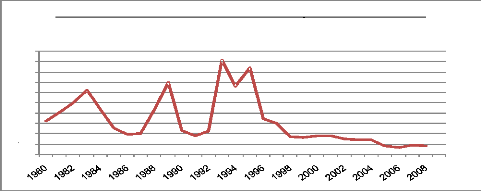

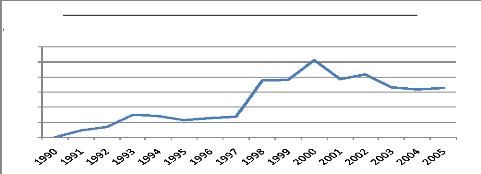

évoluée en deux étapes : Graphique n°1 :

Evolution de la dette extérieure totale entre 1980 et 2008

Evolution de la dette extérieure totale entre

1980 et 2008

1000

900

800

700

600

500

400

300

200

100

0

année

milliards de FCFA

Source : Auteur à partir des données de la

Direction de la Dette Publique

- la première période va de 1980 à

1993

L'encours de la dette a évolué à la

hausse malgré les remboursements effectués, les remises et

annulations obtenues. Il a passé de 213,4 en 1980 à 349.4

milliards de FCFA en 1993 soit un accroissement en valeur réelle de 61

%. Cet accroissement est le résultat des effets conjugués de

trois facteurs qui sont :

1 - La capitalisation des intérêts dans le cadre des

accords de consolidation.

2 - Les nouveaux engagements de l'Etat.

3 - Les variations de taux de change de quelques devises fortes

comme le dollar, la livre sterling, le franc suisse, etc.

- la deuxième période va de 1994 à

2008

En 1994, suite à la dévaluation du franc CFA

intervenue en janvier, l'encours passa du simple au double puisque l'encours

est libellé en devises étrangères pour presque la

totalité des prêts. Au 1er janvier 1994, l'encours était de

349.4 milliards de F CFA et au 31 Décembre 1994 il se chiffrait à

707.5 milliards de F CFA.

De 1995 à 2008, la hausse de la dette a

été irrégulière et s'explique par la rupture de la

coopération internationale avec certains bailleurs de fonds. Il se

trouve néanmoins atténué par les efforts de remboursement

consentis par le gouvernement, les annulations obtenues auprès des pays

membres du Club de Paris et les remises substantielles qui lui ont

été consenties par des pays amis. Au 31 décembre 2008,

l'encours de la dette extérieure du Togo s'élevait à

environ 709,88 milliards de F CFA.

B- Evolution de quelques indicateurs du poids de la dette

extérieure de 1980 à 2008

1- Evolution de l'encours de la dette

extérieure/PIB

L'approche par ce ratio montre que plus de 100 % du PIB

était nécessaire pour rembourser l'encours de la dette si

celui-ci devenait exigible en 2000. Le graphique n°1 à l'annexe 1

montre que le ratio d'autonomie financière a été

supérieur à 50 % (seuil critique) sur la période de 1980

à 2008. On en déduit que le niveau d'endettement extérieur

est très élevé car au delà des 50 %.

Néanmoins, à partir de 2001, ce ratio a enregistré une

baisse progressive. Cette amélioration serait due à la

dépréciation du dollar par rapport à l'euro.

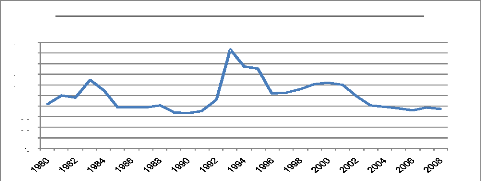

2- Evolution du ratio service de la dette

extérieure/exportations

L'évolution de ce ratio (graphique 2, annexe 1) fait

apparaître une évolution en dents de scie. On peut déduire

aussi un phénomène cyclique. Son amélioration avec le

temps s'expliquerait par la dépréciation des devises dans

lesquelles sont libellées les crédits accordés au Togo.

Avant 1997, ce ratio était supérieur au seuil

critique de 20 %. Ensuite, la tendance s'est renversée. Ainsi, le

fardeau du service de la dette n'a pas entraîné une

réduction des possibilités de consommation et d'investissement

productif de la nation depuis 1997.

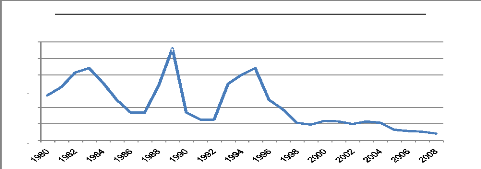

3- Evolution du ratio dette

extérieure/exportations

Le ratio dette extérieure/exportations est resté

presque toujours supérieur au seuil de tolérance de 200 %

(graphique n°3, annexe 2). L'analyse graphique de ce ratio, permet de

remarquer que son poids sur l'économie nationale a été

presque toujours lourd. En dessous du seuil de tolérance avant 1985, ce

ratio a évolué et a atteint son plus haut

niveau à près de 500 % en 1993. Ce ratio a une

tendance baissière. Depuis 2004, ce ratio est en-dessous du seuil

critique.

4- Evolution du service de la dette extérieure

sur le PIB

Le graphique n°4 à l'annexe 2 montre la courbe

représentative du service de la dette sur le PIB. Il

révèle une bonne tenue de notre capacité de remboursement

de 2000 à 2006. Ceci peut s'expliquer par l'accroissement du PIB sur la

période. Au vu de ce graphique, il s'avère que le paiement du

service de la dette au Togo n'a pas considérablement aggravé la

situation déjà précaire de l'économie et de la

population. Le ratio est très faible entre 2000 et 2006. Il ne s'est

donc pas accaparer de la grande part des recettes publiques.

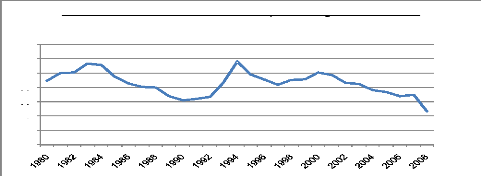

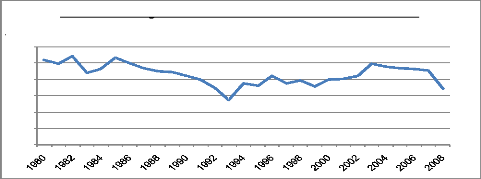

5- Evolution du degré d'ouverture

Le degré d'ouverture se calcule par la formule

suivante : [(exportations + importations)/PIB]. L'observation de sa tendance

(graphique n°5, annexe 2) entre 1980 et 2008 laisse apparaître une

tendance baissière. Cette tendance témoigne des

difficultés du pays a acquérir des devises qui lui permettent de

faciliter le remboursement des charges de la dette. Le degré d'ouverture

le plus élevé a été atteint en 1982 et le plus bas

a été observé en 1993. Depuis l'année 2006, la

tendance est à nouveau baissière. Comme raisons, on peut

évoquer entre autres, la hausse des prix des produits pétroliers,

les inondations et leurs conséquences (rupture des ponts, flambée

des prix des produits alimentaires).

6- Evolution des importations par rapport au

PIB

Le graphique n°6 à l'annexe 3 montre que la sortie

de devises par rapport à la base des ressources a une tendance

baissière. Entre 1980 et 2008, une moyenne de 50,4 % du PIB a

été affectée aux importations. Etant donné que les

importations détériorent la balance commerciale avec une

diminution importante du ratio des réserves sur importations, le revenu

national devrait s'en trouver diminuer par le jeu de l'effet multiplicateur du

commerce extérieur ; ceci a pour conséquence une augmentation de

l'endettement extérieur pour leur financement.

SECTION 2 : La dette intérieure

Jusqu'en 1989, la dette intérieure du Togo était

d'un faible montant. Cet endettement était en partie dûe à

des problèmes d'ordre techniques et administratifs et non à des

tensions de trésorerie. Mais depuis 1990, à la suite des troubles

socio-politiques caractérisés par la paralysie des

activités économiques et la raréfaction des ressources,

les arriérés de paiement ont augmenté. Ils sont

passés de 1,32 milliards de F CFA en 1990 à environ 396,508

milliards de francs CFA au 31 décembre 2008.

A- STRUCTURE ET EVOLUTION DE LA DETTE INTERIEURE 1-

Structure de la dette intérieure publique

Au 31 décembre 2008, le stock de la dette

intérieure du Togo représentait 32,29 % du PIB. Elle était

composée d'une dette commerciale (18,40 %) due aux créanciers

privés et aux entreprises publiques, d'une dette financière

(52,33 %) qui est l'ensemble des concours financiers accordés à

l'Etat par des banques et des entreprises publiques ainsi que de l'emprunt

obligataire, d'une dette sociale (23,10 %) constituée des cotisations

sociales dues à la Caisse Nationale de Sécurité Sociale et

à la Caisse de Retraite du Togo et enfin, des

engagements et risques (6,16 %) essentiellement dus à la

Banque Centrale des Etats de l'Afrique de l'Ouest et aux déposants de

fonds auprès du Trésor Public du Togo.

Graphique n°2 : Structure de la dette

intérieure du Togo au 31/12/2008

Engagements

et risques

6%

Dette sociale

22%

Structure de la dette intérieure du Togo en

2008

Dette

commerciale

18%

Dette

financière

54%

Source : Auteur à partir des données de la

Direction de la Dette Publique

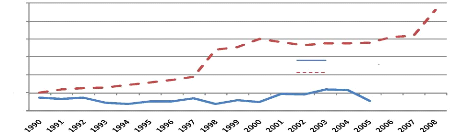

2- Evolution comparée de la dette

intérieure togolaise et du déficit budgétaire entre 1990

et 2008

La dette intérieure a évolué à la

hausse et le déficit budgétaire a été permanent

entre 1990 et 2007.

Graphique n°3 : Evolution comparée de la

dette intérieure et du déficit budgétaire entre 1990 et

2008

Evolution comparée de la dette

intérieure et du déficit budgétaire entre 1990 et

2008

Déficit budgétaire

Dette intérieure publique

année

500

400

300

200

100

0

-100

m illiards de FCFA

Source : Auteur à partir des données de la

Direction de la Dette Publique

Cette évolution en sens inverse traduit le lien

étroit entre le déficit budgétaire et la dette. Les deux

agrégats ont évolué en dents de scie.

Les causes de l'augmentation massive de la dette

intérieure sont principalement la baisse des cours des matières

premières (café, cacao, coton, phosphates), la guerre du Golfe,

le faible niveau de recettes fiscales, les prix pratiqués par les

fournisseurs, la suspension de la coopération avec l'Union

Européenne (UE) et l'accumulation des arriérés.

La dette intérieure constitue ainsi un véritable

obstacle à la relance de la croissance.

B- Evolution de quelques ratios de la dette

intérieure et causes de l'endettement intérieur

1- Evolution de quelques ratios de la dette

intérieure 1-1 Tendance du ratio dette intérieure/PIB

La dette intérieure rapportée au PIB (graphique

n°7, annexe 3) entre 1998 et 2008 était supérieure à

25 % du PIB. Sa tendance était haussière jusqu'en 2000 où

elle a connu son plus fort taux qui est de 32,38 % du PIB. En fin 2008, elle

valait 32,29 % du PIB de l'année. Le poids de l'endettement

intérieur n'est pas à un bon niveau parce que la dette

intérieure vaut près du tiers du PIB.

1-2 Tendance du ratio dette

intérieure/Recettes

L'analyse de la courbe représentative du ratio de la

dette intérieure sur recettes révèle que la dette

intérieure est supérieure aux recettes (graphique n°8,

annexe 3). Ceci traduit les difficultés de l'Etat dans le recouvrement

des impôts et taxes ; aussi, ceci explique-t-il la mauvaise gestion dans

certaines sociétés d'Etat. Il faudrait aussi considérer

les désagréments causés par la crise

énergétique et la rupture des relations financières

décidée par les partenaires du Togo pendant une quinzaine

d'années.

2- CAUSES DE L'ENDETTEMENT INTERIEUR

Les causes sont aussi bien structurelles que conjoncturelles.

2-1 Causes structurelles

La cause essentielle de l'endettement intérieur est le

financement du déficit budgétaire. Pendant longtemps, les

dépenses de l'Etat n'ont pas été couvertes par les

recettes fiscales et non fiscales. Le déficit budgétaire s'est

creusé au début des années 90 à cause de la

détérioration des termes de l'échange. Le Togo n'a pas

réussi à réduire son déficit budgétaire

malgré les accords de rééchelonnement de la dette

extérieure. L'Etat à eu recours à l'endettement

intérieure pour financer le déséquilibre de ses finances

publiques.

Le déficit budgétaire s'explique entre autres par

:

- la hausse des taux d'intérêt mondiaux ;

- les efforts des pouvoirs publics pour accélérer

le développement et l'industrialisation par des activités

économiques aux dépens du secteur privé ;

- les détournements de deniers publics par certains

fonctionnaires ; - les fausses certifications du service fait ;

- les subventions importantes accordées à des

entreprises d'Etat ;

- les particuliers ayant bénéficié des

crédits dans le cadre de la politique d'autosuffisance alimentaire sont

devenus insolvables ;

- la mauvaise gestion dans certaines sociétés

d'Etat a conduit à la hausse des dépenses publiques en fonction

des besoins de ces sociétés ;

- la crise énergétique ;

- le dépassement du plafond au titre des avances

statutaires de la BCEAO (20% des recettes fiscales de l'année

précédente). Les avances statutaires sont passées de

trois milliards de F CFA à la fin de l'année 1993

à six milliards de F CFA en juillet 1994 et

- les dépenses militaires dans la logique de

préserver l'intégrité du territoire et d'assurer la paix

aux citoyens.

2-2 Causes conjoncturelles

En ce qui concerne les causes conjoncturelles, ce sont les

perturbations socio-politiques de l'année 1993 qui ont contribué

à creuser davantage le déficit budgétaire.

En effet la longue grève générale

lancée le 16 novembre 1992 a paralysé les activités

économiques du pays. Cette grève a privé le gouvernement

et le secteur privé des ressources. Ensuite, les

évènements socio-politiques de 1994 ont entraîné la

rupture des relations financières avec l'UE, privant le pays de l'aide

extérieure pendant une quinzaine d'années. La dévaluation

du F CFA aussi a aggravée la situation du pays. La dette

extérieure a été simplement multipliée par deux.

Cette situation a réduit la capacité de l'Etat à emprunter

à l'étranger. Ces causes ont été traduites par une

explosion de la dette intérieure. Ainsi, pour financer les besoins du

pays, les autorités se sont tournées vers le financement

intérieur par emprunts.

DEUXIEME PARTIE : ANALYSE ECONOMETRIQUE DE LA

DETTE

La deuxième partie de notre étude comporte deux

chapitres. Le premier chapitre s'intéresse aux résultats des

études empiriques sur l'endettement. Le deuxième chapitre est

consacré à l'étude économétrique de

l'endettement extérieur du Togo.

Ce dernier chapitre contient deux sections. La première

concerne l'étude économétrique de l'endettement du Togo

qui sera faite à partir des données macroéconomiques du

Togo. La deuxième section est réservée aux

interprétations et aux suggestions.

CHAPITRE 1 : ANALYSES EMPIRIQUES ET ECONOMETRIQUE.

SECTION 1 : RESULTATS D'ANALYSES EMPIRIQUES ET

SPECIFICATION DU MODELE

A- RESULTATS D'ANALYSES EMPIRIQUES

Les travaux de Barry et de Portes (1986) se sont

intéressés à l'identification des déterminants du

stock de la dette d'une trentaine de pays à un moment donné de

leur économie. Ils ont abouti à la conclusion selon laquelle

l'endettement excessif et le défaut de paiement tendent à

réduire le taux de croissance réelle et la

crédibilité de l'Etat.

Ojo (1989) dans '' Debt capacity model of Sub-saharan African

''montre par une approche économétrique que le rapport de

l'encours de la dette/PIB d'une trentaine de pays africains durant la

période de 1976 à 1984 est déterminé par : la

variation des exportations (X), le rapport des importations/PIB, la population

(Pop) et le taux de croissance du PIB (Y). Il conclut que le rapport de

l'encours de la dette/PIB est lié négativement à la

variation des exportations, au taux de croissance du PIB et positivement au

rapport des importations/PIB, et à la croissance de la population

(Pop).

AJAYI (1991), analyse l'impact des facteurs extérieurs

et intérieurs de l'endettement du Nigeria. En effet, il choisit comme

déterminants du ratio dette/ exportations, les variables suivantes : les

termes de l'échange, le taux de croissance du revenu des pays

industrialisés, le taux d'intérêt réel, le ratio

déficit budgétaire/PIB et le trend. Il affirme qu'on doit

s'attendre à ce qu'une aggravation des déficits

budgétaires accroisse le ratio dette/exportations. Les résultats

de l'estimation de son modèle confirment cet état de fait.

N'Diaye (1993), montre que l'endettement du

Sénégal s'explique positivement par le stock de dette

antérieure et négativement par le niveau de déficit de la

balance courante. Aussi, l'appréciation du taux de change moyen CFA/US

diminue le service de la dette. Considérant la quasi-inexistence de

réserves au Sénégal, l'équation essaie d'expliquer

les mouvements monétaires composés du compte d'opération,

du tirage sur le FMI et de la contribution des banques primaires au financement

de la balance des paiements. Il trouve que malgré la faiblesse du

coefficient de corrélation, cette explication des mouvements

monétaires par le compte courant et les investissements directs nets

peut être retenue. Au regard de ce résultat et de

l'évolution de l'encours de la dette en rapport avec le compte courant,

il est difficile de justifier le niveau d'endettement du Sénégal

par la recherche d'un équilibre des grandeurs macroéconomiques.

C'est dire que le Sénégal ne s'endette ni pour équilibrer

sa balance courante ni pour accroître ses investissements, car le

modèle montre que l'impact du stock de dette sur ces derniers est

très faible. Il estime en outre que l'explication des mouvements

monétaires (compte d'opération) par le solde de la balance des

paiements courants et les investissements nets directs, n'est pas satisfaisante

du point de vue des résultats statistiques.

Rougier (1994) a trouvé des résultats

contrastés au sein des pays africains. D'après ses analyses

économétriques, l'encours de la dette rapporté au PIB

exerce un effet dépressif sur la croissance en Côte d'Ivoire, au

Mali et au Tchad sur la période 1970 - 1991. En revanche, l'effet est

positif pour le Niger, Madagascar et le Kenya.

Cohen (1996) montre empiriquement que la dette a pesé

sur la croissance dans les pays en développement. Cependant, l'impact de

l'endettement sur la réduction de la croissance est négligeable

pour le Burkina Faso, le Kenya, l'île Maurice, le Rwanda, l'Afrique du

Sud, le Zaïre, le Zimbabwe et le Mali. Dans deux autres cas, l'impact de

la dette sur la croissance est même positif (Ghana et Tanzanie).

Coulibaly et al. (2001) dans une étude

réalisée sur l'endettement du Mali ont montré que les

indicateurs statistiques tel que le taux d'intérêt, le financement

des importations, surtout de biens de consommation courante et le processus

cumulatif de l'endettement ont un effet positif sur le niveau d'endettement du

Mali.

RAFFINOT et VENET (2001) ont noté à travers un

panel de 21 pays d'Afrique subsaharienne pour la période 1978 - 1997

qu'il n'y a pas de causalité significative entre l'ouverture commerciale

et la dette. Ils ont conclu que ces résultats ne devraient pas

être généralisables du fait de la spécificité

des économies de cette partie de l'Afrique (exportations essentiellement

constituées des produits de bases et leur quasi-impossibilité

d'emprunter auprès des bailleurs de fonds internationaux

privés).

YAPO (2002), dans une étude, trouve que pour la

Côte d'Ivoire, sur la période 1975 -1999, le rapport

importations/PIB n'est pas significatif. En outre, il montre que l'encours de

la dette de la Côte d'Ivoire est influencé positivement par la

détérioration des termes de l'échange et trouve que le

déficit primaire n'est pas significatif.

AGBERE (2006) a trouvé qu'au Togo, le ratio

d'endettement est affecté positivement par le taux de croissance de la

population et le ratio du service de la dette rapporté aux exportations,

négativement par le taux de croissance du PIB réel.

D'après son étude, le ratio balance fiscale rapportée au

PIB n'a pas eu d'impact significatif.

Les études effectuées sur un panel de pays

telles que les études de Eichengreen et de Portes (1986), de Elbadawi et

al. (1996), de Patillo et al. ( 2004) et de Clemens et al. (2003), ont toutes

constaté que l'endettement excessif a un effet négatif sur le

taux de croissance.

En prenant appui sur la revue de la littérature et les

tests ou les validations empiriques faites par les différentes

études au sujet des déterminants de l'endettement public

extérieur, nous pouvons émettre les hypothèses H1 et H2

suivantes pour répondre à la préoccupation de ce

mémoire qui est une tentative d'identification des facteurs explicatifs

de l'endettement public au Togo :

H1 : le service de la dette rapporté

aux exportations, le ratio des importations rapportées au PIB, le taux

de change, et la population expliquent positivement le niveau d'endettement

H2 : la dévaluation du F CFA, la rupture

de la coopération et le PIB par tête expliquent

négativement le niveau d'endettement.

B- Spécification du modèle et étude

des séries

Procédons à la spécification d'un

modèle, à son estimation et à sa validation. 1-

Spécification du modèle

La spécification d'un modèle

économétrique consiste à traduire sous forme

mathématique la théorie ou les phénomènes

économiques examinés. La spécification suppose

l'identification des variables et la détermination de la forme de

l'équation qui les relie.

1-1 Les variables du modèle

Au regard de la théorie économique et des

études empiriques, les variables retenues pour cette étude sont

:

· variable dépendante ou variable expliquée

:

le poids de l'endettement extérieur du Togo sera

approximé par le ratio de l'encours de la dette en fin de période

en pourcentage du PIB (DTPIB).

· variables indépendantes ou variables explicatives

susceptibles d'agir de façon positive ou négative sur

l'endettement extérieur du Togo :

Les importations rapportées au PIB

(MPIB), reflètent le ratio des importations par rapport

à la capacité de création de revenu de l'économie

dans son ensemble. Elles expriment aussi le niveau de sorties de devises par

rapport à la base des ressources. Le signe attendu est positif. OJO

(1989) et YAPO (2002) ont abouti aux mêmes résultats.

Le rapport entre le service de la dette et les exportations

(DSEX) traduit le niveau du service de la dette par rapport au

volume de recettes en devises dont dispose toute l'économie. Le signe

attendu est positif. AJAYI (1991) et YAPO (2002) ont abouti aux mêmes

résultats.

Le taux de croissance démographique

(POP). La pression démographique tend à

encourager l'endettement. Le signe attendu est positif. OJO (1989) et YAPO

(2002) sont arrivés aux mêmes conclusions.

Soit (PIBH), le PIB par habitant. La

croissance démographique représente une variable importante dans

les motifs d'endettement. La pression démographique tend à

encourager l'endettement. En effet, le taux de croissance démographique

réduit la richesse de la nation (PIB par tête). Le signe attendu

est négatif.

(TCH), le taux de change CFA/Dollar (taux de

change du F CFA par rapport au Dollar). Si le F CFA

s'apprécie, la dette extérieure totale convertie en dollar

diminue. Rappelons que la dette extérieure du Togo est contractée

dans plusieurs devises. Le signe attendu est positif. KRUGMAN (1988) et N'DIAYE

(1993) ont abouti aux mêmes résultats.

La variable muette (DUM93) permettra

d'apprécier l'effet de la suspension de la coopération avec les

principaux partenaires au développement du Togo. Elle prend la valeur

zéro (0) avant 1993 et 1 après. Le signe attendu est

négatif.

Et la variable muette (DUM94) qui permettra

de capter l'effet de la dévaluation du franc CFA par rapport au franc

français. Elle prend la valeur zéro (0) avant 1994 et 1

après. Le signe attendu est positif.

1-2 Formes mathématiques du

modèle

Notre modèle empirique s'inspire de celui de Ojo (1989)

par l'introduction d'autres variables. Supposons Y les variables explicatives

pour la variable dépendante DTPIB.

La variable PIBH a été exprimée en

logarithme népérien afin d'éviter les problèmes

liés aux effets de grandeur et de faciliter les

interprétations.

La forme de notre modèle dynamique s'écrit comme

suit :

D(LDTPIB)t = C1*LDTPIB(t-1) + C2*D(LTCH)t + C3*LTCH(t-1) +

C4*D(LMPIB)t + C5*LMPIB(t-1) +C6*D(LPOP)t + C7*LPOP(t-1) C8*D(LPIBH)t +

C9*LPIBH(t-1) + C10*D(LDSEX)t + C11*LDSEX(t-1) + C12*DUM93 + C13*DUM94 + C0 +

Ut

D(.) est l'opérateur de différence première

défini par D(Xt) = Xt - Xt-1 Le coefficient C0 représente la

constante du modèle

Le coefficient C1 est le coefficient de correction d'erreur (

force de rappel vers l'équilibre). Les coefficients C2, C4, C6, C8, C10

représentent la dynamique de court terme.

Les coefficients C1 C3, C5, C7, C9 et C11 caractérisent

l'équilibre de long terme. Les élasticités de court terme

sont : C2, C4, C6, C8 et C10

Les élasticités de long terme sont : - C3/C1, -

C5/C1, - C7/C1, - C9/C1 et - C11/C1. Ut est le terme d'erreur.

1-3 Estimation de la fonction d'endettement

extérieure du Togo.

La présente étude fait essentiellement recours aux

outils statistiques et économétriques pour la vérification

des hypothèses formulées. A ce effet, le

logiciel EVIEWS5 sera utilisé.

Nous allons procéder aux études de la

stationnarité et éventuellement de la cointégration des

variables du modèle. Nous estimerons ensuite par la méthode des

moindres carrés ordinaires les paramètres du modèle.

1-4 Source des données de

l'étude

Les données utilisées dans cette étude

sont des données annuelles issues de la base de données de la

Banque Centrale des Etats de l'Afrique de l'Ouest (BCEAO), de la Direction de

la Dette Publique (DDP), de la Direction de l'Economie (DE) et de la Direction

Générale de la Statistique et de la Comptabilité Nationale

(DGSCN). Ce sont des séries chronologiques qui couvrent la

période de 1980 à 2008 (soit 29 observations). La qualité

et la fiabilité des résultats des estimations reposent sur celles

des données. Certaines variables seront mesurées par des

approximations en vue de pallier l'indisponibilité des données et

de ramener les grandeurs au même niveau que la variable

dépendante.

2- Etude des séries

L'étude de la stationnarité des variables, au

besoin leur ordre d'intégration, est faite dans le but de garantir des

estimations fiables.

2-1 Etude de la stationnarité des

séries

Les propriétés des séries temporelles de ces

données seront déterminées par le test ADF (Augmented

Dickey-Fuller). Le test d'hypothèse est le suivant :

H1 : le processus est non stationnaire (présence de racine

unitaire),

H2 : le processus est stationnaire (absence de racine

unitaire).

La règle de décision consiste à comparer la

statistique du test ADF (ADF test statistic) à la valeur critique

(Critical Value). Si la valeur ADF est inférieure à la valeur

critique, alors on accepte l'hypothèse de stationnarité de la

série.

Les tests de stationnarité ADF révèle que

les variables LDTPIB, LDSEX, LMPIB, LTCH, LPOP, et LPIBH sont stationnaires en

différence première (tableau 1, annexe 6).

Etant donné que toutes les séries ne sont pas

stationnaires, il existe donc une éventuelle cointégration entre

les variables intégrées du même ordre.

2-2 Test de cointégration de Johansen

Une série macroéconomique stationnaire peut

être le résultat d'une combinaison de variables non stationnaires,

d'où l'importance de l'analyse de la coïntégration. Puisque

toutes les variables ne sont pas intégrées du même ordre,

il existe une éventuelle coïntégration. Faisons le test de

cointégration de Johansen (tableau n°2, annexe 6 et 7).

Le test d'hypothèse est le suivant :

H1 : Non cointégration (rang de cointégration vaut

zéro)

H2 : cointégration (rang de cointégration

supérieur ou égal à 1) LR : Likelihood Ratio (Ratio de

vraisemblance)

CV : Critical Value (Valeur critique).

On accepte l'hypothèse de coïntégration si

LR est supérieur à CV. Ceci veut dire que si le rang de

coïntégration est supérieur ou égal à un, on

accepte l'hypothèse de coïntégration. On rejette

l'hypothèse de cointégration dans le cas contraire.

Le rang de cointégration est 2, on accepte donc

l'hypothèse de cointégration entre les variables de ce

modèle au seuil de 5%.

2-3 Choix de la technique

L'existence d'une relation de cointégration entre les

variables donne la possibilité d'estimer un modèle à

correction d'erreur (MCE). Le MCE sert à déterminer la dynamique

de court et de long terme entre les variables.

Nous allons effectuer l'estimation du modèle à

correction d'erreur à la Hendry (estimation en une étape) par la

méthode des moindres carrés ordinaires (MCO).

SECTION 2 : Estimation et validation du

modèle A- Estimation du modèle

Nous retenons l'estimation du modèle à correction

d'erreur à la Hendry suivant (estimation en une étape) :

D(LDTPIB)t = C1*LDTPIB(t-1) + C2*D(LTCH)t + C3*LTCH(t-1) +

C4*D(LMPIB)t + C5*LMPIB(t-1) +C6*D(LPOP)t + C7*LPOP(t-1) C8*D(LPIBH)t +

C9*LPIBH(t-1) + C10*D(LDSEX)t + C11*LDSEX(t-1) + C12*DUM93 + C13*DUM94 + C0 +

Ut

Lors de l'estimation, la variable muette DUM93 ont

été retirée pour non significativité. Les

résultats de l'estimation du MCE sont donnés dans le tableau

ci-dessous :

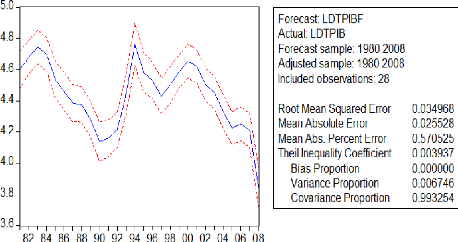

|

Dependent Variable: D(LDTPIB)

Method: Least Squares

Date: 11/12/09 Time: 08:28

Sample (adjusted): 1981 2008

Included observations: 28 after adjustments

|

|

|

Variable

|

Coefficient

|

Std. Error t-Statistic

|

Prob.

|

|

LDTPIB(-1)

|

- 0.978852

|

0.197330 - 4.960490

|

0.0002

|

|

D(LTCH)

|

0.558390

|

0.118836 4.698839

|

0.0003

|

|

LTCH(-1)

|

0.554834

|

0.150469 3.687379

|

0.0022

|

|

LMPIB(-1)

|

0.177077

|

0.073918 2.395604

|

0.0301

|

|

D(LMPIB)

|

0.297150

|

0.079564 3.734712

|

0.0020

|

|

D(LPOP)

|

- 1.019847

|

0.439043 - 2.322887

|

0.0347

|

|

LPOP(-1)

|

- 1.549542

|

0.251331 - 6.165357

|

0.0000

|

|

D(LPIBH)

|

- 0.780145

|

0.166637 - 4.681709

|

0.0003

|

|

LPIBH(-1)

|

- 0.591862

|

0.134018 - 4.416280

|

0.0005

|

|

D(LDSEX)

|

0.146342

|

0.031735 4.611330

|

0.0003

|

|

LDSEX(-1)

|

- 0.037082

|

0.024915 - 1.488334

|

0.1574

|

|

DUM94

|

0.686178

|

0.104388 6.573314

|

0.0000

|

|

C

|

9.373836

|

1.778812 5.269717

|

0.0001

|

|

R-squared

|

0.938316

|

Mean dependent var

|

- 0.022853

|

|

Adjusted R-squared

|

0.888968

|

S.D. dependent var

|

0.143416

|

|

S.E. of regression

|

0.047788

|

Akaike info criterion

|

- 2.939651

|

|

Sum squared resid

|

0.034256

|

Schwarz criterion

|

- 2.321128

|

|

Log likelihood

|

54.15512

|

F-statistic

|

19.01445

|

|

Durbin-Watson stat

|

2.035061

|

Prob(F-statistic)

|

0.000001

|

Le coefficient associé à la force de rappel est

négatif ( - 0,978852) et significativement différent de

zéro. Il existe donc bien un mécanisme à correction

d'erreur. Le MCE est donc valable.

Nous pouvons alors effectuer tous les tests classiques sur ce

modèle. Ensuite si sa validité prédictive s'avère

bonne, l'on pourra l'utiliser éventuellement à des fins de

prévisions.

B- Validation du modèle

Afin de valider les résultats, nous allons procéder

à l'analyse des validités statistique et

économétrique du modèle puis tester le pouvoir

prédictif du modèle.

1- Validité statistique 1-1 Interprétation

du coefficient de détermination

Le coefficient de détermination R2 égal

à 0,938316. Ceci signifie que 93,8316 % des fluctuations de

l'endettement public extérieur du Togo sont expliquées par le

modèle.

1-2 Test de significativité

1-2-1 Test de Fisher (significativité

globale du modèle)

Le modèle est globalement significatif car la valeur

associée à la Probabilité de Fisher (f-statistic =

0,000001) est inférieur à 0,05. Les variables explicatives dans

ce modèle ont globalement un effet significatif sur l'endettement du

pays.

1-2-2 Test de student (test de

significativité individuelle des coefficients )

Les coefficients des variables du modèle sont

réellement significatifs sauf celui de la variable LDSEX à long

terme.

Au vue de ce qui précède, la validité

statistique du modèle est acceptée.

2- Validité

économétrique

2-1 Test de multicolinéarité

Ce test consiste à comparer le coefficient de

détermination du modèle estimé au coefficient de

corrélation simple des variables explicatives prises deux à deux.

La matrice de corrélation simple des variables explicatives (voir

tableau 3 annexe 7) montre que tous les coefficients de corrélation

entre les variables réellement explicatives du modèle sont

inférieurs à R2. Donc les variables du modèle

retenu ne sont pas colinéaires.

2-2 Test d'homoscédasticité des

erreurs

2-2-1 Test de White

Le test d'hypothèse est le suivant :

H1 : modèle homoscédastique

H2 : modèle hétéroscédastique

Le modèle est homoscédastique si les deux

probabilités sont toutes supérieures à 5 %.

Les valeurs des probabilités étant toutes

supérieures à 5 % (tableau n°4, annexe 7) dans le cas

présent, les erreurs du modèle sont homoscédastiques ;

2-2-2 Test ARCH

Le test d'hypothèse est le suivant :

H1 : erreurs homoscédastiques

H2 : erreurs hétéroscédastiques

Les erreurs du modèle sont homoscédastiques si les

probabilités sont supérieures à 5 %.

Dans le cas présent, les deux probabilités sont

supérieures à 5 %. Les erreurs du modèle sont

homoscédastiques (tableau n°5, annexe 7) ;

2-3 Test de corrélation des erreurs de

Breusch-Godfrey Le test d'hypothèse est le suivant :

H1 : erreurs non corrélées

H2: erreurs corrélées

On accepte H0 si les probabilités sont toutes

supérieures à 5 %.

Les deux probabilités étant supérieures

à 5 % (tableau n°6, annexe 8), les erreurs du MCE sont non

corrélées. Les estimations obtenues par les MCO sont

optimales.

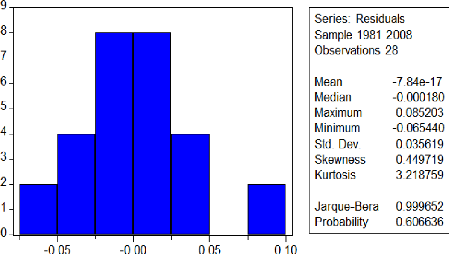

2-4 Test de spécification de Ramsey

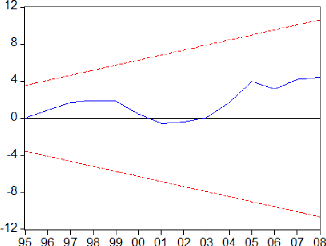

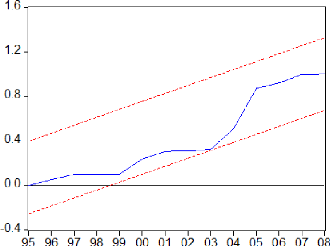

Le MCE comporte des variables décalées, au lieu du