i

DEDICACE

A notre très chère mère

A notre

regretté père

A nos frères et soeurs

A toute notre

famille

A tous nos amis et amies

A tous qui nous sont chers

REMERCIEMENTS

La grâce et la bonté du Seigneur sont à

reconnaitre car, elles ont contribué à la réalisation et

à l'accomplissement de ce mémoire.

Par cette occasion, nous tenons à témoigner

notre profonde gratitude à tout le corps professoral de l'ULK,

(Faculté des Sciences Economiques et Gestion) qui a assuré notre

formation et dont le présent travail est le fruit.

Très vivement, nous remercions le CCA KABANDA Richard

pour avoir accepté de diriger ce travail malgré ses multiples

responsabilités. Sa bonne volonté et ses conseils pratiques nous

ont beaucoup inspiré.

Ainsi, nous remercions profondément notre famille, nous

tenons à leur dire que leurs contributions tant financières,

matérielles que morales ne sont pas vide sens, elles resteront

gravées au fond de notre coeur.

Nos sincères remerciements s'étendent aussi

à tous les étudiants de notre promotion pour les moments

inoubliables de notre vie estudiantine.

Enfin, que tous ceux qui, de près ou de loin, ont

contribué à la réalisation de ce travail trouvent ici

l'expression de nos sincères remerciements.

Que Dieu vous bénisse

SHUMBUSHO Jean Léon

iv

LISTE DES SIGLES, ABREVIATIONS ET SYMBOLES

ADF : Augmented Dickey Fuller

BNR : Banque Nationale du Rwanda

CCA : Cours chargés Associés

CHF : Franc Suisse

CUSUM : Cumulative Sum

DF : Dickey Fuller

EBE : Excédent Brut d'Exploitation

Ed : édition

Et als : Et les autres

Etc : Et cetera

FBCF : Formation Brute de Capital Fixe

FRW : Francs Rwandais

Http : Hyper text transfer protocoler

Idem : Même auteur, ouvrage que celui qui est cité

précédemment et à la même

page

M2 : Masse monétaire au sens large

N0 : Numéro

Op .cit : Opere citato

P : Page

PIB : Produit intérieur Brut

Prob : Probabilité

T.V.A : Taxes sur la valeur ajoutée

T.V.R : Télévision Rwandaise

TMM : Taux du marché monétaire

ULK : Université Libre de Kigali

Ut,Et : Termes d'erreur au temps t

WWW : Word Wide Web

åt : Terme d'erreur

Ä : Variation

< : Strictement inférieur

> : Strictement supérieur

% : Pourcentage

vi

LISTE DES TABLEAUX

Tableau 1 : Evolution du taux débiteur, taux

créditeur et leur écart « spread » (en pourcentage)

29

Tableau 2 : Evolution de la masse monétaire 34

Tableau 3 : Crédits au secteur privé en milliards

de Frw 38

Tableau 4 : Stationnarité des variables à niveaux

50

Tableau 5 : Stationnarité de M2 à la

première différence 51

Tableau 6 : Résultats de la relation de long terme 52

Tableau 7 : Résultats de test de stationnarité des

résidus 53

Tableau 8 : Résultats de modèle à correction

d'erreur 54

LISTE DES GRAPHIQUES

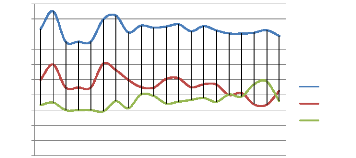

Graphique 1 : Evolution la marge d'intérêts

bancaires « Spread » face aux taux d'intérêts

débiteur et créditeur (en %) 30

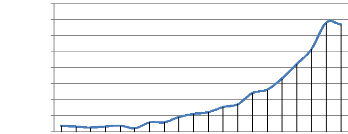

Graphique 2 : Evolution de la masse monétaire fin de

période (en milliards de Frw) 34

Graphique 3 : Evolution du niveau des crédits

octroyés au secteur privé 38

Graphique 4 : CUSUM test 55

TABLE DES MATIERES

DEDICACE i

REMERCIEMENTS iii

LISTE DES SIGLES, ABREVIATIONS ET SYMBOLES iv

LISTE DES TABLEAUX vi

LISTE DES GRAPHIQUES vii

TABLE DES MATIERES viii

INTRODUCTION GENERALE 1

1. CHOIX ET INTÉRÊT DU SUJET 1

2. DÉLIMITATION DU SUJET 2

3. PROBLEMATIQUE 2

4. HYPOTHESES 4

5. OBJECTIFS DU TRAVAIL 5

6. METHODOLOGIE DE LA RECHERCHE 6

7. SUBDIVISION DU TRAVAIL 8

CHAPITRE 1 : CADRE CONCEPTUEL ET THEORIQUE 9

1.1. INTERMEDIATION BANCAIRE 9

1.1.1. La banque 9

1.1.2. Le marché financier 12

1.2. NOTION DE CREDIT BANCAIRE 14

1.3. NOTION SUR LE PRODUIT INTERIEUR BRUT (PIB) 15

1.3.1. Définition 15

1.3.2. Calcul du PIB 17

1.3.3. PIB nominal et PIB réel 18

1.4. THEORIES SUR LA CROISSANCE ECONOMIQUE 19

1.5. LA RELATION ENTRE L'INTERMEDIATION BANCAIRE ET LA

CROISSANCE ECONOMIQUE 20

1.5.1. Par les crédits accordés grâce

à l'épargne 20

1.5.2. Par la masse monétaire créée par la

banque 22

1.5.3. Par la marge d'intermédiation bancaire 23

CHAPITRE 2 : INTERMEDIATION BANCAIRE AU RWANDA

25

2.1. L'EVOLUTION DU SYSTEME BANCAIRE RWANDAIS 26

2.2. EVOLUTION DE LA MARGE D'INTERMEDIATION BANCAIRE 27

2.2.1. Historique du taux d'intérêt au Rwanda 28

ix

2.2.2. Analyse sur l'évolution da la marge

d'intermédiation bancaire 29

2.3. EVOLUTION DE LA MASSE MONETAIRE M2 32

2.4. LE NIVEAU DES CREDITS OCTROYES AU SECTEUR PRIVE 36

2.4.1. Politique de crédit au Rwanda 37

2.4.2. L'évolution des crédits octroyés au

secteur privé 38

CONCLUSION PARTIELLE 41

CHAPITRE 3: L'INFLUENCE DE L'INTERMEDIATION BANCAIRE SUR

LA

CROISSANCE ECONOMIQUE RWANDAISE 42

3.1. INTRODUCTION 42

3.2. LA CONSTRUCTION DU MODELE 43

3.2.1. Définition et Historique du modèle 43

3.2.2. Etapes de construction du modèle 44

3.2.3. Présentation des variables 44

3.2.4. Spécification du modèle 46

3.3. SIGNES ATTENDUS 46

3.4. TEST DE STATIONNARITE 47

3.4.1. Test de Dickey Fuller Augmenté (ADF) 48

3.4.2. Le test de Fischer 51

3.5. TEST DE COINTEGRATION 51

3.6. RELATION DE LONG TERME 53

3.7. RELATION DE COURT TERME 54

3.8. TEST DE STABILITE 54

3.9. INTERPRETATIONS ECONOMIQUES 55

3.9.1. Relation de long terme 55

3.9.2. Relation de court terme 57

CONCLUSION PARTIELLE 58

CONCLUSION GENERALE ET SUGGESTIONS 59

BIBLIOGRAPHIE 62

INTRODUCTION GENERALE

1. CHOIX ET INTÉRÊT DU SUJET

Nous n'avons choisi que notre travail porte sur «

l'analyse de la corrélation de l'intermédiation bancaire sur la

croissance économique du Rwanda » afin de vérifier si le

niveau du produit intérieur brut (PIB) peut vraiment dépendre du

niveau de l'intermédiation bancaire.

L'intérêt de notre recherche est mesuré sous

trois angles : ? Intérêt

scientifique

Notre recherche conduira à une contribution remarquable

de la connaissance générale de la théorie de

l'intermédiation bancaire et particulièrement dans le cadre du

Rwanda, afin de dégager le rapport qu'elle entretient avec la croissance

économique rwandaise.

? Intérêt

socio-économique

Flle permettra aussi aux banques rwandaises de savoir comment

réorienter ou améliorer leurs activités

journalières en vue de contribuer à la croissance

économique rwandaise.

? Intérêt individuel

Ce travail renforce notre capacité intellectuelle et

constitue pour nous une opportunité de concilier les connaissances

théoriques apprises tout au long de notre formation académique

à la réalité sur terrain.

2. DÉLIMITATION DU SUJET

Pour des raisons d'orientation exacte de notre travail, notre

travail est délimité dans le domaine, dans l'espace et dans le

temps :

· Dans le domaine

Notre étude est délimitée dans le domaine

monétaire plus précisément dans le cadre bancaire.

· Dans l'espace

Pour avoir plus de précisions sur notre analyse de

l'intermédiation bancaire d'une telle croissance économique, nous

envisageons de nous délimiter sur les effets de cette

intermédiation sur la croissance économique rwandaise.

· Dans le temps

Notre étude est basée sur une période

d'étude de 20 ans allant de 1990 jusqu'en 2009, enfin d'arriver aux

résultats économétriques plus précis.

3. PROBLEMATIQUE

La structure du système financier occupe une place

importante dans la littérature économique. Les systèmes

financiers généralement fournissent des fonctions

élémentaires pour le financement de l'économie. Deux

systèmes peuvent être distingués, d'une part, un

système financier basé sur les banques, dominé par la

finance indirecte qui privilégie l'intermédiation bancaire.

D'autre part un système basé sur les marchés financiers

où le financement de l'économie se fait par les marchés

boursiers.

Quant à l'Intermédiation (celle qui est

visé dans notre étude), elle est un processus

d'ajustement des

besoins et des capacités de financement par l'intervention d'un

agent

spécifique. Les intermédiaires jouent le rôle de

collecteurs de fonds auprès

des agents à capacités de financement

(l'épargne des prêteurs) par émission des titres indirects

dans le but de financer les emprunteurs (les investisseurs).1

L'intermédiation financière est le fait pour les

entreprises et autres organisations productrices recourent à des

établissements jouant le rôle d'intermédiaire financier

pour leur propre compte (essentiellement des banques) pour trouver les fonds

nécessaires plutôt que de s'adresser en direct aux

détenteurs de patrimoine pouvant apporter leurs capitaux (notamment par

souscription d'actions ou d'obligations).2

Ce rôle d'intermédiation bancaire apparaît

comme étant un élément fondamental du processus de

croissance économique, parce qu'en l'absence de système

financier, les agents économiques seraient réduits à

autofinancer leurs projets d'investissement, alors que ces derniers sont

considérés comme étant les piliers de la croissance

économique.

Etant considéré que l'intermédiation

bancaire est parmi les piliers de la croissance économique, il en

résulte alors la question de savoir ce que c'est cette théorie de

la croissance économique.

En effet, La notion de croissance économique se

définit comme l'accroissement de la capacité d'une nation ou

d'une région de produire des biens et services associés à

un accroissement.3

Généralement connu, au Rwanda comme dans tous

les autres pays en voie de développement, l'accès aux services

financiers (épargnes et crédits) est moindre que dans les autres

régions en développement.

Par ailleurs, durant le premier trimestre 2010, il ya eu une

reprise importante de l'activité économique rwandaise

comparée avec la même période de l'année 2009. Il a

été aussi constaté en même temps que la situation de

liquidité, dans le système bancaire s'est améliorée

considérablement. Comme l'a constaté, Le Gouverneur de

1

http://www.oboulo.com/secteur-bancaire-circuit-fiable-financement-economie-source-developpement

economique-97800.html visité le 10 mars 2010

2

http://www.wikipedia.org ,

visité le 17 Avril 2010

3 GREENWALD, in « Les effets de la politique

monétaire appliquée par la BNR sur la croissance

économique », KAMALI R. Albert, 2003, page 31

la Banque Nationale du Rwanda Mr François KANIMBA, dans

son interview au cours de la conférence de presse du 24 mars 2010,

diffusée à la TVR et ce qui lui a poussé à conclure

que les banques ont la possibilité de pouvoir donner un volume de

crédits beaucoup plus important à l'économie rwandaise.

Dans ces derniers jours les gens disaient que le niveau de

l'épargne était à un niveau peu élevé, ce

qui était expliqué par le refus de la demande de crédits

des agents économiques qui faisaient recours au près de leurs

banques de dépôts (banques commerciales). Ce niveau

inférieur des épargnes semblait à son tour lié

à la crise financière mondiale, et ce dernier qui a eu comme

conséquence la réduction de l'autofinancement des agents

économiques dans leurs projets de financement.

Puisque la croissance économique est un

phénomène capital, une analyse économétrique nous

paraît nécessaire pour identifier l'influence de

l'intermédiation bancaire sur la croissance économique

rwandaise.

Ainsi, pour le bon déroulement de notre recherche, deux

questions à savoir guideront notre attention tout au long de notre

recherche :

1. Quel est l'état de l'intermédiation bancaire au

Rwanda au cours de la période 1990-2009 ?

2. Quel est l'impact de cette intermédiation sur la

croissance économique du Rwanda ?

4. HYPOTHESES

Comme toute recherche scientifique doit partir d'une

hypothèse, qui peut être confirmée ou infirmée

à la fin de l'étude, nous essayerons de donner une série

des réponses aux questions posées dans notre problématique

au titre des hypothèses de la recherche.

1. Il ya eu une amélioration remarquable de

l'intermédiation bancaire au Rwanda durant 1990-2009.

2. L'intermédiation bancaire a eu un impact significatif

sur la croissance économique du Rwanda.

5. OBJECTIFS DU TRAVAIL

L'objectif pouvant être défini comme l'expression

d'un but à atteindre. Comme tant d'autres travaux, tout au long de notre

travail nous aurons des objectifs précis en rapport de notre sujet

d'étude.

5.1. Objectif global

Cette recherche consiste à vérifier si

l'intermédiation bancaire a un impact positif sur la croissance

économique rwandaise.

5.2. Objectifs spécifiques

Pour arriver à notre objectif global, trois objectifs

spécifiques ont guidé notre attention :

- Prouver clairement que les crédits accordés au

secteur privé ont conduit

positivement à la croissance économique

grâce à l'accumulation de l'épargne. - Vérifier que

la masse monétaire M2 a contribué positivement à la

croissance

économique

- S'assurer que la marge d'intérêts bancaires

(marge d'intermédiation bancaire) de sa part, a contribué

positivement à la croissance économique à travers les

crédits accordés à l'économie.

Cette recherche consiste aussi à démontrer

à partir des résultats obtenus, là où il ya les

points faibles sur la plan national, afin d'en dégager des

précisions et des solutions économiques et financières.

6. METHODOLOGIE DE LA RECHERCHE

La méthodologie se définit comme un ensemble

ordonné des principes des règles et des opérations

intellectuelles permettant de faire l'analyse en vue d'atteindre un

résultat.4

Au cours de notre étude, pour la collecte et l'analyse des

données, nous avons utilisé les techniques et les méthodes

suivantes :

6.1. Techniques

6.1.1. Technique documentaire

Flle nous a aidé à ressembler les données

chiffrées et d'autres informations relatives à

l'intermédiation bancaire ainsi que la croissance économique

rwandaise.

6.1.2. Interview non guidé

Flle nous a aidé à obtenir les précisions en

rapport avec les données chiffrées du niveau de

l'intermédiation bancaire au pays.

6.2. Méthodes

6.2.1. Méthode analytique

Flle nous a servis à expliquer les variations de certaines

variables ayant lieu durant notre période d'étude ;

6.2.2. Méthode historique

Flle nous a servis de comprendre l'évolution de

l'activité économique ainsi que celle de la croissance

économique du Rwanda, par le traitement des données d'une

manière chronologique.

4 MULUMBATI N. : « Introduction à la

science politique », éd.Africa, Lubumbashi, 1997, p.23

6.2.3. Méthode statistique

Flle nous a permis à quantifier et à chiffrer les

données et les résultats de notre recherche ainsi que leurs

représentations en tableaux et graphiques ;

6.2.4. Approche économétrique

Flle nous a aidé à mesurer l'impact de

l'intermédiation bancaire sur la croissance économique, ainsi que

d'effectuer les tests économétriques.

7. SUBDIVISION DU TRAVAIL

En plus de l'introduction et de la conclusion

générale, notre travail comporte également dans son corps

trois chapitres :

Le premier chapitre nous parle du cadre théorique et

conceptuel de notre travail.

Le deuxième, à son tour, décrit

l'état de santé et de la performance du secteur bancaire rwandais

durant la période de 1990-2009.

En fin, le troisième chapitre est consacré à

l'analyse économétrique de variables de l'intermédiation

bancaire sur la croissance économique du Rwanda.

CHAPITRE 1 : CADRE CONCEPTUEL ET THEORIQUE

1.1. INTERMEDIATION BANCAIRE

La théorie de l'intermédiation bancaire est

originaire de la théorie de l'intermédiation financière,

cette dernière étant une activité développée

par les agents financiers qui s'interposent pour faciliter l'adéquation

en quantité et en qualité de l'offre à la demande des

capitaux. En effet, ces intermédiaires collectent leurs ressources

auprès des ménages et des particuliers (épargne) et des

entreprises (excédent de trésorerie) et transforment ces

liquidités en court, moyen et longs termes consentis notamment aux

entreprises qui ne peuvent accéder directement au marché

financier.5

Pour des plus amples connaissances à propos de cette

théorie de l'intermédiation bancaire, il nous semble important de

faire penser d'abord d'une manière globale le processus

d'intermédiation bancaire. Pour y parvenir, l'explication des

différents intervenants de cette intermédiation nous parait

indispensable.

1.1.1. La banque

La banque est une institution ou une entreprise qui fait de

façon habituelle la collecte des dépôts du public, afin de

mettre à la disposition de sa clientèle des moyens de paiement et

utilise ces dépôts pour l'octroie des crédits aux

demandeurs.

En bref, elle a comme fonctions de collecter les ressources

auprès du public, distribuer des crédits, et de mettre à

la disposition de la clientèle des moyens de paiements, enfin d'assurer

la gestion de ces derniers.

1.1.1.1. Définitions selon différents

auteurs

Selon GARSUAULT,P et PRIAMI.S, la banque est définie

comme une entreprise qui fait de profession habituelle de recevoir du public,

sous forme de dépôt ou autrement, des fonds qu'elle emploie pour

son propre compte en opération de crédit ou

financière.6

5 NELLY ADELINE NGORO : «

Intermédiation bancaire et croissance économique au

Cameroun », Université de Ngaoundéré,

mémoire maîtrise, P.9

6 GARSUAULT, P et PRIAMI.S, : « La banque,

fonctionnement et stratégies », Economica, 2ème

édition, Paris, 1997, p.26

Une banque est une entreprise qui gère les

dépôts et collecte l'épargne des clients, accorde des

prêts et offre des services financiers.7

Les banques sont définies également comme

étant des établissements qui peuvent effectuer toutes les

opérations des banques : recevoir des dépôts, accorder les

crédits à tout type de clientèle et pour toute

durée, mettre en place te gérer des moyens de paiements,

effectuer des opérations connexes à leur principale, change,

conseil et gestion au service des entreprises.8

Au Rwanda, qui est le cas d'étude de notre recherche,

selon la loi n° 08/1999 du juin 1999, la banque est définie comme

un institution ou une entreprise qui fait de façon habituelle la

collecte de dépôts du public, afin de mettre à la

disposition de sa clientèle des moyens de paiement et utilise ces

dépôts pour l'octroi des crédits aux

demandeurs.9

1.1.1.2. L'activité bancaire

Les banques ont l'activité habituelle de rendre le

service dans les opérations en escompte, les opérations des

crédits et les opérations financières. Pour plus

d'exploitation, les opérations financières sont celles passant

généralement par la bourse et visant à faire appel

à l'épargne, à l'augmentation du capital, à

l'emprunt obligataire, à la fusion ou à l'offre d'achat.

Les activités bancaires sont nombreuses et

variées mais généralement complémentaires les unes

des autres. Les dépôts des fonds facilitent à la

clientèle ses opérations de règlement et sont d'autre part

le moyen de consentir des crédits. Dans la mesure où l'on

définit la fonction bancaire par la création de la monnaie, la

réception des dépôts et l'octroi des crédits

constituent les deux faces d'une seule activité.

L'octroi des crédits constitue sa source essentielle de

profits et la forme unique de ses risques d'exploitation. Les crédits

bancaires sont consentis sous forme de découvert ou avances en compte

par escompte d'effets représentatifs des créances commerciales ou

des prêts, par contrats des prêts enfin par voie de signature.

Les

7 PETIT-DU TALLIS, G, : « Le crédit et

les banques », Sirey pars, 1964, p20

8 BERNET-ROLLAND,L : « Principes et

techniques bancaires », 21ème édition Dunod,

Paris, 2001, p5

9 BNR : «Loi n°08/99 Portant

réglementation des banques et autres établissements

financiers», Juin 1999, Kigali

services rendus à la clientèle portent d'abord

sur les opérations de règlement. Ils comprennent les services de

caisse, le règlement et l'encaissement des chèques, le

recouvrement des effets de commerce et des factures, l'exécution des

ordres d paiement.

Pour les règlements avec l'étranger, s'ajoute

les opérations de change à vue ou à terme. Ces

opérations sont soit exécutées gratuitement (surtout sur

le service de caisse), soit donne lieu à la perception de commission

(opération de change). Dans la gestion du portefeuille, la banque peut

assister le client par des informations et conseils ou même se substituer

à lui, en prenant des décisions sur le choix de

placement.10

1.1.1.3. Le bilan des banques

Le bilan est un extrait de situation annuelle que produit la

commission bancaire sur l'ensemble des établissements de crédit

qui lui sont assujettis. Ce bilan se présente comme l'indique le

schéma ci-dessous :

|

ACTIF

|

|

|

PASSIF

|

|

Réserves

|

Res

|

Ref Refinancement

|

|

Encours interbancaires

|

IB

|

IB

|

Encours interbancaires

|

|

Crédits

|

C

|

D

|

Dépôts

|

|

Titres détenus

|

T

|

T

|

Titres émis

|

|

|

|

Fonds propres

|

Source: Caudamine et Montier: «Banques

et marchés financiers » (1998) Il ressort de ce tableau que

:

La principale ressource des banques est constituée des

dépôts particuliers (ménages), d'entreprises ou de l'Etat.

Un dépôt étant une dette de la banque et donc une

créance du déposant, résultant de la mise à la

disposition de la banque par ce dernier d'une quantité de monnaie

lorsque cette mise à disposition est matérialisée par une

inscription dans le compte du déposant tenu par la banque.

10 BERNARD et COLLIN : « Dictionnaire

économique et financier», 4ème

édition, Seuil, Paris, 1998, P161-162

De même le principal emploi des banques est la

distribution des crédits à l'économie ou à l'Etat.

Un crédit étant une créance de la banque et donc une dette

de l'emprunteur, résultant de la mise à la disposition de

celui-ci par la banque d'une quantité de monnaie, à condition que

cette mise à disposition se matérialise par une reconnaissance de

dette de l'emprunteur vis-à-vis de la banque.

Il apparaît également d'autres catégories

d'encours qui bien qu'ils n'aient pas la même importance que les

précédents ne soient pas moins fondamentaux du point de vue du

fonctionnement du système bancaire. La banque centrale consent aux

banques dans certaines limites des crédits qui leur permettent de

compenser une insuffisance de ressources par rapport aux emplois

souhaités. Ces crédits sont souvent appelés des «

refinancements ». Inversement, les banques détiennent des

dépôts auprès de le banque centrale, soit volontairement

lorsqu'elles disposent de ressources inutilisées, ce sont les «

réserves libres », soit sur obligation de la banque centrale, ce

sont les « réserves obligatoires ».11

1.1.2. Le marché financier

D'après Remi BACHELET, Les marchés financiers

ont pour objectif de faire se rencontrer les besoins de différents

acteurs, par exemple ceux qui cherchent des capitaux (les entreprises) et ceux

qui souhaitent placer les capitaux dont ils disposent (les

épargnants).12

Quant au wikipédia (une encyclopédie libre), les

marchés financiers sont un lieu géographique ou non, où

différents types d'acteurs s'échangent des capitaux au comptant

ou à terme.13

Nelly Adeline souligne que l'existence des marchés

financiers a été la cause de la raison que dans la mesure

où certains agents économiques investissent plus qu'ils

n'épargnent et ont besoin de recourir à un financement, alors que

d'autres épargnent plus qu'ils n'investissent et ont une capacité

de financement à mettre à la disposition de ceux qui en ont

besoin, il est souhaitable d'organiser des transferts des uns vers les

autres.

11 Caudamine, G. et Montier, J. ;

« Banques et marchés financiers », édition

Economica, 1998 in NELLY, A. ; « op.cit », p. 12

12

http://rb.ec-lille.fr/l/Cours

de marches financiers.htm# Toc227490549 visité le 30 Juillet 2010

13

http://www.fr.wikipedia.org/wiki/Marché

financier visité le 30 Juillet 2010

Elle définit ces marchés comme étant le

lieu où les épargnants et les emprunteurs se rencontrent et

s'échangent les capitaux liquides contre les actifs financiers. Les

titres émis et négociés sur ce marché sont souvent

à long terme avec une échéance supérieure à

sept ans.14

1.1.2.1. Les fonctions du marché financier

En plus de sa fonction de marché primaire, le

marché financier remplit également les fonctions de marché

secondaire, de valorisation des actifs financiers et de mutuelle des structures

individuelles.15

En tant que marché primaire, il permet de lever le

capital et de transformer directement l'épargne des ménages en

ressources longues pour les collectivités publiques et privés ;

en contrepartie de ces capitaux, les collectivités émettent des

valeurs mobilières ; essentiellement des actions et des obligations.

En tant que marché secondaire, les marchés

financiers assurent la liquidité et la mobilité de

l'épargne. En permettant la mobilisation de l'épargne investie en

actions ou en obligations, la bourse assure le bon fonctionnement du

marché primaire. Sans le marché financier, les valeurs

mobilières ne seraient qu'un « piège » dans lequel les

épargnants pourraient entrer sans pouvoir en sortir lorsqu'ils le

désirent. C'est la négociabilité des obligations et

surtout des actions sur un marché qui en font un placement

séduisant pour l'investisseur. Cette liquidité du marché

permet de réaliser rapidement des arbitrages de portefeuille sans devoir

attendre l'échéance des titres qui le composent ou rechercher

individuellement une éventuelle contrepartie.

1.1.2.2. Les caractéristiques du marché

financier

Les marchés financiers sont des marchés

traditionnellement divisés en deux segments : le marché

monétaire sur lequel la maturité des instruments émis,

comme les billets de trésorerie ou les certificats de

dépôts est inférieure à un an, et le marché

des capitaux sur lequel la maturité des titres émis, telles les

obligations ou les actions est supérieure à un an. De plus les

valeurs mobilières sont représentées par des titres qui

matérialisent les droits acquis par ceux qui ont apportés des

14 NELLY ADELINE NGORO : « Op.cit

», P.11

15 Idem

capitaux à une collectivité émettrice

publique ou privée. On distingue plusieurs catégories de familles

de titres : les actions qui sont des « valeurs à revenus variables

» et confèrent à leurs possesseurs la qualité

d'associé dans une société ; les obligations qui sont des

« valeurs à revenus fixes » et donnent à leurs

détenteurs la qualité de créancier de la

collectivité émettrice qui s'engage à le rembourser

à une échéance déterminée et à lui

verser un intérêt annuel fixé.16

1.2. NOTION DE CREDIT BANCAIRE

Plusieurs auteurs ont beaucoup essayé de définir

le terme crédit en vue de procurer aux agents économiques une

même compréhension à ce sujet, suite à une raison

qu'il est employé dans différents domaines économiques,

comptabilités, droit des affaires, commerce et politique. Pour notre cas

nous insistons sur le crédit bancaire.

Selon Guy CONDAMINE, le crédit vient du mot latin

« credut » qui veut dire croire. Le mot crédit signifie avoir

confiance et surtout avoir confiance en l'avenir.17

Il est aussi défini comme une opération par

laquelle un établissement de crédit met ou promet de mettre

à la disposition d'un client une somme d'argent, moyennant

intérêts et frais, pour une durée déterminée

ou indéterminée. (Lorsque le crédit est dit gratuit, les

frais et les intérêts sont nuls).18

PIERRE VERNIMMEN définit le crédit comme

étant la mise à disposition par une personne ou une organisation

(le créancier) d'une ressource (une somme d'argent ou un bien) à

une autre (le débiteur) contre l'engagement d'être payé ou

remboursé dans le futur, à une date déterminée.

Lorsque la ressource fournie est un bien, on parle de crédit fournisseur

; lorsque c'est une somme d'argent accordée par une banque, on parle de

crédit bancaire.

Il souligne également que le crédit est

lié à la notion de confiance, il repose sur la

confiance que

le créancier accorde au débiteur. Plus le créancier aura

confiance

16 Ibidem, p.12

17 CONDAMINE Guy et MONTIER Jean : « Banque

et marchés financiers », ed.economica, Paris, p.134

18

http://www.guiderachatcredit.info/lexique-du-credit/,

visité le 28 Août 2010

dans la capacité du débiteur à rembourser

à terme, plus il aura tendance à lui accorder des termes

avantageux.19

Donc il faut préciser que le crédit repose souvent

sur deux notions qu'il associe intimement, celle de confiance et de

temps.20

1.3. NOTION SUR LE PRODUIT INTERIEUR BRUT (PIB)

Le PIB est une mesure des richesses créées dans

un pays donné et pour une année donnée.

Schématiquement, on le calcule en faisant la somme des valeurs

ajoutées dans le pays.

1.3.1. Definition

Le produit intérieur brut (PIB) est un indicateur

économique très utilisé qui mesure les richesses

créées dans un pays donné et pour une année

donnée. Il est défini comme la valeur totale de la production

interne de biens et services dans un pays donné au cours d'une

année donnée par les agents résidant à

l'intérieur du territoire national. C'est aussi la mesure du revenu

provenant de la production dans un pays donné. On parle parfois de

production économique annuelle ou simplement de production.

Le PIB est un agrégat des comptes nationaux, obtenu en

additionnant des grandeurs mesurées par catégories d'agents

économiques (ménages, entreprises, administrations publiques).

Afin d'éviter que la même production entre plus d'une fois dans le

calcul, ne font partie du PIB que les biens et services finaux

(c'est-à-dire la valeur ajoutée, soit les biens et services de

consommation et les biens d'équipement), les biens intermédiaires

de production étant exclus. Par exemple, la farine avec laquelle on fait

le pain est exclue (car étant une consommation intermédiaire du

calcul de la richesse produite par le boulanger).

Le PIB sert souvent d'indicateur de l'activité

économique d'un pays ; le PIB par

habitant, quant à lui, sert

d'indicateur du niveau de vie en donnant une valeur

19

http://www.vernimmen.net/html/glossaire/definition

credit.html, visité le 28 Août 2010

20 BOUDINOT, A et FRABOT J.C : « Technique et

pratique bancaire », Paris, 1998, p.239

indicative du pouvoir d'achat. La variation du PIB est

l'indicateur le plus utilisé pour mesurer la croissance

économique.21

Le PIB/habitant ou produit intérieur brut par habitant

(ou par tête) est la valeur du PIB divisée par le nombre

d'habitants d'un pays. Il est plus efficace que le PIB pour mesurer le

développement d'un pays, cependant, il n'est qu'une moyenne donc il ne

permet pas de rendre compte des inégalités de revenu et de

richesse au sein d'une population.

Cet indicateur n'est pas égal au revenu par tête.

Il est un bon indicateur de la productivité

économique, mais il ne rend compte qu'imparfaitement du niveau de

bien-être de la population ou du degré de réussite d'un

pays en matière de développement. Il ne montre pas quelle est la

répartition du revenu d'un pays entre ses habitants. Comme le PIB, il ne

reflète pas les atteintes causées à l'environnement et aux

ressources naturelles par les processus de production, et ne tient pas compte

du travail non rémunéré qui peut être

effectué au sein des ménages ou des communautés, ni de la

production à mettre au compte de l'économie souterraine.

Le PIB est composé de la valeur de l'ensemble de biens

et de services (1.biens de consommation et 2.biens d'équipement)

produits dans une économie, en une année et sur une surface

géographique déterminée.22

Le PIB est une façon de mesurer les richesses

créées, en général dans un pays et pour une

année donnée.

21

http://fr.wikipedia.org/wiki/Produit

intérieur brut, visité le 08 Juin 2010

22

http://www.alabourse.com/definition

pib.htm, visité le 08 Juin 2010

1.3.2. Calcul du PIB

Il y a trois façons complémentaires de calculer le

P.I.B :23

· 1ère optique : par la production

des unités résidentes. Dans ce cas :

PIB aux prix du marché = ? valeurs

ajoutées + impôts sur les produits - subventions sur les

produits

La valeur ajoutée par une entreprise se calcule en

soustrayant la totalité des consommations intermédiaires

(c'est-à -dire tous les achats faits à l'extérieur de

l'entreprise et incorporés dans le produit fini) à la valeur de

la production vendue. Faire la somme des valeurs ajoutées, c'est ajouter

la production réellement réalisée par tous les agents

économiques. Cela permet donc de connaître la production totale

réalisée dans l'année. Cependant, les valeurs

ajoutées sont évaluées aux prix de base, c'est-à

-dire sans les impôts sur les produits dont, notamment, la TVA. Les

valeurs ajoutées étant calculées hors taxes, il faut

ajouter les impôts sur les produits pour avoir le PIB « aux prix du

marché ». On soustrait le montant des subventions car ces

subventions permettent aux entreprises de diminuer leurs prix.

· 2ème optique : par la demande

adressée aux unités de production résidentes.

Dans ce cas:

PIB aux prix du marché = Dépenses de

consommation finale + FBCF + exportations-importations

En effet, la demande provient soit des unités

résidentes pour la consommation ou pour l'investissement, soit des

unités non résidentes (cette demande correspond donc à

l'exportation qu'il faut ajouter à la demande intérieure).

Cependant, une partie de la demande intérieure peut être

satisfaite par des

23

http://brises.org/notion.php/Produit-interieur-brut/PIB/croissanceeconomique/notId/32/notBranch/32/,

visité le 14 juillet 2010

unités non résidentes (il s'agit donc des

importations qu'il faut enlever de la richesse créée par les

unités résidentes).

· 3ème optique : par les revenus

distribués par les unités de production résidentes. Dans

ce cas :

PIB aux prix du marché =

Rémunération des salariés + EBE (et revenus mixtes) +

Impôts (sur la production et les importations) - subventions.

En effet, toute la richesse créée est

redistribuée sous forme de revenus primaires (salaires pour les

salariés, EBE pour les sociétés, revenus mixtes pour les

indépendants) ; la différence entre les impôts sur la

production et les importations et les subventions correspond à une sorte

de revenu primaire puisqu'elle est prélevée sur la valeur

ajoutée créée (voir répartition de la valeur

ajoutée en classe de seconde ou de première) comme la

rémunération des salariés pour calculer l'EBE. Autre

explication : les revenus primaires proviennent du partage de la valeur

ajoutée calculée au prix de base; pour obtenir la somme des

valeurs ajoutées au prix du marché, il faut rajouter à la

somme des revenus primaires le supplément payé du fait de ces

impôts (nets des subventions) sur la production et les importations.

1.3.3. PIB nominal et PIB réel

A. PIB nominal

Contrairement au PIB nominal qui est lui influencer par

l'inflation, par exemple si une plaque de chocolat est vendu CHF1 en 2005 et

que la même plaque est vendue CHF1.5 en 2006, avec la même

quantité vendue le produit de la vente sera plus élevé ce

qui augmentera le PIB nominal (influencé par l'inflation) malgré

que la production n'a pas augmentée.24

24

http://www.alabourse.com/definition

pib.htm visité le 14 juillet 2010

B. PIB réel

C'est pour cette raison que nous avons le PIB réel qui

est corrigé de l'inflation avec un prix de référence qui

ne change pas, contrairement au PIB nominal qui lui est fortement

influencé par la variation des prix de vente.

Dans l'article du Temps les prix de référence

sont ceux de l'année précédente. Le PIB réel nous

permet ainsi de connaître les variations de volume (et non de prix) de la

production nationale.25

1.4. THEORIES SUR LA CROISSANCE ECONOMIQUE

La croissance économique est l'accroissement sur une

longue période des quantités de biens et services produits dans

un pays, mesurées année après année, en

général.26

Le terme « croissance » désigne

l'augmentation du volume de la production de biens et de services d'une

année sur l'autre. Les chroniqueurs économiques parlent ainsi

d'accélération ou de ralentissement de la croissance pour

caractériser une année particulière. Toutefois, les

économistes préfèrent réserver le terme de

croissance à une augmentation tendancielle de la production par

tête, qui entraîne sur une longue période une multiplication

du volume de biens et de services disponibles en moyenne pour un habitant d'un

pays. La croissance décrit ainsi un phénomène plus

restreint que le processus de développement, lequel intègre

généralement, au-delà du revenu par tête,

l'espérance de vie et le niveau d'éducation. Sur la base de

l'histoire des pays dits développés, la croissance apparaît

comme la condition sine qua non du développement.27

La croissance économique désigne l'augmentation

de la production de biens et de

services dans une économie sur une

période donnée, généralement une

période

longue. En pratique, l'indicateur utilisé pour la

mesurer est le produit intérieur brut ou

25 Idem

26

http://brises.org/notion.php/croissance-economique/augmentationPIB/expansion/notId/12/notBranch/12/

visité le 26 juillet 2010

27

http://www.universalis.fr/encyclopedie/macroeconomie-croissance-economique/

visité le 26 juillet 2010

PIB. Il est mesuré « en volume )) ou «

à prix constants )) pour corriger les effets de l'inflation. Le taux de

croissance, lui, est le taux de variation du PIB. On utilise souvent la

croissance du PIB par habitant comme indication de l'amélioration du

niveau de vie.

La croissance est un processus fondamental des

économies contemporaines, lié notamment à la

révolution industrielle et au progrès technique. Flle transforme

la vie des populations dans la mesure où elle crée davantage de

biens et de services. À long terme, la croissance a un impact important

sur le niveau de vie (à distinguer de la qualité de vie) des

sociétés qui en sont le cadre.28

1.5. LA RELATION ENTRE L'INTERMEDIATION BANCAIRE ET LA

CROISSANCE ECONOMIQUE

La relation qui est entre l'intermédiation bancaire et

la croissance économique peut être expliquée en se basant

par une étude approfondie de ces trois fonctions ou réalisations

de la banque :

- Les crédits accordés au secteur privé

grâce à l'accumulation de l'épargne. - La masse

monétaire créée par la banque

- La marge d'intermédiation bancaire

réalisée par la banque à travers les crédits

accordés à l'économie.

1.5.1. Par les crédits accordés grâce

à l'épargne

L'épargne est la partie du revenu qui n'est pas

consommée. C'est la partie qui ne se détruit pas

immédiatement. Dans une acception plus large, elle désigne tout

comportement qui inclut un sacrifice dans l'espoir d'obtenir un meilleur

rendement futur. Toutefois, cette définition simple de l'épargne

cache les discordes théoriques relatives aux déterminants de

l'épargne, aux conséquences de l'épargne sur

l'économie globale et aux différentes façons de mesurer

l'épargne.29

28

http://fr.wikipedia.org/wiki/Croissance

économique visité le 26 juillet 2010

29

http://fr.wikipedia.org/wiki/Épargne

visité le 25 Octobre 2010

1.5.1.1. Les formes de l'épargne

L'argent épargné est employé sous forme de

:

- Soit d'épargne liquide, qui reste

disponible sous forme liquide : on parle alors de thésaurisation;

- Soit d'épargne investie,

affectée à des :

· Placements dans des comptes, plans ou titres

· Investissements (dans des moyens de production,

l'immobilier, etc.)

Dans notre étude nous soulignons que c'est la forme

d'épargne investie affectée aux placements dans des comptes qui

est considérée, parce que c'est grâce à

l'accumulation des cette épargne que les banques trouvent les

capacités d'octroyer les crédits à l'économie.

1.5.1.2. Les conséquences du comportement

d'épargne sur l'économie globale

Le comportement d'épargne n'est pas neutre quant

à l'économie appréhendée globalement. En effet, une

insuffisance d'épargne peut porter préjudice à

l'investissement et donc à l'activité économique dans le

futur. A l'inverse, un excès d'épargne peut être

préjudiciable à la demande et donc, là encore, à

l'activité économique.

1.5.1.3 Taux d'épargne

Le taux d'épargne est le rapport entre le montant de

l'épargne et le revenu disponible brut.30

Epargne

Taux = * 100

Montant ~u revenu brut ~isponible

En bref, L'épargne qui est donc un moyen de

financement pour la banque, augmente les capacités des banques

d'octroyer des crédits. Et ces crédits qui sont investis dans

l'économie induisent positivement croissance économique.

1.5.2. Par la masse monétaire créée

par la banque

La masse monétaire d'un pays ou d'une zone

économique est l'ensemble des valeurs susceptibles d'être

converties en liquidités, c'est l'agrégat de la monnaie

fiduciaire, des dépôts bancaires et des titres de créances

négociables, tous susceptibles d'être immédiatement

utilisables comme moyen de paiement.

Elle est suivie par les banques centrales et publiée,

offrant aux acteurs économiques une précieuse indication sur la

possible évolution des prix selon la théorie quantitative de la

monnaie.31

D'après Arnaud Diemer32, Les banques ne

créent pas de la monnaie pour le plaisir, mais en réponse

à une demande de monnaie. La création monétaire est donc

bornée par les besoins de liquidités des agents non financiers,

et ces besoins euxmêmes sont élevés durant les

périodes de forte activité, mais réduits dans les

périodes de ralentissement de l'activité.

Les clients des banques font circuler une partie de la

monnaie créée par les banques, non sous sa forme initiale de

monnaie scripturale, mais sous forme de monnaie. Or les banques ordinaires ne

peuvent pas émettre de billets, elles doivent se les procurer en

effectuant des retraits sur leur compte à la Banque Centrale.

Si la banque n'est pas assurée de disposer de ces

billets en cas de besoins, elle ne peut créer davantage de monnaie. Les

avoirs en monnaie Banque Centrale constituent ainsi la base monétaire

indispensable à tout création de monnaie en circulation. Quand

une banque ne dispose pas d'un crédit suffisant à la Banque

Centrale, elle peut emprunter sur le marché monétaire

auprès des banques qui disposent d'un compte créditeur à

la Banque Centrale (il s'agit d'un refinancement sur le marché

monétaire).

31

http://fr.wikipedia.org/wiki/Masse

monétaire visité le 03/11/2010

32

http://www.oeconomia.net/private/cours/monnaie/chapitre22.pdf

visité le 03/11/2010

Pour Adeline Nelly, elle souligne que les banques durant

leurs activités (principalement le processus intermédiation)

créent de la monnaie lorsqu'elles accordent des crédits aux

agents économiques non bancaires (Entreprises, ménages, Etat et

les collectivités publiques). Cette opération revêt un

intérêt crucial pour l'économie parce que non

maîtrisée elle peut conduire à des

déséquilibres tels que l'inflation, la

détérioration du pouvoir d'achat, les risques de

dévaluation et autres.33

1.5.3. Par la marge d'intermédiation bancaire

La marge bancaire est d'abord une marge

d'intérêt, c'est à dire la différence entre les

intérêts payés et ceux reçus. La marge se compose

aussi du produit de placement et de gestions de portefeuille et du produit des

activités autonomes de trésoreries de la banque.34

1.5.3.1. La marge d'intérêt

Elle dépend des facteurs de prix et des facteurs de

quantité. Le facteur de prix représente les intérêts

payés à la clientèle sur les comptes

rémunérés, ce sont les intérêts reçus

sur les crédits accordés. Ce sont les intérêts

payés sur le refinancement.

Le facteur de quantité représente quant

à lui le volume des dépôts rémunérés,

c'est le volume de crédit accordé. C'est le volume de

refinancement. Une banque peut recourir en permanence au refinancement sans

pour autant être déficitaire. La banque s'adresse alors au

marché monétaire pour équilibrer son bilan, pour

élargir son volume d'affaire. Les ressources ainsi obtenues sur le

marché monétaire sont des ressources additionnelles.

Le profit de banque dépend de l'écart entre le

taux du marché monétaire et le coût de ces ressources. Le

TMM est déterminé par la relation entre l'offre et la demande de

monnaie centrale et par les conditions sur le marché international des

capitaux. Le coût des ressources dépend étroitement des

conditions que la banque accorde à sa clientèle, celles des taux

de rémunération de dépôts et des comptes divers.

35

33 NELLY ADELINE NGORO : « Op.cit

», P.45

34

http://playmendroit.free.fr/economie/le

profit bancaire.htm, visité le 08 Juin 2010.

35 Idem

Il y a une recherche du profit maximal qui suppose que la

banque accepte toute les demandes de crédits solvables au taux de base

bancaire. De plus en plus, les produits divers contribuent au résultat

bancaire, qu'il s'agisse de gestion de portefeuille de services divers rendus

à la clientèle.

1.5.3.2. Les autres éléments de

marge

Les recettes des banques se composent des

intérêts reçus sur les capitaux prêtés, de la

marge sur les opérations de trésorerie et des produits divers.

Les coûts se composent des intérêts payés sur les

dépôts et obligations d'une part des intérêts

payés pour le refinancement et d'autre part les frais

généraux.36

Ces recettes ou profits des banques s'ajoutent du jour

à autre de fait de l'objectif principal des banques ou de toutes autres

institutions financières, de générer les

intérêts. Ft ces proliférations ou accroissements induisent

à une croissance économique d'une économie.

CHAPITRE 2 : INTERMEDIATION BANCAIRE AU RWANDA

Quand on parle de l'intermédiation, on sous entend la

fonction des intermédiaires financiers qui recueillent des ressources et

mettent des fonds à disposition des tiers. Pour notre cas, les banques

qui, étant des entreprises effectuant pour le compte d'autrui paiements

et recettes, fait l'escompte, achète et revend des valeurs

boursières, accorde des prêts, etc sont considérées

comme ces intermédiaires financiers.

Ce chapitre concerne l'analyse et l'évolution de la

marge d'intermédiation bancaire, de la masse monétaire et du

niveau des crédits octroyés au secteur privé dans le cas

du Rwanda.

Sur base d'une théorie que nous venons de

développer dans le chapitre précédent, il sera question

dans le présent chapitre de pouvoir atteindre nos objectifs et de

vérifier notre première hypothèse.

A partir des données chiffrées de la Banque

Nationale du Rwanda (BNR), on va analyser l'évolution de ces facteurs

ci-hauts cités prouvant le niveau de l'intermédiation bancaire

pendant notre période d'étude.

Quand on parle de l'intermédiation bancaire on

sous-entend d'un ajustement des besoins et des capacités de financement

se traduisant par l'intervention d'un système bancaire ou des

institutions financières bancaires.

Le système bancaire : est un ensemble des banques et

autres établissements financiers qui entretiennent des relations

financières des créances et d'engagements les uns

vis-à-vis des agents non financiers.37

Les institutions financières bancaires : il s'agit

essentiellement des certaines banques

spécialisées, des

caisses d'épargne, des institutions bancaires de financement

de

l'habitat social, et plus généralement de tous les

établissements bancaires qui

37 MATHIS, J. : « Monnaie et banque en

Afrique francophone », Universités francophones, Edicef, 1992,

p.12

collectent des dépôts autres que ceux qui sont

payable à vue et transférables par chèque.38

Les institutions financières non bancaires : ce sont

des établissements qui ne reçoivent pas des dépôts

du public, mais qui participent d'une certaine manière au financement de

l'économie. 39

2.1. L'EVOLUTION DU SYSTEME BANCAIRE RWANDAIS

Contrairement à certains pays africains qui ont eu

leurs premiers établissements bancaires au 19ème

siècle (Exemple Nigéria en 1892), le premier établissement

n'est apparu au Rwanda que dans la 2ème moitié du

20ème siècle et plus précisément le 09

avril 1963. Il s'agit de la banque commerciale du Rwanda (BCR).

Avant 1960, le système monétaire du Rwanda

était intimement lié à celui du Congo et du Burundi car

ces trois pays ont évolué dans un système monétaire

commun.

Ils avaient une monnaie commune émise par un institut

d'émission commun. Le privilège d'émission de la monnaie

unique fût exercé respectivement par la Banque du Congo du 07

juillet 1911 au 30 Juin 1952 ; la banque centrale du Congo Belge et du Rwanda

Urundi du 1er Juillet 1952 au 3 juin 1960 (date d'accession à

l'indépendance du Congo), la Banque d'émission du Rwanda et du

Burundi du 21août 1960 au 1er janvier 1964. Ce régime

monétaire commun a porté un grand préjudice au

développement économique du Rwanda, par le fait que toutes les

institutions bancaires communes ont été installées en

dehors du territoire rwandais soit au Congo (à Léopoldville),

soit au Burundi (à Bujumbura).

Le système bancaire moderne n'émergea au Rwanda

qu'avec la création de la Banque Nationale du Rwanda (BNR),

autorité de tutelle du système, par la loi du 24 avril 1964 et

son entrée en fonction le 19 mai 1964, une année après la

naissance de la première banque commerciale à savoir la BCR.

Peu après, deux autres banques commerciales ont vu le

jour. Il s'agit de la Banque

continentale Africaine au Rwanda (BACAR)

créée en mars 1983. Aussi quatre

institutions financières ont vu le jour : la Caisse

d'Epargne du Rwanda (CER) créée en juin 1963, la Banque Rwandaise

de Développement (BRD) créée en 1967, les Banques

populaires créées en Août 1975 et la Caisse

Hypothécaire du Rwanda (CHR) créée en 1975.

En somme, le système bancaire rwandais comprenait,

à la veille du génocide d'avril 1994, trois banques de

dépôts (BCR, BK, BACAR) et trois institutions financières

bancaires supra mentionnées à l'exception de la Caisse d'Epargne

du Rwanda qui avait arrêté ses activités en octobre

1993.

La guerre et le génocide d'avril 1994 ont

complètement ébranlé l'économie rwandaise en

général et particulièrement le système bancaire. Au

sortir de ces événements malheureux et à la reprise de

l'activité économique, la situation financière de pas mal

d'établissements était fragilisée à tel enseigne

qu'il a fallu adopter des plans de redressement allant jusqu'à trois ans

pour certains d'entre eux présentant des insuffisances de provisions et

des fonds propres.40

Malgré une situation économique d'après

guerre difficile, il est heureux de constater que d'autres nouvelles banques

commerciales ont vu le jour. Aujourd'hui, au Rwanda on compte 11 banques

commerciales à savoir : La Banque de Kigali (BK), la Banque Rwandaise de

Développement (BRD), Fina Bank Rwanda, Compagnie Générale

des Banques (COGEBAQUE), la Banque Commerciale du Rwanda (BCR), Ecobank Rwanda,

Banque de l'habitat du Rwanda (BHR), Banque Populaire du Rwanda (BPR), Urwego

Opportunity Microfinance Bank (UOMB), Access Bank et Kenya Commercial Bank

(KCB).41

2.2. EVOLUTION DE LA MARGE D'INTERMEDIATION

BANCAIRE

Comme nous l'avons souligné dans le chapitre

précédent, nous avons remarqué que la marge

d'intermédiation bancaire n'est qu'une marge d'intérêts

générés par les banques suite à leurs

activités journalières, au cours de ce sous-point nous allons

décrire l'évolution de cette marge d'intérêts.

Rappelons que cette dernière est déterminée à

partir de l'écart entre les taux d'intérêt débiteur

et créditeur. Et, c'est

40 BNR : « Rapport

d'activité1964-1999 », Kigali, avril 1999, p.27

41

http://www.bnr.rw/supervision/bankregis16.48ter.aspx/

visité le 21 Octobre 2010

grâce à cet écart, qui est

généralement bénéfique et connu sous le nom de

spread, que les banques s'en évoluent.

2.2.1. Historique du taux d'intérêt au

Rwanda

Avant Février 1981, las autorités rwandais

exerçaient une action régulatrice sur les taux et sur les autres

conditions de renumérotions de fond collectes par le système

financier en se référant à l'article 11, de la loi du 14

Juillet 1964 sur le contrôle des banques. Il stipulait que « le

ministère des finances pouvait, sur proposition de la BNR, fixer un taux

maxima, soit un taux minima pour les intérêts et commissions

applicables à certaines catégories d'opération

spécifiquement désigné ».

Par suite l'article 68 du décret-loi n°06/81 du

février 1980 portant réorganisation de la BNR a autorisé

cette dernière à fixer des taux d'intérêts et

commissions que les institutions financières étaient

autorisées à prélever sur leurs prêts, avances et

autres opérations de crédit ainsi que des taux

d'intérêts qu'elles sont autorisés à verser sur les

différentes catégories de dépôt.42

Avant l'avènement de la réforme

financière au Rwanda, de 1990 les conditions générales

applicables par les banques à leurs clients étaient

définies d'une manière exhaustive par la BNR et leur application

était imposée à l'ensemble des institutions

concernées. Les taux d'intérêts ont, depuis,

été administrés les seules activités jugées

appropriées dont notamment l'agriculture et l'exploitation, dans le

cadre de marges de fluctuation fixées par la Banque Nationale du Rwanda.

Par les instructions n°02/90 du novembre 1990 et celle du 10 Juin 1992, le

taux d'intérêt créditeur minimum a été

fixé à respectivement à 6%,9% et 12% l'an pour tous les

dépôts à terme d'un an étaient fixé librement

par les institutions financières.

Le taux débiteur maximum a été

fixé respectivement à 12%,19% et 15% pour tous les crédits

accordés par les institutions financières. Par l'instruction de

la BNR n°1/96, ce dernier taux a lui-même été aboli le

21 mai 1996, les taux d'intérêts créditeur et

débiteur devenant ainsi totalement négociables entre banque et

client.43 Depuis, le taux est négociable.

42 BNR: «Rapport annuel 2005»,

p.11

43 Idem, p.12

2.2.2. Analyse sur l'évolution da la marge

d'intermédiation bancaire

On peut analyser l'évolution de la marge

d'intermédiation bancaire en se servant du tableau ci-dessous montrant

la variation du taux débiteur et celle du taux créditeur, et leur

écart « spread » qui servira la compréhension de la

rentabilité du système bancaire :

Tableau 1 : Evolution du taux débiteur, taux

créditeur et leur écart « spread » (en

pourcentage)

Année

|

Taux

d'intérêt

débiteur

|

Taux

d'intérêt

créditeur

|

Spread

|

1990

|

16.67

|

10.00

|

6.67

|

1991

|

19.00

|

12.00

|

7.00

|

1992

|

15.00

|

9.00

|

6.00

|

1993

|

15.00

|

9.00

|

6.00

|

1994

|

15.00

|

9.00

|

6.00

|

1995

|

17.95

|

12.12

|

5.83

|

1996

|

18.44

|

11.26

|

7.18

|

1997

|

16.22

|

9.97

|

6.25

|

1998

|

17.13

|

9.05

|

8.08

|

1999

|

16.84

|

8.87

|

7.87

|

2000

|

16.99

|

10.11

|

6.88

|

2001

|

17.29

|

10.18

|

7.11

|

2002

|

16.37

|

9.02

|

7.35

|

2003

|

17.05

|

9.43

|

7.62

|

2004

|

16.48

|

9.39

|

7.09

|

2005

|

16.08

|

8.01

|

8.07

|

2006

|

16.07

|

8.29

|

7.78

|

2007

|

16.19

|

6.77

|

9.42

|

2008

|

16.51

|

6.72

|

9.79

|

2009

|

15.77

|

8.54

|

7.23

|

|

Source : BNR, Département de recherche et analyse

économique, 2010

Graphique 1 : Evolution la marge

d'intérêts bancaires « Spread » face aux taux

d'intérêts débiteur et créditeur (en %)

Année d'observation

1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001

2002 2003 2004 2005 2006 2007 2008 2009

20

18

16

14

12

10

8

6

Variation du Taux

4

2

0

Debitaur Créditeur spread

Source : Fait par nous même sur

base du tableau 1

Pour mieux comprendre cette évolution de la marge

d'intermédiation bancaire face aux taux d'intérêts

créditeur et débiteur, il est nécessaire de rappeler ce

que c'est les taux créditeurs et les taux débiteurs :

Les taux d'intérêts créditeurs sont les

taux d'intérêts aux ressources des institutions

financières. Ils sont librement débattus contre les institutions

financières et les déposants.

Concernant les taux débiteurs, ils sont les taux

d'intérêts appliqués aux crédits consentis par les

institutions financières aux agents économiques non financiers.

Au Rwanda, les taux d'intérêts débiteurs ne varient pas

souvent et ils sont maintenus à un niveau beaucoup plus

élevé. Ils varient d'une banque à l'autre.

Pour la marge d'intermédiation bancaire, il a

été calculé comme un écart entre le taux

d'intérêt débiteur et le taux d'intérêt

créditeur, et cet écart est connu sous le nom de « Spread

».

Cela signifie que les banques commerciales jouent avec le

taux d'intérêt débiteur du jour à autre afin

d'éviter de tomber en faillite. Autrement dit, la marge

d'intérêts bancaires varie en fonction des crédits

octroyés à l'économie.

Au cours de la période de 1990 à 1994 les taux

d'intérêts créditeur et débiteur ont

été caractérisés par une situation presque

stagnante sauf la variation enregistrée en 1991 passant de 10% en 1990

à 12% en 1991 du taux créditeur et passant de 16.67% en 1990

à 19% en 1991 du taux débiteur, et ils ont resté constants

de 9% du taux créditeur et 15% du taux débiteur pour les

années 1992,1993 et 1994. Cette situation a entrainé une

situation qui n'est pas assez significative du coté de la marge

d'intermédiation bancaire suite au ralentissement de la production et

à la situation de la guerre déclenchée en 1990.

C'est en date du 20 mars 1995, par l'instruction n°02/95

la BNR a libéralisé les taux d'intérêts

créditeur, débiteur à l'exception du taux minimum de 10%

sur les dépôts à un mois de durée initiale. Ce

dernier a été lui-même aboli le 1er Juin 1996,

les taux créditeur devenant totalement négociable entre banques

et clients.44

Pendant cette période le taux débiteur

était de 17.95% en 1995, de 18.44% en 1996, de 16.22 en 1997, de 17.13%

en 1998 et de 16.84% en 1999, soit un accroissement de 2.85% contre celle du

taux créditeur de 1.2%, c'est-à-dire 12.12% en 1995, 11.26% en

1996, 9.97% en 1997, 9.05% en 1998 et de 8.87% en 1999. Cette situation a

permet un accroissement de 6.81% de la marge d'intermédiation bancaire

expliqué surtout par l'accroissement des dépôts des banques

commerciales.

La période de 2000 à 2005 : la tendance à

la hausse du taux créditeur en 2000 à 10.11% soit une

augmentation de 12.70% qui n'était pas proportionnelle à celle du

taux débiteur c'est-à-dire 16.99% équivaut à un

accroissement de 0.89%, a provoqué une chute de Spread de 12.58%. Mais,

la diminution du taux créditeur dès 2001 à 2005 de -4.26%

en moyenne, a permet un accroissement en moyenne de la marge

d'intermédiation bancaire de 3.45% pour la même période.

Au cours de la période 2006-2008, on observe une hausse

continue de la marge d'intermédiation bancaire due à la baisse du

taux créditeur continue.

44 BNR: «Rapport annuel 1996»,

p.21

Cette augmentation du taux créditeur a

été provoquée par la hausse des dépôts de

14.6% entre 2006 et 2007. Les dépôts à terme ont

augmenté 13.5%, tandis que les dépôts en devises ont

enregistré une croissance 15.9% en 2008.45

En 2009, la chute de spread de (-26.15%) a été

la suite de l'accroissement de 27.1% du taux créditeur contre une

diminution de (-4.48%) du taux débiteur, ces variations sont

calculées aux taux de 2008. Tous ces brusques changements ont

été l'effet de la crise financière économique

mondiale de 2008.

2.3. EVOLUTION DE LA MASSE MONETAIRE M2

La politique monétaire au Rwanda est définie

comme un outil essentiel dont disposent les autorités publiques, pour la

réalisation d'une croissance économique saine et soutenue et la

préservation recherchée des équilibres macro

économiques, la politique monétaire fait l'objet au Rwanda,

d'ajustement poursuivis. En maintenant, le rythme de la création

monétaire constamment compatible avec celui de la croissance

économique nominale, elle permet de situer en permanence le taux de

liquidité de l'économie à son niveau jugé optimum,

d'éviter, ainsi , l'apparition de pressions inflationnistes d'origine

monétaire exagérées et d'assurer en conséquence, la

stabilité monétaire recherchée.46

Cette création monétaire par le système

bancaire et financier peut se faire par trois manières comme le

wikipédia, l'encyclopédie libre en précise :47

? De la monnaie scripturale bancaire

La monnaie banque centrale déposée sur un

compte bancaire reste utilisable aussi facilement que si elle était en

poche : lorsqu'un client A, disposant d'un compte dans un établissement

financier F, souhaite verser de l'argent à un autre client B, il lui

suffit d'informer la banque (par un chèque, une communication

électronique par carte bancaire, ou tout autre moyen) qu'elle doit

diminuer le compte de A et augmenter le compte de B de la même somme. La

compensation permet au mécanisme de fonctionner aussi si B est client

d'un autre établissement financier.

45 MUREGO.S; «Analyse de l'impact du PIB,

taux d'intérêt créditeur, inflation sur l'Epargne national

au Rwanda», inédit, p.41

46 BNR: «Rapport annuel 2003»,

Page 13

47

http://fr.wikipedia.org/wiki/Création

monétaire visité le 29 Novembre 2010

· Création de monnaie scripturale par les

dépôts, destruction par les retraits

Un simple dépôt de billets dans une banque

crée de la monnaie scripturale, pour le montant ajouté au

crédit du client.

Or, dans ce cas, les billets de banque de la banque centrale

qui ont été déposé n'ont pas disparu pour autant.

La quantité de monnaie totale en circulation a doublé. La banque

peut utiliser comme elle l'entend les billets qui sont en dépôt

chez elle, pour autant qu'elle respecte la possibilité pour le client de

retirer son argent dans le délai convenu (à tout moment et

immédiatement pour un dépôt à vue, notamment).

· Création de monnaie scripturale par les

emprunts, destruction par les remboursements

Lorsqu'une banque reçoit un dépôt de

monnaie banque centrale, elle inscrit la somme au crédit de son client

et parallèlement elle augmente son passif, les deux opérations

signifiant d'un point de vue comptable que la banque a une dette envers le

client et les moyens de le rembourser.

La monnaie correspondante disparaît au fur et à

mesure que le compte du client diminue suivant l'échéancier de

remboursement prévu, tandis que parallèlement le montant inscrit

au passif de la banque diminue.

L'évolution de la masse monétaire au cours de la

période allant de 1990-2009 est expliquée par des raisons

différentes telles que : le recours important de l'état au

financement bancaire, l'augmentation des avoirs extérieurs nets.

Le tableau ci-dessous montre l'évolution de la masse

monétaire au cours de la période 1990-2009 :

Tableau 2 : Evolution de la masse

monétaire

|

|

|

Année

|

M2 en milliards de

Frw

|

Année

|

M2 en milliards de

Frw

|

1990

|

31.9

|

2000

|

119.5

|

1991

|

33.7

|

2001

|

130.7

|

1992

|

37.9

|

2002

|

146.7

|

1993

|

38.0

|

2003

|

167.5

|

1994

|

32.2

|

2004

|

185.1

|

1995

|

62.6

|

2005

|

218.4

|

1996

|

69.9

|

2006

|

285.7

|

1997

|

90.2

|

2007

|

375.3

|

1998

|

91.98

|

2008

|

384.1

|

1999

|

98.1

|

2009

|

402.0

|

|

Source : BNR, Département de recherche

et analyse économique, 2010

Graphique 2 : Evolution de la masse monétaire fin

de période (en milliards de Frw)

|

450 400 350 300 250 200 150 100 50

0

|

|

|

|

M2 en milliards de Frw

|

|

Variation de M2

|

|

|

|

|

|

1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001

2002 2003 2004 2005 2006 2007 2008 2009

Années

Entre 1990-1993, la masse monétaire a connu une

croissance de 19.06%, avant de fléchir de 15.14% en 1994. La

dévaluation de 40% du Frw par rapport au dollar intervenue en novembre

1990 a certainement contribué à cette croissance de la masse

monétaire en 1991 par le biais de la contre valeur des avoirs

extérieurs en monnaie locale. Ces derniers ont subi un accroissement de

324.45% passant de 2.82 à 11.95 milliards de Frw au cours de la

même période. La plus forte croissance observée entre 1991

et 1992 (12.36%) est liée en grande partie à l'accroissement de

l'agrégat M1 qui a progressé de 21.25% contre 1.95% de la

quasi-monnaie.

Après l'année 1994 qui a vue l'effondrement de

l'économie du pays, la masse monétaire a connu une expansion de

63.6% en 1995, avant de revenir à une croissance plus

modérée de 11.50% en 1996.

La forte expansion observée en 1995 est la

conséquence de la dévaluation du Frw de l'ordre de 40% à

fin Mars 1995 par rapport à fin février 1995 avec le passage du

régime de taux de change fixe au taux de change flottant, la reprise des

activités de production et des concours bancaires à

l'économie, ainsi que les décaissements d'aides et prêts

étrangers qui ont permis la reconstitution des avoirs

extérieurs.48

Entre 1996 et 1997, cette période a connu une hausse

de 29.06%, à fin 1998, elle s'est modérément accrue de

2.02%. En 1999, elle s'est accrue de 6.59%, de 21.86% en 2000 et de 8.56% en

2001, suite à la progression des créances nettes sur

l'état, consécutives aux importants tirages effectués par

le trésor sur ses dépôts à la BNR.49

En 2002 cette année a connu une hausse de 12.24%

l'essentiel de cette expansion monétaire s'explique par le recours

important de l'Etat au financement bancaire, suite à l'insuffisance de

ses recettes fiscales et l'irrégularité des financements

extérieurs.50

En 2003, l'évolution de la situation monétaire

a été déterminée par l'évolution des besoins

de financement de l'économie en général et de ceux de

l'Etat en particulier. Ces derniers ont été

particulièrement ressentis, consécutivement à la

nécessité de financer les activités spécifiques

dans le domaine politique liées à la fin de transition.

48 BNR : « Rapport annuel 1993-1996

», Kigali, p.26

49 BNR : « Rapport annuel 2001 »,

Kigali, p.82

50 BNR : « Rapport annuel 2002 »,

Kigali, p.32

De ce fait l'augmentation de la masse monétaire a

dépassé l'objectif de 9.2% prévu par le programme

monétaire de l'année 2003.

Selon le rapport annuel de la BNR 2004, entre décembre

2003 et décembre 2004, la mase monétaire s'est accrue de 11.9%.

Entre décembre 2004 et décembre 2005, la masse monétaire a

augmenté de 10.47%. Ce taux est le résultat de l'accroissement

des avoirs extérieurs nets et de l'accélération dû

à l'économie.51

Entre décembre 2005 et décembre 2006, la masse

monétaire est passée de 218.4 à 286.0, soit une

augmentation substantielle de 31,1% tirée essentiellement de

l'accroissement rapide des dépôts. Ces derniers ont variées

sur un taux de 64.7% de dépôts à terme et 35.5% de

dépôts en devises.52

La masse monétaire est passée de 286,0 à

375,1 milliards de FRW entre 2006 et 2007, soit une augmentation substantielle

de 31,2%. Parmi les facteurs de l'augmentation de la masse monétaire, on

peut citer le niveau de l'activité économique (croissance de

6,3%), l'augmentation des dépenses publiques, (+29,7% par rapport

à l'année précédente) mais aussi

amélioration probable du taux de bancarisation.53

Les développements monétaires au cours de

l'année 2009 indiquent une décélération globale

dans l'expansion monétaire résultant des développements en

crédit domestique total et dans les avoirs extérieurs nets du

système bancaire. Antérieurement 2009, l'économie

rwandaise a été caractérisé par augmentation

significative en agrégats monétaire. La part proportionnée

des dépôts à terme en réserves M2 a augmenté

légèrement de 35.3% en 2008 à 35.5% en

2009.54

2.4. LE NIVEAU DES CREDITS OCTROYES AU SECTEUR

PRIVE

Le soutient de l'économie du pays en lui accordant des

crédits nécessaires à son fonctionnement suivant les

critères d'éligibilité est l'une des missions du secteur

bancaire. En matière de financement de l'économie, le secteur

bancaire rwandais est dominé par les banques des dépôts ;

celles-ci ne parviennent pas à financer les investissements, compte tenu

de leurs ressources limitées. Il se pose alors un

51 BNR : « Rapport annuel 2004 »,

Kigali, p.44

52 BNR: «Rapport annuel 2007»,

Kigali, p.46

53 Idem, p.49

54 BNR: «Annual Report 2009»,

Kigali, p.44

problème délicat, celui de pouvoir

disponibiliser les moyens de financement non seulement pour le court terme,

mais aussi pour le moyen et le long termes. C'est dans ce cadre que

l'intégration du marché du crédit bancaire dans les

modèles de financement des investissements productifs est donc

essentielle à la promotion et à la prospérité des

affaires.

2.4.1. Politique de crédit au Rwanda

La politique du crédit au Rwanda se caractérise

généralement par deux objectifs à savoir :

- La volonté de développer l'implantation des

structures et des mécanismes bancaires dans tous les pays dans un souci

d'une plus juste répartition de la richesse nationale.

- Le désir d'encourager les investissements dans les

secteurs jugés prioritaires pour l'expansion de l'économie

rwandaise.

La politique du crédit au Rwanda, est de la

compétence de la BNR pour atteindre ces objectifs cités ci haut,

elle utilise les instruments de crédit tels que les que les effets de

commerce et les bons de trésor par moyen de virement en compte et

chèque, etc.

Dans sa politique de réglementation de crédit,

la BNR a un rôle de définir la politique monétaire du pays.

Cette politique vise en particulier à préciser les règles

que le système bancaire et financier doit respecter dans

l'intérêt général de l'économie.

La BNR comme toute banque centrale a pour souci notamment,

d'assurer la sécurité et la liquidité des emplois du

système bancaire rwandais, mais encore de contrôler la masse des

crédits distribués.55

55 BNR : « Rapport annuel 1999 »,

Kigali, juin 2000, p.55

2.4.2. L'évolution des crédits

octroyés au secteur privé

Tableau 3 : Crédits au secteur privé en

milliards de Frw

Année

|

Crédits au secteur

privé en

milliards

de Frw

|

Année

|

Crédits au secteur

privé en

milliards

de Frw

|

1990

|

18.7

|

2000

|

60.7

|

1991

|

15.6

|

2001

|

76.5

|

1992

|

12.9

|

2002

|

85.5

|

1993

|

15.8

|

2003

|

120.2

|