|

SOMMAIRE

i

AVERTISSEMENT

iv

DEDICACE

v

REMERCIEMENTS

vi

SIGLES

ET ABREVIATIONS

vii

LISTE

DES GRAPHIQUES

ix

LISTE

DES TABLEAUX

x

RESUME

xi

ABSTRACT

xii

INTRODUCTION

GENERALE

xiii

PREMIERE

PARTIE : DETTE EXTERIEURE ET CROISSANCE ECONOMIQUE EN AFRIQUE

SUBSAHARIENNE

16

INTRODUCTION

DE LA PREMIERE PARTIE

17

CHAPITRE

I : ANALYSE THEORIQUE DE LA RELATION DETTE EXTERIEURE ET CROISSANCE

ECONOMIQUE

19

SECTION I : Influence de la

solvabilité de la dette extérieure sur la croissance

économique

20

SECTION II: Influence de la soutenabilité

de la dette extérieure sur la croissance économique

30

CHAPITRE

II :ANALYSE EMPIRIQUE DE LA RELATION DETTE EXTERIEURE ET CROISSANCE

ECONOMIQUE EN AFRIQUE SUBSAHARIENNE

38

SECTION I : Dette extérieure et

croissance économique en Afrique subsaharienne, analyse

descriptive

40

SECTION II : Dette extérieure et

croissance économique, approche économetrique

46

CONCLUSION

DE LA PREMIERE PARTIE

58

DEUXIEME

PARTIE : DETTE EXTERIEURE ET STABILITE ECONOMIQUE EN AFRIQUE

SUBSAHARIENNE

60

INTRODUCTION

DE LA DEUXIEME PARTIE

61

CHAPITRE

III : ANALYSE THEORIQUE DE LA RELATION DETTE EXTERIEURE ET STABILITE

ECONOMIQUE

64

SECTION I : Analyse théorique de la

relation entre la dette extérieure et la stabilité

économique interne

66

SECTION II : Analyse théorique de la

relation entre la dette extérieure et la stabilite économique

externe

75

CHAPITRE

IV : ANALYSE EMPIRIQUE DE LA RELATION DETTE EXTERIEURE ET STABILITE

ECONOMIQUE EN AFRIQUE SUBSAHARIENNE

83

SECTION I : Dette exterieure et

stabilité économique en Afrique subsaharienne, analyse

descriptive

85

SECTION II : Dette exterieure et

stabilité économique en Afrique subsaharienne, analyse

économetrique

96

CONCLUSION

DE LA DEUXIEME PARTIE

107

CONCLUSION

GENERALE

109

REFERENCES BIBLIOGRAPHIQUES

113

ANNEXE

1

122

ANNEXE

2

133

TABLE DES MATIERES

149

AVERTISSEMENT

« L'Université de Yaoundé II-Soa

n'entend donner aucune approbation ni improbation aux opinions émises

dans ce mémoire. Celles-ci doivent être considérées

comme propres à leur auteur »

DEDICACE

A ma mère,

NGANSOP Marie Régine

REMERCIEMENTS

Une production scientifique n'est que rarement le fruit d'un

seul Homme et le présent mémoire ne prétend pas

échapper à cette règle. Aussi, par ces quelques mots qui

vont suivre, je tiens à exprimer ma profonde gratitude aux personnes

quide près ou de loin, ont contribué à sa

réalisation.

Mes premières pensées vont naturellement

à l'endroit de mon Directeur de Mémoire, le Professeur ATANGANA

ONDOA Henri qui en dépit de ses nombreuses occupations, a bien voulu

superviser ce travail. Plus qu'un encadreur, il a été pour moi

une véritable source d'inspiration autant par ses qualités de

chercheur à travers sa disponibilité, ses critiques pertinentes,

sa rigueur que par ses qualités humaines. Etre sous sa direction m'a

été d'un apport incommensurable dans la réalisation de ce

mémoire où j'en sors grandi et plein d'humilité.

Je tiens également à remercier le corps

enseignant de l'Université de Yaoundé II-Soa et celui du PTCI

notamment le coordonnateur le Professeur Henri NGOA TABI, le Professeur ZAMO

AKONO Christian Marie et le Docteur ONGONO Patricepour le suivi spécial

dontnous avonsbénéficié tout au long de cette année

académique.

Une pensée est également dirigée à

l'endroit de nos aînés académiques, messieurs ABE NDJIE

Anicetus et AWOA AWOA Paulpour leur disponibilité et leurs nombreux

conseils.

J'exprime toute ma gratitude à la famille YOUBIqui m'a

accompagné tout au long de cette année, dans les moments de joie

comme dans les périodes de disette, je lui serai reconnaissant toute ma

vie pour la sollicitude montrée à l'égard de ma modeste

personne.

A tous les membres de ma famille sans exception, vous qui avez

toujours été là pour moi depuis ma naissance, je ne trouve

pas de mots assez profonds pour vous exprimer mon émotion et ma

gratitude pour tous les nombreux sacrifices consacrés à mon

éducation. Je vous dis merci pour tout l'amour que vous me portez.

Je ne saurais terminer mon propos sans rendre hommage à

tous mes amis, mes camarades au PTCI qui m'ont toujours encouragé, sans

eux, je reconnais humblement que je ne serais jamais allé aussi loin.

Merci infiniment.

SIGLES ET

ABREVIATIONS

ARDL : Auto Regressive Distributed Lag

BAD : Banque Africaine de

Développement

ASS : Afrique Subsaharienne

CAE : Communauté d'Afrique de l'Est

CEA : Commission Economique pour l'Afrique

CEDEAO : Communauté Economique des

Etats de l'Afrique de l'Ouest

CEEAC : Communauté Economique des

Etats de l'Afrique Centrale

CNUCED : Conférence des Nations

Unies pour le Commerce et le Développement

DMC : Doubles Moindres Carrés

ESLS : Error Correction Two-Stage Least

Squares

FBCF : Formation Brute de Capital Fixe

FMI : Fonds Monétaire

International

FMN : Firme Multinationale

GIRP : Guide International des

Risque-Pays

G2SLS: Generalized Two Stage Least Squares

IADM : Initiative Allègement Dette

Multilatérale

ICSD : Investment and Capital Stock

Dataset

IDE : Investissement Direct Etranger

IFI : Institutions Financières

Internationales

MCO: Moindres Carrés Ordinaires

MENA: Middle East and North Africa

OCDE : Organisation pour la

Coopération et le Développement Economique

ODD : Objectifs pour le

Développement Durable

PEA : Perspectives Economiques en

Afrique

PED : Pays en Développement

PMA : Pays Moins Avancés

PIB : Produit Intérieur Brut

PNB : Produit National Brut

PNUD : Programme des Nations Unies pour le

Développement

PPTE : Pays Pauvres Très

Endettés

RCA : République Centrafricaine

RDC : République Démocratique

du Congo

SADC : Southern African Developpement

Communauty

UA : Union Africaine

UE : Union Européenne

UMA : Union du Maghreb Arabe

VAR : Vecteur Autorégressif

WDI: World Development Indiactors

WGI: World Governance Indicators

LISTE

DES GRAPHIQUES

|

Graphique 2.1 : Evolution de l'indicateur de

service de la dette extérieure en fonction de la croissance

économique (Groupe 1)

.....................................................................41

|

|

|

Graphique 2.2 : Evolution de l'indicateur stock

de la dette extérieure en fonction de la croissance économique

(Groupe

1)......................................................................42

|

|

|

Graphique 2.3 : Evolution de l'indicateur du

service de la dette extérieure en fonction croissance économique

(Groupe

2)......................................................................43

|

|

|

Graphique 2.4 : Evolution de l'indicateur du

stock de la dette extérieure en fonction de la croissance

économique (Groupe

2)......................................................................44

|

|

|

Graphique 2.5 : Evolution de l'indicateur APD en

fonction de la croissance économique (Groupe

1)...................................................................................................45

|

|

|

Graphique2.6 : Evolution de l'indicateur APD en

fonction de la croissance économique (Groupe

2)...................................................................................................46

|

|

|

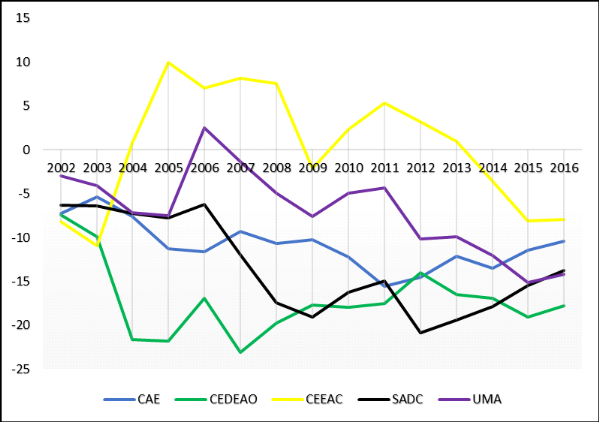

Graphique 4.1 : Evolution de l'indicateur

service de la dette extérieure en fonction de l'inflation (Groupe

1a)....................................................................................86

|

|

|

Graphique 4.2 : Evolution de l'indicateur de

stock de la dette extérieure en fonction de l'inflation (Groupe 1a)

....................................................................................87

|

|

|

Graphique 4.3 : Evolution de l'indicateur

service de la dette extérieure en fonction de l'inflation (Groupe 2a)

....................................................................................88

|

|

|

Graphique 4.4 : Evolution de l'indicateur de

stock de la dette extérieure en fonction de l'inflation (Groupe 2a)

....................................................................................88

|

|

|

Graphique 4.5 : Evolution de l'indicateur d'IDE

en fonction de l'inflation (Groupe 1a).......89

|

|

|

Graphique 4.6 : Evolution de l'indicateur d'IDE

en fonction de l'inflation (Groupe 2a).......90

|

|

|

Graphique 4.7 : Evolution de l'indicateur de

service de la dette extérieure en fonction de l'inflation (Groupe 1b)

....................................................................................92

|

|

|

Graphique 2.8 : Evolution de l'indicateur de

stock de la dette extérieure en fonction de l'inflation (Groupe 1b)

....................................................................................92

|

|

|

Graphique 4.9 : Evolution de l'indicateur de

service de la dette extérieure en fonction de l'inflation (Groupe 2b)

....................................................................................93

|

|

|

Graphique 4.10 : Evolution de l'indicateur de

stock de la dette extérieure en fonction de la balance commerciale

(Groupe 2b)

......................................................................94

|

|

|

Graphique 4.11 : Evolution de l'indicateur d'IDE

en fonction de la balance commerciale (Groupe 1b)

................................................................................................95

|

|

|

Graphique 4.12 : Evolution de l'indicateur d'IDE

en fonction de la balance commerciale (Groupe 2b)

................................................................................................96

|

|

LISTE DES TABLEAUX

|

Tableau 2.1 : Listes des variables (Partie

I)...........................................................49

|

|

|

Tableau 2.2 : Présentation des

résultats des estimations (Partie

I).................................52

|

|

|

Tableau 4.1 : Présentation des variables

(Partie II)..................................................98

|

|

|

Tableau 4.2 : Résultats des estimations

pour l'inflation (Partie II)...............................101

|

|

|

Tableau 4.3 : Résultats des

estimations pour la balance commerciale (Partie II)..............102

|

|

RESUME

L'objectif de ce travail de recherche est de mettre en

évidence l'influencede la dette extérieure sur la performance

économique en Afrique subsaharienne sur la période 2002-2017,

à partir des données de la Banque Mondiale, du FMI et de la

CNUCED. Dans cette optique, nous avons dans un premier temps

déterminé les indicateurs de la dette extérieure qui

relancent la croissance économique en Afrique subsaharienne à

partir d'un panel dynamique estimé par la méthode des moments

généralisés (GMM) ; et dans un second temps, nous

avons identifié les dimensions de la dette extérieure qui

améliorent la stabilité économique en Afrique

subsaharienne grâce à la méthode des doubles moindres

carrés (DMC). Dès lors, il apparaît que le stock de la

dette extérieure et les IDE sont à la fois source de croissance

économique et facteur d'amélioration de la stabilité

économique. En revanche, le service de la dette extérieure et

l'aide publique au développementont des effets contrastés sur la

croissance économique en Afrique subsaharienne. Tandis que la

stabilité économique interne est sensible à l'ouverture

commerciale et moins réceptive à la masse monétaire.Les

dépenses publiques influencent négativement la stabilité

économique externe. Il revient donc aux Etats d'Afrique subsaharienne

d'assainir l'environnement économique et de mettre en place des

politiques qui promeuvent la cohésion sociale, véritable garante

de la stabilité.

Mots clés : Dette extérieure,

Croissance économique, Stabilité économique, GMM, DMC.

ABSTRACT

The objective of this research work is to highlight the

influence of external debt on economic performance in sub-Saharan Africa over

the period 2002-2017, based on data from the World Bank, IMF and UNCTAD. With

this in mind, we first determined the external debt indicators that boost

economic growth in sub-Saharan Africa from a dynamic panel estimated by the

Generalized Moments Method (GMM); and secondly, we identified the dimensions of

external debt that improve economic stability in sub-Saharan Africa through the

Double Least Squares (DMC) method. It therefore appears that the stock of

external debt and FDI are both a source of economic growth and a factor in

improving economic stability. In contrast, external debt service and official

development assistance have contrasting effects on economic growth in SSA.

While domestic economic stability is sensitive to trade openness and less

receptive to money supply. Public spending has a negative impact on external

economic stability. It is therefore up to the States of sub-Saharan Africa to

improve the economic environment and to put in place policies that promote

social cohesion, which is a real guarantee of stability.

Key-words: Foreign debt,

Economic growth, Economic stability, GMM, DMC.

INTRODUCTION GENERALE

1. Contexte

Depuis les travaux de -Krugman (1988), la prise

en compte de la dette extérieure dans l'explication des performances

économiques des pays, revêt un intérêt toujours

grandissant. Autrefois, se référant à ce que l'on doit

à quelqu'un ou à un devoir, la dette extérieure1(*), se présente de nos jours

comme un concept unidimensionnel dont la définition fait presque l'objet

d'un consensus.

La dette extérieure est égale au

montant, à une date donnée, des engagements contractuels encours

et ayant donné lieu à un versement des non-résidents d'un

pays vis-à-vis des résidents, comportant obligation de

remboursement du principal avec ou sans remboursement des intérêts

(Barro, 1974). La dette extérieure s'appréhende encore comme

étant égal au montant à une date donnée, de

l'encours des engagements courants effectifs, non conditionnels d'effectuer un

ou plusieurs paiements pour rembourser le principal et/ou verser des

intérêts, à un ou plusieurs moments futurs, et qui sont dus

à des non-résidents par des résidents d'une

économie (Arruda, 2000). Pour Carreau, Shaw et Malcolm (1995)la dette

extérieure est le montant, à tout moment donné, des

engagements contractuels décaissés et impayés de

résidents d'un pays à des non-résidents pour rembourser le

principal, avec ou sans intérêt, ou pour payer des

intérêts, avec ou sans principal. Ces différentes approches

sont complémentaires et permettent de voir que la dette

extérieure est le fait aussi bien des Etats, que des agents

privés. Dès lors, la dette extérieure comprend des titres

de la dette monétaire extérieure, constitué des

engagements de garantie du gouvernement envers les non-résidents dans

d'autres devises (Oketch, Mweni et Njuguna, 2016). Ajustée pour tenir

compte des obligations extérieures, la dette extérieure en

devises comprend la dette publique et la dette garantie par l'État, la

dette à moyen et long terme (plus d'un an) comme la dette

bilatérale et multilatérale ainsi que les prêts et

crédits commerciaux (Beaugrand, Mlachila et Loko, 2002).

Selon le rapport sur les perspectiveséconomiques

régionales en Afrique subsaharienne du FMI (2016), la performance

économique est un concept polysémique lequel est mis en avant par

de nombreux auteurs compte-tenu de son aspect multidimensionnel. Elle peut

être considérée comme étant un succès, le

résultat d'une action, une action (Quinn et Rohrbraugh, 1983). Ce

concept se rapporte à la fois à l'optimisation des moyens dans

leur utilisation, mais aussi au pilotage des objectifs stratégiques

(Platet-Pierrot et Giordano-Spring, 2009). De manière

générale, Acemoglu (2003) appréhende la performance d'une

économie comme l'ensemble de ses résultats économiques

aucours d'une période. De cette définition, il apparait que le

niveau de performance économique revêt une importance capitale

dans la mesure où il permet non seulement aux gouvernements

d'évaluer l'efficacité de leurs politiques publiques, mais aussi

l'influence des agents privés dans leurs décisions

d'investissements. A cet égard, de nombreux institutions et organismes

ont mis en exergue plusieurs indicateurs de performance

économique ; parmi lesquels on peut citer de manière

générale : la croissance économique, la stabilité

économique, la productivité, l'efficacité, le rendement,

la compétitivité, l'efficience, la rentabilité (FMI,

2010). Les indicateurs les plus utilisés sont la croissance et la

stabilité économique, ainsi ce sont ces deux indicateurs que nous

retiendrons dans le cadre de notre travail. En effet, la croissance

économique est définie comme l'augmentation soutenue pendant une

ou plusieurs périodes longues, d'un indicateur de dimension, pour une

nation, le produit global net en termes réels. A cet égard, la

croissance économique correspond donc à l'accroissement de la

quantité de biens et de services produits dans un pays au cours d'une

période donnée --(Perroux, 1955). La stabilité

économique quant à elle s'appréhende comme la constance

dans le temps des agrégats d'une économie. En d'autres termes,

les agrégats d'une économie sont considérés comme

stables si leur valeur ne varie pas trop sur une période plus ou moins

longue (Peytrignet, 1996).

Au-delà de l'approche traditionnelle des

déterminants des performances économiques, on assiste depuis le

début des années 90 à l'émergence des travaux

théoriques qui présentent la dette extérieure comme un

facteur explicatif de l'accroissement des performances économiques

(Niroomand et Hamvi, 1995). Ainsi, le service de la dette ; un des

principaux indicateurs de la dette extérieure est

généralement évoquée dans la littérature

comme un facteur limitant les performances économiques. En effet, un

niveau élevé du service de la dette décourage

l'investissement et étouffe la croissance économique -(Krugman,

1988 ; Grossman et Helpman, 1989 ; Sachs, 1989 ; -Deshpande,

1997). De même, Presbitero et Arnone (2006) montrent que l'encours de la

dette à une influence négative sur les performances

économiques à travers l'incertitude associée à son

effet sur l'inflation ou à travers la modification de la composition de

la dette extérieure.

Compte tenu des enjeux pour son

développement, l'Afrique subsaharienne dans le sillage de la

communauté internationale, accorde une plus grande importance aux

questions liées à son endettement extérieure. En effet,

l'endettement public en Afrique subsaharienne a suivi, jusqu'en 2012 une

trajectoire à la baisse (FMI, 2014). En ce sens qu'à la fin des

années 90 et tout au long des années 2000, 30 des pays africains

à faible revenu (PFR) ont pu bénéficier d'un

allègement de leurs dettes pour un montant supérieur à 100

milliards de dollars au titre de l'initiative en faveur des pays pauvres

très endettés (PPTE) et au titre de l'initiative

d'allègement de la dette multilatérale (IADM) (Atangana Ondoa,

2017). À partir de 2013, la dynamique d'évolution de la dette

publique ainsi que sa composition ont radicalement changé. Dans la

région, la dette publique extérieure est passée en moyenne

de 37 % à 56 % du PIB2(*) entre 2013 et la fin de l'année 2016. Dans plus

des deux tiers des pays d'Afrique subsaharienne, la dette publique en

pourcentage du PIB a augmenté de plus de 10 points alors que dans un

tiers des pays, elle s'accroissait de plus de 20 points. La composition de la

dette publique a aussi changé de manière significative. Les pays

ont délaissé les sources traditionnelles de financement

concessionnel pour se tourner vers le financement de marché et

domestique. La part de la dette multilatérale et concessionnelle s'est

réduite alors que la part de la dette à l'égard de

créanciers non membres du Club de Paris a augmenté (FMI, 2016).

Si l'on se réfère à la dette publique rapportée au

PIB, l'Erythrée, le Cap-Vert et la Gambie sont les pays les plus

endettés d'Afrique subsaharienne avec respectivement 126%, 122% et 97%

de dette publique. Outre les 3 pays précités, les taux

d'endettement de São Tomé-et-Príncipe (92%), du Congo

(79%), du Ghana (74%), du Malawi (73%), de l'Angola (70%) et des Seychelles

(65%), les classent dans le top 10 des pays d'Afrique les plus endettés

en 2016. A l'inverse, les pays d'Afrique subsaharienne dont les taux

d'endettement sont les plus faibles sont le Nigéria (seulement 13%), le

Botswana (16%), la RD Congo et le Swaziland (20%), la Guinée Equatoriale

(25%) et les Comores (29.2%). Quant à la Namibie son ratio d'endettement

en 2016 est de 31%, à peine mieux que la Côte d'Ivoire et le

Burkina Faso qui sont endettés à hauteur de 33%. Enfin le Mali

clos le top 10 des pays d'Afrique subsaharienne ayant le taux d'endettement les

moins élevés avec 35%. Notons enfin que le taux d'endettement

moyen des pays d'Afrique subsaharienne en 2016 reste relativement faible

puisqu'il s'établit à 52% contre plus de 92% en moyenne dans la

zone euro (Banque Mondiale, 2018).

Les faits stylisés des deux

dernières décennies montrent que les économies d'Africaine

subsaharienne en général manquent cruellement de

compétitivité, alors que la moyenne mondiale est de 60, l'indice

de compétitivité en Afrique subsaharienne est de 45,2 sur 100. En

plus de classer la région comme dernière du classement mondial,

ce score indique surtout que l'Afrique subsaharienne n'atteint même pas

le seuil minimum de la moitié de la note maximale, soit 50 sur 100

(Allard, 2017). D'après les statistiques fournies, 18 pays sur les 21

ayant un score en dessous de 50, sont originaires d'Afrique

subsaharienne ; 17 sur 45 économies de l'Afrique subsaharienne font

partie des 20 les moins performantes. Alors qu'aucun pays africain n'est

présent dans le top 10 des économies les plus performantes au

monde, on constate que huit pays de la région sont présents parmi

les 10 pays les moins compétitifs. Notons que seuls deux pays du

continent (Maurice, Afrique du Sud) affichent un indice de

compétitivité supérieur à la moyenne mondiale (avec

respectivement 63,7 et 60,8), tandis que le Tchad occupe le bas du tableau

continental et mondial (140e sur 140 pays) avec un indice de

35,5. En se penchant sur les performances au niveau des sous-régions du

continent, on constate cependant que malgré le mauvais indice

régional, certaines sous-régions du continent sont plus

compétitives que d'autres. Ainsi, au niveau de ce classement sous-

régional, c'est l'Afrique australe qui arrive en tête avec un

indice de 48, suivie par l'Afrique de l'Est (46,8) et l'Afrique de l'Ouest

(44,5) (Banque Mondiale, 2016).

2. Problématique

La réalisation d'une croissance et d'un

développement économiques durables est une préoccupation

majeure pour tous les pays (Shabbir, 2009). De nombreuses économies se

caractérisent par une faible formation de capital et un manque de

ressources pour faire face aux dépenses publiques croissantes -(Aluko et

Arowolo, 2010). Avec l'augmentation continue des dépenses publiques et

l'aggravation des déficits budgétaires, la majorité

d'entre eux sont contraints de recourir à l'emprunt intérieur et

extérieur pour combler les déficits budgétaires et

financer le développement -(Dornbusch, 1982 ; -Saheed, Sani et

Idakwoji, 2015). Dès lors, les emprunts intérieurs plus

élevés peuvent augmenter les taux d'intérêt et

évincer le secteur privé, ralentissant ainsi la croissance

(Checherita et Rother, 2010) ; d'où la nécessité de

recourir à la dette extérieure.

Partout dans le monde, la collecte de fonds

suffisants pour financer des projets gouvernementaux est une

préoccupation majeure. Aucun pays ne dispose de ressources suffisantes

pour répondre à tous ses besoins budgétaires. A cet

égard, la mise en oeuvre des politiques de développement, en

particulier dans les pays en développement, reste un défi majeur

(Greene, 1989 ; Greene et Villanueva, 1991 ; -Mullei, 1991). En

raison de l'insuffisance des ressources, les pays se tournent vers la dette

extérieure pour faire face à leurs besoins en dépenses. La

dette extérieure est recherchée tant par les pays

développés, que par les pays en développement -(Curry,

1979 ; Gordon et Guerron, 2018).

Selon Mweni, Njuguna et Oketch (2016), l'emprunt

extérieur est devenu indispensable dans le monde moderne. En ce sens

qu'il complète l'épargne intérieure et permet aux pays de

mener des activités productives ''(Ezeabasili, Isu et Mojekwu,

2011 ; Raffinot, 1991). Lee et Thampapillai (2016) affirment que l'emprunt

extérieur est souhaitable et peut fournir le financement

nécessaire à une croissance économique

accélérée, à condition qu'il soit canalisé,

pour accroître la capacité productive de l'économie et

promouvoir la croissance et le développement économique. Nelasco

(2012) ajoute que le processus de formation du capital et d'industrialisation

nécessite de lourds investissements dans les infrastructures telles que

les routes, les lignes de chemin de fer, les canaux d'irrigation et les

centrales électriques, qui obligent le gouvernement à rechercher

des emprunts extérieurs. L'industrialisation rapide nécessite

l'importation massive de biens d'équipement tels que des machines et des

équipements et un savoir-faire technique de l'étranger.

Dès lors, les gouvernements doivent emprunter des sommes importantes

à l'étranger pour combler le déficit de la balance des

paiements, causé par des importations importantes (Malcolm, Shaw et

Dominique, 1995).

Au contraire, lorsque la dette extérieure

n'est pas viable, elle constitue un risque pour la croissance économique

et la prospérité d'un pays (Pattillo, Poirson et Ricci,

2002 ; Nguyen, Clements et Bhattacharya, 2003 ; -Kumar et Woo, 2010).

Toutefois, une dette extérieure élevée n'implique pas

nécessairement une croissance économique lente, mais plutôt

l'incapacité du pays à faire face à ses obligations en

matière de dette. En tant que tels, les pays doivent utiliser la dette

de manière productive et créer des emplois pour accroître

leurs recettes et assurer le service de leur dette de manière

appropriée. Traditionnellement, l'effet de la dette extérieure

est examiné en évaluant des indicateurs externes tels que les

ratios de la dette au PIB et des indicateurs macroéconomiques tels que

le PIB, l'inflation, les taux d'intérêt, les réserves de

change, la balance commerciale et le niveau des investissements (Shabbir,

2009). Ce faisant, avec l'accumulation de la dette, les frais de service de la

dette augmentent et constituent une menace pour la stabilité des

économies. De plus, un service de la dette élevé peut

entraîner un surendettement (Pattillo, Poirson et Ricci, 2002 ;

Serrão, 2016 ; Atangana Ondoa, 2017).

De l'analyse précédente, il

apparaît que la bonne gestion de la dette extérieure est une

condition sine qua non pour atteindre la performance des

économies d'Afrique subsaharienne. Celle-ci se caractérise par un

régime politique démocratique plus ouvert, un niveau de

corruption faible dans les institutions, la définition et la protection

des droits de propriété, etc. Tout cela est conforme à

l'agenda 2063 dont l'une des aspirations est de faire de l'Afrique un continent

où les valeurs, les pratiques démocratiques, les principes

universels des droits de l'homme, l'égalité entre les hommes et

les femmes, la justice et l'Etat de droit seront pleinement ancrés

(Union Africaine, 2015).

Mais au regard, des Statistiques de la dette

internationale de la 'banque mondiale (2013) ; l'encours combiné de

la dette extérieure des pays d'Afrique subsaharienne est passé de

4 400 milliards de dollars en 2010 à 4 900 milliards de dollars à

la fin de 2011, reflétant des entrées nettes de 464 milliards de

dollars. La dette à court terme a connu la croissance la plus rapide,

augmentant de 18 % en 2011 par rapport à une augmentation de 9 % de

l'encours de la dette extérieure à long terme. La majeure partie

de la dette à court terme était liée au commerce et,

mesurée par rapport aux importations des pays en développement, a

légèrement diminué, passant de 18 % en 2010 à 17 %.

L'encours de la dette à long terme à fin 2011 se répartit

de façon assez équilibrée entre la dette garantie par

l'État (51 %) et la dette envers des emprunteurs privés non

garantis (49 %), bien que cette dernière ait augmenté deux fois

plus vite que la première en 2011 (12 % contre 6 %). Il s'agit d'un

revirement complet par rapport à 2010, alors que la dette publique

à long terme et la dette garantie par l'État avaient

augmenté à un taux deux fois plus élevé que la

dette privée non garantie. L'encours de la dette des pays en

développement est resté modéré, représentant

en moyenne 22 % du RNB et 69 % des recettes d'exportation, et les risques

liés au fait que la dette à court terme représentait 26 %

de l'encours de la dette à fin 2011 ont été

atténués par les réserves internationales. La crise

économique mondiale a contraint certains pays en développement

à puiser dans leurs réserves internationales mais, globalement,

les pays en développement ont enregistré une accumulation de

réserves internationales depuis le début de la crise :

équivalant à 121 % de l'encours de la dette extérieure

à fin 2011 (FMI, 2014).

Si l'on s'en tient à l'analyse

précédente, la question de la dette extérieure en Afrique

subsaharienne se pose avec acuité d'autant plus que le continent s'est

plus que jamais engagé sur le chemin du développement (Odedokun,

1995). Dès lors, la croissance économique et la stabilité

économique se positionnent comme des instruments importants pour

permettre à l'Afrique d'atteindre ses objectifs de développement.

Toutefois, son niveau actuel est loin d'être satisfaisant. D'ailleurs,

les études ont montré que dans les années 80 la croissance

économique s'est réduite pour les pays fortement endettés

en Afrique (Raffinot, 1991). De même, s'agissant de la dette à

moyen et long terme contractée ou garantie par l'état, la

composition de ces engagements, est tout aussi importante que leur montant.

Ainsi, une forte proportion de la dette est due aux marchés de capitaux

privés, surtout dans des pays à revenu intermédiaire

d'où 70% pour les exportateurs de pétrole et 33% pour les

importateurs de pétrole. Cependant, la part de marchés

privés n'est pas négligeable ; non plus pour un certain nombre de

pays à faible revenu, dont le Niger, le Congo, le Malawi, le

Bénin, Madagascar, le Togo et le Kenya. Les crédits obtenus sur

ces marches représentent 9% du total de la dette des pays semi-arides et

14 % de celle des autres pays à faible revenu et la part des

crédits fournisseurs n'est que de 4 % pour l'ensemble de l'Afrique

subsaharienne (FMI, 2018).

Les limites relevées

précédemment en matière de dette extérieure peuvent

expliquer le faible niveau de compétitivité des économies

d'Afrique subsaharienne. Toutefois, certains paradoxes entre les régions

et même au sein de l'Afrique nous amènent à nous interroger

non pas sur la pertinence du lien entre dette extérieure et performance

économique, mais sur les dimensions de la dette extérieure qui

auraient le plus d'influence sur cet agrégat. A cet égard, quand

on analyse la dette des pays d'Afrique subsaharienne en fonction de leur

encours, l'Afrique du Sud est sans conteste le pays le plus endetté. Sa

dette, s'élevant à 103 894 milliards FCFA (158 milliards d'euros)

est sans comparaison avec celle de l'Angola (27 883 milliards FCFA soit 42.5

milliards d'euros) pourtant 2e pays subsaharien le plus endetté.

Première puissance économique du continent africain, la dette du

Nigéria n'est que de 16 705 milliards FCFA (25.5 milliards d'euros).

Elle dépasse cependant celle de l'Ethiopie (11 556 milliards FCFA), du

Kenya (10 533 milliards FCFA), du Ghana (10 165 milliards FCFA) et la Tanzanie

(8 239 milliards FCFA)3(*)(Banque Mondiale, 2018).

Toutes ces argumentations nous conduisent

à la question suivante : la dette extérieure

favorise-t-elle la performance économique en Afrique

subsaharienne ?

De façon spécifique :

· La dette extérieure améliore-t-elle la

croissance économique en Afrique subsaharienne ?

· La dette extérieure contribue-t-elle à la

stabilité économique en Afrique subsaharienne ?

3. Objectifs de recherche

Notre travail de recherche vise essentiellement

à mettre en évidence l'influence de la dette

extérieure sur les performances économiques

en Afrique subsaharienne.

Plus précisément, il s'agira d'évaluer :

· L'influence de la dette extérieure sur la

croissance économique en Afrique subsaharienne.

· L'influence de la dette extérieure sur la

stabilité économique en Afrique subsaharienne.

4. Hypothèses de recherche

Afin d'atteindre les objectifs

susmentionnés, nous formulons l'hypothèse principale que

ladette extérieure améliore la performance

économique en Afrique subsaharienne.

Pour mieux analyser ces effets, cette hypothèse peut

être subdivisée en deux sous hypothèses spécifiques

:

· H1 :Le stock de la dette

extérieure, la balance commerciale et les IDErelancent la croissance

économique en Afrique subsaharienne.

· H2 :Le service de la dette

extérieure, le stock de la dette extérieure et les

investissements directs étrangers améliorent la stabilité

économiqueen Afrique subsaharienne.

5. Intérêt de la

recherche

Notre étude comporte deux

intérêts :

· Un intérêt social en ce sens qu'elle

soulève les problèmes de dette extérieure pouvant

créer des distorsions sociales ;

· Un intérêt économique en cela que

cette étude s'attèle à compléter la

littérature économique sur les problèmes de gestion de la

dette extérieure.

La présente étude entend donc non seulement

à partir des résultats que nous obtiendrons, montrer dans quelle

mesure la bonne gestion de la dette extérieure contribue à une

bonne santé économique mais aussi de donner quelques

recommandations en termes de politique économique.

6. Revue de la littérature

L'effectivité de l'influence de la dette

extérieure sur les performances économiques dans un pays, ne fait

plus véritablement l'objet d'un débat au sein de la

communauté scientifique. Toutefois, les canaux de transmission à

partir desquels la dette extérieure permet de booster les performances

économiques en général d'un pays, restent sujets à

controverse. Ainsi, la présente revue de la littérature a pour

but de présenter les principaux arguments théoriques et

évidemment empiriques qui montrent l'influence de la dette

extérieure sur les performances économiques dans un pays. Pour ce

faire, nous ferons une brève revue de la littérature sur le

rôle de la dette extérieure dans l'accroissement de la production

des biens et services d'une part et d'autre part, celle relative à son

rôle dans la stabilité des économies.

6.1) Dette extérieure et

croissance économique

Il existe de nombreux travaux sur la relation

liant dette extérieure et croissance économique, parmi lesquels

on peut citer la théorie du surendettement. Il y a surendettement

lorsque l'encours de la dette extérieure d'un pays dépasse sa

capacité de remboursement avec une certaine probabilité future,

de sorte que le service de la dette attendu dépend de plus en plus du

niveau de production du pays (Atangana Ondoa, 2017). Cela signifie qu'une

partie du rendement des investissements est utilisée pour le service de

la dette(Fonchamnyo, 2009). Ainsi, on estime que l'annulation de la dette

extérieure encouragera la croissance économique et

l'investissement (Rajan et Subramanian, 2008). Le service de la dette est donc

considéré comme une taxe implicite, ce qui décourage

l'investissement et étouffe la croissance économique -(Sachs et

Williamson, 1985 ; Krugman, 1988 ; Grossman et Helpman, 1989 ;

-Borensztein, 1990).

Le fardeau de la dette extérieure est la

préoccupation de l'école de pensée seuil qui met l'accent

sur la relation non linéaire entre dette et croissance (Calvo, 1998b).

Il établit un lien entre la dette ; la croissance et le

problème de la fuite des capitaux, où la croissance diminue

lorsque le niveau d'endettement est élevé -(Saheed, Sani et

Idakwoji, 2015). En ce sens, que la baisse de la croissance est due à

l'augmentation de la charge fiscale distorsive sur le capital nécessaire

pour assurer le service de la dette. Fait, conduisant à un taux de

rendement du capital plus faible, des investissements plus faibles et une

croissance plus faible. Ainsi, les régimes à faibleendettement

ont un taux de croissance plus élevé et un niveau d'endettement

moins élevé ; le lien de croissance considère la

dette extérieure comme un afflux de capitaux ayant un effet positif sur

l'épargne et l'investissement intérieurs et donc sur la

croissance qui conduit à la réduction de la pauvreté par

un ciblage approprié de l'épargne et des investissements

intérieurs (Calvo, 1998a ; Calvo, 1998b ; Calvo et Reinhart, 2002).

Un des points qui suscitent le plus de débat,

concernant l'impact de la dette extérieure sur la croissance

économique est l'épargne intérieure. A cet effet, une

première approche consiste à concevoir, que l'endettement

extérieur permet de réaliser les investissements que

l'épargne intérieure ne peut financer (Oliveira Martins et

Plihon, 1990). Hors, le recours à l'épargne intérieure

aurait tendance à fléchir, en ce sens que l'effet sur la

croissance serait nul et les influences à long terme négatives,

puisque les comportements d'épargne auraient été

affecté de façon défavorables -(Griffin et Enos, 1970). A

contrario, Sachs et Williamson (1985) ; -Deshpande (1997) ; -Krugman

(1988) ; Grossman et Helpman (1989) affirment qu'au-delà d'un

certain point, un niveau élevé de dette extérieure agit

comme une taxe marginale sur l'investissement, réduisant ainsi le taux

de rendement anticipé du capital après taxe.

Un autre aspect par lequel la dette

extérieure est susceptible d'influencer la croissance économique

dans un pays, est les contraintes de liquidité. En ce sens que, les

contraintes de liquidité résultant des paiements du service de la

dette peuvent également affecter la croissance, car les paiements du

service de la dette peuvent évincer l'investissement et entraîner

des hausses des taux d'imposition et d'intérêt (Cohen, 1995 ;

Fosu, 1996 ; Pattillo et al, 2011). En outre, les paiements au titre du service

de la dette réduisent les montants disponibles pour le

développement de l'infrastructure, la formation de capital humain et les

importations qui sont essentiels pour la production, ce qui réduit

encore la croissance (Aizenman et Lee, 2007 ; Soydan et Bedir, 2015). Pour les

pays à faible revenu, les paiements au titre du service de la dette

peuvent avoir des effets négatifs sur la capacité des

gouvernements à financer des programmes de dépenses sociales

(santé, éducation et programmes sociaux) tandis que pour les pays

qui dépendent des minéraux et des produits agricoles, le service

de la dette peut entraîner un taux croissant d'épuisement des

ressources naturelles (Ebi, Abu et Clemant, 2003).

Un autre élément fondamental

lorsqu'on veut analyser l'influence de la dette extérieure sur la

croissance économique concerne l'incertitude du régime politique.

L'incertitude quant aux politiques et aux perspectives peut décourager

les entrées de capitaux tout en favorisant la fuite des capitaux et

affecter négativement la production (Allesina et Tabellini, 1989). En

outre, Soydan et Bedir (2015) soutiennent que l'incertitude fausse les choix

d'investissement, ce qui conduit à une mauvaise répartition et au

retrait des investissements. Dans un environnement incertain, les

décisions d'investissement sont susceptibles d'être à court

terme et à faible risque. Cette mauvaise répartition se traduit

par une baisse de l'efficacité et de la productivité globales du

capital, ce qui entraîne un ralentissement de la croissance (Serven et

Solimano, 1993).

Des études empiriques ont

été menées pour déterminer la pertinence de la

dette extérieure comme facteur explicatif de la croissance

économique. Utilisant des données annuelles sur un panel de 17

pays à revenu intermédiaire sur une période de 1980-2011

avec le GMM comme modelé d'estimation, Pattillo, Poirson et Ricci (2002)

parviennent à la conclusion selon laquelle la dette extérieure

est efficace sur la croissance économique jusqu'à un seuil

évalué à 40% du PIB. Un résultat similaire avait

déjà été obtenu par Nguyen, Clements et

Bhattacharya (2003) lorsqu'ils analysaient l'impact de la dette

extérieure sur la croissance de 55 pays à faible revenu sur une

période de 1970 à 1999. Utilisant un modèle GMM, ils

parviennent au résultat selon lequel le surplomb de la dette est compris

entre 30 à 37% du PIB et 115 à 120% de l'exportation

au-delà de ce seuil, la dette extérieure constitue un frein pour

la croissance économique ; par contre une augmentation de 1 point

de l'investissement public agit en sorte pour accroître le PIB de 0,2

point. A partir d'un modèle à effets fixes sur un panel constitue

de 92 pays à faible revenu sur la période 1990-2007, -Panizza et

Presbitero (2014) révèlent que l'impact économique d'une

augmentation de niveau de la dette au-delà de 30% de PIB, entraine une

réduction de croissance de l'ordre de 1,6%. Résultat, obtenu en

utilisant un modelé GMM sur 20 économies avancées sur la

période 1946-2009. C'est toujours en ce sens que, Cecchetti, Mohanty et

Zampolli (2011) qui à partir d'un modèle en coupe transversale

sur un panel de 18 pays de OCDE, ont montré sur une période de

1980-2005, que si la dette extérieure n'est pas très

élevée, elle encourage la croissance économique et

stabilise le secteur financier mais au-delà d'un certain seuil,

l'augmentation de la dette privée peut avoir des impacts

négatifs.

Sans parvenir à mettre en évidence

une influence positive de la dette extérieure sur la croissance

économique, Eichengreen et Portes (1985) révèlent qu'un

endettement excessif et le défaut de paiement tendent à

réduire le taux de croissance réelle et la

crédibilité de l'Etat. Ce résultat est obtenu, en

utilisant un GMM sur un panel de 30 pays en voie de développement sur

une période allant de 1923 à 1930. Ce résultat est

similaire à celui de Cunningham (1993), qui a étudié la

relation entre le fardeau de la dette extérieure et la croissance

économique de 16 pays pour la période 1971-2007. Il montre que la

croissance du fardeau de la dette d'un pays a un effet négatif sur la

croissance économique. Ainsi, lorsqu'un pays est important pour les

étrangers, cela affecte négativementà la fois la

productivité du travail et du capital.Utilisant l'estimateur GMM, -Kumar

et Woo (2010) ont cherché à déterminer l'effet de la dette

extérieure sur la croissance économique. Leurs résultats

suggèrent, qu'une augmentation de 10 points du niveau de dette initiale

sera associée à un ralentissement de la croissance en terme

réel de 0,26% par an. Ce résultat est obtenu sur un panel de 38

pays en voie de développement sur une période allant de

1970-2007.

6.2) Dette extérieure et

stabilité économique

Tout comme dans le cas de la croissance

économique, l'environnement économique a une influence sur la

stabilité économique d'un pays. A cet égard, le

déficit public a des effets négatifs non seulement sur le volume

des investissements domestiques, mais aussi sur la structure de toute

l'économie. Il est donc à l'origine du financement

extérieur créateur d'endettement (Baré, 2001). En ce sens,

qu'un niveau de dette très élevé aggrave

considérablement le déficit public (Adam et Bevan, 2005).

Certains auteurs ont également montré, que toute nouvelle dette

est émise pour couvrir à la fois le déficit public nouveau

et les intérêts de la dette (Artus et Morin, 1991). Delors, pour

mieux gérer la dette extérieure les Etats doivent d'abord

procéder à un assainissement de leurs finances publiques.

La dépréciation en monnaie

nationale par rapport à la monnaie étrangère dans laquelle

la dette est libellée accroît la valeur de l'encours de la dette

extérieure dans la même proportion et entraîne une perte en

capital en monnaie nationale (Alam et Taib, 2013). A cet égard, si la

tendance à la dépréciation du taux de change est rapide,

elle augmentera également l'intensité des pertes en capital

lorsqu'un pays s'acquitte de ses obligations au titre du service de sa dette

extérieure. Par conséquent, le rôle du taux de change est

vital pour un pays en cas de dette extérieure. -Calvo et Reinhart (2002)

observent que le dépassement du taux de change s'explique par l'ampleur

de la dette libellée en devises d'un pays, l'arrêt soudain des

flux de capitaux et la diminution de la production dans l'économie

nationale. Ainsi, pour de nombreux pays pauvres très endettés

(PPTE), la dette extérieure représente plus de deux fois leur PNB

et le service de la dette absorbe une grande partie des rares devises

étrangères (Asiedu, 2005 ; Atangana Ondoa, 2017). Une

croissance positive de la dette extérieure se traduit par une

augmentation du service de la dette extérieure qui entraîne une

augmentation de la demande de devises étrangères, ce qui

entraîne une hausse du prix de la monnaie dans laquelle la dette est

libellée. Une appréciation en monnaie étrangère

dans laquelle la dette est libellée augmentera le niveau de la dette

extérieure en termes de monnaie nationale (Khor, 1998).

Le déficit budgétaire est la

condition préalable à l'accumulation de la dette publique,

puisque la question des engagements publics découle

généralement de la nécessité de financer

l'écart entre les recettes ordinaires et les dépenses totales

-(Blejer et Cheasty, 1991). Ce faisant, pour financer le déficit

budgétaire élargi, les gouvernements devront emprunter

auprès de sources privées nationales ou étrangères

(Ramsay et Sobel, 2011). Le déficit budgétaire diminue ainsi, la

solvabilité des gouvernements en raison des tendances inflationnistes

attendues dans l'économie (Alam et Taib, 2013). Par conséquent,

l'acquisition de la dette devient coûteuse car les investisseurs exigent

une prime de risque sur leur investissement -(Krugman, 1988). Il en

résulte une pression à la hausse sur les paiements

d'intérêts, de sorte qu'en l'absence d'excédent primaire

dans le budget, une augmentation des paiements d'intérêts conduit

à une nouvelle accumulation de la dette (Rajan et Subramanian, 2008).

Les encours de dette élevés sont

associés à une inflation élevée et volatile. A cet

égard, le niveau élevé de l'encours de la dette

accroît les risques de défaillance, de

rééchelonnement et la volatilité des entrées

futures de capitaux (Mweni, Njuguna et Oketch, 2016). Pour Presbitero et Arnone

(2006), l'encours de la dette a un effet sur la performance économique

via l'incertitude associée à son effet sur l'inflation. En effet,

la dette extérieure crée un problème aigu de

surendettement parce que les pays en développement disposent d'une gamme

beaucoup plus restreinte d'outils de réduction de la dette (Reinhart,

Reinhart et Rogoff, 2012). Ainsi, le surendettement est lié à

l'incertitude et à l'instabilité économiques et oblige les

gouvernements à adopter des politiques financièrement

répressives pour maîtriser l'inflation afin de répondre aux

besoins financiers par seigneuriage, et réduire les dépenses

publiques en intérêts payés sur la dette publique (Hwang,

Chung et Wang, 2010 ; -Atique et Malik, 2012 ; Assibey-Yeboah et

Mohsin, 2014).

Le développement du secteur financier est

indispensable à celui du commerce extérieur. Il joue par

conséquent, un rôle essentiel sur les variations des prix ou des

quantités des produits importées ou exportées. Toutefois,

s'il n'est pas bien encadré par des règles efficaces, le

développement financier peut être la source des perturbations des

termes de l'échange (FMI,2016) ; fait pouvant engendre a un endettement.

De même, toute augmentation de la production et des exportations seront

transfères à l'extérieure pour honorer le paiement de la

dette extérieure -(Deshpande, 1997 ; -Serven et Solimano, 1992).

Des lors, si les pays débiteurs n'honorent pas au payement de leurs

dettes, les paiements de celles-ci deviennent, liés à leurs

performances économiques -(Naya, 1986 ; Savvides, 1992 ;

-North, 1994 ; Niroomand et Hamvi, 1995).

Plusieurs études ont été

entreprises pour tester la validité empirique des différentes

approches théoriques développées

précédemment. Ainsi, à partir d'une régression en

panel sur 25 pays de l'OCDE pour la période 1970-2007, Cheung (2013)

montre qu'une augmentation de 1 point de pourcentage de la dette

extérieure nette en pourcentage du PIB est associée à une

hausse des taux d'intérêt réels à long terme de 1,3

point de base. En particulier, cet auteur trouve qu'aucun effet statistiquement

significatif sur les taux d'intérêt de la dette publique n'a

été constaté compte tenu de l'exclusion de l'effet

extraordinaire de la crise financière. Un résultat similaire

avait déjà été obtenu par Rose (2010) lorsqu'il

analysait l'impact de la dette extérieure sur les taux

d'intérêt réels de 20 économies avancées sur

la période 1980-2007. Utilisant un modèle en donnée de

panel, il parvient au résultat selon lequel les taux

d'intérêt sont sensibles aux positions nettes d'investissements

internationaux et qu'une augmentation de 1 point de pourcentage du ratio dette

extérieure nette / PIB sera généralement associée

avec une augmentation de 2 points de base des taux d'intérêt

réels. De même, Lane et Milesi-Ferreti (2001) ont mis en

évidence une relation inverse entre les taux d'intérêt sur

les obligations d'État et avoirs extérieurs nets, de sorte qu'une

augmentation de 20 points de pourcentage du rapport entre les engagements

extérieurs nets et les exportations est associée à une

augmentation de 50 points de base de taux d'intérêt

réels.

A partir d'un modèle à effets fixes

sur un panel constitué de 39 pays d'Afrique, d'Asie et d'Europe sur la

période 1971-1999, -Calvo et Reinhart (2002) ont relevé que le

dépassement du taux de change s'explique par l'ampleur de la dette

libellée en devises d'un pays, l'arrêt soudain des flux de

capitaux et la diminution de la production dans l'économie nationale.

Cependant, Alam et Taib (2013) à partir des données en coupe

transversale pour 15 pays en développement d'Asie sur la période

1971-2000 ; parviennent à établir que la dette

extérieure est positivement liée au déficit

budgétaire, au déficit de la balance courante et à la

dépréciation du taux de change. Les résultats similaires

ont été obtenu par : Claessens, Oks et Wijnbergen

(1989) ; Siregar et Pontines (2005) ; Reinhart, Reinhart et Rogoff

(2012) ; Reinhart (2015).

7. Méthodologie

En vue de tester nos hypothèses, notre

méthodologie a consisté d'une part à faire une analyse

descriptive et d'autre part à procéder à une analyse

économétrique. L'influence de la dette extérieure sur la

croissance économique en Afrique subsaharienne a été mise

en évidence à travers un modèle en panel dynamique

estimé par la méthode des moments

généralisés en systèmes (GMM) de Arellano-Bover

(1995)/Blundell-Bond (1998). Quant à l'influence de la dette

extérieure sur la stabilité économique, nous avons fait

recours à la méthode des doubles moindres carrés (DMC).

Pour cette dernière, nous avons dû effectuer au préalable

un test de spécification dit test de Hausman pour décider de la

forme du modèle à retenir. Le plus intéressant avec ces

deux méthodes est qu'elles permettent de corriger d'éventuels

problèmes d'endogenéité. Par ailleurs, les données

utilisées dans le cadre de notre travail proviennent des sources

secondaires. Il s'agit des Worldwide Governance Incators (WGI 2018) et des

World Development Indicator (WDI 2018) pour les indicateurs de la dette

extérieure et des variables macroéconomiques ; en ce qui concerne

les données sur les IDE, nous avons eu recours à la base de la

CNUCED et celles relatives aux investissements domestiques proviennent de la

base de données du FMI (ICSD 2015). Notre champ d'études couvre

tous les pays d'Afrique sur la période 2002-2017. Toutefois, compte tenu

de l'absence de données sur certains pays, ils ont été

retirés de notre échantillon. Ces pays sont : le Djibouti,

l'Erythrée, le Lesotho, le Libéria, Sao Tomé et Principe,

les Seychelles, la Somalie, le Soudan et le Soudan du Sud.

8. Organisation du travail

La bonne gestion de la dette extérieure

d'un pays, peut booster ses performances économiques. Compte tenu, de

l'importance des indicateurs de performances économiques dans le

processus de développement d'un pays, nous avons tenu à analyser

les facteurs qui peuvent permettre leur accroissement. En particulier, dans le

cadre de notre travail, nous nous intéressons à la dette

extérieure. En outre, bien qu'intégrant plusieurs dimensions,

nous avons trouvé judicieux de traiter conjointement ses dimensions

solvabilité et soutenabilité pour éviter de tomber sur la

problématique des variables omises. Ainsi, tout en tenant compte de leur

spécificité, nous avons opté pour un plan à deux

parties à savoir :

Partie I :Dette extérieure et Croissance

économique en Afrique Subsaharienne.

Partie II :Dette extérieure et

Stabilité économique en Afrique Subsaharienne.

PREMIERE PARTIE :

DETTE EXTERIEURE ET CROISSANCE ECONOMIQUE EN AFRIQUE

SUBSAHARIENNE

INTRODUCTION DE LA PREMIERE PARTIE

La croissance économique considérée comme

l'un des quarts angles du carré magique de Kaldor revêt une

importance indéniable en tant qu'objectif de politique

économique. L'un des principaux avantages d'une bonne croissance

économique est qu'elle génère au niveau des

investissements, et par effet de domino une baisse du chômage et plus de

recettes fiscales pour l'Etat qui seront réinvestis dans

l'économie, empilant encore plus positivement l'évolution de la

croissance économique (Mankiw, 2010).

C'est davantage ce dernier critère qui fait

la particularité de la croissance économique. Non seulement ils

contribuent à la formation brute de capital des pays mais aussi, ils ont

des effets de débordements sur les autres secteurs d'activité.

Malheureusement, les statistiques

présentent une inégale répartition des

taux de croissance économique à travers le monde. S'il est

avéré que leur niveau en Afrique Subsaharienne a augmenté

depuis le début des années 2000, force est de constater que cette

région possède néanmoins les plus faible taux de

croissance dans le monde. D'après les données de la CNUCED

(2018), on observe que les taux de croissance économique en Afrique

subsaharienne sont passés de 1,83 ; 1,99 et 4,49 % du PIB en

2002, 2003 et 2004 respectivement à environ 0,87 ; 0,79 et 1,26 %

du PIBen 2015, 2016 et 2017 respectivement. Dans le même temps,

l'évolution des taux de croissance économique en Amérique

Latine et Caraïbes a été de 169,15, 168,78 et 158,20

milliards de dollars en 2013, 2014 et 2015 contre 51,77 ; 39,58 et 59,86

milliards de dollars pour les trois premières années. L'Asie de

l'Est, qui est devenue la première destination des IDE dans le monde, a

reçu environ 431, 468 et 541 milliards de dollars en 2013, 2014 et 2015

respectivement.

Cette difficulté à laquelle font

face les pays d'Afrique subsaharienne dans l'atteinte et le maintien des taux

de croissance comme celui de 2010, qui garantirait une meilleure condition de

vie à leurs citoyens, nous pousse à nous interroger sur le

rôle joue par la dette extérieure dans l'évolution du taux

de croissance de ces économies. D'où la justification de notre

travail. Pour ce faire, cette présente étude s'articule en deux

parties :

Chapitre 1 : Analyse Théorique de la relation

Dette extérieure et croissance économique

Chapitre 2 : Analyse Empirique de la relation Dette

extérieure et croissance économique en Afrique

subsaharienne

CHAPITRE I :

ANALYSE THEORIQUE DE LA

RELATION DETTE EXTERIEURE ET CROISSANCE ECONOMIQUE

INTRODUCTION

L'atteinte d'une croissance économique

à deux chiffes est devenue depuis quelques années l'objectif

phare des économies africaines. Dans cette optique l'ensemble des

gouvernements du continent ont commencé à mettre en place un

ensemble de réformes pour réduire ou éliminer dans leurs

pays respectifs toutes les entraves spécifiques à l'atteinte de

cet objectif notamment à travers plusieurs mesures parmi lesquels, la

lutte contre la corruption, l'amélioration du climat des affaires,

l'élaboration d'un plan de croissance qui a été

communément appelle le document de stratégie pour la croissance

économique, la gestion de la dette extérieure. Ainsi, en ce qui

concerne la dette extérieure, ses effets sur la croissance ont fait

l'objet d'une attention particulière en ce sens que lesarguments selon

lesquels l'endettement extérieur favorise la croissance impliquent

généralement que l'aide étrangère joue un

rôle complémentaire à l'épargne intérieure et

donc à la mobilisation des ressources, à l'accumulation de

capital et à l'industrialisation. En revanche, ceux suggérant une

relation négative entre l'endettement extérieur et la croissance

soulignent à quel point l'épargne intérieure est

évincée par le flux de l'aide étrangère.

Parler de la dette extérieure revient ici

donc à se focaliser sur le rôle qu'elle joue dans

l'évolution du taux de croissance des économies. Aussi,

l'objectif du présent chapitre est de mettre en évidence

l'influence de la dette extérieure sur la croissance économique.

En particulier, il s'agit de montrer sur le plan théorique les effets de

la dette extérieure sur la croissance économique. Pour ce faire,

nous présenterons dans un premier temps les effets de la

solvabilité de la dette extérieure sur la croissance

économique (Section I) et dans un second temps, nous analyserons les

effets de la soutenabilité de la dette extérieure sur la

croissance économique (Section II).

SECTION I : INFLUENCE DE LA

SOLVABILITE DE LA DETTE EXTERIEURE SUR LA CROISSANCE ECONOMIQUE

La solvabilité est source de croissance

économique. Elle vise à créer un environnement

macroéconomique, un cadre institutionnel et juridique propice à

l'investissement, à la création d'emplois, à une gestion

efficace et efficiente des ressources publiques.Cette approche, qui fonde la

vision des pays riches, des institutions financières internationales

(IFI) et des économistes orthodoxes, envisage un traitement de la dette

dont le but unique est de permettre aux créanciers de

récupérer la plus grande partie des sommes prêtées,

étant entendu que les effets de la crise d'endettement empêchent

les pays débiteurs de rembourser la totalité de leurs dettes

(Berr et Combarnous, 2005 ; Berr, Combarnous et Rougier, 2008). Dans cette

optique, de nombreux arguments s'élèvent en faveur de la mise en

oeuvre de réformes économiques qui doivent contribuer à

garantir la « liberté économique » puisque

celle-ci a des effets positifs sur la croissance économique (De Haan et

Sturm, 2000 ; Bengoa et Sanchez-Robles, 2003). Dès lors, cette section

se présentera comme suit : en premier lieu, nous montrerons

l'impact du stock et du service de la dette extérieure sur la croissance

(I.1) ; en second lieu, nous analyserons les effets de l'incertitude de

l'endettement extérieur sur la croissance économique (I.2).

I.1/ Les effets du stock et du

service de la dette extérieure sur la croissance économique

Réduire les coûts inhérents aux

investissements dépend fortement du « climat des

affaires » qui prévaut dans une économie. Autrement

dit, plus l'environnement économique d'un pays est stable, plus les

investisseurs étrangers seront incités à y réaliser

les activités, et à l'opposé, plus cet environnement est

instable, moins ces investisseurs y effectueront des investissements (Globerman

et Shapiro, 2002). Dans la présente sous-section, nous discuterons de

la pertinence du stock de la dette extérieure ainsi que du service de

la dette extérieure sur la croissance économique.

I.1.1. Les effets du stock de

la dette extérieure sur croissance économique

La gestion du stock de l'endettement externe est un

problème qui touche toutes les sociétés. En ce sens qu'une

accumulation de lourdes dettes a des effets pernicieux sur les performances

économiques notamment la croissance (Patillo et al, 2002). A cet

égard, il n'existe pas de consensus quant aux canaux d'influence du

stock de la dette extérieure sur le développement des pays

notamment son incidence sur la croissance. Néanmoins, les principaux

arguments pour l'une ou l'autre approche reposent sur le fardeau de la dette

etlesconsolidations budgétaires expansionnistes qu'elle induit.

a) Surendettement et croissance

économique : « Debt overhang theory »

Les arguments théoriques favorables

à la réduction de la dette extérieure des pays en

développement reposent sur l'idée selon laquelle ces pays font

face à une situation de surendettement « debt overhang ».

Selon J.Sachs (1989), le surendettement est

analogue à la situation d'une entreprise insolvable non

protégée par les lois de la faillite. Dans ce cas, les

créanciers prennent des actions antagoniques pour se servir sur la

valeur restante des actifs, préjudiciables à la survie de

l'entreprise. Ainsi, le service de la dette agit comme une taxe

désincitative à la production. A cet effet, il existe un seuil

optimal d'endettement pour lequel tout supplément marginal d'endettement

conduit à une réduction importante de l'investissement et le

débiteur aurait intérêt à ne pas rembourser la

dette. Cela signifie que les emprunts supplémentaires vont

décroître la probabilité de rembourser. D'où la

notion de « debt overhang » (le fardeau virtuel de la dette). La

théorie du surendettement considère qu'une dette

élevée qui se révèle difficile ou impossible

à rembourser exerce des effets désincitatifs sur le pays

débiteur à entreprendre des réformes favorables à

l'investissement et / ou à la croissance économique.

A cet égard, le surendettement

désigne couramment l'existence d'un encours important de dette

extérieure ayant des conséquences négatives sur

l'investissement et la croissance. Les investisseurs s'attendront à une

hausse des impôts actuels et futurs pour permettre le nécessaire

transfert des ressources à l'étranger. La réduction

anticipée du rendement après impôts des investissements

privés et l'utilisation d'une part croissante de l'épargne

intérieure aux fins du service de la dette ont pour effet

d'évincer l'investissement intérieur et de décourager

l'investissement étranger. Ces effets peuvent également motiver

la fuite des capitaux, les propriétaires cherchant à

protéger la valeur de leurs avoirs en profitant d'occasions

d'investissement plus alléchantes à l'étranger (Deppler et

Williamson, 1987).

Cependant, Corden (1988) démontre qu'un

allégement décidé de façon exogène par les

créanciers peut, dans certaines circonstances, augmenter les incitations

du débiteur à entreprendre des réformes, et évite

la possibilité qu'il recourt à un défaut de remboursement,

qu'il assimile à un « allégement endogène »,

c'est-à-dire décidé par le débiteur. Cette

même idée a été développée par Krugman

(1988) qui démontre qu'en augmentant l'incitation d'un pays

surendetté à entreprendre des réformes économiques,

les créanciers pourront voir la valeur de leurs créances sur le

marché secondaire s'améliorer car les perspectives de

remboursement du débiteur auront augmentées. En ce sens, l'effet

possible d'une désincitation en termes de réformes

économiques risque d'être plus sérieux pour les pays

à faible revenu et très endettés où les distorsions

structurelles profondes et la gestion macroéconomique inadéquate

(combinées à un accès limité aux marchés

étrangers des capitaux privés) font déjà obstacle

à une réforme soutenue (Elbadawi,Ndulu et Ndung'u, 1997). Il est

ainsi possible d'affirmer qu'au-delà d'un certain niveau, l'accumulation

des dettes extérieures décourage l'investissement et ralentit la

croissance.

Au regard, des effets du surendettement sur la

croissance mais aussi sur les capacités de remboursement des pays

à faible revenu, certains soutiennent l'idée de la

nécessité des allègements de la dette, la pertinence d'une

telle stratégie a été relativisée par certains

auteurs qui voient que l'accumulation de la dette n'est pas la cause mais la

conséquence d'une faible croissance (Bulow et Rogoff, 1990), ou que la

réduction de la dette ne serait pas suffisante pour rétablir

l'investissement et la croissance (Easterly et Levine, 2003 ; Asiedu, 2003).

Ainsi, une dette élevée est un symptôme plutôt qu'une

cause d'une faible croissance, cette dernière étant le

résultat d'une mauvaise gestion macroéconomique (Bulow et Rogoff,

1990). Pour Easterly et Levine (2002), cette possibilité est encore plus

forte dans les pays en développement caractérisés par une

forte préférence pour le présent. En effet, de son

modèle, l'auteur conclut que les gouvernements de ces pays chercheront

à accumuler de nouvelles dettes une fois que des réductions ont

été obtenues dans l'espoir d'être éligibles à

de nouvelles initiatives en matière d'allégement. L'échec

des schémas dits traditionnels à réduire les ratios

d'endettement dans les pays à faible revenu est une illustration pour

l'auteur de l'existence de ce problème d'aléa moral et du fait

que les allégements accordés n'ont pas réussi à

changer le comportement de certains pays hautement endettés.

b) La neutralité de la dette

extérieure et la croissance économique :

« l'équivalence ricardienne »

La Proposition d'Equivalence de Ricardo soutient

la thèse d'un effet neutre de l'endettement public sur les

agrégats macroéconomiques. En ce sens qu'un titre d'État

représente pour son détenteur certes, un avoir (un actif) mais

constitue pour le contribuable une créance (un passif). Ainsi, en

rendant son détenteur plus riche, tout titre d'État rend

simultanément le contribuable plus pauvre (Barro, 1974). En

conséquence, l'effet net de la détention de ce titre sur la

richesse est neutre puisque globalement les contribuables ne sont ni plus

riches ni plus pauvres.

La paternité du principe

d'équivalence Ricardienne, comme son nom l'indique, revient à

Ricardo mais est attribué à Barro (1974). Il approfondit la

thèse de Ricardo en combinant les thèmes d'évictions et

d'anticipations rationnelles. Selon lui, si le gouvernement finance un

accroissement des dépenses publiques en ayant recours à

l'emprunt, ou s'il abaisse les impôts en laissant la dépense

publique et la masse monétaire inchangées, les agents vont

anticiper les hausses d'impôts qui seront nécessaires

ultérieurement pour payer les intérêts de la dette et pour

rembourser le principal. De ce fait, les agents savent a priori que ces deux

modalités de financement sont un recours aux impôts; ils savent

aussi qu'il y aura alourdissement de la dette publique et usage de la taxe

inflationniste. L'accumulation de l'inflation à long terme et

l'augmentation des impôts finiront par rendre peu crédible

l'État. Les agents vont alors se préparer à la purge

fiscale future (Bernheim, 1987 ; Ricciuti, 2003). Ils vont accroître

leur épargne actuelle en prévision des alourdissements futurs des

impôts et ne se considéreront pas plus riches après la mise

en oeuvre de la politique de relance. Il en résultera que cette

politique suivie par le gouvernement n'aura aucun effet stimulant sur

l'économie, quelles que soient les modalités de financement des

déficits; les effets à long terme sont équivalents.

Cette proposition générale

défend donc l'idée de la neutralité de la dette publique

à long terme. L'idée de la neutralité de l'endettement

public peut paraître assez simple et plutôt intuitive : En effet,

étant donné que toute réduction des impôts courants

(ou encore un déficit budgétaire) implique forcément une

augmentation des impôts futurs, le financement de cette réduction

d'impôt par endettement, ne modifie pas la charge fiscale globale des

ménages. Elle ne fait que différer dans le temps une partie de

cette charge. Ainsi, si les ménages sont en mesure d'intégrer ce

report partiel de leur charge d'imposition de manière efficiente, ils

percevront l'endettement public courant, comme un prélèvement

fiscal futur.

Par ailleurs, et puisque leur charge

d'imposition globale n'a pas été modifiée, les

ménages ne réagissent pas à la politique du déficit

budgétaire financé par endettement public, par un accroissement

de leurs dépenses de consommation. Les ménages

préfèrent épargner la totalité de leur

économie d'impôt pour faire face aux prélèvements

fiscaux futurs engendrés par le remboursement de la dette. Par

conséquence, la diminution de l'épargne publique est

intégralement compensée par une augmentation de l'épargne

privée. L'épargne nationale étant inchangée, les

autres agrégats macroéconomiques le restent aussi.

En définitive, l'essence de

l'argumentation de l'équivalence ricardienne se résume dans les

deux idées fondamentales de la contrainte budgétaire inter

temporelle du gouvernement et de l'hypothèse du revenu permanent

(Elmendorf et Mankiw, 1998 ; Ricciuti, 2003). La contrainte

budgétaire intertemporelle du gouvernement suppose que pour des

dépenses gouvernementales inchangées, un niveau d'imposition

courant relativement bas implique des impôts futurs plus

élevés. En effet, la perception de la part des contribuables de

toute réduction de leur charge d'imposition courante comme étant

un report partiel de cette charge en découle. Par contre,

L'hypothèse du revenu permanent suppose que les ménages

déterminent leur niveau de consommation sur la base de leur revenu

permanent et non pas sur la base de leur revenu courant. Le revenu permanent

est fonction de la valeur actualisée de tous les revenus courants nets

d'impôt. Ainsi, étant donné qu'elle n'affecte pas la valeur

actualisée de la charge fiscale des ménages, une réduction

d'impôt financée par endettement n'a d'incidence ni sur le revenu

permanent ni sur la consommation courante.

Par ailleurs la revue des considérations

théoriques anciennes sur l'endettement, dans un second temps, montre une

grande diversité d'opinion sur les effets de l'endettement et sur son

intérêt de façon générale. Deux grandes

écoles traditionnelles ont dominé ce débat à un

certain moment. Il s'agit de l'école classique avec une vision

assimilant l'endettement à un impôt futur (anticipé par les

agents économiques) et des keynésiens qui voient l'endettement

comme favorisant l'accumulation du capital et la consommation des

générations futures ou présentes Par la suite,

l'idée de la neutralité de la dette publique à long terme,

a été largement étudiée à travers le

principe d'équivalence ricardienne.

I.1.2. Les effets du service de

la dette extérieure et croissance économique

Le financement de l'investissement fait le plus

souvent l'objet de vifs débats au sein de la communauté

scientifique, surtout lorsqu'il s'agit de l'Etat. On distingue deux principales

sources de financement : la mobilisation de l'épargne

intérieure et celle de l'épargne extérieure.

Généralement, l'Etat fait recours au deuxième mode de

financement lorsqu'il est impossible pour lui de lever tous les fonds

nécessaires à la réalisation de ses projets par la seule

épargne intérieure. En ce sens, la dette extérieure

contribue à la croissance économique : telle est la

conception des Keynésiens.

Cependant, plusieurs auteurs ont montré que la dette

extérieure est néfaste à la fois pour les investissements

(privés et publics) et pour la croissance. En effet, s'endetter

aujourd'hui implique un remboursement demain. Dès lors, l'Etat devra

consacrer une partie plus ou moins importante de ses ressources pour

éponger le service et/ou le principal de sa dette. Toutefois, il peut

arriver que ce dernier soit dans l'incapacité d'honorer à ses

engagements : Krugman (1988) parle de « Debt

overhang » qui correspond à la situation pour laquelle la

capacité de remboursement de la dette extérieure tombe en

deçà de la valeur contractuelle de la dette. Selon Cohen (1993),

la relation entre la valeur faciale de la dette et la croissance