|

UNIVERSITE DE

GOMA

« UNIGOM »

BP 204 GOMA

FACULTE DES SCIENCES ECONOMIQUES ET DE

GESTION

DETERMINANTS DE L'INVESTISSEMENT DIRECT ETRANGER

DANS LES PAYS EN VOIE DE DEVELOPPEMENT : EXPERIENCE DE LA

RDC,

DE 1985 A 2005

Par : MUHINDO NGELEZA Augustin

Mwana.

Mémoire présenté et défendu

en vue de l'obtention du Diplôme de Licence en Sciences Economiques et de

Gestion.

Option : Gestion

Financière

Directeur : Prof.

Dr GAKURU SEMACUMU JB

Encadreur : Ass.

WAKWINGA WABENGA Cl.

Octobre 2009

EPIGRAPHE

« L'investissement direct étranger est

une voie incontournable pour asseoir le développement et sortir les

économies des pays en voie de développement du cercle vicieux de

la pauvreté ».

Ibrahim NGOUHOUO

Docteur en Sciences

Economiques de l'Université du

Sud Toulon Var.IN

MEMORIAM

A la mémoire de :

KAHAMBU NGELEZA Alexandrine que la

nature vous avait privé de vivre les fruits de nos succès

scientifiques et de notre couronnement de notre diplôme de

licence.

KIRIMBWE NGELEZA Jacobus ;

MARCELLIN SENGA ;

NGELEZA Norbert.

MUHINDO NGELEZA Augustin

Mwana.

DEDICACE

A notre Oncle Joseph NGELEZA MUSAVULI

A notre Mère Marguérite KAHAMBU MBALI

A notre Tante Véronique NGELEZA

KATUNGU.

Au Père Assomptionniste Jean Pierre

NDULANI.

Au Frère MUHINDO MUHANGI et toute la famille

NDAVANGI.

A la future mère de nos enfants : L'amour et

le bonheur sont à votre disposition.

A toute notre famille :

Nous vous dédions ce travail.

MUHINDO NGELEZA Augustin

Mwana.

REMERCIEMENTS

Nous voici au terme de notre travail qui met fin à

nos études universitaires. Ce travail est le fruit du courage et de

persévérance dont nous avons fait preuve durant notre parcours

universitaire. Sur ce, nous ne manquerons pas de nous acquitter du noble devoir

moral de remercier de près ou de loin tous ce qui nous ont aidé

à réaliser cet ouvrage.

En première position, nous remercions l'Eternel

Dieu Tout puissant pour ses bienfaits à notre égard et surtout

pour son immense et sa grande bonté.

Nous rendons hommage au Professeur GAKURU SEMACUMU,

Recteur de l'Université de Goma pour avoir accepté la

responsabilité de la direction de ce travail.

Nous remercions l'Assistant WAKWINGA WABENGA

Clément pour avoir accepté sans hésitation d'encadrer ce

travail malgré ses multiples occupations et qui s'est donné corps

et âme. Son amour pour le travail bien fait nous marquera à jamais

dans notre carrière des chercheurs.

Nos remerciements s'adressent au corps professoral de

l'UNIGOM particulièrement celui de la Faculté Sciences

Economiques et de Gestion pour la qualité de la formation dont nous

avons bénéficié de leur part.

Nos sentiments de gratitude vont tout droit au CT Jean

Pierre KISONIA pour ses conseils et sa contribution scientifique pour ce

travail, a fait à ce qu'il présente cette allure

économétrique : nous lui disons

« merci ».

Nous exprimons notre reconnaissance aux

« Amis des Chants de la Paroisse

Cathédrale » pour leurs soutiens moral, spirituel à

l'occurrence de : Espérance KAJIBWAMI, Patrick SEBE et son

épouse Lucie BAHATI, Gilbert KAPEKO, Nicole BWANANDEKE, Anicet TSONGO et

son épouse Consolée KANIKI, Innocent BUSHISHI, Soline KAMORI,

Judith ZAWADI, MWENGE Micheline ; etc.

Il serait ingrat de passer sous silence de l'effort moral

et matériel que nous ont fournit papa Bernard, la mère MALEKANI

et KAMALA NGELEZA.

Nous pensons à nos amis : Patient Sherty, Abu

AYUBU, Alain MISEGE, Trésor KABUKULU, Etienne MALIRO, Gulain MAKUTIRO

dont l'histoire de la vie estudiantine continuera à nous réserver

des souvenirs inoubliables. En eux, nous associons nos camarades :

Florence BANDEMA, KYAKIMWA SAFI, Cédric SERUBUNGO, Primo PALUKU, MAHESHE

KATEMBO, Denise NABINTU, et autres qui ont accepté de partager leurs

temps estudiantin avec nous.

Nous exprimons de manière particulière

notre reconnaissance à Trésor KITSONGO, Jimmy KITSONGO, Ezra

SYAUSWA, Rose REHEMA, Queen NDEZE, Maman Darlose et Anne Marie pour vos bonnes

oeuvres qui vous accompagneront partout.

Qu'il nous soit permis de remercier le père Joseph

NGELEZA MUSAVULI et madame Marguerite MBALI leur soutien incontestable dans

notre vie. Nous n'oublierons pas notre tante Marie-Claire KATETEYA ainsi que

son mari Jean de Dieu MUHINDO et aussi la Soeur Donnatienne Augustine pour

leur encouragement qui ne cessait de nous réconforter quand nous

étions dans le déserpoir.

Nous tenons à remercier le frère MUHINDO

MUHANGI pour ses assistances et interventions ponctuelles quand nous en avions

besoins durant notre parcours universitaire sans oublier toute la famille

NDAVANGI. A lui, nous associons BABY.

Que nos sentiments de gratitude parviennent aux

frères et soeurs Olive LWANZO KASOKI, Jacques NGELEZA et son

épouse Chantale MATIMBYA, SOKI NGELEZA Julie, Josaphat NGELEZA,

Jérémie MAKUTA, Eustache MUHANDIRO, Modeste NZANZU,

Clémentine et son Mari KATSUVA, Faustin KIRIMBWE, Gulain, Jackson

MATWIRO et Lucie MWENGE.

Gulaine SAFARI reste pour nous un modèle et une

amie indéfectible depuis notre arrivée à l'UNIGOM, nous

lui exprimons ici notre reconnaissance, ainsi qu'à toute sa

famille.

Nous faisons une mention particulière au

Père Assomptionniste Jean Pierre NDULANI pour ses conseils, assistances

et sincère collaboration familiale. Nous n'avons pas oublié

Denise MATHE.

Enfin, tout ce travail n'aurait pu avoir ce

dénouement sans la patience, l'effort moral, spirituel et financier de

notre tante Véronique NGELEZA KATUNGU. Votre amour

maternel vous poussait jour et nuit à plus d'efforts pour nous faire un

homme digne de son nom.

Que tous trouvent ici notre profonde

reconnaissance.

MUHINDO NGELEZA Augustin

Mwana.

ABREVIATIONS ET SIGLES UTILISES

ANAPI : Agence Nationale pour la

Promotion des Investissements

APD : Aides publiques au

Développement

BAD : Banque d'Afrique pour le

Développement

CAD : Comité d'Aide pour

le Développement

CED : Centre d'Economie de

Développement

DSCRP : Document

Stratégique pour la Réduction de la Pauvreté

DW : Durbin Watson

EBS : Exportation des Biens et

Services

Ed. : Edition

FMI : Fonds Monétaire

International

FMN : Firmes Multinationales

FSEG : Faculté des

Sciences Economiques et de Gestion

IBS : Importations de Biens et

Services

IDE_ENTR : Investissements

Directs Etrangers Entrants

IDH : Indicateur de

Développement Humain

MCO : Méthode de Moindre

Carré ordinaires

Ms : Microsoft

OCDE : Organisation pour le

Commerce et le Développement

PAS : Programme d`Ajustement

Structurel

PED : Pays en Voie de

Développement

PIB : Produit Intérieur

Brut

PNB : Produit National Brut

PNUD : Programme des Nations

Unies pour le Développement

R-D : Recherche -

Développement

RDC : République

Démocratique du Congo

RFS : Revenus des Facteurs et

Services

RSA : République Sud

Africaine

ULPGL : Université

Libre des Pays des Grands lacs

UNIGOM : Université de

Goma

USA : United State of American

% : Pourcentage

0. INTRODUCTION GENERALE

La relance de l'activité économique et la

réduction de la pauvreté dans les pays africains constituent les

principaux sujets de préoccupation des Etats et cela le

redémarrage des activités génératrices de revenus

passe irrémédiablement par l'accroissement des investissements.

La structure fragile de ces pays, du fait de leur sous-développement, ne

leur permet malheureusement pas de puiser dans leurs ressources propres pour

effectuer ces investissements. Cela les contraint à faire appel à

des capitaux privés étrangers qui, sous certaines conditions,

sont appelées Investissements Directs Etrangers (IDE). Ainsi,

comparativement à l'Europe, l'Asie et l'Amérique, l'Afrique n'est

pas une destination de prédilection pour les IDE.

Face à cette réalité, il revient aux

Etats africains de rechercher les facteurs qui déterminent les flux

d'IDE dans leurs économies. En tant que pays de l'Afrique Centrale, la

République Démocratique du Congo est aussi concernée par

ce fait. C'est dans cette logique que s'inscrit la présente étude

dont le thème est intitulé :

«Déterminants de l'Investissement Direct Etranger des

pays dans les Pays en Voie de Développement : Expérience

à la RDC à partir de 1985 à

2005».

0.1 ETAT DE LA QUESTION

Dans le domaine de notre étude, certains des

travaux antérieurs ont été déjà

réalisés et il s'avère nécessaire de relever leur

quintincense car le débat sur les investissements et sur la croissance

économique a connu ces dernières années une ampleur

exceptionnelle, tant par les analyses théoriques empiriques qui ont

donné lieu que sur l'importance des implications, en termes

économiques dans les pays industrialisés, en transitions et en

développement.

Parmi ces travaux, nous pouvons citer :

1. Dia KAMGNIA1(*) a publié en 2002 un article sur le comportement

d'investissement privé au Cameroun : un resserrement de la

contrainte financière.

Plus spécifiquement, son article cherchait à

évaluer l'hypothèse selon laquelle la succession des défis

budgétaires et l'accroissement régulier de la dette

extérieure s'inscrit comme un facteur de resserrement au Cameroun. Cela

a contribué à la chute de l'investissement privé.

L'analyse des résultats obtenus lui a permis de

préciser les relations entre l'investissement privé et certains

des déterminants. En particulier, il confirme que la dette

extérieure était déterminée comme un

réducteur d'effets du crédit au secteur privé et les

dépenses publiques pour l'investissement, plutôt que le

déficit budgétaire, affectaient significativement

l'investissement privé et tout choc sur l'investissement observé

au cours d'une année donnée est entièrement

résorbée au bout d'un an.

2. MAROUANE ALAYA2(*) décrit la nature des IDE en Tunisie, dont la

caractéristique principale reste le dualisme incontestable. Il affirme

que la compétitivité internationale est remise en cause par leur

retard technologique et son observation est inquiétante.

Les résultats issus de sa recherche sont

significativement positif des IDE sur quelques variables moteurs de la

croissance à savoir les exportations, le capital humain et

l'investissement domestique, sa contribution à la croissance

économique de la Tunisie n'est pas pour autant significative.

Ses explications étaient focalisées à

l'absence d'un réel apport technologique par les entreprises

étrangères qui y sont implantées et coïncide avec la

forte extraversion de termes approvisionnement, pour former un certain oasis

dans le désert. Il affirme que les entreprises locales influent de

façon décisive sur les avantages que ce pays tire de ces

investissements. Il conclue en disant que les moyens de transférer des

actifs incorporels et corporels des premières secondes existent

réellement car les relations en amont sont vraiment

tissées.

3. MADARIAGA N. et PONCET S.3(*) étudient la question de

l'impact des IDE sur les la récente performance de la croissance en

Chine. Il prend en compte les différents problèmes

économétriques potentiels émanant de la structure spatiale

des données à travers des modèles empiriques

appropriées.

Leurs analyses couvrent 196 villes chinoises sur la

période 1990-2002. Il a estimé un modèle de croissance du

revenu par tête qui incorpore explicitement ces effets de

dépendance spatiale sous la forme d'indicateurs d'IDE et de revenu

spatialement décalées. Leurs résultats

révèlent que les villes chinoises bénéficient non

seulement de leur propre ouverture financière mais aussi des flux d'IDE

reçus par leur voisine.

4. DESSUS S. et HERRERA R.4(*) analysent le lien entre la croissance et

l'investissement public au cours des années 80 à l'aide d'un

modèle économétrique d'équation simultanées,

estimé sur un échantillon de 28 pays en développement sur

11 ans (1981-91). Ce modèle décrit les déterminants de la

croissance et de l'investissement public et privé. Le capital productif

est un facteur positif de la croissance tout comme le capital humain ou le

capital productif privé. Cependant, la formation du stock de capital

public a généré des effets d'évictions au

détriment du capital productif privé.

Leurs résultats affirment qu'un nombre important

des pays échantillonés s'est éloigné d'une

situation optimale pour la croissance de partage du capital disponible entre

les secteurs publics et privés.

5. KATUNDA SALVATORES5(*) analyse les effets des IDE sur la croissance

économique en RDC. Son travail s'est évertué à

montrer que les flux d'IDE contribuent à la croissance économique

du pays d'accueil malgré quelques zones d'ombre en RDC. C'est autour de

ces points centraux que s'articule son travail et l'idée centrale est

qu'il ressort de cette analyse que les flux d'IDE cumulés

représentent environ 10% du PIB de la RDC, même si la RDC ne

compte que pour moins d'un pourcent de l'IDE mondial. Ainsi, sa conclusion est

que les IDE créent très peu ou aucun effet d'entraînement

sur l'économie, du fait de la peur née de l'aversion pour le

risque des investisseurs potentiels.

Notre objectif n'est plus le même ; il s'agit

pour nous de déterminer la relation existant entre les IDE-et les

facteurs les plus favorisants pour les investisseurs étrangers.

Ainsi, nous mettrons en exergue les facteurs à

l'origine des entrées des IDE dans les Pays en voie de

Développement. Un accent particulier sera mis sur les

déterminants en RDC, d'autant plus qu'aucune littérature

(à notre connaissance) sur le sujet n'est disponible à nos jours

en RDC.

0.2 PROBLEMATIQUE

Avec l'échec des politiques économiques

préconisées par les Pays en Voie de Développement (PED) et

afin de rattraper le retard qui les sépare des pays avancés et de

garantir leur développement par l'ouverture à l'économie

du marché, la libéralisation et la mondialisation des

échanges, nous assistons de plus en plus au changement des

stratégies économiques de plusieurs pays et essentiellement ceux

en développement qui lèvent toutes les restrictions sur les IDE

et mettent en place des mesures attractives financières et autres

très agressives pour garantir les flux des investissements dans leurs

pays. Nous constatons que ces derniers (Investissements Directs Etrangers) ont

pris une importance non négligeable dans le phénomène de

globalisation.6(*)

C'est ainsi que l'économie mondiale s'est

complètement métamorphosée ces dernières

années. Elle évolue dans un environnement de plus en plus

enchevêtré où le libre échange, la libre circulation

des capitaux et des biens deviennent des lignes conductrices et où les

IDE sont de plus en plus qualifiés comme le moteur principal de tout

développement économique.7(*)

D'ailleurs dans les années 50 et 60, l'IDE

était considéré avec beaucoup de méfiance par

certains pays en voie de développement (PED). Il était

considéré comme un facteur de dominance, et les firmes

multinationales (FMN) étaient soupçonnées de

réduire le bien être social par la manipulation des transferts des

prix et la formation d'enclaves. Aujourd'hui, on assiste à un changement

radical de l'attitude des PVD vis-à-vis de l'IDE.8(*) Cette attitude était

liée par le fait que les FMN pouvaient détruire le secteur local

en usant de leur puissance et en exerçant un effet d'éviction sur

les entreprises locales.9(*)

Cependant, cette idée a été

critiquée, comme on le lu dans les paragraphes qui suivent, par le fait

que le comportement de suspicion était désormais remplacé

par une politique de promotion visant à drainer des flux substantiels

d'IDE.10(*) Il faut noter

aussi que ce changement d'attitude a été en partie rendu possible

grâce à un environnement, et une littérature

économique abondante vantant les mérites de l'IDE.

Par ailleurs, la théorie économique

basée sur une analyse néoclassique de la modernisation

(particulièrement les modèles de LEWIS et KUZNETS),

préconise que les IDE stimulent la croissance économique à

travers la réalisation des ressources, l'accumulation de capital et le

transfert technologique.

Parmi les PED, cependant, les apports des IDE sont

inégalement répartis entre ceux d'Asie, ceux d'Amérique

Latine et des Caraïbes et ceux d'Afrique. Ceux de cette dernière

présentent une mauvaise image et particulièrement la RDC qui est

réputée de reconnaître des problèmes liés

à l'insécurité politique, non alignement et

incapacités des forces des défense, insécurité

alimentaire, malnutrition, pénurie des semences de qualité, la

hausse de prix, les fraudes de transformation de la conservation des produits

agricoles et de pêche, de désordre économique,

d'instabilité politique, ...11(*)

La RDC faisant partie des pays les moins avancés

et étant l'un de dix pays les plus pauvres du monde d'après les

études menées sur les principaux indicateurs

généralement utilisés pour mesurer le niveau de

performance des pays dans divers domaines (économie, santé,

éducation, alimentation, ...), son économie est l'une des

économies les moins compétitives d'Afrique. Par exemple en 2003,

selon le rapport publié par le PNUD, le taux de croissance

économique était de 5,8% ; 26% seulement de la population

congolaise avait accès à l'eau potable ; le taux

d'alphabétisation infantile se situait à 129°/oo

naissances ; le taux d'analphabétisation des jeunes adultes

âgés de 15 à 24 ans est de 69,9% ; l'espérance

de vie à la naissance est tombée à 40,6 ans tandis que 32%

des congolais souffrent de la malnutrition. Ces statistiques sont toutes

décevantes pour le développement économique de la

RDC. 12(*)

Le rétablissement des

équilibres macroéconomiques s'avère être le seul

cadre susceptible de permettre à la RDC de faire face aux défis

de la réduction de la pauvreté et à l'amélioration

de son développement économique.

Pour essayer d'aborder cette situation chaotique, l'Etat

congolais a axé ses actions sur la relance économique et sociale

considérant les IDE comme un sous produit de son développement

économique. Ce qui explique les démarches menées partout

dans le monde pour faire face au problème de développement. A

titre illustratif, citons l'ANAPI dans quelques pays étrangers notamment

en Chine, au Japon, en Inde, aux USA, en Corrée du Sud, en France et en

RSA pour inciter les IDE pendant la 3ème

République.

L'ANAPI13(*) est un organisme qui constitue le guichet unique en

matière d'investissements publics et privés en RDC dont la

compétence, mission, organisation et fonctionnement sont

déterminés par le président de la

République.

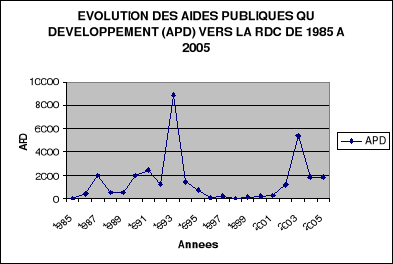

Signalons, cependant, que malgré plusieurs

décennies des programmes d'aides publiques au développement, les

performances de la RDC restent mitigées. A l'instar d'autres pays

africains, la RDC a subie une transition très difficile sous les

programmes d'ajustement structurels et de stabilisation

économique.

Cependant avant ces fameux programmes, la RDC

s'était dotée des politiques économiques à travers

le premier plan dit (1986-1990) de développement

économique et social avec pour ambition un décollage

économique effectif grâce à un rôle croissant de

l'Etat en matière d'investissement et de distribution de revenu.

Malheureusement, ni le plan quinquennal de

développement, ni le PAS n'ont pas permis à la RDC de

résorber des déséquilibres macroéconomiques qui

freinent son élan vers un décollage économique durable,

pourtant après l'indépendance, la RDC laissait présager

l'espoir d'un développement économique en pleine expansion.

En considérant tout ce qui précède,

nous remarquons que la RDC, un des pays vastes de l'Afrique, n'a pas le niveau

de vie qui devrait correspondre à ses immenses ressources et

malgré les opportunités que lui offre sa position

géographique au coeur du continent africain, ne joue pas le rôle

moteur pour expliquer le développement économique

régional ; elle apparaît au contraire comme un

véritable frein pour le décollage de cette

dernière.

Ainsi, notre étude tente d'analyser les attributs

des IDE en RDC en insistant sur leurs déterminants principaux tout en

dégageant les rôles de ces investissements sur le

développement économique.

Voici la question unique guidant notre recherche :

Quels sont les principaux déterminants (facteurs) des IDE entrant en

RDC ?

En d'autres termes, il est question de voir si

les déterminants des IDE entrants en RDC font réellement une

cause de croissance économique. Est-ce que l'abondance des ressources en

soi est-elle suffisante pour attirer les IDE en RDC ?

0.3 HYPOTHESES

A priori, nous pensons que l'entrée des IDE en RDC

serait influencée principalement par les

facteurs économiques qui comprennent entre autre le Produit

Intérieur Brut, les dépenses de fonctionnement, les

dépenses des ménages, les exportations, les importations des

biens et services, les revenus des facteurs et services.

Ainsi, nous nous efforcerons d'établir une relation

entre les facteurs économiques et les facteurs politiques.

0.4 METHODES ET TECHNIQUES UTILISEES

Dans le cadre de ce travail, la méthode

utilisée pour atteindre les objectifs fixés est :

· d'une part, hypothético-déductive en

ce sens que l'étude par des hypothèses théoriques et

empiriques déjà formulées par différents auteurs

sur les déterminants des IDE dans les PED, pour les appliquer sur le cas

particulier de la RDC ;

· d'une autre part, analytique et

économétrique. Analytique parce que l'étude fait une

analyse systémique des variables caractéristiques de

l'économie congolaise. Econométrique parce qu'au delà

d'une étude évolutive, l'analyse tente de ressortir la meilleure

relation possible (du point de vue économétrique) qui existerait

entre IDE entrant en RDC et ses déterminants.

Le logiciel Ms E-Views 5.1 nous a aidé à

faire l'analyse économétrique et Ms Excel pour la

présentation des données et des graphiques. La technique

documentaire nous a été d'une très grande utilité

pour la collecte des données. Ainsi, les données utilisées

sont tirées de différents rapports de la BCC, de la World Table

(2005) de la Banque Mondiale et des statistiques Financières

Internationales (SFI) du FMI.

Le modèle utilisé est presque celui de

ADJOVI & HOUANGNI de l'Ecole Nationale d'Economie Appliquée et de

Management (ENEAM) de l'Université

D'ABOMEY-CALAVI mais nous l'avons ajusté pour

le problème spécifique de la RDC.

0.5 DELIMITATION DU

SUJET

La valeur d'une étude scientifique est dans une

mesure non négligeable, fonction de la nature des informations

recueillies et de la perspicacité du chercheur à cerner les

contours du thème abordé. Aussi, faisant notre adage selon

lequel, qui trop embrasse mal étreint, nous avons choisi de limiter nos

investigations à la RDC,, un des pays en voie développement qui

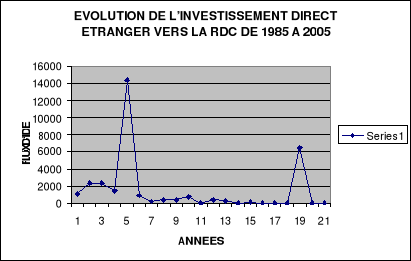

se débat pour relancer son économie. L'horizon temporel retenu va

de 1985 à 2005, soit une période de 20 ans

caractérisée par des soubresauts de tous genres qui ont

émaillé la vie sociale, politique et économique de ce pays

(voir graphiques du chapitre III).

0.6 OBJECTIF ET INTERET DU

SUJET

Le souci qui guide la réalisation de ce travail est

de comprendre les rouages des IDE en RDC.14(*)

L'objectif de l'étude est de rechercher les

variables pertinentes qui expliquent les flux entrants d'Investissements

Directs Etrangers en RDC afin de proposer quelques mesures de politique et

économique susceptibles d'améliorer l'attractivité de

l'environnement économique congolais.

A cet effet, elle (étude) adopte une approche

macroéconomique, pour des fins décisionnelles des

autorités publiques en référence au critère de

politique économique découlant des IDE.

Du point de vue scientifique, ce travail contient une

base des données de base utiles aux futurs chercheurs désirant

orienter ses investigations dans le domaine d'investissements et du

développement économique des PED (RDC).

0.7 SUBDIVISION DU TRAVAIL

Outre l'introduction générale et la

conclusion générale, l'ossature de ce travail comporte trois

chapitres, dont :

Le premier chapitre fait l'objet d'une présentation

sommaire de la revue de la littérature des concepts des investissements,

de la croissance économique ainsi que quelques travaux antérieurs

relatifs aux déterminants des IDE d'ailleurs. Dans ce même

chapitre, nous procédons à la présentation de la

littérature empirique (la revue de la littérature)

Le deuxième chapitre est consacré aux

potentialités attractives de la RDC, ce qui nous permet de relever dans

les parties essentielles, les facteurs d'attractivités poussant les

investisseurs étrangers de venir investir en RDC. Nous présentons

également la situation macroéconomique de la RDC en

présentant sa croissance économique sous quatre cycles

conjoncturels ou périodes. Par la suite, quelques indicateurs sociaux

tels que la pauvreté, la santé et l'éducation qui a

chuté sur toute l'étendue de la RDC. Ensuite, nous relevons les

silences et autres éléments très implicites qui semblent

étouffer l'entrée des IDE. Ceux-ci posent de sérieux

problèmes du point de vue corruption, instabilité politique et

gouvernementale, la non transparence institutionnelle, les guerres et le coup

d'état sont réellement de situation des affaires et par

conséquent réduisent les entrées des IDE

(potentialités attractives de la RDC).

Dans le troisième chapitre, il est question

d'analyser les différents déterminants des IDE_ENTR en RDC, avant

de formuler un modèle pour leur appréciation et faire des

suggestions de redynamisation des facteurs en considérant la nature des

activités locales (analyse les déterminants des IDE entrant en

RDC et donne les plus principaux de tous).

Chapitre I : REVUE DE LA LITTERATURE

Ce chapitre vise à clarifier les concepts

utilisés dans ce travail et à présenter la revue des

théories économiques relatives aux IDE tout en présentant

l'état des lieux sur les investissements directs étrangers en

RDC.

Ainsi, nous allons commencer par préciser les

concepts de base tels que l'investissement (public, privé),

l'investissement direct étranger, l'investisseur et la typologie des

firmes multinationales et les entreprises d'investissements directs.

Ensuite, nous allons donner les avantages et

inconvénients des IDE.

Enfin, ce chapitre se termine par la théorie de la

croissance économique.

I.1 PRECISION DES CONCEPTS

En économie, les Investissements Directs Etrangers

(IDE) renvoient à un certain nombre de concepts, de

réalités et de résultats issus de recherches qu'il

convient de présenter.

I.1.1 Investissement

L'investissement est un grand facteur de la croissance. Le

gonflement de l'investissement est une explication fondamentale de la

croissance à long terme du PNB.15(*)

Il est une opération qui consiste pour une

entreprise ou pour un pays à augmenter le stock, de moyen de production

(machines, équipements de tous types, infrastructures, biens de tout

ordre, mais aussi acquisition de connaissances et formation des hommes), avec

pour perspective une production future. Il est brut ou net, selon qu'il prend

en compte ou non l'usure et l'entretien des biens durables qui interviennent

dans la production (si l'investissement brut est inférieur à

cette usure, on dit alors qu'il y a désinvestissement).16(*)

Selon le Lexique économique,17(*) quatre sens d'investissement

nous sont proposés :

- Dans son sens étroit, l'investissement est

synonyme de l'acquisition de bien de production en vue de l'exploitation d'une

entreprise et de dégager un niveau ou une augmentation de la

capacité de production ;

- Dans son sens large, il est l'acquisition d'un capital

en vue d'en percevoir ou d'en consommer le revenu ;

- Pour son sens particulier et familier, il est synonyme

de placement, de mise en réserve d'un bien de consommation durable en

vue de sa revente ou de sa consommation ultérieure ;

- Et enfin, sur le plan national, l'investissement

constitue donc un renouvellement des équipements et l'augmentation

apportée au cours d'une période du patrimoine d'un agent.

L'investissement est également

déterminé par le prix relatif des facteurs, dès lors que

la fonction de production est un des facteurs substituables. En effet, si le

prix du travail augmente par rapport au prix du facteur capital, l'entrepreneur

substitue du capital au travail c'est-à-dire investit.18(*)

L'investissement, dans tous les cas, s'oppose de la

consommation immédiate c'est-à-dire à la satisfaction des

besoins par utilisation et éventuellement des biens et services. La

définition large précédente permet de considérer

comme investissement : l'achat d'un logement qui est un investissement des

moyens de transport par les administrations publiques qui constituent

l'investissement collectif, l'acquisition de fonds de commerce, brevet et de

licence constitue l'investissement incorporel et enfin, les dépenses de

recherches et de développement constituent l'investissement

immatériel.

De toutes ces définitions, l'élément

commun est l'affectation d'une finance pour l'acquisition de bien de production

en vue de l'obtention d'un revenu pendant une période ultérieure.

Ces biens de production peuvent être matériels ou

immatériels selon qu'il s'agisse du domaine de la production

industrielle ou du développement.

C'est ainsi qu'il y a un investissement pour le

développement19(*)

dont le but est d'accroître la capacité des pays en voie de

développement à attirer des investissements plus nombreux et de

plus grande qualité grâce au dialogue et au conseils sur les

meilleurs pratiques avec le gouvernement des pays non membres pour garantir la

mise en place de cadres d'actions cohérents.

La décision d'investir est déterminée

par de multiples facteurs, nous en retiendrons quatre principaux, sans

prétendre à l'exhaustivité : le profit, le taux

d'intérêt, la demande anticipée et le prix relatifs des

facteurs.

L'entrepreneur investit dès lors qu'il dispose des

moyens financiers pour le faire. Nous retrouvons ici la logique selon laquelle

« les profits d'aujourd'hui sont les investissements de demain, qui

sont les emplois d'après-demain ».

Il est ici implicitement supposé que l'entrepreneur

recourt au financement interne de l'investissement, c'est-à-dire utilise

sa propre épargne pour acquérir des biens de production.

Mais l'existence d'un profit ne signifie pas

nécessairement que l'entrepreneur va procéder à un

investissement, il peut en effet comparer le profit espéré de

l'investissement avec ce qui lui apporte un placement financier. L'entrepreneur

peut également procéder à un financement externe de

l'investissement, en empruntant une certaine somme. Dans ce cas, il compare le

prix d'un emprunt (le taux d'intérêt) avec ce que lui rapporte

l'investissement, à savoir son taux de rendement (le taux de rendement

de l'investissement est égal aux profits liés à

l'investissement/coût de l'investissement). Si le taux de rendement est

supérieur au taux d'intérêt, l'entrepreneur effectue

l'investissement.

Les investissements ont plusieurs

caractéristiques :

Il est considéré comme productif lorsque la

valeur cumulée des biens et des satisfactions obtenues est suffisamment

supérieure aux coûts engendrés. Il est

considéré comme improductif, lorsqu'il concerne des biens et des

services d'utilité publique (écoles, hôpitaux,

etc.).

Il est également déterminé par le

prix relatif des facteurs, dès lors que la fonction de production est

à facteurs substituables. En effet, si le prix du travail augmente par

rapport au prix du facteur capital, l'entrepreneur substitue du capital au

travail c'est-à-dire investit.20(*)

Un investissement matériel concerne un bien de

production. Il revint un caractère immatériel quand il concerne

les services : formation, recherche-développement, innovation,

marketing, technologies de l'information, publicité, etc., susceptibles

d'apporter un développement futur.

L'aspect économique s'attache aux

caractéristiques réelles de l'investissement, l'aspect financier

ne considère que sa contrepartie financière.

Ainsi, on peut distinguer :

I.1.1.1. L'investissement public

C'est l'ensemble des dépenses engagées par

l'Etat et les collectivités locales en équipement collectif, ce

que l'on appelle aussi les infrastructures publiques. Ce sont des

investissements coûteux qui ne peuvent pas tous être

supportés par le secteur privé.

Pour les économistes, les infrastructures sont plus

souvent définies comme des biens collectifs mixtes à la base de

l'activité productive.21(*) Deux notions sous-tendent cette

définition : celle des biens collectifs ou des biens publics, et

celle des facteurs productifs.

La notion des biens publics, définit par Samuelson

(1954) et MUSGRAVE (1959) repose sur les critères de non rivalité

et de non exclusion. Un bien est qualifié de non rival si son

utilisation par un agent ne réduit pas la quantité disponible

pour les autres agents. La non rivalité s'accompagne, en fait, de

l'indivisibilité d'usage, c'est-à-dire d'une consommation en

totalité de ses biens qui ne pourra être partagé entre

divers utilisateurs. Les exemples traditionnels sont ceux de la justice, de la

sécurité ou d'éclairage public. La non exclusion par le

mécanisme du marché caractérise, de son côté,

des biens dont aucun agent ne peut être exclu des

bénéfices. Celle-ci découle de l'impossibilité de

fractionner le service entre divers consommateurs. Ainsi, les

caractéristiques intrinsèques de ces biens justifient

l'intervention de l'Etat dans leur production ou leur réglementation.

Il y a aussi une forte notion de

compétitivité attachée à l'investissement public

puisque, en soignant et en développant ses infrastructures collectives,

un pays va se faciliter la tâche pour attirer des capitaux

étrangers qui vont, à leur tour, participer au

développement économique du pays.

I.1.1.2. L'investissement privé

La soumission des principes du domaine privé au

droit privé repose sur le caractère d'activités

privées traditionnellement reconnu à la gestion du domaine

privé assimilé à une gestion purement patrimoniale

dénuée des finalités d'intérêt

général.

I.1.2 Investissement Direct à l'Etranger (IDE)

L'Investissement Direct est tout investissement relevant

du champ d'application envisagé par une entreprise nouvelle ou existante

visant à mettre en place une capacité nouvelle ou à

accroître la capacité de production de biens ou de prestation de

services, à élargir la gamme des produits fabriqués ou des

services rendus, à accroître la productivité de

l'entreprise ou à améliorer la qualité des biens ou des

services. Notons que l'Investisseur Direct reste toute personne physique ou

morale, publique ou privée effectuant un investissement direct en

RDC.22(*)

L'Investissement direct Etranger (IDE) désigne

tout investissement dont la participation étrangère dans le

capital social d'une entreprise dans laquelle l'investissement

réalisé est au moins égale à 10 %. Un Investisseur

étranger direct est toute personne physique n'ayant pas la

nationalité congolaise ou ayant la nationalité congolaise et

résidant à l'étranger et toute personne morale publique ou

privée ayant son siège social en dehors du territoire congolais,

et effectuant un investissement direct en RDC.23(*)

Selon l'OCDE24(*), un investissement direct est effectué en vue

d'établir des liens économiques durables avec une entreprise, tel

que notamment, les investissements qui donnent la possibilité d'exercer

une influence sur la gestion de la dite entreprise au moyen :

- De la création ou de l'extension d'une entreprise

ou d'une succursale appartenant exclusivement au bailleur de fonds.

- De l'acquisition intégrale d'une entreprise

existante.

- D'une participation à une entreprise nouvelle ou

existante.

- D'un prêt à long terme (5 ans et

plus).

La notion de prise de contrôle est

interprétée de la façon suivante : il y a

présomption d'investissement direct au sens de l'OCDE s'il y a

contrôle de 20% ou plus des actions ordinaires, « à

moins qu'il puisse être établie que cela ne permet pas à

l'investisseur d'avoir un pouvoir de décision effectif dans la gestion

de l'entreprise » (W. ANDREFF).

Le manuel de la balance de paiement du Fonds

Monétaire International (4ème édition 1977)

donne une autre définition25(*) des investissements directs :

« les investissements effectués dans une entreprise

exerçant ses activités sur le territoire d'une économie

autre que celle de l'investisseur, le but de ce dernier étant d'avoir un

pouvoir de décision effectif dans la gestion de l'entreprise. Les

entités ou les groupes d'entités associés

non-résidentes qui effectuent les investissements sont appelés

« investisseurs directs » et les entreprises,

érigées ou non en société (respectivement filiales

ou succursales) dans lesquelles ces investissements directs ont

été effectués, sont distinguées par le terme

`entreprises d'investissement direct' ».

D'après toutes ces définitions, les

Investissements Directs ne créent pas de dettes pour le pays qui les

reçoit, en ce sens qu'il n'y a aucune obligation juridique qui puisse

contraindre l'Etat du pays d'accueil à en rembourser la valeur. Cela ne

veut pas pourtant pas dire qu'ils ne créent pas des flux en retour,

puisqu'ils sont le plus souvent effectués pour rapatrier des

bénéfices vers la maison mère (sauf si des

opportunités d'investissements rentables se présentent sur

place). A ce flux de revenu, peut s'ajouter un flux de capital si

l'investisseur décide de redéployer son capital vers d'autres

pays.26(*)

Ainsi, nous constatons que l'IDE constitue le principal

vecteur de la hiérarchisation de l'ensemble de l'économie

mondiale.

I.1.3 L'investisseur direct et typologie des firmes

multinationales

L'investisseur direct peut être une personne

physique, une entreprise publique ou privée dotée ou non d'une

personnalité morale distincte, un groupe de personnes physiques ou

d'entreprises qui sont associées, un gouvernement ou un organisme

officiel, qui possède (selon les critères cités

précédemment) une entreprise d'investissement direct.

Les firmes multinationales communément

nommées FMN sont des entreprises d'investissements directs ayant une

envergure internationale. Elles occupent une place très importante dans

les échanges internationaux, à tous les niveaux, aussi bien dans

la production et l'exportation de produits primaires que de produits finis et

de services. Elles étendent leurs ramifications dans plusieurs pays du

monde, et pour cela elles ont une politique bien précise de localisation

stratégique.

DUNNING27(*) dans ses études sur les FMN distingue cinq (5)

possibilités qu'exploitent les firmes pour choisir leurs lieux

d'implantation. Dans le cadre de ses travaux en 1993, il considère cinq

(5) types de firmes multinationales selon leur comportement productif :

- Les « Ressources Seekers » encore

appelées « Chercheurs de Ressources ». Elles s'implantent dans

une économie dans le but d'acquérir des ressources

particulières, main-d'oeuvre par exemple, à moindre coût ou

des ressources indisponibles dans son lieu de résidence.

- Les « Market Seekers » ou « Chercheurs de

Grands Marchés ». Elles recherchent la rentabilité de

l'approvisionnement sur le marché local. Généralement,

elles tiennent compte de la taille du marché dans l'arbitrage entre

exporter vers une économie à l'étranger ou s'y

implanter.

- Les « Efficiency Seekers » encore

appellées « Chercheurs d'Efficience » Elles recherchent

l'efficacité de l'économie d'échelle et de la

diversification des risques en s'implantant à l'étranger.

- Les « Strategy Asset ou capability Seekers »

ou « Chercheurs de Compétitivité ». Ce sont des firmes

qui achètent des actions à l'étranger dans le but de

promouvoir leurs objectifs de long terme. Elles sont motivées par le

renforcement de leur compétitivité ou par la baisse de

compétitivité de leurs concurrents.

- Le dernier type regroupe les firmes qui adoptent des

stratégies d'investissement pour échapper à des

restrictions afin de soutenir l'activité d'autres filiales ou tout

simplement des investissements passifs dans le but d'accroître le

capital.

I.1.4 L'entreprise d'investissements directs

Une entreprise d'investissements directs peut être

définie comme étant une entreprise dans laquelle un investisseur

étranger détient plus de 10% des actions ou des droits de vote et

peut exercer un contrôle sur la gestion de cette entreprise. Les

entreprises d'investissements directs peuvent être regroupées en

trois (3) catégories distinctes :

· Les filiales : On parlera de

filiale dans le cas où une entreprise étrangère

détiendra plus de 50% du capital.

· Les entreprises affiliées

: Une entreprise est dite affiliée lorsqu'une entreprise non

résidente détient une part du capital comprise entre 10 et

50%.

· Les succursales : Les succursales

ont l'entièreté de leur capital soit 100% appartenant à

une entreprise étrangère.

En recevant ces transferts d'actifs, ces entreprises

d'investissements directs bénéficient d'un certain nombre

d'avantages.

I.2 AVANTAGES ET INCONVENIENTS DES IDE

Comme nous l'avions présenté dans le

paragraphe précédent, les investissements directs

étrangers sont un des types de capitaux communément

sollicités par divers Etats. Notons néanmoins que les IDE

suscitent un engouement tout particulier en ce qui concerne les pays en

développement. Les principales raisons qui motivent ce choix sont dues

au fait que l'IDE :

- permet des transferts de technologie, en particulier

sous forme de nouveaux types d'intrants de capital fixe ; ce que les

investissements financiers ou le commerce des biens et services ne peuvent

assurer.

- promeut la concurrence sur le marché

intérieur des intrants.

- s'accompagne souvent de programmes de formation du

personnel des nouvelles entreprises ; ce qui contribue au développement

des ressources humaines du pays hôte.

- engendre des bénéfices qui contribuent

à l'amélioration des recettes fiscales du pays

bénéficiaire.

D'après BOSWORTH et COLLINS28(*) (1999), l'IDE produit une

augmentation remarquable de l'investissement intérieur lorsque les

entrées de capitaux de portefeuille semblent n'avoir pratiquement aucun

effet sensible sur l'investissement et les prêts un impact

mitigé.

Un autre point encourageant la prolifération des

IDE est leur résilience aux perturbations économiques. En effet,

les IDE sont le plus souvent sous forme de machines ou d'infrastructures, donc

difficiles voire impossibles à rapatrier en cas de crise

économique. C'est cet élément qui les distingue des

investissements de portefeuille qui sont très volatils et sensibles

à la conjoncture économique. L'IDE devrait donc augmenter

l'investissement intérieur, favoriser la croissance économique et

est tout adapté aux pays en développement.29(*)

Selon les recherches de L. FONTAGNE et M. Pajot, les IDE

améliorent la compétitivité des entreprises

installées sur le marché intérieur du pays

récepteur et ont un impact positif sur les échanges

extérieurs, en particulier sur les exportations. Ils entraînent

aussi des externalités positives par les effets de sous-traitance et

d'exploitation du progrès technologique.30(*)

Tous ces éléments illustrent bien

l'opportunité que représentent les investissements directs

étrangers aux pays en développement. Cependant ces derniers

doivent veiller à ne pas trop se leurrer quant aux avantages des

IDE.

En effet, la forte proportion d'IDE dans les apports de

capitaux peut être signe de faiblesse, et non de force pour le pays

récepteur. Les IDE affluent beaucoup plus dans les économies dont

les marchés financiers sont déficients comme les pays à

haut-risque. Ainsi, les investisseurs ont l'opulence de s'ingérer

librement dans le fonctionnement de l'économie du pays hôte et d'y

opérer directement au lieu de s'en remettre au marché financier

ou aux institutions juridiques. Or, la politique économique recommande

aux pays désireux d'accroître leur capacité d'accès

aux marchés internationaux de capitaux, de se concentrer sur la mise en

place de dispositifs d'application crédibles.

De même, le transfert de contrôle

engendré pas l'IDE n'arrange pas toujours l'économie

résidente. En effet, avec les IDE, les investisseurs directs

étrangers obtiennent des informations cruciales sur la

productivité des entreprises qu'ils contrôlent. Ainsi, ils

tendront à ne garder dans leurs portefeuilles que les entreprises

très productives et à vendre les moins productives aux

épargnants nationaux « non informés ». Comme dans

d'autres cas de sélection adverse, ce processus peut conduire les

investisseurs directs étrangers à surinvestir.

Un endettement excessif peut aussi limiter les avantages

de l'IDE car l'investisseur peut rapatrier le nominal. Dans ce cas les gains

liés à l'IDE seront réduits du montant de l'emprunt

contracté dans le pays de l'IDE. De plus, l'IDE peut renforcer l'action

des lobbys.31(*)

L'IDE fragilise aussi les économies naissantes. En

effet, la prise de contrôle des entreprises nationales par des

étrangers représente sur un certain plan un amoindrissement de la

souveraineté de l'Etat récepteur.32(*)

L'importance des IDE n'étant plus à

démontrer, il convient de s'intéresser aux théories et

travaux qui ont porté sur eux.

I.3 TRAVAUX THEORIQUES SUR LES IDE

En 1973, DUNNING a essayé

d'expliquer pour la première fois, le flux d'IDE dans une

économie. Tout en tenant compte du fait que l'environnement

d'investissement dépend essentiellement de la stabilité

politique, il a mis l'accent sur trois types de facteurs. Il s'agit : des

facteurs de marché tels que la taille et la croissance mesurée

par le PNB du pays récepteur; des facteurs de coûts tels que

l'abondance de la main d'oeuvre, la faiblesse des coûts de production et

l'inflation ; et des facteurs liés à l'environnement

d'investissement tels que le degré d'endettement extérieur du

pays et l'état de la balance des paiements.

Quatre ans plus tard, DUNNING complète son analyse

par une approche globale : « l'approche éclectique »

axée autour du « paradigme O.L.I. ». D'après la

théorie éclectique, les investisseurs directs étrangers

recherchent trois types d'avantages à travers la décision

d'implantation d'une firme. Il s'agit des avantages liés : aux dotations

spécifiques induites (détention d'un brevet exclusif pour

bénéficier d'une situation de monopole sur le marché) par

la concurrence imparfaite (Ownership advantages), à la localisation des

entreprises (Localization advantages) et, de ceux liés à la

faiblesse des coûts de production (Internalization advantages).

Il est à noter que cette approche est beaucoup plus

microéconomique car DUNNING a analysé l'importance des flux d'IDE

selon les intérêts des investisseurs.33(*)

De même, MAYER T. et MUCCHIELLI J.

-L.34(*) se sont

intéressés à la localisation à l'étranger

des firmes multinationales et en ont déduit quatre (4) facteurs

déterminants : la demande du marché des biens, le coût des

facteurs de production, le nombre d'entreprises locales et

étrangères déjà installées sur place et la

synthèse des différentes politiques d'attraction menées

par les autorités locales. En d'autres termes, les entreprises

recherchent les lieux où la demande est importante et là

où les coûts de production sont faibles. Leur modèle

explique la profitabilité (n) de chaque localisation par la formulation

suivante :

n = 131 + 132 Coûts + 133 Nombre de firmes+ 134

Mesures incitatives

Plus tard en 1998, WILHELMS S. K. S. et WITTER S.

M. D.35(*) ont

créé le concept d'adaptation institutionnelle à l'IDE,

publié dans l'ouvrage intitulé « Foreign Direct Investment

and its Determinants in Developping Countries ». La théorie

élaborée intègre des variables microéconomiques

(concernant l'investisseur), macroéconomiques (couvrant les

caractéristiques de l'économie réceptrice de l'IDE) et des

variables méso économiques (représentant les institutions

liant l'investisseur et le pays hôte tel que les agences du gouvernement

qui publient les politiques concernant l'investissement direct). Un des points

qui distinguent cette conception des autres est qu'elle accorde plus

d'importance aux variables dites "méso". Le concept d'adaptation

institutionnelle à l'IDE ainsi développé par ces auteurs,

met en corrélation quatre concepts dans le modèle suivant

:

IDE = 130 + 131 G + 132 M + 133 E

+ 134 S.

G symbolisant le concept d'adaptation du gouvernement

à l'IDE, M celui du marché, E celui de l'éducation et S

pour le concept d'adaptation de la réalité socioculturelle. Ces

quatre concepts constituent ce que les auteurs appellent le concept

d'adaptation institutionnelle à l'IDE, et illustrent la capacité

d'un pays d'attirer, d'absorber et de préserver les IDE.

Mentionnons entre autre LEVIS qui a réalisé

une étude sur l'attraction des IDE portant sur 25 pays en

développement d'Asie, d'Afrique et d'Amérique Latine. Son choix

à porté sur deux groupes de variables : les variables politiques

et celles économiques. Le premier groupe est formé par : l'indice

de compétitivité politique et les relations avec les pays de

l'Ouest. Le second regroupe la croissance du PNB/Habitant, l'inflation, la

balance des paiements, le taux d'investissement, le taux d'exportation, la

pression fiscale et la consommation en énergie.36(*)

SCHNEIDER F. et FREY B. S. ont,

à l'image de LEVIS, élaboré un

modèle faisant appel à la fois aux variables d'ordres politiques

et économiques qui modulent les flux d'IDE dans les quatre-vingt (80)

pays les moins avancés du monde. Pour des raisons de qualité, les

auteurs ont plutôt procédé à l'élaboration de

trois (3) modèles : un modèle combinant des variables

économiques, un autre modèle contient des variables politiques et

enfin un modèle alliant les deux types de variables à la fois. Le

dernier modèle s'est avéré le meilleur. A la suite d'une

régression normée, les résultats ont montré que les

flux d'IDE augmentent avec le PNB par habitant, le taux de croissance du PNB et

évoluent inversement sous l'influence du taux d'inflation, du

déficit de la balance des paiements, des coûts des facteurs de

production et de l'instabilité politique. Pour finir, ils concluent que

pour obtenir un bon modèle pour estimer les flux d'IDE dans les pays en

développement, il faut tenir compte à la fois des facteurs

économiques et politiques du pays récepteur des IDE.

Pour vérifier la viabilité de leur concept,

ils ont engagé des études sur soixante-sept (67) pays en

développement. Les variables sous-tendant leurs travaux sont

regroupées en quatre (4) grandes lignes : en premier lieu, l'adaptation

du gouvernement à l'IDE représentée par l'indice risque

pays, ensuite le marché matérialisé par le PNB/habitant,

le commerce extérieur, les recettes fiscales, le crédit

accordé par les banques locales, l'utilisation commerciale de

l'énergie. Par la suite viennent l'adaptation à

l'éducation comprenant le facteur capital humain (inscription à

l'école primaire) et pour finir, les réalités

socio-culturelles .37(*)

Un nouvel élément venant compléter

les études précédemment faites est celui de la

définition de la théorie « push-pull ». En effet,

celle-ci stipule que les flux de capitaux, et de ce fait les IDE sont

principalement déterminés par des variables externes « push

» et internes « pull ». Ainsi, aux éléments

explicatifs des IDE liés à la localisation (DUNNING) dits «

pull », se complètent des facteurs externes « push ». Ces

nouveaux éléments pris en compte donnent des modèles

économétriques du type suivant :

IDEt =a +13

PLt-1+Ô PSt

PL est le vecteur des facteurs internes

ou "Pull factors" et PS celui des facteurs externes ou "Push factors",

a , 13 et Ô sont des vecteurs-coefficients et t est

l'année.

HERNANDEZ L. et al.38(*) ont

recherché les déterminants des flux de capitaux privés de

1970 à 1990 pour des pays d'Asie de l'Est et d'Amérique Latine.

Leur étude s'inscrit dans la pensée de l'école «

pull-push ». Les études théoriques ont montré que ces

variables pouvaient être regroupées en deux classes : les facteurs

externes (push) et ceux internes. Les facteurs externes sont

déterminés par le taux d'intérêt international

réel (ex-post), le total des flux d'IDE à destination des autres

pays en développement en pourcentage (%) du total des PIB des grands

pays industriels, le niveau d'activité dans les pays industriels (PIB).

Quant aux facteurs internes (pull), ils sont propres au pays d'accueil et

comprennent le taux de croissance réel, le solde de la balance des

paiements en pourcentage du PIB, les investissements en pourcentage du PIB, les

exportations en pourcentage du PIB, le service de la dette extérieure en

pourcentage du PIB et le taux d'appréciation du taux de change. Ces

travaux ont inspiré l'étude des déterminants des flux

d'IDE en Côte d'Ivoire, où ROMALAHY M. I.39(*) grâce à

un Modèle à Correction d'Erreur, démontre dans son

étude que dans la relation de long terme le PNB/habitant, le taux

d'investissement privé, la variabilité du taux de change effectif

réel, le taux d'ouverture commerciale et le ratio du service de la dette

extérieure rapporté aux exportations agissent positivement sur

les flux d'IDE tandis que le taux de croissance du PIB, le crédit

à l'économie, le taux de pression fiscale et l'instabilité

politique influent de façon négative. La dynamique de court terme

montre que le taux d'intérêt français a un effet

négatif, les signes sont les mêmes que ceux obtenus dans le

modèle de long terme pour les autres variables, le taux d'ouverture

commerciale, la variabilité du taux de change effectif réel et le

service de la dette n'étant pas significatifs. Une autre étude,

celle de NOUKPO D. et FOTIE H.40(*) a porté sur l'évolution et la

répartition des IDE en Afrique Subsaharienne. Ces auteurs se sont

attelé à définir les variables les plus explicatives des

flux d'IDE. Les variables retenues a l'issue de leur étude par un

Modèle à Correction d'Erreur sont les suivantes : les flux d'IDE

en pourcentage du PIB avec un retard d'ordre 1, le taux d'intérêt

du marché monétaire français, le taux d'ouverture avec un

retard d'ordre 1, le taux d'investissement avec un retard d'ordre 2, le taux de

croissance démographique avec un retard d'ordre 2, et la variable

exportation de pétrole avec un retard d'ordre 2. Les variables les plus

explicatives des flux d'IDE retenues sont le taux d'ouverture de

l'économie et le taux de croissance.

En 1996, FERNANDEZ-Arias E. et MONTIEL P.

J.41(*) ont

proposé un cadre théorique pour l'étude des

déterminants des flux de capitaux privés. Leur modèle

théorique s'inscrit dans le cadre de l'école « pull-push

» selon laquelle ce sont les facteurs internes, tels que l'environnement

économique et financier des pays bénéficiaires, et les

facteurs externes à savoir la situation financière des pays

investisseurs, qui expliquent les flux d'IDE.

D'après ces auteurs la masse des capitaux en

direction du pays récepteur (F) est définie par

la relation suivante : F* = F*(g, c, v, S-1) : avec g

l'environnement intérieur du pays, c la

crédibilité du pays bénéficiaire,

v les conditions financières du pays créditeur

et S-1 le stock de la dette du pays hôte en début

de période. La croissance de F est favorisée par g et c , et est

inhibée par v et S-1.

En effet, plus le pays récepteur est

endetté, moins il est solvable et intéressant pour les

investisseurs étrangers. De plus l'amélioration du cadre

macroéconomique ou de la capacité du pays à honorer ses

engagements attire les capitaux privés.

En supposant les conditions financières du pays

investisseur inchangées, ils différencient l'équation

précédente et obtiennent le modèle de court terme suivant

qui met en relation les différences premières : AF =

AFg + AFc + AFv. Ces travaux ont inspiré

BATANA Y. M.42(*) qui a effectué des recherches sur les

variables explicatives des flux de capitaux internationaux au Togo. Ses

conclusions ont été que le taux d'investissement et les

dépenses publiques ont un impact positif très significatif sur

les flux de capitaux à l'opposé du degré d'ouverture qui a

un impact négatif non significatif. De même, KOUADIO Y.

M.43(*) a conduit

ses recherches sur les déterminants des flux de capitaux dans les pays

de l'UEMOA. A l'issue de l'estimation du modèle, il retient que les

facteurs internes sont les plus déterminants dans l'explication des flux

de capitaux aussi bien à court terme qu'à long terme. Par

ailleurs, ces facteurs lui ont aussi permis de tirer la conclusion selon

laquelle l'après crise de la dette des années 1980 a

été catastrophique pour la plupart de ces pays en matière

d'attrait de capitaux privés.

BHATTACHARYA A. et al. (1997)

dans leur ouvrage «External Finance for LowIncome Countries : Capital

Flows to Sub-Saharan African, an Overview of Trends and Determinants» ont

démontré que l'Afrique subsaharienne n'avait pas profité

des flux de capitaux internationaux privés à cause du

considérable risque qu'affichait le continent. A la suite des recherches

faites auprès des banquiers et financiers travaillant à Londres

et aux Etats-Unis, ils ont élaboré un modèle en se fondant

sur des facteurs traduisant le risque tels que les conflits civils,

l'instabilité macroéconomique, la faible croissance

économique , les marchés intérieurs exigus,

l'économie axée sur l'intérieur et la lourdeur de la

réglementation, la lenteur de la privatisation, la

médiocrité des infrastructures et finalement le niveau

élevé des salaires et des coûts de production.

NSHIMIYIMANA F. a

effectué une étude comparative des IDE au Bénin et en

Côte d'Ivoire. Après avoir relaté l'évolution des

IDE dans ces deux pays, il s'est intéressé à la

qualité de leur code d'investissement et de leur politique

d'investissement respectifs. Il a, entre autres, procédé à

l'analyse des facteurs sociaux, institutionnels (qualité de la main

d'oeuvre, stabilité, légalité bon et fonctionnement de la

justice), géographiques et des infrastructures. 44(*)

AGENOR P.

-R.

et al. ont

réalisé sur les régions du Moyen-orient et de l'Afrique du

Nord (MENA) une étude portant sur les facteurs explicatifs des IDE. Leur

modèle s'est fondé sur 10 variables. En utilisant la

méthode des variables instrumentales sur données de panel

à effets fixes, ils ont retenu les variables suivantes : l'IDE avec un

retard d'ordre un, le taux de croissance réel, l'investissement en

pourcentage du PIB, le degré d'ouverture de l'économie (base 100

année 1990), le PIB réel par habitant, le service de la dette en

pourcentage du PIB, le taux d'intérêt réel international

(London Inter-Bank Offer Rate : LIBOR), la variation du taux d'inflation,

l'indice risque politique (un indice élevé traduit un niveau de

risque faible). Ils retinrent à la fin de leurs estimations que le taux

d'investissement, le taux d'ouverture de l'économie, le service de la

dette en pourcentage du PIB, le taux d'intérêt international,

l'indice risque politique et la variation du taux d'intérêt ont

une influence significative sur les flux entrants d'IDE. Les variables ayant

les impacts les plus significatifs sont le taux d'investissement et le service

de la dette en pourcentage du PIB.45(*)

Enfin, MORISSET J. et NESO O. (2002) ont

montré quant à eux que les procédures administratives

complexes, nécessaires à l'établissement et au

fonctionnement des affaires, découragent l'entrée des flux

d'IDE.46(*)

I.5 CROISSANCE ECONOMIQUE

I.5.1 Notions de la croissance économique

I.5.1.1 Définition

Plusieurs économistes s'interrogent sur ce qu'ils

savent vraiment de la croissance et sur la meilleure manière de

définir une politique en l'absence de modèles fiables.47(*) On constate alors que la

croissance économique reste un concept polysémique qui est une

préoccupation centrale de la macroéconomie et une tendance de

l'économie. On tend souvent à l'opposer au développement.

Mais la différence est malaisée à établir. On

limite généralement la notion de croissance à des

critères uniquement quantitatifs alors que le développement

inclurait aussi des phénomènes qualitatifs (éducation,

emploi...) ; néanmoins, Rostow, dans les étapes de la

croissance, ne lie-t-il pas intimement les critères quantitatifs aux

critères qualitatifs ?

Selon KUZNETS, la croissance économique d'un pays

est une hausse de long terme de sa capacité d'offrir à sa

population une gamme sans cesse élargie des biens économiques.

Cette capacité de croissance est fondée sur les progrès

techniques et les ajustements institutionnels et idéologiques qu'elle

requiert.48(*)

A cet effet, on peut définir la croissance

économique d'une nation comme un accroissement durable de la population

et du produit par tête. PERROUX affirme, quant à lui, que

« la croissance est un phénomène irrégulier qui

s'accompagne de changements dans les structures ». Schumpeter met

aussi l'accent sur les effets de la croissance lorsqu'il la définit

comme « un processus de destruction créatrice qui

révolutionne incessamment de l'intérieur la structure

économique en détruisant continuellement des

éléments vieillis et en créant continuellement des

éléments neufs ».49(*)

Les analyses empiriques sur les déterminants de la

croissance ont connu un développement important dans les années

1990, avec comme résultat étonnant que plus d'une cinquantaine de

variables, allant de la R et D à la criminalité, la

démocratie, la religion ou la culture, en passant par le degré

d'ouverture sur l'extérieur, le développement financier et divers

indicateurs de politique économique, ont une corrélation positive

avec la croissance dans au moins une régression

économétrique. Dans cette pléthore de déterminants,

comment isoler les facteurs essentiels de la croissance ? LEVINE et

RENELT50(*) montrent que

la plupart de ces variables ne sont pas robustes, au sens où leur

relations avec la croissance ne reste pas statistiquement significatives ou n'a

pas le signe attendu quand d'autres variables sont ajoutées. La seule

variable reliée de manière robuste à la croissance est le

taux d'investissement, quels que soient le pays, la période et les

autres variables considérées.51(*)

Cependant, l'investissement n'est pas une variable

exogène par rapport à la croissance, et ces résultats sont

donc à prendre avec précaution, car ils peuvent provenir d'un

renversement de causalité. Barro52(*) montre ainsi que, si la croissance cause

l'investissement au sens statistique, l'inverse n'est pas vrai. En fait, les

analyses de causalité tendraient à prouver que l'investissement a

un effet insignifiant sur la croissance, ce qui pose une nouvelle

énigme : comment imaginer un modèle macroéconomique

dans lequel l'investissement n'affecte pas la croissance ? Il faut alors

se tourner vers la contribution des différentes composantes de

l'investissement pour isoler les déterminants les plus robustes de la

croissance.53(*)

La théorie de la croissance endogène prend

quatre directions principales quant à ceux: la première,

à la suite de P. ROMER, affirme que le moteur de la croissance (le

facteur résiduel) provient essentiellement de l'accumulation de

connaissance, en prenant en partie la théorie du « Learning by

doing » déjà formulée par ARROW en 1962. ROMER

affirme que c'est en produisant qu'une économie accumule

spontanément les expériences et donc les connaissances. Plus la

croissance est forte, plus l'accumulation d'expérience et de

savoir-faire est forte, ce qui favorise la croissance. L'accumulation des

connaissances a de nombreux effets externes. En produisant, une entreprise

accumule des connaissances qui lui permettront d'être plus performante,

mais qui serviront aussi aux firmes qui l'entourent, par effet d'imitation ou

grâce au turn-over d'une main d'oeuvre ayant gagné en

savoir-faire. L'accumulation des connaissances a donc une productivité

privée (celle dont profite l'entreprise), mais aussi une

productivité sociale (celle dont profite l'ensemble de l'économie

et de la société) ;

La deuxième direction, ouverte par R. LUCAS,

privilégie l'accumulation de capital humain en concevant clairement que

la productivité sociale de la formation est supérieure à

sa productivité privée.

La troisième direction, également

développée par ROMER, étudie surtout l'accumulation du

capital technologique. D'après cette troisième voie, largement

inspirée par les travaux de SCHUMPETER, c'est l'innovation et la

Recherche-Développement qui constituent le facteur

résiduel : plus les efforts de R et D sont important, plus la

croissance est forte ; plus la croissance est forte, plus les efforts de R

et D peuvent être importants ; la dernière direction,

établie par Robert BARRO, prend en compte les dépenses

d'infrastructures publiques comme les autres accumulation, ces dépenses

ont un effet cumulatif ; elles permettent d'augmenter la croissance qui,

en élargissent l'assiette fiscale, induit un accroissement de recettes

publiques et donc des dépenses publiques, facteur de croissance. Cette

théorie conduit à démontrer la nécessité du

maintien des investissements publics dans une conjoncture difficile. La

tentation des gouvernements est souvent grande, en période de crise, de

réduire les dépenses d'investissement pour pouvoir maintenir les

dépenses courantes. Les théories de croissance endogène

rejoignent ici les théories Keynésiennes : l'investissement

public est nécessaire à la croissance.54(*)

Ainsi, la théorie de la croissance (au sens

où nous l'entendons) n'a aucune utilité particulière pour

l'économie du sous développement, et les pays sous

développés n'ont pas joués le rôle dans son

élaboration.55(*)

La croissance est un processus complexe de transformation économique,

sociale et politique et sa clé consiste à mettre en place des

politiques nationales appropriées.

Elle est aussi une augmentation soutenue, pendant une

longue période de la production d'un pays. Généralement,

on retient le produit intérieur brut à prix constants comme

indicateurs56(*). Il

s'analyse comme étant la mesure de l'activité ou de la

production. Elle est appréhendée à partir de variation du

PIB réel, constat ou physique, soit encore à partir de

l'évolution de la production industrielle. D'une manière non

exhaustive, la croissance économique peut aussi être

mesurée à partir des indicateurs suivants :

- indice de construction ;

- carnets de commande ;

- indice de confiance des consommateurs ;

- ventes de détails ;

- indicateur avancé tel que l'indice d'opinion des

consommateurs, l'indice des anticipations des consommateurs, ... ;

- l'indicateur coïncident ;

- l'indicateur retardé ;

- le taux d'utilisation des capacités de

production ;

- l'indicateur du climat des affaires.

La croissance dont il est question dans l'analyse de cycle

n'a rien à voir avec celle de longue période

appréhendée généralement à partir de la

variation du PIB par tête. Cette dernière est la mesure des

mouvements longs d'une économie résultant des

déterminants réels de la croissance économique. Celle-ci

se définie comme l'augmentation, après une accumulation soutenue

sur le long terme d'un indicateur dimension, à savoir le

PIB/tête

En termes simples, l'augmentation de l'activité ne

signifie pas celle du bien être. Par contre, l'augmentation de la

croissance à long terme actuellement mesurée par l'indice du

développement (IDH celle du bien être). 57(*)

I.5.1.2. Mesure de la croissance

économique

Le taux d croissance économique est mesuré

par le pourcentage de variation annuelle du produit intérieur brut en

volume.58(*)

La croissance économique se mesure grâce au

produit intérieur brut ou au produit national brut59(*).

Il faut préciser que la mesure de la croissance

économique se fait précisément à l'aide du taux de

croissance du PIB. Il se calcule de la manière suivante:

I.5.1.3. Les facteurs de la

croissance

Les miracles économiques de l'après seconde

guerre mondiale ont stimulé les recherches des économistes

portant sur l'étude de la croissance économique : l'analyse

a porté d'abord sur les facteurs de la croissance, puis s'est

élargie à des causes plus générales qui mettent en

jeu des interactions difficilement évaluables.

I.5.1.4 Le rôle des facteurs

Pour expliquer la croissance économique et son

dynamisme pendant les trente Glorieuse, la première idée qui

vient à l'esprit est d'évoquer le rôle des facteurs

matériels de la croissance : la terre, le travail et le

capital.

La quantité de terre disponible dans un pays est

constante, il est donc logique de ne tenir que les deux autres facteurs :

travail (L) et capital (K).On peut s'attendre à ce que le pays à

croissance rapide aient bénéficié d'une population active

nombreuse et d'un effort d'investissement particulier.

Dans le vocabulaire économique, la fonction qui

relie les différents niveaux de production à toutes les

combinaisons techniquement possibles des facteurs est appelée

« fonction de production ».60(*)

Pour simplifier, on représente cette fonction sous

la forme d'une liaison technique entre les quantités produites (Q), le

capital (k) et le travail (L)61(*) :

Q= f (L, K) Q= f (L, K)

I.5.1.5 Introduction de facteurs

qualitatifs

Il est possible d'introduire d'autres

éléments explicatifs dans l'analyse des facteurs de la croissance

économique en remettant en cause l'hypothèse

d'homogénéité des facteurs. En d'autres termes, les

ressources humaines ne sont pas de simples quantités de travail, les

équipements ne se renouvellent pas à l'identique : il existe

dans l'évolution des facteurs, un aspect qualitatif.

Il se peut qu'une partie de la croissance soit due

à l'amélioration de la qualité du facteur travail (

augmentation des compétences, des qualifications, de l'instruction) ,

l'économiste DENISON a montré que cet aspect constituait un

facteur important du développement d'une économie (

1/5e de la croissance des Etats-Unis sur la période 1929-1957

peut être ainsi expliqué) On peut tenir compte ainsi des

migrations professionnelles entre les secteurs d'activité et de la

qualité du facteur capital ( rajeunissement des machines et des

équipements)62(*).

Néanmoins, la prise en compte de ces facteurs

reste insuffisante pour expliquer la totalité du taux de croissance. Il

reste un « résidu » important, qui est la part de la

croissance non expliquée.

Ce résidu n'est d'ailleurs, selon l'expression

d'ABRAMOVITZ, qu'une « mesure de notre ignorance ».

I.5.1.3 Le résidu

Un approfondissement de l'analyse économique a

consisté à introduire le progrès technique comme facteur

explicatif du résidu.63(*)

Ceci revient à ajouter au capital et au travail, un

3ème facteur de la production indépendant, puisque la

production peut progresser même si des doses de travail et de capital

utilisées restent constantes.

L'article fondateur de ce type d'analyse fut celui de

SOLOW paru en 1957 qui analysait le doublement de la production par heure

travaillée aux Etats-Unis sur la période 1909-1949. Ce doublement

était attribué pour 90% au changement technique et pour 10%

seulement à l'augmentation de l'usage du capital.

Du point de vue de l'analyse, il existe plusieurs

possibilités pour prendre en compte le progrès technique :

Ø On peut considérer que

l'intégration du progrès technique élève la seule

productivité du travail et laisse constant le coefficient de capital.

C'est la neutralité du progrès technique au sens de HARROD. La

fonction de production devient64(*) :

A (t) étant le coefficient de l'évolution

du progrès technique ;

Ø Q= f(L,A(t).K)

On peut estimer que l'intégration du

progrès technique élève la seule productivité du

capital et laisse inchangé le coefficient d'utilisation de la main

d'oeuvre. C'est la neutralité du progrès technique au sens de

SOLOW. La fonction de production devient65(*) :

Ø Q= A(t).f(L,K)

Enfin, on peut ajouter un 3ème facteur

au travail et au capital, laissant inchangé le taux marginal de

substitution entre capital et travail. C'est le progrès technique non

incorporé aux facteurs66(*).

La fonction de production s'écrit alors :

On peut écrire alors :

Le coefficient b apparaît comme la partie non