1.11. HISTORIQUE D'ANSE ROUGE

13 Institut Haïtien de Statistique et d'Informatique est

une institution spécialisée, chargée de produire des

informations chiffrées, fiables et opportunes portant sur tous les

aspects des phénomènes économiques, sociaux,

démographiques, etc.. et de les mettre à la disposition des

instances gouvernementales, des organismes nationaux, internationaux et des

utilisateurs de tous ordres

L'IHSI14 relate qu'Anse Rouge fût crée

comme un quartier le 3 août 1889 par décret du gouvernement

provisoire du Nord présidé par le Général

Hyppolite. A cette époque, elle n'était qu'un petit village de

pêcheur au bord de la mer. Plus loin, la loi du 19 avril 1976 l'a

élevée au rang de commune faisant partie de l'arrondissement des

Gonaïves et depuis le 19 septembre 1982, elle fait partie de

l'arrondissement de GrosMorne. Elle comprend deux sections communales:

Première l'Arbre et 2ème Source Chaude. Elle est

traversée par trois rivières et compte un étang. Son

relief est dominé du côté Est par le Morne et

côté Ouest par la commune et la Plaine.

Cependant, les anciens de la zone ont témoigné

qu'autrefois Première l'Arbre était recouvert d'arbres c'est ce

qui lui a valu ce nom.

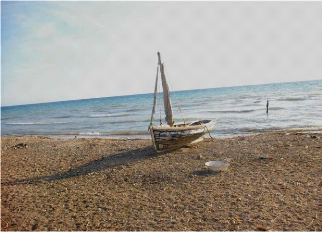

Vue côtière de la zone de Première

l'Arbre

Localité Anse-Rouge

A INSERER LES TROIS CARTES DE PDF DANS CET ENDROIT

1.12 LES COURANTS DE PENSÉE PORTANT SUR LE

SYSTÈME DE GESTION DU MICROCRÉDIT

Les auteurs qui se sont intéressés à la

gestion du microcrédit dans les pays en voie de développement

notamment (Hulme et Mosley 1996, Jean-Claude POINTILLEUX, 1999 Michel

Lelart15 2000) en viennent à la conclusion que les

microcrédits ont pour but principal de servir les pauvres, en apportant

principalement les ressources financières à ceux qui en ont le

plus besoin. Ainsi, les bailleurs de fonds concentrent leurs efforts sur les

individus travaillant pour leur propre compte qui ont besoin de crédit

pour faire fructifier leurs activités économiques. A cet effet,

Kristine De Boodt et Lisette Camberge16 soutiennent que le

microcrédit est un instrument à travers lequel les femmes peuvent

s'auto promouvoir, avoir une vision d'elles-mêmes, de leur environnement,

échanger entre elles, partager leur préoccupation, discuter leur

vie de tous les jours bref prendre la parole au sein de la

société tout en réalisant une certaine rentabilité.

Une étude d'impact du microcrédit menée par les Etudiants

de l'Université Moulay au Maroc17 démontre qu'une

bonne gestion du microcrédit donne une plus grande diversification des

activités dans la zone, une augmentation des revenus, un changement dans

la vie sociale, économique et même éducative des

bénéficiaires et aide au développement du pays en

question.

Des auteurs ont démontré que les femmes

considèrent le microcrédit comme une activité pouvant les

aider à sortir de la pauvreté et ceci avec un montant minimum

(Wagué Hawa Cissé 18) et Muhamad Yunus19.

Ils ont même établi la différence

entre les marchands du Sud et ceux du Nord, qui accordaient de petits

crédits à ceux qui n'avaient pas d'argent pour répondre au

besoin de leur famille. Malgré les taux d'intérêts

très élevés, souvent camouflés en remboursements en

nature au moment de

15 Michel Lelart, De la finance informelle à la

microfinance, Ed. Archives contemporaines, AUF, 2005, p. 49

16 Bood De Kristien et Comberge Lisette: Femmes pionnières

de Guinée, dix ans d'appui au groupement d'auto promotion de Bangouya,

Paris, PUF, 1970.

17 Rapport d'Etude d'Impact du micro crédit dans les pays

en voies de développement, 2002

18 octobre 2001, "Microfinance et lutte contre la

pauvreté"

19 19 Muhammad Yunus (né le 28 juin 1940

à Chittagong) est un économiste et entrepreneur

bangladais connu pour avoir fondé la première institution

de microcrédit, la Grameen Bank; ce qui lui valu le

Prix Nobel de la paix en 2006. Il est surnommé le

«banquier des pauvres»

la récolte, les usuriers avaient du succès et se

sont enrichis car ils étaient au courant des besoins des populations

où ils vivaient. Cette proximité et intégration du

prêteur dans le milieu culturel des emprunteurs est important car cette

connaissance réciproque était le moyen de la couverture du

risque.

Les premières caisses Raiffeisen en Allemagne,

Desjardins au Canada, et FECECIM20 au Maroc reposent sur les

mêmes principes de microcrédit que les prêts et

épargnes par petits groupes de personnes, surtout des femmes, qui se

connaissent, se rencontrent régulièrement et qui acceptent de

jouer le jeu de la caution mutuelle pour couvrir le risque éventuel.

Du point de vue empirique, des résultats de recherches

européennes confirment les principes du développement

élaborés par Schulze (1850) et Friedrich (1864) cité par

(Djoum 1999) et ont prouvé que la priorité pour ses pauvres

était de disposer de petits financements pour leurs activités

socio-économiques. Ils ont démontré qu'en fournissant des

services financiers aux pauvres exclus du système bancaire traditionnel,

on augmente leur niveau de vie, on améliore leur accès à

l'éducation, à la santé etc.

Il faut, toutefois, mentionner qu'aucune étude

empirique n'a été menée auprès des femmes

commerçantes non membres de l'Asfakop qui vivent à

Première l'Arbre. Mais selon des sources anonymes savaient prêter

également à ces femmes et ceci sans aucune condition avec des

montants exorbitants.

De plus, il faut admettre que les femmes qui vivent surtout

dans les milieux ruraux sont très intéressées au

microcrédit, puisque ce dernier opère des changements

réels dans leur vie et dans la société. Jusqu'à

cette date, seules des études théoriques ont fait des suggestions

sur le développement des pays pauvres à travers le

microcrédit.

20 Fédération des Caisses d'Epargne et

de Crédit Agricole Mutuel

Aussi cette recherche propose t-elle de répondre

à la question de savoir quel système de microcrédit serait

mieux adapté à la réalité de la zone de

Première l'Arbre? Elle a pour objectif global de proposer une structure

de microcrédit adéquate à la réalité de

l'Asfakop dans cette zone.

Pour atteindre cet objectif, la recherche s'inspire du

modèle proposé par Kim Wilson (1995) Elisabeth Hollman (1987) et

autres, car cette étude fait une analyse sur le microcrédit dans

les pays en voie de développement principalement Première

l'Arbre. Ainsi, les éléments importants qui sont

étudiés sont les cinq principes reconnus par Wilson, Hollman et

autres. Ces principes sont l'objet de plusieurs enquêtes menées

dans plusieurs pays pauvres comme le Bengladesh, Le Maroc etc.

L'approche théorique retenue élabore les

principes de Kim Wilson qui sont les suivants:

· Assurer des services à la population

pauvre. Selon l'auteur, la création des institutions de

microcrédit a pour but essentiel de servir les pauvres, en apportant des

ressources financières à ceux qui en ont le plus besoin. Ainsi,

les bénéficiaires conjuguent leurs efforts sur les individus

travaillant pour leur propre compte et qui ont besoin de crédit pour

faire fructifier leurs activités économiques.

· Lier les prêts à

l'épargne. Toute personne épargne pour plusieurs raisons,

soit en prévision de situations urgentes à résoudre aux

foyers tel que: achat de médicaments, paiements des frais scolaire,

faire des investissements saisonniers pour améliorer son affaire etc.

soit pour assurer de quoi à manger entre la période de

récolte et la saison de culture. En d'autres termes, l'épargne

est fait pour la sécurité, la spéculation et la

prévoyance. Quant aux prêts, ils facilitent les individus à

compléter leurs économies. Cependant, ils sont mieux

utilisés lorsqu'ils sont destinés uniquement à des

objectifs productifs.

· Utiliser la garantie solidaire. Elle est

entendue comme le moyen de faire opérer une sélection des

emprunteurs, ce qui réduit les coûts d'intermédiation et

diminue la charge de travail de l'agent qui aurait bien du mal à

opérer par lui-même cette sélection.

La garantie est efficace lorsque de petits incidents de

parcours se produisent, problèmes de paiement de l'intérêt,

difficultés au moment de l'échéance, à la condition

que les montants en jeu restent modestes, ce qui est souvent le cas quand il

s'agit de crédit rural solidaire.

· Assurer la viabilité financière des

opérations. accroître l'envergure et l'impact des

opérations de manière à porter leur volume à un

niveau supérieur à ce que peuvent offrir les bailleurs de

fonds.

· Mise en place d'institutions financières

locales permanentes. Ces institutions doivent pouvoir réinjecter

l'épargne intérieure dans l'économie, accorder des

crédits et fournir toute une gamme de services dans la mesure où

elles dépendent des financements des bailleurs de fonds et des pouvoirs

publics.

|