|

Communauté Française de

Belgique

FACULTE UNIVERSITAIRE DES

SCIENCES AGRONOMIQUES DE GEMBLOUX

MICROFINANCE EN REPUBLIQUE

DEMOCRATIQUE DU CONGO

Cas du site maraîcher

de N`djili/CECOMAF à Kinshasa

Promoteur :

Prof. Baudouin MICHEL

(FUSAGx) Lecteurs et membres du

jury:

Prof. André NSABIMANA

(UCL) Dr. Thomas DOGOT (FUSAGx)

Mr. Jérôme BINDELLE

(FUSAGx)

Mémoire présenté

par :

Patience MPANZU BALOMBA

En vue de l`obtention

du Diplôme d`Etudes

Spécialisées en Economie et

Sociologie Rurales

Année académique

2004-2005

Microfinance en République Démocratique du Congo

ii

«Money, says the proverb, makes money. When you have got

a little, it is often easy to get more. The great difficulty is to get that

little»

Adam Smith

(The Wealth of Nations, 1776)

(c) Copyright

Toute reproduction de ce présent document par quelque

procédé que ce soit, ne peut être réalisée

qu`avec le seul accord de l`auteur et de l`autorité

académique de la Faculté Universitaire des Sciences

Agronomiques de Gembloux.

Le contenu du présent document n`engage que son

auteur.

A mon père et

à ma mère;

A mes sOEurs et

frères;

A tous ceux qui me

sont chers; Je dédie ce

travail.

REMERCIEMENTS

Ce travail sanctionne la fin de notre formation en vue de

l`obtention du Diplôme d`Etudes Spécialisées en Economie

et Sociologie Rurales. C`est ici l`occasion pour nous de remercier

toutes les personnes physiques et morales qui ont contribué à sa

réalisation.

Nous avons pensé à remercier tout d`abord la

Coopération Universitaire pour le

Développement (CUD) qui a rendu possible cette

formation et donc la rédaction du présent travail.

Nous tenons à remercier et à exprimer notre

reconnaissance au Professeur Baudouin

MICHEL, promoteur du présent travail, pour avoir

accepté de nous encadrer, ses conseils et observations nous ont

été d`une grande utilité.

Nous remercions aussi Monsieur Philippe LEBAILLY, chef de

l`Unité d`Economie et

Développement Rural à la FUSAGx, pour la

supervision de notre formation.

Nos remerciements s`adressent aussi au Professeur André

NSABIMANA et au Docteur

Thomas DOGOT dont les remarques et observations nous ont permis

d`améliorer ce travail.

Que Monsieur Jérôme BINDELLE, pour avoir

accepté d`être lecteur et membre du jury

de notre travail, trouve ici l`expression de notre gratitude.

Nos sentiments de profonde gratitude s`adresse aussi au personnel

de l`Unité d`Economie

et Développement Rural de la Faculté Universitaire

des Sciences Agronomiques de Gembloux et

de celui l`Unité d`Economie rurale de la

Faculté d`Ingénierie Biologique, agronomique et

environnementale de l`Université Catholique de Louvain.

Nous tenons enfin d`exprimer nos remerciements à toute

notre famille et à tous nos amis,

en Belgique et au pays, dont le réconfort moral nous a

été d`une grande utilité.

Microfinance en République Démocratique du Congo

i

TABLEDESMATIERES

Table des matieres

.................................................................................................................................................

i Liste des Acronymes

...........................................................................................................................................

iv Liste des figures

.....................................................................................................................................................

v Liste des tableaux

.................................................................................................................................................

vi Résumé

....................................................................................................................................................................

vii Summary

...............................................................................................................................................................viii

1.

Introduction........................................................................................................................................................

1

1.1. Cadre de l`étude

..........................................................................................................................................

1

1.2. Problématique de

base...............................................................................................................................

2

1.3. Hypothèses

...................................................................................................................................................

3

1.4. Objectifs du

travail.....................................................................................................................................

3

1.5. Approche méthodologique

......................................................................................................................

3

1.6. Difficulté

rencontrée..................................................................................................................................

4

1.7. Division du

travail......................................................................................................................................

4

2. Présentation de la R. D.

Congo.................................................................................................................

5

2.1. Situation Géographique

............................................................................................................................

5

2.1.1. Superficie

.............................................................................................................................................

5

2.1.2. Situation démographique

.................................................................................................................

6

2.2. Tendances Socio-Economiques

.............................................................................................................

6

2.3. Aggravation de la

pauvreté......................................................................................................................

6

3. Généralités sur la microfinance

...............................................................................................

8

3.1. Asymétries d`information et rationnement du

crédit.....................................................................

8

3.1.1. Sélection

adverse................................................................................................................................

9

3.1.2. Aléa

moral............................................................................................................................................

9

3.1.3. Innovations apportées par la

microfinance.................................................................................

9

3.2. Jalons historiques de la

microfinance.................................................................................................

10

3.3.

Microfinance..............................................................................................................................................

11

3.3.1. Éléments caractéristiques de la

microfinance..........................................................................

11

3.3.2. Pauvreté

..............................................................................................................................................

12

3.3.3. Définition de la

microfinance.......................................................................................................

13

3.4. Tendances bancaires et développementalistes

.................................................................................

13

3.5. Eléments méthodologiques de la

microfinance...............................................................................

15

3.6. « Cautionnement solidaire »

.................................................................................................................

15

3.7. Limites de la caution

solidaire..............................................................................................................

16

3.8. Lien

commun.............................................................................................................................................

16

3.9. Argent chaud et froid

..............................................................................................................................

17

3.10. Types de

crédit........................................................................................................................................

17

3.11. Microfinance et lutte contre la

pauvreté..........................................................................................

18

3.12. Rôle de l`Etat dans la

microfinance..................................................................................................

19

3.12.1. Etablissement de textes législatifs

............................................................................................

19

3.12.2. Canalisation de

financements.....................................................................................................

19

3.12.3. Création d`institutions et/ou de mécanismes

d`« encadrement » spécifiques.............. 19

3.13. Méthodes et limites des études d`impact

........................................................................................

19

Microfinance en République Démocratique du Congo

ii

4. La microfinance en RDC

........................................................................................................

22

4.1. Historique de la microfinance en RDC

..............................................................................................

22

4.1.1. De la période coloniale à

1970.....................................................................................................

22

4.1.2. De 1970 à

1990.................................................................................................................................

22

4.1.3. De 1990 à nos jours

.........................................................................................................................

23

4.2. Situation actuelle de la microfinance en

RDC.................................................................................

23

4.2.1. Généralités

.........................................................................................................................................

23

4.2.2. Structure d`encadrement

................................................................................................................

25

4.2.2.1. Au niveau professionnel

....................................................................................................................25

4.2.2.2. Au niveau

institutionnel.....................................................................................................................25

4.2.3. Demande et offre des services financiers en R. D.

Congo................................................... 25

4.2.3.1. Demande

...................................................................................................................................................25

4.2.3.2. Offre

............................................................................................................................................................26

4.3. Typologie des systèmes financiers

décentralisés en R. D. Congo

............................................. 27

4.4. Cadre légal et réglementaire des

systèmes financiers décentralisés en R.D. du Congo. .....

28

4.4.1. Aperçu général du secteur financier

...........................................................................................

28

4.4.2. Etat de la législation sur les Systèmes

Financiers Décentralisés .......................................

29

4.4.2.1. Situation des coopératives d`épargne et de

crédit

.................................................................29

4.4.2.2. Situation des institutions de

microfinance...............................................................................29

4.4.3. Instruction n° 1 relative à l`activité

et au contrôle des Institutions de Micro Finance30

4.5. Analyse AFOM (SWOT) du secteur de la microfinance en RDC

............................................. 32

5. Etude de cas sur le microcrédit dans le

maraîchage a kinshasa: Présentation et interprétation des

Résultats de l`enquête

...........................................................................

35

5.1. Milieu d`étude : la ville

Kinshasa........................................................................................................

35

5.1.1. Situation

géographique...................................................................................................................

35

5.1.2. Population

..........................................................................................................................................

35

5.1.3. Subdivision administrative de la ville de Kinshasa

............................................................... 36

5.1.4. Situation économique de Kinshasa

.............................................................................................

36

5.1.4.1. Economie formelle de Kinshasa

....................................................................................................36

5.1.4.2. Economie informelle de Kinshasa

................................................................................................37

5.1.5. Importance socio-économique des cultures

maraîchères à Kinshasa ...............................

38

5.1.6. Répartition des centres maraîchers à

Kinshasa

....................................................................... 38

5.1.7. Cultures maraîchères pratiquées

à Kinshasa

............................................................................

39

5.1.8. Centre maraîcher de N`djili/CECOMAF

..................................................................................

40

5.2. Profil du bénéficiaire du

microcrédit..................................................................................................

40

5.2.1. Genre des bénéficiaires

..................................................................................................................

40

5.2.2. Age des bénéficiaires

......................................................................................................................

41

5.2.3. Niveau d`instruction des maraîchers ayant

bénéficié de crédit

.......................................... 41

5.2.4. Statut marital des bénéficiaires

....................................................................................................

42

5.2.5. Taille des ménages de bénéficiaires

...........................................................................................

42

5.2.6. Profession principale de bénéficiaires

.......................................................................................

42

5.3. Microcrédit sur le site de N`djili/CECOMAF

.................................................................................

43

5.3.1. Conditions d`octroi de microcrédit

.............................................................................................

43

5.3.2. Raisons de demande du

microcrédit...........................................................................................

44

5.3.3. Montant de crédit

.............................................................................................................................

44

5.3.4. Période de bénéfice du

microcrédit et nombre de microcrédits reçus

.............................. 45

5.3.5. Affectations du crédit

.....................................................................................................................

45

5.3.6. Echéances de remboursement

......................................................................................................

46

5.3.7. Modes de remboursement des microcrédits

reçus par les bénéficiaires ..........................

46

5.3.8. Raisons de non respect de l`échéance de

remboursement ................................................... 47

Microfinance en République Démocratique du Congo

iii

5.3.9. Sources des moyens financiers utilisés dans le

remboursement ........................................ 47

5.3.10. Appréciation du système du

microcrédit par les maraîchers

bénéficiaires................... 48

5.4. Autres types de financement des activités

maraîchères

................................................................ 48

5.5. Epargne

.......................................................................................................................................................

49

5.6. Affectations du revenu des activités

maraîchères

...........................................................................

50

5.7. Défaut de remboursement a échéance

................................................................................................

51

6. Conclusion et

perspectives......................................................................................................

52

6.1.

Conclusion..................................................................................................................................................

52

6.2. Perspectives

...............................................................................................................................................

53

Références Bibliographiques

......................................................................................................

55

Microfinance en République Démocratique du Congo

iv

LISTEDESACRONYMES

BCC : Banque Centrale du Congo

CAD : Comité d`Aide au Développement

CADECO : Caisse d`Epargne du Congo CBCO : Communauté

Baptiste au Congo CE : Commission Européenne

CECOMAF : Centre de Commercialisation des produits

Maraîchers et Fruitiers

CEFORMAD : Centre de Formation en Management et

Développement organisationnel

CGAP : Consultative Group to Assist the Poorest

CONACEC : Confédération Nationale des

Coopératives d`Epargne et de Crédit COOPACEK : Coopérative

Agricole de Crédit et d`Epargne de Kinshasa COOPACEM :

Coopérative Agricole de Crédit et d`Epargne Maraîchers

COOPEC : Coopérative d`Epargne et de Crédit

COOPECMAKIN : Coopérative d`Epargne et de Crédit

des Maraîchers de Kinshasa

DSRP : Document Stratégique pour la Réduction de la

Pauvreté

FENU : Fonds Equipement des Nations Unies

IMF : institution de Microfinance

ISFD : Institution du Système de financement

Décentralisé

MUECKI : Mutuelle d`Epargne et de Crédit de kinshasa

OCDE : Organisation pour la Coopération et le

Développement en Europe

ONG : Organisation Non Gouvernamentale

PASMAKIN : Projet d`Appui aux Associations

Maraîchères de Kinshasa

PIB : Produit Intérieur Brut

PNB : Produit National Brut

PNUD : Programme de Nations Unies pour le Développement

RDC : République Démocratique du Congo

RIFIDEC : Regroupement des Institutions du Système de

Financement Décentralisé

au Congo

SENAHUP : Service national pour le développement de

l`horticulture urbaine

et périurbaine

SFD : Systèmes Financiers Décentralisés

SPSS : Statistical Package for Social Sciences

SWOT : Strengths oe Weaknesses oe Opportinities - Threats(forces

oe Faiblesses oe

Opportunités - Menaces)

UCCEC : Union des Coopératives Centrales d`Epargne et de

Crédit

UCSCU : Uganda Co-operative Savings and Credit Union

UNOPS : United Nations Office for Project Services

US : United States (Etats-Unis d`Amérique) USD : Dollar

américain

USM : Unité Spéciale de Microfinance

WOCCU : World Council for Credits Unions

Microfinance en République Démocratique du Congo

v

LISTEDESFIGURES

Figure 1. Carte de la R. D. Congo

...................................................................................................

5

Figure 2. Structuration de l`espace des systèmes

financiers ......................................................... 14

Figure 3. Diagramme de la fongibilité du crédit

dans le budget de ménages ............................... 17

Microfinance en République Démocratique du Congo

vi

LISTEDESTABLEAUX

Tableau 1. Portefeuille de l'ONG FINCA RDC

............................................................................

26

Tableau 2. Situation du Crédit de quelques ISFD membres du

RIFIDEC.................................... 27

Tableau 3. Analyse SWOT de la microfinance en RDC

............................................................... 32

Tableau 4. Evolution de la population de Kinshasa de 1990

à 2000 (en millions) ....................... 36

Tableau 5. Répartition des centres maraîchers

..............................................................................

38

Tableau 6. Principaux légumes cultivés à

Kinshasa .....................................................................

39

Tableau 7. Genre des bénéficiaires

...............................................................................................

40

Tableau 8. Age des

bénéficiaires...................................................................................................

41

Tableau 9. Niveau d'instruction des bénéficiaires

......................................................................... 41

Tableau 10. Statut marital des

bénéficiaires..................................................................................

42

Tableau 11. Principale profession des bénéficiaires

..................................................................... 42

Tableau 12. Raison de sollicitation du microcrédit

...................................................................... 44

Tableau 13. Nombre des microcrédits

reçus............................................................................

45

Tableau 14. Echéances de remboursement

...................................................................................

46

Tableau 15. Modes de remboursement de

microcrédits................................................................

46

Tableau 16. Appréciation du système

...........................................................................................

48

Tableau 17. Satisfaction des bénéficiaires et

genre.......................................................................

48

Tableau 18. Autres types de financement

.....................................................................................

48

Tableau 19. Types d'épargne avant

microcrédit......................................................................

49

Tableau 20. Types d'épargne après

microcrédit

............................................................................

50

Microfinance en République Démocratique du Congo

vii

RESUME

Sans être considérée comme une

panacée, la microfinance se présente, aujourd`hui, comme

une alternative sérieuse aux diverses politiques de

développement expérimentées jusqu`ici. L`objectif

général de ce travail est de faire un état de lieu de la

situation microfinance

en RDC en appuyant l`analyse avec une étude de cas portant

sur les producteurs des légumes du site maraîcher de

N`djili/CECOMAF à Kinshasa.

Il y a lieu de signaler de prime abord que l`un des

problèmes qui inhibent le développement du secteur micro

financier en R D Congo, est le manque des statistiques fiables (offre, besoins,

etc.), rendant ainsi difficile les recherches dans ce domaine. Cependant, avec

la croissance démographique que connaît le pays, et les

proportions de plus en plus importantes des personnes vivant dans une

pauvreté absolue, l`augmentation de la demande en microfinance est

évidente.

Malgré cette nécessité en services

financiers pour les pauvres, l'offre ne parvient pas encore à

couvrir la demande. En effet, Selon le rapport USM/FENU et PNUD

(2003) sur l`analyse des opportunités d`investissement pour le

développement du secteur de la microfinance

en R. D. C, certaines études évoquent le

chiffre de 60 à 70 opérateurs. Toutefois ce chiffre

n`inclut pas les très nombreuses organisations informelles

(tontines, groupes d`entraides, coopératives non reconnues par

l`Etat, etc.). Le RSM estime qu`il existerait aujourd`hui, à

travers tout le pays, 550 opérateurs. Alors que, jusqu`en 2003,

la Banque Centrale n`avait octroyé d`agréments qu`à 15

institutions (coopératives et autres), 80 autres étaient en

instance d`agrément mais avec des dossiers souvent incomplets.

Outre l`insuffisance de l`offre, le secteur de la microfinance en

R D Congo souffre de l`absence d`une législation cohérente,

propre au secteur et adaptée au contexte socio-économique

du pays. Ici il faut reconnaître qu`un effort a

été fait avec la promulgation de l`instruction n° 1

de la Banque Centrale du Congo. Il reste néanmoins

impérieux qu`une loi sur la microfinance soit adoptée pour

compléter les insuffisances de l`instruction n°1 de la

Banque Centrale du

Congo.

L`étude de cas menée sur les maraîchers de

N`djili/CECOMAF à Kinshasa révèle en effet

que, malgré la petitesse des crédits

octroyés (en moyenne 100 $ US), 53% des maraîchers

enquêtés déclarent ne pas toujours respecter

l`échéance de remboursement. En ce qui concerne

l`appréciation des bénéficiaires, il ressort

globalement une opinion négative, en effet, 87% d`entre eux ne

sont pas satisfaits de la manière dont le système de

microfinancement a fonctionné jusqu`ici sur leur site maraîcher.

Les deux raisons les plus évoquées pour justifier leur position

sont la petitesse du montant octroyé et l`échéance de

remboursement qui est jugée trop courte. L`étude de cas a aussi

mis en lumière le problème de fongibilité du

microcrédit au niveau

des bénéficiaires sur le site

enquêté.

Malgré ses difficultés actuelles, la

microfinance a un rôle important à jouer dans la lutte contre la

pauvreté en RDC. Le pays dispose de beaucoup d`atouts (la dynamique

locale, la forte demande, la volonté politique, etc.) comme les a

montré l`analyse SWOT du secteur de la microfinance en RDC.

Ainsi, quelques propositions sont formulées à la fin de ce

document pour une meilleure utilisation de ces atouts et

opportunités.

Microfinance en République Démocratique du Congo

viii

SUMMARY

Without being regarded as a panacea, today the microfinance is

presented like a serious alternative to the various development policies tested

up to now. The general objective of this work is to make a state of place of

the microfinance situation in DRC by supporting the analysis with a case

study bearing on the producers of vegetables of the market-gardening

of djili/CECOMAF site in Kinshasa.

It is necessary to announce at first sight that one

of the problems which inhibit the development of the microfinancial sector

in D R C is the lack of the reliable statistics (offers, needs, etc), making

thus the research in this field so difficult. However, with the demographic

growth in the country, and the increasingly significant rate of the people

living in an absolute poverty, the increase in demand for microfinance is

obvious.

In spite of this necessity in financial services for the poor,

the supply does not cover yet

the demand. Indeed, according to USM/FENU and UNDP (2003)

report on the analysis of the investment opportunities for the development of

the microfinance sector in D. R.C, some studies evoke about 60 to 70 operators.

However this number does not include the very many informal organizations

(protective sackings, groups of mutual aids, co-operatives not recognized by

the State, etc). The RSM estimates that there would exist, today,

through all the country, 550 operators. Whereas, until 2003, the Central

Bank had granted approvals only at 15 institutions

(co-operative and others), 80 others were waiting for approval

but, with often incomplete files.

In addition to the insufficiency of the supply, the

microfinance sector in R D Congo suffers from the absence of coherent and

specific legislation, and adapted to the socio-economic context of the

country. Here, we must to recognize that an effort was made with

the promulgation of the instruction n° 1 of the Central Bank of

Congo. Nevertheless, the fact remains pressing that a law on the

microfinance be adopted to complete the instruction

n°1insufficiencies.

The case study carried out on the market-gardeners of

djili/CECOMAF in Kinshasa indeed reveals, in spite of the smallness of the

granted credit (on average 100 $ US), 53% of the investigated

market-gardeners declare do not always respect the date of refunding.

According

to the recipients` appreciation, it emerges a negative opinion on

the whole, indeed, 87% of them

are not satisfied in the way in which the system of

microfinancement functioned up to now on their market-gardening site. The

two reasons most evoked to justify their position are: the smallness

of the granted credit and the refunding expiry, which is considered to be too

short. The case study also showed the problem of the microcrédit

fungibility among recipients on the investigated site.

In spite of its present difficulties, the microfinance has a

significant role to play in the fight against poverty in DRC. The country has

many assets (local dynamics, the keen demand, political good-will, etc.) as

showed by microfinance sector SWOT analysis in RDC. Some proposals are

formulated at the end of this document for a better use of these

assets and opportunities.

1. INTRODUCTION

Cadre de l'étude

Environ 1,3 milliards de personnes soit un habitant de la

planète sur quatre, vit dans le plus profond dénuement avec moins

d`un dollar US par jour. Quelques 800 millions d`individus, dont 200 millions

d`enfant de moins de 5 ans souffrent chaque jour de faim. Les pauvres vivent

en majorité dans des terres

déshéritées et dépendent principalement de

l`agriculture. Leur lutte pour la survie a pour cadre des régions aux

écosystèmes fragiles, à l`accès limité aux

besoins essentiels comme le service de santé,

l`enseignement, l`eau potable ou la nourriture (Commission

Européenne, 2000).

En 1993, sur les quelques 525 millions d`habitants des Etats

situés au sud du Sahara, 40 à

50 % vivaient en dessous du seuil de pauvreté (Kampmann,

1999). Rien d`étonnant dès lors, que

la faim, la malnutrition et le cortège de maladies qui les

accompagnent règnent sur une vaste échelle.

Kinshasa, capitale de la République

démocratique du Congo n`a pas échappé à

cette réalité douloureuse. A sa situation déjà

précaire sont venus s`ajouter les pillages de 1991 et 93, ainsi que

les deux dernières guerres civiles, aggravant du coup la

pauvreté et la dégradation sociale.

D`après des études récentes, 5 %

seulement de la population kinoise bénéficie d`un emploi

rémunéré dans le secteur formel de l`économie (De

Hertz et Marysse, 1996), la majorité étant ainsi condamnée

à vivre dans l`informel, en exerçant des petites activités

de survie telles que le petit commerce, l`agriculture périurbaine

(particulièrement le maraîchage), l`élevage, la vente des

produits agricoles, etc.

Les personnes exerçant ce genre

d`activités sont confrontées aux problèmes de

financement. Du fait qu`elles ne disposent pas de fonds propres et ne peuvent

pas fournir aux banques les garanties usuelles, elles n`ont pratiquement pas

accès au système de crédit formel (Bock et Wilcke,

1999).

Cependant il existe une autre source de financement, « le

crédit aux micro-entreprises »,

qui connaît une faveur croissante auprès

des organismes internationaux de développement, publics et

privés. Par le biais de ces institutions, les bailleurs de

fonds accordent des prêts modestes, à court terme,

généralement au taux du marché, à des personnes

exclues du système bancaire classique.

De récentes études ont montré qu`un

meilleur accès aux services financiers peut améliorer de

manière significative le revenu et la sécurité alimentaire

de plus démunis. Pitt et Khandker ont analysé en 1994

l`impact de la Banque Grameen et du « Bangladesh Rural Advancement

Commitee » sur le bien être. Ils ont en effet constaté que la

participation à des programmes de crédit avait des effets

positifs et significatifs sur la scolarisation, les avoirs des ménages,

la consommation et l`état nutritionnel des enfants (Zeller, 1999).

Dans le domaine agricole, l`accès au crédit peut

permettre, par exemple, un usage accru d`engrais et des semences

améliorées, remplaçant les cultures des

variétés locales à faible

rendement, qui va se traduire par une augmentation de la

production par unité de main d`OEuvre

et de surface (Zeller, 1999,).

Le microcrédit peut également réduire le

volume des crédits consentis à des taux élevés

par des prêteurs du secteur informel et réduire la

vente à bas prix des biens productifs dans les

cas d`urgence. Il permet ainsi d`éviter d`entamer

des biens productifs tels que les terres, les semences, le bétail

(Zeller, 1999).

Il convient cependant de faire remarquer qu`il ne s`agit pas

là d`une aide subventionnée, mais de prêts octroyés

à des personnes qui n`y auraient pas normalement accès. Ceci veut

dire que ces personnes sont tenues à rembourser, après un

délai, les prêts contractés.

En Ouganda par exemple, d`après l`UCSCU « Uganda

Co-operative Savings and Credit Union », qui est une

fédération regroupant les mutuelles ougandaises d`épargne

et de crédit, le taux de remboursement des crédits atteint 95

à 100 % dans les caisses mutuelles urbaines et 70 à

85 % dans les caisses rurales (Hanning et al, 1999). Il est de 94

% pour l`Union Nationale de

Coopératives Agricoles d`Epargne et de Crédit en

Mauritanie (Hamp et Neumann, 1999).

En R. D. Congo, à Kinshasa en particulier, le

phénomène microcrédit commence aussi de plus en plus

à prendre de l`ampleur, particulièrement auprès des

maraîchers et se présente comme alternative au problème

de financement des activités maraîchères des petits

exploitants. Mais, force est de constater qu`en ce début de la

microfinance en R. D. Congo il n`existe pas encore beaucoup d`études sur

ce nouveau système de financement des activités

économiques et

les statistiques en la matière font défaut.

Problématique de base

Si ailleurs en Afrique, la microfinance semble

connaître du succès, qu`en est-il de la situation en

République Démocratique du Congo et particulièrement

à Kinshasa où la plupart

des ONG et Coopératives d`épargne et de

crédit s`adonnent de plus en plus à cette activité?

Pour répondre de manière plus précise

à cette problématique, nous nous proposons de faire faire un

état de lieu de la situation en R. D. Congo. Cette description

générale sera appuyée

par un exemple sur le cas des maraîchers du site de

N`djili/CECOMAF à kinshasa. Pour ce faire nous avons mené une

enquête auprès de ces maraîchers bénéficiaires

de microcrédits de manière

à répondre aux préoccupations subsidiaires

suivantes :

· Quel est le profil des maraîchères

bénéficiaires du microcrédit ?

· Quelle est la situation du microcrédit sur ce site

maraîcher ?

· Quelle est l`appréciation du système par Les

maraîchers bénéficiaires ?

· Quelle est la situation de l`épargne des

maraîchers bénéficiaires ?

C`est à cette série des préoccupations et

à bien d`autres que le présent travail se propose

de fournir des réponses.

Hypothèses

Le présent travail se base sur les hypothèses

suivantes :

· Comme ailleurs en Afrique, la microfinance en

général, et le microcrédit en particulier semble prendre

de plus en plus d`ampleur en R. D. Congo mais, nous pensons que la situation

est encore loin de celle des autres pays africains, notamment ceux de

l`Afrique de l`Ouest par exemple.

· Les maraîchers du site de N`djili/CECOMAF

devraient apprécier positivement ce nouveau mode de financement qui

leur apporte un appui qu`ils ne pouvaient espérer avoir autrement.

Objectifs du travail

L`objectif général de cette étude est

d`arriver à comprendre la situation actuelle de la microfinance en R.

D. Congo. Ceci, en vue de la formulation des propositions visant

l`amélioration du système pour le bien-être des plus

démunis de manière générale.

Outre l`objectif général, les objectifs

spécifiques suivants ont été assignés à ce

travail :

· Présenter les principales étapes de

l`évolution de la microfinance en R. D. Congo ;

· Présenter la problématique de l`offre et de

la demande en services financiers ;

· Faire un état de lieu du cadre légal

et réglementaire des Systèmes Financiers

Décentralisés en RDC ;

· Identifier les contraintes du secteur de la microfinance

en RDC ;

· Faire une analyse SWOT du secteur de la microfinance en

RDC ;

L`étude de cas sur les maraîchers du site de

N`djili/CECOMAF à Kinshasa ajoute au présent travail, les

objectifs spécifiques suivants :

· Définir le profil du maraîcher

bénéficiaire du microcrédit;

· Description de la situation engendrée par le

microcrédit;

· Appréciation du système par les

maraîchers bénéficiaires ;

Approche méthodologique

Pour mener à bien cette étude, nous avons

fait recours principalement à l`approche documentaire. et à

une enquête.

La documentation nous a permis de présenter les

concepts théoriques sur la microfinance ainsi des

éléments sur la microfinance en R. D. Congo. Nous nous

sommes servis dans l`approche documentaire des ouvrages, archives,

rapports, articles et cours pour rédiger la majeure partie de ce

travail.

L`approche documentaire est complétée par une

enquête que nous avons menée pendant

le mois juillet 2004 sur le site maraîcher de

N`djili/CECOMAF. Cette enquête a ciblé les maraîcher

travaillant sur le site maraîcher de N`djili/CECOMAF ayant

bénéficié au moins une fois d`un microcrédit.

Cette étude de cas a porté sur un

échantillon de 70 maraîchers de N`djili/CECOMAF à Kinshasa.

La méthode d`échantillonnage non probabiliste (non

aléatoire) en boule de neige a été utilisée pour

constituer l`échantillon. Le choix de cette méthode s`est

justifié par l`inexistence d`une liste exhaustive des maraîchers

bénéficiaires de microcrédit sur le site. En effet, il

s`agit d`une méthode qui permet d`atteindre les autres personnes

à enquêter, grâce aux renseignements fourmis par les

premiers enquêtés (c`est-à-dire les unités

enquêtées servent comme source d`identification d`unités

d`échantillonnage additionnelles)

Ainsi, pour constituer notre échantillon, nous

sommes partis d`un petit groupe des premiers maraîchers qui ont

bénéficié de microcrédit auprès de la

coopérative COOPECMACKIN. C`est à partir de ces derniers

que nous avons pu atteindre les autres maraîchers qui ont pu

bénéficier, comme les premiers, du microcrédit. L`aide des

maraîchers enquêtés en premier nous a donc été

précieuse.

A l`issu de l`enquête, une base de données sous SPSS

a été conçue pour la centralisation des informations

recueillies en vue du traitement.

Le traitement des données a été

effectué avec les logiciels de statistiques SPSS et EXCEL. Ces

logiciels nous ont permis de classer les observations et d`analyser

les données recueillies. Les résultats de l`enquête

sont exprimés sous forme des tableaux de fréquences

statistiques.

Difficulté rencontrée

La rareté des données statistiques sur la

microfinance en R D Congo a été la principale difficulté

dont nous avons fait face, tout au long de la rédaction de ce

travail.

Division du travail

Hormis l`introduction et la conclusion, qui constituent le

premier et le sixième point, le présent travail est

subdivisé en quatre points : le deuxième point présente la

R. D. Congo, le troisième point traite des

généralités sur la microfinance, le quatrième

point aborde la microfinance en R.D. Congo et le cinquième

point se concentre sur la microcrédit dans le maraîchage

à Kinshasa.

2. PRESENTATION DELA R. D. CONGO

Nous nous proposons dans ce chapitre de présenter

la situation générale du pays, de manière à

comprendre dans quel contexte se situe notre étude.

Situation Géographique

2.1.1 Superficie

Située en plein cOEur du continent africain et

à cheval sur l`Equateur, la République Démocratique

du Congo avec ses 2.345.410 kilomètres carrés,

représente à elle seule le treizième de

l`étendue de l`Afrique. En superficie, la RDC est le troisième

pays du continent, derrière le Soudan et l`Algérie.

Le pays ne dispose que d`une ouverture très

limitée sur la mer insérée entre l`enclave angolaise de

Cabinda et l`Angola voisin. Son territoire est délimité

par 9.165 kilomètres de frontières. Pas moins de neuf pays

ceinturent la RDC : le Congo-Brazzaville, la République Centrafricaine,

le Soudan, l`Ouganda, le Rwanda, le Burundi, la Tanzanie, la Zambie

et l`Angola.

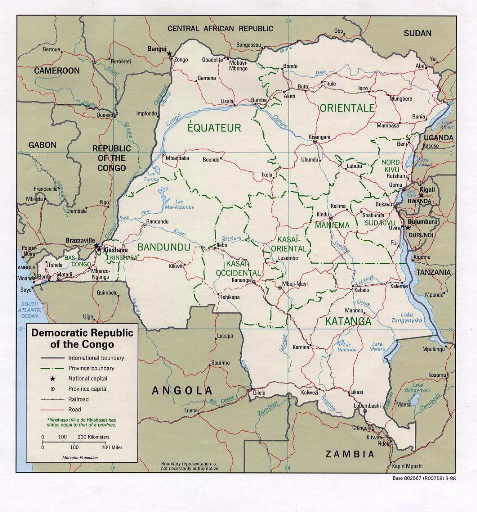

Figure 1. Carte de la R. D. Congo

2.1.2 Situation démographique

En 1957, la R.D. du Congo comptait 13.174.883 habitants.

21.637.876 en 1970 et

30.729.329 en 1984. En l'absence d'une opération

de collecte des données démographiques depuis 1984, des

sources diverses mais concordantes affirment que la R.D.Congo compte

actuellement près de 52 millions d'habitants. La population

congolaise n'a donc pas cessé de croître de manière

inquiétante, avec un taux d'accroissement moyen de 3,1 % l'an,

contrastant avec une croissance économique négative

estimée à environ -14,7 % en 1996. Cette

inadéquation entre la croissance économique et la

croissance démographique engendre des graves problèmes

sociaux, notamment le chômage, la pauvreté, la

déscolarisation, la précarité

des logements, etc. (Ministère du Plan et de la

Reconstruction, 2002).

Selon le Ministère du Plan et de la

reconstruction, en 2002 l`espérance de vie à la naissance

a été estimée à 45,3 ans alors que le taux de

mortalité infantile était de 129 pour 1000 naissances et le taux

de mortalité maternelle était de 950 pour 100.000

accouchements.

Toujours selon le Ministère du Plan et de la

Reconstruction (2002), la croissance démographique congolaise est

plus rapide en milieux urbains (5 % en moyenne par an) qu'en milieu rural et

des disparités importantes sont observées entre provinces. Les

femmes seraient légèrement plus nombreuses que les hommes, en

représentant près de 52 % de la population totale.

Tendances Socio-Economiques

La situation socio-économique de la R.D.C. s'est

considérablement dégradée au cours de dix dernières

années, plus particulièrement vers la fin de la décennie

1990 - 2000.

Le produit intérieur brut a enregistré une baisse

cumulée de 21,9% pour la période 1997 -

2000. La baisse de l'activité économique au

cours de ces années reflète l'impact négatif aussi bien de

l'environnement international (chute de prix des matières

premières) que des évolutions observées au niveau des

principales composantes de la demande intérieure, en particulier

la consommation des ménages qui représente plus de 90% du

recul du produit intérieur brut pendant cette période

(Ministère du Plan et de la reconstruction, 2002).

Sur le plan social, les principaux traits de

l'évolution sociale sont également sombres. Ils sont

caractérisés notamment par l'augmentation du chômage,

l'aggravation de la pauvreté, l'inefficacité et la

disparité du système éducatif et la dégradation

continue du système sanitaire.

Aggravation de la pauvreté

Sont considérés comme pauvres dans le pays les

ménages qui consacrent plus de 50% du budget de consommation à

l'alimentation. Sur cette base, une enquête budgets-ménages

effectuée dans les grandes villes en 1995 indique que la

pauvreté frappe un peu plus de 80% des populations urbaines en

R.D. du Congo. Par ailleurs, le PIB par habitant est passé de 96,8

dollars

US en 1997 à 68,3 dollars en 2000, soit 0,19 $ par jour et

par personne. Ce qui est loin du seuil

de 1 $ par jour préconisé au niveau

international (Ministère du Plan et de la reconstruction,

2002).

Le même rapport du Ministère du Plan et de la

Reconstruction affirme que les dépenses

de santé sont tombées de 0,8% du PNB en 1990

à 0,02% en 1998 contre une moyenne de 1,8%

du PNB pour l'Afrique sub-saharienne. Elles ont

représenté 0,3% des dépenses totales en 1998 contre 3,9%

en 1990. En conséquence, toutes les maladies jadis

éradiquées ont resurgi (trypanosomiase, lèpre, peste,

etc.).

S'agissant des dépenses de l'éducation, elles se

sont maintenues à environ 0,1% du PNB entre 1990 et 1998, contre

des moyennes sub-saharienne et des pays en développement se

chiffrant respectivement à un peu moins de 5,0% et 3,0% du

PNB en 1998. Le taux de scolarisation (tous niveaux confondus)

évalué à 39% en 1997 est inférieur à la

moyenne des pays

en développement (59%) et de l'Afrique sub-saharienne

(44%). Malgré l'intervention des ONG's,

des confessions religieuses ainsi que la contribution

croissante des parents pour soutenir ce secteur, le système

éducatif connaît encore d'énorme difficultés

(Ministère du Plan et de la reconstruction, 2002).

La structure de consommation des ménages indique, selon

une enquête urbaine de l`INS

en 1985 que la pauvreté frappe indistinctement et

à des degrés divers, toutes les classes sociales. Près de

74% de ménages des cadres et plus de 80% de ménages des

employés sont pauvres. Toutes les deux catégories

sociales frisent l`indigence. Ces proportions, très

élevées, caractérisent bien la pauvreté en RDC, qui

en fait est un véritable phénomène de masse. Elle frappe

tout le territoire national aussi bien le milieu urbain que le milieu rural

(DISRP, 2002).

3. GENERALITESSUR LA MICROFINANCE

Le présent chapitre traite du concept «

microfinance » de son origine aux conceptions actuelles. Il sera aussi

traité ici, quelques notions inhérentes à la

microfinance.

Asymétries d'information et rationnement du

crédit

Selon Simon H. cité par Maystadt J.-F. (2002),

les individus n`ont pas les capacités cognitives de prévoir

tous les événements éventuels qui pourraient influencer

les résultats de transactions. En outre, même si tout

était prévisible, il serait impossible, fastidieux et

très coûteux de traduire toutes ces éventualités

dans les clauses du contrat liées à la transaction. Par

conséquent dans le cadre des marchés bancaires et

financiers, les contrats de crédit sont forcément

incomplets.

Stiglitz et Weiss (1981), dans l`article de

référence « Credit rationning in Markets With

Imperfect Information », ont démontré que les

problèmes d`asymétrie d`information provoquent

un rationnement de crédit. En effet, à

l`équilibre, c`est-à-dire quand le taux d`intérêt ne

s`ajuste plus, la demande peut encore excéder l`offre.

Au prix en vigueur, les mauvais clients chassent les bons et

les prestataires renoncent à entrer sur le marché. De cette

manière, les institutions de crédit ne disposent pas toujours de

l`information nécessaire pour distinguer les bons

micro-entrepreneurs dont les projets sont sources de croissance. De plus,

Stiglitz et Hoff (1990) cités par Maysdat J.-F. (2002), ajoutent

à cette difficulté de distinguer les « bons » des

« mauvais » emprunteurs, le caractère extrêmement

coûteux pour les intermédiaires financiers de

déterminer l`étendue du risque pour chaque emprunteur.

Dès lors, si l`institution veut améliorer la

qualité de ses informations, elle doit augmenter le taux

d`intérêt étant donné le coût du

supplément d`information. A ce taux plus élevé, les

entrepreneurs avec les projets les plus risqués se présenteront

tandis que des bons emprunteurs risquent de se retirer du marché de peur

de ne pouvoir rembourser. Par conséquent,

le rendement attendu du portefeuille de prêt de la

banque risque de chuter puisqu`il est logiquement une fonction

décroissante du risque.

Dans un premier temps, l`augmentation du taux

d`intérêt devrait mener à une augmentation des

rendements de portefeuille attendus parallèlement à un

accroissement du risque associé à ce portefeuille. Dans un

deuxième temps et au delà d`un point critique, l`effet

d`expulsion des « bons » emprunteurs fait plus que compenser l`impact

direct du taux d`intérêt plus élevé et amène

donc le rendement attendu sur le portefeuille de prêt à baisser.

Autre ment

dit, la banque cherchant à maximiser le rendement

espéré de son portefeuille de prêt, rationne l`octroi de

crédit étant donné son incapacité à limiter

jusqu`à un certain point (taux d`intérêt critique) les

coûts de transaction via une augmentation du taux

d`intérêt.

Ainsi, le manque d`information entre les parties prenantes de

la transaction constitue la base de la discrimination envers certains

emprunteurs. Le manque d`accès au crédit de long terme

des micro-entrepreneurs (généralement pauvres) auprès

des banques classiques, peut s`expliquer par cette présence

d`asymétries d`information entre emprunteur et prêteur.

3.1.1 Sélection adverse

La sélection adverse caractérise des situations

où certaines informations pertinentes sur la situation de l`emprunteur

ne sont pas connues du prêteur. Cette asymétrie de

l`information conduit à une allocation du crédit inefficace et

notamment à des phénomènes de rationnement du

crédit. En effet, la banque ne peut exiger des taux

d`intérêts supérieurs car seuls les mauvais emprunteurs

seraient toujours candidats au prêt. Pour diminuer son risque,

la banque préfère limiter le montant des crédits

octroyés. Ce problème de sélection adverse peut être

réduit si la banque exige des emprunteurs qu`ils lui donnent des

cautions pour garantir le prêt. Cependant, particuliers et petites

entreprises peuvent difficilement fournir des cautions adéquates

à la banque (Sami H. et Delorme A., 2004).

3.1.2 Aléa moral

Selon la définition donnée par Nyssens M.

cité par Maystast J.-F. (2002), l`aléa moral apparaît

lorsqu`une partie prenante de la transaction doit entreprendre une

action alors que l`autre partie ne peut ni observer, ni contrôler, ni

contraindre l`exécution du contrat. L`aléa moral entre un

prêteur et un emprunteur survient en effet après octroi du

crédit.

Le contrôle de l`utilisation des montants

prêtés reste donc primordial et cette fonction a

un coût non négligeable. Stiglitz et hoff (1990)

cités par Maystadt J.-F. (2002), indiquent qu`il

est coûteux d`assurer que les emprunteurs prennent des

décisions qui maximisent leur probabilité

de rembourser. Dès lors, en raison du volume des

prêts demandés, ce risque d`aléa moral mène

les banques traditionnelles à ne pas accorder aux

micro-entrepreneurs. Ainsi le rationnement de crédit lié au

problème d`aléa moral touche davantage les entreprises de petite

taille.

3.1.3 Innovations apportées par la

microfinance

La caution et le rationnement du crédit apparaissent

être des moyens privilégiés par les banques pour lutter

contre la sélection adverse puis l`aléa moral sur le

marché du crédit. Cela conduit à un équilibre avec

rationnement dont les pauvres sont exclus dès lors qu`ils ne

disposent

pas de caution.

Les coopératives de crédit et les IMF peuvent

par leur plus grandes proximité et capacité d`adaptation,

répondre à ce problème d`opportunisme post-contractuel ou

d`aléa moral et réduire celui de sélection adverse.

Ainsi, la microfinance apporte une solution à ces

difficultés (sélection adverse et aléa moral) en

octroyant des crédits individuels (sur base du profil

individuel) et des crédits de groupe (caution solidaire). Dans ce

dernier cas, la mobilisation des liens sociaux et le rôle de

l`homogénéité du groupe y contribuent largement. Dans les

deux cas, généralement l`octroi de crédits

supplémentaires est conditionné au succès du crédit

précédent

Jalons historiques de la microfinance

La microfinance fait aujourd`hui l`objet d`une large attention de

la part des acteurs du développement dans la lutte contre la

pauvreté. Elle est devenue un des instruments importants

de cette lutte. La microfinance trouve son origine dans les

innovations éthiques de l`économie sociale de la fin du

19ème siècle des pays industrialisés. Dès

cette époque, une multitude d`initiatives ont vu le jour pour

promouvoir l`épargne des classes laborieuses (paysans, ouvriers,

artisans), pour la sécuriser et la rémunérer de

façon attractive, mais aussi pour la transformer en crédits,

beaucoup moins coûteux que ceux offerts par les

commerçants et autres usuriers de l`époque ( Defourny J. et

al, 1999).

Friedrich Raiffeisen et Alphonse Desjardins, sont

considérés comme les pères du mouvement mondial des

coopératives d`épargne et de crédit (COOPEC). Le

premier, lance l`idée en Bavière dans la seconde moitié

du 19ème siècle, le second la développe au Québec

dès

le début du 20ème siècle. Une

coopérative d`épargne et de crédit est une institution

financière démocratique et à but non lucratif. Elle

est organisée et contrôlée par ses membres, qui

s`associent pour regrouper leur épargne et se faire mutuellement

des prêts à des taux raisonnables.

En Afrique, des expériences les plus anciennes ont

été identifiées au Ghana (1920), au

Kenya, Nigéria, Ouganda dès 1955. La formule des

Crédit Unions ou coopératives d`épargne et

de crédit a surtout été

développée au cours de ces vingt dernières années

(Nsabimana A., 2004).

D`après le World Council of Credits Unions (WOCCU)

cité par Tollenaere (2002), le mouvement coopératif est de fait

présent partout dans le monde avec près de 36.000

coopératives

et quelques 85 millions de membres.

En 1976, Muhammad Yunus, professeur d`économe

à l`université de Chittanong, constate qu`il y a une

différence marquée entre les théories qu`il enseigne

à ses étudiants et les réalités vécues par

des très nombreuses personnes au Bengladesh. Il observe notamment que de

très nombreuses femmes ne parviennent pas à financer leurs

petites activités commerciales et/ou artisanales. Il lance alors un

programme de microcrédit où les fonds sont octroyés

à des groupes solidaires constitués de femmes se portant

mutuellement cautions. Lorsque l`une d`entre elles

fait défaut, les autres sont amenées

à assumer sa part. Après quelques tentatives, le

système connaît rapidement un grand succès et se

développe en tant qu`ONG. En 1983, l`ONG évolue et Grameen adopte

un statut de banque. Parallèlement, l`expérience Grameen devient

en quelque sorte la référence au plan international,

l`institution reçoit de plus en plus d`appuis de toutes parts et

diversifie progressivement son offre de service.

Considérée comme le modèle à

suivre par certains, la Grameen bank est toutefois

présentée par d`autres comme un cas pouvant difficilement

être reproduit, faute de soutiens considérable. Quoi qu`il en

soit, le bilan de la Grameen est assez considérable puisque, au

total,

2.370.130 personnes ont été appuyées au

travers de 1.140 agences pour un montant total (valeur cumulée) de 2,8

milliards de dollars. En outre, l`épargne accumulée

s`élève à 209 millions de dollars (chiffre de mai 1999)

(Labie M., 1999).

Ce cas illustre le potentiel des outils liés à la

microfinance dans le cadre de politiques

de développement.

Les systèmes de microfinance inspirés des

expériences de Raiffeisen et Desjardisn se caractérisent par

:

· l`épargne comme moteur du système.

L`épargne collectée auprès des membres des

institutions constitue le fonds de crédit ;

· le financement par appel de fonds extérieurs et/ou

le refinancement bancaire est faible à nul.

La Grameen Bank quant à elle vise à rendre possible

aux exclus du système bancaire traditionnel l`accès aux

crédits. Ainsi son système se caractérise par :

· un large refinancement bancaire auprès du

système bancaire classique et/ou par apports externes;

· l`« argent chaud » du système est

généré sur les marges bénéficiaires des

activités des bénéficiaires de crédit et

épargné dans le système.

Microfinance

3.1.4 Éléments caractéristiques de

la microfinance

La définition de la microfinance a fait l`objet

de nombreux débats et d`approche multiples. Selon Tollenaere

(2002), il est possible de s`accorder sur un certain nombre de

dénominateurs communs à ces définitions :

· la microfinance est un outil de développement parmi

d`autres de lutte contre la pauvreté

et l`exclusion de populations défavorisées.

La microfinance est constituée d`un ensemble des services

financiers (crédits, épargne, assurances,...) qui

visent à permettre aux populations exclues du système

bancaire classique d`améliorer leurs revenus, par l`augmentation des

ressources des ménages et l`accès au capital financier.

· la microfinance favorise la création

et le développement de petites activités

économiques rentables par l`accès aux financements externes et

à la mobilisation de l`épargne. Ces entités

économiques appartiennent, généralement, au secteur

informel et sont aussi appelées micro-entreprises.

La microfinance se définit donc par :

· sa cible : les populations défavorisées

(pauvres) exclues de l`accès aux systèmes financiers

classiques ;

· son objet : un instrument de lutte contre la

pauvreté (instrument parmi d`autres, utilisé

en soi ou intégré dans un projet ou programme);

· ses fonctions financières d`épargne, de

crédit, d`assurance, de coffre, développées en dehors du

système financier formel ou bancaire classique.

· sa visée : le développement et/ou la

création d`activités économiques rentables et

pérennes, ainsi que l`accroissement des ressources des

ménages.

A ces éléments généraux de

définition s`ajoutent des traits caractéristiques particuliers

à

la microfinance. Ils concernent :

· le niveau des montants financiers : on parle de «

micro » crédits. Il est généralement admis que le

montant des crédits se situe entre 20 et 1000 US $ (soit #177; 25

à 1.200 /)

· le terme ou échéance de

remboursement : sous des formes variées (remboursement journalier,

hebdomadaire, mensuel, ..., ou parfois à terme échu), le

terme de remboursement du crédit est généralement court.

Le plus souvent il ne dépasse pas 12 mois.

· les conditions d`accès et d`octroi du

crédit : les formalités et procédures nécessaires

pour formuler une demande de crédit sont les plus simples possibles. Le

temps entre la demande et l`octroi du crédit est le plus court possible.

Les garanties recherchées par

les institutions de microfinance (IMF) se trouvent

généralement en dehors du champ des garanties classiques du

système bancaire commercial.

3.1.5 Pauvreté

Le concept de microfinance est toujours associé à

celui de la pauvreté, d`où la nécessité d`apporter

un éclairage sur la compréhension que nous nous faisons de cette

notion dans le cadre

de ce travail.

La pauvreté est une notion toute relative et

assez complexe. Alors que dans l`Union Européenne, on

définit comme pauvre, toute personne dont le revenu est inférieur

à la moitié du revenu moyen de l`ensemble de la population du

pays considéré (Hausser et Pilgram, 1999), beaucoup

d`organisations internationales de développement se base sur la

notion de pauvreté absolue, laquelle définit le pauvre

comme étant toute personne dont le revenu journalier ne

dépasse pas un dollar américain.

Se basant sur les déclarations des pauvres, la

banque Mondiale (2000) propose la définition synthétique

suivante : « la pauvreté est un profond dénuement, un

manque aigu de bien-être. Etre pauvre, c`est avoir faim, ne pas avoir un

toit, ne pas avoir des vêtements décents, être malade et

ne pas pouvoir se faire soigner ; c`est être illettré et

sans instruction. Les personnes démunies sont particulièrement

exposées à des événements extérieurs qui

échappent à leur contrôle : maltraitées par les

institutions et la société, n`ont les moyens de se faire

entendre,

ni d`exercer une influence quelconque »

En nous basant sur un des quatre niveaux de pauvreté

définis par l`OCDE, nous pouvons résumer en considérant

comme pauvre une personne privée de certains cinq capitaux suivant : Le

capital naturel (l`eau, la terre, les ressources environnementales), le capital

social (les liens de solidarités entre membres d`un groupe social,

l`accès aux institutions, ...), le capital humain (les connaissances,

l`aptitude au travail, la santé,...), le capital physique (le

patrimoine, l`accès aux infrastructures de base, les moyens de

productions,...) et le capital financier (l`épargne, l`accès

au crédit, assurances).

C`est de ces pauvres que la microfinance tente de s`occuper dans

le but les faire sortir de

la situation précaire dans laquelle ils se trouvent.

3.1.6 Définition de la microfinance

Selon Marc Labie (1999), on appelle microfinance,

l`octroi de services financiers (généralement du

crédit et/ou de l`épargne), à des personnes

développant une activité économique productive, le plus

souvent de l`artisanat ou du commerce, et n`ayant pas accès aux

institutions financières commerciales en raison de leur profil

socio-économique (il s`agit des pauvres, sans revenus fixes, qui

n`offrent aucune des garanties en vigueur dans les institutions bancaires

commerciales).

L`aspect le plus connu de la microfinance est le

microcrédit. Il consiste le plus souvent à octroyer des

prêts à cours terme, soit pour permettre la constitution du fonds

de roulement, soit pour réaliser de petits investissements (par exemple

une machine à coudre pour un artisan, achat

des semences pour les maraîchers, etc.). Les prêts

sont ainsi octroyés à des individus ou à des groupes

appelés « groupes solidaires » en raison de l`obligation

faite à leurs membres de se couvrir les uns les autres (si un

membre du groupe ne remplit pas ses obligation en matière de

remboursement, les autres doivent les assumer). Les taux

d`intérêts appliqués sur ces prêts sont

au moins égaux, voire supérieurs, à ceux

du système bancaire traditionnel. Quant aux garanties, elles peuvent

être réelles ou morales mais elles reposent avant tout

sur des mécanismes de pression sociale (groupe solidaire ou chef du

village) et sur la motivation de se préserver un accès à

des services financiers (notamment à des crédits dont les

montants peuvent aller croissant). Ici, il faut noter que les

mécanismes de pression sociale souvent utilisés comme

garantie semblent de plus en plus critiqués car tendant à

restreindre les libertés individuelles. En effet, très

généralement dès qu`un membre d`un groupe est en

retard, les autres membres se rabattent sur sa famille pour le

remboursement.

Reste à mentionner une caractéristique

méthodologique essentielle : le concept de proximité. En

effet, quelles que soient les mesures envisagées, un point commun

à l`ensemble

des programmes et institutions de microfinance est

constitué par la proximité avec les clients micro-entreprenneurs,

proximité à la fois géographique, mais aussi sociale.

Cette caractéristique directement inspirée de la finance

informelle est une condition indispensable pour établir une relation

fiable entre le micro-entreprenneur et le prêteur. Elle est,

dans une large mesure, à l`origine des succès

rencontrés par les organisations actives en microfinance.

Dans ce travail il est plus question, bien entendu, du

microcrédit qui est la forme la plus pratiquée de la microfinance

à travers le monde, notamment en RDC et à Kinshasa en

particulier.

Tendances bancaires et

développementalistes

Si l`objectif des IMF est bien de donner accès à

des services financiers aux personnes exclues du système financier

classique, on observe toutefois deux grandes tendances oe bancaire

et développementaliste oe opposées en terme de

logique d`intervention (Tollenaere, 2002) :

· Pour la tendance dite « bancaire », le

crédit est une opération financière sérieuse. Il

doit

se rembourser et le risque doit être couvert par des

garanties (matérielles et juridiques).

Le taux d`intérêt doit couvrir les

coûts de gestion et les risques, voire permettre de dégager

des profits. L`accent est mis sur le taux de remboursement, un

différentiel d`intérêt suffisant pour atteindre

l`équilibre financier de l`institution et le professionnalisme des

agents. Cette tendance a comme inconvénient l`exclusion de tous

ceux qui ne peuvent fournir des garanties matérielles, or

dans la plupart des cas il s`agit des plus pauvres.

· Pour la tendance « développementaliste

», le crédit est un instrument pour atteindre d`autres

objectifs. L`essentiel est de distribuer des crédits à un

maximum de bénéficiaires. Le crédit a alors des effets

positifs sur l`adoption de certaines innovations technologiques, sur la

production et sur la diversification des produits et services. Dans ces

conditions, le taux de remboursement n`est pas un problème prioritaire

et les taux d`intérêts (souvent subsidiés) doivent

être les plus bas possibles.

Figure 2. Structuration de l`espace des systèmes

financiers

· Tontines

· Gardes-monnaies

· Caisses de solidarité

Forte implication

des bénéficiaires

· Banquiers ambulants

· Usuriers

· Clubs d`investisseurs

Normes de développement

Fédération

d`organisations paysannes

ONG spécialisées

· COOPEC

· Caisses villageoises

· Organismes de crédit solidaire

· Institutions de microfinance urbaines

Normes bancaires

· Fonds de développement

· Projets agricoles

· Projets artisanaux

· Projets petites entreprises

Faible implication des bénéficiaires

· Banques commerciales

· Banques de développement

· Banques ou Caisses de crédit agricole

Source : Microfinance oe Orientations méthodologiques, CE,

2000

Les conceptions développementalistes n`apportent que

des solutions temporaires très dépendantes des financements

extérieurs. En outre, elles peuvent avoir des graves effets pervers

en introduisant une culture de non remboursement. Elles

rendent difficile l`émergence de systèmes financiers

viables à long terme, alors même que le financement des

activités économiques des populations cibles est un besoin

constant pour les emprunteurs. De plus en plus, donc, les IMF se rangent dans

la sphère de la tendance bancaire, par souci et devoir de

pérennisation des institutions et des services financiers. Ce qui en

outre produit des externalités positives en terme notamment de

formation des populations à la gestion de l`argent, au

remboursement, à la création de l`épargne, ...

Toutefois la tendance bancaire ne doit pas faire oublier les

raisons du recours à ce mode financement. Car ici le grand risque

serait d`ignorer certaines couches de la population, déjà

exclues des banques traditionnelles et pour qui la microfinance a

été mise en place.

Eléments méthodologiques de la

microfinance.

En microfinance, la méthodologie de crédit

repose plus sur le profil de l`emprunteur

(l`évaluation des crédits est centrée sur la

volonté et la capacité des clients à rembourser), que

sur les actifs pouvant être saisis en cas de

non-remboursement. Même si certaines institutions de microfinance

prennent des garanties matérielles en dépôt, ces

dernières constituent rarement le fondement de leurs décisions

d`octroi de crédit.

Les méthodologies de crédit peuvent être

classées en deux grands groupes (Nsabimana,

2004) : les modèles de crédits individuels et les

modèles de crédit de groupe.

Les modèles de crédits individuels

recourent, lorsque c`est possible, à des garanties

matérielles, comme le nantissement des actifs, terrains et

constructions, etc. Cependant, la légalité et la pratique de

ce type de mesures de garanties sont souvent remises en cause. Dans la

pratique, la plus part des institutions de microfinance adoptent des

techniques de sélection fondées sur une évaluation sur

base du profil individuel.

Les modèles de crédit de groupe recourent

à des groupes solidaires, constitués

généralement de quatre à six membres, qui sont voisins, ou

qui exercent des métiers dans le même quartier ou dans le

même secteur d`activité. Le système de sélection

mutuelle qui est à l`origine de la constitution de tels groupes renforce

la confiance de l`institution envers le groupe.

Dans la méthodologie de crédit aux

groupes, et plus particulièrement dans le cas de groupes de

grande taille, les agents de crédit ont tendance à mener une

analyse minimale des caractéristiques individuelles du client ou de son

activité. Cette analyse est plutôt implicitement

déléguée aux autres membres du groupe, qui ont une

connaissance les uns des autres plus complète que celle des agents

de crédit.

« Cautionnement solidaire »

Le cautionnement solidaire est le type de garantie qui a

été développée par l`expérience

de la Grameen Bank, lorsque M. Yunnus, dans le début

des années 70, octroya un crédit à 2 personnes d`un groupe

de 5, puis aux deux suivantes, puis à la dernière. Les 5 membres

de ce groupe de caution solidaire étant solidairement responsables du

remboursement du crédit. Cette expérience a montré les

conditions de fonctionnement et les avantages de ces groupes solidaires :

la sélection des emprunteurs, la discussion sur l`objet du

crédit (rendant plus sûr le succès de l`activité de

finance), la facilité dans la gestion et le remboursement. Les ressorts

sociaux mis en

jeu par le cautionnement solidaire sont davantage la pression

sociale ou le sens de l`honneur qu`une véritable solidarité.

Depuis lors, le principe de cautionnement solidaire a

été largement utilisé et adapté aux situations

locales sous formes variées. Il n`est, aujourd`hui, pas rare de

trouver des IMF qui associent l`épargne individuelle

préalable, le crédit individuel et le cautionnement solidaire.

Limites de la caution solidaire

La caution solidaire traite en égaux chacun des membres

du groupe (même montant d`où même responsabilités

dans les remboursements). Pourtant, lorsque les membres ont reçu

plusieurs prêts, leurs opportunités et volonté

d`investir peuvent être différenciées, et certains

peuvent rechercher des prêts dont les montants plus élevés

ne sont plus compatibles avec une responsabilité commune dans le

remboursement. Le principe de la caution solidaire peut donc limiter

l`accès à des prêts de montants élevés ce qui

peut être préjudiciable pour les clients (pas

de réponse à leurs besoins) et à

l`institution (pas d`économies d`échelle, mauvaise

fidélisation des bons clients).

En l`absence de garanties matérielles,

l`incitation à rembourser pour les membres du groupe solidaire

repose sur la promesse d`accès à un prêt futur

(généralement d`un montant plus élevé que le

précédent). Or ce système ne peut fonctionner que

s`il n`y a pas de système financier concurrent sur la zone qui

puisse aussi offrir un service identique (risque de concurrence) ou

différencié (risque de contradictions dû aux

règles différentes) aux mêmes clients (Lapenu C. et al,

2002).

Malgré les critiques et les difficultés

soulignées ci-dessus, l`analyse approfondie des alternatives

possibles montrent souvent que la caution solidaire reste un outil

nécessaire au regard des objectifs et des publics-cibles des IMF qui

l`utilisent, mais il demande une gestion rigoureuse, et souvent des mesures

complémentaires de gestion et de garanties.

La caution solidaire, ne peut être supprimée car

elle n`a pas d`alternative crédible par rapport aux contraintes des

populations ciblées ; par ailleurs, son principe n`est

généralement pas mis en cause par les emprunteurs. Ce qui est

important c`est son contexte d`insertion au sein des groupes (qualité de

la gestion interne), et la mise en oeuvre de moyens pour la renforcer ou la

sanctionner.

Lien commun

Le lien commun est celui qui unit les

bénéficiaires-clients au sein d`une IMF. Il est le ciment de la

cohésion du groupe et renforce le caractère identitaire et

participatif de ceux-ci à l`institution. Le lien commun peut