|

ILLINGER Benoit

Redynamiser le tissu économique d'un

territoire :

Efficacité des missions

« industrialisation » du cabinet SODIE

THESE PROFESSIONNELLE

3ème cycle Management du

Développement Territorial

Ecole de Management de Normandie

- Novembre 2005 -

3ème Cycle MDT

C.E.S.E.C./ Ecole de Management

de Normandie

9, rue Claude Bloch

14 052 CAEN Cedex 4

Remerciements

M. Barbe et Mme WILLEME - 3ème Cycle du

MDT

M. Rabant - SODIE - Homme et territoire

pour leur disponibilité et leurs précieux

conseils.

Contact SODIE : M. Philippe Rabant :

PHILIPPE.RABANT@SODIE.COM

Contact MDT : M. Barbe :

info@3emecycle-mdt.com

Contact rédacteur : B. ILLINGER :

illingerb@yahoo.com

SOMMAIRE

INTRODUCTION 5

6

1. SODIE 8

Une société en mouvement

8

Apprentissage sur le secteur

sidérurgique (1983 - 1986) 9

Ouverture à d'autres secteurs

(1986 - 1990) 9

Elargissement à

l'activité de reconversion des hommes (1991 - 1995) 9

La route vers l'indépendance

d'USINOR-SACILOR (1995 à aujourd'hui) 10

Aujourd'hui 10

Un panel de services complet et

complémentaire 11

Hommes et territoires 11

Demeter 11

Talentis 11

Exemple d'intervention sur un

territoire en difficulté : le cas du Soissonnais 12

Caractéristiques du territoire

12

1.3.1.1 Un territoire avec ses

spécificités 12

1.3.1.2 Une situation difficile

13

Caractéristiques de

l'intervention SODIE dans le Soisonnais 13

1.3.2.1 Préparer les hommes aux

changements : le Reclassement 13

1.3.2.2 Favoriser la création

d'emploi : La revitalisation économique du territoire.

15

1.3.2.3 Synergies existantes entre les

départements 17

2. Efficacité des missions

« industrialisation ». 19

Cibler l'intervention sur les

entreprises créatrices d'emplois (taille et secteur) 20

Les PME : cibles idéales

pour redynamiser le territoire 20

Les entreprises industrielles :

cible idéale pour développer l'emploi 22

Entreprises industrielles :

fortement créatrices d'emplois. 22

Entreprises industrielles : une

plus forte capitalisation initiale 23

Entreprises industrielles : plus

consommatrices de conseil 24

Favoriser la pérennité

des entreprises et de leurs emplois : l'activité de conseil

25

Constat sur les entreprises

25

une mauvaise anticipation et une

méconnaissance du marché réduit la durée de vie

25

La non-connaissance du marché

26

Les Pme ont peu accès au

conseil 28

Le conseil aux PME est un des facteurs

de survie et de croissance 30

Réponse du cabinet SODIE :

l'activité de conseil 32

Phase de création : Aide

au montage du business plan 34

Phase de croissance : Aide

à la décision 35

Le suivi 35

Faciliter les démarrages

d'entreprises et la croissance des entreprises existantes : financement du

BFR 37

Rappel de la définition du BFR

37

Problème récurrent du

fonds de roulement trop faible 40

Résolution du problème

par SODIE 43

CARRACTERISTIQUES 43

CONDITIONS 44

AVANTAGES 44

Encourager la création

d'entreprises et augmenter leur taux de survie : augmenter les capitaux

disponibles 47

Le manque de capitaux... 47

... limite les créations

d'entreprises et donc d'emplois 47

... réduit le taux de survie

des entreprises et contribue donc à la destruction d'emplois

48

... limite le nombre d'emplois

créés 49

Solution proposée par

SODIE : faciliter l'accès aux capitaux par l'effet levier du

prêt SODIE. 49

Solution proposée par

SODIE : faciliter l'accès aux capitaux en réduisant

l'asymétrie d'information 50

disfonctionnement du système

bancaire traditionnel 50

asymétrie de l'information

entre l'organisme de crédit et l'entreprise 52

L'endiguement de ces

disfonctionnements passe par un surcroît de confiance de l'organisme

financier dans le projet 55

Conclusion 59

Annexes 62

Présentation de SODIE et de ses

missions sur le Soisonnais. 64

Création d'entreprise dans

l'Aisne (02) 65

Exemple de programme Régional

de la création d'entreprise 66

Rôle des d'organisme d'appui

à la création d'entreprises : limites rencontrées et

propositions d'ILO 67

Les créateurs et

création industriels : profile, évolution, taux de survie.

68

72% des nouveaux chefs d'entreprise

démarrent avec moins de 100.000 F de capitaux initiaux. Qui sont-ils

? 69

Dix ans de création

d'entreprise (1993-2002) pour situer les évolutions marquantes

70

Premier mois d `activité

des nouvelles entreprises : eccart entre prévisions et

réalisations. 71

BIBLIOGRAPHIE 72

INTRODUCTION

Lorsque des entreprises fortement pourvoyeuses

d'emplois sont contraintes de fermer, elles laissent

derrière elles un paysage économique morose du fait d'un

surcroît de chercheurs d'emplois. Il est dans ce cas judicieux de faire

appel à une société de reclassement afin de replacer le

plus rapidement et efficacement possible cette main d'oeuvre

inoccupée.

Sur le Bassin du Soissonnais, début 2002,

différentes fermetures d'entreprises ont mis simultanément 622

personnes à la recherche d'un emploi. Dans ce contexte la

préfecture de l'Aisne a pris l'initiative de lancer un ambitieux

programme de reclassement qu'elle a confié à l'entreprise SODIE

avec le soutien financier du Fonds Social Européen, de l'Etat, du

conseil Régional et du Conseil général.

Cette mission de Reclassement a été

doublée d'une mission dite de «redynamisation du tissu

industriel ». Cette seconde mission a également

été confiée au cabinet SODIE.

Quelle est la fonction de ce type de mission ? Son

intérêt est-il, avéré ? Pour redynamiser le

tissu économique d'un territoire est-il efficace1(*) de faire appel aux missions

« industrialisation » du cabinet SODIE ?

Cette question de l'efficacité des missions

« industrialisation » est intéressante pour

plusieurs raisons :

Tout d'abord, elle permet de juger l'opportunité pour

un bassin d'emploi de faire appel à un service de ce type.

Ensuite, cette question est intéressante pour les

cabinets de conseil qui offrent ce type de prestation car elle permet d'avoir

un argumentaire scientifique précis dans leur démarche

commerciale.

Enfin, cette approche permet de mettre en exergue certaines

lacunes du développement économique local traditionnel en

pointant le fait que les cabinets offrant ce type de prestation comblent, lors

de leurs missions « Industrialisation », un vide du

développement économique local.

Afin de bien appréhender cette question de la

redynamisation du tissu économique d'un territoire -qui

passe par la création d'emplois-, nous allons tout

particulièrement nous intéresser aux missions

« industrialisation » du cabinet SODIE2(*).

Nous débuterons par une brève description de la

société SODIE (1.1) et de ses différentes

missions (1.2).

Nous nous focaliserons ensuite sur la mission de SODIE dans le

bassin du Soissonais.

Afin de bien comprendre l'impact d'une telle mission, nous

présenterons un descriptif du bassin et l'action précise que

SODIE a menée sur place (1.3).

Dans une seconde partie, nous nous interrogerons

précisément sur l'efficacité de la mission

« industrialisation » dans une perspective de

création d'emplois : Pourquoi l'action que mènent les

consultants SODIE est-elle efficace et en quoi permet-elle un

redéploiement économique générateur

d'emplois ?

Pour répondre à cette question, nous chercherons

à déterminer quelle est la catégorie idéale

d'entreprises (en terme de taille et de secteur) à aider pour faciliter

la création d'emplois. Nous constaterons alors que SODIE, selon les

termes de ses objectifs et les termes de son contrat aide essentiellement les

Petites et Moyennes Entreprises (PME) industrielles qui sont plus

créatrices d'emploi, qui jouent un rôle important dans le tissu

économique local et qui ont une pérennité plus

élevée (2.1).

Nous observerons ensuite que les entreprises ont

généralement une durée de vie réduite du fait de

leur méconnaissance du marché et de leurs anticipations

erronées. Les entreprises pérennes sont le plus souvent les

entreprises qui bénéficient de conseils qui est, comme nous le

montrerons, un facteur de survie et de croissance réussie. Nous

pointerons alors l'action SODIE en terme de conseil et démontrerons

qu'elle est facteur d'accroissement de la survie des PME

(2.2).

Nous exposerons ensuite qu'une des difficultés que

rencontrent les entreprises lors de leur démarrage ou de leur croissance

est le financement de leur BFR. Ce point étant le coeur de

l'intervention SODIE, nous montrerons précisément son importance

et la raison de son efficacité pour faciliter l'augmentation du nombre

d'emplois créés sur un territoire (2.3) .

Enfin, nous montrerons qu'un niveau élevé de

capitaux disponibles pour les porteurs de projet encourage les créations

d'entreprises et augmente leur taux de survie. De surcroît, plus une

entreprise est capitalisée, plus elle est créatrice d'emplois.

Faciliter l'accès aux capitaux semble donc un moyen efficace de

dynamisation du territoire. Ainsi, sans financer directement et totalement les

entreprises, les missions « industrialisation » SODIE

contribuent à augmenter le capital des entreprises en limitant certaines

inefficiences du système bancaire (2.4)

1. SODIE

Une

société en mouvement

Il y a plus de 20 ans, sous l'impulsion de l'Etat et

d'Usinor-Sacilor (devenu Arcelor), SODIE était devenue l'outil de

reconversion de la sidérurgie française. SODIE était la

première structure à intervenir en synergie sur deux terrains,

celui du développement économique (la reconversion des

Territoires) et celui des ressources humaines (la mobilité des

Hommes).

Durant cette période d'une vingtaine d'années

près de 16 000 emplois seront créés sur les bassins

sidérurgiques en reconversion.

Le début des années 80 marque en France la crise

de la sidérurgie. Celle-ci devient incapable de maintenir son rythme de

production. Aussi, la reconversion d'un secteur entier de l'économie

devient indispensable. C'est dans cette optique qu'USINOR, qui doit supprimer

plusieurs millier d'emplois d'ouvriers peu qualifiés, créé

plusieurs organes d'accompagnement des restructurations3(*). Ces diverses structures seront

réunies en 1987 au sein de la direction du Développement

régional d'USINOR-SACILOR. Elles fusionnent en 1992 pour constituer

SODIE.

1983 Création de la

société

1992 Société au service de

l'emploi :

- Conseil en ressources Humaines

- Developpement économique local

2002 SODIE en 3 divisions :

- Hommes et territoires

- Demeter

- Talentis

|

Cinq principales étapes marquent cette jeune

histoire4(*) :

1983

1990

Apprentissage

Ouverture à d'autres secteurs

Indépendance

Elargissement

des activités

1986

1995

2004

Apprentissage sur

le secteur sidérurgique (1983 - 1986)

Durant cette période les structures qui composeront par

la suite SODIE avaient pour but d'aider à la création d'emplois

au travers de l'implantation ou du développement d'entreprises,

exclusivement sur les bassins d'emplois à dominante sidérurgique.

Cette mission était alors exclusivement destinée au profit de la

Siderurgie.

Cette période pourrait être

caractérisée par son caractère initiatique puisque

l'apprentissage du métier de ré-industrialisation conduit alors

à des réussites mais aussi à de difficiles échecs.

Ouverture à

d'autres secteurs (1986 - 1990)

C'est durant cette période que, tout en continuant sa

mission première, SODIE est désormais mandatée par le

ministère de l'industrie pour d'autres missions au cours desquelles

pourrait être appliqué le savoir faire de l'entreprise. SODIE

intervient par exemple dans les secteurs de la pêche (Calais-Boulogne) ou

du textile (Roubaix-Tourcoing).

Elargissement

à l'activité de reconversion des hommes (1991 - 1995)

Usinor-Sacilor rencontre à nouveau des

difficultés, de nouvelles restructurations deviennent nécessaire

Elle décide de mettre en place un dispositif de reclassement des

salariés. Ce dispositif se veut commun à toutes les unités

du groupe afin qu'il n'y ait pas de régions ou de structures

défavorisées. Il est développé au sein de SODIE et

devient donc son second département, rendant ainsi SODIE la seule

société traitant parallèlement des deux

problématiques de reconversion des territoires et des hommes. Cette

approche du redéploiement territorial se retrouve encore aujourd'hui

car, par exemple, le mission de Soissons comportait les deux volets.

La route vers

l'indépendance d'USINOR-SACILOR (1995 à aujourd'hui)

En 1995, le groupe USINOR-SACILOR s'engage à ne plus

effectuer de plans sociaux. Aussi afin d'éviter que SODIE ne voit

disparaître la moitié de son activité (et reduise donc

également son effectif de moitié), l'entreprise decide de

proposer ses services à d'autres entreprises privées.

En 1996, SODIE devient une société à part

entière, filière du groupe USINOR-SACILOR, et propose alors

à des sociétés toutes ses compétences acquises

depuis plus de 10 ans.

En 2001, afin de marquer encore plus clairement le

détachement de sa maison mère, le groupe siderurgique propose

à la SCET (filiale de la CDC) d'entrer à 45% dans le capital de

la SODIE. Ce partenariat permet non seulement de conforter les activités

traditionnelles mais aussi d'offrir de réelles perspectives de

compléter sa palette d'intervention.

Enfin, Alpha Conseil entre également au capital de

SODIE offrant là encore de réelles possibilités de

synergie.

Aujourd'hui

Aujourd'hui SODIE est une société de services

disposant de 40 implantations en région et réalisant un Chiffre

d'Affaires (CA) de 24 millions d'euros, pour un effectif de près de 200

salariés dont 160 consultants. Elle a créé 2

filiales : SOFADEV et SODIE Belgique et possède des

participations dans CMD, ACSAN, Institut Lorrain de Participation (ILP),

EUREFI et SADEPAR.

Filiale commune d'ARCELOR, de la CDC (caisses des

dépôts et consignations) et du groupe ALPHA Conseil.

Un panel de

services complet et complémentaire

Actuellement, SODIE comporte 3 divisions afin d'exercer ses

missions de la manière la plus effective et lisible pour la

clientèle.

Les 3 divisions et leur rôle respectif sont :

Hommes et

territoires

dont le rôle est de :

· Préparer les hommes aux changements

(mobilité interne et externe, conseil et ingénierie en plan

social, étude d'impact social et territorial, reclassement collectif,

Outplacement individuel)

· Développer l'emploi (création

d'activités par le développement, création

d'activités par le salarié, externalisation d'activités,

ingénierie immobilière)

Demeter

dont le rôle est de :

· Développer des territoires (conseil aux

collectivités territoriales, diagnostique de sites et de bassins,

création et gestion d'agences de développement économique

ou de pepinières)

Talentis

dont le rôle est le :

· Développement ou transition de carrière

(gestion des parcours professionnels, Bilan de compétences,

évaluation-assessment-recrutement, outplacement individuel, coatching

individuel)

Chacune des 2 missions qui ont joué un rôle

déterminant sur le territoire de Soissons sur lequel j'ai

travaillé seront exposés plus en détails par la suite.

Exemple

d'intervention sur un territoire en difficulté : le cas du

Soissonnais

Caractéristiques du territoire

1.3.1.1 Un territoire avec ses

spécificités

La zone est située à proximité de grands

bassins de population :

- Le Bénélux,

- Le bassin Parisien,

- Le bassin Rhénan,

- La grande Bretagne ;

et jouit d'un réseau

d'infrastructures de communication largement développé.

Le réseau routier comprend :

- l'A4 vers Paris et l'Allemagne

- l'A26 vers l'Angleterre et l'Europe du

Sud

- l'A1 et la N2 vers Paris

et Bruxelles

- Le réseau aérien s'appuie sur

Roissy à moins d'une heure de Soissons, et Lille.

- Le réseau ferroviaire compte 3 Gares TGV

environnantes : Roissy, Haute Picardie et Reims.

Soissons, étant moins sous l'influence francilienne que

le sud de l'Aisne ou que le département de l'Oise, on y trouve des prix

fonciers plus attractifs. Compte tenu du contexte de reconversion

économique de la région, il devient facile d'obtenir des aides,

tant européennes (Fond Structurel Objectif 2, Pic Interreg), que

nationales (zones éligibles à la PAT et prime à l'emploi)

ou locales (exonération de taxes, fonds d'aides).

En complément, il existe une dynamique sur cette zone

qui permettra aux entreprises de trouver des partenaires à leur

écoute pour les accompagner tout au long de leur développement.

Les initiatives de travail en réseau et de synergies inter-entreprises

sont aussi fortement encouragées.

Soissons représente le second bassin d'emploi du

département. Ce bassin d'emploi qui se caractérise par sa

jeunesse (40% de la population a moins de 25 ans). l'agriculture y est

puissante et prospère., de grandes sociétés

agroalimentaires y sont localisées (Vico , Mc Cain). L'industrie

sucrière est aussi bien représentée.

Pour attirer les installations industrielles, Soissons a

aménagé le Parc d'activités du Soissonnais, sur 150 ha en

bordure de la RN2 dans un environnement de haute qualité (à

seulement 45 minutes de Roissy).

Soissons cherche aussi à se démarquer au niveau

technologique en se positionnant comme pôle national du logiciel libre,

à l'initiative de Soissons Technopôle.

Le développement économique passe, en sus de la

création d'activités endogènes, par l'implantation

d'activités exogènes contribuant au renouvellement du tissu

d'entreprises. La Picardie est en effet une région au taux naturel de

régénération - création d'entreprises - notoirement

insuffisant, nécessitant d'avoir largement recours à

l'implantation de nouvelles entreprises pour maintenir l'emploi.

1.3.1.2 Une

situation difficile

Sur le bassin d'emploi du Soissonais, 622 personnes issues de

quatre entreprises se sont simultanément retrouvées sur le

marché de l'emploi aux mois d'avril et mai 2002. Ce constat,

déjà problématique, ne prend pas en compte les impacts de

cette situation sur la sous-traitance qui ne sont, de loin, pas

négligeables.

La Préfecture de l'Aisne a pris l'initiative de lancer

un programme opérationnel de reclassement des salariés du

Soissonais, associant les ressources et compétences du Fonds Social

Européen, de l'Etat (DDTEFP de l'Aisne), du Conseil Régional de

Picardie, du Conseil Général de l'Aisne et du MEDEF du Sud-Aisne.

Afin de redynamiser le bassin d'emploi du Soissonnais, la Préfecture de

l'Aisne a ainsi mis en place un plan de reclassement ambitieux. Tenant compte

des spécificités de chacun et s'adressant à tous, ce

projet avait pris le parti d'accroître les chances de retour à

l'emploi : Financement d'actions de formation, aide à la

création d'entreprise, suivi individualisé. Les moyens offerts

aux salariés licenciés sont multiples.

Caractéristiques de l'intervention SODIE dans le Soisonnais

1.3.2.1

Préparer les hommes aux changements : le Reclassement

SODIE a pour rôle d'accompagner les entreprises dans

leur politique d'emploi et de les aider à anticiper leurs

évolutions (bilans de compétences, gestion des parcours

professionnels, évaluations) et à préparer les hommes aux

changements et à les accompagner dans cette démarche

(accompagnement des restructurations avec mise en place d'antennes emploi

reclassement, aides à la mobilité professionnelle et

géographique...).

En moyenne, durant les 15 dernières années, le

rythme annuel a été de 2 800 personnes accompagnées dans

leur mobilité interne ou externe.

Dans le cas de Soissons, l'antenne Emploi

reclassement avait pour mission « la reconversion des

hommes ».

Les mandants de cette missions étaient :

- L'Etat (Prefecture et DDTEFP)

- Le liquidateur des sociétés

- Les collectivités territoriales

- L'union Européenne (FSE)

La structure de portage de cette mission étant

l'Association pour le Programme Opérationnel de Reclassement du

Soissonnais (APORS)

Trois objectifs prioritaires ont été retenus

pour le reclassement des salariés :

· Mutualiser les moyens offerts aux salariés

licenciés afin de leur assurer des chances équivalentes de retour

à l'emploi, que ces personnes aient ou non

bénéficié d'un plan social.

· Développer les actions permettant

d'accroître les chances de retour à l'emploi (financement

d'actions de formation, aide à la création d'entreprise, aide

à la mobilité géographique).

· Renforcer l'accompagnement au retour à l'emploi

par l'intervention d'une cellule de reclassement inter-entreprises sur 18 mois,

assurant un accueil permanent des salariés concernés, tenant

compte de leurs spécificités (faible niveau de formation et de

qualification pour certains, expérience professionnelle mono-entreprise,

âge élevé, freins importants à la mobilité).

Les missions suivantes ont été confiées

dans ce cadre au cabinet SODIE, spécialisé dans la reconversion

professionnelle :

· Réalisation d'un bilan professionnel et personnel

de chaque bénéficiaire.

· Acquisition des techniques de recherche d'emploi et

d'entretien.

· Réalisation d'un projet professionnel individuel

adapté.

· Formation éventuelle permettant la

réalisation de ce projet.

· Suivi individualisé, actions de motivation et

redynamisation des individus.

· Prospection du marché de l'emploi.

Le comité de pilotage a également

décidé l'allocation d'aides financières à la

formation et de leurs règles d'attribution. Ces aides financières

avaient pour finalité d'aider à lever les freins

identifiés à la mobilité géographique (entretiens

d'embauche éloignés, déplacements nécessaires

à la reprise d'emploi ou à la formation, permis Véhicule

Léger , déménagements...), et favoriser la

création d'entreprises.

|

CHIFFRES CLES :

En 2002, sur 524 personnes suivies, 220 ont pu retrouver un

emploi.

Objectif sur 18 mois (à fin 2003) : accompagner 576

salariés licenciés pour motif économique

Coût total prévisionnel du projet :

1 953 213 euros sur 18 mois

(Part FSE : 35%)

Autres cofinanceurs : DDTEFP de l'Aisne, Conseil

régional, Conseil général, Fonds privés.

|

Le comité de pilotage a enfin mis en place un large

partenariat avec les structures proches des domaines de la formation (AREAF,

AFPA, organismes divers...), de l'emploi (ANPE, ASSEDIC, ...) ou de la

création d'entreprise (Agence de développement de l'Aisne, Cap

Développement).

L'objectif de cette mission était de reclasser 576

ex-salariés issus des sociétés liquidées A&R

Carton, Pecquet-Tesson et BSL industrie.

La mission était au début prévue pour une

durée de 18 mois mais sa durée a été

prolongé par la suite.

Les moyens qui ont été mis en place

étaient :

- une équipe de consultants spécialisés

et dédiés (plus d'une quinzaine simultanément sur

certaines phases de la mission)

- Les locaux étaient mis à disposition dans un

premier temps par A&R Carton (entreprise liquidée) puis par la

communauté d'agglomération.

1.3.2.2

Favoriser la création d'emploi : La revitalisation

économique du territoire.

SODIE a pour rôle de développer un territoire

rencontrant un certain nombre de difficultés en contribuant à la

revitalisation économique de celui-ci. Cette revitalisation passe par la

création d'emplois découlant de créations ou d'expansions

d'entreprises. Aussi, la mission de revitalisation économique instruit

des dossier de création et d'expansion d'entreprises afin d'aider le

porteur de projet ou l'entrepreneur dans sa démarche. SODIE accorde

également, dans ce cadre, des prêts à taux bonifiés

sans affectation dont le montant est défini en fonction des

créations d'emplois programmées sur les 3 ans du plan.

Pour Soissons, la mission d'aide à la création

d'emplois a été mandatée par le ministère de

l'industrie. Elle à pour principal objectif d'aider à la

création effective de 500 emplois. Cela signifie que la mission doit

accompagner 650 créations programmées.

La zone d'intervention recouvre plus que la simple zone de la

communauté d'agglomération du Soissonnais : elle recouvre la

Zone d'emploi INSEE n° 2207 (cantons de Braine, Oulchy-le-château,

Soissons (nord et sud), Vailly sur Aisne, Vic sur Aisne et

Villers-Coterêts).

Pour réaliser cette mission, un fonds d'intervention

spécifique à été libéré. Celui-ci

permet de mettre en oeuvre des prêts afin d'accompagner les projets

générateurs d'emploi.

La missions se déroule sur 27 mois au minimum (jusque

fin 2004) avec deux consultants spécialisés et

dédiés. Elle a été prolongée depuis.

Elle nécessite préalablement à

l'accompagnement de projets, l'identification de ces derniers. Aussi, dans

cette optique, il est nécessaire pour les consultants de :

- rencontrer les principaux acteurs du développement

local et d'annoncer aux élus locaux le rôle de la mission d'aide

à la création d'emplois afin de pouvoir déceler les projet

de création,

- d'effectuer un mailing des entreprises existantes afin de

détecter toute expansion possible,

- visiter les sites industriels des entreprises

liquidées afin de faciliter leur reprise,

- visiter le bassin d'emploi accompagné des consultants

étrangers de ACSAN afin de faciliter la prospection de projets

exogènes.

CONSULTANT

SODIE « indus »

Rencontre acteurs du développement

Mailing entreprises existantes

Visite des sites industriels à

« replacer »

Faciliter la prospection des projets

exogènes

Détection de projets

« dormants »

Détection de nouveaux projets

Etudes, accompagnement, octroi du

prêt...

Quels projet SODIE peut-elle aider ?

Les projets créateurs d'emplois ne sont

étudiés et fiancés par SODIE que s'ils répondent

à un certains nombre de critères.

Il doit s'agir de projet de type création, extension,

ou délocalisation d'entreprises

Pour les créations ou les extensions, les entreprises

doivent impérativement témoigner d'un besoin financier qui soit

lié à un investissement créateur d'au moins 3 emplois sur

3 ans et pouvant constituer un projet économique rentable.

Les délocalisations qui peuvent être

accompagnées par SODIE doivent nécessairement se

délocaliser à partir de la région Ile-de-France lorsqu'il

s'agit de contrats « Etat » ou

« USINOR », ou provenir d'une zone où il n'y a pas

d'intervention SODIE pour les autres clients.

En règle générale, il faut que les

entreprises aient une activité industrielle ou de service à

l'industrie, y compris si cette activité s'exerce dans le domaine

agroalimentaire. Sont donc exclus tous les commerces, l'hôtellerie, le

BTP et les transports (sauf la logistique, si les investissements sont

parfaitement identifiés et « non mobiles »)

Dans le cas d'un contrat passé avec une entreprise

privée, les activités concurrentes à celle du mandant sont

elles aussi généralement exclues.

1.3.2.3

Synergies existantes entre les départements

Il existe une réelle synergie entre les deux types de

mission industrialisation et reconversion.

En effet, d'une part lorsque la mission

« indus » reçoit des porteurs de projet ou des

entrepreneurs qui souhaitent embaucher des salariés, elle peut proposer

d'aller voir un consultant reclassement afin que celui-ci cherche dans son

fichier s'il ne possède pas de candidats répondant aux exigences

requises.

D'autre part, les consultants « indus » ou

« reclassement » lors de leur contact avec les

entrepreneurs vont toujours être à l'écoute d'informations

pouvant concerner toutes les missions SODIE. Si un consultant reclassement lors

de sa prospection afin de replacer certains candidats rencontre une entreprise

qui embauche car elle a un projet d'extension, il va aussitôt diriger

celui-ci vers un consultant indus afin qu'elle puisse bénéficier

de toute l'assistance nécessaire à son projet.

De surcroît, certains candidats de la mission

reclassement peuvent décider de recréer leur emploi

eux-même en devenant entrepreneur. Dans ce cas ils sont orientés

vers un entretien avec un consultant indus afin que celui-ci étudie la

faisabilité du projet et, le cas échéant, instruise un

dossier afin que le candidat bénéficie de toute l'assistance

(conseil et prêt) nécessaire à la réalisation de son

projet.

Enfin, nous noterons également que, souvent, le

préalable des missions d'aide à la création d'emplois est

l'élaboration d'un diagnostic sur les potentiels de reconversion des

sites et des entreprises liquidées.

Aussi pour la mission de Soissons, ce diagnostic a

été élaboré par Demeter, la division

spécialisée de SODIE et financé par le conseil

Régional de Picardie. Ce diagnostic avait précisément

comme objectif d'identifier les potentiels de reconversion des sites de A&R

Carton, BSL industrie et Pecquet-Tesson afin d'orienter les actions de

prospection de projets de manière efficace.

2.

Efficacité des missions « industrialisation ».

L'intervention du cabinet SODIE à Soissons comportait

un certain nombre de spécificités car les entreprises

fermées, en quittant un territoire déjà fragile, avaient

contribué à aggraver la crise d'un bassin d'activités

déclinant.

Aussi, pour cette mission, il ne s'agissait pas uniquement

d'effacer les traces qu'avaient laissé des entreprises fermées.

SODIE devait participer d'une part, à limiter les dégâts de

cette crise en replaçant les salariés nouvellement chômeurs

et, d'autre part, à effacer ce sentiment de crise en redynamisant le

territoire par le biais de créations d'emploi issues de nouvelles

implantations ou de croissance d'implantations existantes.

Dans cette partie nous nous intéresserons uniquement au

second pendant de la mission et tenterons de montrer l'efficacité du

cabinet SDODIE pour redéployer l'emploi d'un territoire.

Il est indispensable d'agir sur la création

d'emploi pour redynamiser un territoire et ceci par le biais d'une aide

à la création, au maintien, et à l'expansion

d'entreprise.

Dans ce cadre le cabinet SODIE propose une aide qui comporte

plusieurs volets spécifiquement élaborés afin d'être

les plus efficaces possible.

L'action du cabinet SODIE a un effet bénéfique

sur les entreprises et les emplois du territoire par le choix du type

d'entreprises aidées (2.1), par la prestation de conseil offerte aux

porteurs de projet5(*) (2.2)

par son rôle de financeur du BFR (2.3) et par son rôle de

« facilitateur » d'emprunt bancaire (2.4).

Cibler

l'intervention sur les entreprises créatrices d'emplois (taille et

secteur)

Le développement économique passe

nécessairement par l'entreprise.

SODIE dans sa mission d'aide à la création

d'emplois oriente son action vers les PME industrielles et de services à

l'industrie comme nous l'avons exposé au point 1.3.2.2.

Pourquoi l'action de SODIE se dirige-t-elle vers les PME

industrielles ?

Les PME :

cibles idéales pour redynamiser le territoire

L'importance du rôle des PME dans le

développement est un fait reconnu par de nombreux spécialistes,

experts, institutions nationales et internationales et acteurs du

développement. Il y a réellement un large consensus autour de la

capacité des PME à générer de la richesse, à

créer de l'emploi, à promouvoir la structuration des territoires

autour de régions motrices et à susciter l'émergence d'une

classe moyenne, vecteur d'un développement à effet

d'entraînement bénéfique et durable pour la diffusion des

fruits de la croissance.

En effet, agir en priorité sur les PME lors d'une

revitalisation de territoire comporte un certain nombre d'avantages :

-

|

93 % des entreprises Françaises ont moins de 10

salariés

99,9% des entreprises Françaises ont moins de

500 salariés

|

Les PME sont nombreuses (93% des entreprises françaises

ont moins de 10 salariés, 99,9% moins de 5006(*))

- Les PME disposent d'une grande efficacité

économique et sociale. En effet celle-ci ont une capacité de

résistance à la crise et donc elle ont une nette contribution au

maintien et à la croissance des emplois en période de faible

croissance7(*).

- Les PME sont, en période de crise ou en zone

sinistrée, un moyen efficace pour répondre à un besoin

d'adaptation radical des agents économiques en termes

de flexibilité et de décentralisation8(*).

- Les PME sont indispensables à l'implantation

d'unités de production plus importantes9(*)

Suivant ce raisonnement, la majorité des territoires

en crise mettent l'accent sur le développement de leur tissu

d'entreprises en favorisant en premier lieu les PME. Par exemple, la

Région Nord-Pas-de-Calais10(*) préconisait, pour faciliter la création

d'emplois une action en trois temps favorisant la création d'entreprise

axée sur les PME:

- L'accompagnement à la création

d'entreprises

- Le financement de la création d'entreprises

- La pérennisation de ces créations

Aussi l'action de reconversion des territoires que pratique

SODIE se tourne vers un accompagnement de celles-ci en trois phases : La

détection des projets, l'étude de ceux-ci et leur financement

(qui implique leur suivi).

- La détections des projets

Il s'agit dans un premier temps de faire émerger sur le

bassin d'emploi des projets « dormants » en organisant une

prospection systématique du bassin d'emploi.

- L'étude des projets

Le consultant, en liaison avec le porteur de projet, va

analyser le projet et le valider sur le plan commercial, technique et

humain.

Le consultant accompagne ensuite le porteur de projet dans la

construction de son plan d'affaires.

- Le financement des projets

Les financements accordés aux entreprises sont

réalisés sous la forme de prêts à moyen terme, sans

garantie destinés à l'investissement immatériel (Besoin en

fond de roulement).

SODIE contribue également à diriger les porteurs

de projets vers les aides locales, régionales et nationales dont ils

peuvent bénéficier sur le bassin d'emploi.

- suivi des projet

Enfin, il existe un suivi de l'entreprise qui consiste à

« épauler » le chef d'entreprise sur ses trois

à cinq premières années (correspondantes à

l'échéance du prêt) afin d'éviter et de

prévenir les défaillance éventuelles et ainsi contribuer

à la pérénisation des emplois créés.

Nous venons de montrer en quoi l'action qui consiste à

faciliter la création des PME est efficace pour un territoire en

difficulté et quelles en sont les phases. Nous allons maintenant montrer

pour quelles raisons (en plus de la raison de son héritage historique),

le cabinet SODIE cible-t-il les entreprises industrielles et de services

à l'industrie.

Les entreprises

industrielles : cible idéale pour développer l'emploi

Le fait de favoriser les entreprises industrielles dans la

volonté de recréer de l'emploi sur un territoire trouve son

origine dans 3 constatations :

- les entreprises industrielles sont plus créatrices

d'emplois

- les entreprises industrielles sont mieux capitalisées

(facteur de durabilité)

- les entreprises industrielles sont plus demandeuses de

conseil (facteur de durabilité)

Entreprises

industrielles : fortement créatrices d'emplois.

Selon les statistiques de l'APCE, on observe que les

créations d'entreprises industrielles ont eu pour conséquences

plus de créations d'emplois que les autres activités :

|

Moyenne

en salariés

|

Industrie

|

BTP

|

Services

aux entreprises

|

Toutes activités

|

|

Création

|

1,3

|

1,1

|

0,7

|

0,7

|

Source : APCE [1998] « Les

créateurs et créations industriels : profil,

évolution, taux de survie »,

Fiche Décideur - APCE - Observatoire, juin.

On note par ailleurs que pour les entreprises

industrielles :

- 62 % n'ont pas de salarié au démarrage,

contre 72 % pour l'ensemble des activités.

- 17 % ont, dès les premiers mois de leur

création, au moins 3 salariés contre 15 % dans la

construction, 5 % dans les services aux entreprises et 8 % pour

l'ensemble des activités.

- 34 % des créateurs industriels envisagent

d'embaucher dans l'année à venir, contre 24 % pour les

créateurs toutes activités.

Entreprises

industrielles : une plus forte capitalisation initiale

Comme nous le démontrerons par la suite, les

entreprises ayant un niveau de capitalisation fort au démarrage

augmentent leur taux de survie.

Or, les entreprises industrielles disposent en moyenne de plus

de capitaux initiaux que les autres entreprises.

Selon les statistiques de l'APCE, on constate que même

si le montant des capitaux initiaux mobilisés pour les entreprises

industrielles est plus fort que dans les autres secteurs, il demeure faible. La

structure par tranche de montants de capitaux est la suivante :

|

En %

|

Industrie

|

BTP

|

Services aux entreprises

|

Toutes activités

|

|

Moins de 50 KF

|

44

|

63

|

58

|

53

|

|

50 à 100 KF

|

27

|

24

|

22

|

23

|

56%

17

47%

13

|

|

|

|

|

|

250 à 500 KF

|

7

|

2

|

5

|

6

|

|

500 et plus

|

6

|

1

|

5

|

5

|

Source : APCE [1998] « Les

créateurs et créations industriels : profil,

évolution, taux de survie »,

Fiche Décideur - APCE - Observatoire, juin.

30 % des créateurs industriels ont mobilisé au

moins 15 000 €.

25 % ont bénéficié d'un prêt

(contre 22 % pour l'ensemble des secteurs d'activités, 20 %

pour le BTP et 14 % pour les services aux entreprises).

10 % seulement ont une ou des personnes morales à

leur capital, à peine plus que pour l'ensemble des activités

(7 %).

Néanmoins, il faut relativiser cet argument dans la

mesure où structurellement les entreprises industrielles

nécessitent plus de capitaux du fait de leurs investissements en

machines. C'est pourquoi en effet, on constate qu'en ce qui concerne le taux de

survie, celui-ci est supérieur dans le secteur industriel mais pas de

manière significative. En effet, l'observation par l'APCE de la

génération 1987, cinq ans après, montre un taux de survie

des créateurs ex-nihilo de l'industrie (hors IAA) de 48 % (à

comparer au taux toutes activités de 46 %) ; à 7 ans,

le taux est de 38 % (moyenne 37 %).

Entreprises

industrielles : plus consommatrices de conseil

Le conseil, comme nous le montrerons également par la

suite (point 2.2) est un facteur favorisant la santé et la

pérennité des entreprises.

Or, on constate que les entreprises industrielles ont tendance

a avoir un recours plus prononcé pour ce type de services que les

entreprises des autres secteurs (63% contre 52%), que se soit avant ou

après leur création.

|

En %

|

Industrie

|

BTP

|

Service aux entreprises

|

Toutes activités

|

|

Appel au conseil

|

63

|

53

|

49

|

52

|

|

Appel à 5 heures de conseil

|

32

|

25

|

22

|

23

|

Source : APCE [1998] « Les

créateurs et créations industriels : profil,

évolution, taux de survie », Fiche Décideur - APCE -

Observatoire, juin.

Les entreprises industrielles préparent davantage

leurs projets en conduisant des études :

|

En %

|

Industrie

|

BTP

|

Service aux entreprises

|

Toutes activités

|

|

Etude financière

|

71

|

57

|

63

|

62

|

|

Etude technique

|

41

|

21

|

35

|

31

|

|

Etude de concurrence

|

41

|

23

|

35

|

36

|

Source : APCE [1998] « Les

créateurs et créations industriels : profil,

évolution, taux de survie », Fiche Décideur - APCE -

Observatoire, juin.

Les entreprises industrielles sont donc plus créatrices

d'emplois que les autres secteurs de l'économie et disposent de deux

caractéristiques (capitalisation supérieure et recours accru au

conseil) qui augmentent leur pérennité. Aussi, l'action de SODIE

vers le secteur industriel est judicieux pour faciliter la création

d'emplois pérennes sur un territoire.

Favoriser la

pérennité des entreprises et de leurs emplois :

l'activité de conseil

Nous allons montrer dans cette section que l'activité de

conseil est décisive pour faciliter la création et augmenter la

pérennité des entreprises. Néanmoins, nous observerons que

peu d'entreprises y ont recours et ceci essentiellement pour des raisons de

coûts.

Dans ces circonstances, il apparaît donc qu'une

activité de conseil « gratuite » comme celle offerte

par le Cabinet SODIE a une influence positive sur la création d'emplois

et sa pérennisation.

Constat sur

les entreprises

une mauvaise anticipation et une méconnaissance du

marché réduit la durée de vie

L'activité de conseil est très utile pour

faciliter la création, le développement et le maintien des PME

car certaines des difficultés rencontrées par les porteurs de

projets/entreprises provient de mauvaises anticipations dans les domaines de

l'approche du marché, de l'embauche, des prévisions

financières, et dans la définition des tâches...

En effet, une nouvelle entreprise est, dès sa

première année d'existence, fragile et exige une réelle

capacité d'adaptation.

On constate que dès la première année

après sa création, le taux de « casse » est

élevé (25% contre 11% pour les sociétés tout

âge confondu).

Ce chiffre démontre l'inadaptation des nouveaux chefs

d'entreprise au monde économique. Cette capacité d'adaptation est

à nouveau nécessaire la 2ème ou 3ème année

surtout pour les créateurs de logique entrepreneuriale ; ces derniers

sont très fréquemment tenus de réadapter produit,

clientèle, organisation du travail...

Cette capacité d'adaptation est liée à

« l'acceptation et à la bonne connaissance des pratiques

concurrentielles, du secteur d'activité et des règles de

rentabilité »11. Elle l'est tout autant

à la qualité d'analyse et d'adaptation stratégique,

même si de nombreux chefs d'entreprises ne savent pas conceptuellement ce

qu'est la stratégie. Les modes d'adaptation sont très

dépendants du type d'entreprise et de son champ d'activité, et

demeurent donc liés à la capacité de provision,

d'organisation, de planification du créateur.

Ce qui apparaît déterminant pour

pérenniser une entreprise, c'est à la fois

« la bonne connaissance de l'environnement, la reproduction de ce

que l'on sait faire ou de ce que l'on a vu faire, la motivation. La

préparation méthodique, la capacité stratégique,

l'appel au conseil n'apparaissent pas ici comme à défaut

d'être habituellement utilisés ; mais ce seront des

caractéristiques communes aux créateurs développeurs

d'emploi. »11(*)

La

non-connaissance du marché

Selon l'APCE, les créateurs sont trop peu conscients

des difficultés générées par la concurrence (15,5%)

et par la clientèle (17%). Ces créateurs ont un taux de

mortalité de 38 à 41% dans les 3 ans.

En effet peu de créateurs se préoccupent de ces

questions avant de s'implanter :

- beaucoup estiment que c'est à l'Etat d'intervenir

pour les garantir contre la concurrence et les pratiques qu'ils estiment

déloyales

- peu pratiquent une vérification nominative de la

clientèle potentielle, de ses attentes, de ce que leur apporte la

concurrence, ainsi que des pratiques commerciales propres à leur secteur

d'activité dans la région où ils se trouvent.

|

« Un trait est commun à la plupart des

cessations à savoir une trop grande inadéquation entre un projet

de création souvent peu élaboré et vérifié

et la réalité économique ; la correction de cet handicap

(la préparation de la création ou la prise de recul pour analyser

les difficultés) se heurte à la culture des créateurs qui

vivent au jour le jour sans prévoir ni solliciter d'appui pour choisir

la meilleure solution. D'autres ont la culture du recul, mais sont

déconnectés de la réalité économique dans

laquelle ils sont immergés. »12(*)

|

Enfin, un dernier argument pour appuyer le fait que la

pérennité des entreprises est déterminée par une

méconnaissance du marché (et une mauvaise préparation en

amont), est présenté dans une étude de l'APCE13(*).

Celle-ci identifie 5 principales causes de cessation14(*) pour les nouvelles

entreprises :

1. La culture du créateur, son expérience dans

la vie économique, dans le secteur d'activité, sa capacité

d'analyse et d'adaptation, et bien sûr sa motivation ;

2. La connaissance pointue de la clientèle, de

la concurrence, des pratiques commerciales du secteur d'activité et la

capacité de s'y adapter et de s'y "imposer" en confiance ;

3. La suffisance et la qualité des moyens disponibles,

qu'il s'agisse de fonds propres, d'emprunt ou de crédit court

terme, ou qu'il s'agisse des ressources humaines (associé,

conjoint, personnel polyvalent...) ;

4. La conjoncture du moment et les accidents imprévus

(divorce, maladie grave, incendie...).

(5.) Pour les entreprises nouvelles en développement

s'ajoutent les difficultés relatives au financement aléatoire

d'un développement trop rapide.

Le cabinet SODIE ne peut bien évidemment pas agir sur les

point 1 et 4. Néanmoins, son action peut cibler et limiter les causes

2,3 et 5.

Nous allons exposer tout d'abord les caractéristique du

conseil au PME puis nous observerons en quoi le conseil sur lequel SODIE axe

son action peut être un déterminant important de la

création d'emploi.

Les Pme ont

peu accès au conseil

On constate qu'en règle générale et

d'après un rapport de la CDC15(*), il existe une faible prise en compte de la dimension

financière du projet, puisque plus de 70 % des créateurs

interrogés n'ont pas fait d'étude financière de leur

projet ou alors de façon très approximative.

Lorsque cette étude a été

réalisée, c'est avant tout pour apprécier de

manière globale la viabilité du projet (41.6 %), plus rarement

pour obtenir un crédit (22.5 %) et presque jamais pour

évaluer le besoin en fonds de roulement (2.8 %). De sorte que

l'essentiel des apports (10 k€ pour les entreprises individuelles et 15

k€ pour les sociétés) est affecté aux moyens de

production, le solde, en général insuffisant, allant

à la constitution du fonds de roulement.

Ce rapport montre également qu'une large

majorité de créateurs - 80 à 90% - n'engagent pas

d'étude précise de leur marché et des modalités

techniques de leur activité.

Les études préalablement

réalisées

|

Étude précise

|

Étude approximative

|

Pas d'étude

|

Analyse du marché

|

16.1 %

|

20.5 %

|

63.4 %

|

|

Analyse technique

|

12.7 %

|

9.7 %

|

77.6 %

|

|

Analyse financière

|

29.3 %

|

21.7 %

|

50.0 %

|

Source : Caisse des Dépôts et

Consignations, APCE & Banque du développement des PME

[2000] « Le financement des plus petites créations

d'entreprises ».

Même dans le cas, plus fréquent, où une

étude financière a été réalisée

(29,3+21,7%), les conditions de sa mise en oeuvre sont assez largement "

artisanales " puisque alors 60% de celles-ci sont réalisées par

le créateur lui-même.

Aussi ont peu retenir que le conseil est peu mis en oeuvre

pour la phase de création.

Pour les phases de développement, le recours au

conseil par les PME en activité n'est pas une opération neutre ni

sur le plan financier, ni sur le plan organisationnel.

En effet, les honoraires moyens (de 1 735 à 2 480 euros

par jour) dépassent largement les possibilités des PME16(*).

De surcroît le recours au conseil implique de nombreuses

transformations qui peuvent parfois s'avérer fondamentales et remettre

en cause profondément le fonctionnement classique de la PME : le conseil

induit souvent de formaliser ce qui est informel, d'expliciter ce qui est

implicite, d'avoir une vision de moyen terme pour ce qui n'est d'habitude pas

planifié... En somme, le conseil peut s'avérer un facteur qui

remet en cause les principales caractéristiques spécifiques de la

PME. On dira que le conseil peut être un facteur de

« dénaturation de la PME ».17(*)

|

Raisons du non recourt au conseil par les

Pme

|

|

|

|

coûts élevés du conseil

extérieur

conseil pas adapté aux besoins

conseil est de nature trop générale

information sur le conseil extérieur

insuffisante

|

40%

26%

22%

17%

|

|

|

|

|

|

C'est pour ces deux raisons que les PME n'ont que rarement

recours au conseil. En effet, les résultats de l'enquête ENSR

Enterprise Survey 1997 confirment ces entraves. « Les

barrières les plus perçues par les PME relèvent des

ressources (coûts élevés du conseil extérieur, 40%

des répondants), du contenu du conseil (le conseil n'est pas

adapté aux besoins, 26% des répondants; le conseil est de nature

trop générale, 22% des répondants) et de l'information

(information sur le conseil extérieur insuffisante, 17% des

répondants) ». On notera par ailleurs que les

résultats de l'enquête ENSR Enterprise Survey 1997 montrent que

les barrières en matière d'information sont plus

fréquemment citées par les très petites et petites

entreprises.

Les principales barrières au recours au conseil par les

PME peuvent être classées de la façon suivante18(*):

- ??Barrières liées aux ressources;

- ??Barrières liées au contenu du conseil;

- ??Barrières liées à la

disponibilité de l'information;

- Barrières liées à la mise en pratique du

conseil.

On peut ainsi retenir que le conseil aux PME est peu mis en

oeuvre (tant avant la création que durant ces différentes phases

de vie) et ceci en partie à cause de son coût.

Le conseil

aux PME est un des facteurs de survie et de croissance

On constate néanmoins que ce faible recours au conseil

n'est pas bénéfique à la création d'emplois dans la

mesure ou la survie des PME dépend pour une part de leur recours au

conseil. On constate Que les créateurs bénéficiant d'un

accompagnement et d'un suivi approfondis se caractérisent par un

meilleur taux de survie.

|

« Selon les enquêtes menées par

l'ADIE, l'amélioration des taux de survie varie entre 10 et

20 points selon l'intensité du conseil. Il semble

maintenant nécessaire de préciser le contenu du rôle

joué par les organismes d'appui19(*) ».

|

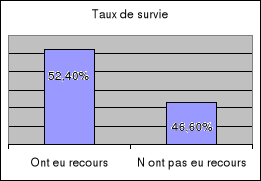

En ce qui concerne les PME quel que soit leur phase du cycle de

vie, on constate 6 points de différence de taux de survie entre les

entreprises ayant et n'ayant pas recours au conseil.

Taux de survie en fonction du recours au

conseil

|

Ont eu recours

|

N'ont pas eu recours

|

|

Taux de survie

|

52,4%

|

46,6%

|

|

% de créateurs/repreneurs

|

52,5%

|

47,8%

|

Source : APCE (fichier Sirene - Génération 1987 -,

traitement APCE) in Guérin Isabelle, « Les

clefs du succès de la création d'entreprise par des

chômeurs», A contribution to the ILO Action Programme: Enterprise

Creation by the Unemployed -Microfinance in Industrialized Countries, 2000.

Réponse du

cabinet SODIE : l'activité de conseil

Selon certaines études, trois groupes de facteurs

principaux influençant le recours au conseil extérieur peuvent

être identifiés:

- les facteurs relevant de l'entreprise (taille, secteur

d'activité, âge, degré d'internationalisation, attitudes

à l'égard du Marché européen) ;

- les facteurs relevant de l'entrepreneur (niveau de

formation, attitudes à l'égard du conseil) ;

- les facteurs relevant du cycle de vie de l'entreprise.

Ces facteurs sont présentés dans le tableau ci

dessous.

Tableau : Profils des entrepreneurs et des

entreprises ayant recours au conseil extérieur

Facteurs liés à l'entreprise

|

|

Taille de l'entreprise: Plus l'entreprise est petite,

moins elle recourt au conseil. De plus, les petites entreprises ont

principalement recours au conseil en matière financière tandis

que les grandes entreprises ont une consommation de conseil couvrant un spectre

plus large.

???Secteur: les entreprises manufacturières ont

davantage recours au conseil que celles des services.

???Age de l'entreprise: à l'exception des

entreprises en création, la demande de conseil est plus

élevée dans les entreprises plus anciennes.

???L'internationalisation et l'orientation

internationale d'une entreprise accroissent son recours au conseil.

???Les entreprises qui perçoivent des défis dans

la construction du Marché Unique ont davantage recours au conseil

extérieur que les autres.

|

|

Facteurs liés à

l'entrepreneur

|

???

|

???

Les entrepreneurs ayant un niveau de formation initiale

élevée, orientés vers la croissance et opportunistes ont

davantage recours au conseil extérieur.

|

|

Facteurs liés au cycle de vie

|

|

Phase de création: la demande de conseil

concerne le développement et l'examen du projet ou les formalités

administratives.

???Phase de croissance: utilisateurs actifs de conseil

extérieur dans des domaines variés.

???Phase de maturité: utilisateurs

sélectifs de conseil extérieur.

|

Sources: ENSR Enterprise Survey 1997.

Le type de conseil extérieur que SODIE va dispenser

concerne essentiellement les besoins de l'entreprise en fonction des

différentes phases du cycle de vie d'une entreprise. C'est donc ce

dernier facteur qui concerne directement notre étude.

On peut alors classer le conseil extérieur qu'offre

SODIE en trois catégories (en fonction des phases du cycle de vie) :

Etudes préalables

·

CREATION

??Le conseil concernant la phase de

création : plan d'affaire étudiant le projet

global, la viabilité commercial (le produit, le marché, la

politique commerciale), les moyens de production et la viabilité

technique, la viabilité économique (structure financière,

charges externes, plan de financement...)

CROISSANCE

·

Crise

??Le conseil lié aux phases d'évolution et

de croissance : plan d'affaire plus spécifiquement

axé sur le nouveau marché et le financement de cette croissance

(viabilité commerciale et économique du projet d'extansion).

·

CROISSANCE

Le conseil extérieur concernant les

périodes de crise : très spécifique

à chaque cas.

Phase de

création : Aide au montage du business plan

Le Business plan ou plan d'affaire

réalisé par le cabinet SODIE avec le porteur de projet permet

à l'entreprise de convaincre un grand nombre de partenaires

INTRODUCTION 5

1. SODIE 8

Une société en mouvement 8

Apprentissage sur le secteur sidérurgique (1983 - 1986)

9

Ouverture à d'autres secteurs (1986 - 1990) 9

Elargissement à l'activité de reconversion des

hommes (1991 - 1995) 9

La route vers l'indépendance d'USINOR-SACILOR (1995

à aujourd'hui) 10

Aujourd'hui 10

Un panel de services complet et complémentaire 11

Hommes et territoires 11

Demeter 11

Talentis 11

Exemple d'intervention sur un territoire en

difficulté : le cas du Soissonnais 12

Caractéristiques du territoire 12

Caractéristiques de l'intervention SODIE dans le

Soisonnais 13

2. Efficacité des missions

« industrialisation ». 19

Cibler l'intervention sur les entreprises créatrices

d'emplois (taille et secteur) 20

Les PME : cibles idéales pour redynamiser le

territoire 20

Les entreprises industrielles : cible idéale pour

développer l'emploi 22

Favoriser la pérennité des entreprises et de

leurs emplois : l'activité de conseil 25

Constat sur les entreprises 25

Réponse du cabinet SODIE : l'activité de

conseil 32

Faciliter les démarrages d'entreprises et la

croissance des entreprises existantes : financement du BFR 37

Rappel de la définition du BFR 37

Problème récurrent du fonds de roulement trop

faible 40

Résolution du problème par SODIE 43

Encourager la création d'entreprises et augmenter

leur taux de survie : augmenter les capitaux disponibles 47

Le manque de capitaux... 47

Solution proposée par SODIE : faciliter

l'accès aux capitaux par l'effet levier du prêt SODIE. 49

Solution proposée par SODIE : faciliter

l'accès aux capitaux en réduisant l'asymétrie

d'information 50

Conclusion 59

Annexes 62

Présentation de SODIE et de ses missions sur le

Soisonnais. 64

Création d'entreprise dans l'Aisne (02) 65

Exemple de programme Régional de la création

d'entreprise 66

Rôle des d'organisme d'appui à la création

d'entreprises : limites rencontrées et propositions d'ILO 67

Les créateurs et création industriels :

profile, évolution, taux de survie. 68

72% des nouveaux chefs d'entreprise démarrent avec moins

de 100.000 F de capitaux initiaux. Qui sont-ils ? 69

Dix ans de création d'entreprise (1993-2002) pour situer

les évolutions marquantes 70

Premier mois d `activité des nouvelles

entreprises : eccart entre prévisions et réalisations. 71

BIBLIOGRAPHIE 72

Exemple du contenu du Plan d'affaire SODIE.

Le plan d'Affaire permet la crédibilisation des projets

(Si le cabinet SODIE participe à l'élaboration du plan d'affaire

d'un projet, et y contribue financièrement, les autres partenaires y

croient d'avantage).

Enfin, le conseil du cabinet permet la validation et la mise

en cohérence globale du projet (qui permet d'augmenter le taux de survie

de l'entreprise).

On note aussi que lorsqu'un créateur d'entreprise sur

deux déclare avoir réalisé, en général lui

même, une étude financière, c'est avant tout pour

apprécier globalement la viabilité de son projet (41.6 % -

données APCE ) et plus rarement dans une perspective de bancarisation

(obtenir un crédit et ouvrir un compte pour près de 32 %).

L'étude financière ne vise pas " vraiment " à

apprécier les fonds qu'il est nécessaire de réunir et

encore moins ceux qui permettront à l'entreprise de fonctionner au

quotidien (le besoin en fonds de roulement).

SODIE par son action de conseil et d'assistance au montage du

plan d'affaire permet de palier à cette carence car son Plan d'affaire

est complet et traite de tous les points nécessaires.

Aussi, il permet de mieux évaluer les risques et donc

les « éviter » et il permet de donner plus de

consistance au projet du fait de la signature d'un expert et d'ainsi

conférer au projet une confiance plus importante de la part des

partenaires financiers recherchés.

Phase de

croissance : Aide à la décision

Le conseil SODIE permet de conforter ou d'infirmer une

stratégie d'expansion ou de création.

Il permet également à l'entreprise de

posséder une sorte de tableau de bord.

Le processus est le même que pour une

création : le conseil SODIE permet de mieux évaluer les

risques de la croissance, de mieux évaluer les enjeux et ainsi

d'éviter les risques. Par ailleurs, il permet de donner plus de

consistance au projet du fait de la signature d'un expert et d'ainsi

conférer au projet de croissance une confiance des partenaires

financiers plus conséquente.

Le suivi

Le suivi des porteurs de projet et de leur projet est

également un point important. Cette fonction est appelé fonction

de Monitoring.

Cette fonction assure, à des degrés divers, le

suivi de l'activité du créateur et ceci,

généralement, pendant une période allant d'une à

cinq années20(*).

Il s'agit dans ce cas de prévenir tout risque de défaillance.

Dans tous les projets auxquels SODIE participe

financièrement cette fonction de monitoring est assuré.

La fonction de monitoring est

généralement mise en oeuvre par les organismes d'aide

à la création d'entreprise ou de finance solidaire, mais celle-ci

peut tout de même ne pas être assurée pour les 3 raisons qui

seront énoncées par la suite (2.4.3 - 3ème

point).

Sur les territoires de missions « indus »,

le monitoring est assuré par SODIE qui prend leur relais lorsque ces

organismes ne sont pas « actifs ».

Ainsi nous avons montré que le conseil (lors de la

création ou des phases de croissance d'une entreprise) est un facteur

décisif pour la pérennité de l'entreprise (et donc de

l'emploi) alors que celle-ci n'y fait que rarement appel.

Or, le cabinet SODIE de par son action de conseil

« gratuit » permet de borner le projet de création

ou de croissance afin d'éviter les écueils et permet donc de

palier à cette carence, favorisant ainsi un surcroît de

création et de pérennisation des emplois créés.

Faciliter les

démarrages d'entreprises et la croissance des entreprises

existantes : financement du BFR

Un des problèmes récurrents des PME

françaises, qui les limite dans leur croissance (et donc dans la

création d'emplois) est le problème du financement de leurs

besoins en fonds de roulement (BFR).

En effet, lorsqu'une entreprise voit son CA progresser

rapidement, la croissance du BFR est souvent plus rapide que la croissance du

Fond de roulement (FR) et, par conséquent, l'entreprise voit

apparaître une trésorerie qu'il faudrait satisfaire. Elle est donc

confrontée soit au risque de ne soit pas pouvoir satisfaire toute la

demande, soit face à des problèmes de trésorerie qui

peuvent la conduire à sa perte21(*).

Rappel de la

définition du BFR

|

EMPLOIS

|

RESSOURCES

|

|

B.F.R.

|

F.R.

|

|

Trésorerie négative

|

Les BFR sont essentiellement des besoins d'exploitation

liés directement au cycle d'exploitation de l'entreprise (production,

échanges commerciaux):

- les besoins d'exploitation résultent principalement

des stocks et des crédits consentis à la clientèle;

- les ressources d'exploitation proviennent surtout des

crédits fournisseurs, des délais de paiement accordés par

divers organismes (sécurité sociale, administration fiscale)...

Il existe aussi des BFR hors exploitation liés

à des opérations de répartition indépendantes du

cycle d'exploitation (impôts sur les bénéfices,

dividendes).

Aussi le BFR se décompose t-il:

- besoin en fonds de roulement d'exploitation (BFRE);

- besoin en fonds de roulement hors exploitation (BFRHE).

-

Livraison de matières premières

|

Début du processus de production

|

Règlement de la facture d'achat des matières

premières

|

Fin du processus de production

|

Livraison du produit fini

|

Règlement de la facture de vente du produit fini

|

|

|

|

|

|

|

t0

|

t1

|

t2

|

t3

|

t4

|

t5

|

|

|

|

|

|

Duree de stockage des matieres premieres

|

Durée du processus de production

|

Durée de stockage du produit fini

|

|

|

|

|

|

|

|

Delai de reglement des dettes envers les fournisseurs

|

|

|

Delai de recouvrement des creances sur les clients

|

|

|

|

|

|

|

|

Duree de financement du cycle d'exploitation

|

|

|

Source :

www.comptanoo.com

La variation du BFR dépend des conditions de

l'exploitation. Ainsi, une réduction dans le cycle d'exploitation devra

t-elle se traduire par une réduction du BFRE. L'inverse se

vérifiant également, il peut donc provoquer des

difficultés financières pour l'entreprise en question.

Le schéma (COMPTANOO.COM) ci-dessus met en

évidence que le BFR peut croître pour divers raisons :

- augmentation des durées de stockage (diminution de

la rotation des stocks);

- augmentation de la durée du processus de

production;

- diminution des délais de règlement des dettes

envers les fournisseurs;

- augmentation des délais de recouvrement des

créances sur les clients.

Ces différents cas de figure se présentent

souvent aux entreprises quel que soient leurs domaines, caractéristiques

ou niveau de santé financière. Tous ces points sont bien

évidemment étudiés avec la plus grande attention par le

consultant SODIE afin de déterminer au mieux le niveau de BFR de

l'entreprise suivie.

Le BFRE présente deux caractéristiques

fondamentales:

· il dépend directement du niveau

d'activité de l'entreprise. Toute variation du chiffre

d'affaires se traduira par une variation du BFRE. Au niveau de

l'établissement de prévisions, le rapport BFRE/CA reste stable,

à conditions d'exploitation d'inchangée.

On pourra essayer de diminuer le BFRE en améliorant

les conditions d'exploitation. Le besoin de financement d'un cycle

d'exploitation existe entre le moment où l'entreprise règle

à son fournisseur la facture d'achat des matières

premières et le moment où son client règle la facture des

ventes de produits finis.

Néanmoins il est presque inéluctable qu'une

entreprise en croissance voit son BFR augmenter.

Si elle ne peut augmenter son fonds de roulement de

manière équivalente, sa trésorerie devient

négative, ce qui engendre son lot de conséquences

négatives pour l'entreprise.

· il est fonction de la part de la valeur ajoutée

dans le chiffre d'affaires. Plus l'entreprise ajoute de valeur aux achats (sous

forme de charges salariales essentiellement), plus le BFRE est

élevé pour un même chiffre d'affaires.

Une entreprise saine, en croissance et qui dégagerait

un pourcentage de valeur ajoutée mirobolant pourrait donc rapidement

voir sa trésorerie passée dans le rouge alors même que

l'entreprise semblerait avoir un avenir « radieux » et

projetterait d'embaucher.

Plus techniquement, le BFR est composé :

- d'une partie stable, correspondant au minimum de BFR

dans l'année,

- d'une partie variable, correspondant aux

fluctuations du chiffre d'affaires ou aux décaissements au cours du mois

qui viennent l'augmenter (salaires, fournisseurs) et aux décaissements

qui le réduisent (clients).

La partie stable doit être financée par des

besoins permanents (fonds de roulement, FR).

La partie variable (fluctuations) doit être

financée par la trésorerie.

De la variation du Fonds de Roulement (qui

dépend de la stratégie d'investissement et de financement de

l'entreprise, et de la variation du BFR, liée aux conditions de

l'exploitation) dépend la variation de

trésorerie22(*).

Le FR dégagé sert au financement du BFR

engendré essentiellement par l'exploitation du BFRE. Le solde est

employé en trésorerie positive.

Quand il y a insuffisance (BFR>FR), il faut recourir

à un financement à court terme à défaut duquel

l'entreprise se retrouve dans une situation

délicate.

Aussi peut-on dire que le BFR est « le besoin de

financement du cycle d'exploitation » que l'on estime devoir

être couvert par des capitaux permanents. Cependant, il

devra être couvert, au moins partiellement, par des ressources stables

(FR).

Or, on constate qu'en France, un des problème

récurant que rencontrent les entreprises en début de croissance

ou en forte expansion est que leur FR est trop faible et ne permet donc pas

d'assurer la croissance de leur CA. Leur BFR augmente plus vite que leur Fonds

de roulement. Or, « C'est la cohérence des fonctions de

l'entreprise qui détermine ses performances »23(*). Ainsi, l'entreprise

saine et en croissance sera soit confrontée à

l'impossibilité de croître, soit confrontée à des

problèmes financiers engendrés par cette croissance.

Problème

récurrent du fonds de roulement trop faible

|

Dans la phase de préparation de leur

projet, 83% des créateurs ont contacté au moins une

banque.

|

On sait que près de 83% des créateurs ont

contacté, dans la phase de préparation de leur projet, au moins

une banque, vraisemblablement la banque qui gère leur compte personnel.

Cette démarche vise essentiellement à ouvrir un compte et, pour

une trop faible partie d'entre eux, à négocier

l'autorisation d'un découvert ou d'une ligne d'escompte.

Ainsi, seul un créateur sur deux (44.9%) a recours au

découvert bancaire. En outre, ce découvert est d'un très

faible montant pour les deux tiers d'entre eux (inférieur à

1500€ dans 35% des cas et compris entre 1500 et 3000 € dans 33 % des

cas). Lorsqu'il est obtenu c'est moyennant une garantie personnelle dans un cas

sur cinq 24(*).

C'est pourquoi on peut aisément conclure qu'une

entreprise en création ne peut compter sur une autorisation d'un

découvert important pour financer son BFR.

Il lui faut donc plutôt prévoir dans son plan de

financement une trésorerie suffisante pour le financer.

Le plan de financement initial simplifié selon

le statut juridique de l'entreprise créée :

|

Entreprise individuelle

|

Société

|

|

Apport initial

|

61 803 F

|

94 053 F

|

|

- Dépenses

|

- 50 351 F

|

- 139 591 F

|

|

+ Concours bancaires à moyen et long terme à

l'entreprise

|

-

|

+ 63 242 F

|

|

Solde

|

+11 452 F

|

+ 17 704 F

|

Source : CDC/BDPME/APCE

Or, comme ce tableau le fait apparaître, une des

caractéristiques majeures des créations est que les

sociétés, comme les entreprises individuelles,

démarrent avec un fonds de roulement extrêmement

faible (le solde positif n'est que de 11 500 francs (1 753€)

pour les entrepreneurs individuels et de 17 700 francs (2 698€) pour les

sociétés, après prise en compte des prêts bancaires

à moyen et long terme octroyés à l'entreprise.

Il y a donc nettement un biais entre les besoins d'une

entreprise pour pouvoir survivre et croître et ce qu'elle prévoit

et finance réellement.

Nous touchons là un point crucial de la survie des

sociétés et entreprises individuelles.

Par ailleurs, selon l'enquête CDC/APCE/BDPME, les

créateurs qui n'ont pas obtenu les financements qu'ils espéraient

et qui on eut un déficit de FR se répartissent en trois groupes

d'égale importance.

-

Créateurs n'ayant pas eu de financements

escomptés

Un tiers d'entre eux se retrouve dans une situation

critique et fait face à des difficultés sérieuses

de trésorerie, voire envisagent la cessation de leur activité. Du

reste, on retrouve ici une proportion comparable à celle du taux

d'échec mesuré au bout d'un an.

- Un autre tiers déclare revoir à la

baisse leur projet, soit en retardant le recrutement,

soit en ne réalisant pas certains investissements, soit encore en

reportant le programme de développement.

- Un dernier tiers déclare que cela n'a aucune

conséquence pour leur projet. Pour ce cas, le rapport stipule par

ailleurs qu' « On peut penser qu'en réalité, ils

continuent à mettre en oeuvre les " recettes " qui viennent d'être

décrites »25(*).

C'est pourquoi on peut aisément retenir qu'un appui

extérieur (dans notre cas SODIE) pour financer le BFR d'une entreprise

est un plus indéniable pour la pérennité, la croissance et

la bonne santé en général de l'entreprise ainsi

aidée.

Pour preuve, on retiendra qu'en ce qui concerne les

« jeunes entreprises », les études

réalisées par l'ADIE montrent que celles qui survivent ont un

fonds de roulement plus élevé que la moyenne : 9800€ contre

8700€ :

« L'existence de fonds propres, apportés par le

créateur ou par une prime extérieure, apparaît

décisive26(*)

»

Les problèmes dus au besoin de fonds de

roulement lié aux phases de DEVELOPPEMENT

|

investissements

Financement

Cycle d'exploitation

|

Dans leur phase de développement, les entreprises sont

confrontées au double problème concomitant du financement des