|

Benoît FAIVRE DUPAIGRE Massa COULIBALY Amadou DIARRA

Octobre 2004

République du Mali

Etude d'impact des APE

sur l'économie du Mali

Renforcement des capacités en appui à la

préparation des Accords de Partenariat

Economique

RAPPORT FINAL

8 ACP TPS 110 Projet 081- Mali

· iram Paris (siège social)

49, rue de la Glacière 75013 Paris France

Tél. : 33 (0)1 44 08 67 67

· Fax : 33 (0)1 43 31

66 31

iram@iram-fr.org

·

www.iram-fr.org

· iram Montpellier Parc

scientifique Agropolis Bâtiment 3

·

34980 Montferrier le Lez France

Tél. : 33 (0)4 99 23 24 67

· Fax : 33 (0)4 99 23

24 68

iram34@iram-fr.org

· great

BP.E1 255 Bamako

Tél. (223) 223 18 95

· Fax :

(223) 223 18 95

great@afribone.net.ml

Sommaire

SOMMAIRE 3

SIGLES ET ABREVIATIONS 8

RESUME 10

REMERCIEMENTS 29

INTRODUCTION 30

1. LES OBJECTIFS DE L'ETUDE 30

2. LE PLAN DU RAPPORT 31

PREMIERE PARTIE : LES ENJEUX DES APE POUR L'AFRIQUE DE L'OUEST

ET LE MALI 33

3. LE CONCEPT D' APE 33

3.1 Les raisons du changement 33

3.2 L'orientation commerciale des APE 34

3.3 La compatibilité avec l'OMC 35

4. LES ENJEUX PREVISIBLES POUR L' AFRIQUE DE L'OUEST 36

4.1 La problématique de la diversité

tarifaire dans la CEDEAO 36

4.2 Les échanges commerciaux UE - Afrique de

l'ouest 37

4.3 L'intérêt d'un accès

préférentiel au marché européen 38

4.4 Des scénarios à considérer

selon les intérêts des Etats 39

5. L'ENJEU DES NEGOCIATIONS COMMERCIALES 42

5.1 L'objet des négociations 42

6. LES MARGES DE MANOEUVRE SUR LA NON-RECIPROCITE 44

7. QUELLE ALTERNATIVE A UNE NON-SIGNATURE, QUELLE ALTERNATIVE

AUX APE ? 45

7.1 L'agenda établi pour la CEDEAO : la feuille

de route 46

PARTIE 2 : LES ECHANGES COMMERCIAUX DU MALI 47

8. LE COMMERCE EXTERIEUR MALIEN 47

9. LA POLITIQUE COMMERCIALE DU MALI 49

10. LES DIFFERENTS PARTENAIRES COMMERCIAUX DU MALI 53

11. LES PRINCIPAUX MARCHES A L'EXPORT DU MALI 55

12. LA STRUCTURE DES IMPORTATIONS DU MALI 57

13. LES ECHANGES DU MALI AVEC L'UE 59

13.1 Les importations du Mali depuis l'UE 60

13.2 Les exportations du Mali vers l'UE 62

13.3 Les importations du Mali par catégorie :

63

PARTIE 3 : LES EFFETS DES APE SUR LES RECETTES FISCALES LIEES

AUX IMPORTATIONS 64

14. METHODE D'EVALUATION DES EFFETS ATTENDUS 64

15. DIFFERENTS SCENARIOS D'APE POUR LE MALI 65

15.1 Scénario 1 : APE avec CEDEAO 68

15.2 Scénario 2 : APE avec UEMOA 69

15.3 Scénario 3 : pas d'APE en Afrique de l'ouest

70

15.4 Scénario 4 : APE avec le reste de la CEDEAO

(Nigéria) sans l'UEMOA 71

15.5 Scénario 5 : pas d'APE en Afrique de l'ouest

mais intégration régionale

achevée 72

16. LA MODIFICATION DES FLUX 73

16.1 Scénario 1 75

16.2 Scénario 2 77

16.3 Scénario 3 78

16.4 Scénario 4 79

16.5 Scénario 5 79

17. L'IMPACT SUR LES RECETTES FISCALES LIEES AUX IMPORTATIONS

81

17.1 Les recettes douanières perçues sur

les produits importés de la zone euro 81

17.2 Effet statique global 86

17.3 Effet statique pour le secteur agro-alimentaire

89

17.1.1. L'assiette de taxation 89

17.1.2. L'impact fiscal de la suppression des droits

perçus sur les importations agro-

alimentaires 91

17.4 Effet dynamique 92

PARTIE 4 : L'EFFET DES APE SUR LA PRODUCTION 94

18. LE SECTEUR PRODUCTIF MALIEN 94

18.1 Evaluation des structures de production

94

18.2 La fiscalité 96

18.3 Indicateurs de compétitivité et de

rentabilité 101

19. L'IMPACT DES APE SUR LE SECTEUR INDUSTRIEL 103

19.1 Impact sur la protection 106

19.2 Impact sur la compétitivité des

secteurs industriels 109

19.3 Conséquences des APE sur la structure

productive malienne 111

19.4 Les conséquences sur les recettes fiscales

intérieures 112

20. L'IMPACT DES APE SUR LES SECTEURS AGRO-ALIMENTAIRES 113

20.1 La diminution du coût des intrants agricoles

113

20.1.1. Les engrais azotés 114

20.1.2. Les autres engrais et intrants 114

20.2 L'analyse de la baisse de protection sur la

rentabilité et la compétitivité de la

production agro-alimentaire malienne 115

20.2.1 Le cadre analytique 115

20.2.2 Quelle est l'influence de la modification des droits de

douane sur les prix ? 116

20.2.3 Les données de prix de référence

pour 2003 : 117

20.2.4 Les hypothèses de simulation 118

20.3 L'impact de la baisse des tarifs sur les

filières agro-alimentaires 119

20.3.1 La filière sucre 119

20.3.2 La filière maïs 122

20.3.3 La filière riz : 124

20.3.4 La filière oignon 126

20.3.5 La filière lait 128

20.3.6 La filière bovine 130

20.3.7 La filière avicole 132

20.3.8 La filière tomate 135

20.3.9 Les huiles de consommation 136

20.3.10 La filière coton 136

PARTIE 5 : LA COMPATIBILITE DES DIFFERENTS RESULTATS AVEC LES

ENGAGEMENTS DU

MALI 139

21. COMPATIBILITE VIS A VIS DES ENGAGEMENTS AUPRES DE LA BANQUE

MONDIALE / FMI 139

22. COMPATIBILITE VIS A VIS DES CRITERES DE CONVERGENCE

MACRO-ECONOMIQUE DE

L'UEMOA 140

CONCLUSION ET RECOMMANDATIONS 142

ANNEXES 1 METHODE D'ANALYSE DE L'IMPACT DYNAMIQUE DE LA VARIATION

DU TARIF

SUR LES RECETTES DE PORTE 146

ANNEXES 2: METHODE D'ANALYSE EN TERME DE COUTS UNITAIRES 148

ANNEXE 3.DETERMINATION DES PRIX DE REFERENCE 153

Table des tableaux

TABLEAU 1: TABLEAU SYNOPTIQUE DES FORCES ET FAIBLESSES D'UN APE

POUR LE MALI 27

TABLEAU 2 : EVOLUTION DES FLUX COMMERCIAUX DU MALI (MILLIARDS

FRANCS CFA) 47

TABLEAU 3 : EVOLUTION DE LA STRUCTURE COMMERCIALE DU MALI (%)

48

TABLEAU 4 : LE REGIME MALIEN DE LA FISCALITE DE PORTE 50

TABLEAU 5 : REPARTITION GEOGRAPHIQUE DU COMMERCE EXTERIEUR DU

MALI (%) 53

TABLEAU 6 :STRUCTURE GEOGRAPHIQUE DES IMPORTATIONS DU MALI EN

2003 (MILLIARDS FCFA ET %) 57

TABLEAU 7: TAUX D'IMPOSITION DOUANIER 59

TABLEAU 8: IMPORTATIONS DU MALI EN PROVENANCE DE L'UE (ANNEE

2002) 61

TABLEAU 9 : STRUCTURE DES IMPORTATIONS DU MALI EN PROVENANCE

DE L'UE (2002) 62

TABLEAU 10 : VALEUR DES EXPORTATIONS DU MALI VERS L'UE EN 2002

(1000 EUROS) 62

TABLEAU 11 : STRUCTURE DES EXPORTATIONS DU MALI VERS L'UE (2002)

63

TABLEAU 12: LES ECHANGES PAR BLOCS DE PAYS 68

TABLEAU 13 : MODIFICATION DU VOLUME DES IMPORTATIONS SOUS LE

SCENARIO 1 76

TABLEAU 14 : MODIFICATION DU VOLUME DES IMPORTATIONS PAR

CATEGORIE DE PRODUIT SOUS LE

SCENARIO 1 76

TABLEAU 15 MODIFICATION DU VOLUME DES IMPORTATIONS SOUS LE

SCENARIO 2 78

TABLEAU 16 : MODIFICATION DU VOLUME DES IMPORTATIONS UE PAR

CATEGORIE DE PRODUIT SOUS LE

SCENARIO 2 78

TABLEAU 17 : MODIFICATION DU VOLUME DES IMPORTATIONS SOUS LE

SCENARIO 5 80

TABLEAU 18 : MODIFICATION DU VOLUME DES IMPORTATIONS RESTE CEDEAO

SOUS LE SCENARIO 5 80

TABLEAU 19 : L'UE DANS LES IMPORTATIONS ET RECETTES FISCALES DU

MALI EN 2003 (MILLIONS DE FRANCS

CFA) 81

TABLEAU 20 : IMPORTATIONS UE EXONEREES DE TOUT DROIT EN 2003

82

TABLEAU 21 : IMPORTATIONS UE EXONEREES DE DROIT DE PORTE MAIS

SOUMISES A DROIT INTERIEUR 83

TABLEAU 22 : EXONERATION FISCALE DES IMPORTATIONS DE L'UEMOA

83

TABLEAU 23 : IMPORTATIONS UEMOA EXONEREES DE DROIT DE PORTE MAIS

SOUMISES A DROIT INTERIEUR 84

TABLEAU 24 : LES IMPORTATIONS EN PROVENANCE DE L'UE LES PLUS

POURVOYEUSES DE RECETTES FISCALES 84

TABLEAU 25 : TAUX DE FISCALITE SUR LES PRINCIPAUX PRODUITS DE LA

CATEGORIE 2 85

TABLEAU 26 : TAUX DE FISCALITE SUR LES PRINCIPAUX PRODUITS DE LA

CATEGORIE 3 85

TABLEAU 27 : LES IMPORTATIONS EN PROVENANCE DE L'UEMOA LES PLUS

POURVOYEURS DE RECETTES

FISCALES 85

TABLEAU 28 : VARIATIONS DE RECETTES PAR RAPPORT AU TARIF OFFICIEL

(MILLIONS FCFA ET %) 87

TABLEAU 29 : TAUX D'APPLICATION DES TARIFS OFFICIELS 87

TABLEAU 30 : PERTES DE RECETTES CORRIGEES DES TAUX D'APPLICATION

DES TARIFS OFFICIELS 88

TABLEAU 31 : PERTES DE RECETTES AVEC APPLICATION STRICTE DES

TARIFS APE 88

TABLEAU 32 : LE DETAIL DES IMPORTATIONS AGRO-ALIMENTAIRES 89

TABLEAU 33 : VARIATIONS DE RECETTES PAR RAPPORT AU TARIF OFFICIEL

(MILLIONS FCFA ET %) 93

TABLEAU 34 : VARIATIONS DE RECETTES COMPTE TENU DES TAUX

D'APPLICATION AVANT ET APRES APE 93

TABLEAU 35 : STRUCTURE DU PIB 95

TABLEAU 36 : STRUCTURE DES ENTREPRISES INDUSTRIELLES EN 2002

(EFFECTIF, MILLIONS FCFA, %) 96

TABLEAU 37 : LE REGIME DES IMPOTS DIRECTS AU MALI 97

TABLEAU 38 : LE REGIME DES IMPOTS INDIRECTS AU MALI 99

TABLEAU 39 : STRUCTURE DES RECETTES FISCALES 100

TABLEAU 40 : PRODUCTIVITE ET RENTABILITE DES ENTREPRISES

INDUSTRIELLES 103

TABLEAU 41 : EVOLUTION DE LA RENTABILITE DES ENTREPRISES

INDUSTRIELLES 104

TABLEAU 42 : EVOLUTION DE LA RENTABILITE ET DE LA COMPETITIVITE

DES ENTREPRISES INDUSTRIELLES 105

TABLEAU 43 : ETATS DE COMPETITIVITE ET DE RENTABILITE DES

ENTREPRISES 105

TABLEAU 44 : SITUATION REELLE DE COMPETITIVITE ET DE RENTABILITE

DES ENTREPRISES 106

TABLEAU 45 : EVOLUTION DE LA PROTECTION DES ENTREPRISES

INDUSTRIELLES 109

TABLEAU 46 : INDICE DE COMPETITIVITE DES ENTREPRISES AVANT ET

APRES APE 110

TABLEAU 47 : LA STRUCTURE PRODUCTIVE AVANT ET APRES APE DES

ENTREPRISES COMPETITIVES 111

TABLEAU 48 : BAISSE POSSIBLE DES PRIX DES INTRANTS PAR

APPLICATION DE L'APE 114

TABLEAU 49 : BAISSE POTENTIELLE DES PRIX AVEC SUPPRESSION DES

DROITS DE DOUANE 117

TABLEAU 50 : PRIX CAFDES PRODUITS AGRO-ALIMENTAIRES SIGNIFICATIFS

POUR LE MALI 117

TABLEAU 51: COMPTE AGREGE DE LA FILIERE SUCRIERE 120

TABLEAU 52 : ANALYSE DE LA COMPETITIVITE DE LA FILIERE SUCRE

121

TABLEAU 53: EVOLUTION ECONOMIQUE DE LA FILIERE SUCRE PAR

APPLICATION DE L'APE 121

TABLEAU 54 : COMPTE AGREGE DE LA FILIERE MAÏS 123

TABLEAU 55 : ANALYSE DE LA COMPETITIVITE DE LA FILIERE MAÏS

123

TABLEAU 56 : EVOLUTION ECONOMIQUE DE LA FILIERE MAÏS PAR

APPLICATION DE L'APE 124

TABLEAU 57 : MODIFICATION DE LA REPARTITION DE LA VA DE LA

FILIERE MAÏS AVEC L'APE 124

TABLEAU 58 : REPARTITION DE LA VA DE LA FILIERE RIZ (MIONS FCFA)

125

TABLEAU 59 : COMPETITIVITE INTERNATIONALE DU RIZ MALIEN (MIONS

FCFA) 125

TABLEAU 60 : REPARTITION DE LA VA DE LA FILIERE OIGNON (MIONS

FCFA) 127

TABLEAU 61 : COMPETITIVITE INTERNATIONALE DE L'OIGNON MALIEN

(MIONS FCFA) 127

TABLEAU 62 : REPARTITION DE LA VA DANS LA FILIERE LAITIERE (MIONS

FCFA) 128

TABLEAU 63 : DECOMPOSITION DES PRODUITS DE LA FILIERE LAIT (MIONS

FCFA) 129

TABLEAU 64 : LES CRITERES DE COMPETITIVITE DE LA FILIERE LAIT

129

TABLEAU 65 : EFFET DE L'APE SUR LES DONNEES ECONOMIQUES DE LA

FILIERE LAIT 130

TABLEAU 66 : REPARTITION DE LA VA DE LA FILIERE BOVINE (MIONS

FCFA) 131

TABLEAU 67 : LES CRITERES DE COMPETITIVITE DE LA FILIERE BOVINE

(MIONS FCFA) 131

TABLEAU 68 : IMPACT DE L'APE SUR LES DONNEES ECONOMIQUES DE LA

FILIERE BOVINE 132

TABLEAU 69 : REPARTITION DE LA CREATION DE VA (MIONS FCFA) 133

TABLEAU 70 : LES INDICATEURS DE COMPETITIVITE DE LA FILIERE

AVICOLE (MIONS FCFA) 134

TABLEAU 71 : EFFET DE L'APE SUR LES VARIABLES ECONOMIQUES DE LA

FILIERE AVICOLE 135

TABLEAU 72 : COMPARAISON DE PRIX DE QUELQUES IMPORTATIONS

SIGNIFICATIVES D'HUILE 136

TABLEAU 73 : CREATION DE VA ET COMPETITIVITE DE LA FILIERE COTON

(MIONS FCFA) 137

TABLEAU 74 : EFFET DE L'APE SUR LES AGREGATS ECONOMIQUES DE LA

FILIERE COTON (MIONS FCFA) 138

Table des graphiques

FIGURE 1: REPARTITION GEOGRAPHIQUE DES EXPORTATIONS DU MALI 54

FIGURE 2: REPARTITION GEOGRAPHIQUE DES IMPORTATIONS DU MALI 54

FIGURE 3 : PAYS DE DESTINATION DES EXPORTATIONS DE COTON 55

FIGURE 4 : PAYS DE DESTINATION DES EXPORTATIONS DE PEAUX&

CUIRS 56

FIGURE 5 : PAYS DE DESTINATION DES EXPORTATIONS DE FRUITS 56

FIGURE 6: LES IMPORTATIONS DU MALI PAR CATEGORIE DE PRODUITS

57

FIGURE 7: REPARTITION DES TYPES DE PRODUITS IMPORTES POUR CHAQUE

ORIGINE 58

FIGURE 8: COMPARAISON DES VALEURS ET DROITS DE DOUANES PRELEVES

PAR ORIGINE 58

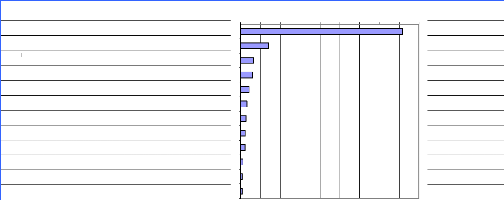

FIGURE 9: PART DES PAYS DE LA CEDEAO DANS LES IMPORTS DEPUIS L'UE

60

FIGURE 10 : : PART DES PAYS DE LA CEDEAO DANS LES EXPORTS VERS

L'UE 60

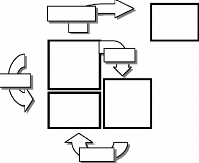

FIGURE 11 : SCHEMATISATION DES DIFFERENTES HYPOTHESES DE

CONCLUSION D'UN APE 66

FIGURE 12: LA SITUATION ACTUELLE : 67

FIGURE 13: REPRESENTATION THEORIQUE DES MODIFICATIONS DE FLUX

COMMERCIAUX 68

FIGURE 14: EVOLUTION DES IMPORTATIONS DU MALI EN FONCTION DU TAUX

DE FISCALITE DE PORTE (SUR LA

BASE DES ANNEES 1997-2003) 74

FIGURE 15 : REPARTITION DE L'UTILISATION DU SUCRE 120

FIGURE 16: REPARTITION DE L'UTILISATION DU MAÏS 122

FIGURE 17: REPARTITION DE LA DEMANDE FINALE EN RIZ 125

FIGURE 18: LA CONSOMMATION D'OIGNONS ET ECHALOTTES AU MALI 127

FIGURE 19: REPARTITION DE LA CONSOMMATION DE LAIT 128

FIGURE 20: REPARTITION DE LA DEMANDE FINALE DE LA FILIERE BOVINE

130

FIGURE 21 : REPARTITION DE LA DEMANDE FINALE DE PRODUITS AVICOLES

133

Sigles et

abréviations

ACP Afrique Caraïbes Pacifique

APE Accord de partenariat économique

ARPE Accord régional de partenariat économique

BSE Biens et services échangeables

BSNE Biens et services non-échangeables

BM Banque mondiale

CAF Coût assurance fret

CCI Centre de commerce international

CCIM Chambre de commerce et d'industrie du Mali

CEDEAO Communauté économique des Etats de l'Afrique

de l'Ouest

CEMAC Communauté économique et monétaire

d'Afrique centrale

CF Contribution forfaitaire

CIE Certificat d'intention d'exporter

CII Certificat d'intention d'importer

CNUCED Conférence des Nations unies pour le commerce et le

développement

CNPI Centre national de promotion des investissements

CPL Contribution des patentes/licences

CPS Contribution pour prestation de service

CRI Coût en ressources internes

DD Droit de douane

DNCC Direction nationale du commerce et de la concurrence

FMI Fonds monétaire international

IBA Impôt sur le bénéfice agricole

IBIC Impôt sur le bénéfice industriel et

commercial

IDH Indice de développement humain

IMF Impôt minimum forfaitaire

IRF Impôt sur le revenu foncier

IRVM Impôt sur le revenu des valeurs mobilières

IS Impôt synthétique

ISCP Impôt spécial sur certains produits

ITS Impôt sur traitement et salaire

LAREA Laboratoire de recherche en économie

appliquée

OMC Organisation mondiale du commerce

PC Prélèvement communautaire

PCS Prélèvement communautaire de

solidarité

PED Pays en développement

PMA Pays les moins avancés

PNUD Programme des Nations unies pour le développement

PVD Pays en voie de développement

PVI Programme de vérification des importations

RS Redevance statistique

SPG Système de préférences

généralisées

TAF Taxe sur les affaires financières

TCI Taxe conjoncturelle d'importation

TDP Taxe dégressive de protection

TEC Tarif extérieur commun

TPE Taux de protection effectif

TPN Taux de protection nominal

TSA Tout sauf les armes

TTR Taxe sur les transports routiers

TV Taxe sur les véhicules

TVA Taxe sur la valeur ajoutée

UE Union européenne

UEMOA Union économique et monétaire ouest

africaine

ZLE Zone de libre échange

Résumé

Les enjeux des Accords de Partenariat Economique (APE)

pour l'Afrique de l'ouest et le Mali

Le principe de l'APE en Afrique de l'ouest

L'accord de Cotonou englobe un ensemble de dispositions qui

régiront les relations entre l'UE et les ACP. Nous nous concentrons dans

cette étude sur son volet commercial.

Les APE doivent être signés entre l'UE et des

entités régionales. Pour l'Afrique de l'ouest, c'est la CEDEAO

qui est choisie. La feuille de route des négociations de l'APE

adoptée en mars 2004 lors de la réunion technique CE-CEDEAO est

claire : il s'agit - à travers l'APE - de créer progressivement,

conformément aux règles de l'OMC, d'une zone de libre

échange entre la CEDEAO et la Communauté européenne

pendant une période de douze ans à compter du 1er

janvier 2008 1.

Mais, comme il existe encore différents régimes

douaniers au sein de la zone CEDEAO, la création d'une ZLE avec l'UE

implique une modification du tarif douanier d'ampleur différente. Une

mise à niveau préalable a donc été prévue.

Il s'agit pour les Etats non- membres de l'UEMOA d'« élaborer un

programme régional d'adoption du TEC en indiquant les mesures

transitoires, les mesures d'exception et celles d'accompagnement ». Les

négociations commerciales en vue de la conclusion d'un APE portent alors

aussi bien sur la suppression des entraves au libre-échange que sur la

période transitoire de désarmement tarifaire et sur la gamme des

produits couverts par ledit Accord.

Les enjeux commerciaux en Afrique de l'ouest et au

Mali

Les pays de la CEDEAO exportent déjà vers l'UE,

mais principalement des produits complémentaires de ceux d'Europe, en

particulier des produits tropicaux. Grâce aux accords établis avec

les pays ACP et à l'initiative « Tout sauf les armes » en ce

qui concerne les PMA, ils bénéficiaient jusqu'à

présent d'une légère préférence tarifaire

vis à vis des produits originaires de pays concurrents d'Amérique

Latine et d'Asie. Mais la présence d'obstacles non tarifaires est

souvent considérée par les opérateurs comme la contrainte

majeure à la pénétration du marché

européen.

C'est donc au niveau des importations en provenance de l'UE que

se trouve l'enjeu principal

pour les pays ACP et donc la CEDEAO. Le risque

d'écoulement unilatéral, sur les marchés

africains, de

produits européens issus des stocks d'intervention de la

Communauté

1 Feuille de route, p 1

européenne à l'aide de subventions à

l'exportation (les fameuses restitutions) a souvent été

souligné, sur la base des expériences passées. Ce fut le

cas pour les céréales, la viande et les produits laitiers.

Des intérêts nationaux pas toujours

convergents

Actuellement les disparités tarifaires avec le TEC

UEMOA et la diversité des situations sont très grandes. Certains

pays comme le Nigeria gardent des tarifs très élevés,

d'autres comme la Gambie et le Cap Vert ont des régimes très

libéraux. Le Ghana a une structure tarifaire proche de celle de l'UEMOA

mais avec une classification très différente et de nombreuses

exemptions. L'établissement d'un APE représentera donc pour les

différents pays de la CEDEAO un saut plus ou moins important vers le

désarmement tarifaire.

Au niveau de la région, des problèmes

spécifiques peuvent se poser à certains pays et pas à

d'autres. A titre d'exemple, le coton est un enjeu essentiel pour plusieurs

pays sahéliens dont le Mali sans pour autant constituer un

intérêt majeur pour toute la CEDEAO. De même, les

importations de viande à bas prix de l'UE par certains pays

côtiers peuvent compromettre les intérêts des pays

d'élevage. Autant de difficulté d'identifier des terrains

d'entente sur les produits devant faire l'objet de mesures de sauvegarde.

Une appréciation doit donc être portée sur

les forces et faiblesses d'une adhésion à un APE pour chaque pays

au sein des entités sous-régionales. On considère que

c'est cette appréciation permettant de réaliser cette balance

entre avantage d'un accès plus favorable au marché

européen et désavantage d'une compétition accrue sur son

marché intérieur qui décidera chaque pays de la

région à accepter ou non de rentrer dans un APE.

5 hypothèses pour simuler l'impact des

APE

On considère donc raisonnable d'envisager que la

position des différents pays de la région vis à vis de la

signature d'un APE puisse évoluer. On convient alors que selon la

configuration de l'entité régionale qui signera un APE, les

conséquences pour les différents pays membres de cette

entité seront différentes. A chaque configuration pourraient donc

correspondre des hypothèses différentes d'évolution du

commerce extérieur.. L'impact des APE sur le Mali dépendra donc

des hypothèses faites sur les groupements régionaux qui signeront

l'accord avec l'UE - CEDEAO ou UEMOA ou CEDEAO sauf l'UEMOA - et des

hypothèses de modification des flux commerciaux qui en

résultent.

On envisage 5 scénarios dont on évaluera

l'impact en terme de modification des flux commerciaux pour le Mali:

Scénario 1 l'APE est conclu avec la CEDEAO

Scénario 2 l'APE est conclu avec l'UEMOA

Scénario 3 aucun APE n'est conclu en Afrique de l'Ouest

Scénario 4 l'APE est signé avec le reste de la

CEDEAO sans l'UEMOA

Scénario 5 pas d'APE mais l'intégration

régionale est achevée.

L'agenda établi pour la CEDEAO : la feuille de

route

La feuille de route établit le calendrier de discussion et

de mise en oeuvre de l'APE:

· de mars 2004 à juin 2005, définition des

priorités d'intégration économique et commerciale de la

région, formulation et mise en oeuvre du programme d'amélioration

de la compétitivité et de mise à niveau des entreprises

· de juillet 2005 à juillet 2006, élaboration

de l'architecture globale de l'APE et du projet d'accord

· de septembre 2006 à fin 2007, tenue des

négociations sur l'accès au marché. Ces

négociations se fondent sur les résultats des études

menées de décembre 2003 à décembre 2004 et en

2004-2005 pour ce qui est des secteurs sensibles et des entreprises en

difficulté. Parallèlement, des programmes de mise à niveau

pour chaque pays dans le domaine de l'environnement des affaires, des

infrastructures et des services marchands seront formulés en 2004-2005

et mis en oeuvre jusqu'en 2020.

Les échanges commerciaux du Mali et la place

qu'y occupe l'UE

Le commerce extérieur malien

En 2003, la valeur totale des importations du Mali

s'élevait à plus d'un milliard d'Euros. Le commerce

extérieur au Mali représente environ 50% du PIB. Au cours de la

période post- dévaluation, le commerce extérieur du Mali a

progressé, au taux moyen annuel de 14.2% pour les exportations et de

5.3% pour les importations, soit une amélioration moyenne du

déficit commercial de 20.2% par an.

Toutefois, la période post-dévaluation se

caractérise par une relative détérioration des termes de

l'échange de 0.7% par an en moyenne. Cette détérioration

s'explique par la structure commerciale du Mali qui rend le pays

vulnérable à la baisse tendancielle des cours des matières

premières exportées et au renchérissement des prix de ses

principaux produits d'importation.

Dans sa structure, le commerce extérieur du Mali est

dominé par trois grands groupes de produits - le coton fibre, l'or et

les animaux vivants - qui totalisent plus de 90% de la valeur totale des

exportations du pays . La diversité est plus grande à

l'importation.

La politique commerciale du Mali

La libéralisation de l'économie est

consacrée depuis l'adoption des premières politiques d'ajustement

du début des années 80.

L'application du TEC fait suite à l'adoption par le

Mali du code communautaire des douanes. A ce titre, les produits des pays de

l'UEMOA circulent librement (sous certificat d'origine) et les produits de pays

tiers sont soumis aux mêmes taux de TEC.

La rationalisation des procédures douanières a

consisté en la simplification des formalités administratives de

commerce réduites à la levée d'intention d'importer ou

d'exporter auprès de la Direction nationale du commerce et de la

concurrence (DNCC) et d'un certificat d'origine auprès de la Chambre de

commerce et d'industrie du Mali (CCIM) ainsi que la

suppression de la TCI sur la farine de blé au profit

de l'instauration d'une valeur de référence sur ce produit.

En dépit de ces efforts, il subsiste toutefois - aux

dires des opérateurs - des entraves à la libéralisation

complète des échanges, aux plans tarifaire et administratif,

notamment le certificat d'intention d'importer, (même s'il a l'avantage

de permettre un recensement statistique des opérations de commerce) la

patente d'exportateur, l'obligation de rapatrier dans les 180 jours les

recettes d'exportation convertis en francs cfa dans une banque de la place

(pour tout montant supérieur à un million de Fcfa), la lenteur

dans le remboursement de la TVA payée sur les intrants utilisés

dans la production de biens exportés.

La place de l'UE dans les échanges du

Mali

L'Europe représente une part importante des

exportations du Mali (45% en moyenne par an sur la période 1995-00 -

dont 22% pour l'Union européenne), suivie de l'Asie (25%), de l'Afrique

(20% - dont 17% pour l'UEMOA) et de l'Amérique (11%).

En 2003, l'UEMOA était le principal fournisseur du

Mali, à part quasiment égale avec l'UE puis le reste du monde.

Les pays de la CEDEAO qui ne font pas partie de l'UEMOA participent pour

seulement 2% dans les importations du Mali.

En revanche, le Mali ne représente que 0,02% du

commerce de l'UE avec les pays tiers. Cette part très faible permet de

relativiser le risque pris par l'UE pour se protéger des importations de

pays ACP (sucre, bananes, viande notamment).

Le Mali n'est que le 10ème partenaire de

l'UE au sein de la CEDEAO. Il ne représente que 2% des échanges

de la CEDEAO avec l'UE : 3% des importations en provenance de l'UE et 0,6% des

exportations à destination de l'UE, ceci sachant que la CEDEAO

elle-même ne représente que 1,1% des importations de l'UE en

provenance de pays tiers et 1,3% des exportations de l'UE vers

l'extérieur.

Le Mali est donc un partenaire mineur de l'Union

Européenne par rapport à ses voisins de la CEDEAO qui ne font pas

partie de l'UEMOA : Mauritanie, Guinée, Ghana et Nigéria sont de

plus importants partenaires de l'UE. Le Nigéria et le Ghana en

particulier avec des balances commerciales relativement

équilibrées pour des flux de respectivement 5 et 1 milliards

d'euros sont des portes d'entrée potentiellement importantes pour des

produits européens en direction du reste de la CEDEAO.

La structure des importations du Mali depuis

l'UE

Si les biens de consommation finale représentent

près de la moitié des importations du Mali en provenance de l'UE,

les biens de production (machines etc.) en représentent plus du quart ce

qui indique le créneau stratégique pris par l'UE dans la

structure productive malienne.

Les importations de produits agricoles et agroalimentaires

occupent 17% du volume total. Il s'agit surtout de produits transformés

à base de céréales (biscuiteries, pâtes, etc.) et de

produits laitiers. Les matières brutes (céréales et

sucres) représentent moins de 2,5% du total.

Les catégories 1, 2 et 3 de l'UEMOA sont

représentées à part à peu près égales

dans les

importations du Mali, autour de 30%. Il convient d'abord de

rappeler qu'en 2003, l'UE est de

loin le principal fournisseur des produits de la

catégorie 0 composée des médicaments, équipement

médical, journaux et livres. Elle représente également

plus du tiers des importations de biens de catégorie 1 constituée

de biens d'équipements et de matières premières.

Les exportations du Mali vers l'UE

Le coton représente à lui seul environ les deux

tiers des exportations du Mali vers l'UE. Les cuirs et peaux

représentaient également une valeur significative mais ce

deuxième poste d'exportation ne dépasse pas 11% de la valeur

totale. L'or n'est que peu vendu vers l'Europe.

On peut dire que près de 80% des exportations du Mali

sont constitués de biens intermédiaires pour l'industrie

européenne. Les produits de consommation finale ne représentent

que 14% dont la moitié sous forme de réexportation. Il est

attendu que la signature d'un APE s'accompagne d'un accroissement des

exportations sur le marché européen avec une meilleure

exploitation des filières porteuses, notamment par une politique

d'incitation à l'investissement privé, national et

étranger. Malheureusement, cette promotion des exportations pourrait

être contrariée par la persistance des barrières non

tarifaires érigées par l'UE contre les produits ACP. Cette

question devra être approfondie.

Les effets des APE sur les recettes fiscales

La fiscalité

Sur la période 1997-2002, les recettes fiscales ont

représenté 83% des recettes totales de l'Etat et sont

constituées à 65% d'impôts indirects. La fiscalité

de porte a représenté 15% en moyenne des recettes fiscales de

l'Etat, la fiscalité sur les importation (y compris TVA et iscp), la

moitié.

On constate une baisse de toutes les sources de recettes de

l'Etat en 2002, année d'un véritable choc fiscal

consécutif au ralentissement de l'activité économique

induite par la crise ivoirienne. Les importations ont baissé de 9.6% en

valeur. La reprise des importations aux niveaux d'avant crise s'est

opérée grâce à la substitution des axes

Bamako-Conakry, Bamako- Accra et Bamako-Dakar à l'ancien corridor

ivoirien.

La signature d'un APE accompagnée d'un abattement

tarifaire entraîne une diminution des prélèvements

douaniers que peut compenser l'augmentation du volume des importations en

provenance de l'UE. Cette modification des flux d'importation dépend de

l'élasticité des échanges par rapport à la pression

fiscale.

La modification des flux d'importation sous les

différents scénarios Scénario 1 : APE avec la

CEDEAO

Sous ce scénario, l'APE est conclu entre l'UE et la

CEDEAO; par conséquent, l'abattement tarifaire s'applique sur toutes les

importations du Mali en provenance de l'UE et de l'ensemble des pays de la

CEDEAO i.e. de l'UEMOA et du reste de la CEDEAO.

La nouvelle situation d'abattement tarifaire pourra se

traduire par une augmentation des importations totales de 10% sous

l'hypothèse la plus probable d'élasticité constante de -1

dont +32% pour l'UE et de 21% si les recettes douanières devaient ne pas

baisser. Sous cette hypothèse, l'accroissement des importations en

provenance du reste de la CEDEAO devrait être de 87% contre 59% pour les

importations en provenance de l'UE.

Scénario 2 : APE avec l'UEMOA

Dans ce cas de figure, les nouveaux tarifs (officiels comme

appliqués) UE qui seront appliqués aux produits en provenance de

l'UE seront ceux déjà en vigueur dans l'UEMOA. Les modifications

de flux sous ce scénario différeront très peu de celles du

scénario précédent puisque le reste de la CEDEAO, ici non

concerné par l'APE, ne représente que 2% des importations du

pays.

Ce scénario se traduira par une augmentation des

importations en provenance de l'UE, de 59% ou de 32% selon les

hypothèses d'élasticité, soit une augmentation totale des

importations de 19% ou de 10% toujours selon les hypothèses.

Scénario 3 : pas d'APE et statu quo

Dans l'éventualité d'une non signature d'APE

par les organismes sous-régionaux d'intégration (UEMOA, CEDEAO),

il ne devrait pas se produire de modification de flux d'échanges

commerciaux. Mais, si l'arrangement TSA est remis en cause, les exportations du

Mali vers l'UE pourraient diminuer en raison des barrières tarifaires et

non tarifaires que l'UE serait amenée à ériger contre

elles. Cet impact négatif ne devrait pas être trop important

puisque les exportations des PMA sont depuis longtemps en franchise de droit de

douane et de contingent sur les marchés de l'UE.

Scénario 4 : APE avec CEDEAO sauf UEMOA

L'UEMOA pourrait redouter la signature d'un APE au motif des

pertes de recettes fiscales et considérant qu'elle

bénéficie déjà pour les PMA des mêmes

avantages, grâce à l'initiative TSA, la Côte d'Ivoire - seul

PED de la zone - se contentant du système de préférence

généralisé. Si alors le reste de la CEDEAO conclut l'APE,

les exportations européennes dans cet espace pourraient se substituer

à celles de l'UEMOA e.g. les exportations maliennes de bétail et

dérivées diminuer au bénéfice de la viande et de la

volaille d'Europe.

Scénario 5 : pas d'APE mais intégration

régionale CEDEAO

En cas de rejet de la proposition européenne d'APE de

la part des Etats d'Afrique de l'Ouest qui choisiraient plutôt d'achever

leur processus d'intégration régionale, on assisterait à

une intensification des échanges commerciaux dans cette nouvelle Union

avec probablement le Nigeria comme principal fournisseur des autres pays au

détriment de l'UE.

L'impact de cette éventualité se traduirait par

une augmentation de seulement 2% du volume total des importations du Mali pour

un accroissement de 87% des importations en provenance du reste de la CEDEAO.

Ainsi, la modification des flux commerciaux est plus importante en cas d'APE

que sous la seule intégration sous-régionale achevée.

Les effets des APE sur les recettes fiscales

liées aux importations

En 2003, l'UE a représenté 23% des recettes

fiscales sur les importations du Mali, soit un peu moins du poids de la zone

dans les importations totales (32.5%). Par contre, au seul regard de la

fiscalité de porte (droits liquidés moins la fiscalité

intérieure), les importations depuis l'UE fournissent 32.5% du total.

Ainsi, sur les 182 milliards de francs cfa de droits et taxes en 2003, l'UE a

représenté 42 milliards et sur les 52 milliards de francs cfa de

droits de porte, elle a représenté 17 milliards.

Quelques produits apparaissent comme stratégiques

compte tenu de leur apport en terme de fiscalité de porte et de TVA

qu'ils subissent. C'est le cas des cigarettes (resp. 22% et 42%), de la farine

de blé (resp.22% et 18%), du sucre en poudre ou granulée

(resp.20% et 16%) des véhicules, d'articles de friperie (resp.22% et

18%).

Effet statique global sur les recettes fiscales

En statique, la variation de recettes est simplement

égale à la différence entre les recettes attendues sous

l'APE et les droits liquidés ou recettes obtenues si les volumes

échangés ne changeaient pas. Ainsi, sur les données de

2003, la perte de recettes aurait été de 27 milliards sous le

scénario 1, de 25 milliards sous le scénario 2 et de 2 milliards

sous le scénario 5. Ces variations de recettes sont calculées non

pas par rapport aux recettes perçues mais par rapport aux recettes qui

auraient été perçues par simple application des tarifs

officiels.

Quel que soit le scénario, les plus fortes pertes sont

occasionnées par les produits de la catégorie 3, celle des

produits finis.

Il faut toutefois relativiser ces pertes vu la non

application stricte des tarifs officiels. Ainsi, toujours en 2003, les droits

liquidés ont été non pas de 209 milliards mais de 182

milliards de francs cfa, soit un différentiel de 27 milliards

représentant 13% des droits dus. Tandis que les produits de la

catégorie 2 sont plus strictement taxés (98% de taux

d'application et une fiscalisation intérieure appliquée à

92%), les produits de la catégorie 3 ne sont taxés qu'à

76% des tarifs affichés, soit un manque à gagner de 24%. Ces

manques à gagner sont liés à des exonérations et

autres exemptions.

On doit considérer que le même système

d'exonération et d'exemption se maintiendra. Les pertes de recettes

seraient alors de 10% sous le scénario 1, soit une perte de près

de 18 milliards de francs cfa par rapport à la situation d'avant APE, 16

milliards dans le scénario 2 et 1,5 dans le scénario 5. Compte

tenu que l'ensemble des droits perçus en 2003 sur les importations

agro-alimentaires en provenance de l'Union européenne est de 6,8

milliards Fcfa, on estime le manque à gagner lié à

l'application de l'APE sur ces produits à un peu plus de 3 milliards

FCFA de recettes.

Par rapport à la pratique actuelle, les pertes de

recettes seraient moindres si l'APE s'accompagnait d'une application

mécanique des tarifs officiels. Corrigées de ces taux

d'application, les pertes de recettes sous l'APE se chiffreraient à

environ un milliard Fcfa. Mais cette hypothèse est théorique et

néglige la rationalité politique ou économique des

exemptions et exonérations.

Effet dynamique

De telles pertes pourraient davantage s'amenuiser si le

libre-échange s'accompagne d'un accroissement du volume des

importations.

Il peut être attendu que si l'application de nouveaux

tarifs sous l'APE conduit à une diminution des droits de douane, les

consommateurs vont réagir aux prix bas par un accroissement de leurs

achats, les producteurs réagiront pour vendre moins et les importations

seront en conséquence majorées.

L'estimation des effets dynamiques se fait par la prise en

compte des élasticités des importations par rapport à la

pression fiscale. On peut dire globalement que l'effet de la baisse du tarif

sur les recettes de porte résulte de deux mouvements contraires :

l'effet net est tiré vers le haut par l'accroissement des importations

suite aux tarifs plus bas et vers le bas par des niveaux plus bas de tarifs. A

ces deux effets, il faut ajouter la diminution attendue de la fraude, des

exonérations, entraînant une amélioration de la collecte de

recettes.

On raisonne à augmentation des volumes importés

en proportion de la diminution des tarifs.

Par rapport au tarif officiel, les pertes de recettes passent

de 27 milliards de francs cfa sous le scénario 1 à moins de 13

milliards sous le même scénario.

Si l'on tient compte des taux d'application effectifs des

tarifs, les pertes de recettes fiscales se situeraient à moins de 9

milliards de francs cfa contre 18 milliards s'il n'y avait pas d'effet

dynamique ce qui représente 5% de perte par rapport à la

situation actuelle.

L'effet des APE sur la rentabilité et la

compétitivité des entreprises industrielles

La structure de la production nationale reste dominée

par l'agriculture. La diminution de la contribution de l'agriculture au PIB

s'est faite au profit des mines (qui passent de 2 % du PIB en 1990 à 11

% en 2001), des BTP (de 4 % à 6 %) et de l'électricité (de

1 à 2 %).

Le recensement industriel 2001-2002 dénombre 243

entreprises dont 44% dans la seule branche des produits alimentaires et des

boissons. On peut estimer à 4.6 millions de personnes la population

active du Mali en 2002, suivant les projections faites à partir des

données du recensement général de 1998. Avec un taux de

travail salarié d'environ 10% (6% pour les femmes et 14% pour les

hommes), il n'y aurait que 460 000 travailleurs salariés, d'où

une prédominance de l'auto-emploi (notamment dans l'agriculture et dans

le secteur informel).

Indicateurs de compétitivité et de

rentabilité

La mesure de la compétitivité offre une

vision du potentiel des entreprises à résister à une

libéralisation du marché. Elle renseigne sur

l'intérêt de la collectivité nationale à la

poursuite d'une activité productive donnée. Elle est

fondée sur les coûts d'opportunité des facteurs de

production utilisés et sur les prix internationaux qui servent

d'étalon de référence pour des comparaisons. Cette mesure

est complémentaire de celle de la rentabilité des

entreprises qui

mesure la capacité du pays à maintenir une

activité productive créatrice de richesse compte tenu des

imperfections du marché concurrentiel et des politiques de protection et

d'incitation. Cette mesure est principalement fondée sur les comptes

d'exploitation des entreprises.

La différence d'appréciation entre les deux

concepts renseigne sur le poids des politiques économiques dans la

viabilité des entreprises et donc leur influence sur la solidité,

dans une logique de comparaison internationale, de la base productive

nationale.

Pour apprécier le niveau de performance des 243

entreprises du recensement industriel 2002 et plus tard mesurer l'impact des

APE, un échantillon de 34 entreprises industrielles (fabriquant des

biens échangeables) a été analysé. Cet

échantillon est constitué des entreprises manufacturières

fabriquant des produits soumis à la concurrence des importations.

En règle générale, la

productivité (le rapport de la valeur ajoutée au volume d'emploi

permanent) varie de 0 à 30 millions de francs cfa par an avec une

prédominance de moins de 10 millions par an.

De l'observation des données de rentabilité

(mesurée par le ratio du coût total de production à la

valeur des ventes), il ressort que 6 entreprises n'auront été

rentables ni en 2001 ni en 2002 contre 22 qui auront été

rentables les deux années de suite. Entre ces deux extrêmes, 4

entreprises non rentables en 2001 l'ont été en 2002 et 2

rentables en 2001 ont perdu leur rentabilité en 2002.

Les résultats de cette estimation de la

compétitivité internationale donnent un total de 13 entreprises

en 2001 et 14 en 2002 à la fois rentables et compétitives . Il

ressort que près des deux tiers des entreprises de l'échantillon

ne sont pas compétitives et rentables à la fois. Dans le

même temps, près de la moitié des entreprises rentables ne

sont pas compétitives, 11 sur 24 entreprises en 2001 et 12 sur 26 en

2002. Environ 7 entreprises ne sont ni rentables ni compétitives.

Impact de l'APE sur la protection

Dans l'échantillon de 34 entreprises, les taux de

protection tarifaires vont de la déprotection totale (TPE

négatif) à la surprotection (pour des TPE de plus de 100%).

Pour l'essentiel, les TPN sur extrants passeront de 22.5%

à 2.5% dans le cadre de l'application de l'APE, à l'exception

d'une dizaine d'activités pour lesquelles les situations sont variables.

Dans le même temps, les TPN sur intrants vont diminuer passant de 7.5

à 2.5% lorsqu'ils seront importés de l'UE ou de la

sous-région ou tout au moins de l'UEMOA.

On assistera à une relative baisse de la protection

effective (TPE).

· 2 des 13 entreprises déprotégées

en 2002 seront protégées, à cause essentiellement de leurs

importations d'intrants de l'UE. Il s'agit de l'industrie du tabac et d'une

entreprise de produits plastiques

· 10 des 21 protégées seront

déprotégées, évoluant dans les secteurs de

l'agro-alimentaire (4), de l'industrie métallique (3), de la chimie (2)

et du plastique (1). Ces entreprises devront faire face à une

concurrence accrue.

· 11 entreprises resteront protégées,

dans les secteurs agro-alimentaires (3), chimie (2), coton-textile (3), peau

(1), pharmacie (1) et plastique (1). Ces entreprises récupèrent

au niveau des intrants ce qu'elles perdent par la déprotection de leurs

produits.

Impact sur la compétitivité des secteurs

industriels

Pour mesurer l'impact de l'APE sur la

compétitivité, on établit d'abord l'indice de coût

unitaire avant et après APE pour ensuite mesurer la variation de cet

indice. Cette variation constitue le véritable indicateur de mesure de

l'impact de l'APE.

Appliquée aux données des 34 entreprises, la

méthodologie de l'indice de coût unitaire donne 15 entreprises

dont la situation s'améliore, 8 qui ne voient aucune modification dans

leur situation et 11 qui voient leurs conditions se détériorer

.

Des 15 entreprises qui étaient compétitives avant

APE:

· 8 améliorent leur compétitivité

par une exploitation judicieuse de leurs avantages comparatifs, 3 dans

l'agro-industrie, 2 dans la chimie, 2 dans la fabrication métallique et

1 dans le textile

· 2 conservent leur niveau de compétitivité

sans changement, 1 dans les peaux et cuirs, 1 dans les articles plastiques

· 5 perdent leur compétitivité soit par

gaspillage d'intrants (échangeables ou non échangeables) et/ou

pour des coûts élevés des facteurs de production, 2 dans

l'industrie agro-alimentaire, 1 coton, 1 métallique et 1 peaux et

cuirs.

Avec l'APE, 4 entreprises qui n'étaient pas

compétitives vont le devenir, essentiellement par une baisse du prix des

matières premières importées, 2 entreprises de chimie et 2

d'articles plastiques. Trois entreprises améliorent leur situation sans

pour autant devenir compétitives.

L'impact des APE sur la structure productive

industrielle malienne

Emploi et valeur ajoutée industriels

L'APE pourrait se traduire pour les entreprises

compétitives par :

· une perte de 3% d'emplois par rapport à la

situation d'avant APE, l'emploi total passant de 3821 à 3701

· une diminution de la valeur ajoutée industrielle

de 2.5% des entreprises compétitives après APE par rapport

à celles d'avant APE.

Il est attendu que les entreprises compétitives

puissent accroître leur production surtout celles qui ont

déjà une expérience d'exportation dans la

sous-région voire en Europe. En 2002, elles étaient 11

entreprises (exception faite de l'exportation de coton - première source

de devises du Mali) à réaliser 7% de leur chiffre d'affaires sur

le marché extérieur, à raison de 2% sur le marché

UEMOA, 2% sur l'UE et 3% sur le reste du monde.

La stratégie des entreprises face aux enjeux de l'APE

devrait être non pas le maintien des

parts de marché local mais

la conquête de substantielles parts de marché dans l'espace

de

libre-échange que représentera l'UEMOA et l'UE

réunis, voire l'UE et l'ensemble de la

CEDEAO. Cependant, il faut redouter que des importations bon

marché d'un certain nombre de produits n'annihilent les efforts de

production locale et partant l'extension des exportations dans la

sous-région. C'est le cas notamment des produits textiles, de la viande

bovine et dans une certaine mesure du lait et du sucre. Une mise à

niveau de ces entreprises et une politique d'incitation à

l'investissement dans les secteurs considérés en vue de renforcer

les capacités d'offre desdites entreprises serait souhaitable. Ce qui

est vrai du commerce des marchandises l'est tout autant du commerce des

services qui pourrait prendre de l'ampleur sous les APE. Cet aspect important

du commerce devrait être davantage étudié.

Les recettes fiscales intérieures

Sans le coton, les 33 entreprises industrielles ont

contribué pour 5 milliards de francs cfa d'impôts pour une valeur

ajoutée totale de 35 milliards, soit un taux d'imposition de 14%. Ces 5

milliards représentent moins de 3% des recettes fiscales du pays.

Les 14 entreprises compétitives avant APE totalisent

une recette fiscale de 3.7 milliards de francs cfa, soit 73% des 5 milliards

que paient les 33 entreprises. Après APE, les 14 "nouvelles" entreprises

compétitives totalisent une contribution fiscale de 1.4 milliards de

francs cfa. Si seules les entreprises compétitives devaient perdurer,

cela représenterait une perte de 2.3 milliards de francs, environ 1% des

recettes de l'Etat. Cette perte est essentiellement imputable à une

firme qui fabrique des boissons de large consommation, produits qui rapportent

autant d'impôt et taxes que le coton.

De telles modifications de recettes fiscales combinées

à l'analyse de la fiscalité liée aux importations incitent

à une analyse approfondie de la fiscalité intérieure et

surtout du régime des exonérations. Toutefois, les

autorités maliennes considèrent qu'il n'y a pas, dans le contexte

actuel, une nécessité de relecture de la législation

fiscale en vigueur..

L'impact des APE sur le secteur agro-alimentaire

Les relations commerciales avec l'Union européenne

représentent un enjeu crucial pour le secteur agricole. Par exemple, les

ventes de l'UE représentent 99%, 97%, 88%, 77% et 100% des achats

extérieurs maliens respectivement en blé, en farine de

blé, en poudre de lait, en autres produits laitiers et en poussins. Les

importations agro-alimentaires originaires de l'Union européenne - sans

inclure les réexportations qui ne se disent pas, de la part de pays de

l'Uemoa - représentent une valeur de 20 milliards FCFA, ce qui est

équivalent à 10% du déficit commercial du Mali.

La baisse des droits de douane appliqués aux produits

européens à l'entrée de la CEDEAO auraient un impact sur

la concurrence vis à vis du secteur agricole qu'il faut

considérer à différents niveaux :

de produit à produit, directement sur le marché

malien ; les produits européens arrivant sur le marché malien,

accroissent la pression concurrentielle sur la production nationale. Sont

concernés principalement le sucre, les huiles et les produits laitiers

;

de produit à produit, indirectement via les

marchés de débouché des produits maliens ; les produits

maliens perdant des parts de marché à l'export au

bénéfice des produits européens devenus plus

concurrentiels. Sont ici concernés des produits maliens, comme la viande

bovine, consommés par ses voisins en particulier les pays

côtiers;

de produit à un substitut. Il s'agit ici de prendre en

compte les substitutions possibles entre produits maliens et des produits

substituables (partiellement). On inclut ici le blé et le riz qui sont

deux produits de consommation urbaine principalement (sauf dans les zones de

production de riz).

Des simulations sur des modèles de filière ont

été réalisées pour les différentes

filières. La filière sucre

L'analyse de la compétitivité internationale,

à partir des calculs en prix de référence conduit à

mettre en évidence la protection dont jouit la production nationale

(TPN=110%). Grâce à la protection, ce sont l'ensemble des acteurs

concernés par la filière qui bénéficient

d'avantages (TPE = 390%). ). Ces avantages sont d'ailleurs au prix d'un effort

économique supporté par les consommateurs, sinon, aux prix

d'opportunité, la production de sucre ne serait pas rentable.

Les simulations montrent, pour une baisse de 16% du prix du

sucre importé -liée à l'abaissement du tarif -, une

augmentation des importations d'environ 30000 tonnes. Compte tenu du surplus

dégagé par les consommateurs, et du faible niveau actuel de la

production nationale, ceci ne devrait pas conduire à une contraction de

la demande pour le sucre local. Ce qui est en revanche beaucoup plus

significatif est que si la production nationale devenait beaucoup plus

importante - par exemple jusqu'à produire 170000 tonnes de sucre comme

l'ambitionne le projet Markala - , le rapport entre sucre local et

importé changerait radicalement. Pour une baisse de 16,4% du prix des

imports et pour une production de 170000 tonnes (soit 28000 ha cultivés,

la baisse de prix du sucre importé constituerait une incitation telle

sur la consommation que s'opérerait un report de la demande sur les

imports conduisant à une contraction de la demande de sucre local de 22

mille tonnes, soit une nécessité de réduire la production

de 13% et donc de recalibrer le projet d'investissement.

La filière maïs

Le maïs est classé en catégorie 1 et subit

l'imposition de la TVA. Son entrée sans droit de douane correspondrait

à une baisse de 4,7% du prix du maïs importé.

Les conséquences d'une baisse des prix

d'opportunités du maïs, seraient une baisse de la production

nationale de 4,5%. Compte tenu de la part prépondérante de la

production nationale dans la formation de la valeur ajoutée, il en

résulterait une forte variation de la valeur ajoutée au niveau de

la production, de l'ordre de -1,2 milliards FCFA, mais qui serait

compensée par l'augmentation du commerce. L'impact global sur la valeur

ajoutée serait

limité à -0,2%. Les importations passeraient de

3000 à 20000 tonnes, ce qui induirait une hausse de la facture de 650

millions FCFA.

La filière riz :

L'Union européenne n'est pas un concurrent sur le

marché du riz consommé au Mali. Les faibles productions

européennes concernent un créneau très particulier de riz

haut de gamme à prix élevé. La valeur ajoutée

créée par la filière malienne est de l'ordre de 80

milliards FCFA. Les importations représentent un peu plus de 10% de la

production nationale. L'ensemble des transferts sur les biens et services

échangeables et liés à la politique commerciale du Mali ne

sont que de 3,7 milliards FCFA. A supposer que ces transferts soient

intégralement liés à la protection vis à vis des

intrants originaires de l'UE, on se rend compte que la marge de manoeuvre est

très faible à ce niveau pour accroître la

compétitivité de la filière.

En revanche, l'APE pourrait avoir un impact sur la

consommation. Le riz est largement consommé en milieu urbain, à

40%. On peut ainsi craindre que selon le rapport de prix entre farine de

blé, également consommée en ville sous forme de pain, et

riz, ne s'opère une substitution en défaveur de ce dernier. Or

30000 tonnes de farines sont importées, principalement de France.

L'enjeu de la farine ne porte donc pas seulement sur les industries de

minoterie, mais aussi sur une partielle substitution au riz malien.

La filière lait

Le lait est le troisième produit agro-alimentaire le

plus importé au Mali. Il vient à près de 90% de l'Union

européenne. Mais le montant du total importé ne doit pas faire

oublier que le lait est principalement auto-consommé et donc en tant que

tel représente une valeur créée considérable pour

le pays. C'est l'ensemble de la valeur ajoutée dont il faut tenir compte

dans une comparaison internationale.

Or la filière jouit d'une faible protection (TPE et TPN

proches de 1). Le coût en ressources internes, proche de 0 indique une

très forte valorisation des ressources nationales et donc un

intérêt collectif à favoriser la production

laitière.

La simulation réalisée conduit à estimer

un impact important de la baisse du prix de la poudre sur la production locale.

Cette dernière pourrait se contracter de plus de 4%, ce qui conduirait

à une diminution de la valeur ajoutée de la filière de 3%.

L'augmentation des importations pourrait correspondre à une production

de 9000 tonnes de lait frais. La facture d'importation de lait

s'accroîtrait de 2,6 milliards FCFA.

Seuls les consommateurs finaux en profiteraient avec une

augmentation possible de leur consommation de 2,6% sans avoir à

dépenser plus qu'actuellement, mais ceci seulement à condition

que la baisse du prix de la poudre soit bien répercutée par les

transformateurs et commerçants.

La filière bovine

européenne pourrait devenir beaucoup plus attractive

que la viande sahélienne à la suite de la diminution du tarif

douanier. Près de 60% de la production et donc de la valeur

ajoutée est réalisée grâce au marché

d'exportation. Le risque principal pour la filière est donc que se

tarisse ce débouché.

Cette perte de part de marché serait alors assez lourde

de conséquences. Nos simulations indiquent que la valeur ajoutée

de la filière diminuerait de près de 6 milliards FCFA soit une

baisse de plus de 8%. Les conséquences sur la production nationale

serait une perte de débouchés pour 37000 animaux. Du point de vue

macro-économique, la perte en devise serait de 6,6 milliards FCFA sur

l'ensemble des exportations soit une chute de 14%.

La filière avicole

La filière avicole malienne n'est certes pas la plus

confrontée à la concurrence internationale parmi les

filières de la CEDEAO. Elle subit toutefois, au travers de l'UEMOA, les

effets indirects d'une politique peu favorable à la filière.

Actuellement, plus que le prix, on peut considérer que

ce sont les conditions d'acheminement de poulet congelé depuis la

côte vers le Mali qui limitent la concurrence. On peut se demander si la

baisse de 20% du tarif du poulet importé de l'Union européenne

dans les pays côtiers ne provoquera pas la recherche, de la part

d'importateurs ivoiriens ou sénégalais d'opportunités de

commercialisation de poulet congelé vers l'hinterland. La diminution

d'environ 100 FCFA par kilo du coût de revient sur une base prix CAF de

400 FCFA/kg pourrait devenir incitative et ainsi inverser le flux de

marchandise au détriment des exportations maliennes.

L'influence de l'APE sur la production malienne dans sa

globalité serait très faible compte tenu du poids de la

production auto-consommée actuellement. Mais la perte du

débouché à l'export induirait une perte de valeur

ajoutée d'environ 1%. A supposer que la totalité de la production

du secteur moderne soit exportée vers la Côte d'Ivoire, ce serait

35% de la production de ce secteur qui ne trouverait plus de

débouché.

La filière tomate

L'industrie de transformation de tomate ou de concentré

est absente du paysage industriel malien. Il existe pourtant un potentiel pour

la tomate locale. Dans les conditions actuelles, le droit de douane de 20% sur

le concentré accroît donc directement le prix au consommateur de

produits de la tomate sans que cela bénéficie aux producteurs.

D'autre part, on ne signale pas d'importations de tomates fraîches de

l'UE. On peut donc dire que la réduction du tarif, en dehors de

considérations fiscales, ne représente pas un enjeu crucial pour

la filière tomate.

Les huiles de consommation

Actuellement, l'importation d'huile représente une

facture de 5 milliards FCFA mais l'Union européenne ne prend qu'une

faible part dans les livraisons (36% de l'huile de soja, soit environ 80

millions FCFA). Pour le Mali spécifiquement, l'APE ne constitue donc pas

un enjeu particulier pour les huiles si ce n'est éventuellement pour

exporter de l'huile du coton vers l'UE ou plus probablement vers d'autres pays

de la CEDEAO.

La filière coton

S'agissant d'une filière d'exportation sans concurrence

sur le marché intérieur, la filière coton peut être

concernée par la mise en place d'un APE au niveau principalement de

l'accès aux intrants. On a simulé en statique - c'est à

dire sans prendre en compte l'effet sur le niveau de production - l'effet d'une

diminution du prix des intrants sur la valeur ajoutée

créée.

Le gain total serait assez faible en comparaison de la valeur

ajoutée globale : il serait de 1,3 milliards FCFA au plus, dont environ

1 milliards reviendrait aux producteurs, le reste étant à

répartir entre les différents maillons de la filière.

Compatibilité vis à vis des

critères de convergence macro-économique de l'UEMOA

L'APE aura un impact sur les critères de second rang

ainsi qu'un critère clé à savoir le ratio du solde

budgétaire de base rapporté au PIB nominal. Cet impact sera

consécutif à la diminution des recettes fiscales liées aux

importations d'environ 5 à 10% selon les scénarios et sous

différentes hypothèses de modification des flux commerciaux.

Conclusion

L'analyse amène à plusieurs niveaux de

réflexion pour la négociation d'un APE :

1 - Les arguments en faveur de mesures de sauvegarde

ou de compensations ne manquent pas:

o Le gain - lorsqu'il existe, c'est à dire pour les

entreprises qui s'approvisionnent sur le marché européen -

pourrait tout aussi bien être obtenu par des mesures favorables à

l'importation des intrants, au delà de ce que consent déjà

le TEC et donc, sans faire rentrer en ligne de compte l'APE dont les

conséquences négatives sont multiples pour les PMA. Les

bénéfices pourraient aussi bien être obtenus par

décision unilatérale de l'UEMOA d'abaisser encore les tarifs pour

les intrants.

o L'accès privilégié au marché

européen n'a pas donné la preuve de son effet dynamisant sur les

exportations maliennes (-14% par an depuis 1998 d'après les

données de la CNUCED). Les obstacles non-tarifaires semblent plus

importants que les tarifs pour pénétrer le marché de

l'Union européenne.

o L'argument théorique de l'augmentation de

l'efficacité économique grâce à la

libéralisation des échanges ne tient pas dans un contexte

où les prix internationaux véhiculent des distorsions de

marché au niveau des grands pays exportateurs : les prix mondiaux, e,

particumier dans le secteur agricole ne reflètent pas les coûts de

production et ne peuvent donc pas servir d'étalon à la mesure de

la compétitivité internationale. Il faut donc admettre que la

libéralisation ne garantit pas une augmentation de l'efficacité

économique dans tous les secteurs.

o L'impact social n'est pas négligeable puisque pour

les entreprises industrielles les plus compétitives (40% de notre

échantillon), on estime une perte d'emploi de 3% et pour le secteur

agro-alimentaire, le transfert de valeur ajoutée se fera surtout en

faveur des secteurs liés au commerce d'importation et non des

agriculteurs réputés être la population la plus pauvre du

pays. Dans un contexte où les partenaires au développement

insistent sur la lutte contre la pauvreté, ceci ne devrait pas laisser

indifférent.

o L'APE présente peu d'intérêt pour le

Mali sachant que pour les PMA l'accès au marché des pays

développés est déjà inscrit dans les accords de

l'OMC. Seule la Côte d'Ivoire au sein de l'UEMOA ne

bénéficierait pas - à l'inverse des 7 autres pays PMA - de

l'accès hors droit au marché de l'UE. La structure d'exportation

de la Côte d'Ivoire ne l'incite toutefois peut-être pas à

rechercher un accès meilleur qu'elle ne l'a déjà. La

question se pose également au Nigéria et au Ghana de

l'opportunité peut-être limitée de bénéficier

d'un meilleur accès face au risque de se déprotéger de

certaines importations européennes. Les conditions sont donc

réunies pour que le Mali trouve des appuis auprès de ses

partenaires de la CEDEAO pour exiger des aménagements au régime

de libre-échange afin d'en limiter les aspects négatifs.

2 - Certaines règles doivent conduire à

la négociation de dérogations à la baisse des

tarifs:

* pour les filières agricoles qui valorisent fortement

les ressources nationales (et qui ne sont pas subventionnées

contrairement à celles exportées par l'UE) - viande bovine, lait,

aviculture - ou qui présentent un intérêt

stratégique pour le pays - le sucre et le blé en tant que

substitut du riz.

* pour les filières industrielles de produits de

consommation qui sont pourvoyeuses de fortes recettes fiscales : les produits

laitiers vendus en pharmacie, le blé dur, les cigarettes, la farine de

blé, les véhicules particuliers de transport, la friperie.

3 - Il convient d'exiger une compensation pour la

baisse des recettes fiscales par une aide budgétaire (non

ciblée). L'estimation du manque à percevoir

prévisible se fait sur la base de l'évaluation la plus certaine

qui est l'évaluation en statique (en faisant l'hypothèse d'une

poursuite du système actuel d'enregistrement, avec ses faiblesses) soit

18 milliards

FCFA. et d'une contribution à

l'adaptation du secteur productif à la concurrence européenne

accrue.

4 - La CEDEAO devrait pouvoir prendre des mesures en

vue de compenser les pratiques déloyales résultant de subventions

octroyées par les pouvoirs publics d'un pays non membre de la

CEDEAO à l'image de ce que pratique la Communauté

européenne dans le domaine des transports.2 On peut en l'occurrence

considérer le soutien fourni par les Etats européens à

certains secteurs économiques comme l'agriculture,

légitimé

2 RÈGLEMENT DU PARLEMENT EUROPÉEN ET DU CONSEIL

concernant la protection contre les subventions et les pratiques tarifaires

déloyales dans le cadre de la fourniture de services de transport

aérien par des pays non membres de la Communauté

européenne

par des raisons environnementales ou sociales, mais dans la

stricte mesure où cela n'influence pas les niveaux de rentabilité

des entreprises dans les pays tiers. Pour les produits de l'UE qui

bénéficient de soutien et concurrencent les produits maliens, il

convient donc d'exiger une compensation envers le Mali à hauteur du

soutien procuré à ces produits en Europe, assis sur les volumes

écoulés au Mali.

Enfin, le Mali devra aussi saisir l'occasion pour que la

coopération contribue à l'approfondissement et la modernisation

de son système douanier autour duquel, comme nous l'avons vu, existent

des gains d'efficacité de la collecte fiscale.

Tableau 1: Tableau synoptique des forces et faiblesses

d'un APE pour le Mali

|

DOMAINES /

NIVEAUX

|

FORCES

|

FAIBLESSES

|

SOLUTIONS

|

|

Enjeux des APE vis à vis de la cohésion

régionale

|

Stimule l'intégration régionale ouest

africaine

|

Régimes douaniers ouest africains

disparates et conditions d'accès à l'UE

tout

aussi disparates (les PMA

bénéficient déjà de « tout

sauf les armes »): intérêts divergents entre pays de la

CEDEAO quant à l'établissement d'une zone de libre échange

avec l'UE

|

Achèvement du processus d'intégration ouest

africaine

|

|

Importations

|

Réduction du coût des intrants et

équipements importés avec possible

accroissement des investissements productifs et donc de la

capacité locale d'offre et donc élargissement de l'assiette

fiscale intérieure

Aiguisement de la concurrence

|

Détérioration de la balance

commerciale

Accroissement de la concurrence

déloyale des produits UE liée aux

multiples

subventions aux produits

européens (subventions directes comme dans le secteur

agricole ou indirectes via les services comme les transports, l'énergie,

les assurances

etc. et qui sont soutenus par l'Etat.).

|

Promotion des exportations

Maintien d'une protection dans certains secteurs

stratégiques comme par exemple viandes, lait, sucre,

farine et grains de blé et maïs

Compensations à hauteur du soutien accordé aux

produits concurrents européens

|

|

Exportations

|

Ouverture du marché européen aux produits maliens

e.g.:

peaux et cuirs

fruits et légumes

oléagineux

textile

|

Malgré l'initiative « tout sauf les

armes », le Mali n'avait pas gagné de

part de

marché dans l'UE : les

barrières non tarifaires érigées par l'UE

constituent l'obstacle principal à l'accès au marché

européen

|

Mise à niveau des entreprises en vue d'accroître

le niveau des exportations et d'améliorer la qualité des produits

exportés

|

|

Recettes fiscales liées aux

|

Diminution de la pression fiscale

indirecte

|

Diminution des ressources de l'Etat :

de l'ordre de 18

milliards Fcfa selon

|

Compensation à exiger à hauteur du manque à

gagner

|

|

importations

|

|

estimation la plus vraisemblable

|

Désarmement tarifaire séquentiel pour les produits

produits au Mali

Pas de désarmement pour les importations fortement

pourvoyeuses de recettes : le lait de pharmacie, les cigarettes, la farine de

blé, les automobiles particulières et les tracteurs pour

semi-remorques

Meilleure maîtrise des exonérations et autres

exemptions

|

|

Point de vue social

|

Réduction des droits et taxes et donc

possibilités de diminution des prix pour les consommateurs

|

Perte d'emploi (3% pour les

entreprises compétitives)

Risque de fermetures d'entreprises Secteur du commerce

favorisé au

détriment des producteurs agricoles nationaux

|

Exonération sur les produits les plus concurrencés

sur le marché malien ou sur le marché des clients du Mali

|

|

Secteur industriel

|

Incitation des entreprises à

l'exportation

Accroissement de la compétitivité dans

l'agro-industrie, la chimie, la fabrication métallique et le textile

|

Barrières non tarifaires

Faible résistance des entreprises

locales à la compétition internationale

|

Incitation à l'investissement direct étranger et

à la joint venture

Amélioration de la compétitivité à

travers

l'accroissement de la productivité et

l'amélioration de l'organisation au sein de l'entreprise

|

|

Secteur agro- alimentaire

|

Peu de risque à redouter pour les filières huile,

coton, riz et oignon

|

Possible compromission du

développement de certaines filières e.g. lait,

sucre, maïs et transformation de tomate ;

Danger pour les filières viandes

|

Maintien de barrières douanières (cf.supra)

Promotion des filières porteuses et renforcement de la

recherche agronomique pour plus d'efficacité dans d'autres

filières

|

Remerciements

L'équipe de consultants tient à remercier

particulièrement les personnes qui ont facilité l'accès

à l'information et sans qui cette étude n'aurait pas pu se

réaliser. Nous tenons à mentionner spécialement les

douanes, la CPS du Ministère de l'industrie et du commerce, la Direction

nationale du commerce et de la concurrence ainsi que la CPS du Ministère

de l'Agriculture.

Introduction

1. Les objectifs de l'étude

Avec la signature de l'Accord de Cotonou en juin 2000, pour

une durée de 20 ans révisable tous les 5 ans, un nouveau

régime commercial se substituera, à partir de 2008, au

système de préférence non-réciproque, entre l'UE et

les 77 pays ACP. En Afrique de l'ouest, c'est avec la CEDEAO que sera conclu

l'APE. Un processus se met donc en place qui doit aboutir dans une

première étape à l'établissement d'une union

douanière au sein de la CEDEAO en libre- échange progressif avec

l'UE à partir du 1er janvier 2008.

L'objectif de cette étude est de contribuer à la

recherche de positions et stratégies adaptées aux

intérêts du Mali lors de la négociation des accords de

partenariat économique. Elle cherche à analyser et à

évaluer l'impact de la mise en place d'un APE sur l'économie

malienne, sur les recettes fiscales de l'Etat et donc sur l'environnement

social.

Les Accords de partenariat économique (APE) sont

censés accélérer l'insertion des économies

sous-développées dans le circuit des échanges

internationaux, en même temps qu'ils favorisent les processus

d'intégration régionale en cours. Cependant, du fait de leur

signature non pas entre Etats mais entre blocs économiques

constitués, les Etats pris individuellement doivent examiner avec

détail l'intérêt qu'ils peuvent en tirer et la marge de

manoeuvre qu'il doivent dégager de manière à faire valoir

leur intérêt dans une décision prise collectivement.

Certains analystes estiment notamment que des divergences

entre pays d'une même union économique (existante ou en gestation)

peuvent compromettre leur succès, à cause des différences

de niveau de développement entre Etats membres ou des dispositions

commerciales dont bénéficient les Etats en vertu de leur statut

international. Ainsi, beaucoup de PMA qui bénéficient

déjà de l'initiative "Tout sauf les armes" (TSA) s'interrogeront

sur la nécessité d'adhérer à un APE, qui a priori

ne leur offre pas d'opportunités supplémentaires d'accès

aux marchés européens, et qui au contraire introduit la

réciprocité de l'accès libre à leur marché.

Par contre, la situation est évidemment bien différente pour les

PED non-PMA, comme la Côte d'Ivoire dans l'UEMOA ou encore le Nigeria et

le Ghana dans la CEDEAO. Au sein de l'espace ouest africain, ces pays

reconquerront des parts de marché UE que les PMA comme le Mali avaient

gagné grâce à

"Tout sauf les armes". Par conséquent, une

appréciation doit être portée sur les forces et faiblesses

d'une adhésion à un APE pour le Mali au sein des entités

sous-régionales.

Il sera également nécessaire d'étudier la

compatibilité des politiques commerciales existantes au Mali avec les

dispositions de l'APE et les conséquences de la mise en oeuvre d'un APE

sur les engagements internationaux du pays vis à vis de l'OMC et des

institutions multilatérales en particulier en terme de comptes

externes.

Cette étude vise à développer un

argumentaire autour de différents scénarios de manière

à définir une stratégie pour la négociation. Elle

doit donc permettre au gouvernement malien de pouvoir évaluer les

différents scénarios possibles sur la mise en place d'un APE et

de pouvoir formuler sa position avant et pendant les négociations qui

viennent de démarrer avec l'UE.

Elle s'inscrit dans un processus d'appui à la

négociation, qui se déroule en quatre étapes : u Un

séminaire d'information (non confié aux consultants)

u Une étude d'impact ex-ante

u Un séminaire de mise en débat des

résultats et recueil d'opinion des acteurs u Une proposition d'agenda de

négociation et de travaux complémentaires Les attendus de

l'étude sont les suivants :

1. envisager différents scénarios possibles sur la

mise en place d'un APE

2. évaluer et analyser l'impact de la mise en oeuvre d'un

APE sur :

· les recettes fiscales

· l'économie et le secteur productif

· Les engagements du pays vis à vis de l'OMC et les

bailleurs multilatéraux

3. étudier la compatibilité des politiques

commerciales du Mali avec un programme de libéralisation commercial

répondant aux objectifs des APE et de l'OMC

4. recommander des positions pour le Mali avant et pendant les

négociations avec l'UE

2. Le plan du rapport

o Dans la première partie, elle cherche à cerner la

signification et les enjeux des APE pour le Mali.

o La deuxième partie est axée sur les

échanges commerciaux du Mali avec l'UE et les autres partenaires.

o Les hypothèses de changement tarifaire par blocs de

pays sont examinées dans la troisième partie en même temps

que leurs conséquences sur les flux commerciaux et sur les recettes

fiscales liées aux importations. Ces hypothèses sont relatives

à cinq scénarios de conclusion d'APE entre blocs

économiques.

o La quatrième partie analyse les conséquences

des APE sur le secteur productif malien, en examinant la situation des

entreprises face au nouvel environnement commercial pour mettre en

évidence leurs atouts et leurs faiblesses du point de vue de leur

compétitivité et de leur rentabilité.

o Enfin, la cinquième partie est consacrée