ABREVIATION

BAM : Bank AL MAGHRIB

BCP : Banque centrale populaire

BDF : Banque de France

BPR : Banque populaire

régionale

CAF : capacité

d'autofinancement

CPC : compte de produit et charge

CPM : Crédit populaire du

Maroc

EPC : Escompte papier commercial

FICEN : Fichier bancaire des

entreprises

FMA : Full models approach

GAB : Guichet automatique bancaire

GBP : Groupement des banques

populaires

IRB : internal rating based

IRBA : Internal rating based approach

MCNE : Mobilisation des créances

nées à l'étranger

MRE : marocain résident à

l'étranger

OPS : Organisation prestataires des

services

PME : Petite et moyenne entreprise

RAROC :

SIB : Solde intermédiaire de

gestion

VAR : Valeur à risque

![]()

L'ancien protectorat français ayant

unifié son système bancaire dans les années 1960, le Maroc

a non seulement maintenu et développé les structures bancaires

héritées du protectorat, mais il a également permis le

maintien de la présence des capitaux français dans les banques

marocaines, et ce, malgré la marocanisation de 1973.

Cela ne constitue pas, toutefois, une

spécificité du système bancaire marocain puisque

d'anciennes colonies françaises se sont également

comportées de la sorte. La particularité du Maroc est d'avoir

réussi à développer et à structurer son

système financier, axé principalement sur l'intermédiation

de crédit et calqué sur le modèle français mais

totalement indépendant par rapport à celui-ci. Et pendant

longtemps, le secteur bancaire marocain a été perçu comme

un des mieux, si non le mieux structuré des pays de la rive sud de la

méditerranée.

L'évolution du secteur de la finance et, par

conséquent, des instruments financiers a décelé les

lacunes que contenait le système financier international. Dès

lors, une grande vague de réformes touchant le secteur bancaire ont vu

le jour.

Ces réformes trouvent leurs origines dans la

crise financière internationale de 1998 (Thaïlande, Juillet 1997),

suite à laquelle les autorités de tutelle ont engagé des

travaux importants en vue d'améliorer la compréhension et la

prévention du risque.

Des projets de grandes ampleurs ont été

entamées, visant à maîtriser et contrôler les risques

bancaires, surtout dans les pays dont la vulnérabilité

financière est systémique. Au Maroc, les établissements de

crédit ont commencé à mesurer leurs risques de

marché et le risque opérationnel et de leur appliquer des

exigences de fonds propres, comme ils ont déjà commencé

à le faire pour le risque de crédit. Depuis, la

législation bancaire n'a pas cessé de procéder à

des réformes visant l'amélioration du paysage

réglementaire bancaire, le seul souci étant de solidifier un

système vital, mais également des plus sensibles aux risques

.

Ainsi, les banques ont vu leur activité se

complexifier, et se trouvent face à deux contraintes : respecter les

règles prudentielles édictées par BAM tout en satisfaisant

leur clientèle.

Aujourd'hui, l'analyse du risque de crédit

bancaire revêt, plus que jamais, une importance stratégique pour

les banques cherchant à se démarquer et à acquérir

un avantage concurrentiel par rapport à leurs

confrères.

Impliquant la mobilisation de montants importants, et

exposés à un nombre important d'aléas, Les crédits

attribués aux entreprises nécessitent une attention

particulière de la part de la banque, surtout que le comité de

Bâle II a introduit une proportionnalité positive entre la gestion

saine des risques et la compétitivité de la banque face à

ses concurrents.

Notre projet se compose de trois parties essentielles

: la première sera consacrée à une présentation

générale de risque du crédit bancaire sa définition

et ses types. La deuxième partie aura comme objet la gestion et

l'analyse du risque du crédit et enfin une troisième partie qui

nous emmènera à une étude pratique sur l'analyse et la

gestion de risque crédit dans la banque populaire.

![]()

Chapitre 1 : Les crédits bancaires

Æ Section 1 : Définition

Une entreprise ne possède pas toujours les

capitaux suffisants pour atteindre ses objectifs. Ses résultats

commerciaux et financiers ainsi que l'intégrité des dirigeants et

les garanties offertes peuvent lui permettre de demander un crédit

à une banque.

Etymologiquement, le mot crédit vient du verbe

latin « credere », qui signifie « croire ». Et

effectivement, celui qui consent un crédit « croit » en celui

qui le reçoit. En d'autres termes, le créancier fait confiance

à son débiteur.

Un banquier appelle par conséquent un

crédit toute opération par laquelle, faisant confiance à

son client, il accorde à celui-ci le concours de ses capitaux ou de sa

garantie.

D'une façon générale, le

crédit résulte de la combinaison de trois éléments

: Le temps ou le délai pendant lequel le bénéficiaire

dispose des fonds prêtés, la confiance faite par le

créancier au débiteur, la promesse de restitution des fonds

prêtés.

Le crédit introduit donc une notion de temps,

c'est à dire l'incertitude. Ainsi, il est possible qu'une

société ne révèle aucun risque de

défaillance au moment de l'octroi d'un crédit moyen ou long

terme. Mais qu'en sera t-il du risque de défaillance dans l'avenir

?

La deuxième caractéristique du

crédit est la confiance entre créancier et débiteur. Cette

notion est subjective et n'est pas exempt de risque. Un banquier peut ainsi

accorder sa confiance et se tromper. Le crédit incorpore des notions

subjectives qui sont des risques pour la banque.

Enfin, la troisième caractéristique du

crédit est la promesse de restitution des fonds prêtés. Les

risques inhérents à ce point découlent des deux points

précédents. Si une évolution défavorable se produit

dans le temps où que le débiteur ne respecte pas la confiance du

créancier, le risque de non remboursement peut se

réaliser.

Au total, une opération de crédit,

considérée du point de vue du prêteur, est une

opération risquée qui suppose que certaines mesures

destinées à réduire le risque couru soient prises. Il n'y

a donc pas de crédit totalement exempt de risques, quelles que soient

les garanties dont il est assorti. Le risque est pratiquement

inséparable du crédit.

Il n'est donc pas question dans l'absolu

d'éliminer le risque de crédit mais de tenter de le

réduire. Ce mémoire a pour vocation de montrer les dispositions

prises par les banques pour identifier les risques de crédit pour le

réduire autant que possible.

L'enjeu autour de la réduction de ce risque de

crédit est d'importance pour les banques. Le crédit est le

principal revenu et risque contenu dans le bilan d'une banque dit «

universelle » (regroupant toutes les activités

bancaires).

En effet, il consomme en moyenne autour des trois

quarts des fonds propres. Ces fonds propres sont réglementés et

représentent des réserves ou une marge de sécurité

pour se prémunir d'un risque de défaillance. Les banques

étant au coeur de l'économie et le risque de propagation de

défaillance pouvant entraîner de graves conséquences (en

témoignent les grandes crises de l'histoire), la gestion et le suivi du

risque de crédit est d'une grande d'importance.

La gestion et l'analyse du risque de crédit ne

peuvent pas être appréhendés de manière correcte si

l'on ne connaît pas préalablement l'environnement autour du

crédit. Plusieurs facteurs touchant au secteur bancaire peuvent

influencer ce risque.

Historiquement, le crédit a toujours

été le principal risque pris en compte par les banques.

C'était par conséquent le risque le plus connu. Avec la

montée des marchés financiers et la libéralisation par le

désencadrement du crédit du début des années 80, le

risque de crédit s'est intensifié.

Les répercussions du changement de la

réglementation bancaire ont été également

importantes sur l'environnement bancaire et la concurrence entre

établissements s'est intensifiée.

Nous verrons donc dans une première partie, les

principaux risques bancaires et les déterminants du risque de

crédit à travers l'évolution de l'environnement

bancaire.

Si la première partie étudie

l'évolution et les déterminants qui ont intensifié ce

risque, elle apporte peu de réponse quant aux méthodes mise en

place par les banques dans le traitement et l'analyse du risque

crédit.

Dans un environnement concurrentiel et incertain, les

banques ont dû s'adapter et mettre au point des orientations visant

à une gestion du risque toujours plus efficiente.

Quelle est cette stratégie compte tenu de

l'environnement ? Quels sont les impératifs à respecter dans

le cadre de la réforme du nouveau ratio de solvabilité ? Enfin,

comment une banque tente-t-elle de réduire ces risques de crédit

?

Nous étudierons dans une seconde partie la

gestion et l'analyse du risque crédit. Nous verrons que cette gestion

est au centre de la stratégie d'une banque et peut devenir le principal

facteur de succès bancaire. L'établissement bancaire utilise en

conséquence des outils de gestion globale de ce risque afin d'optimiser

son profit tout en minimisant le risque.

Nous verrons la filière risque mise en place

dans une banque régionale du groupe CIC. La filière risque de la

Banque Régionale de l'Ouest est assez représentative de ce qui

peut être mis en place dans une banque commerciale. Les techniques

d'analyse sont, à peu de chose près, les mêmes dans toutes

les banques commerciales.

Æ Section 2 : Typologie des

crédits bancaires

Les crédits bancaires peuvent être

destinés soit au financement du cycle d'exploitation de l'entreprise,

soit à la réalisation de programmes d'investissement.

2.1. Les

crédits de financement du cycle d'exploitation :

Ces types de crédits visent à satisfaire

les besoins temporaires de capitaux pour éviter la cessation de paiement

ou la perturbation de l'activité de l'entreprise, financer les besoins

en fonds de roulement, et faire face à certains décalages dans le

temps entre les recettes et les dépenses de l'entreprise.

Dans cette catégorie de crédits on

pourra distinguer entre :

· Les crédits par décaissement :

qui implique un décaissement effectif de l'argent (cas de la

facilité de caisse, du découvert, de l'escompte, des avances

diverses, du crédit à moyen terme...).

· Les crédits par signature : où le

banquier s'engage par sa signature sans décaissement effectif d'argent

lors de l'octroi de crédit (diverses cautions).

Il est à noter que la distinction entre les

deux types de crédit n'est pas absolue, puisque le banquier peut

être appelé à faire un décaissement effectif lorsque

le risque pour lequel il s'est porté garant se

réalise.

2.1.1

Les crédits par décaissement :

Les crédits de fonctionnement seront

développés selon cette catégorie par rapport à

leurs destinations en les classant de la manière suivante :

· Les crédits de caisse ;

· Les crédits de mobilisation des

créances ;

· Les crédits de financement des

stocks ;

· Les crédits de financement des

marchés publics ;

· Les crédits de

caisse :

Ce type de crédit est

généralement utilisé en compte courant, il a pour

principal objet de permettre à l'utilisateur de devenir débiteur

pour un laps de temps (déterminé ou non) et pour un montant

plafond déterminé lors de la négociation initiale des

lignes de crédit. Pour l'utilisateur, Ce type de crédit est

souple et simple à débloquer mais il est plus cher, le coût

à supporter est aussi difficile à prévoir. Il permet aussi

de compléter le financement normal du cycle d'exploitation et donc de

pallier à l'insuffisance du fonds de roulement. Pour le banquier, la

gestion des crédits par caisse est difficile car les besoins du client

sont difficiles à prévoir, la destination du crédit est

difficilement contrôlable, ce qui engendre des risques importants (risque

de détournement des fonds.

· Les crédits de mobilisation des

créances :

L'escompte papier commercial (E.P.C.) : Son objet est

de permettre le paiement du montant des effets sans attendre leur

échéance. C'est l'opération par laquelle une entreprise

rend liquides les créances qu'elle détient sur sa

clientèle. L'escompte consiste à céder à la banque

un ou plusieurs effets de commerce moyennant des agios calculés au taux

d'escompte en tenant compte du délai restant à courir

jusqu'à l'échéance des effets (Jour ouvrable).La banque

court en octroyant ce type de crédits le risque du retour impayé

des effets escomptés, ce risque se trouve amplifié si le client a

épuisé toutes ses possibilités de

crédits.

La mobilisation des créances nées

à l'étranger (MCNE) : C'est l'opération par laquelle une

entreprise rend liquides les créances qu'elle détient sur sa

clientèle établie à l'étranger.

Le factoring (local et international) : C'est une

technique, très récente, de mobilisation décote qui est en

fonction du risque de défaillance du débiteur des créances

sur la clientèle locale (factoring local) ou établie à

l'étranger (factoring international). Le factoring consiste à

transférer les créances d'une entreprise vers un organisme,

appelé « factor» pour :

· Soit le recouvrement moyennant des

commissions au risque et péril du client, dans ce cas ce n'est pas un

financement mais juste un service ;

· Soit le financement par cession de

créances sans recours moyennant une ;

· les crédits de financement des stocks

:

Les avances sur marchandises : Elles ont pour objet de

procurer à certaines entreprises industrielles ou commerciales les

capitaux complémentaires nécessaires au financement de leurs

besoins en stocks (approvisionnement en matières premières, achat

de marchandises, constitution de stocks de produits fabriqués, maintien

de stocks de sécurité ...). Ces avances sont accordées sur

la base d'un contrat de nantissement des marchandises

financées.

Le crédit de compagne est un crédit qui

couvre les besoins périodiques d'une entreprise à activité

saisonnière. Sa durée est généralement comprise

entre 6 et 9 mois.

· Les crédits de financement des

marchés publics (Avances sur marchés) :

Leur objet est de permettre aux entreprises

adjudicataires de marchés publics ou privés de faire face

à leurs besoins de trésorerie engendrés par l'importance

à la fois des dépenses qu'elles effectuent (travaux,

fournitures...) et des délais de règlements.

Moyennant le nantissement de leurs marchés au

profit de leurs banques. Les titulaires de marchés peuvent obtenir de

ces derniers des avances sur les attestations de droits constatés allant

de 70 à 80% dans la limite d'une autorisation préalablement

accordée.

Le nantissement du marché implique que tous les

règlements à effectuer sur le marché nanti doivent

l'être entre les mains du banquier pour lui permettre de

récupérer ses avances. Le reliquat est, reversé dans le

compte de l'adjudicataire du marché.

2.1.2. Les crédits par signature

:

Les crédits par signature présentent des

avantages pour le banquier comme pour son client, ils permettent aux banquiers

d'éviter toute sortie de fonds et aux clients d'améliorer leur

gestion de la trésorerie, d'abaisser leurs coûts financiers et de

valoriser leur image de marque. Ces crédits génèrent par

contre aux banquiers des risques difficiles à évaluer et dont le

suivi est lourd à gérer.

On peut classer les crédits par signature selon

les catégories suivantes :

· Le crédit

d'enlèvement :

Pour remédier aux inconvénients de

l'encombrement des marchandises importées dans les ports, il a

été institué le régime du crédit

d'enlèvement, qui est une simple facilité permettant au redevable

d'enlever ses marchandises aussitôt après vérification et

avant liquidation et paiement des droits et taxes. Le rôle de la banque

dans ce type de crédit et de garantir à la douane le paiement des

droits et taxes à l'échéance.

· L'obligation cautionnée

:

A la différence du crédit

d'enlèvement qui n'est qu'une facilité d'enlèvement, le

paiement par obligation cautionnée permet à l'importateur de

différer le règlement des droits et taxes dont il est redevable

de 60, 90 ou 120 jours.

· L'entrepôt de stockage à

l'importation :

Cette caution permet à la clientèle des

banques d'entreposer des marchandises dans des lieux soumis au contrôle

de la douane. Elle garantis la douane contre le non respect des délais

d'entreposage, l'existence de manquants, l'inexactitude des marchandises

déclarées et les manipulations.

· L'entrepôt de stockage à

l'exportation :

Il concerne les marchandises (d'origine marocaine ou

étrangère) destinées uniquement à l'exportation,

mais dont la sortie du territoire a été pour quelconque raison

retardée.

Les bénéficiaires de ce régime

doivent remettre à la douane une caution bancaire garantissant l'absence

de manquants au moment de l'exportation effective et le respect des

délais.

2.2. Le financement du cycle

d'investissement :

Ce sont des crédits qui ont pour objet de

financer l'actif immobilisé de l'entreprise emprunteuse, les fonds

propres n'étant pas suffisants pour couvrir tout le montant de

l'investissement. Les investissements que le banquier peut être

appelé à financer peuvent consister dans la création,

l'extension, la modernisation ou la restructuration d'une entité de

production de biens ou de services.

Le volume de ces crédits est souvent

élevé, l'échéance dépend surtout de la

durée économique du bien. L'appréciation de l'importance

de l'investissement dépend de plusieurs facteurs :

· L'évolution est caractéristique

de la demande (en quantité et en qualité) ;

· La concurrence existante ;

· La rentabilité prévisionnelle

(cash-flows, chiffre d'affaires etc.) ;

· Les motivations personnelles des promoteurs.

Etc.

La banque est appelée à courir un risque

à chaque fois qu'elle octrois un crédit, ce risque entre en effet

en jeu dès que la banque se met en attente de rentrée de ses

fonds mobilisés et que la probabilité de leur

récupération est inférieure à 100%.

Dans la partie suivante nous allons analyser les

différents types de risque de crédit, les facteurs qui

influencent la probabilité de défaillance des emprunteurs, ainsi

que leurs répercutions sur la gestion des engagements de la

banque.

Chapitre II : Démarche d'analyse de la

faisabilité d'un crédit.

La prise de risque commence dès l'entrée

en relation avec les clients et la formulation de besoins de financement dont

l'attribution ou le rejet signifie si la banque est prête ou non à

risquer des fonds dans une affaire déterminée ou non.

Il est vrai que la banque est un établissement

qui accepte de prendre des risques en octroyant des crédits, elle est

d'ailleurs rémunérée pour ces risques, mais il est

important de savoir choisir les bons payeurs, et d'écarter ou d'exiger

plus de garanties pour les clients dont l'analyse a décelé des

difficultés potentielles à honorer leurs engagements.

L'étude de la situation de l'entreprise

commence par l'étude du dossier de crédit qui va rassembler une

mine d'informations économiques et financières relatives à

l'entreprise et qui va constituer un élément déterminant

d'aide à la décision d'octroi ou de refus du crédit, et de

négociation des lignes de crédit et des conditions applicables au

contrat.

Après l'octroi du crédit, il est

nécessaire de s'assurer en premier lieu si l'emprunteur utilise les

lignes de crédit dans l'objet pour lequel elles ont été

constituées et s'il rembourse aux échéances fixées,

de suivre sa situation financière et la marche de son compte afin de

tenter de déceler à temps quelques difficultés

révélatrices de défaillance chronique et d'arrêter

une éventuelle hémorragie.

Toutefois, la décision d'octroi ou de rejet

d'une demande de crédit ne peut être pertinente qu'avec la

collecte de toute information concernant le client, touchant son environnement

interne ou externe, et qui peut informer la banque sur son risque de

défaillance. Ainsi, afin de collecter les informations de la

façon la plus uniforme et la plus complète possible, la banque

rassemble ces informations dans un dossier qui s'alimente chaque fois qu'une

mise à jour d'une de ces rubriques s'avère

nécessaire.

Le dossier bancaire rassemble un ensemble

d'informations concernant chaque entreprise et constitue la mémoire

permanente de la banque face à la mobilité de ses

agents.

Le dossier bancaire est un instrument de normalisation

des informations concernant l'entreprise car il impose une

homogénéité dans la présentation des rubriques

qu'il contient.

Il comporte aussi, à côté de

certaines informations qui précisent les trais dominants de l'entreprise

en matière organisationnelle et managériale, des

éléments d'appréciation qui contribuent à une prise

de connaissance rapide et complète de l'état des rapports de

l'entreprise et son environnement interne et externe.

Il ne s'agit donc pas d'un simple document

administratif, strictement descriptif mais d'un support pré- analytique

à grande valeur ajoutée, notamment, dans l'appréciation du

risque de défaillance des entreprises étudiées, et dont

l'élaboration exige une préparation rigoureuse est une forte

implication aussi bien lors de sa rédaction initiale qu'à

l'occasion de son actualisation régulière.

Æ Section 1 : Les informations

d'indentification de l'entreprise bancaire :

Ce sont des informations d'identification qui ont pour

objet de classifier le dossier et d'éviter toute confusion, elle sont

dissociées en deux volets essentiels :

1.1. Les informations bancaires :

· l'agence : l'unité opérationnelle

qui est en rapport avec l'affaire, ainsi que son rattachement à une

direction dont la compétence sera définie.

· les numéros de compte : les

classifications peuvent faire présenter des critères de

segmentation par catégorie en distinguant les client par rapport

à leur taille et statut juridique.

· La date d'entrée en relation : Il est

important de savoir si l'entreprise a établi une longue relation avec la

banque afin d'étudier l'historique et les trais généraux

de cette relation.

· La cotation interne : qui peut être

rappelée s'il y a lieu pour attirer immédiatement l'attention du

décideur lorsque cette cotation reflète un risque

élevé du client.

1.2 Les

informations sur l'entreprise :

· la raison sociale : qui permet une

identification conjointe avec le numéro de compte, la mention du capital

social et de la forme juridique complèteront l'identification de la

société.

· l'appartenance à un groupe :

portée à la connaissance de tous les agents de la banque, elle

peut jouer un rôle déterminant en matière de suivi du

risque ou de tarification des conditions pratiquées, en effet, une

entreprise qui fait partie d'un groupe bénéficie d'un soutien

plus important et s'expose donc à des risques de défaillance plus

faibles.

· l'adresse : l'utilité la plus

immédiate est celle du siège social, complétée, si

nécessaire par les coordonnées des responsables

financiers.

· l'objet social : doit être clairement

défini, car il constitue un élément de suivi

régulier des informations concernant la relation, un changement brusque

de l'objet peut être un signe de difficultés liées à

la rentabilité de l'affaire et implique donc une nécessité

d'investigation pour découvrir les motifs de ce changement.

· la date de création : cette information

est importante dans la mesure où elle peut donner des indications

pertinentes sur la santé financière de l'entreprise. En effet,

une entreprise plus ancienne est une entreprise qui a réussi à

survivre et à faire face aux difficultés du marché, au

contraire d'une entreprise qui vient d'être créée et dont

l'avenir est incertain.

· L'immatriculation au registre de commerce : qui

constitue un élément indispensable pour l'indentification de

l'entreprise.

Æ Section 2 : Le personnel et les

structures décisionnelles :

Cette partie s'occupe essentiellement des

éléments suivants :

2.1. Un bref

historique de la société :

Cette rubrique a pour objet de résumer

succinctement les événements les plus marquants de la vie de

l'entreprise, et d'induire par conséquent son profil de

risque.

· l'évolution de la forme juridique et du

contrôle du capital :

Les changements de la forme juridique traduisent

l'évolution du degré de séparation entre le patrimoine

personnel des dirigeants et celui de la société, ainsi que

l'évolution de la taille de l'affaire. En effet, chaque forme juridique

a ses propres caractéristiques et peut se différencier des autres

selon plusieurs critères de distinction.

L'importance des capitaux engagés par les

actionnaires, traduit un soutien de l'affaire en cas d'augmentation continue du

capital, ce soutien peut s'avérer décisif dans des

périodes de crise.

· les changements

d'implantation :

Les modalités de ces transferts doivent

être mentionnées et commentées dans la mesure où

elles peuvent avoir des influences considérables sur divers domaines

:

Ø une incidence possible en amont : qui peut

être décisive quant à la qualité et la

continuité des relations avec les fournisseurs.

Ø une incidence possible en aval : qui peut

déterminer l'impact sur les relations commerciales, le volume des

stocks, la qualité des débouchées etc.

· les modifications de l'objet social

:

Le concept de « métier » de

l'entreprise est une composante significative pour l'appréciation de son

risque, tout changement de l'objet social et donc un facteur à

surveiller, surtout lorsqu'il est la traduction d'un redéploiement

radical de ces activités.

2.2. L'actionnariat

:

· les renseignements sur les principaux

associés :

Dans cette rubrique le banquier se concentrera

surtout sur la moralité en affaires des dirigeants, plus que la relation

entre la banque et l'entreprise exige une pleine confiance entre les parties,

cette confiance sera naturellement mise à l'épreuve en cas de

pratiques frauduleuses des dirigeants.

Il est aussi important de mentionner tous les

éléments qui permettront de prévoir un possible rupture de

l'équilibre actuel entre les associés :

Ø maladie, retraite, divorce affectant les

dirigeants et les associés

Ø un retrait de certains hommes clés sur

lesquels repose la notoriété de l'affaire etc.

· la surface des associés :

La surface des associés est

constituée par leur patrimoine, en effet, l'existence dans le patrimoine

des associés de biens à forte valeur de cession, est un atout en

terme de renforcement potentiel des fonds propres, à condition que ces

biens soient suffisamment liquides, et que la volonté d'engagement des

associés existe effectivement.

2.3.

L'organisation :

· L'organigramme fonctionnel :

L'organigramme donnera des informations sur de

possibles incohérences et fragilités au niveau de l'organisation

de l'entreprise en question.

· La répartition des

responsabilités :

Afin de compléter la lecture de l'organigramme,

il sera utile aux banquiers d'avoir des informations précises sur le

degré de centralisation des pouvoirs, du système de

délégations, de la cohérence des équipes de

direction etc.

2.4. Les

capacités humaines :

Cette étude permettra de déceler

certaines difficultés pouvant affecter la structure de l'emploi, et qui

peuvent avoir comme source un climat social tendu, ou une politique de

personnel et de formation inadaptée.

· Le climat social :

Sa prise en compte sera déterminante pour

savoir les efforts qui peuvent être fournis par le personnel en

période de crise.

Le degré de fidélité des cadres

dirigeants qui occupent les postes clés, et des agents exerçant

des fonctions importantes au sein de l'entreprise doit être

spécialement prise en considération.

· La politique du personnel :

Elle à surtout l'utilité

d'appréciation du degré de fidélité du personnel,

en analysant la politique de rémunération est de motivation

exercée par la direction.

· La formation :

La connaissance de la politique de formation donnera

des indications sur le degré de fidélité du personnel, et

de la qualité des produits qui a une forte corrélation avec la

formation des salariés.

Æ Section 3 : La structure technique de

l'entreprise :

Cette étude permet de déterminer les

équipements immobiliers et les équipements productifs que

l'entreprise a en possession, ainsi que leur valeur réelle, afin de

relier cette valeur à la rentabilité de l'affaire.

Elle permet aussi de déterminer des indications

sur la politique d'investissement, et de savoir ses axes prioritaires, ces

lacunes ou insuffisances éventuelles.

Æ Section 4 : Diagnostic

stratégique et les grandes orientations de

l'entreprise :

Durant cette analyse, les banquiers

s'intéresseront aux orientations principales formulées par les

dirigeants de l'entreprise, et l'adéquation de ces orientations avec les

potentialités propres à l'entreprise et les opportunités

offertes par son environnement.

Une appréciation des opportunités et des

menaces de l'environnement ainsi que les forces et les faiblesses de

l'entreprise, s'avèrent indispensable pour anticiper des

difficultés émanant par exemple d'une saturation du secteur

d'activité, ou d'une insuffisance des capacités de l'entreprise

à faire face aux menaces de son environnement.

Toutes ces informations sont déployées

dans un ultime souci de réduction du risque de

crédit.

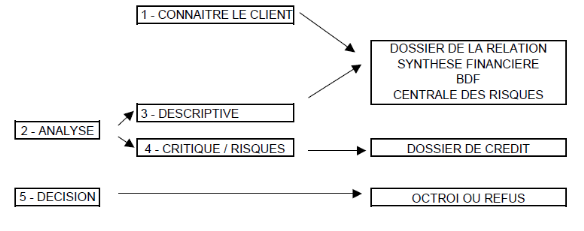

Généralement, l'attitude d'un banquier

voulant se former une opinion sur une entreprise peut se schématiser

comme suit :

· Evaluation sommaire :

Dans une première étape, le banquier est

amené à dégager certains jugements sommaires concernant

l'entreprise en question partir ses documents sociaux, chose qui va lui

permettre d'orienter ses questions ou ses choix.

Il s'agit là d'une détection, purement

descriptive et purement comptable, des principales particularités, qui

ne préjuge pas la décision finale qui sera prise à l'issue

de l'analyse détaillée de l'affaire.

· Analyse de l'entreprise :

L'analyse proprement dite s'efforce d'expliquer les

particularités de l'entreprise. Elle ne se borne pas à l'aspect

financier des choses, mais prend en compte aussi l'aspect

économique.

Eventuellement, elle montrera que le premier jugement

est en partie erroné, ou mérite pour le moins d'être

nuancé. Ces nuances sont évidemment d'une grande importance,

puisqu'elles forment parfois un élément tranchant quant à

la décision du banquier.

· Synthèse :

La décision implique non seulement le banquier,

mais aussi un comité appelé « comité de crédit

» ou «comité des engagements ».

Il faut fournir à ces instances

supérieures une synthèse de cette démarche, qui servira de

document de travail. Elle est nécessairement assez courte, le

responsable du dossier étant prêt à fournir tous les

éclaircissements nécessaires, le cas

échéant.

Æ Section 5 : Les relations

bancaires :

Dans cette rubrique la banque essaiera de

déterminer sa position concurrentielle à travers les mouvements

d'affaires que les clients leur confient, ainsi, l'attribution de conditions

trop favorables afin de fidéliser les clients peut pousser la banque a

courir des risques importants.

Æ Section 6 :L'activité et la

commercialisation :

Les données concernant les produits offerts par

l'entreprise, les marchés auxquels elle s'adresse, et la

clientèle qu'elle traite, peuvent expliquer certains postes du CPC en

termes de diagnostic de l'activité, et donner des indications concernant

la qualité de la clientèle, surtout en ce qui concerne les

risques clientèle.

Chapitre III : Les risques des crédits

bancaires

Æ Section 1 : Définition

Les banques, comme beaucoup d'entreprises, sont

soumises aux risques. Toutefois, elles sont soumises à plus de formes de

risques que la plupart des autres institutions et la maîtres des risques

bancaires est un enjeu important : il s'agit du thème central des

nouveaux accords de Bâle qui sont entré en vigueur depuis

2006.

La liste des risques pouvant affecter une banque est

longue : risque de marché, d'option, de crédit, de

liquidité, de paiement anticipé, de gestion et d'exploitation,

risque sur l'étranger,.....................

La notion de risque, couramment utilisée dans

le vie quotidienne, se révèle complexe et à

évolué au fil du temps, Elle est envisagé

différemment selon les domaines et les

spécialités.

Ainsi, le mot risque revêt une signification

différente pour le spécialiste de l'environnement, l'assureur, le

banquier, le soignant ou le cadre de direction. Le gestionnaire de risque

l'associe au terme de vulnérabilité.

Le petit Robert définit le risque comme un

<< Danger éventuel

prévisible>>, <<

Eventualité d'un événement ne

dépendant pas exclusivement de la volonté des parties et pouvant

causer la perte d'un objet ou tout autre dommage

>>

Le risque est inévitable et il est

présent dans presque toutes les situations de la vie. Il marque nos

activités quotidiennes et celles des organisations des secteurs public

et résultats. Certains précisent que le risque a des

conséquences toujours défavorables, tandis que d'autres sont plus

neutres.

A ce jour, aucune définition n'a fait

l'unanimité mais, de nombreuses recherches et discussions, ont

donné la description suivante du risque :

<< Le risque se rapporte à l'incertitude qui

entoure des événements et des résultats futurs. Il est

l'expérience de la probabilité et de l'incidence d'un

événement susceptible d'influencer l'atteinte des objectifs de

l'organisation >>.

Les termes << l'expérience de la

probabilité et de l'incidence d'un événement

>>laissent entendre qu'il faut faire une analyse quantitative ou

qualitative avant de prendre des décisions concernant d'importants

risques ou menaces l'atteinte des objectifs de l'organisation. Pour chaque

risque considéré, il faut évaluer deux choses : sa

probabilité et l'ampleur de son incidence ou de ses conséquences.

Alors le risque est :

Ø L'événement dommageable

(péril)

Ø La ressource qui peut être atteinte

(objet de risque)

Ø La perte financière pouvant survenir

(perte)

Æ Section 2 : Les risques majeurs de

l'activité bancaires :

2.1. Le risque de

crédit :

Le crédit est une opération qui

consiste pour un prêteur ou un créancier à mettre à

disposition d'un emprunteur ou débiteur, une certaine somme d'argent

moyennant un engagement de remboursement à une date

déterminée à l'avance.

Le risque de crédit est le risque que ce

débiteur ou emprunteur fasse défaut ou que sa situation

économique se dégrade au point de dévaluer la

créance que l'établissement bancaire détient sur lui.

Très prosaïquement, il existe donc un risque pour la banque

dès lors qu'elle se met en situation d'attendre une entrée de

fonds de la part d'un client ou d'une contrepartie de

marché.

La banque doit faire face à tout type de risque

de faillite pour les sociétés ou d'insolvabilité pour les

particuliers et professionnels. Elle se doit par conséquent de les

connaître, les identifier le moment venu de la manière la plus

rapide possible, et les anticiper au maximum. Le cas échéant, il

convient également de sortir du crédit avec un minimum de

pertes.

Le risque de crédit pour une banque est de

très loin le plus important puisqu'il représente 75 à 85%

du risque chez les établissements bancaires. Le provisionnement, plus

communément appelé « coût du risque »,

coûte cher aux banques en terme de bénéfices.

Paradoxalement, la gestion du risque de crédit,

dont les procédures de gestion sont classiques et bien connues, est sans

doute celle qui est appelée à évoluer le plus

aujourd'hui.

De multiples facteurs concourent à cette

évolution.

En premier lieu, les mesures du risque de

crédit sur des portefeuilles de prêts ont considérablement

progressé. Les modèles d'analyse de crédit sont nombreux

et commencent à être mis en application par les banques notamment

grâce à une gestion informatique et automatisée plus

performante (calcul de scores, notations etc......).

Cependant, nous verrons que le facteur humain de

l'analyse de ce risque reste toujours un élément

clé.

Ensuite, l'environnement bancaire en très forte

évolution ces deux dernières décennies influence beaucoup

ce risque qui à tendance à évoluer en s'intensifiant.

C'est pourquoi l'appréhension de ce risque par les banques est un enjeu

important.

2.2. Le risque de

marché :

Les risques de marché sont les pertes

potentielles résultants de la variation du prix des instruments

financiers détenus dans le portefeuille de négociation ou dans le

cadre d'une activité de marché dite aussi de trading ou de

négoce.

L'activité de marché concentre et

amplifie tous les risques bancaire traditionnels : risque de change, de

taux d'intérêt, de crédit (ou de contrepartie), sur les

actions, de liquidité, opérationnel. Le développement

exponentiel des volumes traités sur les marchés traditionnels, et

surtout sur nouveaux marchés de produits dérivés, a

considérablement amplifié les risques. Ils ont été

largement illustrés par des affaires qui mettent en exergue une

étonnante faiblesse dans le contrôle que certaines banques, et

grandes entreprises, exercent sur ces activités.

Les pertes peuvent se produire sur les compartiments

des marchés financiers : change, titre de créance, titre de

propriétés, matières première, que ce soit par la

détention directe de ces instruments ou par des produits

dérivés. Ils sont la conséquence des variations des cours

de change, des taux d'intérêt, des actions ou des matières

premières. S'ajoutent les risques liés à la qualité

de la contrepartie avec laquelle l'opération est traitée qui peut

s'avérer défaillante.

Ces risques font l'objet d'une exigence de fonds

propres : amendement à l'accord de Bâle en 1996

transposé en Europe par la surveillance prudentielle des risques de

marché.

2.3. Le risque

opérationnel :

Le risque opérationnel peut être

défini comme le risque de perte liée à des processus

opérationnels, des personnes ou des systèmes inadéquats ou

défaillants ou à des événements

externes.

Par exemple, l'utilisation de l'informatique fait

courir des risques supplémentaires aux établissements de

crédit :

Ø Perte de données et de programmes en

cas de dispositifs de sécurité inadéquats,

Ø Défaillances de l'équipement ou

des systèmes et des procédures de sauvegarde et de

récupération des données ;

Ø Informations de gestion erronées

résultant de procédures imparfaites de développement de

systèmes ;

Ø ·Absence d'installations de remplacement

compatibles dans le cas d'interruptions prolongées de fonctionnement des

équipements.

De telles pertes et interruptions peuvent

entraîner de graves difficultés pour un établissement. Le

danger que ses décisions soient fondées sur des informations non

fiables ou trompeuses produites par des systèmes d'information mal

conçus ou insuffisamment contrôlés est vraisemblablement

plus grave.

Ce risque n'était, pendant longtemps, pas ou

peu pris en compte par les banques dans la gestion de leurs risques. Des

études ont cependant montré que le risque opérationnel

était une source non négligeable de pertes pour les banques.

C'est pourquoi ce risque est désormais pris en compte dans le nouveau

ratio de solvabilité Mac Donough pour une meilleure appréhension

de tous les risques bancaires.

Cependant, bien qu'il soit désormais entendu

que ce risque opérationnel est bien réel et coûte cher aux

institutions financières, il n'est pourtant pas aisé de

l'identifier clairement d'ou des problèmes concernant sa

couverture.

Dans l'approche standard, l'activité des

banques est répartie entre plusieurs domaines ou " lignes métiers

" (business line). On définie souvent trois grands métiers de la

banque : La banque de détail, la banque d'investissement et de

financement et la gestion d'actifs. A chaque métier les autorités

de régulation attribueront donc un facteur de pondération "moyen"

censé refléter le risque opérationnel objectif encouru par

chaque activité.

2.4. Le risque

pays :

Compte tenu de la forte croissance du commerce mondial

(+ 6 % par an environ) et des investissements internationaux notamment dans les

pays émergents plus risqués et instables, les enjeux liés

au risque pays sont désormais à prendre en compte dans certains

cas.

Le « risque pays » peut être

défini comme le risque de matérialisation d'un sinistre,

résultant du contexte économique et politique d'un Etat

étranger, dans lequel une entreprise ou une banque effectue une partie

de ses activités.

De ce fait, le risque pays peut englober deux

composantes :

Ø Une composante « risque politique

», résultant soit d'actes ou de mesures prises par les

autorités publiques locales ou du pays d'origine (gouvernements,

législation), soit d'événements internes (émeutes)

ou externes (guerre).

Ø Une composante « risque

économique et financier », qui recouvre aussi bien une

dépréciation monétaire qu'une absence de devises se

traduisant, par exemple, par un défaut de paiement. De plus en plus, ces

deux sources de risque sont interdépendantes, ainsi que l'a

montré la crise asiatique. (l'Indonésie a connu des

bouleversements politiques qui ont entraîné des soubresauts

économiques (effondrement de la roupie, arrêt des investissements

étrangers), mais la crise politique avait elle-même, entre autres,

des origines économiques.

2.5. Les autres

risques :

2.5.1. Le

risque de liquidité :

Le risque de liquidité, ou plus

précisément d'absence de liquidité donc

d'illiquidité, est le fait pour une banque de ne pouvoir faire face

à ses engagements par l'impossibilité de ce procurer les fonds

dont elle a besoin.

La défaillance due à

l'illiquidité, plus qu'une cause, est un effet. Elle est souvent la

conséquence de l'appréciation que portent le marché et les

déposants sur la capacité de l'établissement à

rembourser les dépôts qui lui ont été

confiés. Cette appréciation peut être objective mais aussi

parfois subjective.

Un autre aspect du risque de liquidité est

celui de ne pas pouvoir trouver, à un instant donné, des

instruments financiers destinés à couvrir une position, ou de

devoir les acheter ou les vendre à un prix anormal, du fait de

l'insuffisance ou de l'absence de liquidité sur le

marché.

2.5.2. Le risque de

transformation :

La transformation, qui est un risque traditionnel,

consiste à transformer des ressources structurellement à court

terme en des emplois à long terme. Ce qui implique un double

risque : un risque de taux d'intérêt et un risque de

illiquidité.

2.5.3. Le risque global de taux

d'intérêt :

Les activités bancaires de dépôt

et de crédit impliquent un risque significatif en cas de variation

importante des taux d'intérêt. Ses effets peuvent se

révéler être une bombe à retardement.

2.5.4. Le risque

stratégique :

La stratégie adoptée par un

établissement de crédit dans différents domaines engage

des ressources toujours signification. A titre d'exemple ces stratégies

peuvent être : la pénétration d'un marché, le

lancement de nouvelles activités, le refonte du système

d'information, une croissance externe par fusion ou acquisition. Un

échec peut s'avérer lourd de conséquence car les

ressources engagées deviennent sans valeur et la perte de substance

signification.

2.5.5. Le risque

systémique :

Les établissement de crédit sont

interdépendants les uns par rapport aux autres. Les pertes

consécutives à la défaillance d'un établissement

sont supportées, par un effet de contagion, essentiellement par le

système bancaire, sous trois formes :

Ø Les opérations interbancaires,

conclues avec l'établissement défaillant, se traduiront par une

perte pour l'établissement prêteur ;

Ø La solidarité de la place oblige

fréquemment tous les établissements défaillants, à

participer à l'apurement du passif de l'établissement

sinistré ;

Ø Les actionnaires d'un établissement de

crédit sont fréquemment d'autre établissement qui devront,

conformément à leur rôle, participer au sauvetage de

l'établissement défaillant.

La défaillance d'un établissement de

crédit, comme un jeu de dominos, peut donc déclencher des

défaillances dans d'autre établissement et risque de mettre en

péril tout le système bancaire.

Æ Section 3 : Les facteurs

déterminants du risque de crédit :

Le risque de défaut d'une entreprise est

très difficile à cerner en totalité, compte tenu du nombre

élevé de paramètres desquels il dépend. Ces

facteurs peuvent être internes à l'entreprise comme ils peuvent

faire partie de son environnement externe.

Les facteurs liés à l'entreprise

elle-même : Ce sont les paramètres propres à chaque

entreprise, qui donnent des indications sur la probabilité de

défaillance pendant la durée de crédit, plusieurs facteurs

entrent en jeu pour déterminer le degré de risque, ces facteurs

sont liés à la gestion, au profil des dirigeants, aux

procédés de fabrication, à la qualité des produits,

à l'équilibre financier, etc.

Les facteurs liés à l'environnement de

l'entreprise : Ces paramètres sont les plus difficiles à cerner

et à prévoir, ils sont liés à des facteurs externes

à l'entreprise et qui peuvent influencer négativement la bonne

marche de ces activités. En effet, un secteur dont les barrières

à l'entrée (barrières administratives, investissements

lourds, technologie avancée etc.) ne sont pas suffisantes pour

empêcher d'éventuels nouveaux entrants d'apparaître sur le

marché est un secteur risqué.

Les relations en amont de l'entreprise donne des

indications sur une éventuelle hausse des prix, la dégradation de

la qualité des produits fournis, ou même une rupture de stock

causée par un pouvoir de négociation des fournisseurs trop

important, vu leur nombre réduit, ou leur taille importante.

Les relations en aval de l'affaire sont aussi à

prendre en considération, notamment le pouvoir de négociation des

clients qui sera un facteur déterminant des prix pratiqués, des

délais de paiement, et des conditions de vente de façon

générale qui peuvent influencer négativement la

rentabilité de l'entreprise. Il est aussi pertinent d'étudier la

taille de la clientèle de l'entreprise afin d'évaluer sa

solvabilité et la qualité du portefeuille de ces créances.

Ainsi une entreprise qui contracte une assurance sur ses clients s'avère

beaucoup moins risquée qu'une entreprise qui n'a aucune

sûreté sur ses créances.

Il est nécessaire d'étudier tous les

facteurs externes qui pourront avoir une influence directe ou indirecte sur la

rentabilité afin de déterminer le degré de risque

lié à ces facteurs, et de tenter de se prémunir contre ces

risques par des mesures plus sévères au niveau des garanties

demandées, et par la réduction des lignes de

crédit.

Æ Section 4 : Principales

catégories du risque de crédit

Les opérations de crédit comportent

plusieurs formes de risque : les risques liés aux relations des banques

avec les entreprises clientes et les particuliers, et les risques

inhérents à la politique commerciale des banques.

4.1. Les risques lies aux

relations bancaires entreprises :

La relation entre la banque et ses clients peut

dégénérer négativement dans les cas où le

débiteur ne peut faire face à ces obligations dans les

délais prévus (risque d'immobilisation des fonds

prêtés) ou lorsqu'ils refusent ou ne peut effectuer le

remboursement (risque de non-paiement).

Les conséquences entraînées par

ses risques peuvent être graves, « le simple retard dans un

remboursement peut être préjudiciable pour un établissement

qui travaille avec des fonds empruntés, car comme tout commerçant

ou industriel, il doit faire face de son côté, à ses

propres échéances et, compter sur les rentrées

nécessaires à l'équilibre de sa trésorerie

».

La réalisation de ces différents risques

peut-être une conséquence de la conjoncture (risque

général), de l'activité du client (risque professionnel),

ou de la situation est la personnalité de celui-ci (risque

particulier).

4.1.1. Le risque

général :

Causé par la conjoncture politique,

économique, sociale ou par des événements naturels graves,

il est difficile à prévoir. Les crises politiques peuvent

entraîner des crises économiques comme les suspensions de

paiement, les suspensions de fourniture de matières de produits etc.,

les crises économiques peuvent provoquer l'asphyxie des entreprises

financièrement fragiles par le ralentissement des échanges ; les

troubles sociaux peuvent causer la paralysie de l'activité

économique globale ou particulière à certains secteurs

où entreprises, des événements naturels graves peuvent

aussi frapper durement l'économie d'une ou plusieurs régions

(tremblements de terre, inondations, sécheresse etc.)

4.1.2. Le risque

professionnel :

Lié à l'activité de la

clientèle, il peut apparaître lors des modifications brusques

affectant les caractéristiques d'un secteur donné, par exemple

les découvertes et les révolutions des techniques ou des

procédés de production, la fermeture de marchés

extérieurs, ou les variations importantes dans les prix mondiaux, dans

les cours des devises, dans la fourniture des matières premières,

des produits finis etc.

4.1.3. Le risque

particulier :

Lié à l'activité de chaque

entreprise à part, ce risque est fonction de la personnalité des

dirigeants (leur expérience, leur moralité, leur surface, etc.),

de la structure financière de l'affaire (structure d'endettement,

suffisance du fonds de roulement, la rentabilité de l'affaire etc.), de

l'activité commerciale (dynamisme des ventes, rotation des sortes, les

délais accordés à la clientèle, etc.), de

l'adaptation de l'entreprise aux contraintes économiques :

l'évolution des techniques, investissements, amélioration des

procédures etc.

4.2. Les risques

résultants de la politique commerciale des banques :

Ce sont tous les risques liés à la

concurrence bancaire et à l'importance de la distribution des

crédits par une banque.

4.2.1. Les

risques liés à la concurrence bancaire :

Ce sont des risques courus par la banque en ayant pour

objectif de faire face à une concurrence qui offre de meilleures

conditions de crédit, cette concurrence peut devenir

préjudiciable non seulement à la banque qui octroie le

crédit mais aussi au client lui-même en lui causant de graves

difficultés de remboursement.

4.2.2. Les

risques liés à la distribution du crédit :

En recherchant l'accroissement du volume de ses

concours avec ses possibilités de trésorerie, et l'obtention du

maximum de profit, la banque peut, avec une mauvaise prévision dans

l'évolution de la distribution des crédits, engendrer un

déficit commercial (risque commercial) ou provoquer la

pénalisation de la banque par les autorités monétaires

(risque de pénalisation).

Chapitre 4 : Le cadre

réglementaire :

Avec l'accélération de la

mondialisation et ses économies de plus en plus interdépendantes

ou encore la libéralisation du début des années 80

consacrant une place centrale aux marchés financiers, les

autorités bancaires ont commencé à mettre en place un

cadre législatif international, structurant mieux la profession. Le

ratio de solvabilité imposé aux banques a ainsi pour vocation de

sécuriser un système bancaire se plaçant toujours au coeur

de l'économie. Il s'agit d'éviter autant que possible les effets

négatifs des nouvelles pratiques bancaires ou des

phénomènes de contagion en cas de faillite. Ces faillites pouvant

évidemment avoir des conséquences très néfastes sur

l'ensemble de l'économie. Nous verrons donc les différents ratios

de solvabilité mis en place. Puis nous verrons la loi sur le

désencadrement du crédit qui a considérablement

modifié l'environnement et la concurrence bancaire.

Æ Section 1 : Le Ratio européen

de solvabilité :

Le ratio de solvabilité européen en

vigueur en France est ainsi peu éloigné du ratio Cooke. Ce

dernier est un ratio de solvabilité international établi par le

comité de Bâle, qui tire son nom du président du

comité, Peter Cooke. Il est égal au rapport entre les fonds

propres et les risques pondérés selon leur nature. Il doit

être égal au moins à 8% et doit être respecté

par tous les établissements financiers ayant une activité

internationale.

1.1. Définition du ratio

de solvabilité :

Le ratio Cooke est un ratio prudentiel

destiné à mesurer le degré de solvabilité des

banques Il rapporte leurs fonds propres (capital pur) et quasi-fonds propres

(réserves + certaines provisions + titres subordonnés) à

l'ensemble de leurs engagements, pondérés selon la nature de

l'emprunteur.

Ce ratio doit respecter deux exigences :

(Fonds propres + quasi-fonds

propres)

_______________________________________ > 8%

Totalité des

engagements pondérés

Fonds

propres

_______________________________ > 4%

Totalité des engagements

pondérés

1.2. Les objectifs d `un ratio de

solvabilité :

Avant le ratio de solvabilité, pour

augmenter leur rentabilité financière (Return On Equity), les

banques pouvaient selon les cas, abaisser le coefficient d'exploitation,

augmenter leur taux de marges ou jouer sur l'effet de levier.

Les banques, ne pouvant pas trop jouer sur les marges,

pouvaient augmenter Sensiblement leur rentabilité via l'effet de levier.

Un effet de levier un peu plus significatif pouvait notifier que la banque

était légèrement sous capitalisée,

c'est-à-dire qu'elle était un peu plus engagée par rapport

à ses fonds propres.

En théorie, en plaçant moins de fonds

propres face à des encours de crédits plus risqués et plus

rémunérateurs (taux plus élevés), le retour sur

fonds propres était un peu plus important. Cependant, le risque

était également croissant.

En pratique, ce n'était pas aussi simple car

les banques étaient contrôlées notamment par la commission

bancaire. Elles devaient déjà garder des réserves en fonds

propres.

Cependant, sans rentrer dans des proportions

extrêmes, l'avantage était une différenciation

concurrentielle avec une appréhension du risque un peu différente

suivant les banques.

L'accroissement de la rentabilité par la hausse

des marges est confrontée aux limites concurrentielles et l'effet de

levier sur les fonds propres étant désormais plafonné, les

Stratégies des banques en matière d'augmentation de

rentabilité financière ont été un peu

revues.

Les banques ont porté leurs efforts de

manière un peu plus significative vers l'abaissement du coefficient

d'exploitation et la titrisation de certains crédits (moindre besoin en

fonds propres).

La fixation d'un ratio minimum tel que le ratio

solvabilité a répondu à un double objectif :

· Renforcer la solidité et la

stabilité du système bancaire.

· Atténuer les inégalités

concurrentielles entre les banques.

Ce ratio Cooke couvrait le seul risque de

crédit. Il a été complété, en 1996, par des

dispositions qui fixaient de nouvelles règles de calcul d'une exigence

de fonds propres liée aux risques de marché. Par ailleurs, les

pondérations sont fonction de la nature juridique du

débiteur.

Nous allons voir que cette pondération n'est

pas très réaliste et pose problème dans le cadre du risque

crédit et de l'allocation de fonds propres bancaires.

Æ Section 2 : La réforme du

comité de Bâle II

Après plus 10 ans d'utilisation, le ratio

prudentiel bancaire de 1988, chargé de déterminer un montant

minimum de fonds propres au regard des encours de crédit, semble avoir

quelques limites. Nous allons voir les raisons qui ont poussé les

autorités bancaires à la refonte du ratio solvabilité puis

étudier l'impact de ce changement sur l'analyse

crédit.

2.1. La remise en cause de

l'ancien ratio :

Le ratio Cooke avait pour objectif de renforcer

la solvabilité des banques et de rendre ces dernières plus

attentives aux crédits qu'elles accordent et par conséquent de

renforcer le contrôle interne. Dans son mode de calcul, ce ratio se

concentrait principalement sur le risque de crédit. En effet, le risque

de crédit a toujours été considéré comme le

risque le plus important pour une banque commerciale. L'accord

définissait ainsi un niveau de fonds propres minimum ou égal

à 8% des actifs pondérés détenus par un

établissement.

Or les membres du comité de Bâle ont pu

constater avec le temps les limites d'un tel ratio.

Ces limites sont :

· Le non prise en compte du capital

économique plus adapté pour mesurer les risques réels que

le simple capital réglementaire. Autrement dit, le ratio Cooke ne tient

pas compte des différences de qualité des emprunteurs

privés (taille, solidité financière...), ni de la

réduction potentielle du risque induite par la diversification du

portefeuille, de la prise de garanties ou de l'assurance crédit.

L'adéquation entre fonds propres réglementaires et risque de

crédit est donc peu satisfaisante.

· L'inadaptation des pondérations face aux

bouleversements qu'a connu la sphère financière depuis 10 ans :

Explosion des activités de marchés, mise en place de nouvelles

technologies accélérant la circulation de l'argent, naissance de

nouveaux instruments, sophistication juridique des acteurs, etc.

· Mauvaise prise en compte des risques souverains

démontrée par les récentes crises de certains pays

émergents.

Il a donc fallu réformer le ratio Cooke pour

apporter des solutions à ces problèmes.

2.2. Les objectifs du

nouveau ratio de solvabilité :

Pour répondre à ces problèmes,

des discussions ont donc été engagées en vue d'une

réforme du mode de calcul du ratio solvabilité bancaire. Ces

discussions ont abouti à la refonte du ratio Cooke par le ratio Mc

Donough.

Le nouveau ratio s'articule autour de 3 axes

:

· Affiner le traitement des risques de

crédit par le renforcement de l'outil d'évaluation (notation

externe et interne) pour mieux adapter le niveau des pondérations

à chaque client. Avec la réforme il ne suffit pas seulement de

contraindre les banques à détenir un niveau minimum de fonds

propres, l'objectif est de parvenir à une meilleure gestion du risque

bancaire en affinant l'évaluation du risque puis l'affinement de

l'allocation de fonds propres.

· Mettre en place un dispositif de surveillance

renforcé chargé de vérifier la concordance entre la

stratégie des banques en matière de fonds propres et leur profil

global de risque et disposant de suffisamment de pouvoir pour imposer un

respect des règles. Afin d'introduire plus de cohérence entre les

risques pris et l'allocation de fonds propres les banques sont amenées

à développer leurs systèmes de mesure interne du risque.

Les autorités de contrôle auront pour objectif de s'assurer de la

conformité du système de notation avec la nouvelle

réglementation, de vérifier le niveau des fonds propres et,

éventuellement, d'imposer un taux plus élevé aux banques

présentant un risque élevé.

· Promouvoir une meilleure transparence dans la

politique de communication des banques vis à vis des marchés en

publiant des recommandations sur les informations que les banques devront

dévoiler.

Ces objectifs devraient être mis en en place

selon un calendrier établis mais qui dans les faits est toujours

difficile à respecter en raison, parfois, d'achoppement dans les

négociations ou de retards dans les applications.

Calendrier :

· Juillet 1988 : Publication du 1er accord de

Bâle.

· Fin 1992 : Date limite pour sa mise en

oeuvre.

· Juin 1999 : Première phase de

consultation sur le nouvel accord de Bâle.

· Janvier 2001 : Deuxième phase de

consultation

· Avril 2001 : Quantitative Impact Study.

Tranche 1 (QIS1)

· Mai 2001 : QIS 2

· Octobre 2002 : QIS 3.

· Mi 2003 : Troisième phase de

consultation.

· Fin 2003 : Finalisation et publication du

nouvel accord de Bâle.

· Janvier 2006 : Mise en application par

les banques française du nouveau ratio.

On peut constater que le nouveau ratio de

solvabilité sera effectif très prochainement. Les banques doivent

par conséquent avoir fait le nécessaire pour sa mise en place

dans le cadre de cette nouvelle réglementation.

2.3. Le ratio Mac

Donough :

Suite aux reproches que l'on pouvait faire à

l'ancien ratio de solvabilité et compte tenu des objectifs, les

autorités bancaires ont affiné ce ratio en intégrant le

risque opérationnel et le risque de marché et permet

également une meilleure allocations des fonds propres (plus

précise et plus juste).

Le ratio de solvabilité Mac Donough

:

Total des Fonds

propres

______________________________________________

> 8%

Risque de crédit + Risque

opérationnel + Risque de marché

L'architecture du nouveau ratio de solvabilité

s'appuie sur trois piliers répondant aux trois objectifs

précédemment vus :

· Exigences minimales de fonds

propres.

· Processus de surveillance

prudentielle.

· Recours à la discipline de

marché, via une communication financière efficace.

Ce sont les deux premiers piliers qui vont

principalement concerner la gestion du risque crédit.

3.2.1. Le premier pilier

: Exigence minimale en fonds propres :

Globalement, les exigences de fonds propres

réglementaires ne varieront pas sensiblement avec le ratio Mc Donough

mais la banque devra procéder à une réallocation des fonds

propres à chacun de ses métiers, en fonction de la nouvelle

pondération des risques plus proche de la réalité

économique.

Si la logique de calcul des exigences minimales en

fonds propres demeure fondamentalement la même, c'est à dire un

rapport entre fonds propres et un encours de risques pondérés, en

revanche la mesure de ces derniers est profondément modifiée

à la fois par sa précision (utilisation des notations et prise en

compte des techniques de réduction des risques), par l'étendue

des risques pris en compte (les trois grands risques) et par l'adoption de

méthodologies différenciées.

Le président du comité William McDonough

dit ainsi «Ce dispositif incitera les banques à améliorer

constamment leur potentiel de gestion des risques pour utiliser les options

offrant le plus haut degré de différenciation en fonction du

risque et produire ainsi des exigences de fonds propres plus

exactes».

Il en résultera des conséquences sur le

financement du crédit qui sera plus directement lié aux risques

réels présentés par les clients (sachant que le coût

des fonds propres réglementaires n'est qu'une des composantes du

coût du crédit).

De manière concrète, pour un client

risqué (à la cote dégradée), la banque devra mettre

plus de fonds propres (avec une pondération plus importante) en face de

l'encours de crédit. Sur un client moins risqué, la

pondération permettra de lui allouer moins de fonds propres.

Même si le nouveau ratio Mc Donough prend

désormais mieux en compte les deux autre risques (de marché et

opérationnel), le risque de crédit représente encore une

très bonne part du risque supporté par la banque. Le risque de

crédit n'échappe donc pas à la réforme et à

pour but d'affiner son analyse. Cette amélioration donne la

possibilité à la banque de mieux appréhender son risque de

crédit fortement consommateur de fonds propres.

Pour se faire, le comité propose donc une

réforme de la méthode standard d'analyse crédit et propose

également de nouvelles méthodes d'analyse crédit sans

pourtant la remettre en cause fondamentalement.

On peut donc distinguer 2 grandes méthodes

d'évaluation du risque de crédit. La méthode standard

perfectionnée et une méthode de notation interne. Pour le risque

de crédit, les banques moins complexes pourront recourir à une

approche standardisée perfectionnant la méthodologie de 1988 et

permettant de faire appel à des évaluations de crédit

externes.

L'ancienne pondération basée selon la

nature du débiteur n'étant plus satisfaisante, une nouvelle

pondération sur les engagements est mise en place :

· Pour les états, le taux de

pondération prend les valeurs suivantes : 0%, 20%, 50%, 100%, 150% et

s'appuie sur les notations des agences spécialisées (agences de

rating, notation BDF, ...).

· Pour les banques, le comité de

Bâle doit encore choisir parmi 2 options :

Ø un risque unique et collectif lié au

risque du pays,

Ø un risque individuel dissocié du

risque du pays.

· Pour les collectivités publiques, le

risque est identique à celui des banques avec toutefois une

pondération privilégiée accordée par les

autorités du pays et pouvant être prise en compte.

· Pour les entreprises, le taux de

pondération prend les valeurs suivantes : 20%,

50%, 100%, 150%.

Le Comité propose en outre une exigence de

fonds propres explicite en fonction du risque opérationnel, pour

laquelle ils présentent en détail plusieurs options de

calcul.

L'objectif primordial du comité est d'instaurer

une méthodologie plus différenciée en fonction du risque

qui, en moyenne, préserve le niveau de fonds propres des banques, sans

l'augmenter ni l'abaisser, après prise en compte de la nouvelle exigence

pour le risque opérationnel. À l'échelle individuelle de

l'établissement, naturellement, les exigences de fonds propres peuvent

se trouver accrues ou réduites, selon son profil de risque.

Cependant, le secteur bancaire devenant

particulièrement concurrentiel, une gestion active des risques devient

un avantage concurrentiel et stratégique de premier plan surtout en

période de ralentissement économique.

Les banques avec des systèmes plus

sophistiqués de risque seront capables de détenir moins de

capital pendant que les autres devront en détenir davantage puisqu'elles

seront liées aux approches standards.

3.2.2. Le

deuxième pilier : Processus de surveillance

prudentielle :

Il s'agit pour ce pilier de mettre en place un

processus de surveillance prudentielle destiné à vérifier

l'adéquation des fonds propres de chaque établissement et les

procédures d'évaluation internes. Ce processus doit servir de

cadre et s'appliquer de manière équitable pour tout le

monde.

Ce deuxième pilier concerne l'analyse

crédit dans le sens où il dépend des méthodes

choisies par la banque en interne pour :

· Evaluer son propre risque.

· Mettre en place sa notation

interne.

· Allouer ses fonds propres.

Une banque pourrait ainsi très bien choisir un

niveau de fonds propres bien en dessous du niveau de risque réel en

raison d'une notation interne erronée (volontaire ou

involontaire).

Le processus de surveillance mis en place est

chargé d'éviter ces problèmes liés à la non

uniformisation des méthodes internes employées par chaque banque

dans le cadre du ratio Mac Donough.

3.2.3. Le

troisième pilier : Recours à la discipline de

marché :

Le troisième pilier concerne la

communication financière. C'est le recours à la discipline de

marché via :

· Une communication financière efficace

sur la structure du capital,

· L'exposition aux risques et

l'adéquation des fonds propres favorisant des pratiques bancaires

saines et sûres.

Le ratio Mac Donough, même s'il ne change pas

fondamentalement l'analyse du risque crédit, permettra une meilleure

allocation de fonds propres et donc une meilleure prise en compte du risque

crédit sur les sociétés.

![]()

Chapitre 1 : La gestion du risque

crédit.

Æ Section 1 : La stratégie

bancaire en matière de gestion du risque

crédit :

1.1. La recherche d'un

cercle vertueux :

Dans un environnement de plus en plus

concurrentiel et incertain, il faut donc Abaisser les marges des crédits

pour rester compétitif et profiter d'un cercle « vertueux».

Ce cercle «vertueux » consiste à

proposer des marges sur crédit plus compétitifs que la

Concurrence afin d'attirer des clients de meilleurs qualité supportant

un risque moins important. Le coût du risque se trouvera globalement

abaissé et permettra ensuite de proposer des marges encore plus

compétitives et ainsi de suite... Mais pour abaisser les marges, il faut

en premier lieu pouvoir le faire tout en restant rentable. Il faut donc

abaisser le coefficient d'exploitation de la banque.

Cet abaissement du coefficient d'exploitation se fait

par des économies de coûts sur l'ensemble des charges et des gains

de productivités.

1.2. L'abaissement du

coefficient d'exploitation :

Les gains de productivité s'obtiennent surtout

par :

· Une modernisation technologique de la banque

permettant de libérer des postes et des tâches qui s'effectuent

dans certains cas aujourd'hui de manière automatisée.

· Une meilleure organisation via la suppression

des postes ou services redondant dans un groupe notamment en créant des

synergies.

· Une meilleure formation du personnel permettant

une plus grande compétence du réseau et une plus forte

réactivité et des gains de temps en traitement et en

qualité.

Les économies de coûts s'obtiennent

essentiellement par un abaissement de l'effectif rendu possible grâce aux

gains de productivité (surtout en back office) et à une meilleure

répartition des effectifs (de plus en plus tourné vers la

fonction commerciale).

Cette stratégie d'abaissement du coefficient

d'exploitation est un fort levier de rentabilité et

d'amélioration de la valeur actionnariale surtout pour les banques

françaises qui avaient pris du retard dans ce domaine par rapport aux

meilleures banques européennes.

Les fusions et les synergies qui les accompagnent,

permettent également d'améliorer Considérablement ce

coefficient. La stratégie de groupe, la course à la taille et la

performance boursière semblent être les options des acteurs

bancaires.

Une autre conséquence de Bâle II dans un

avenir proche concerne la nouvelle politique de répartition de fonds

propres bancaires.

Æ Section 2 : Gestion des Fonds propres

bancaires et risques

Comme nous l'avons vu dans la 1ère

partie, l'enjeu de la réforme réglementaire de l'IRB ne change

pas fondamentalement l'analyse crédit mais modifie surtout la gestion

des fonds propres bancaires par une allocation correspondant plus à la

réalité du risque notamment du risque de crédit.

Cette nouvelle réglementation donne la

possibilité aux banques de substituer aux mesures forfaitaires, une

évaluation issue d'un « modèle interne » et surtout

affine la mesure et l'allocation des fonds propres bancaires. La

démarche est en ce sens strictement parallèle à celle

engagée en 1990 sur la modélisation du risque de marché.

Celle ci a conduit à la mise en place d'une

réglementation autorisant les banques à évaluer les fonds

propres alloués à la couverture des risques de marché, non

plus sur une base forfaitaire mais à partir du calcul de la Value at

Risk. Après avoir présenté l'approche de l'IRB et ses

modèles internes, nous verrons l'allocation de fonds propres par la

méthode du RAROC.

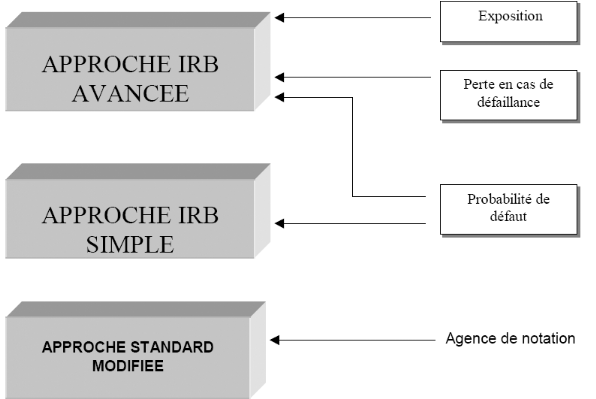

2.1. Les approche IRB en

matière de crédit :

Le nouveau projet d'accord de Bâle est

conçu pour permettre de sortir du schéma : « un ratio unique

pour tous et tous les engagements » initialement le comité de

Bâle envisageait de proposer un traitement du risque de crédit

Selon trois approches :

· L'approche IRBA (internal rating based

approach) : Octroi d'un rating à chaque emprunteur et estimation de la

probabilité de défaut associée à chaque rating

octroyé.

· L'approche FMA (full models approach) :

Extension aux risques de crédit de l'approche par les modèles

internes, agréée par les risques de marché.

· L'approche PCA (precommitment approach) :

Engagement exante de chaque banque à un niveau de perte maximum, avec

pénalité en cas de constat ex : post d'un

dépassement.

Sur un plan méthodologique, chaque approche

comporte des points forts et des points faibles. Le risque avec l'approche PC,

est que le régulateur pourrait être tenté de ne pas

appliquer de pénalité en cas de risque de faillite pour la banque

considérée.

Les modèles correspondant à l'approche