Introduction

Le Sénégal a dans le cadre du

développement économique et social, misé entre autres

priorités, sur la promotion de la Petite et Moyenne Entreprise (PME). A

ce titre, la PME a été identifiée comme un des leviers

essentiels en ce sens que les effets sur le reste de l'économie en

termes de création d'emplois, de diversification de la production,

d'utilisation des ressources productives locales sont réels.

La PME constitue un point puissant du secteur privé,

représente actuellement 80 à 90% du tissu économique des

entreprises et concentre environ 30% des emplois au Sénégal. La

charte de la PME approuvée par tous les partenaires au

développement indique qu'en matière de financement, il est

envisagé de mettre en oeuvre une démarche novatrice avec les

systèmes classiques d'accès au crédit bancaire, mais aussi

avec une implication de plus en plus importante du secteur de la micro finance.

Face à la quasi absence de financement de la PME par le

système bancaire classique, le Sénégal fait un choix

consistant à privilégier l'émergence de projets de toute

nature dont la finalité est l'appui à la création et au

développement de la PME. Cette initiative vise deux objectifs :

- d'une part, inciter le secteur bancaire à apporter

des concours financiers à la PME en contribuant à la

réduction du risque de crédit face à cette

clientèle particulière qui ne remplit pas

généralement les conditions exigées par les banques (nous

pouvons citer l'absence de garanties réelles) ;

- d'autre part, à ouvrir des guichets pouvant

gérer directement les besoins de la PME en tenant compte de ses

faiblesses.

Au cours des ces dernières années, on assiste

à la croissance rapide des intermédiaires financiers de

proximité encore appelés systèmes financiers

décentralisés ou institutions de partenaires

extérieurs.

Malgré ces efforts, la question de la création

et du développement de la PME n'est pas encore réglée pour

deux principales raisons :

- au niveau des activités mises en oeuvre, on a

plutôt assisté à une absence de diversification, à

une méconnaissance des créneaux porteurs, à un certain

manque d'imagination, à une reproduction à l'identique et en

masse d'activités dans des créneaux souvent saturés

provoquant ainsi une forte concurrence et une diminution de la

rentabilité du secteur. La surproduction et la commercialisation en

interne (niveau local) qui semblent être l'activité

privilégiée des PME, favorise la concentration et abat

inexorablement les prix, par conséquent ne concourent ni

à la performance, ni à la compétitivité. On se

retrouve alors face à une insuffisance de financement aussi bien pour la

création que pour le financement dudit secteur.

- Le secteur de la micro finance, malgré sa croissance,

est en proie à un certain nombre de faiblesses qui constituent autant de

contraintes à sa capacité à appuyer la PME

(difficulté d'accéder à des ressources financières

stables et suffisantes, manque d'expérience dans le secteur

d'activité, ressources humaines parfois insuffisamment formées,

manque de professionnalisme).

Mais, il semble que c'est le secteur de la micro finance qui

est le mieux approprié pour la résolution de toutes ces

faiblesses. Pour ce faire, les institutions financières ont

développé des politiques tels que la proximité, les

produits appropriés, l'amélioration des conditions et

modalités d'accès, etc.

Au niveau des renforcements des capacités dans le

secteur privé, le poids marqué par les PME a permis à

l'Etat sénégalais ainsi qu'aux autorités monétaires

et les partenaires au développement de mettre en place un ensemble de

dispositif institutionnel et de soutien des initiatives privées.

Les différentes stratégies mises en oeuvre ont

accordé une place à la problématique du financement de la

PME.

En dépit de tout ce qui précède, nous

tenterons tout au long de notre étude de relater les innombrables

contraintes que rencontrent les PME ainsi que les ébauches de solutions

pour accéder aux financements.

Dans cette optique, notre étude s'articulera autour de

trois parties dont la première traitera des cadres théorique et

méthodologique tandis que la deuxième permettra la clarification

des notions de PME et d'institution de micro finance suivie d'une analyse des

contraintes et des besoins réels de financement de la PME. Pour enfin

terminer par une troisième partie qui consistera à la

résolution d'un cas pratique suivi de suggestions et recommandations.

Chapitre I : Le cadre théorique

Section 1: Problématique

L'évolution récente du secteur financier, avec

l'émergence et le formidable développement au cours des ces dix

dernières années de nouveaux intermédiaires financiers a

déjà pris en charge une bonne partie des besoins des Moyennes

Entreprises et commence à s'intéresser timidement à la

PME. Ce sous-secteur financier pourrait constituer ainsi une alternative sinon

un complément de poids pour améliorer les flux financiers.

Quant aux banques primaires, elles connaissent ces

dernières années une situation de surliquidité avec un

afflux de ressources essentiellement à vue qu'elles cherchent à

recycler à travers le financement des activités

économiques. Face aux besoins insatisfaits des entreprises, le

dispositif actuel de financement des PME montre ses limites et invoque le plus

souvent, des facteurs liés au volume et à la nature de leurs

ressources, à la mauvaise qualité des dossiers

présentés, à l'insuffisance de fonds propres des PME,

à l'absence ou à l'insuffisance de garanties et d'informations

fiables.

Ces deux derniers problèmes sont d'une importance

capitale parce que les PME se trouvent très souvent dans

l'incapacité de fournir des états financiers conformes à

la réglementation des institutions financières du fait d'un

manque d'organisation structurelle mais aussi du fait que plusieurs PME

évoluent dans le secteur dit informel.

En ce qui concerne les garanties, elles dépassent

généralement la capacité de la PME du point de vue de leur

importance en termes d'évaluation pécuniaire. Malgré leur

liquidité remarquable, les banques se montrent toujours

réticentes dans le cadre du financement des petites structures à

but lucratif.

Ce secteur est encore très peu desservi même si

l'Etat met en place des initiatives pour drainer des ressources

financières très importantes en direction du financement des PME.

Nous pouvons citer la politique fiscale plus légère mise en place

par les autorités sénégalaises.

Malgré cette politique d'encadrement et de financement

menée par l'Etat, le secteur financier a connu une crise grave vers les

années 1980 et va subir une vaste restructuration qui a quasiment

liquidé toutes les banques et les établissements financiers

à majorité publique en laissant un grand vide au niveau de

l'offre de financement des PME. Il s'avère alors très important

de préconiser des innovations, des réformes et des solutions

aptes à jeter les bases d'une rencontre efficace entre l'offre et la

demande de financement des PME sénégalaises.

Nous nous sommes alors attribués comme tâche de

faire un tour d'horizon tout en essayant d'étudier les besoins, les

difficultés et les contraintes de financement que rencontrent les PME au

Sénégal. Nous nous évertuerons également à

la fin de notre étude de faire des recommandations susceptibles

d'améliorer les rapports de financement entre les PME et les

institutions financières. Pour ce faire, nous avons fixé des

objectifs autour desquels se déroulera notre recherche.

Section 2 : Objectifs de recherche

2.1. Objectif général

L'objectif de notre recherche est de permettre de

déceler les dysfonctionnements inhérents aux PME dans leur

organisation ou mieux encore dans leur gestion interne.

2.2. Objectifs spécifiques

Notre travail vise les objectifs secondaires

suivants :

· étudier l'environnement des PME en vue de

favoriser le développement du secteur privé;

· étudier les contraintes et difficultés

d'accès des PME aux institutions financières.

Section 3 : Hypothèses de recherche

Notre travail portera sur trois hypothèses

fondamentales libellées comme suit :

Hypothèse 1

Les documents financiers et les garanties exigés par

les banques et les institutions de micro finance en vue d'analyser la

qualité du crédit à octroyer pourrait constituer un

véritable handicap au financement de la PME.

Hypothèse 2

La faible intervention des banques et des structures de micro

finance dans le financement de la PME trouve son explication dans le fait que

ces institutions de crédit sont généralement

localisées à Dakar et que leur nombre ne permet pas de couvrir

toutes les entreprises installées sur le territoire

sénégalais ayant un besoin de financement.

Hypothèse 3

Les patrons de la finance en général et les

banques en particulier sont confrontés au terrible dilemme qui consiste

à leur demander d'être exigeant en matière d'octroi de

crédit et de respecter scrupuleusement les directives de loi bancaire et

des règles prudentielles d'une part, de répondre positivement

d'autre part au besoin de financement des PME. Ces dernières, la plupart

du temps sont dans l'incapacité de respecter ces mêmes

dispositions prudentielles réglementaires.

Pour éviter la débâcle des années

80, n'est-il pas plus opportun de trouver un cadre idéal à cette

structure socioprofessionnelle qui pourra répondre positivement aux

multiples sollicitations de ces acteurs émergeants. Ces structures

semblent malgré leurs difficultés détenir la voie menant

à la vraie croissance économique c'est-à-dire au

développement.

Section 4 : Pertinence du sujet

Nous constatons que les grandes puissances se sont

développées en mettant l'accent sur le financement et le soutien

des PME qui sont le plus souvent des entités familiales.

Le thème de notre mémoire permet d'analyser si

la promotion de la PME pourrait être un facteur de réduction de la

pauvreté dans les pays en voie de développement tel que le

Sénégal par le canal de la création d'emplois. Ceci

pourrait expliquer la ferme volonté de l'Etat sénégalais

à relancer le secteur privé.

La matérialisation de cette politique se fait ressentir

par la création d'un ministère des PME et de la micro finance

chargée de mettre en oeuvre les plans d'action de l'Etat.

Cette étude apportera des suggestions tendant à

améliorer le rapport entre les PME et les institutions

financières.

Section 5 : Revue critique de

littérature

Durant nos recherches, plusieurs pistes ont été

visitées, mais nous avons privilégié les ouvrages

spécialisés et les critiques dont les thèses gravitent

autour des IMF et du financement des PME.

Parmi ces ouvrages nous pouvons citer :

- La charte des PME au Sénégal qui porte sur la

définition, l'organisation et la structure de la PME. Il y a lieu de

noter que nous y avons tiré beaucoup d'informations pertinentes et nous

tenons à souligner que pour mieux vivre, la PME est tenue de se

conformer à ce document.

- Nous avons également eu à parcourir une

étude du Cabinet CMD Conseils sur « la diversification des PME

intégrant l'épargne des émigrés ». Cet

ouvrage nous a aidé dans nos recherches parce que traitant exclusivement

de l'élaboration d'un système de financement propre aux PME.

- Le rapport final sur « la micro finance et le

financement des PME et MPE » de ISSA BARRO expert consultant au

Cabinet DCEG nous a significativement éclairé lors de nos

recherches en abordant de façon assez conséquente et explicite le

thème objet de notre étude.

- Notre stage à la BCEAO nous a permis d'avoir

accès à la bibliothèque réservée uniquement

au personnel de cette institution.

- Le texte sur les accords de classement a beaucoup

attiré notre attention parce que traitant de la qualité du

crédit à accorder ainsi que des différents

paramètres qui s'y attachent.

- Le texte sur le dispositif prudentiel et tous les textes

portant sur la banque de manière générale nous ont

aidé à évoluer dans notre réflexion.

- Nous avons également assisté au cours de notre

stage à des conférences aminées par le chef du

département du crédit et son adjoint ainsi que plusieurs cadres

de la banque selon leur domaine d'intervention. A ces conférences les

échanges ont été d'une importance notoire.

- Notre stage à « CHALLENGE

TECHNOLOGIES »nous a permis d'être en contact permanent avec M.

DIAKHATE Babacar, expert consultant.

En définitive, toutes ces sources d'informations ont

concouru d'une manière ou d'une autre à la réalisation de

notre mémoire même s'il nous a été très

difficile de trouver des documents traitant du financement des PME, des MPE et

des banques de manière homogène ou combinée.

Nous n'avons pas pu avoir également des documents

traitant du rapport entre les banques et les IMF.

Chapitre II : Le cadre méthodologique

Après avoir répondu au pourquoi de notre

étude dans le premier chapitre, il s'agira au cours de celui-ci

d'énoncer notre méthode de recherche. Il faudra déterminer

le cadre de l'étude, délimiter son champ et mettre en place des

techniques d'investigation.

Section 1 : Le cadre de l'étude

Cette étude porte essentiellement sur le financement de

la PME. Au Sénégal, les Petites Entreprises constituent un des

piliers les plus importants du tissu économique du fait de la propension

à créer des emplois et par conséquent à

générer des revenus substantiels facteurs de croissance. La

nécessité de financer le secteur privé est alors devenue

à jamais incontournable dans l'économie

sénégalaise. Les banques qui financent des sommes importantes

à certaines grandes entreprises sont réticentes par rapport au

financement des PME. Il faut admettre que le crédit bancaire est

très complexe et présente beaucoup de risques d'où

l'intervention de la micro finance qui accorde des crédits à

court terme avec des conditions plus légères. La micro finance

contribue alors de façon remarquable au développement du secteur

privé.

Notre étude s'intéressera exclusivement au

financement des seules PME sénégalaises.

Section 2 : Délimitation du champ de

l'étude

Notre étude sera axée sur le financement des PME

par le secteur bancaire et le secteur de la micro finance. Nous

étudierions le rôle et la place des PME dans l'économie

sénégalaise ainsi que l'environnement dans lequel ces

dernières évoluent.

Nous verrons également que la lourde fiscalité

constitue un obstacle à de nombreuses entreprises quant à

l'accès au financement, ce qui pourrait être à l'origine de

leur évolution dans le secteur informel et a conduit l'Etat à

prendre des mesures d'allègement fiscal mais aussi pousse de nombreux

entrepreneurs à se formaliser et à être compétitifs

dans tous les secteurs (agriculture, élevage, pèche, commerce,

artisanat, service, etc.).

Nous essayerons aussi d'identifier les créneaux

porteurs, les besoins et les contraintes de financement propres aux PME. Enfin

nous verrons les contraintes majeures à l'intervention

des institutions financières et les pistes exploratoires pour un

financement meilleur à moyen et long terme.

Section 3 : Techniques d'investigation

La nécessité de réunir des informations

dans le cadre de la réalisation et la rédaction de notre

mémoire nous a permis de faire recours à plusieurs

méthodes de recherche. Nous pouvons citer :

- l'étude documentaire qui nous a permis de consulter

une série d'ouvrages, de mémoires, d'articles et de revues tous

relatifs au financement des PME ;

- les entretiens directifs avec des spécialistes de la

finance et des cadres de banque ;

- les imprégnations professionnelles avec les cadres du

Crédit Mutuel du Sénégal (CMS), de la BCEAO et de la SGBS

qui ont abouti au traitement d'un cas pratique. Ces entretiens nous ont permis

de recueillir des informations très importantes ayant contribué

vivement à la réalisation de ce mémoire ;

- les bibliothèques universitaires pour la consultation

de mémoires et de manuels ;

- la bibliothèque de la BCEAO pour la consultation des

documents portant sur le dispositif prudentiel et plusieurs autres ouvrages

spécialisés ;

- les recherches en ligne qui nous ont véritablement

enrichis.

Section 4 : Intérêt du sujet

La promotion du secteur privé a été

à l'origine du développement de bon nombre de pays

industrialisés. Certains pays comme le Japon ont axé leur

croissance sur les PME généralement à caractère

familial. C'est ainsi que la plupart des pays en voie de développement

veulent imiter ces pays d'économie de marché, ce qui a permis

à d'autres de devenir des pays émergeants et concurrents des

économies puissantes.

Le Sénégal, avec la création du

ministère des PME veut aboutir à un essor économique fort

remarquable pour pouvoir aspirer intégrer le groupe des Nouveaux Pays

Industrialisés (NPI).

Le Sénégal procède par le renforcement

des capacités des IMF en leur permettant d'augmenter leur

capacité à mobiliser des ressources financières

(l'épargne de la population).

Le financement des PME est donc un sujet d'actualité et

par conséquent fait objet de plusieurs débats.

Section 5 : Difficultés

rencontrées

Durant notre étude, nous avons rencontré un

certain nombre de difficultés. Il s'agit de la

difficulté :

- de trouver des documents traitant de manière

groupée tous les concepts contenus dans le thème de

recherche ;

- d'identifier des sites qui donnent des informations sur le

sujet parce que la majorité des sites s'intéressent au cas des

pays développés ;

- d'avoir les moyens financiers pouvant couvrir les frais de

déplacement des entretiens, des impressions et photocopies ;

- d'avoir des rendez-vous d'entretien avec des responsables

des banques et PME.

A toutes ces difficultés s'ajoute

l'inaccessibilité de certains documents des services concernés du

fait de leur caractère confidentiel.

Chapitre I : Aperçu des notions de PME et

d'IMF

Ce chapitre portera sur les définitions et

caractérisations des PME et IMF, l'historique de financement, le concept

et l'identification des créneaux porteurs.

Section 1 : Définition et importance de la

PME

1.1. Définition de la PME

Plusieurs définitions se rattachent à la notion

de PME. La définition qui a attiré notre attention est celle

retenue par la charte des PME qui régit l'ensemble des PME

situées sur le territoire sénégalais.

Selon la charte des PME au Sénégal, ce concept

englobe la Petite Entreprise (PE) et la Micro Entreprise (ME).

La Petite Entreprise est caractérisée

par :

- par un effectif compris entre un (1) et vingt (20)

employés, la tenue d'une comptabilité allégée ou de

trésorerie certifiée par la structure de gestion

agréée (SGA) selon le SYSCOA ;

- un chiffre d'affaires annuel hors taxe n'atteignant pas les

limites suivantes prévues dans le cadre de l'impôt soit :

o cinquante millions de francs CFA pour les Petites

Entreprises qui effectuent des opérations de livraisons de

biens ;

o vingt cinq millions pour les entreprises qui effectuent

des opérations de prestations de services ;

o et cinquante millions pour les entreprises qui effectuent

des opérations mixtes telles que définies par les textes relatifs

à l'impôt.

La Moyenne Entreprise répond quant à elle aux

critères suivants :

- un effectif inferieur ou égal à deux cent

cinquante employés (250) ;

- la tenue d'une comptabilité selon le système

normal en vigueur au Sénégal (SYSCOA) et certifiée par un

membre inscrit à l'ordre national des experts comptables et comptables

agréés (ONECCA) ;

- chiffre d'affaires annuel hors taxe inferieur à un

milliard.

Il faut noter que la qualité de PME est

attribuée sur demande expresse de l'entreprise, si elle répond

aux conditions relatives à sa classification. Cette qualité

attribuée pour une durée de cinq (5) ans peut être

retirée à l'entreprise après constatation de non-respect

des engagements ou en cas de fraude avérée.

Les PME étant à des niveaux de

développement et d'activités différents, un schéma

a été proposé les classant en trois

catégories :

- Catégorie 1 : celles qui sont en

création dans des créneaux porteurs mais dont les promoteurs

n'ont pas à proprement parler d'expérience antérieure.

- Catégorie 2 : celles qui existent mais sont de

plus petite taille et qui reposent sur un savoir-faire de leurs promoteurs mais

dont le potentiel de croissance est relativement limité.

- Catégorie 3 : celles qui sont en

développement et qui ont déjà atteint un niveau

d'activités plus important avec des perspectives de

développement, une vision claire des dirigeants, etc.

Nous constaterons alors que les PME susceptibles de trouver

des appuis financiers auprès des banques sont celles en

développement (catégorie 3) et il y en a peu dans ce cas. Ces PME

peuvent également trouver des financements auprès de certaines

IMF (notamment ACEP, PAMECAS, CMS) ainsi que de la part des mécanismes

innovants (capital-risque et/ou crédit bail).

Les PME de la catégorie 2 n'intéressent

généralement pas les banques et ne sont pas attrayantes pour les

investisseurs en capital-risque. Elles pourraient trouver des appuis

auprès de certaines IMF notamment les principaux réseaux, sous

réserve que ceux-ci bénéficient de ressources longues sous

forme de prêts auprès des banques ou des fonds d'investissement

tel que AFRICAP.

Les PME en création (catégorie 1) sont plus

risquées pour les banques et pour les IMF. Elles ne peuvent trouver un

financement qu'à travers des mécanismes innovants du type de

capital-risque. Et même dans ce cas, il s'agira seulement de celles ayant

le plus grand potentiel de croissance. Mais le capital-risque n'est

intéressant pour les investisseurs que :

- si l'activité est hautement rentable à moyen

terme ;

- si la fiscalité est incitative ;

- et s'il existe une porte de sortie en cas de besoin.

En dépit de tout ce que renferme la définition

de la PME, nous pouvons faire une classification en deux grands groupes des

PME. Il s'agit des PME agissant en conformité avec la

réglementation et celles faisant leurs activités dans le secteur

informel.

Les PME s'activant dans le secteur

formel: elles constituent un point important dans le dynamisme de

l'économie sénégalaise du fait qu'elles engendrent de

l'innovation et de la créativité dans leurs secteurs

d'activités. Elles jouent un rôle essentiel au niveau de la

promotion viable et de la création d'emplois en participant très

fortement au développement social, culturel et environnemental. Ces

entreprises peuvent bénéficier de mesure de facilité en ce

qui concerne leur financement et doivent respecter les clauses contractuelles.

Elles doivent être en règle avec l'administration fiscale, assurer

une transparence totale dans la production des documents de gestion,

répondre aux principes de gouvernement d'entreprise,

bénéficier des mesures d'aide et de soutien. Pour ces

entreprises, la tenue d'une comptabilité régulière et

fiable est fortement requise et elles ont l'obligation de laisser auditer leurs

comptes par un expert.

Les PME s'activant dans le secteur

informel : ces types d'entreprises évoluent dans la

plupart des cas en Afrique subsaharienne en général et au

Sénégal en particulier. Force est de constater qu'au

Sénégal les unités s'activant au secteur dit informel se

sont multipliées et ont une importance déterminante dans divers

secteurs de l'économie. La difficulté de ces entités

provient du fait qu'elles produisent généralement sur la base des

avances reçues de leurs clients, ce qui constitue une entrave

puisqu'elles ne permettent pas de faire des projections optimales des

opérations de fabrication et d'atteindre à travers des circuits

de vente, un marché autre que celui caractérisé par une

proximité géographique. Ces entreprises souffrent de la

concurrence des produits étrangers. Ce comportement des consommateurs

crée une diminution du chiffre d'affaires de ces dernières mais

s'explique par la qualité médiocre des produits fabriqués

et le manque d'innovation.

1.1 Importance de la PME

Dans bon nombre de pays, le développement du secteur

privé s'est toujours soldé par un essor économique

remarquable. La PME qui se veut novatrice et créatrice de nouveaux

emplois au Sénégal est non seulement reconnue comme moteur de

croissance économique mais également comme facteur clé

dans le secteur privé. Elle représente près 90% des

entreprises, concentre 30% des emplois et 20% de la valeur ajoutée. Les

PME sont géographiquement situées en zone urbaine plus

précisément à Dakar, Pikine et Rufisque.

A l'échelle mondiale, l'importance des PME est encore

plus marquée. Une récente étude réalisée au

niveau mondiale par le CNUCED a révélé que les PME

constituent environ 90% de l'ensemble des entreprises. Cette même

étude a reflété qu'elles sont à l'origine de 50% de

production manufacturière et qu'elles jouent un rôle

particulièrement très important dans le cadre de la promotion des

emplois.

L'environnement politique est très favorable au

développement de la PME et oeuvre pour sa croissance et sa

compétitivité. L'Etat oriente alors son intervention sur

l'entreprenariat (y compris entreprenariat féminin), les groupes

d'activités, l'accès des PME aux marchés internationaux,

les technologies de l'information et de la communication ainsi que le commerce

électronique. La création d'outils de formation destinés

aux PME désireuses de régler en ligne les différends

commerciaux électroniques. Les mesures nécessaires à

l'amélioration des statistiques et de la promotion en tant que facteur

de développement n'ont pas été mises à

l'écart. Les PME participent de manière remarquable à la

création d'emplois en passant par l'innovation et l'adaptation au

système économique.

Retenons enfin que l'expérience internationale a

démontré que les IMF ont besoin d'un appui pour le

développement institutionnel et le recouvrement des coûts

opérationnels pendant les premières années d'existence, ce

qui nous amène à voir la définition et les

caractéristiques des IMF.

Section 2 : Définition et

caractéristiques des IMF

2.1. Définition des IMF

Les IMF sont des institutions mises en place par un Etat, une

organisation non gouvernementale (ONG) ou des bailleurs de fonds en vue de

participer à la promotion et à la croissance de l'initiative

privée.

Ces institutions ont pour rôle d'attribuer des

crédits à court terme à des particuliers (ménages)

ou à des PME. Elles permettent de palier la difficulté

liée à l'accès aux banques qui en général,

sont très formalistes et possèdent des procédures plus ou

moins longues, tout ceci est couronné par une étude de

crédibilité de fond en comble du dossier objet de la demande de

crédit.

Notons cependant que depuis un certain temps, on assiste

à un phénomène qui consiste à monter des

institutions ou des groupements de micro finance destinés uniquement au

financement et au soutien de l'entreprenariat féminin d'où un

élargissement du catalogue des IMF du Sénégal.

2.2. Caractéristiques des IMF

Les gouvernements et les bailleurs de fonds accordent une

très grande importance à la micro finance parce qu'elle constitue

un moyen durable et efficace de lutte contre la pauvreté. Au

Sénégal, comme dans de nombreux pays de l'UEMOA, la mise en place

des projets d'appui de la micro finance s'est d'abord opérée de

manière désordonnée à l'initiative des bailleurs de

fonds sans grande concertation. Ce n'est que lorsque ce phénomène

a commencé à prendre de l'ampleur que les autorités

administratives ont perçu la nécessite de mettre en oeuvre des

règles pour formaliser le secteur et de se doter d'une véritable

politique adéquate à la micro finance. Ces règles ont

consisté à :

- fixer des objectifs concernant le cadre et les règles

d'institutionnalisation des IMF ;

- définir des priorités par secteur, produit,

catégorie sociale ;

- organiser des complémentarités entre IMF de

différentes catégories et entre celles-ci et les

banques ;

- organiser une concertation permanente des bailleurs de fonds

dans le secteur.

Au cours de ces dernières années, la micro

finance a émergé et s'est imposée comme un sous secteur du

système financier dont elle contribue à l'élargissement de

la portée et à la diversification des services.

En effet, on observe une multitude de structures de micro

finance qui sont soit portées par le concept de lutte contre la

pauvreté, soit en réaction ou en accompagnement parfois

endogène du processus de libéralisation de l'économie et

de restructuration du système financier.

La croissance exponentielle de l'activité des

institutions les mieux structurées montrent en termes d'impact qu'elles

répondent à un réel besoin des populations. Cette

croissance s'accompagne d'une diversification des services financiers et des

marchés (rural/urbain, crédit aux particuliers et aux micros

entreprises, crédit allant du très court terme à parfois

deux ou trois ans).

Précisons que l'enjeu majeur du secteur de la micro

finance est de palier les insuffisances du secteur bancaire pour permettre le

développement économique et social de l'ensemble de la

population. Ce compartiment a connu une forte croissance au cours de ces quinze

dernières années. Le développement rapide de ce secteur

s'est accompagné d'une régulation et d'un soutien

impératif. Au Sénégal, les autorités publiques ont

élaboré la loi Pamec qui est en vigueur dans les pays de l'UEMOA

régissant la création et le fonctionnement des IMF. En termes de

soutien, la plupart des partenaires de développement (bailleurs de

fonds) se sont impliqués dans le soutien financier et l'appui technique

afin de favoriser le développement des structures de financement de

proximité qui seuls sont en mesure de fournir des services financiers

aux groupes vulnérables.

Section 3 : Historique du financement du secteur

privé au Sénégal

La reforme bancaire de 1975 introduite par la BCEAO a

supprimé la distinction faite entre banques commerciales et banques de

développement. Sur le plan réglementaire, des normes

prudentielles plus strictes sont imposées aux banques suivant la nature

des activités qu'elles financent. Dans ces conditions, les banques ne

financent que les activités qu'elles jugent rentables et

négligeront de plus en plus les PME.

Vers la fin des années 80, le secteur bancaire a connu

sa plus sérieuse crise. Comme conséquence de cette crise, des

reformes importantes ont été mises en place en 1989. La

structuration du système bancaire s'est, en particulier, traduite par la

liquidation de huit banques dont cinq du secteur public et trois du secteur

privé. Elle a été accompagnée d'une

libéralisation partielle des taux d'intérêt, de

l'allocation du crédit et de la création d'un marché

monétaire ayant pour objectif d'encourager le développement d'un

système financier moins administré, plus flexible et plus

concurrentiel. La restructuration de 1989 a été un succès

en ce que le système bancaire a été assaini. Les reformes

structurelles n'ont pas donné les résultats escomptés en

ce qui concerne le financement du développement. La liquidation des

banques de développement a laissé un vide particulièrement

dans le domaine du financement de la PME. En effet, la distribution de

crédit par branche d'activité place le commerce en

première position avec pas moins de 52% de l'encours en fin 1999 contre

45,7% en décembre 1994. Ce sont des activités de négoce

qui constituent l'essentiel du financement des banques à

l'économie.

Depuis 1995, la BCEAO exige que 60% au moins du portefeuille

des banques soient constitués de prêts approuvés. Ce

système place certes, davantage, les banques en face de leur

responsabilité en ce qui concerne l'appréciation du risque et la

qualité des emplois, mais il traduit aussi le souci de la Banque

Centrale de préserver la solvabilité et l'amélioration de

la qualité des portefeuilles des banques primaires par le renforcement

des ratios prudentiels. Ceci a constitué une raison

supplémentaire pour les banques de marquer un certain recul face aux

demandes de financement des Petites Entreprises. En effet, selon le «

Rapport sur le développement humain» du PNUD pour le

Sénégal de 1998, il a été relevé qu'en

matière de crédit bancaire, les PME affichent des proportions de

rejet très élevées qui s'établissent entre 75,80%

et 100% des demandes. Ce constat n'est pas simplement spécifique aux PME

de production parce que pouvant être étendu à l'ensemble

des micros entreprises. La plupart de ces dernières n'avaient jamais eu

accès au crédit bancaire.

L'approche la plus classique du financement des

investissements des PME qu'elles soient rurales ou urbaines, a

été de fournir des lignes de crédit et/ou de fonds de

garantie aux banques pour financer l'investissement des PME. Or,

l'expérience a montré que les banques sont réticentes pour

aborder la question du financement des PME. Dans le cas où elles

accordent ce type de prêt, elles utilisent pour l'instruction du dossier

et le suivi des remboursements, des méthodes adaptées à la

clientèle des grandes entreprises. Le coût unitaire

élevé du traitement des dossiers et le faible taux de

recouvrement qu'elles obtiennent justifient à leurs yeux, le peu

d'intérêt qu'elles portent à ce secteur.

Section 4 : Identification des besoins de la

PME

Les PME sont confrontées à un certain nombre de

besoins allant de la qualification des dirigeants et des agents, à

l'organisation de leur travail, à la gestion de leurs activités

liées surtout au financement de leur implantation et du

développement de leur entreprise. Le besoin de financement se manifeste

certes au niveau de toutes les entreprises quel que soit le secteur

d'activité, la nature de l'entreprise ou son degré de formalisme,

mais le niveau de ce besoin ainsi que sa spécificité sont

différents selon qu'il agisse d'une PME ou d'une MPE, ou encore selon le

stade de développement et la nature du besoin à financer. Nous

remarquons que les promoteurs des PME ont en général une logique

d'investissement. Parce que le capital requis est important, ils font appel

à toute sorte de montage : l'épargne des promoteurs, le

recours à des projets, les emprunts sur la base de projets dûment

élaborés.

4.1. Les besoins financiers de la PME

Les besoins financiers de la PME sont dans plusieurs cas

similaires et sont de plusieurs ordres :

- le besoin de financer l'implantation : souvent

le capital disponible est insuffisant pour faire face aux investissements

nécessaires pour le démarrage de l'activité d'où le

besoin de recourir à d'autres sources sur la base de

l'élaboration d'un plan d'affaires. Ce dernier doit démontrer

l'intérêt et la rentabilité de l'affaire. Le besoin varie

en fonction des fonds propres des promoteurs et de la nature de

l'activité, mais il peut atteindre quelques dizaines de millions de

francs CFA. Il se compose de besoin de financement des investissements et des

fonds de roulement.

- Le besoin de financer le développement de

l'activité : la croissance de l'entreprise entraîne la

nécessité de se doter de quelques moyens de plus en plus

performants d'où un besoin de financer de nouvelles acquisitions

permettant, soit de renouveler les équipements, soit d'acquérir

des équipements additionnels.

- Le besoin de financer le fonds de roulement

ordinaire : souvent les entrées de trésorerie ne

correspondent pas avec le cycle des décaissements pour le fonctionnement

normal de l'entreprise et conduit à des besoins ponctuels de

trésorerie.

- Le besoin de financer les marchés

spécifiques : la réalisation des commandes implique que

l'entreprise doit disposer de ressources financières au

préalable. Il arrive que les clients apportent des avances, mais aussi

dans la plupart des cas, l'entreprise doit trouver des ressources permettant de

produire et d'effectuer les livraisons avant d'obtenir le règlement.

- Le besoin de financer d'autres services financiers comme la

caution sur marché et la caution d'avance de démarrage.

Le niveau de ces besoins financiers est très variable

mais ils sont souvent de trois types : les crédits

d'investissement, les crédits à court terme (crédit de

trésorerie) et les engagements par signature (caution).

Tableau : récapitulatif des besoins

financiers des PME.

|

Besoins à court terme

|

Fond de roulement ordinaire

Avance sur marché

|

|

Besoins à moyen terme

|

Acquisition d'équipements

(neufs ou d'occasion)

|

|

Autres services financiers

|

Epargne

Besoins sociaux

|

Aux besoins cités ci-dessus, il faut ajouter d'autres

plus spécifiques que rencontrent les PME dans le cadre de leur

restructuration. Dans ce cas précis, s'exprime un besoin de financement

global ( fonds de roulement et d'investissement) dont l'objet est d'apporter

des ressources permettant à l'entreprise de mettre en oeuvre un plan de

restructuration dûment élaboré et réaliste.

4.2. Les besoins non financiers

Les PME sénégalaises expriment une batterie de

besoins de services non financiers, notamment en termes de :

- renforcement des capacités des ressources humaines

précisément en formation technique et en gestion

d'entreprise ;

- promotion des produits et services artisanaux (encadrement

à la recherche de débouchés, participation aux foires ou

à d'autres manifestations commerciales, informations sur le calendrier

des manifestations commerciales, bons de commandes ou de travaux, participation

aux appels d'offres etc.) ;

- amélioration de la qualité des produits

artisanaux (brevet, certification, normalisation des produits, manuel de

procédures etc.) ;

- relations de partenariat (inscription dans les chambres de

métiers, adhésion à une organisation professionnelle

d'artisans, mise en place d'une nouvelle organisation chargée de

répondre aux demandes des services non financiers des entreprises

artisanales).

Section5 : Concept de créneaux porteurs

Un créneau peut être considéré

comme porteur dans la mesure où il remplit un certain nombre de

critères techniques, économiques, sociaux et qu'il a des chances

de se maintenir puis de se développer sur une période

relativement longue.

Dans notre analyse, nous avons considéré qu'un

créneau est porteur s'il permet d'atteindre les objectifs

suivants :

- la création de valeur ajoutée ;

- la rentabilité économique et/ou

financière ;

- la création d'emplois durables et

rémunérés ;

- la valorisation des ressources naturelles ou d'un savoir

faire local ;

- l'économie et/ou l'apport en devises ;

- l'intégration avec d'autres secteurs créateurs

d'emplois et de valeur ajoutée ;

Le choix de ces objectifs se fonde sur des raisons que nous

énumérons ci-dessous.

5.1. La création de valeur

ajoutée

La valeur ajoutée d'une PME représente sa

contribution à la production intérieure brute (PIB) du pays,

c'est-à-dire à l'enrichissement de ce pays. En effet plus les

entreprises créent de la valeur ajoutée, plus le pays s'enrichi.

Bien entendu cette valeur ajoutée se crée par un processus de

transformation et seules les activités qui produisent sont susceptibles

d'en créer une qui soit significative.

5.2. La rentabilité

Une entreprise ne peut se maintenir durablement que si elle

dégage une rentabilité suffisante pour rémunérer

les capitaux investis et le risque pris par les propriétaires. En effet,

la rentabilité constitue un élément déterminant de

la bonne santé économique, de la viabilité et de la

pérennité de l'activité. Elle lui permet également

de se donner les moyens de se développer et d'affronter valablement la

concurrence. Dans notre analyse, nous nous intéresserons surtout

à la rentabilité économique des activités

observées, compte tenu de la fiscalisation et des divers postes de

charge ayant trait aux dépenses de santé que les entrepreneurs

ignorent dans leurs budgets. Ces dépenses n'en constituent pas moins des

frais qui viendraient augmenter les charges de fonctionnement et réduire

la rentabilité.

5.3. La création d'emplois durables

La création d'emplois durables participe à la

lutte contre le chômage et à la réduction de la

pauvreté qui est une priorité des pouvoirs publics

sénégalais. L'accent est mis ici sur les emplois durables et

rémunérés, par opposition à la création

d'emplois apparents non rémunérés ou de journaliers sans

perspectives de renouvellement.

5.4. La valorisation des ressources naturelles ou d'un

savoir-faire local

Les produits locaux tels que les produits de l'agriculture, de

la pêche ou de l'élevage constituent une richesse naturelle ou

quasi-naturelle à partir de laquelle le pays peut se baser pour

concrétiser ses projets de développement. Les activités

qui utilisent les produits locaux en vue de les transformer ou de les inclure

dans un processus de production de biens et de services permettent de valoriser

de tels produits.

5.5. L'économie et/ou l'apport en

devises

Dans un secteur où une part importante de

l'activité économique repose sur le commerce, en particulier sur

l'importation de marchandises payées en devises fortes, les

autorités sont très soucieuses de promouvoir des activités

qui permettent soit d'économiser des devises (entreprise fabriquant des

produits de substitution aux importations) soit d'en apporter (entreprise

tournée vers l'exportation). De telles entreprises sont porteuses

d'espoir.

5.6. L'intégration avec d'autres

secteurs

Le développement d'un créneau peut avoir encore

plus d'impact pour l'économie nationale lorsqu'il favorise l'utilisation

ou la valorisation des ressources d'un secteur. Ces ressources sont

créatrices d'emplois et de valeur ajoutée.

Section 6 : Identification de créneaux

porteurs

Sur la base de ces critères généralement

combinés, nous avons effectué une analyse du secteur de la PME

pour dégager les opportunités de créneaux porteurs.

L'identification de ces créneaux porteurs sera

réalisée à partir des filières, filières

étant entendues ici comme une façon d'ordonner et de disposer des

activités de toute sorte en tenant compte des relations

matérielles (échanges des biens et services, etc.) et/ou logiques

(antériorité de l'une par rapport à l'autre) qu'on observe

entre elles.

Les filières dans le cadre de la PME peuvent être

regroupées en trois (3) grandes catégories :

- les filières agricoles et horticoles ;

- les filières basées sur les ressources

animales : élevage et pêche ;

- l'artisanat (production, art et services).

6.1. Les filières agricoles et

horticoles

Il faut distinguer les activités proprement dites de

cultures de celles de transformations. Les activités agricoles occupent

l'essentiel des personnes actives en milieu rural. L'horticulture prend de plus

en plus d'importance notamment à proximité des centres urbains,

ce qui la rapproche ainsi des marchés. Les principaux créneaux

porteurs en amont de ces filières sont la production de semences

animales, d'engrais, de pesticides, la fabrication et la réparation

d'outils de labour.

Dans le domaine de la production, l'horticulture constitue un

créneau porteur eu égard notamment à l'importance de la

valeur ajoutée produite par les trois principaux produits horticoles

d'exportation (haricot vert, tomate et mangue) qui s'élevait à

55,5 milliards de francs CFA pour un volume d'exportation de 11000 tonnes au

cours de la campagne 2002 2003. Avec un taux de croissance avoisinant 10% par

an et un fort potentiel de développement, l'horticulture d'exportation

apparaît aujourd'hui comme un des sous secteurs clés pour

l'amélioration des revenus des paysans et la réduction de la

pauvreté au Sénégal. Avec plus de 10 milliards de francs

CFA de recettes pour cette même campagne, les filières

d'exportation de fruits et légumes se placent au rang des pourvoyeurs de

devises par tonne exportée dans le secteur de l'agriculture devant la

l'arachide et le coton.

En aval des filières de productions agricole et

horticole, on trouve généralement deux catégories

d'activités :

- les activités agricoles industrielles d'impôt

substitution : elles sont généralement mises en oeuvre avec

une forte intensité capitalistique dans le cadre d'entreprise de plus

grande taille. Ces entreprises souffrent de leur grande sensibilité

à la concurrence des produits importés (exemple des mini rizeries

dans la région de St Louis) compte tenu des prix de revient relativement

élevés (amortissement de matériels lourds et faible

économie d'échelle).

- Les activités de transformation : il s'agit par

exemple des PME informelles le plus souvent familiales de production de jus

naturel, d'exportation d'huile, etc. On y trouve également et de plus en

plus des PME de production d'aliments à base de céréales.

Les produits sont prioritairement destinés au marché local et ont

l'avantage d'être vendus à des prix plus en rapport avec le faible

pouvoir d'achat des populations.

6.2. Les filières sur ressources

animales

L'élevage est exclusivement de type traditionnel, ce

qui constitue une des limites de son développement. Cependant, avec

l'apparition des créneaux importants et intéressants comme la

production laitière et la production de viande, un effort s'opère

à travers la création d'activités.

En amont de la filière d'élevage, la production

d'aliments pour les ovins, bovins et pour l'aviculture est dominée par

de grandes entreprises qui utilisent des produits et sous produits agricoles.

Il y a là cependant, des opportunités de développement des

PME surtout dans les zones de production céréalière compte

tenu relativement de la faible technicité requise.

En aval de cette filière, les activités

suivantes apparaissent plus porteuses: la production de lait, la fabrication de

lait et de fromage, la production de viande, la disponibilité sur le

marché international de quantité pratiquement illimitée de

lait écrémé, de beurre et de lait en poudre nous conduit

à émettre des réserves quant à la

rentabilité de la transformation de lait collecté localement

à cause de la concurrence. Par contre, des opportunités

intéressantes existent dans le domaine de l'abattage et de la production

de viande dont la qualité de viande est supérieure à celle

des importations. Il y a en effet, non seulement un marché

réceptif mais également des opportunités d'exportation

surtout avec les conséquences engendrées par la maladie de la

vache folle. A coté de ce type d'activité, on peut ajouter celles

liées au traitement des sous produits de l'élevage, tels que la

collecte et le tannage du cuir.

- l'agriculture comporte de nombreuses opportunités de

création de PME. C'est le cas de la fabrication d'aliments, de petits

matériels tels que les mangeoires et couveuses ainsi que les plateaux

à oeufs.

- la filière "pêche" est une des principales

filières au Sénégal. Cependant, avec la surexploitation

concernant certaines espèces, les opportunités de créneaux

porteurs doivent se situer au niveau du développement de petites

industries de soutien à l'activité navale et halieutique puis au

développement d'unités de valorisation des produits. Il s'agit

essentiellement de la valorisation des produits de la pêche comportant un

très large éventail de possibilités. Parfois, il s'agit de

la valorisation simple (c'est le cas de l'exportation de poisson en Europe qui

ne demande que des opérations de tri). Dans d'autres cas, il s'agit de

transformation (séchage et fumage) qui est généralement de

type artisanal et destiné le plus souvent au marché local et aux

marchés des autres pays africains. Ce sont des activités de haute

intensité de main d'oeuvre, généralement féminine

et à haute valeur ajoutée. Il existe également des

opportunités pour des niveaux de transformation plus

élaborés: entreprise semi industrielle de production de filets de

poisson frais ou fumé utilisant des procédés industriels

et ciblant les marchés à l'export.

6.3. L'artisanat

C'est le secteur comportant sans nul doute le plus

d'opportunités de créneaux porteurs, et le plus important en

termes de nombre d'entreprises. Le potentiel artisanal sénégalais

peut être déterminé à partir des résultats de

recensement des artisans et entreprises artisanales. Le tableau ci-dessous

donne le nombre d'entreprises artisanales par région.

Tableau 11(*): Nombre d'entreprises artisanales par

région

|

Régions

|

Nombre d'entreprises

|

|

Dakar

|

20 705

|

|

Diourbel

|

78 000

|

|

Fatick

|

22 047

|

|

Kaolack

|

7 256

|

|

Kolda

|

7 443

|

|

Louga

|

3 315

|

|

Saint-Louis

|

5 594

|

|

Tambacounda

|

3 727

|

|

Thiès

|

4 287

|

|

Ziguinchor

|

6 753

|

|

|

|

|

TOTAL

|

159 127

|

Le sous secteur de l'artisanat peut être reparti en

trois catégories: artisanat de production, de service et d'art. Le

tableau ci-dessous donne la répartition pour les catégories des

corps de métiers.

Tableau 2: Répartition par région et par

catégories de corps de métiers

|

Régions

|

Artisanat de Production

|

Artisanat de service

|

Artisanat d'art

|

|

Dakar

|

14978

|

3730

|

1997

|

|

Diourbel

|

3708

|

1277

|

2815

|

|

Fatick

|

7706

|

1974

|

1312

|

|

Kaolack

|

5078

|

1 581

|

629

|

|

Kolda

|

5400

|

1549

|

462

|

|

Louga

|

2117

|

772

|

426

|

|

Saint-Louis

|

3320

|

1471

|

80

|

|

Tambacounda

|

2357

|

705

|

665

|

|

Thies

|

3051

|

922

|

314

|

|

Ziguinchor

|

5155

|

845

|

753

|

|

Ensemble

|

52 870

|

14 826

|

9 453

|

Dans ce sous secteur de l'artisanat, l'essentiel des

entreprises sont des PME, si nous nous referons aux critères les

caractérisant. Sur les 159 127 entreprises recensées, environ 90%

sont des MPE et 10% seulement peuvent être considérées

comme des PME. Ce qui nous a conduit à élaborer le tableau

suivant:

Tableau 32(*) : Répartition des entreprises

artisanales par taille

|

Nombre de personnes

|

Nombre d'entreprise

|

|

1

|

46937

|

|

2

|

131162

|

|

3

|

7448

|

|

4

|

4009

|

|

5

|

2307

|

|

6

|

1355

|

|

7

|

814

|

|

8

|

523

|

|

9

|

333

|

|

10

|

241

|

|

Plus de 10

|

798

|

|

Ensemble

|

77 927

|

Les principales activités porteuses du secteur de

l'artisanat sont :

- l'artisanat du cuir : maroquinerie/cordonnerie ;

- la menuiserie/ébénisterie ;

- la menuiserie métallique et le fer

forgé ;

- la confection/broderie/teinturerie ;

- le tissage ;

- la bijouterie ;

- les ateliers d'entretien et de réparation

(exemple : mécanique) ;

- la construction/bâtiment ;

- les services : coiffures, télé services,

etc.

Ces activités sont des PME qui ont les principales

caractéristiques suivantes :

- Le lieu de travail : délimitation

imprécise de l'atelier de production par rapport au lieu

d'habitation ; installation irrégulière dans de nombreux

cas. Il faut également noter tout de même l'existence d'ilots

d'unités artisanales fortement concentrés dans les zones peu

aménagées. De telles situations réduisent les espaces

occupés et limitent l'édification de structures descentes

capables d'être améliorées au cas où l'entreprise

serait en développement. Il faut toutefois noter qu'il existe des

unités artisanales solidement installées, dont les

propriétaires prennent en charge l'essentiel des besoins

d'aménagement et d'extension.

- Les équipements : nous rencontrons

généralement trois catégories d'unités. Ce

sont :

o les unités faiblement équipées ;

o les unités moyennement équipées ;

o les unités possédant un équipement

lourd.

Les unités faiblement équipées relevant

de certaines branches d'activités font de plus en plus recours à

la sous-traitance au niveau des autres catégories. C'est le cas de la

menuiserie/ébénisterie, de certains travaux de façonnage

dans la forge, de la ferblanterie et de la menuiserie métallique. Quant

aux ateliers moyennement équipés ou possédant des

équipements lourds, il faut noter qu'il est de pratique courante

d'utiliser les machines-outils reconstituées à partir de

matériaux récupérés. Egalement, ces

catégories d'entreprises sont la plupart du temps équipées

de machines vétustes ou obsolètes. Dans la

menuiserie/ébénisterie comme dans la bijouterie et l'habillement,

la tendance est au renouvellement des équipements à partir de

machines de seconde main importées d'Europe.

- Le mode d'approvisionnement en matières

premières et en main d'oeuvre : il est fortement dépendant

de la capacité à faire face aux besoins du maître, chef

propriétaire. Pour l'essentiel, les qualités achetées sont

fonction des besoins liés aux ouvrages à fabriquer. On note un

faible stockage de matières et fournitures s'il en existe. Dans la

plupart des corps de métiers, les approvisionnements passés

dépendent des acomptes versés à la commande par les

clients. A côté des achats au comptant, il faut souligner

l'existence des crédits fournisseurs, offerts parfois par les

intermédiaires à travers des réseaux organisés

depuis l'importateur jusqu'au grossiste. Ce circuit entraîne une

dépendance au client et un renchérissement des coûts. Face

à cette situation, les artisans tentent de trouver les solutions par la

mise en place de centrales d'achats. C'est le cas de la bijouterie, la

sculpture sur bois, la cordonnerie et le textile.

- La commercialisation : l'écoulement des produits

artisanaux est confronté à un certain nombre de goulots

d'étranglement marqués entre autres par :

o la nature et la structure de la demande ;

o la qualité des produits destinés exclusivement

au tourisme ou à l'exportation ;

o le pouvoir d'achat de la clientèle locale.

- La saisonnalité de certaines activités ou de

certains secteurs que conditionnent la demande, l'effort de promotion et de

vente des produits artisanaux. Il faut signaler par ailleurs que la

clientèle est constituée dans une forte proportion de

particuliers ou de ménages à pouvoir d'achat moyen ou faible. En

raison des difficultés d'approvisionnement énoncées plus

haut, très peu d'artisans disposent de stocks de produits finis. Les

grosses commandes passent le plus souvent par des grossistes étrangers

ou quelques nationaux qui exportent vers l'Europe ou les USA. Une enquête

récente menée par un cabinet de consultants de la place, a

montré que 84% des artisans de Dakar travaillent sur commande alors que

16% seulement pratiqueraient le stockage de produits finis. De plus, 92% des

entrepreneurs du secteur ont tendance à attendre la clientèle de

manière passive. Beaucoup de marchés sont attendus et

espérés à travers les chambres des métiers. La

saisonnalité de certaines activités comme le tourisme et

l'agriculture affectent les chances d'écoulement de certains produits

artisanaux. A ces causes s'ajoute la faiblesse de l'effort de promotion des

produits.

- Les entreprises artisanales n'ont généralement

pas accès au financement. Elles font face à leurs besoins

d'importation en recourant aux parents, amis ou en utilisant leur propre

épargne s'ils en font. Leurs besoins en fonds de roulement sont

partiellement financés soit par crédit fournisseur

(matière d'oeuvre), soit par des avances reçues à la

commande des clients, soit des deux à la fois.

- Bon nombre d'artisans n'ont pas d'accès à la

formation en gestion, en raison de la manière dont les connaissances

sont transmises dans le secteur, du mode de comptabilisation et

d'évaluation des coûts. Force est d'admettre que les entrepreneurs

comme les compagnons et les apprentis utilisent des techniques qui tiennent

faiblement compte de l'esprit de rigueur devant habiter un gestionnaire. Il

s'en suit une quasi absence d'information de base pouvant renseigner sur

l'évolution de l'entreprise à travers ses principaux comptes.

- La qualité de la production est

généralement faible (beaucoup de problèmes de finition)

à cause de l'ensemble des normes de qualité, du manque de

connaissance des besoins des consommateurs et d'outils appropriés. Les

entrepreneurs ont acquis le plus souvent une formation « sur le

tas » en qualité d'apprentis. Leur savoir-faire est parfois

limité ; exemple : les tacherons ou petits entrepreneurs dans

le bâtiment, ce qui entraîne des malfaçons,

l'impossibilité de respecter les délais, les difficultés

d'élaborer des estimations correctes.

Chapitre II : Les contraintes au financement de la

PME

Le cadre économique sénégalais s'est

beaucoup amélioré mais les conditions d'une croissance durable ne

sont pas totalement réunies pour le secteur privé. En effet, ce

secteur renferme des contraintes de natures diverses. Nous nous limiterons

à analyser certaines d'entre elles.

Section 13(*) : L'inexpérience des dirigeants des PME dans la

gestion d'entreprise

Les dirigeants des PME ont le plus souvent un déficit

de formation et d'expérience dans la gestion de l'entreprise. Les

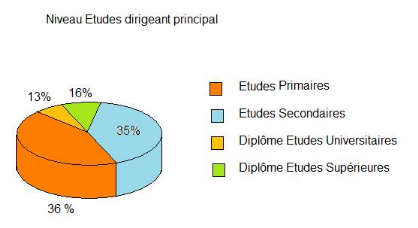

graphiques suivants permettent de mettre en évidence cet état de

fait :

Il apparaît que dans 35% des PME, le dirigeant principal

n'a pas dépassé le niveau d'études primaires tandis que

seuls 13% ont effectué des études supérieures. Ceci

dénote un déficit en ce qui concerne l'acquisition des outils

élémentaires de la gestion d'entreprise.

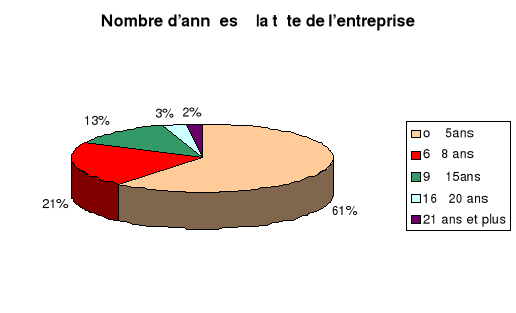

La même tendance est remarquée en ce qui concerne

l'expérience avec le nombre d'années passées à la

tête de l'entreprise :

Pour 61% des PME, le dirigeant principal a passé moins

de cinq ans à la tête de l'entreprise. Dans le même temps,

les PME dont le dirigeant est à la tête de l'entreprise depuis

plus de dix ans ne représentent que 18% de l'ensemble. Cela est

révélateur d'un manque relatif d'expérience en gestion qui

s'explique certainement par la multiplication exponentielle de la

création de PME ces dernières années.

Ces deux éléments peuvent avoir, selon les

institutions financières, un effet sur la compétitivité de

l'entreprise et incidemment sur la décision d'octroyer ou non du

crédit.

Section 2 : Le système d'information des

PME

Au Sénégal, la majorité des PME ne

possèdent pas de système d'information permettant aux

administrations publiques (contrôleurs fiscaux) et privées

(institutions de micro crédit et banques) d'apprécier leur

évolution. Ceci s'explique par le fait qu'elles ne respectent pas les

règles de bonne gestion notamment celles relatives à la

transparence. Ce phénomène serait à l'origine d'une fraude

fiscale et pénaliserait la PME lors d'une introduction de dossier de

demande de crédit auprès des institutions financières.

Les PME ont un système d'information de gestion

défaillant qui empêche les structures de soutien en l'occurrence

les banques et les IMF d'obtenir une information fiable et exhaustive. C'est

ainsi qu'une multitude de PME se retrouve dans une situation

d'incapacité de production d'états financiers établis de

manière régulière. Cela se justifie par un manque de

ressources humaines nécessaires et d'outils appropriés.

Signalons que même certaines PME formelles n'ont ni

comptable, ni manuels de procédures encore moins de dispositif comptable

pouvant permettre d'enregistrer les opérations effectuées.

Toute cette gymnastique, qu'elle soit volontaire ou le fruit

d'une pure négligence, permet aux PME d'échapper au paiement des

impôts et taxes. Cette absence de transparence et d'informations fiables

est source de risques que ne maîtrisent pas les structures de financement

qui, dès lors, sont réticentes à apporter leurs concours,

même si l'exploitation s'avère rentable. Il est évident que

les institutions financières refusent d'accorder leur soutien lorsque

les états produits par les PME ne sont pas fiables et ne sont pas

approuvés par un commissaire aux comptes.

Nous pouvons également élargir ce volet en

précisant, qu'il incombe également aux institutions

financières de se rapprocher de leurs clients que sont les PME en

faisant des publications d'informations sur les sources de financement des PME

tels que :

- le répertoire des structures financières

décentralisées (Edition Cellule AT/Cpec-Ministre de l'Economie et

des finances du Sénégal) ;

- les sources de financement des PME par la chambre de

commerce ;

- le guide des sources de financement des PME par la direction

de la coopération économique.

Ces publications à l'inititiative des pouvoirs publics,

des projets d'appui ou des chambres consulaires partagent, toutes les

difficultés de leur accessibilité pour le plus grand nombre

à cause de leur édition en français uniquement et de leur

stricte diffusion au niveau des professionnels de la finance d'entreprise. Leur

promotion à l'intérieur du pays n'a été que

très faiblement assurée.

L'information à véhiculer devant atteindre des

destinataires dispersés, il y aura lieu d'utiliser tous les canaux

officiels ainsi que tous les supports et événements

médiatiques. Il s'agira de faire comprendre à la population

cible, les mécanismes, procédures, opportunités

d'épargne et d'investissement offerts par le système

sénégalais.

Ces informations se voudront pratiques et accessibles au grand

nombre des entrepreneurs. Elles devront ainsi être disponibles tant au

niveau des zones de fortes concentrations de PME que dans les zones de

concentrations faibles. Les relations bancaires avec la clientèle se

fondent sur la confiance qui naît de sources d'informations internes et

externes. Dans son appréciation du risque, le système financier

privilégie l'approche par documents : d'où l'importance de

l'existence de la fiabilité et de la disponibilité des

informations juridiques, comptables et financières au niveau des PME.

Section 3 : Absence de fonds propres et faible

capitalisation

Les PME connaissent un problème déterminant qui

est le niveau des fonds propres et donc de capitalisation.

En effet, la solvabilité à terme d'une

entreprise reste liée au niveau de ses capitaux propres qui constituent

aussi au regard des institutions de financement ; un critère

d'appréciation du niveau de l'engagement des dirigeants.

Cet élément est très important car il

permet de mesurer le degré d'engagement des entrepreneurs. S'ils

disposent d'un seuil de capitalisation élevé, cela traduirait la

foi que les dirigeants ont en leurs projets et qu'ils prennent par

conséquent des risques trop élevés. Par contre, s'il est

faible cela signifierait que les entrepreneurs ne veulent pas prendre de gros

risques ou qu'ils ne sont pas sûrs de la rentabilité de leurs

activités.

Force est de constater que la PME sénégalaise

est en général très faiblement capitalisée, les

dirigeants se contentant uniquement du minimum de capital requis par la

réglementation. Un niveau de capitalisation faible entraîne par

ricochet un fonds de roulement faible qui ne peut pas couvrir d'une

manière significative les besoins en fonds de roulement de l'entreprise,

d'où un recourt à un financement extérieur très

important.

Compte tenu de l'importance que les structures

financières accordent au niveau de capitalisation, la faiblesse des

fonds propres limiterait leur volonté d'apporter des concours pour le

développement de la PME. La sous capitalisation constitue alors une

faiblesse capitale des PME qui s'explique en partie par la rareté des

instruments de financement de l'investissement.

Retenons enfin que certaines institutions financières

en marge du système bancaire classique tolèrent l'insuffisance de

fonds propres et le manque de transparence dans la gestion mais exigent des

garanties physiques dont la plupart des PME ne disposent pas.

La sous capitalisation et le manque de garanties constituent

de véritables entraves au financement de la PME.

Section 4 : Les garanties exigées par les

IMF

Les sûretés qui constituent un accessoire au

crédit n'en restent pas moins déterminantes dans la prise de

décision d'octroi ou de rejet d'une demande de crédit. C'est

pourquoi les entrepreneurs choisissent dès au départ le type de

garantie même ci celui-ci n'a pas une incidence sur les opérations

de crédit notamment sur le taux de remboursement.

En dehors de la garantie financière recherchée

au niveau de la faisabilité et de la rentabilité du projet, la

première sûreté sera recherchée au niveau de l'outil

de production ou de la production elle-même avant de recourir au

patrimoine du dirigeant.

Il s'agit dans la plupart des cas, et selon les données

d'enquête de suretés réelles, des cautions solidaires et

individuelles, de nantissement, d'hypothèque immobilière, etc.,

que nous examineront dans les développements à venir.

4.1. Les suretés réelles

Elles portent sur des biens meubles et immeubles.

4.1.1. L'hypothèque

C'est une sûreté portant sur des biens ou des

droits (terrain, appartement, construction) immobiliers et par exception sur

certains biens meubles qui, par leur nature, sont susceptibles d'être

soumis à des mesures de publicité. Ces biens (navires de mer,

bateaux de rivière, aéronefs, etc.) par leur valeur peuvent

être une base de crédit pour leur propriétaire.

Un contrat d'hypothèque consiste en l'affection d'un

bien meuble au créancier pour garantir l'exécution d'une

obligation. Il y a lieu de préciser que cette affectation ne signifie

pas une dépossession comme dans le cas du gage. C'est une garantie qui

porte sur des biens indivisibles c'est-à-dire que chaque fraction de

l'immeuble répond de la totalité de la dette.

Les pièces déposées à la

conservation par le constituant sont : deux bordereaux identiques

rédigés contenant les noms des débiteurs et

créanciers, l'immeuble et le montant de la créance garantie,

l'acte notarié ainsi que l'acte d'acquisition.

Ce dernier n'est pas forcément le débiteur et

doit avoir publié l'acte d'acquisition de l'immeuble avant

l'inscription. Si cette formalité est accomplie, le conservateur des

hypothèques doit l'inscrire sur le registre auquel il annexe une fiche

de référence au nom du propriétaire de l'immeuble dans le

cas contraire, il ne procède pas à l'inscription. Aussi le

créancier à tout intérêt à procéder

rapidement à l'inscription de l'immeuble car celle-ci est attributive de

rang (ordre de paiement) en cas d'exécution de l'hypothèque.

C'est le droit de préférence qui est un droit de paiement

prioritaire qui s'applique. A coté de ce droit, il y a le droit de suite

qui consiste en la saisie de l'immeuble par le créancier en quelque main

qu'il se trouve donc même s'il n'est plus la propriété du

débiteur.

L'hypothèque conservatoire est celle qui est prise

avant qu'un jugement de condamnation ne soit obtenu pour éviter que le

débiteur n'organise son insolvabilité, c'est la meilleure forme

d'hypothèque.

Aucune hypothèque ne peut être inscrite :

- lorsque l'immeuble est vendu et que l'acquéreur a

publié son acquisition avant l'inscription de

l'hypothèque ;

- lorsque le débiteur est en redressement

judiciaire ;

- lorsqu'un commandement de saisie a été

publié ;

- lorsque le débiteur décède avant

l'inscription et que les héritiers ont accepté la succession sous

bénéfice d'inventaire.

L'hypothèque s'éteint par péremption

lorsque l'inscription n'est pas renouvelée, par radiation ou

« main levée » quand le créancier y renonce,

par réduction s'il s'agit de radiation partielle, par purge après

publication de jugement de mise en vente aux enchères, par

épuisement des fonds en cas de vente, par substitution de garanties et

par expropriation pour cause d'utilité publique.

Cette démarche peut difficilement être satisfaite

par les PME sous capitalisées et sous équipées.

En général, les PME ne disposent pas d'actif

pouvant servir de garantie lors des demandes de financements. Une très

faible proportion seulement de SA et de SARL dispose de ce type de patrimoine

et c'est la raison pour laquelle elles sont éligibles aux financements

bancaires. Selon une étude sur les entraves du développement du

crédit au Sénégal (SALL CONS, GRCC), l'inexistence ou

l'insuffisance des garanties sont à l'origine de plus de la

moitié des rejets des demandes de financement.

4.1.2. Le gage

C'est un contrat par lequel un bien meuble est remis au

créancier ou à un tiers convenu entre les parties pour le

paiement d'une dette, il doit avoir une date certaine. Il faut donc un acte

notarié ou sous seing privé lorsque la créance porte sur

une somme importante sauf s'il s'agit d'usage en cas de gage commercial.

Le bien doit être remis au créancier, il doit

être en sa possession pour éviter que le débiteur ne le

dissimule, ne le détériore ou ne le vende. C'est une des

conditions essentielles du gage qui n'est remplie qu'avec la remise effective

de la chose, toute restitution ultérieure de celle-ci fait

disparaître le gage même si elle n'est que momentanée. Cette

formalité constitue pour le créancier un inconvénient

l'amenant à ne pas consentir plusieurs gages sur le même bien. Le

gage prend fin soit avec l'extinction de l'obligation principale soit avec la

restitution volontaire du bien objet du gage ou lorsque le juge ordonne la

restitution en cas de faute commise par le créancier.

4.1.3. Le nantissement

Contrairement au gage, le nantissement est une garantie qui ne

nécessite pas dépossession. Il concerne les biens pour lesquels

une dépossession serait gênante pour l'affectant (matériel

d'équipement par exemple).

C'est une garantie pour laquelle le débiteur conserve

la propriété de tous ses biens tout en remettant au

créancier, le titre représentatif des biens ou des marchandises

pour qu'à l'échéance, si le débiteur ne s'acquitte

pas du paiement de la dette que la garantie puisse être mise en oeuvre.

Cela veut dire que le créancier va user du titre pour prendre les biens

entre les mains du débiteur ou du tiers convenu. Nous distinguons deux

principaux cas de nantissement :

- le nantissement du fonds de commerce : il permet

à la banque d'avoir un droit de vente de l'entreprise si le

débiteur ne peut plus rembourser ses crédits. La banque peut

alors demander en justice la vente forcée et se faire payer par

préférence. Il porte obligatoirement sur l'enseigne, le nom

commercial, le droit de bail, la clientèle et l'achalandage. Dans la

pratique, le nantissement du fonds de commerce est une garantie précaire

pour la banque puisqu'elle varie au gré de la bonne marche de

l'entreprise. Paradoxalement, c'est lorsque cette dernière est en

difficulté que la garantie est la plus utile aux intérêts

de la banque.

- Le nantissement des valeurs mobilières : peut

contrairement au premier faire objet d'enregistrement et est

réalisé par simple acte sous seing privé conclu avec la

banque. Il n'empêche pas de modifier sa composition afin de poursuivre

l'évolution du marché financier. La banque peut autoriser la

vente de certaines valeurs pour acheter d'autres qui se substitueront aux

précédentes mais les gains, dividendes et intérêts

des valeurs sont ajoutés automatiquement sur le compte et nantis

à leur tour jusqu'au remboursement de la dette. Par ailleurs, si le

débiteur vend les titres nantis, la banque pourra faire valoir ses

droits vis-à-vis du tiers acquéreur.

4.1.4. Autres types de nantissement

Le nantissement du matériel d'équipement ou de

l'outillage et le nantissement de véhicule.

Pour ce qui concerne le nantissement du matériel

d'équipement, nous distinguons le gage:

- exclusivement destiné à la garantie d'une

créance trouvant son origine dans une opération d'achat

d'outillage et du matériel professionnel portant sur l'outillage ou le