Introduction générale

L'humanité se voit qu'en ce monde rien n'est

certain, à part la mort et les impôts.

Oui et après ces longues années de

civilisation et du développement, presque tous les Etats conservent

l'impôt comme l'outil principale de financement des charges

étatiques. De plus, le triomphe de l'idéologie libérale

commande l'acceptation de l'impôt, cette fois, sous un système

fiscal de responsabilités, un système fiscal déclaratif.

Du même, adossés au départ sur des

systèmes traditionnels, les impôts au Maroc ont connus

différentes variantes, pour se caler sur des systèmes plus

modernes au cours du XX ème siècle et aboutir, suite à la

grande réforme de 1984, à l'architecture fiscale telle qu'elle

est connue aujourd'hui1(*).

De la sorte que, la principale mutation réside dans le

basculement du système fiscal du recensement vers le

déclaratif2(*), qui confie une responsabilité au contribuable

d'évaluer et de déclarer sa propre imposition.

Cependant et devant le phénomène historique

de "résistance à l'impôt", comment on va s'assurer de la

sincérité et de l'exhaustivité des déclarations

faites par les contribuables ? La réponse, c'est que "les auteurs

s'accordent pour reconnaître que le contrôle

fiscal est né avec le système

de déclaration"3(*), que le contrôle fiscal est le corollaire, la

contrepartie, du système fiscal déclaratif.

Généralement, "l'essentiel de la doctrine

définit le contrôle fiscal en fonction de ses missions4(*)", par exemple le contrôle

fiscal est "la faculté laissée à l'administration fiscale

lui permettant d'une part de vérifier les déclarations, actes et

opérations servant de base à l'impôt, d'autre part

d'assujettir à l'impôt tout contribuable qui s'est partiellement

ou entièrement soustrait, en vue de réparer les omissions,

insuffisances et inexactitudes constatées dans l'assiette ou le

recouvrement des impôts et taxes"5(*), ou simplement le contrôle fiscal vise "la

recherche des contribuables et l'analyse des éléments

déclarés6(*)".

Au droit fiscal Marocain, notamment dans le code

générale des impôts7(*) (C.G.I), nous trouvons dans le livre des

procédures fiscales (livre 2 du C.G.I) un titre premier intitulé

"le contrôle de l'impôt", englobe 38 articles, qui

ne définissent pas le contrôle fiscal mais encadrent les moyens

juridiques du contrôle fiscal, détenus par l'administration

générale des impôts (D.G.I). Et c'est la première

raison de ce travail, c'est de rappeler l'ensemble des règles qui

encadre le contrôle fiscal au MAROC, en vue de déterminer ses

missions pour, ensuite, essayer de le définir.

ü Intérêt du

sujet :

Comme l'impôt, le contrôle fiscal contribue

à la réalisation des missions économiques, sociales et

même politiques8(*),

de sorte que ses enjeux connaissent une grande diversité que nous

pouvons les limiter à deux objectifs majeurs, le premier est une

finalité budgétaire où l'Etat cherche à maximiser

le rendement financier de l'impôt. Le deuxième est une

finalité répressive qui punit les contribuables frauduleux et

cherche à assurer une égalité et une justice fiscale. Et

la deuxième raison de ce travail, c'est d'essayer d'analyser les

procédures du contrôle fiscal en termes de qualité de

législation, d'efficacité, de répression, d'organisation,

de rendement et de garantie de contribuables.

ü Délimitation du

sujet :

Le L.P.F est débuté par l'article

210, titré "droit de contrôle" qui légitime l'ensemble

des opérations de contrôle fiscal, puisqu'il dicte que :

"l'administration fiscale contrôle les déclarations et les

actes utilisés pour l'établissement des impôts, droits et

taxes". D'où et devant la multiplicité des impôts

et taxes9(*), ainsi devant

la diversité des administrations qui gère l'impôt au

Maroc10(*), nous serons

obligés à délimiter le sujet en analysant les

procédures du contrôle fiscal concernant les impôts

d'Etat, les quatre piliers du système fiscal Marocain,

à savoir l'IS, l'IR, la TVA et les D.E. gérés par

la D.G.I.

ü

Problématique :

Lorsque l'on parle des procédures de contrôle

fiscal, on fait rappel à deux acteurs principaux, à savoir

l'administration et le contribuable11(*). D'où les règles de jeu "se

résument dans la définition des garanties de l'un et de

l'encadrement des pouvoirs de l'autre"12(*).

En d'autres termes notre problématique est "

de chercher la situation actuelle des procédures de

contrôle fiscal en droit marocain, en rappelant et en analysant les

textes de la loi qui régie le contrôle fiscal. Ainsi, chercher les

effets et la réalité de son application". En vue de

fournir une image complète concrétisant où l'Etat marocain

s'est arrivée dans ses opérations de contrôle fiscal.

Pour le faire, plusieurs questions doivent être

traitées :

- comment la loi encadre les pouvoirs de la D.G.I et comment

elle définit les garanties des contribuables ? Quels sont les outils

juridiques ou les pouvoirs détenus par la D.G.I encadrant l'exercice du

contrôle fiscal ? Comment la loi adapte-elle les outils du

contrôle fiscal devant la diversité des impôts et des

personnes vérifiés ? De quelle manière ou formes la

DGI contrôle effectivement l'impôt ?

- Quels sont les effets et suites d'un contrôle fiscal?

Comment la D.G.I répare et rectifie-elle les omissions, insuffisances et

inexactitudes constatées dans les déclarations des

contribuables ? Pour le caractère répressif, comment la

D.G.I assujetti et sanctionne à l'impôt tout contribuable qui

s'est partiellement ou entièrement soustrait à ses

obligations fiscales? De plus, quelles sont les garanties des contribuables

face aux pouvoirs de contrôle et de rectification ? Quelle est la

structure administrative adoptée par la D.G.I pour assurer le

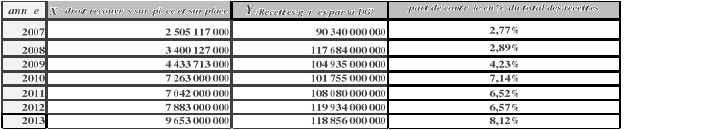

contrôle fiscal ? Et en ce qui concerne les recettes fiscales,

à quel point le contrôle fiscal contribue a l'amélioration

des dites recettes et quelle est son intensité dans la lutte contre

l'indiscipline fiscale ?

ü Méthodologie :

L'analyse du droit et le questionnement de la pratique,

commande, comme souligne Salamon, "de partir de la règles abstraite

pour arriver à une conclusion en passant par des situations

concrètes à réagir"13(*). En effet, pour répondre à notre

problématique, nous ferons recours à la méthode

analytique qui consiste à aller du droit au fait et du fait au

droit, nous découpons les textes des lois et nous apporterons des

chiffre et des idées décrivant la réalité et le

pratique du contrôle par une analyse critique de sa finalité au

regard de ses moyens. Et on adoptant le plan suivant :

Une première partie, comme rappel, sera

consacrée à expliquer les pouvoirs attribués par la loi

à la D.G.I en vue de contrôler les contribuables,

c'est-à-dire qu'on va traiter tous les outils juridiques permettant

d'exercer un contrôle fiscal. Et pour ne pas tomber dans une lecture

sèche des textes juridiques, nous essayons, à chaque occasion, de

les comparer avec celles prévues en France.

Une deuxième partie mit en évidence les effets

d'une législation des opérations de contrôle fiscal. On va

essaie d'analyser les pouvoirs de rectifications des base imposables,

d'analyser les garanties des contribuables face aux pouvoir de contrôle

en vue de déterminer les vices de procédure, d'apporter la

réalité de la D.G.I en ce qui concerne l'organisation

administrative et comme fin nous apportons des chiffres décrivant la

rentabilité financière du contrôle fiscal en vue de fournir

une information sur sa productivité.

Première

partie :

Les procédures

légales du contrôle fiscal

Le contrôle de l'impôt, dans tous les

systèmes fiscaux déclaratifs, s'exerce selon trois formes

principales :

ü Le contrôle formel :

Cette forme de contrôle est limitée

à la vérification des erreurs matérielles

évidentes constatées dans les

déclarations, ne porte pas sur l'exactitude des

données de la déclaration, mais uniquement sur la manière

dont ces données sont indiquées14(*) et n'implique aucune recherche extérieure

d'informations.

ü Le contrôle sur pièces

(chapitre 2):

Ce mode de contrôle est généralement

effectué par l'inspecteur d'assiette chargé de la gestion fiscale

quotidienne du dossier du contribuable, depuis son bureau et

sans obligation de se déplacer chez le contribuable15(*). C'est un moyen efficace pour

contrôler, avec un peu d'effort et en utilisant des moyens

d'investigations, en recourant aux recoupements effectués

auprès des tiers et en exploitant les données puisées

dans les différentes déclarations fiscales souscrites par les

contribuables au titre de divers impôts et taxes.

ü Le contrôle sur

place (chapitre 1):

Consiste soit en une vérification de

comptabilité, soit en un examen de l'ensemble de la situation fiscale

des contribuables et constitue le prolongement du contrôle sur

pièce16(*)

, par la recherche des éléments

extérieurs.

Dans notre contexte, la D.G.I est dotée

d'un ensemble de pouvoir, ou des outils juridiques, pour

contrôler les contribuables. Se sont : la

vérification de comptabilité,

vérification ponctuelle, examen de l'ensemble

de la situation fiscale des contribuables, contrôle de

la consistance des biens en matière de revenu agricoles,

droit de contrôle des prix et déclaration

estimatives et droit de préemption au profit de

l'État. Les vraies armes de contrôle fiscal,

Effectués selon les principales formes d'exercice du contrôle

fiscal :

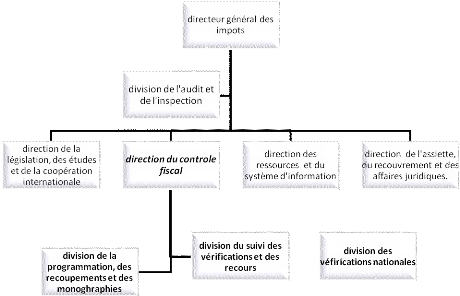

Fig.1 : les formes des pouvoirs du

contrôle fiscal en droit marocain

· Vérification de la

comptabilité ;

· Vérification ponctuelle ;

· Contrôle de la consistance des biens en

matière de revenus agricoles.

Contrôle sur place

· Droit de contrôle des prix et

déclarations estimatives ;

· Examen de l'ensemble de la situation

fiscal ;

· Droit de préemption.

Contrôle sur pièces

Les pouvoirs d'investigations

· Droit de communication et échange

d'informations ;

· Droit de constatation.

Chapitre I : les

pouvoirs et les moyens du contrôle fiscal sur place

Dans la première section on rappellera les

pouvoirs détenus par la D.G.I pour un contrôle fiscal sur place.

Ensuite, dans la seconde, on expliquera deux articles liés à la

vérification de comptabilité, à savoir l'obligation de

conservation de comptabilité et le pouvoir d'appréciation de

l'administration.

SECTION 1 : LES

POUVOIRS DU CONTRÔLE FISCAL SUR PLACE

Paragraphe 1 : la

vérification17(*) de

comptabilité18(*)

Comme définition scientifique, la

vérification de comptabilité est le processus systématique

qui consiste à obtenir et à évaluer objectivement des

éléments probants concernant une assertion vérifiable

portant sur des activités et des faits, en vue d'établir le

degré de conformité de l'assertion avec des critères

établis et à communiquer en suite les résultats aux

utilisateurs intéressés19(*).

La vérification de comptabilité est

énoncée par le législateur à l'article 212 du

C.G.I mais seulement en précisant ces règles de mise en oeuvre.

Cependant, l'article 210 "droit de contrôle" prévoit que :

« les contribuables, personnes physiques ou morales, sont tenus de

fournir toutes justifications nécessaires et présenter tous les

documents comptables aux agents assermentés de l'administration fiscale

(...) ». En effet, une vérification de

comptabilité est un contrôle fiscal proprement dit.

La vérification de comptabilité vise

principalement l'activité professionnelle du contribuable, son

entreprise , autorise un examen au fond et au forme par le

vérificateur des documents comptables du contribuable

concerné20(*) : « En cas de vérification de

comptabilité par l'administration (...) les documents comptables sont

présentés dans les locaux (...) aux agents de l'administration

qui vérifient la sincérité des écritures

comptables21(*)

et des déclarations22(*) souscrites par les contribuables et

s'assurent, sur place, de l'existence

matérielle des biens figurant à l'actif (...)23(*)» et C'est ainsi qu'on va

essayer de définir la notion par ses modalités de mise en oeuvre.

L'article 212 du C.G.I porte principalement sur

l'obligation de notifier au contribuable un avis de vérification, le

lieu et la durée da la vérification et les procédures

à respecter en admettant que tout manquement de la part de

l'administration risque d'entraîner la nullité da la

procédure. Le moyen juridique utilisé pour garantir les droits et

les obligations des deux parties, le fisc et le contribuable

vérifié, est la procédure.

1. Le déroulement

chronologique de la vérification de comptabilité

A. L'envoi de l'avis de

vérification

Puisque la vérification de comptabilité a

pour objet d'examiner la comptabilité dans les locaux des entreprises,

la procédure ne peut engager sans que le contribuable en ait

été informé par un avis de vérification, dans les

formes de l'article 219, au moins avant 15 jours de la date

fixée pour la vérification. L'administration utilise souvent un

imprimé modèle dénommé « avis de

vérification de comptabilité » et doit comporter :

- Le nom et le grade de l'agent vérificateur, le

numéro et date de sa carte de commission, avoir au moins grade

d'inspecteur adjoint et doit être commissionné

pour procéder à la vérification de

comptabilité ;

- Le destinataire de l'avis : la désignation de

contribuable doit être exacte et précise ;

- La période concernée par la

vérification : généralement l'administration utilise

la mention "exercices non prescrits" ;

- La nature des impôts à vérifier :

soit sur tous les impôts et les taxes afférents à la

période non prescrite, soit sur un ou plusieurs impôts et taxes ou

quelques postes ou opérations déterminés figurant sur une

déclaration ou/et ses annexes se rapportant à une partie ou

à toute la période non prescrit ;

- La date de l'opération de vérification :

l'opération de vérification ne peut commencer qu'à

l'expiration du délai minimum de 15 jours.

En d'autre part, l'avis doit être accompagné

de la charte du contribuable, document qui informe le

contribuable des droits et des obligations des deux parties lors des

opérations de vérifications et au cours de la procédure

contradictoire de rectification.

Si le délai minimum de 15 jours

n'est pas respecté ou l'avis de vérification

n'est pas accompagné da la charte du contribuable, la procédure

est frappée de nullité24(*).

Ensuite, au début de l'opération de

vérification, les agents de l'administration fiscale procèdent

à la rédaction d'un procès-verbal signé par les

deux parties dont une copie est remise au contribuable25(*). Ainsi l'administration

fiscale procède à l'examen de la comptabilité selon les

heures normales d'ouverture des locaux professionnels du contribuable26(*).

B. Le lieu et la durée de

vérification

Les opérations de vérification sont

effectuées dans :

- Le siège social ou le principal établissement

pour les personnes morales27(*) ;

- Pour les personnes physiques, le domicile fiscal ou le

principal établissement28(*) ;

- Par dérogation au principe de vérification de

comptabilité sur place, le contribuable peut demander au

vérificateur qu'il emporte la comptabilité pour que son examen

s'effectue dans les locaux de l'administration. Si le fisc accepte la

demande, il doit lui délivrer un récépissé

détaillé des dites documents comptables emportés. Le

vérificateur doit restituer l'ensemble de documents comptables

emportés, en principe, avant la fin de l'opération de

vérification.

De plus le législateur a limité la

durée de vérification de comptabilité, qui ne doit pas

excéder et à compter du 16 ème jour suivant la date

de notification de l'avis de vérification :

- 6 mois pour les entreprises dont le chiffre

d'affaires29(*), hors TVA,

au titre des exercices soumis au contrôle, est inférieur ou

égal 50 millions de dirhams.

- 12 mois pour les entreprises dont le

chiffre d'affaires est supérieur à 50 millions de dirhams.

Les délais de vérification ne tiennent pas

compte des suspensions de la vérification pour défaut de

présentation des documents comptables obligatoire ou refus de soumettre

au contrôle. Ainsi, le dépassement du délai légal

par l'administration constitue une atteinte aux droits du contribuable et par

conséquent devrait entraîner la nullité de la

procédure dans son ensemble30(*).

C. Refus de présentation des documents

comptables

Dans l'hypothèse ou le contribuable

vérifié refuse de se mettre à disposition de l'inspecteur

les documents comptables nécessaires à la vérification de

ses déclarations. Et d'après l'article 191-I :

« Une amende de deux mille (2000) dirhams et, le cas

échéant, une astreinte de cent (100) dirhams par jour de retard

dans la limite de mille (1000) dirhams est applicable, dans les conditions

prévues à l'article 22931(*), aux contribuables qui ne présentent

pas les documents comptables et pièces justificatives (...), ou

qui refusent de se soumettre au contrôle

fiscal prévues à l'article 21232(*) (...) » et

l'administration engage la procédure de mise en oeuvre

réglementée par l'article 219 (forme de notification), sur

laquelle peut aboutir à une taxation d'office33(*).

D. Clôture et résultat de la

vérification

La date de clôture des travaux de

vérification doit être portée à la connaissance du

contribuable dans les formes prévues à l'article 21934(*). En pratique, le

vérificateur est obligé d'établir conjointement avec le

contribuable ou son représentant deux procès-verbaux, le premier

à la date du début de l'opération, le deuxième

à la date de clôture et dans une copie est remise au contribuable.

Notons que les dates consignées dans les deux procès servent de

référence en cas de contention suite à non respect des

délais de vérification.

Par ailleurs et à l'issue du contrôle

fiscal sur place35(*) :

- Si les écritures comptables présentent des

irrégularités graves de natures à mettre en cause la

valeur probante de la comptabilité ou en cas d'insuffisance du chiffre

d'affaires déclaré. L'administration a la possibilité de

déterminer une nouvelle base d'imposition36(*) et doit engager,

selon le cas, la procédure normale de rectification des impositions

(article 220), soit la procédure accélérée de

rectification des impositions (article 221)37(*).

- l'administration et tenue, au cas où la

vérification n'aboutit à aucun redressement, d'informer le

contribuable.

2. La vérification

ponctuelle de comptabilité

La loi de finances de 201138(*) a introduit une mesure, dernier alinéa de

l'article 212, qui prévoyait la possibilité d'opérer une

vérification de comptabilité, soit :

- De tous les impôts et taxes afférents à

la période non prescrite.

- D'une ou plusieurs impôts et taxes ou quelques postes

ou opérations déterminées figurant sur une

déclaration et/ou ses annexes se rapportant à une partie ou

à toute la période non prescrite.

Et c'est pourquoi l'administration possède le droit

d'effectuer, soit une vérification de

comptabilité qui constitue un examen approfondie et critique

de l'ensemble de la comptabilité, englobant tous les impôts et

taxes des exercices non prescrits. Soit seulement, une

vérification ponctuelle de

comptabilité, dite aussi vérification partielle, ciblée et

non-exhaustif et qui porte notamment sur quelques postes ou opérations

d'une ou plusieurs impôts, pour une partie de la période non

prescrite.

La vérification ponctuelle obéit aux

mêmes règles de procédure qui régissent la

vérification générale de la comptabilité39(*), tel que le contribuable doit

être préalablement informé. Cette fois par un avis de

vérification spécifique dénommé "avis de

vérification ponctuelle", accompagné de la charte du contribuable

au moins avant 15 jours de la date fixée pour la vérification

ponctuelle...

Ce contrôle ne doit en aucun cas porter sur toute la

comptabilité, devra se limiter aux écritures rattachées

au poste ou à l'opération objet du contrôle. De même,

les documents comptables et pièces justificatives exigées doivent

concerner les postes ou opérations comptables liés à

l'objet du contrôle fiscal.

D'ailleurs, le délai de vérification

ponctuelle sur place est indéfini par la législation en vigueur,

pourtant et s'agissant comme un contrôle partiel, la vérification

ponctuelle doit être exécutée en principe dans un

délai raisonnablement très court40(*).

D'après la note circulaire, la vérification

ponctuelle peut porter notamment sur :

- En matière de TVA, les remboursements des

crédits de taxes au titre d'une ou plusieurs périodes, la

régularité des déductions, les taux pratiqués, la

régularisation d'une opération de livraison à

soi-même ainsi la régularité du chiffre d'affaires

déclaré exonérer de TVA ;

- Le dépouillement des avantages en argent et en nature

en matière de l'IR établis sur les salaires ;

- Les postes et opérations concernées par la

discordance entre les montants déclarés et ceux recoupées

(achat, vente...) ;

- Les postes ou opérations relatifs à la

discordance significative entre les différentes déclarations

déposées (CA/TVA, CA/IS).

- Les provisions moins value ou d'autres postes particuliers

au titre d'une année ou période.

Il est à noter que ce nouveau dispositif est une

procédure ciblée, plus rapide, moins contraignant pour le

contribuable. Peut constituer un prolongement du contrôle sur

pièce en cas d'absence de réponse du contribuable suite à

une demande de communication. Voir lors de découvert d'anomalies graves,

par la vérification ponctuelle, nécessitant des recherches plus

approfondies, la vérification ponctuelle peut être suivie d'une

vérification de la comptabilité41(*)sans que la durée cumulée de la

1re (vérification ponctuelle) et de la 2ème

(vérification de comptabilité) intervention sur place ne doit en

aucun cas excéder la durée de vérification (6 ou 12 mois).

3. Rappel des règles

applicables en matière de prescription42(*) : les exercices contrôlés

La prescription est le mode d'acquisition ou de perte d'un

droit par l'écoulement d'un délai défini par la loi. En

droit civil par exemple, la prescription permet l'acquisition de la

propriété d'un immeuble par qui en a la possession depuis 30 ans.

En droit fiscal, l'administration perd son droit de réparer43(*) « les insuffisances,

les erreurs et les omissions totales ou partielles constatées dans la

détermination des bases d'imposition, le calcule de l'impôt, de la

taxe ou des droit d'enregistrement (...) » se rapportant à une

période couverte par la prescription.

C'est-à-dire que l'administration peut procéder

à la notification d'un avis de vérification pour

contrôler, seulement, les écritures non prescrits. Le

droit de réparation est fixé au 31 décembre de la

quatrième année suivant celle au titre de laquelle l'imposition

est émise.

Par exemple : une entreprise a déclarée

un résultat fiscal de 50.000 DH aux cours de l'exercice 2010. Mais la

comptabilité tenue par cette entreprise présente des fautes

graves en négligeant la réintégration des charges

non-déductibles lors du passage du résultat comptable au

résultat fiscal. L'administration peut réparer cette erreur, par

un contrôle ultérieur, avant la fin de l'année 2014 (31

décembre de la quatrième année suivant celle de la

clôture de l'exercice où l`erreur est constatée).

Au-delà de cette date, le droit de rectification,

droit de réparer, le droit de reprise44(*) est prescrit.

De surcroît, les délais de prescription sont

déterminés selon la nature des impôts. Le droit de

réparer des insuffisances, erreurs ou omissions constatées dans

la détermination de la base d'imposition ou le calcul de l'impôt

au titre d'un exercice comptable déterminé, peut

être exercé par l'administration jusqu'au 31

décembre de la quatrième année suivant :

- Pou l'IS : (suivant) celle de la clôture de

l'exercice concerné.

- Pour l'IR : la clôture d'exercice au cours du

laquelle le contribuable a acquis le revenu imposable.

- Pour la TVA : celle au titre de laquelle la taxe est

due.

- Droit d'enregistrement : à compter de la date

d'enregistrement de l'acte ou da la convention.

En d'autres parts et par dérogation à

la règle de délais de prescription, l'article 232-III

prévoit que :

- L'administration a le droit de vérifier, même

les 4 derniers exercices prescrits, lorsque des déficits45(*) efférents à des

exercices comptables prescrits ont été

imputés sur les revenus (pour l'IR) ou les résultats d'un

exercice (pour l'IS) d'une période non prescrite. Par

exemple une entreprise a reçu un avis de vérification le 10 mars

2011, en conséquence la période non prescrite soumise à

vérification est 2010, 2009, 2008 et 2007. Pourtant, un déficit

constaté en 2006 (exercice inclus dans la période prescrit) est

reporté sur l'année 2007 et c'est pourquoi, même les 4

dernières années prescrites, 2006- 2005- 2004 et 2003, vont

être soumis à une vérification.

- De même, si un contribuable en matière de TVA,

dispose au début de la première année non atteinte par la

prescription d'un crédit de la taxe, l'administration et en droit de

vérifier l'exactitude de ce crédit, en vérifiant les

quatre derniers exercices prescrits.

- De sortes que la vérification des exercices

prescrits ne puisse aboutir qu'à la rédaction ou l'annulation du

déficit ou le crédit. Sans aucune rectification des bases

imposables déjà prescrites.

- Ainsi, le délai de prescription est

interrompu par la première lettre de notification des

redressements envisagés dans le cadre des procédures de

rectification des impositions ou de la procédure de taxation d'office

(l'avis de vérification est non concerné). L'interruption a pour

effet d'annuler la prescription commencée et de faire courir un nouveau

délai de prescription de même durée que celui interrompu.

Par exemple, en cas de l'IS, l'exercice comptable clos pour l'année

2010 est prescrit le 31 décembre 2014. cependant, une notification de

redressement interviendrait le 10 octobre 2012, elle aurait pour effet de

faire courir un nouveau délai de prescription allant jusqu'au 10 octobre

2016.

L'administration fiscale, donc, vérifie la

comptabilité tenue pendant les 4 exercices non prescrits et suite

à un report de crédit ou de déficit, la période

s'allonge jusqu'à 8 ans (4 prescrits+ 4 non prescrits) et dans la mesure

ou les documents comptables, objet de la vérification, doivent

être conservées, par le contribuable, durant 10 ans46(*).

En France, comme modèle

comparatif, le pouvoir de vérification de

comptabilité consiste à s'assurer de la

sincérité d'une déclaration fiscale en la confrontant

à des éléments extérieurs : « La

vérification de comptabilité (L13 du LPF) est un ensemble

d'opérations qui a pour objet d'examiner, sur place, la

comptabilité d'une entreprise individuelle ou instituée sous

forme de société ou d'une personne de droit public qui serait

passible de l'impôt sur les sociétés (art.206 du CGI) ou

soumit à la TVA (art 256 B et 260 A du CGI), et de la confronter

à certaines données de fait ou matérielles afin de

contrôler les déclarations souscrites et d'assurer

éventuellement les rectifications nécessaires, qu'il s'agisse de

revenus catégoriels soumis à l'impôt sur le revenu, d'IS,

de taxes sur le chiffre d'affaires ou de droits

d'enregistrement »47(*). Ainsi, la vérification de comptabilité

ne peut être engagée sans que le contribuable en ait

été informé par l'envoi ou la remise en mains propres d'un

avis de vérification48(*), qui doit être accompagné de la

charte des droits et obligations du contribuable vérifié, et en

respectant un certain délai qui doit être laissé entre la

réception de l'avis de vérification et la première

intervention (en pratique 15 jours le plus souvent). Et tous cela est presque

identique à ce qui prévoit la législation marocaine.

Cependant, pour ses modalités d'exercice la

vérification de comptabilité française comporte

notamment49(*) :

- La comparaison des déclarations souscrites par les

contribuables avec les écritures comptables et avec le registre et les

documents de toute nature, notamment ceux dont la tenue est prévue par

le CGI et par le code de commerce ;

- L'examen de la régularité, de la

sincérité et du caractère probant de la

comptabilité à l'aide particulièrement des renseignements

recueillis à l'occasion de l'exercice du droit de communication et de

contrôle matériels50(*).

Quand à son délai d'intervention sur place,

la durée légale d'intervention est limitée à 3 mois

seulement pour les petites entreprises. Cependant, aucun délai

d'intervention n'est déterminé pour les grandes entreprises. En

outre, et dans tous les cas, les opérations de contrôle

menées dans le cadre d'une vérification de comptabilité se

traduisent soit par l'envois d'une proposition de rectification, soit par

l'envoi d'un avis d'absence de rectifications dans l'hypothèse où

le chiffres déclaré n'a pas été remise en cause.

Finalement nous rappelons que les pouvoirs de

vérificateur, en matière de vérification de

comptabilité, englobent le droit de contrôle et le droit de

communication et d'échange d'informations. L'objet de contrôle, la

comptabilité, doit être conservée et la

vérification se termine par un pouvoir d'appréciation de

l'administration. Ainsi, et en réalité, la vérification de

comptabilité constitue le

« total », pour reprendre l'expression

employée par les inspecteurs et les avocats51(*).

Paragraphe 2 : examen de

l'ensemble de la situation fiscale sur place du contribuable et contrôle

da la consistance des biens en matière des revenus agricoles

1. Examen de l'ensemble de la

situation fiscale sur place

Notons que l'examen de l'ensemble de la situation fiscale

est exercé sous deux formes. La principale, est un examen sur

pièce (voir la deuxième section) et l'exception par un

examen sur place, par la bais d'une

vérification de comptabilité, telle que prévue

à l'article 212, puisqu'il concerne les contribuables titulaires des

revenus professionnels52(*) selon le régime du R.N.R ou du R.N.S53(*) et aussi le nouveau

régime de l'auto-entrepreneure54(*) et les sociétés non soumises à

l'IS55(*). Du fait que le

contribuables soumis à ces régimes est obligé de tenir une

comptabilité.

Dans ce cas l'examen doit respecter le formalisme de

vérification de comptabilité (avis vérification et la

charte du contribuable...) et le résultat du contrôle sur place du

revenu global sont notifiés aux contribuables dans le cadre d'une

même et unique procédure de rectification, soit l'article 220,

soit l'article 221 du C.

2. Contrôle de la

consistance des biens en matière des revenus agricoles56(*)

L'IR est toujours sous contrôle, cette fois, c'est

le contrôle fiscal des revenus agricoles. La loi de finances pour

l'année budgétaire de 2014 a apportée une nouvelle

définition57(*) des

revenus agricoles, en les considérants comme « des

bénéfices réalisés par un agriculteur ou/et

éleveur et provenant de toute activité inhérente à

l'exploitation d'un cycle de production végétale et/ou animale

dont les produits sont destinés à l'alimentation humaine et/ou

animale, ainsi que des activités de traitement des dits produits,

à l'exception des activités de transformation

réalisées par des moyens industriels »58(*).

De plus, l'exonération temporaire du secteur

agricole a expiré le 31 décembre 2013, sous le maintien de

l'exonération pour les petites et les moyennes exploitations59(*) et l'imposition

progressive60(*) des

grands exploitations agricoles. D'où l'importance de ce contrôle

de la consistance des biens.

Selon les dispositifs de l'article 48-1 du C.G.I Maroc, il

existe deux formes de régimes pour la détermination du

bénéfice net agricole : le régime du

bénéfice forfaitaire constitue le régime de base et le

régime de R.N.R, identique à celui du R.N.R/ revenus

professionnels. Le bénéfice forfaitaire à l'hectare ou par

essence et par pied est fixé chaque année sur proposition de la

commission locale communale61(*). Et sachant bien que les contribuables sont tenus,

après avoir été avisés 15 jours

avant la date prévue pour le recensement annuel

effectué dans les communs de lieu de situation de leur exploitation

agricole , de fournir à l'inspecteur des impôts, par écrit

ou verbalement, les indications relatives à la superficie de leurs

terres cultivées, aux cultures qui y sont pratiquées et aux

nombre des pieds d'arbres plantés par essence62(*).

Par conséquence, et en vertu de l'article 215 du CGI,

le fisc peut visiter les exploitations agricoles en vue de contrôler la

consistance des biens agricoles, de telle façon que :

· le contribuable concerné doit être

informé, selon les formes prévues à l'article 219 du CGI,

30 jours avant la date de la visite ;

· l'inspecteur doit être assisté par les

membres de la commission locale, à savoir le représentant de

l'autorité locale, et trois représentants des

agriculteurs ;

· le contribuable est tenu de laisser

pénétrer, aux heures légales, sur ses exploitations

agricoles, l'inspecteur des impôts et les membres de commission ;

Après le contrôle, soit le contribuable

donne son accord sur la constatation des biens agricoles de son exploitation

d'où l'imposition est établie d'après les

éléments retenus63(*), soit il formule des observations sur tout ou une

partie des constatations relevées ; elles sont consignées

dans le procès verbal et l'inspecteur engage la procédure de

rectification prévue selon le cas, l'article 220 ou l'article 221 du

C.G.I.

SECTION 2 :

CONSERVATION DES DOCUMENTS COMPTABLES ET POUVOIR D'APPRÉCIATION DE

L'ADMINISTRATION

Paragraphe 1 : Conservation

des documents et pièces comptables64(*)

Les bénéfices professionnels imposables

étant déterminés en partant de la comptabilité,

l'examen de cette dernière constitue, pour l'inspecteur, le plus sur

moyen de s'assurer de la régularité des déclarations

souscrites par les contribuables65(*). Et c'est ainsi que la loi fiscale a imposé

l'obligation de conserver les documents comptables ayant servi à

la détermination de la base imposable et du chiffre d'affaires pendant

10 ans66(*)

par les contribuables, ainsi les personnes morales ou

physiques chargées d'opérer la retenue à la

source. Ces documents doivent être conservés au

lieu67(*) où sont

imposés les contribuables.

1. Documents comptables

Outre que l'article stipulant la conservation des

documents comptables, les articles 14568(*),145-bis69(*),14670(*) et 14771(*)déterminent les obligations comptables des

contribuables en matière de l'IS, l'IR/revenus professionnels, qu'ils

soient assujettis ou non à la TVA ; et plus exactement l'article

145-I du CGI prévoit que : « les contribuables doivent

tenir une comptabilité conformément à la

législation et la réglementation en vigueur72(*), de manière

à permettre à l'administration d'exercer les contrôles

prévus par le présent code ».

A. Documents comptables

Les documents comptables qui doivent être

conservés par les contribuables marocains pendant 10 ans

sont :

· Le livre journal73(*);

· Le grand livre74(*) ;

· Les journaux et livres auxiliaires ou

divisionnaires 75(*) ;

· Les inventaires détaillés : la

valeur des éléments actifs et passifs doit faire l'objet d'un

inventaire au moins une fois par exercice par ailleurs l'inventaire est

l'ensemble d'opération consistant à s'assurer de l'existence et

de la correcte valorisation des éléments du patrimoine d'une

entreprise. L'inventaire comprend non seulement le comptage du stock76(*) et de la caisse, mais aussi le

recensement des risques potentiels (amortissement, dépréciation

et provisions)77(*) ;

· Les fiches de clients et fournisseurs

· Les balances du début et fin

d'exercice 78(*) ;

· Ainsi que tout autre document

prévu par la législation ou la réglementation en

vigueur : loi comptable, code de commerce, lois sur les

sociétés commerciales, code de travail ...

Il y a lieu de rappeler que les documents prévus

par la législation relative aux plans comptables spécifiques

à certaines branches d'activités79(*) et les livres spéciaux que seuls certains

commerçants ont l'obligation de tenir80(*) sont également concernés par

l'obligation de conservation81(*).

B. Pièces justificatives

On gardera à l'esprit que toute écriture

comptable doit s'appuyer sur une pièce justificative (une

écriture comptable = une pièce comptable)82(*). La pièce justificative

constitue le lien entre l'opération et la comptabilité83(*). D'où chaque

écriture doit être appuyée par une pièce

justificative datée et susceptible d'être présentée

en cas de contrôle fiscal ; en fait la loi 9-88 précise que

tout enregistrement comptable doit comporter

l'origine, le contenu et l'imputation du

mouvement et les références de la

pièce justificative qui l'appuie. Et après tout, les

pièces justificatives doivent être conservées pendant 10

ans84(*).

Les pièces justificatives dont la conservation est

obligatoire sont85(*) :

ü Les doubles factures de recettes : ce document

comptable permit de répertorier les conditions selon lesquelles la vente

a été réalisée86(*) puisqu'il fait apparaitre des informations

complètes concernant :

- L'identité de vendeur ;

- Le numéro d'identification fiscale et le

numéro d'article d'imposition à la taxe professionnelle ;

- La date de l'opération ;

- Le nom, prénom ou raison sociale et adresse des

acheteurs ;

- Les prix, quantité et nature de marchandises vendues,

des travaux exécutés ou services rendus ;

- D'une manière distincte le montant de la TVA

réclamée en sus du prix ou comprise dans le prix87(*) ;

Les contribuables, et d'après l'article 145-III, sont

tenus de délivrer à leurs clients ou acheteurs des factures ou

des mémoires88(*)

pré numérotées et tirées d'une série

continue ou éditée par un système informatique. En

revanche, il ya lieu de distinguer entre le cas normal de ventes ou de

prestation de services rendues à des personnes agissant dans le cadre de

leur activités professionnelles et un certain de nombre de cas

particuliers89(*) :

- Les tickets de caisse: lorsqu'il s'agit de vente de produits

ou de marchandises par les entreprises à des particuliers, le ticket de

caisse peut tenir lieu de facture et s'applique seulement pour les entreprises

commerciales dont le chiffre d'affaires est constitue en totalité par

des ventes en détail.

- Cas des cliniques et établissements

assimilés90(*) : sont tenus de délivrer à leurs

patients des factures comportant le montant global des honoraires et

rémunérations versés par les dites patients avec

indication d'une part les honoraires et rémunérations revenant

à l'établissement et devant faire partie de leurs chiffres

imposables, et d'autre part les rémunérations versés aux

médecins en contrepartie des actes médicaux et chirurgicaux

effectués par eux dans lesdites cliniques ou établissements.

- Cas de facture annulée : au cas où la

facture est annulée avant sa délivrance à l'acheteur,

l'original doit être conservé par le vendeur ou le prestataire.

ü Les pièces justificatives de

dépense91(*):

Les factures des dépenses d'exploitation et

dépenses assimilées, les factures des dépenses

d'investissement... ; la règle générale est que tout

achat de biens ou services effectués par un contribuable auprès

de son fournisseur soumis à la taxe professionnelle doit être

justifié par une facture régulière ou par toute autre

pièce probante92(*)

établi au nom de l'intéressé. Ces écrits sont

authentifiés et doivent être établis en deux exemplaires,

l'original est remis au client alors que le double est conservé par le

vendeur et doivent comporter les mêmes indications déjà

précitées dans les factures des recettes.

Pour les achats ou les approvisionnements et les

prestations effectuées auprès des fournisseurs non soumis

à la taxe professionnelle et qui ne délivrent pas des factures,

l'entreprise doit établir un ordre de dépense sur lequel elle

doit mentionner : le nom et l'adresse du fournisseur ; le n° de

la C.N.I du fournisseur et les modalités de règlement ou de

l'approvisionnement.

2. Conditions de

régularité de comptabilité

A fin d'apprécier la situation de

l'entreprise93(*) et pour

dégager des conclusions à caractère économique et

financier, permettant leur exploitation à des fins de contrôle, la

comptabilité doit être tenue dans le respect des conditions de

forme et de fond prescrites par

C.G.N.C94(*) :

A. Conditions de formes

La norme s'attache à décrire un dispositif

formel destiné à garantir la fiabilité et

l'homogénéité des informations figurant dans la

comptabilité et dans les états de synthèse95(*). Ce dispositif a trait

à :

ü L'organisation de comptabilité

La norme veille à ce que le passage des faits aux

documents comptables jusqu'aux états de synthèse soit exempt

d'erreurs et de distorsions. D'où la comptabilité doit

répondre aux conditions fondamentales suivantes :

- Permettre pour chaque enregistrement comptable d'en

connaitre l'origine, le contenu, l'imputation par nature, la qualification

sommaire ainsi que la référence de la pièce justificative

qui l'appuie.

- Le classement, la saisie et l'enregistrement des

données de base chiffrées

- Respecter l'ordre chronologique des opérations.

- S'appuyer sur des pièces justificatives portant des

références de leur enregistrement en comptabilité,

datées, conservées et classées dans un ordre défini

de manière à servir de preuve.

- L'établissement en temps opportun des états

prévu ou requis.

- Le contrôle de l'exactitude des informations et des

procédures de traitement.

- La présentation périodique après

traitement des états de synthèses....

ü Le plan de comptes

La comptabilité générale marocaine

propose une liste presque exhaustive et ordonnée des comptes dont les

entreprises pourront avoir besoin. Cette liste intégrale des comptes est

appelée : plan comptable marocain96(*), de sorte que la présentation des comptes de

l'entreprise doit se faire selon la nomenclature des comptes prévue par

le plan. La PCM se présente selon deux types :

- Le modèle normal : destiné aux moyennes

et grandes entreprises dont le chiffre d'affaires est supérieur à

10 millions de DH. En effet il s'agit d'un plan suffisamment

détaillé pour satisfaire les besoins de ce type d'entreprises. Il

prévoit 8 classes pour la comptabilité générale,

une classe pour les comptes analytiques (9) et une classe zéro (0) pour

les comptes spéciaux.

- Le modèle simplifié : ne prévois

que 8 classes de 1 à 8 et destiné aux entreprises qui ne

dépassent pas le seuil du chiffre d'affaires précité.

ü Les états de synthèse :

A la fin de chaque exercice comptable, les entreprises

doivent établir un ensemble de documents comptables qui fournissent des

informations fiables et pertinentes sur leur patrimoine et leurs

résultats. Ces états comportent : Le bilan97(*) ; Le compte de produits

et charges98(*) ; L'état de solde de

gestion99(*) : Le

tableau de financement100(*) ; L'état des informations

complémentaires101(*) :

Dans le cadre du modèle normal les 5 états

doivent être présentés, par contre seulement le bilan,

C.P.C et l'E.S.G sont réservés aux entreprises régissant

dans le model simplifié. Ces états doivent accompagner les

déclarations de résultat fiscal et devant êtres

conservés pendant 10 ans.

B. Conditions de formes

Contribuent à la qualité de l'information

obtenue :

ü La tenue de comptabilité selon les principes

comptables fondamentaux :

Les choix des entreprises doivent être guidés

par des principes directeurs, des lignes de force afin de leur permettre

d'arrêter la solution conforme à la règle du jeu

communément admise102(*). Ces principes sont : le principe de

continuité d'exploitation103(*) ; le principe de permanence de

méthodes104(*) ; Le principe du coût

historique 105(*);

Le principe de spécialisation des exercices106(*); Le principe de

prudence107(*); Le

principe de clarté108(*).

ü Le respect des méthodes

d'évaluation :

La Norme générale donne aux

évaluations une place privilégiée, en précisant les

différents modes d'évaluation à retenir en toutes

circonstances que ce soit à l'entré des éléments

dans le patrimoine (valeur d'entrée), à une date quelconque

(valeur actuelle) et dans le bilan (valeur comptable nette)109(*).

ü La conception des états de

synthèse :

L'image fidèle du patrimoine110(*), de la situation

financière et de résultat de l'entreprise ressort des

états de synthèse établis111(*) au moins une fois par

exercice112(*).

D'ailleurs et sans doute, le contenu et la nature de ces états

constituent le support essentiel de l'information comptable destinée au

tiers notamment la déclaration du résultat fiscal à

l'D.G.I. Ainsi les articles 20113(*)

et 82114(*) prévoient que la liste des pièces

annexes devant accompagner les déclarations du résultat fiscal

est fixée par voie obligatoire.

3. la comptabilité tenue par

des moyens informatiques

L'acte uniforme (marocain) précise la durée

pendant laquelle doivent être conservés les documents comptables

justificatifs mais il ne traite pas des modalités de conservation de ces

documents115(*). A

l'exception de l'article 212- I-3 du C.G.I116(*) qui prévoit que lorsque la

comptabilité est tenue par des moyens informatiques, la

société doit consentir aux agents tout facilités pour

l'exercice du contrôle et l'analyse des données

enregistrées117(*). Et c'est malgré qu'aujourd'hui,

quelle que soit leur taille, pratiquement toutes les entreprises ont recours

à l'informatique pour tenir ou faire tenir leur

comptabilité118(*).

Par contre, le législateur français

prévoit dans l'article L13 du LPF que : « Lorsque la

comptabilité est tenue au moyen de systèmes informatisés,

le contrôle porte sur l'ensemble des informations, données et

traitements informatiques qui concourent directement ou indirectement à

la formation des résultats comptables ou fiscaux et à

l'élaboration des déclarations rendues obligatoires par le code

général des impôts ainsi que sur la documentation relative

aux analyses, à la programmation et à l'exécution des

traitements ».

D'une façon générale et dans la mesure ou

la comptabilité tenue doit respecter toutes les obligations et

réglementation en vigueur, le système de traitement

utilisé par les contribuables marocains, doit permettre la production

sur papier ou éventuellement sur tout support offrant les conditions de

garantie et de conservation définie en matière de

preuve119(*), des

états périodiques numérotés et datés

récapitulant dans un ordre chronologique toutes les données qui y

sont enregistrées, sous une forme interdisant toute insertion

intercalaire ainsi toute suppression ou addition ultérieure120(*).

En guise de conclusion, passés les

délais obligatoires de conservation, les documents seront

détruits en sécurité à l'aide d'un broyeur

d'archives, seules les archives insignifiantes seront jetées à la

poubelle121(*) . Si en

cas de perte des documents comptables conservés, soit par vol,

inondation ou incendie. Les contribuables doivent obligatoirement en informer

l'inspecteur des impôts par lettre recommandée (comprendre les

circonstances de la perte, la date et le détail des documents perdus)

avec accusé de réception dans les 15 jours suivants la date

à laquelle les pertes sont constatés122(*) , sous prétexte

qu'une déclaration de perte justifiée évite aux

contribuables les sanctions prévues par l'article 191 du

C.G.I. D'ailleurs, rappelons que le refus de présenter les

documents comptables est par analogie un refus de se soumettre à un

contrôle fiscal et bien sûr, l'administration fiscale a le pouvoir

de rejeter les comptabilités qui ne sont pas tenus dans les formes

prescrites par la présente loi123(*).

Paragraphe 2 : Pouvoir

d'appréciation de l'administration124(*)

Correspond à un pouvoir de libre appréciation

que la loi laisse à l'agent administratif125(*). Ce pouvoir est régi

par l'article 213 du CGI, qui laisse la possibilité à

l'administration de déterminer une nouvelle base

d'imposition, d'après les éléments dont

elle dispose. Lorsque les écritures comptables

présentent des irrégularités graves de natures à

mettre en cause la valeur probante de la comptabilité126(*) ou/et lorsque la

comptabilité présente des insuffisances des chiffres

déclarés.

1. Comptabilité présentant

des irrégularités graves127(*)

ü Le défaut de présentation d'une

comptabilité et l'absence des inventaires conformément aux

dispositions de l'article 145 du CGI ;

ü Les erreurs, omissions ou inexactitudes graves et

répétées, constatées dans la comptabilisation des

opérations ;

ü L'absence des pièces justificatives privant la

comptabilité de toute valeur probante ;

ü La non-comptabilisation d'opérations

effectuées par le contribuable ;

ü La comptabilisation des opérations fictives.

Ces irrégularités sont de nature à

mettre en cause le caractère probant de la comptabilité128(*). Cependant, lorsque la

remise en cause de la comptabilité est dûment justifiée par

l'administration, la charge de la preuve incombe129(*) au contribuable130(*). Par contre, si la

comptabilité présentée ne comporte aucune des

irrégularités graves énoncées ci-dessus,

l'administration ne peut remettre en cause ladite comptabilité et

reconstituer le chiffre d'affaires que si elle apporte la preuve de

l'insuffisance des chiffres déclarés131(*).

De plus, l'administration apprécie aussi le choix

de gestion du contribuable sur le fondement de la théorie de Les deux

théories sont encore non définies par la législation

marocaine, mais en pratique l'inspecteur les trouve souvent et sont

considérés comme formes d'erreurs, notamment en

réintégrant dans les résultats de l'entreprise les

dépenses qui ne remplissent pas les conditions de

déductibilité132(*) fiscale133(*).

2. Comptabilité présentant

des insuffisances des chiffres déclarés134(*)

L'administration va juger non seulement la

régularité da la comptabilité

présentée mais encore et surtout sa

sincérité, c'est-à-dire elle vérifie dans

quelle mesure la comptabilité produite reflète toutes les

opérations effectuées par l'entreprise135(*).

En cas d'insuffisance des chiffres déclarés,

même en absence des irrégularités comptables graves,

l'administration peut remettre en cause la comptabilité et

procède à la reconstitution du chiffre d'affaires. En effet,

une comptabilité peut être tenue en conformité avec

les règles générales comptables et révéler

néanmoins des minorations des chiffres déclarés,

car les entreprises qui dissimulent une partie de leurs ventes emploient des

méthodes qui rendent la fraude difficile à déceler, tell

que la dissimulation d'achats ou de ventes. Cependant, la charge de la

preuve de l'insuffisance du chiffre d'affaire déclaré incombe

à l'administration.

La preuve de l'insuffisance du chiffre d'affaires peut se

faire selon trois méthodes d'après la note circulaire

(Contrôle quantitatif ; contrôle matière et

l'utilisation des constants et paramètres de fabrication), mais d'une

manière générale, la loi ne prévoit aucun texte qui

définie la méthodologie de reconstituer le chiffre d'affaire,

d'où elle varie, non seulement d'une entreprise à l'autre, mais

même d'un inspecteur à l'autre et que le choix de la

méthode utilisée reste tributaire des éléments en

position de l'administration ou puisés dans les données de la

comptabilité présentée.

A. Le contrôle quantitatif

Confronte le bon de livraison et le bon de commande et

vérifie que les quantités livrées correspondent bien

à celle commandée136(*). Utilisé généralement pour la

reconstitution du chiffre d'affaires dégagé par une

activité de revente en l'état137(*) de produits achetés138(*) .

Pour une activité de revente en l'état :

l'inspecteur recherche pour une ou plusieurs catégories d'articles

déterminés139(*) :

- Le nombre d'articles achetés au cours de

l'exercice.

- Le nombre d'articles figurant aux stocks d'ouverture et de

clôture de l'exercice.

- Le nombre d'articles vendus au cours de l'exercice,

d'après le livre des ventes.

La méthode consiste à vérifier la

concordance des mouvements des produits commercialisés140(*) d'où le

vérificateur s'assure de l'équation suivant141(*) :

Au cas où il y a lieu d'une inégalité

entre les deux termes de l'équation, l'indice est soit une minoration

des ventes ou des stocks, soit une minoration d'achats et par

conséquence l'inspecteur rectifie les bases d'imposition. Et c'est ainsi

que le vérificateur tentera de trouver les preuves :

Prix moyen de vente = CA déclaré/

Quantité vendue

B. Le contrôle matière

S'applique généralement dans les entreprises

de production et consiste à reconstituer la production de l'entreprise

en remontent toute la chaîne de production. Le contrôle

matière permet de suivre les entrées des matières

utilisées dans la production et la sortie des produits

fabriqués142(*).

L'inspecteur commence par rechercher les quantités de matières

premières ou de fournitures normalement utilisées pour la

fabrication de chaque nature de produits vendus143(*). L'inspecteur

détermine les flux en quantité de matière consommée

selon la formule : entrées = stock initial + achats - stock final,

avant de comparer le résultat à la production

déclarée vendue déterminée, selon la formule :

sorties = ventes +stock final -stock initial144(*). De même, l'utilisation de l'exercice,

résultat de l'équation, doivent correspondre au nombre des

produits vendus (consigné sur les factures de vente). Toutes

différences correspondent à des produits dont la vente a

été dissimulée145(*).

De plus, l'inspecteur recherche l'emploie des

matières premières utilisées chez les fabricants en

utilisant le contrôle matière par la main d'oeuvre (rendement

moyen par ouvrier, nombre d'heures de travail, quantité d'énergie

utilisée...). Le temps passé à l'élaboration des

produits finis - et par conséquent, le coût de la main-d'oeuvre

correspondante est, en générale, relativement aisé

à déterminer. En appliquant, au montant des salaires de

l'année, le rapport constaté entre le prix de vente du produit

fabriqué et le cout de la main-d'oeuvre correspondante. On pourrait donc

théoriquement obtenir le montant approché des recettes de

l'année146(*).

En général, d'après des entretiens

effectués, le fisc marocain apprécie une comptabilité par

la comparaison des valeurs constatées dans les données de quatre

derniers exercices comptable connus. Comme : le chiffre d'affaires,

produits accessoires, autre produit d'exploitation, charges d'exploitation,

résultats d'exploitation, produits financiers, charges financiers,

résultats financiers, résultats non courant, résultat

fiscal, production, marge brut, valeur ajoutée, excédent brut

d'exploitation, charges de personnel (...).

Ensuite, l'agent vérificateur calcule des ratios

comptables comme "marge brute/chiffre d'affaires" ;

"valeur ajoutée/la production", "excédent brut

d'exploitation/production" ; "Actif immobilisé

brut/ production" ; charges de personnel/chiffre

d'affaires ; "impôt/chiffre d'affaires" (...).

L'observation des variations d'un exercice à l'autre permet au fisc

d'apprécier la sincérité de la comptabilité,

d'où prouver l'insuffisance du chiffre d'affaires déclaré.

Signalons que ces méthodes de

reconstitution du CA sont variées selon la nature de l'activité

contrôlée et par fois selon des données dont dispose le

vérificateur qui opte pour une méthode de son choix, qui est

marquée de subjectivité, selon son niveau de formation et sa

compétence qui s'affine avec l'expérience, et aussi avec la

diversité des dossiers traités147(*).

Pour conclure, l'important c'est que les

reconstitutions, au terme des travaux de vérification,

doivent être justifiés par l'administration et

généralement la charge de preuve incombe au :

- Contribuable : lorsque la comptabilité,

soit présente des irrégularités graves, soit inexistante,

ou n'a pas été mise à la disposition de

l'administration.

- à l'administration fiscale : si la

comptabilité n'est attachée d'aucune irrégularité

graves mais présente des insuffisances du chiffre

déclaré.

Chapitre 2 : les

pouvoirs et moyens du contrôle fiscal sur pièce

SECTION 1 : LES

POUVOIRS DE CONTRÔLE SUR PIÈCE

Paragraphe 1 : l'examen de

l'ensemble de situation fiscale des contribuables148(*)

Vérification d'exactitude par l'administration

fiscale de la situation fiscale des contribuables ayant leur domicile

fiscal149(*) au Maroc.

C'est un examen qui permet à l'agent vérificateur

d'évaluer le revenu global150(*), de source marocain ou étrangère, du

contribuable en vue de le comparé avec les déclarations non

prescrit151(*) et vise

à examiner la sincérité de la déclaration et

à contrôler la cohérence entre le

revenus déclaré et la situation des

dépenses.

L'examen de l'ensemble de la situation fiscale concerne

les personnes physiques entrant dans le champ d'application de l'IR152(*), notamment :

- Les contribuables ayant souscrit leur déclaration

annuelle du revenu global.

- Les contribuables ayant fait l'objet d'une taxation d'office

pour défaut de déclaration annuelle du revenu global.

- Les contribuables dispensés da la déclaration

annuelle du revenu global.153(*)

Ainsi, et d'après la note circulaire154(*), le fait

générateur de l'examen de l'ensemble da la situation fiscale est

établie dés lors :

- Que le montant des dépenses du contribuable est

supérieur à 120.000 DH par an. D'une autre façon, il

suffit qu'un contribuable dépense plus de ce montant (exemple l'achat

d'une maison contre 160.000 DH) pour qu'il soit repéré, en

principe, par le fisc.

- Que le revenu global annuel du contribuable n'est

pas en rapport avec ses dépenses, telles

qu'évaluées par les dispositions de l'article 29155(*) du CGI. C'est-à-dire

que le revenu évalué, par l'administration d'après les

dépenses indiciaires ou réelles, est supérieur au revenu

global annuel déclaré ou sur lequel il a été

imposé d'office.

En effet, comment l'administration fiscale exerce son

pouvoir d'examen ? Et qui sont ces dépenses indiciaires ou

réelles qui permettent à l'agent vérificateur, comme

état comparatif, d'évaluer le revenu déjà

déclaré ?

1. Les modalités d'exercice

de l'examen de l'ensemble de la situation fiscale sur place

L'examen de l'ensemble de la situation, dans le cadre

d'un examen sur pièce du dossier fiscal, concerne

généralement les contribuables dispensés

de la déclaration annuelle du revenu ou disposant des

revenus autres que professionnels soumis R.N.R et R.N.S.

C'est-à-dire que l'examen touche les contribuables disposant des revenus

provenant des exploitations agricoles, les revenus salariaux et revenus

assimilés, les revenus et profits financiers ainsi les revenus et

profits des capitaux mobiliers.

Ce pouvoir de l'administration, à l'égard des

contribuables, s'exerce au niveau de l'administration (sur pièce),

à partir des informations dont dispose l'administration

(déclarations aux titres des divers impôts, recoupement

effectué aux prés des tiers) et c'est là où le fisc

utilise plus ses pouvoirs d'investigations et surtout son pouvoir

d'échange d'informations avec des tiers, notamment les banques.

À l'issue de cet examen, et au cas

où le revenu évalué

d'après les dépenses est

supérieur au revenu global

annuel. L'administration engagera la procédure de

rectification, normale ou accélérée, et notifie au

contribuable, dans les formes prévues à l'article 219

« formes de notifications», les éléments de

comparaison devant servir à la rectification de la base annuelle

d'imposition156(*).

À vrai dire, lorsqu'il apparaît que le revenu global

déclaré par le contribuable au titre d'une période

donnée ou d'après lequel il a été imposé

d'office, ne correspond pas à ses dépenses autres que

professionnelles, l'administration se base sur des indicateurs de

dépenses pour apprécier la sincérité de la

déclaration pour évaluer son revenu global157(*).

2. L'évaluation des

dépenses ou les disponibilités employées

L'examen de ces dépenses par le fisc est une

éprouve de transformer les signes extérieurs de richesse et les

éléments du train de vie et du patrimoine du contribuable

à un revenu estimé, pour le comparer avec le revenu

déclaré non prescrit. Sous prétexte, affirme Nourddine

Bensouda que « lorsqu'une personne qui a une entreprise qui

paie à peine la cotisation minimale, achète une villa ou un

bateau de plaisance, le fisc est en droit de se poser des questions s'il ne

dissimule pas d'autres sources de revenus »158(*).

Les dépenses devant être prise en compte sous

cette rubrique sont celles, limitativement et expressément

énumérées à l'article 29 «

évaluation des dépenses des contribuables lors de l'examen de

l'ensemble de la situation fiscale ». Conformément à

cet article, les dépenses visées à l'article 216 du C.G.I.

et dont le montant est supérieur à 120.000 dh par an,

s'entendent159(*) :

· Frais afférents à la

résidence principale160(*) ou secondaire161(*)

D'après la superficie couverte par la

résidence du contribuable, le fisc détermine les charges

liées à cette propriété individuelle, on les

calculant forfaitairement162(*) par l'application à la superficie couverte un

tarif au mètre carré :

|

Superficie couverte

|

Tarif du mètre carré

|

|

Résidence principale

|

Résidence secondaire

|

|

Tranche allant jusqu'à 150 m2

|

Néant

|

100 DH

|

|

Tranche allant de 151 m à 300 m2

|

150 DH

|

150 DH

|

|

Tranche dépassant 300 m2

|

200 DH

|

200 DH

|

· Frais de fonctionnement et d'entretiens des

véhicules de transport des personnes et des véhicules

aériens et maritimes, non-inscrits à son actif professionnel.

Si une personne possède un véhicule de

transport. Des charges comme la vignette automobile, primes d'assurance,

carburant, réparations (...) sont forcément nécessaire

pour l'entretien et le fonctionnement. D'où le fisc les ajoute

forfaitairement aux dépenses du contribuable, soit :

- 12.000 DH pour chaque véhicule dont la puissance

fiscale est inférieure ou égale à 10 C.V ;

- 24.000 DH pour qui dépasse le seuil de 10 CV.

De même, le fisc évalue les frais de

fonctionnement et d'entretien des véhicules aériens et maritimes

appartenant au contribuable forfaitairement, soit 10 % de leurs prix

d'acquisition, toutes charges et taxes compris.

· Loyers réels acquittés par le

contribuable pour ces besoins privés

Autres que professionnel, notamment la location des

résidences, salles de fête, hôtels, motels,

véhicules...163(*) .

· Remboursement en principal et

intérêts des emprunts

Au titre des emprunts contractés par le contribuable

auprès des organismes des crédits ou de toute tierce personne

dans le but d'effectuer une dépense privée.

· Sommes versées au comptant

Par chèque ou en espèce, pour l'acquisition

de véhicules ou d'immeubles, à l'usage autre que professionnel y

compris les dépenses de livraison à soi mêmes des biens

immeubles.

· Acquisitions de valeurs mobilières et de titres

de participations et autre titre de capital et de créances à

titre non-professionnels.

· Avances en compte courant d'associés et en

compte de l'exploitant et des prêts accordés aux tiers.

En somme, l'agent vérificateur a le besoin de

trouver et de disposer de l'information. C'est ici où le pouvoir de

communication et d'échange d'informations doit être largement

utilisé. Et à l'issue de cet examen, et au cas où le

revenu évalué d'après les dépenses indiciaires ou

réelles du contribuable est supérieur au revenu global annuel

déclaré ou sur lequel il a été imposé

d`office, l'administration doit engager selon le cas la procédure

normale ou accélérée de rectification prévue

à l'article 220 et 221 du C.G.I.

Pour conclure, on aborde l'exemple français de

contrôle des personnes physiques, qui parle, généralement,

d'un contrôle des particuliers164(*) qui se repose :

- essentiellement sur le

contrôle sur pièce, qui implique une analyse

critique des déclarations souscrites à l'aide de tous les

renseignements et documents du dossier du contribuable ou collectées de

tiers dans l'exercice du droit de communication.

- Exceptionnellement, à l'aide d'une

procédure particulière "l'examen contradictoire de

l'ensemble de la situation fiscale personnelle"165(*) : ESFP est un

contrôle de cohérence entre, d'une part, les revenus

déclarés et d'autre part, la situation patrimoniale, de

trésorerie et les éléments du train de vie du

contribuable166(*). Ne

peut s'étendre à un an à compter de la réception de

l'avis de vérification, ainsi ce contrôle est assuré dans

les locaux de l'administration, en présence du contribuable et/ou de son

conseil, par des brigades de vérifications départementales,

interrégionales ou nationales composées d'inspecteurs des

Finances publiques spécialisés en la matière. Et notons

qu'un ESFP est fréquemment engagé en complément d'une

vérification de comptabilité, pour contrôler la situation

de l'exploitant, dirigeant ou associé de l'entreprise.

Paragraphe 2 : Le

contrôle fiscal des droits d'enregistrement

1. Droit de contrôle des prix et

déclarations estimatives167(*)

L'enregistrement est une formalité qui consiste

dans l'inscription d'un acte ou d'une mutation, sur un registre spécial

tenu par un fonctionnaire de l'État. Cette inscription a lieu moyennant

le paiement d'un droit : les droits ainsi perçus constituent

l'impôt de l'enregistrement168(*). Il consiste en l'analyse, par l'inspecteur des

impôts chargé de l'enregistrement, des actes et conventions

présentés à cette formalité pour en

déterminer la nature juridique et percevoir l'impôt dit "droit

d'enregistrement"169(*).

D'où l'inspecteur contrôle, sur pièce, les

prix et les déclarations exprimés dans les actes et les

conventions en vérifiant s'ils sont conformes, à la date de

l'acte ou de la convention, à la valeur vénale des biens qui en

font l'objet.

Généralement, l'inspecteur contrôle

si le prix exprimé (la valeur conventionnelle) est

inférieur à la valeur vénale, le prix

auquel un bien ou un droit peut raisonnablement être cédé,

voir le prix que peut produire la cession de ce bien dans les conditions

normales du marché170(*) . La valeur vénale est

déterminée par une méthode d'évaluation par

comparaison, sur la base des caractéristiques physiques et juridiques du

bien et son environnement économique171(*). Certes, cette méthode d'évaluation

donne lieu à un grand nombre de litiges. Les contribuables n'acceptent

pas les rectifications résultant de cette méthode

d'évaluation.

En France, "en ce qui concerne les droits

d'enregistrement et la taxe de publicité foncière ou la taxe sur

la valeur ajoutée lorsqu'elle est due au lieu de ces droits ou taxe,

l'administration des impôts peut rectifier le prix ou l'évaluation

d'un bien ayant servi de base à la perception d'une imposition lorsque

ce prix ou cette évaluation parait inférieur à la valeur

vénale réelle des biens transmis ou désignés dans

les actes ou déclarations"172(*). Aussi, "l'administration est tenue d'apporter la

preuve de l'insuffisance des prix exprimés et des évaluations

fournies dans les actes ou déclarations173(*). Et en somme la

législation française, elle aussi, ne définit pas la

« valeur vénale » mais, généralement,

la doctrine administrative consiste que lorsque l'administration conteste la

valeur déclarée par le contribuable, elle supporte la charge de

la preuve de la sous-évaluation, et elle lui appartient d'établir

cette sous-évaluation en se référant au prix

constaté dans des ventes portant sur des biens similaires à celui

du contribuable et intervenues avant le fait générateur de

l'impôt"174(*) et

c'est presque semblable à ce qui prévoit la législation

marocaine.

Marquons que la DGI, et pour couper court à cette

vielle hantise de tout cédant d'un bien immobilier, a mit en

place, en 2014, un référentiel des prix immobiliers.

Une sorte d'argus qui va donner une fourchette des prix des différents

biens (terrains et habitations selon les standings) par quartier dans la ville

de Casablanca, l'expérience sera ensuite étendue à

d'autres villes du Royaume175(*).

À l'issue de ce contrôle fiscal, L'article

186-1 prévoit que lorsque des rectifications sont apportées aux

prix ou déclarations estimatives, en application de l'article 217 du

C.G.I, le complément du droit est augmenté d'une majoration de 15

%.

Soit en cas de dissimulation du prix176(*) ou du véritable

caractère du contrat177(*) qui se distinguent, parallèlement, de

l'insuffisance du prix soit par l'intention de fraude, soit à

présenter une convention sous les apparences de stipulations donnant

ouverture à des droits moins élevés. Il est dû une

majoration de 100% avec un minimum de 1000 DH, sans

préjudice de l'application de la pénalité et de la

majoration prévus à l'article 208 du C.G.I. et dont la preuve

doit être fournie, pour les deux cas, par l'administration. La

rectification est effectuée selon les formes d'une procédure

normale de rectification.

D'un autre point de vue, en matière de l'I.R/profit

foncier178(*),

l'inspecteur examine et vérifie les déclarations des

contribuables en estiment la valeur vénale du bien cédé et

c'est le même technique utilisé en matière de

contrôle des droits d'enregistrement. Et pour conclure notons qu'en plus

du contrôle de la partie cédante, suite aux

droits d'enregistrement, en principe, l'administration peut contrôler

aussi l'acheteur, suit à sa

dépense, par un examen de l'ensemble de la situation

fiscale.

2. Droit de préemption au profit de

l'État179(*)

La faculté conférée par la loi ou le

contrat, à une personne, (le bénéficiaire du droit

d'option) d'acquérir, par préférence à toute autre,

un bien que son propriétaire se propose de céder, en se portant

acquéreur de ce bien dans un délai donné, en

général aux prix et conditions projetées, à lui

préalablement notifiées180(*). Ici, le droit de préemption est un droit

légal, une prérogative qui permet à l'administration de

substituer à l'acquéreur, ainsi l'article 143, nommé aussi

"droit de préemption au profit de l' État", prévoit que

« indépendamment du droit de contrôle prévu

à l'article 217, le ministre chargé des finances ou la personne

déléguée par lui à cet effet peut exercer, au

profit de l' État, un droit de préemption sur les immeubles et

droits réels immobiliers ayant fait l'objet d'une mutation volontaire

entre vifs, à titre onéreux181(*) ou gratuit182(*), à l'exclusion des donations en ligne

directe183(*) lorsqu'il

estime insuffisant le prix de vente déclaré ou la

déclaration estimative et que le paiement des droits établis sur

estimation de l'administration n'a pas pu être à

l'amiable ».

Le droit de préemption est exercé pendant un

délai de 6 mois, à compter du jour de l'enregistrement de l'acte

d'acquisition et permet à l'administration d'acquérir un bien ou

un droit immobilier lorsque celui-ci est en point d'être vendu, plus

exactement lorsque le fisc chargé de l'enregistrement estime

l'insuffisance du prix déclaré. Donc il s'agit d'une

prérogative qui déroge de la procédure de redressement des

insuffisances des prix prévue à l'article 217184(*).

Une fois la décision de préemption prise,

par le ministre chargé de finances ou la personne

déléguée, l'administration notifie la décision

à chacun des parties indiquées à l'acte. En d'autre part,

le cessionnaire évincé reçoit, dans le mois qui suit la

notification, le montant du prix déclaré ou de la valeur

vénale reconnue.

SECTION 2 : LES

POUVOIRS D'INVESTIGATION

Ont pour but la recherche et la

demande d'information concernant les contribuables et leurs

opérations. Le législateur a doté

l'administration de ces pouvoirs puisque l'information constitue la phase

préliminaire du contrôle fiscal, si on ne dit pas qu'il ne peut

pas y avoir de contrôle fiscal sans recherche d'information. Les droits

d'investigations de l'administration, droit de communication (paragraphe 1) et