REMERCIEMENTS

Qu'il me soit permis d'exprimer ici mes profonds sentiments de

reconnaissance et toute ma gratuite à tous ceux qui m'ont aidé et

soutenu tant durant mon séjour à Dakar que pour la

réalisation de ce mémoire et plus particulièrement

à :

Ø Mr le Gouverneur de la BCEAO pour avoir rendu

disponible cette formation ;

Ø Mr le Directeur Général de la Banque

Togolaise de Développement pour m'avoir donné la

possibilité de suivre cette formation et pour ses conseils ;

Ø Mon Directeur de mémoire, Professeur

BIGOU-LARE, Doyen de la Faculté des Sciences Economiques et de Gestion

de l'Université de Lomé pour avoir bien voulu me diriger au cours

de ce travail ;

Ø Mon Maître de stage, M. GAFA Teih, Directeur

des Engagements de la BTD pour sa disponibilité et ses conseils à

mon endroit ;

Ø Mr Ousmane SOW, Directeur des Engagements et des

Risques de la BOAD,

Ø Mr DJIBO, Analyste financier à la BOAD,

Ø Mr TENOU Kossi, Directeur National de la BCEAO, M.

DINGUI Charlie, Chef Service des Etablissements de Crédit et de

Microfinance, M. MABIGUE Padatchona et le personnel du service pour leur

contribution au bon déroulement de mon stage au sein de leur

Institution ;

Ø Mes collaborateurs à la BTD

Ø Mr Alioune Blondin BEYE, Directeur du COFEB, M.

KPOMAHO Eudon, M. ABOUTOU Fernand, et à tout le personnel du

COFEB/BCEAO, particulièrement à Mlle MENSAH Sylviane, pour

l'organisation parfaite de la formation ;

Ø Tout le corps professoral du COFEB, pour la

qualité de l'enseignement dispensé ;

Ø Tous mes camarades de la 33ème

promotion du COFEB, pour la bonne ambiance de travail qui a prévalu

durant notre formation à Dakar ;

Ø Mes frères et soeurs pour leur soutien et

encouragements ;

Ø Mon épouse et ma fille pour leur solitude

durant mon absence et leurs précieux conseils, très profonde

affection ;

Ø Tous ceux qui, de près ou de loin, ont

contribué à la réalisation de ce travail.

Veuillez trouver dans ce mémoire, l'expression de ma

profonde reconnaissance et que DIEU vous bénisse.

DEDICACE

Je dédie ce travail à :

Ø Mon Père, Feu BOUKARI ADAM (Paix à son

Ame)

Ø Ma Mère SEIDOU Mouchiratou

Ø Toute la Famille BOUKARI

Ø Mon Epouse et ma Fille

SIGLES ET

ABREVIATIONS :

BCEAO : Banque Centrale des Etats de l'Afrique de

l'Ouest

BTD : Banque Togolaise de Développement

CaR : Credit-At-Risk

COFEB : Centre Ouest Africain de Formation et d'Etudes

Bancaires

Cov : Covariance

CVaR : Credit Value-At-Risk

EAD : Exposure At Default (exposition en cas de

défaut)

EDF : Expected Default Frequency (ou probabilité

de défaut)

IRB : Internal Rating Based

LGD : Losses Given Default (pertes en cas de

défaut)

MFCFA : Millions de francs cfa

N : Loi normale

N-1 : Loi normale inverse

OCDE : organisation pour la coopération et le

développement en Europe

PME : Petite et Moyenne Entreprise

PMI : Petite et Moyenne Industrie

ROA : Return On Asset (Retour sur Investissements)

ROE : Return On Equity (Retour sur Capitaux Propres

Investis)

UDR : Unexpected Default Rate (taux de défaut

inattendu)

UEMOA : Union Economique et Monétaire Ouest

Africaine

VaR : Value at Risk ou Valeur en Risque

Var : Variance

Sommaire

PREMIERE PARTIE - LE

RISQUE DE CREDIT, SA MESURE ET SES COMPOSANTES : DE LA LITTERATURE A LA BANQUE

TOGOLAISE DE DEVELOPPEMENT

4

Chapitre 1 : La gestion du risque de

crédit

5

Chapitre 2 : La gestion du risque de crédit

et les facteurs de risque extrêmes à la BTD

11

DEUXIEME PARTIE -

STRESS-TESTING DU RISQUE DE CREDIT A LA BTD : APPLICATION, INTERPRETATION

DES RESULTATS ET RECOMMANDATIONS

17

Chapitre 3 : Présentation et calibrage du

modèle à la BTD

18

Chapitre 4 : Interprétation des

résultats et recommandations

24

LISTE DES TABLEAUX,

GRAPHIQUES ET FORMULES :

Liste des tableaux

|

Tableaux

|

Intitulé

|

|

|

1

|

Probabilités de défaut du portefeuille de

crédit de la BTD 2006-2010

|

Page 21

|

|

2

|

Probabilités de défaut cumulées du

portefeuille de crédit de la BTD 2006-2010

|

Page 21

|

|

3

|

Distribution des probabilités cumulées inverses de

défaut 2006-2010

|

Page 22

|

|

4

|

Evolution du risque et des performances de la BTD

|

Annexe N° 3

|

|

5

|

Evolution des performances du système bancaire togolais

|

Annexe N° 5

|

|

6

|

Evolution de quelques indicateurs de l'économie

togolaise

|

Annexe N° 7

|

Liste des Graphiques

|

Graphiques

|

Intitulé

|

|

|

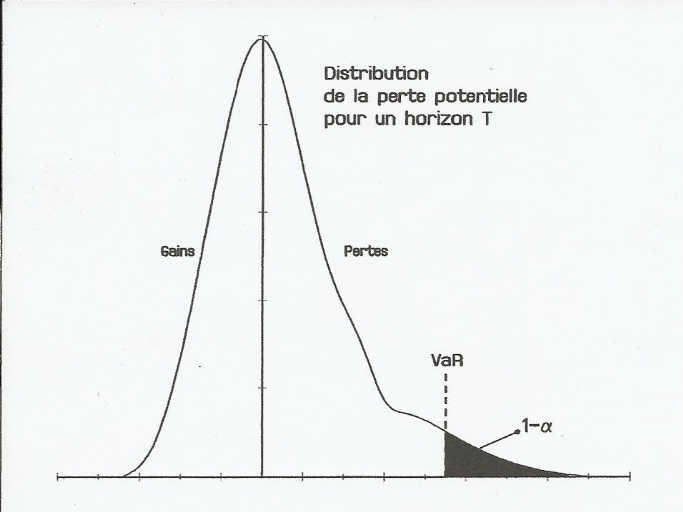

1

|

Distribution de la perte potentielle pour un horizon T

|

Annexe N° 1

|

|

2

|

Pertes attendues et pertes inattendues

|

Annexe N° 2

|

|

3

|

Evolution du risque et des performances de la BTD

|

Annexe N° 4

|

|

4

|

Evolution de la performance du système bancaire

togolais

|

Annexe N° 6

|

|

5

|

Evolution de quelques indicateurs de l'économie

togolaise

|

Annexe N° 8

|

Liste des Formules

|

Formules N°

|

Intitulé

|

|

|

(1.1)

|

Pertes prévisibles ou attendues

|

Page 6

|

|

(3.1)

|

Pourcentage de pertes potentielles maximales

|

Page 18

|

|

(3.2)

|

Formule d'Altman

|

Page 19

|

|

(3.3)

|

Corrélation de défauts

|

Page 20

|

|

(3.4)

|

La VaR

|

Page 20

|

|

(3.5)

|

La charge en capital

|

Page 20

|

|

(3.6)

|

Corrélation de défauts

|

Page 22

|

NOTA BENE

Les opinions exprimées dans ce document sont celles de

son auteur et ne reflètent pas nécessairement celles du COFEB ni

celles de la BCEAO.

INTRODUCTION

Le Togo est une place financière concurrentielle non

négligeable qui anime l'Afrique de l'ouest. Son environnement bancaire

est intégré à celui de la zone franc (UMOA) et est

composé d'une dizaine de banques. La concurrence est rude sur certains

segments d'activité telle que le crédit aux entreprises.

Les entreprises de la zone privilégient le

crédit bancaire dans le financement de leurs activités, compte

tenu du fait que le marché financier régional (Bourse

Régional des Valeurs Mobilières : BRVM) est dans un

état embryonnaire. Le crédit aux entreprises constitue de ce fait

une source de revenu significative pour les banques et établissements de

crédit.

Cette activité pourvoyeuse de ressources est en

même temps source de risque. En effet, faire du crédit

génère des risques de contrepartie que les établissements

de crédit doivent évaluer et gérer sans qu'ils ne puissent

mettre en péril leur pérennité.

Les récentes crises financières ont

montré que les outils classiques de mesure des risques ne suffisent pas

pour prendre en compte les chocs extrêmes auxquels peuvent être

soumises les banques.

Comme le préconisent certaines autorités de

réglementation, les établissements financiers doivent effectuer

régulièrement des simulations de crise afin de connaître le

montant des pertes potentielles en cas de fluctuations dangereuses et

importantes des facteurs de risque. Ces simulations de crises, aussi

appelées scénarios de Stress, et plus connus sous le terme

anglais Stress-Testing1(*),

sont des outils pour appréhender l'exposition de la banque à une

crise grave. Elles doivent permettre de répondre de façon

générale aux genres de questions suivantes :

· Quel serait le montant de la perte à laquelle la

banque aurait à faire face sur son portefeuille de crédit si

l'environnement économique connaissait un scénario de

déséquilibre ?

· Quel serait le montant de la charge en capital

nécessaire pour couvrir ces pertes ?

· La banque devrait-elle plutôt réduire son

exposition au risque de crédit ?

La Banque Togolaise de Développement (BTD) est une

société anonyme d'économie mixte qui a

succédé en 1967 à l'ancien Crédit du Togo. Son

capital social est de 6 130 MFCFA depuis la dernière augmentation

intervenue en 2009. La structure de l'actionnariat est dominée par

l'Etat Togolais avec 43,26% des parts et le reste aux banques de la place.

Cette banque a connu une crise sévère au

début des années 90 liée à une conjoncture

défavorable2(*).

Il s'agit pour nous, dans ce mémoire, de savoir :

· Quelles seraient les pertes potentielles

maximales que la BTD pourrait enregistrer sur son portefeuille de crédit

si le scénario de crise qu'elle a connu au début des

années 90 se reproduisait aujourd'hui ?

· Quelle est la charge en capital ou le capital

économique nécessaire pour amortir ces pertes ?

· La BTD dispose-t-elle de fonds propres

suffisants pour résister à ce choc ?

Le choix de la BTD nous semble pertinent en ce sens que sa

contribution au financement des PME/PMI en accord avec la politique

économique gouvernementale et son rang de première banque en

termes de ratios prudentiels et de santé financière lui donne une

place stratégique dans l'appréhension du risque systémique

sur la place financière togolaise. A l'exception du ratio de structure

de portefeuille, tous ses ratios prudentiels couvrent largement les normes.

Comme exemple, le ratio de solvabilité est de 17,66% contre une norme de

8%. Il s'agit aussi de préparer la BTD au passage inévitable vers

Bâle II que les autorités de supervision sont en train

d'étudier : l'utilisation du Stress-Test et de la VaR est une

disposition prudentielle de Bâle II (pilier II).

Ce choix est aussi opportun pour le fait que la VaR reste un

outil moderne d'aide à la décision, de pilotage et de Reporting

des risques. Elle permettra à la BTD de pouvoir calculer son capital

économique3(*) et de

procéder à une meilleure tarification du crédit en

fonction des risques encourus.

Il faut aussi souligner que les outils classiques de mesure de

risque ne suffisent plus pour prendre en compte les chocs extrêmes. La

BTD sera plus aguerrie et mieux préparée lorsqu'elle sera

autorisée par les autorités de supervision à utiliser

l'approche IRB avancée4(*) lors du passage à Bâle II.

L'autre but de cette étude est d'établir la

nécessité pour les banques et établissements financiers de

la zone UOMA de disposer d'une méthode cohérente pour la

simulation de crise sur leur portefeuille de crédit. Et aussi d'apporter

une contribution dans la mesure du possible aux travaux initiés par la

BCEAO dans la réforme du dispositif prudentiel en vue de l'adapter aux

recommandations de Bâle II.

En effet, la stratégie de pilotage proactive et par

anticipation du risque de crédit contribue à améliorer la

solidité financière des établissements financiers. Il

convient donc de choisir une méthode ayant déjà fait ses

preuves auprès des banques qui ont une avance dans ce domaine. Cette

étude s'inspire donc du modèle à facteur Credit VaR de

John HULL (2007) basé sur la formule de VASICEK (1987) qui a pour

hypothèse fondamentale première que la probabilité de

défaut est directement corrélée à

l'évolution des variables macroéconomiques (le taux de croissance

du PIB réel par exemple).

Précisons que cette corrélation entre la

probabilité de défaut et l'évolution des variables

macroéconomiques a d'ailleurs été démontrée

par Thomas Wilson (1997).

Notre démarche méthodologique passe d'abord par

une présentation théorique de la modélisation du

Stress-Testing sur le portefeuille de prêts à travers la

Value-At-Risk (la théorie des valeurs extrêmes), puis l'analyse

des pratiques de la BTD en matière de gestion des risques de

crédit qui se prêteraient bien au calibrage de la méthode

VaR et enfin la présentation d'un modèle simplifié de test

de résistance au risque de crédit extrême appliqué

à la BTD.

Avant d'arriver au test de résistance, nous aborderons

les étapes suivantes indispensables pour calibrer les variables de la

formule de VASICEK :

· Utilisation de la formule de Scoring d'Edward ALTMAN

(1968) pour déterminer la structure du portefeuille de la BTD : en

portefeuille sain et en portefeuille constitué de crédits

potentiellement défaillants.

· Calcul des probabilités de défaut

associées à chaque type de portefeuille à partir de la

méthode de BERNOUILLI5(*).

· Calcul des probabilités de défaut

cumulées.

· Détermination du coefficient de

corrélation de défauts avec la Copula gaussienne6(*).

A partir des données ci-dessus, nous pourrons alors

calculer la VaR de crédit (ou pertes potentielles maximales) avec la

formule de VASICEK.

· Calcul de la perte potentielle maximale (VaR) par

nature de portefeuille avec la formule de VASICEK7(*) (à partir de la probabilité de

défaut cumulé, du coefficient de corrélation des

défauts et du seuil de confiance).

· L'estimation de la charge en capital à partir de

la VaR calculée.

· Et enfin, le test consistera à vérifier

si la BTD dispose assez de fonds propres pour couvrir cette charge en capital

et donc de pouvoir résister au choc. Le résultat du Stress-Test

dépendra donc de la réponse à cette dernière

question.

Nous allons donc présenter, en première

partie de ce mémoire, le risque de crédit, sa mesure et ses

composantes, de la littérature à la BTD. Cette partie se compose

deux chapitres : au chapitre 1, la gestion du risque de crédit et

au chapitre 2, la gestion du risque de crédit et ses facteurs

extrêmes à la BTD. La deuxième partie de notre

étude sera intitulée Stress-Testing du risque de crédit

à la BTD : application, interprétation des résultats

et recommandations. Cette dernière est constituée de deux

chapitres : au chapitre 3, présentation et calibrage du

modèle à la BTD et au chapitre 4, interprétation des

résultats et recommandations.

PREMIERE PARTIE :

LE RISQUE DE CREDIT, SA MESURE ET SES COMPOSANTES : DE

LA LITTERATURE A LA BANQUE TOGOLAISE DE DEVELOPPEMENT

La gestion moderne du portefeuille de crédit est

basée sur la modélisation du risque de crédit. Celle-ci a

fait l'objet de nombreux développements théoriques.

La plupart des modèles utilisés cherchent plus

à mesurer les risques courants, c'est-à-dire ceux auxquels la

banque fait face dans sa gestion courante. Ces modèles aboutissent en

général au calcul des pertes moyennes.

Longtemps, les risques de crédit extrêmes (ceux

à probabilité d'occurrence faible) ont toujours été

négligés. Or, se sont eux qui occasionnent les plus grosses

pertes lorsqu'ils surviennent.

Chapitre 1: La gestion du risque de crédit

La mesure et la gestion du risque de crédit est

fondée sur plusieurs approches théoriques. Cependant, dans la

pratique, ces différentes approches laissent place à un

procédé interne mis en oeuvre par chaque banque tant dans la

phase conduisant à l'octroi que celle de portage du crédit. Ces

modèles internes tiennent de plus en plus compte des facteurs de risque

liés aux évènements extrêmes.

1 Le risque de

crédit, ses composantes et ses facteurs extrêmes :

1.1 Le

risque de crédit :

Le risque de crédit est le risque de perte

inhérent au défaut d'un emprunteur par rapport au remboursement

de ses dettes (prêts bancaires, créances commerciales,

obligations, etc...). Ce risque se décompose en risque de défaut

qui intervient en cas de manquement ou de retard de la part de l'emprunteur sur

le paiement du principal et/ou des intérêts de sa dette, en risque

sur le taux de recouvrement en cas de défaut, et en risque de

dégradation de la qualité du portefeuille de crédit.

En effet, le problème du choix des actifs constitue la

problématique de la gestion de portefeuille. Il consiste à

rechercher les actifs les plus rentables en minimisant les risques. Le risque

d'un actif correspond à la dispersion des rentabilités autour de

la rentabilité moyenne ou espérée. Sa variance ou sa

racine carré appelée écart type en constitue la mesure

selon Markowitz (1952)8(*).

La gestion de portefeuille est un comportement d'arbitrage

entre le rendement et le risque pour différents portefeuilles

concurrents. Pour une rentabilité donnée, le meilleur

portefeuille est celui pour lequel la variance des rendements est faible (moins

risqué). Il faut souligner que lorsque le marché est efficient,

la rentabilité est proportionnelle au risque. Selon Sharpe (1966), il

existe une relation linéaire entre la rentabilité d'un actif et

celui du marché (mesuré par un indice général, par

exemple le CAC 40) au cours d'une période.

La théorie de la gestion de portefeuille a vu le

développement de plusieurs approches dont le CAPM (Capital Asset Pricing

Model) et d'autres variantes de ce modèle suite aux critiques. Nous

pouvons citer, entre autres, l'Arbitrage Pricing Theory (APT).

La gestion moderne de portefeuille a ainsi

dépassé le cadre des actifs de marché. Elle s'étend

aujourd'hui à d'autres actifs comme les crédits et a fait l'objet

de beaucoup de développements. Les versions commerciales de ces

modèles qui ont été développés en sont une

illustration.

Cependant, le choix d'un modèle passe d'abord par

l'appréhension des composantes du risque qu'on cherche à

minimiser.

1.2 Les composantes du risque

de crédit :

Le risque de crédit tient essentiellement à

l'incertitude des pertes, d'où l'intérêt d'évaluer

la distribution des pertes futures encourues par une institution de

crédit. Ces pertes (pertes attendues et inattendues) constituent l'une

des composantes du risque de crédit, en plus du défaut ou la

défaillance, de l'exposition à la date de défaut et de

l'horizon de défaut. Mais nous nous intéressons ici aux pertes

inattendues, celles que les programmes de Stress-Test cherchent à

quantifier.

Pour comprendre cette notion de pertes inattendues, ne

faudrait-il pas cerner d'abord ce qu'on entend par pertes attendues ?

En effet, chaque établissement de crédit

évalue le montant qu'il risque de perdre en moyenne sur son portefeuille

de crédits à un horizon donné. Selon Christian GOURIEROUX

et André TIOMO (2007), in « Risque de crédit, une

approche avancée », p18, ce montant correspond aux pertes

attendues et est en théorie couvert par des provisions. Pour chaque

ligne de crédit, cette perte est fonction de la probabilité de

défaut (vraisemblance que le défaut survienne), de l'exposition

à la date de défaut, c'est-à-dire du montant du capital

restant dû dans le cas d'un crédit standard, et de la perte en cas

de défaut qui dépend du taux de récupération sur un

crédit ayant fait défaut. C'est la perte moyenne annuelle

constatée au cours des années sur un portefeuille. Elle est

évaluée statistiquement grâce à l'utilisation des

bases de données historiques. Cette perte prévisionnelle se

calcule comme suit :

Pertes prévisibles = Probabilité de

défaut (EDF)x(Encours-Garanties) à la date de

défaut (EAD) x (le taux de perte sur les actifs non-garantis

(LGD)) (1.1)

Cette perte moyenne peut être exprimée en valeur,

ou traduite en « points de base », qui devront être

rajoutés au taux d'intérêt moyen auquel la banque se

(re)finance, et éventuellement aux frais d'exploitation et

opérationnels (eux aussi traduits en points de base), afin de constituer

le taux minimal qui peut être appliqué au crédit. En somme,

elle doit aider à la tarification du crédit.

Les pertes effectives peuvent cependant différer des

pertes attendues du fait de l'incertitude, et une banque est tout autant

préoccupée par le montant de ses pertes inattendues que par le

montant des pertes attendues.

Ces pertes inattendues correspondent à la perte

maximale que peut enregistrée la banque lors d'un

évènement extrême. Le rôle du banquier est alors

d'évaluer la perte maximale susceptible de se produire par type

d'opération, à un seuil de confiance donné et

accepté, et d'y affecter un montant de fonds propres économiques

en conséquence. Les fonds propres économiques vont permettre de

couvrir la différence entre le montant de cette perte maximale, et le

montant de la perte moyenne.

Pour parvenir à évaluer cette perte maximale, la

banque mêlera les approches historiques (bases de données

internes) ou paramétriques, et utilisera au besoin un modèle de

mesure de valeurs exceptionnelles ou extrêmes comme la

« Value-At-Risk » (VaR). Les modèles qui combinent

la VaR avec des scénarios de crise sont regroupés sous le terme

de Stress-Testng pour mesurer l'incidence des facteurs extrêmes sur le

risque. « Voir annexe N° 2 pour l'illustration graphique des

pertes attendues et non attendues ».

1.3 Les facteurs

extrêmes du risque :

Dans un article intitulé « Le risque

systémique »publié dans la revue Riseo (édition

de janvier 2011), Stéphane CALLENS9(*) distingue quatre principaux groupes

d'évènements extrêmes à risque : ils sont, soit

de nature sociale, technologique, macroéconomique, ou tout simplement

naturel.

Il est important de mettre en exergue leur importance et de

souligner leur mode de gestion.

En effet, l'importance de ces évènements semble

avoir augmenté au cours des cinquante dernières années

à cause de leur fréquence. A titre d'illustration, les crises

financières comme celles que traversent les principales économies

industrialisées depuis l'été 2007 et qui affectent

aujourd'hui l'ensemble de l'économie mondiale. Ces

événements extrêmes ont une double nature : ce sont

tout d'abord des événements rares, c'est-à-dire dont la

probabilité d'occurrence est très faible. Ce sont ensuite des

événements qui sont particulièrement coûteux ou

dramatiques pour ceux qui les subissent. Ils sont, en outre, souvent

envisagés comme des points aberrants et, de fait, exclus des

échantillons utilisés dans le cadre de nombreuses études

empiriques.

Citons les travaux de RIETZ (1988) accueillis dans un premier

temps avec scepticisme par le monde de la finance, et qui ont cependant

profondément renouvelé l'intérêt de la profession

pour les événements extrêmes : ils montrent en effet

que la prise en compte des désastres économiques permettrait de

résoudre l'énigme de la prime de risque. Autrement dit,

l'existence d'épisodes de grande ampleur, mais très peu

fréquents (une guerre, une grande dépression ou la crise

financière actuelle, etc...), expliquerait l'écart structurel de

rendement entre actifs risqués et actifs sans risque10(*). Ces événements

rares, mais aux conséquences désastreuses, marqueraient donc de

façon permanente le comportement des investisseurs qui exigeraient en

retour ces écarts de rendements ou primes de risque pour s'en

protéger. La prime de risque qui ressort de cet exercice est de l'ordre

de 7 %, très proche de celle qui est observée empiriquement.

Ceci permet à l'auteur de conclure que la prise en compte de la

possibilité de survenance d'événements extrêmes

permet de résoudre le paradoxe de la prime de risque.

Les travaux conduits par Robert BARRO et José URSUA

présentés par Laurent CLERC11(*) dans un article intitulé « Les

évènements extrêmes : nouveaux défis entre

sciences et choix collectifs », sur un échantillon de

vingt-quatre pays de l'OCDE à partir de 1870, montrent que les

épisodes de crise sont définis par une baisse du taux de

croissance du PIB supérieure à 10%. Dans leur modèle, ils

montrent que la survenance d'événements extrêmes affecte la

productivité des économies.

Ces différents travaux ont beaucoup contribué,

ces dernières années, à la prise en compte de la gestion

des risques extrêmes dans la gouvernance des institutions

financières.

En effet, la gestion du risque extrême revient au coeur

du métier de banquier. Aussi a-t-on assisté au cours de la

dernière décennie à d'importants progrès en

matière de modélisation et de gestion du risque. Ces efforts ont

également été soutenus par les superviseurs dans le cadre

de réformes réglementaires visant à donner aux mesures

prudentielles une sensibilité plus grande au risque. C'est notamment le

cas du nouvel accord de Bâle II qui définit les exigences en

capital des banques en les pondérant par les risques. Le comité

de Bâle et son groupe de travail sur la modélisation et la gestion

du risque ont consacré d'importants moyens pour traiter cette question.

Selon Klaas KNOT12(*), qui

préside ce groupe de travail, il subsiste d'importants progrès

à accomplir pour intégrer les événements

extrêmes au coeur du processus de décision. Cependant, Il existe

différents types de risques au sein d'un même portefeuille

bancaire et il devient de ce fait très difficile de développer un

outil capable d'agréger ces risques de nature et d'horizon

différents. Pour autant, l'un des outils souvent

privilégié dans la gestion du risque repose sur une mesure simple

et agrégée, la VaR (value-At-Risk) combinée à des

scénarios de Stress. Son succès réside

précisément dans sa simplicité et la facilité avec

laquelle il est possible de communiquer sur les expositions aux risques des

institutions financières. Cette approche suggère de fonder la

prise de décisions en s'appuyant sur l'intégralité de

l'information disponible et sur l'analyse de scénarios alternatifs.

C'est sans doute cette motivation qui a conduit les institutions

financières ainsi que les régulateurs à prôner et

à utiliser des méthodes de simulation de crise

(ou Stress-Tests) intégrant des scénarios

extrêmes. Ces approches visent à réduire l'incidence des

événements extrêmes sans pour autant prétendre

pouvoir les éviter.

La connaissance de ces facteurs extrêmes permet de

construire des modèles de Stress-Test.

2 Les modèles de

gestion du risque extrême et la VaR :

2.1

Modèles alternatifs basés sur la VaR :

La gestion du portefeuille de crédits s'apparente

à la gestion classique d'un portefeuille d'actifs, sauf que celle-ci se

différencie par le fait qu'au-delà des rendements exigés

pour le risque, l'on doit faire l'allocation de fonds propres

économiques destinés à couvrir les risques inattendus de

la banque.

Les modèles internes de gestion de risque de

crédit extrême ont pour base la théorie des valeurs

extrêmes. Cette théorie a donné naissance à des

modèles commerciaux dont les plus connus sont les suivants :

· KMV Portfolio Model : ce modèle jouit d'une

simplicité de calcul pour les entreprises cotées, car il fait

appel à des données de marché (VASICEK en est un

co-auteur),

· CreditMetrics de JP Morgan : ce modèle est

développé en 1997 par JP Morgan et est basé sur la

probabilité de changement de rating d'une qualité de

crédit vers une autre dans une période de temps donnée

(migration de crédit),

· CreditRisk+ : ce modèle proposé par

Credit Suisse First Boston apparaît comme une alternative aux deux

principales méthodologies rencontrées sur le marché,

à savoir celles de JP Morgan et de KMV Corporation. Ce modèle est

fondé sur une approche probabiliste du processus de défaut de

paiement sans faire aucune hypothèse sur la cause du défaut.

Tous ces modèles s'inspirent de l'approche VaR.

2.2 La Value-At-Risk

(VaR) :

A l'origine, la méthodologie VaR était

appliquée au risque de marché. Elle a ensuite été

empruntée pour l'évaluation du risque de crédit.

D'abord, la Valeur en Risque, plus connue sous le nom anglais

ValueAt-Risk ou VaR, est une mesure de la perte potentielle

qui peut survenir à la suite de mouvements adverses des prix de

marché. Elle permet de répondre à la question

suivante : combien l'établissement financier peut-il perdre avec

une probabilité á pour un horizon de temps T

fixé ? Deux éléments sont donc indispensables

pour interpréter le chiffre VaR (qui permet de donner une

vision globale du risque de marché d'un portefeuille) :

· La période de détention T ou

Holding Period qui correspond à la période sur laquelle

la variation de la valeur du portefeuille est mesurée;

· Le seuil de confiance á du chiffre

VaR qui correspond à la probabilité de ne pas

dépasser cette mesure du risque.

Si ces deux paramètres ne sont pas

spécifiés, l'on ne peut pas interpréter le chiffre

VaR. Avec la mesure VaR, on passe donc d'une mesure de risque

comme volatilité à une mesure de risque comme quantile.

« Voir l'annexe N° 1 pour l'illustration graphique de la

VaR »

Ensuite la VaR de crédit, qui est définie comme

la VaR de marché, est utilisée habituellement pour mesurer le

risque de crédit. Cette autre notion de la VaR repose sur trois

paramètres fondamentaux :

· La distribution des résultats des portefeuilles

(supposée Normale),

· Un niveau de confiance choisi (entre 95% ou 99,9% en

général),

· Et un horizon temporel donné.

Le principe de détermination d'une VaR de crédit

est simple. La relation entre une valeur possible et ses chances de

survenir est une distribution de probabilité. Il s'agit de

déterminer quel niveau de pertes potentielles ne sera

dépassé que dans une fraction faible de cas. Au-delà,

l'établissement bancaire fait défaut par définition. Cette

fraction s'appelle le seuil de tolérance pour le risque.

Les facteurs extrêmes sont rarement pris en compte dans

les modèles utilisés en finance, alors que ce sont eux qui sont

cruciaux dans la prise en compte du risque dans les décisions. La

connaissance de ces facteurs permet de construire des scénarios de

Stress

2.3 Méthodes de

construction de scénarios de Stress :

La VaR est nécessaire pour élaborer un programme

de Stres-Testing, mais elle n'est pas suffisante. Il faut la compléter

avec un scénario de crise. Pour ce faire, deux approches sont

généralement utilisées. Selon Thierry RONCALLI in

« Gestion des risques financiers », Economica

(2ème édition), 2009, p124, les banques utilisent deux

types de méthodologies pour construire les scénarios dans leurs

programmes de Stress-Testing : l'approche macroéconomique et

l'approche historique.

L'approche macroéconomique est une méthode

subjective. Il s'agit d'une approche fondée non pas sur l'analyse des

données passées mais qui, à partir d'un

évènement inattendu (politique ou économique), tente de

créer l'enchaînement des évènements

engendrés, puis les calibre quantitativement de manière à

créer le scénario de crise. On a donc une méthode en deux

étapes : élaboration d'un scénario dynamique à

partir d'une entrée (par exemple une baisse de 10% du taux de croissance

du PIB), puis construction d'un bilan final chiffré du portefeuille. On

parle de Macro Stress-Testing lorsqu'on entend déduire la dynamique de

la crise ainsi que le bilan chiffré des facteurs macroéconomiques

Par contre, l'approche historique est une méthode

explicitement demandée par les régulateurs depuis le passage

à Bâle II (la commission bancaire française par exemple).

L'idée est simple : on se concentre sur l'évolution des

facteurs de risque sur une période donnée et on en déduit

la ou les pires périodes qui constitueront les scénarios de

crise. C'est dans le choix de ces pires périodes que va résider

la qualité des scénarios proposés.

Elle consiste, en fait, à répertorier pour

chaque facteur de risque la variation à la hausse ou à la baisse

la plus importante sur un pas de temps préalablement choisi. On peut

alors composer différents scénarios de crise en

sélectionnant certaines de ces valeurs, les autres facteurs de risque

étant censés restés identiques à leur valeur

actuelle. On voit néanmoins que l'absence de corrélation entre

les différents facteurs est un obstacle à la

crédibilité de tels scénarios, d'où l'idée

de choisir comme scénario de crise une configuration historique incluant

tous les facteurs. Pour Thierry RONCALLI, le pire est défini comme la

période où les valeurs extrêmes (le minimum ou le maximum)

ont été obtenues. Ce type d'approche fournit alors un

scénario dont la crédibilité est assurée puisqu'il

s'est déjà produit.

C'est cette dernière approche que nous avons

adoptée dans ce mémoire pour construire le scénario de

référence et pour poser la problématique.

Une gestion efficace et moderne du risque de crédit

d'une banque doit alors prendre aussi en compte les facteurs extrêmes.

Chapitre 2: La gestion du risque de crédit et les

facteurs de risque extrêmes à la BTD

1

Gestion du risque de crédit à la BTD :

La gestion du risque de crédit telle que

pratiquée par la BTD est une gestion classique en trois phases :

gestion ex-ante, traitement du risque et la gestion ex-post.

1.1 Gestion ex-ante :

Comme toute politique visant à maîtriser le

risque, le management du risque de crédit à la BTD s'attache

à le prévenir et au pire des cas à le gérer sans

qu'il ne puisse avoir une incidence trop importante sur son activité. La

politique de la BTD est fondée sur le sens de l'organisation de la

prévention, c'est-à-dire la mise en oeuvre des moyens techniques,

humains et organisationnels destinés à éviter la

survenance du risque.

La banque n'accepte un risque que lorsqu'elle estime qu'il ne

se réalisera pas ou que les chances de réalisation sont

limitées. Elle n'a pas, lorsqu'elle finance un projet qu'elle estime

porteur, à endosser les risques de l'entrepreneur. Elle cherche au

contraire à s'en prémunir notamment en exigeant des garanties

dont l'objet consiste précisément à limiter les

conséquences financières de la réalisation du risque.

Cependant, la BTD est pleinement consciente du fait que

malgré toutes ses précautions, certains de ces risques qu'elle a

acceptés se réaliseront.

Elle a mis en place une organisation qui passe par

différentes étapes à savoir la détection, la

limitation et la couverture des risques. En somme, la quête de la

maîtrise du risque de crédit au sein de la BTD s'articule autour

de la mise en oeuvre d'une gestion préventive des risques d'une part,

d'autre part, d'une organisation réactive centrée sur

l'efficacité du traitement curatif du risque.

La constitution du portefeuille de la banque se fait à

travers une gestion sélective des clients à financer. Les

éléments de sélection sont entre autres :

l'expérience des dirigeants de l'entreprise, les états financiers

audités par des cabinets agréés, le chiffre d'affaire des

exercices précédents et la structure financière.

Le chargé d'étude instruit le dossier de

crédit qui prend en compte la situation financière de

l'entreprise, l'analyse sectorielle, l'analyse des risques inhérents au

secteur et la qualité des garanties. Une fois le dossier

étudié, il reçoit le visa du responsable du service

étude du crédit et du chef de la division des études du

crédit. Il est ensuite transmis au directeur des engagements.qui donne

à son tour son avis et, en dernier ressort, l'avis de la direction de la

banque ou du conseil d'administration est requis selon les habilitations.

Quant à la division du recouvrement et du contentieux,

il vérifie la régularité des garanties et le service de

l'administration des prêts assure la mise en place du crédit. Le

dossier de crédit, avant donc d'être approuvé, passe par

différents niveaux d'analyses motivées. Une fois le dossier

approuvé et les lignes de crédit mises en place, les

décaissements font l'objet également d'établissement de

tickets qui doivent être à la fois approuvés par

l'administration de crédit, le risque, la direction

générale au regard de l'encours du client, des lignes

accordées et d'éventuelles garanties adossées à ces

lignes. Toute cette procédure a pour but de sécuriser les

opérations de la banque, de mieux les suivre et surtout d'assurer un

recouvrement total des différents concours accordés aux clients.

L'objectif pour la banque en accordant des financements aux

entreprises est de s'assurer de leur capacité à rembourser les

crédits. Or ces dernières ne tirent leurs revenus que leurs

activités commerciales ou industrielles qui sont susceptibles de

connaître des difficultés.

1.2 Traitement des

risques :

Face aux différents risques courus par la BTD dans son

intervention sur le marché du crédit aux entreprises, elle a mis

en place une stratégie de traitement de ces risques afin de

sécuriser son financement.

Comme illustration, soulignons qu'un des risques auquel les

entreprises sont confrontées est le risque d'approvisionnement

qui est directement lié à la capacité de l'entreprise

à disposer des matières premières ou de produits, donc

à la maîtrise des circuits d'approvisionnement. Pour juguler ce

risque la BTD privilégie le critère d'expérience

professionnelle de ces structures.

Le traitement du risque de tierce détention : en

même temps que se fait la sélection des clients du marché

cible satisfaisant aux critères d'acceptation du risque de la banque, se

fait aussi une sélection des tiers détenteurs. Cela se fait sur

la base de leur professionnalisme et de leur notoriété dans leur

secteur d'activité.

Le traitement du risque de contrepartie

commerciale : la banque dans son approche va s'intéresser

à la qualité de signature des acheteurs avec lesquels ses propres

clients traitent. Ainsi elle va regarder leur notoriété sur le

marché national et international et leur expérience dans leur

secteur donné. Enfin la banque engage son financement sur la base d'un

contrat ferme d'achat à prix fixé par les acheteurs

préalablement sélectionnés.

Au total, en exigeant de ces clients qu'ils aient des

acheteurs fiables et des contrats à prix fixé, elle minimise

ainsi son risque de contrepartie commerciale.

Traitement du risque de change : en

finançant des contrats de vente libellés en Dollars US ou Livre

sterling, la banque court un risque de change lié aux fluctuations des

devises citées dans la mesure où le cours des matières

premières (café, cacao) sont libellés dans ces devises.

Face à ce risque, la banque exige des contrats libellés

plutôt en Euro, atténuant ainsi le risque de change compte tenu de

la parité de l'Euro avec le Franc CFA.

Le risque spéculation (entreprises de négoce

de matières premières) : pour faire face au risque de

spéculation, la banque décide tout simplement de travailler avec

des clients qui ne spéculent pas. Tout décaissement de la banque

repose sur des contrats déjà en portefeuille avec des prix

déterminés qui lui permettent de suivre l'évolution de la

situation financière du client. Les contrats à terme sont donc

exclus du financement de la banque.

Les risques sont nombreux et dépendent de la

spécificité des entreprises et des secteurs.

1.3 Gestion ex-post :

La gestion ex-post du risque de crédit démarre

à partir du premier jour où l'échéance du

crédit a été impayée, et /ou l'engagement pris

par un client n'est pas respecté Pour ce faire, la BTD a organisé

sa capacité de détection de l'incident et sa réaction

à travers la mise en oeuvre d'interventions planifiées et

graduées en fonction de son appréciation du risque.

Pendant longtemps, la BTD a, pour des raisons diverses,

délaissé l'activité d'après vente de ses

prêts. Il est vrai que jusqu'à une période récente,

que l'on peut situer à partir de 1996, les préoccupations

bancaires étaient tournées plus vers le développement des

activités commerciales dans un environnement économique

plutôt favorable. Le développement payait le risque et les comptes

de résultat n'étaient plus soumis à la cure

d'amaigrissement liée à l'écrasement des marges de

crédit (comme c'était le cas au début des années

90) et à la montée parallèle des pertes et dotations aux

provisions sur l'activité de crédit.

L'organisation de la gestion des risques à la BTD est

tournée vers le suivi des clients, en amont pour détecter le

plutôt possible leurs difficultés, en aval pour parvenir à

la régularisation des impayés, par l'utilisation de tous les

outils et moyens amiables et judiciaires dont elle dispose.

La démarche ici pour la BTD consiste à

anticiper, détecter, identifier et faire le point aussitôt que

possible sur les problèmes potentiels qui peuvent survenir. Pour ce

faire elle va procéder à une classification en rang des risques

de crédit en fonction des directives internes établies et de

l'état de dégradation de la situation financière de

l'entreprise. Elle se traduit par des signaux négatifs à savoir

des découverts ponctuels qui se reproduisent ou des dépassements

sur les lignes qu'on met du temps à régulariser, des retards

habituels dans le remboursement du crédit. Ainsi les dossiers de

crédit sont classés en quatre catégories :

- (1) Mauvais risque

- (2) Risque acceptable sous conditions

- (3) Bon risque

- (4) Très bon risque.

Cette classification permet un meilleur suivi des dossiers de

crédit et des décisions quand aux mesures correctives à

prendre.

Ce dispositif est plutôt une stratégie de gestion

classique du risque, certes efficace, mais qui ne prend pas en compte les

situations et les facteurs extrêmes. Pour connaître ces facteurs,

nous devons appréhender d'abord l'environnement économique dans

lequel la BTD a toujours évolué et aussi étudier

l'historique de ses risques et de ses performances. Il s'agit

concrètement de voir si la tendance dans l'évolution des risques

de la BTD est plus ou moins tirée par celle indicateurs

économiques.

2 Les facteurs

extrêmes du risque de crédit à la BTD :

2.1

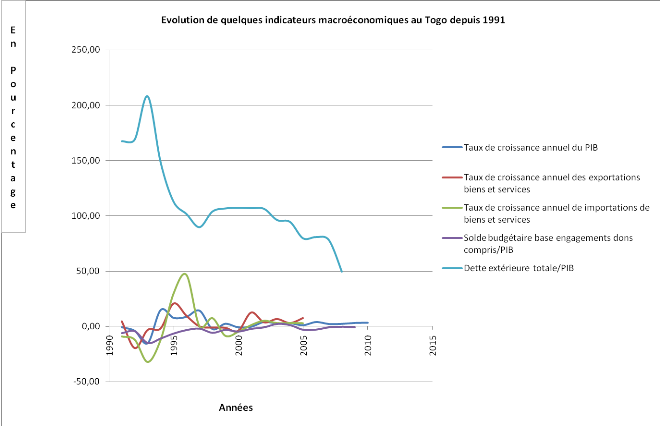

Historique de l'environnement économique du Togo depuis 1990 :

Le Togo a connu une période difficile de 1990 à

1994. Après un recul important du PNB (400 dollars USD par habitant en

1990, 250 dollars USD en 1993), un taux d'inflation de 50 % et un dangereux

développement du secteur informel, l'année 1996 a marqué

un renouveau : le climat économique et social s'est

amélioré. L'aide du FMI et des partenaires multilatéraux a

repris et l'équilibre budgétaire a été

réalisé en 1995-1996.

Le ralentissement de la croissance économique

s'était accompagné d'une multiplication des activités

dites « informelles ». La production agricole par

tête a diminué de 0,6 % en moyenne par an entre 1990

et 1993 et des difficultés d'approvisionnement, voire des disettes,

ont affecté le nord du pays. Les mêmes incertitudes ont

pesé sur les cultures d'exportation. Les taux de croissance des

exportations sont restés négatifs entre 1990 et 1993

(respectivement -9,77%,-7,91%, -19,60, -3,20% ; source : Banque

Mondiale).

La rente tirée du phosphate qui a stimulé

l'économie togolaise entre 1970 et 1975 a aussi connu des

difficultés. Le retournement du marché mondial et les

problèmes techniques placent l'extraction minière en position

délicate et la production a presque diminué de moitié

entre 1990 et 1993 : 3 millions de tonnes en 1988, 2,5 millions de

tonnes en 1992; les années 1995 et 1996, toutefois, ont

été marquées par une reprise notable.

Le pays a connu aussi une baisse de ces capacités

d'importations qui ont enregistré un taux de croissance en recul de 17%

en moyenne de 1991 à 1993. Le coût du crédit à

l'économie passe aussi de 10% avant 1990, à 14% entre 1991 et

1993. Le taux de croissance du PIB réel a même atteint -15,10% en

1993. Ce qui vient alourdir les difficultés de financement des

entreprises. « Voir les annexes N°7 et N°8 pour

l'évolution en chiffres et en graphique des indicateurs

macroéconomiques du Togo »

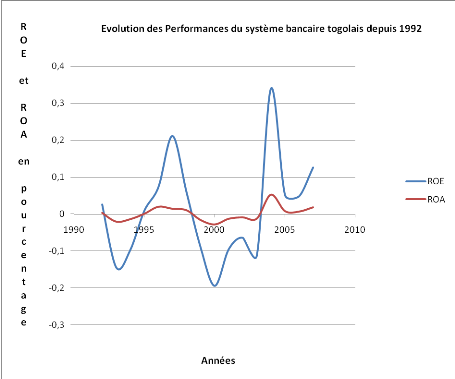

2.2 L'évolution de l'environnement financier au Togo depuis

1990 :

Depuis le début des années 80, la

fréquence et la taille des crises financières n'ont cessé

d'augmenter. Un grand nombre de pays développés, en

développement et en transition ont connu de graves crises bancaires

durant les années quatre-vingt et quatre-vingt-dix. Cette

prolifération des problèmes bancaires à une grande

échelle a suscité l'intérêt des régulateurs

à propos de la stabilité du système financier

international.

C'est ainsi qu'à partir de la fin des années 80

les instruments indirects de politique monétaire (réserves

obligatoires, marché interbancaire, ratios prudentiels) ont

été mis en place progressivement par les différentes

banques centrales.

Dans l'UEMOA, la nécessité d'un renforcement de

la réglementation et de la surveillance bancaire s'est fait ressentir

avec acuité à partir de la fin des années 80. En effet, la

crise financière de cette époque a énormément

pesé sur la croissance économique des Etats de l'union. En 1986,

près du quart des établissements de crédit de l'UEMOA ont

connu d'importantes difficultés financières et se trouvaient en

quasi-cessation de paiement.

Les créances douteuses avaient atteint les 800

milliards de francs CFA et ont conduit en 1992 à la liquidation pure et

simple de onze (11) banques et quatorze (14) établissements financiers

sur les 105 que comptait l'Union. Au Togo, c'était l'époque de la

liquidation de la Caisse Nationale de Crédit Agricole (CNCA). Cette

dégradation de la santé financière du système

bancaire de l'UMOA à cette période a été

révélatrice de la faiblesse ou des limites des instruments de

contrôle bancaire qui régissaient les activités des

banques.

Par ailleurs, le secteur bancaire togolais a souffert

profondément de la crise sociopolitique que le pays a traversée

au début des années 1990. Alors que les dépôts et

autres ressources mobilisées par les banques s'amenuisaient, un grand

nombre d'opérateurs économiques et de particuliers se sont

trouvés dans l'incapacité de respecter leurs engagements

vis-à-vis du secteur bancaire. Il s'en est suivi une

détérioration importante de la qualité des actifs des

institutions financières.

En vue de rétablir un secteur bancaire sain et robuste,

le gouvernement togolais a décidé dans le mémorandum sur

les politiques économiques et financières du 26 mai 1997 de

préparer et de mettre en oeuvre, en collaboration avec la Banque

Mondiale un Programme d'Ajustement Sectoriel pour le Secteur Financier

(PAS-FI). Ce programme a permis de poursuivre les efforts d'assainissement et

de restructuration du système bancaire togolais.

A cette époque, les établissements de

crédit étaient confrontés à des difficultés

notables dont les plus importantes sont :

· La sous capitalisation de la plus part des banques

entraînant un taux de couverture du risque très faible.

· Le degré de détérioration du

portefeuille des banques était préoccupant.

· Le coefficient de liquidité de la plupart des

banques était inférieur à la norme.

· Les ressources à moyen et long terme sont

presque inexistantes dans les banques face à des emplois de même

maturité.

En somme l'instabilité bancaire peut être

identifiée à travers des facteurs macroéconomiques qui ont

souvent joué un rôle non négligeable dans le

déclenchement des crises bancaires et financières

particulièrement dans les pays émergents tel que les fluctuations

des taux d'intérêt, la volatilité des flux de capitaux

étrangers, le régime des taux de change et la volatilité

domestique des taux de croissance et d'inflation.

D'une manière générale, l'activité

bancaire est sensible aux conditions macroéconomiques qui sont souvent

liées au retournement de la conjoncture, turbulences et chocs

financiers.

« Voir les annexes N°5 et N°6 pour

l'évolution en chiffres et en graphique des indicateurs financiers du

Togo »

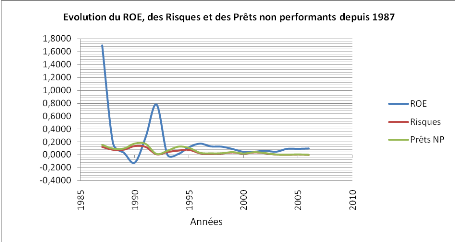

2.3 Evolution du risque de la

BTD depuis 1990 :

De 1990 à 1993, on note un niveau très

élevé des risques bancaires. Les créances douteuses se

situent en moyenne à 5,32% par rapport au total des actifs. Ces

créances douteuses ont diminué en 1992. Cette année

correspond celle de la mise en oeuvre du programme de redressement de la BTD.

La banque a bénéficié d'une consolidation de ses

engagements envers la BCEAO avec l'aval de l'Etat Togolais pour un montant

total de 4 402 MFCFA. Cela a permis d'assainir son portefeuille et

rétablir ses fonds propres. Le niveau de risque en 1992 est égal

à 0,9%, une diminution qui s'explique par la mise en oeuvre du

programme, notamment le rachat des créances compromises par l'Etat.

De 1992 à 1993, à la suite de la crise

sociopolitique que le pays a traversée, les clients ont eu

d'énormes difficultés pour respecter leurs engagements

vis-à-vis de l'institution. Il faut aussi souligner les revers de la

dévaluation du franc CFA de 1994 sur la solvabilité de ses

contreparties. Cette situation traduit l'accroissement des risques bancaires.

De 0,9% en 1992, ils passent à 7,68% en 1995 avant de connaître

une chute en 1996. Ces risques se situent à 2,4% en 1996 à la

suite de la reprise des activités économiques et aux efforts de

recouvrement de la banque auprès de sa clientèle. En 1997, la

situation s'est nettement améliorée avec la mise en oeuvre de la

stratégie d'apurement de la dette intérieure de l'Etat et du

renforcement de la politique de recouvrement. Le niveau des risques

s'établissait alors à 1,5% en 1997.

D'une manière générale, on note une

maîtrise des risques bancaires à partir de 1996 avec une nette

amélioration à partir de 2001.

On constate donc que les principaux facteurs de risque

extrêmes à la BTD sont d'ordre macroéconomique. Ces

facteurs suivent les mêmes tendances que les performances de la

BTD : ce qui confirme leur influence sur le niveau des risques de la

banque. Quand la BTD enregistrait ses pires performances entre 1990 et 1993,

les indicateurs économiques étaient aussi à leur bas

niveau historique.

« Voir les annexes N°3 et N°4 pour

l'évolution en chiffres et en graphique du risque et des performances de

la BTD »

DEUXIEME PARTIE :

STRESS-TESTING DU RISQUE DE CREDIT A LA BTD :

APPLICATION, INTERPRETATION DES RESULTATS ET RECOMMANDATIONS

L'objet de cette partie consiste à évaluer

à partir des données bancaires la capacité de la BTD

à résister à un choc sur son portefeuille de

crédit. Il s'agit concrètement de mesurer la perte

potentielle maximale sur les cinquante (50) plus gros crédits de la

BTD13(*) sur un horizon

d'un an à un seuil de confiance de 99,9%, si la crise qu'elle a connue

au début des années 90 se reproduisait aujourd'hui. Et de voir si

cette dernière dispose assez de fonds propres effectifs pour absorber le

choc.

Ce test sera fait à partir de la formule de

VASICEK14(*) qui permet de

calculer la perte potentielle maximale quand l'économie est en

récession. Nous utiliserons un modèle basé sur cette

formule et présenté par John HULL (2007).

Ainsi, nous procéderons d'abord à la

présentation et au calibrage du modèle sur le portefeuille de

crédit. Ensuite, nous allons analyser et interpréter les

résultats avant de formuler des recommandations nécessaires pour

la BTD.

Chapitre 3:

Présentation et calibrage du modèle à la BTD

1

Présentation du modèle :

La modélisation du Stress-Testing du portefeuille de

crédit de la BTD que nous présentons est basée sur les

travaux de John. C. HULL (2007).

En effet, dans son ouvrage intitulé :

« Options, futures et autres actifs

dérivés », 6ème édition,

publié par Prentice Hall (Pearson Education Inc.) en 2007, il

présente à la page 531 un modèle sur la VaR de

crédit qui utilise la formule de VASICEK (1987).

1.1 La formule de VASICEK et

ses hypothèses :

Après avoir souligné que la VaR de crédit

se définit comme la VaR de marché, il présente le

modèle comme suit :

Considérons une banque possédant un large

portefeuille de prêts. Supposons que les probabilités de

défaut soient identiques pour ces prêts et que les

corrélations des différents couples soient égales. Au

niveau de confiance X%, le pourcentage de pertes sur T années sur le

portefeuille sera inférieur à V(X,T), où :

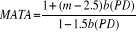

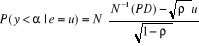

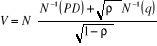

V(X,T) = N{[N-1(Q(T)) + (ñ)^(1/2) x

N-1(X)]/[(1-ñ)^(1/2)]} (3.1)

Précisons que N

et N-1 évoquent la

loi normale et son inverse. V(X,T) est le pourcentage de pertes maximales sur T

années sur le portefeuille de crédit. Q(T) est la

probabilité de défaut cumulée jusqu'à la date T et

ñ est la corrélation commune des défauts des

différents prêts.

Une estimation de la VaR de crédit au niveau de

confiance X% et à l'horizon T est donnée par

L(1-R)V(X,T) où L est la valeur du portefeuille de

prêts et R le taux de recouvrement. La contribution d'un prêt

particulier de montant Li à la VaR de crédit est alors

Li(1-R)V(X,T). Ce modèle est l'approche qui

sous-tend les formules établies par les organismes de régulation

pour définir les montants de capitaux couvrant les risques de

crédit. John HULL préconise d'utiliser la copule gaussienne pour

calculer la corrélation de défaut (ñ). (Voir John HULL,

2007, p 531-532).

Les hypothèses du modèle sont les

suivantes :

· La probabilité de défaut est directement

corrélée à l'évolution des variables

macroéconomiques15(*).

· La distribution des variables suit la loi normale.

· Les probabilités de défaut sont

identiques pour les prêts qui composent un portefeuille ayant une note

donnée.

· Les corrélations de défaut des

différents couples de prêts sont égales

· Le portefeuille est supposé diversifié et

une seule composante du risque compte : le risque extrême lié

à la récession de l'économie (Leverage Global Risk

Factor).

· La situation de l'économie est

défavorable et mesurée à travers un indicateur

économique (le taux de croissance annuel du PIB réel par

exemple).

Comme précisé dans la méthodologie en

introduction, nous allons commencer par déterminer la structure du

portefeuille de crédit de la BTD (ou classement des risques) avec la

formule de Scoring d'Altman (1968). Selon Michel DIETSCH et al. (2003), c'est

la première étape pour la plupart des modèles de mesure du

risque de crédit.

1.2 Méthodes de

classement des risques et d'estimation des variables :

La formule d'Altman pour classer les

risques :

Soit la formule suivante :

Z =

a.R1+b.R2+c.R3+d.R4+e.R5

Chaque coefficient a, b, c, d, e représente une

pondération, Ri les ratios financiers propres à chaque

entreprise et Z les scores.

Ces scores, lorsqu'ils sont élevés,

représentent une situation satisfaisante, et un risque de

défaillance quand ils sont faibles. La combinaison Z possède donc

un pouvoir séparateur fiable entre les entreprises défaillantes

et saines. La formule d'Altman (1968) est la suivante :

Z = 1,2 X1 + 1,4X2 +

3,3X3 + 0,6X4 + 0,9X5 (3.2)

Avec :

· X1 = fond de roulement /actif total

· X2 = réserves / actif total

· X3 = EBE / actif total

· X4 = fonds propres / actif total

· X5 = CA / actif total

Altman détermine une valeur critique Z = 2,675 ;

ce qui l'amène à la conclusion suivante :

Si Z < 2,675, alors l'entreprise est

considérée comme défaillante et notée B

Si Z = 2,675, alors l'entreprise est

considérée comme saine et notée A

Nous aurons alors deux types de portefeuilles notés A et

B. L'étape suivante consistera à calculer les probabilités

de défaut.

La méthode de BERNOULLI pour calculer les

probabilités de défaut :

L'observation des défauts sur les deux types de

portefeuilles va permettre de calculer les probabilités de défaut

(PD). C'est une variable BERNOULLI qui prend la valeur 1 s'il ya défaut

et 0 autrement. Son espérance est égale à la PD16(*).Les probabilités de

défaut cumulées seront déduites des probabilités de

défaut simples. A la prochaine étape, nous allons

déterminer la corrélation de défauts.

La copule gaussienne pour calculer la

corrélation de défaut :

Selon John HULL, une mesure de corrélation des

défauts régulièrement utilisée est déduite

de la distribution de la date de défaut. Pour ce faire, il utilise la

copule gaussienne pour mesurer la corrélation des défauts. La

méthode est la suivante :

Notons tA et tB les dates

aléatoires de défaut de deux portefeuilles A et B. Ces variables

ne sont pas gaussiennes. Cependant, si l'on peut trouver des fonctions

uA et uB vérifiant :

uA(tA) =

N-1(QA(tA)) et

uB(tB) =

N-1(QB(tB))

uA et uB sont alors des fonctions de

tA et tB normalement distribuées. On

définit alors la corrélation des défauts par :

ñAB =

corr[uA(tA),uB(tB)]

(3.3)

Supposons que la loi jointe de (uA(tA),

uB(tB)) soit gaussienne ; cela signifie que la

distribution jointe des dates de défaut peut être décrite

par les distributions QA(tA),

QB(tB) et par ñAB. On parle

alors de copule gaussienne pour définir ce type de structure de

corrélations17(*).

Nous pourrons dès lors calculer les pertes potentielles

maximales (VaR) et la charge en capital.

1.3 Méthodes de calcul

de la VaR (ou perte potentielle maximale) et de la charge en capital:

Méthode de calcul de la

VaR :

Cette étape constitue le point d'orgue du modèle. A

partir de la formule suivante, on peut donc calculer la VaR de

crédit :

VaR = L * (1- R) * V(X,T) (3.4)

avec L la valeur du portefeuille de prêts, R le taux de

recouvrement et (1 - R)18(*) qui n'est autre que la LGD. Cette VaR sera donc

calculée sur chacune des deux classes de risques.

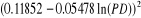

Méthode de calcul de la charge en

capital :

John HULL recommande le calcul du capital requis pour couvrir les

pertes avec la formule suivante :

Charge en Capital = UDR * LGD * EAD *

MatAd (3.5)

Ø avec UDR : le taux de défaut non

anticipé (Unexpected Default Rate). Il est calculé en utilisant

l'équation : UDR = V(X,T) - Q(T)

Ø MatAd19(*) : le terme d'ajustement pour la

maturité. C'est une fonction croissante de la maturité et vaut 1

quand la maturité est d'un an.

La charge en capital sera par conséquent

calculée aussi sur les deux classes de risques (les deux types de

portefeuilles).

2 Calibrage du

modèle sur le portefeuille de crédit de la BTD :

2.1

Classement des risques du portefeuille de crédit de la BTD :

Nous avons appliqué

la formule d'Altman sur les contreparties ayant obtenu un crédit au

cours de l'année 2006. Le choix de cette année se justifie par le

fait que la durée moyenne des crédits octroyés par la BTD

est de cinq (5) ans, mais aussi, le comité de Bâle

préconise une durée de cinq (5) ans au moins lorsqu'on veut

construire un modèle interne sur une base historique.

Sur l'ensemble des crédits

accordés en 2006, 67,85% ont un Score supérieur ou égal

à la valeur critique 2,675 et 32,15% ont un Score inférieur

à cette valeur critique. Les calculs nous ont donc donné la

structure suivante : en général 67,85% du portefeuille de la BTD

est noté A et 32,15% est noté B. « Voir l'annexe

N°9 pour les exemples de Scoring ».

2.2 Estimation des

variables :

Calcul des probabilités de

défaut :

L'observation des

défauts sur ces deux types de portefeuilles nous a permis de calculer

les probabilités de défaut (PD).

Tableau N°1 :

Probabilités des défauts du portefeuille de crédit de la

BTD 2006-2010

|

|

Années

|

|

|

1

|

2

|

3

|

4

|

5

|

|

Scores

|

A

|

0,01

|

0,11

|

0,11

|

0,12

|

0,16

|

|

B

|

0,11

|

0,11

|

0,22

|

0,22

|

0,22

|

Une société Alpha noté A, par exemple, a

une probabilité de 11% de faire défaut au cours de la

2ème année et une probabilité de 12% de faire

défaut au cours la 4ème année. Le tableau

N° 1 va conduire à la détermination des probabilités

de défaut cumulées qui constituent une des trois variables de la

formule de VASICEK.

Détermination des probabilités de

défaut cumulées :

Tableau N°2 :

Probabilités des défauts cumulées du portefeuille de

crédit de la BTD 2006-2010

|

|

Années

|

|

|

1

|

2

|

3

|

4

|

5

|

|

Scores

|

A

|

0,01

|

0,12

|

0,23

|

0,35

|

0,51

|

|

B

|

0,11

|

0,22

|

0,44

|

0,66

|

0,88

|

La société Beta notée B, par exemple, a

une probabilité de 44% de faire défaut sur une période de

3 ans depuis la mise en place du crédit et une probabilité de 88%

de faire défaut sur une période de 5 ans depuis la mise en place

du crédit. 44% et 88% constituent des probabilités de

défaut cumulées. Ces défauts sont fortement

corrélés entre eux quand survient un choc dans l'économie.

D'où la prise en compte de cette variable dans les modèles de

mesure du risque extrême.

Calcul du coefficient de corrélation de

défauts :

A partir du tableau N°2, il est possible de calculer les

probabilités cumulées inverses

N-1(QA(tA)) et

N-1(QB(tB)) suivant la loi normale

inverse (ce calcul est fait sous Excel à l'aide de la fonction

LOI.NORMALE.STANDARD.INVERSE). Ce qui donne les résultats

consignés dans le tableau suivant :

Tableau N°3 : Distribution des

probabilités cumulées inverses de défaut 2006-2010

|

1

|

2

|

3

|

4

|

5

|

|

N-1(QA(tA))

|

-2,3263

|

-1,1750

|

-0,7388

|

-0,3853

|

0,0251

|

|

N-1(QB(tB))

|

-1,2265

|

-0,7722

|

-0,1510

|

0,4125

|

1,1750

|

Nous pouvons alors déterminer le coefficient de

corrélation ñAB = corr

[uA(tA),uB(tB)].

La formule est donc la suivante :

ñAB = Cov

[uA(tA),uB(tB)] / [Var

(uA(tA)*Var (uB(tB)]^(1/2)

(3.6)

avec Var la variance et Cov la covariance des distributions

normales inverses. Nos calculs nous donnent un coefficient de

corrélation de 0,9408.

Maintenant que nous connaissons les probabilités de

défaut cumulés et le coefficient de corrélation des

défauts, nous pouvons calculer la VaR.

2.3 Calcul de la VaR et de la

charge en capital :

Calcul de la VaR : application aux 50 plus

crédits de la BTD (au 31/12/2010)

En se basant sur le

scénario de choc précédemment décrit, il nous faut

calculer la VaR sur un horizon d'un an. C'est-à-dire que T est

égal à 1.

En outre, nous

avons :

Ø L = 15 606

MFCFA structurée comme tel : LA = ( 67,85% * L ) soit

LA = 15 606 MFCFA * 67,85% = 10 588,6710 MFCFA et

LB = ( 32,15% * L ) soit LB =15 606 MFCFA * 32,15% =

5 017,3290 MFCFA

Ø Nous aurons donc

à calculer deux VaR : VaRA sur le portefeuille

LA noté A et VaRB sur le portefeuille

LB noté B.

Ø (1 - R) = LGD = 45%.

Ø Nous devons aussi calculé V(X,T) en deux

temps : VA(X,T) le portefeuille LA noté A et

VB(X,T) sur le portefeuille LB noté B.

Ø Et le seuil de confiance X = 99,9%

(recommandé par Bâle II).

Calcul de la VaRA :

VaRA = LA * (1 - R) *

VA(X,T)

Nous savons que :

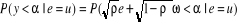

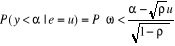

VA(X,T) = N{[ N-1(QA(T))

+ (ñ)^(1/2) * N-1(X) ] / [ (1-ñ)^(1/2) ]}

On connaît le coefficient de corrélation des

défauts (ñ) calculé

précédemment et qui est de 94,08%.Il est le même quelque

soit le portefeuille.

La probabilité de défaut cumulée de

l'année 1 est QA(1) = 0,01(voir tableau

N° 2).

On sait que N-1(QA(1)) =

N-1(0,01) = - 2,3263 (voir tableau N°3).

N-1(X) = N-1(99,9%) =

3,0902

A partir de tous ces éléments, on a

VA(99,9% ;1) = N{[

N-1(0,01) + (0,9408)^(1/2) * N-1(99,9%) ] / [ (1-

0,9408)^(1/2) ]}

= N{[ - 2,3263 + (0,9408)^(1/2) *

3,0902 ] / [ (0,0592)^(1/2) ]}

= N{[0,6710 ] / [ 0,2433 ]}

= N{2,7579}, valeur lue sur la

table de la loi normale centrée réduite.

VA(99,9% ;1) = 0,9971

On en déduit : VaRA =

10 588,6710 MFCFA * 45% * 0,9971 = 4 751,0837 MFCFA

Calcul de la VaRB :

VaRB = LB * (1 - R) *

VB(X,T)

La probabilité de défaut cumulée de

l'année 1 est QB(1) = 0,11(voir tableau

N° 2). On sait que N-1(QB(1)) =

N-1(0,11) = - 1,2265 (voir tableau N°3).

N-1(X) = N-1(99,9%) =

3,0902

A partir de tous ces éléments, on a

VB(99,9% ;1) = N{[

N-1(0,11) + (0,9408)^(1/2) * N-1(99,9%) ] / [ (1-

0,9408)^(1/2) ]}

= N{[ - 1,2265 + (0,9408)^(1/2) *

3,0902 ] / [ (0,0592)^(1/2) ]}

= N{[1,7708] / [ 0,2433 ]}

= N{7,2783}, valeur lue sur la

table de la loi normale centrée réduite.

VB(99,9% ;1) = 1

On en déduit : VaRB =

5 017,3290 MFCFA * 45% * 1 = 2 257,7981 MFCFA

La VaR totale sur le portefeuille des 50 plus gros

crédits est de 7 008,8818 MFCFA, soit

VaRA+VaRB.

Calcul de la charge en

capital :

Evaluation de la charge en capital sur le portefeuille

noté A :

UDRA = VA(99,9% ; 1) -

QA(1) = 0,9971 - 0,01 = 0,9871

EADA = 10 588,6710 MFCFA * 40% =

4 235,4684 MFCFA

LGD = 45%

Donc, Charge en Capital = 0,9871 * 45%*

4 235,4684 MFCFA * 1 = 1 881,3739 MFCFA. (Voir la formule

N°(3.5))

Evaluation de la charge en capital sur le portefeuille

noté B :

UDRB = VB(99,9% ; 1) -

QB(1) = 1 - 0,11 = 0,89

EADB = 5 017,3290 MFCFA * 40% =

2 006,9316 MFCFA

LGD = 45%

Donc, Charge en Capital = 0,89 * 45%* 2 006,9316

MFCFA * 1 = 803,7761 MFCFA.

Au total, le capital requis s'élève à

2 685,15 MFCFA (1 881,3739 MFCFA +

803,7761 MFCFA).

Chapitre 4: Interprétation des résultats et

recommandations

Pour effectuer le test de résistance sur le

portefeuille de crédit de la BTD, nous avons choisi un des quatre types

de chocs préconisés par le FMI sur le crédit : il

s'agit du choc sur les provisions, du choc sur les prêts non performants,

du choc sur la sensibilité d'une banque par rapport à un secteur

donné et du choc sur les plus gros engagements (en l'occurrence les 50

plus gros crédits de la BTD).

Le coeur du modèle est donc la formule de VASICEK. Nous

devons alors donner l'interprétation statistique de cette formule en

amont de l'interprétation des résultats obtenus dans les

différentes étapes préalables à la

détermination des pertes potentielles maximales (la VaR).

1 Interprétation

statistique de la formule de VASICEK et des résultats :

1.1

Interprétation statistique de la formule de VASICEK

Cette formule est au centre de l'approche IRB de l'accord de

Bâle II. Elle nous a permis de calculer le pourcentage de pertes

potentielles maximales (V(99,9% ;1)) sur les 50 plus gros crédits

de la BTD. Cela permet donc de déterminer la charge en capital requise

pour éviter que la banque face faillite dans un horizon d'un an20(*) avec une probabilité

qui ne dépasse pas 0,1% (soit (100-99,9)%).

Un seuil de confiance de 99,9% élevé est requis

pour renforcer l'hypothèse de normalité des pertes. Le risque de

crédit de chaque emprunteur est exprimé comme une

probabilité de défaut (PD) annuelle (voir le tableau N° 1).

Chaque classe d'actifs regroupe des emprunteurs qui ont les

mêmes probabilités de défaut : le portefeuille A

(67,85% des 50 plus gros crédits) et le portefeuille B (32,15% des 50

plus gros crédits). Un emprunteur ne fait défaut qu'à

partir du moment où le total de ses engagements dépasse le total

de ses actifs.

La prise en compte du coefficient de corrélation de

défauts (ñ) vient du fait que les actifs de chaque emprunteur

sont positivement corrélés avec les actifs d'un autre. Et, le

fait que ñ soit supérieur à 0 signifie que le risque

spécifique sur chaque emprunteur ne peut être complètement

diversifié. On peut donc spécifier un pourcentage

V(99,9% ;T)) qui constitue la proportion de pertes potentielles maximales

dans un horizon de T années lorsque la situation de l'économie

est dans un mauvais état, et quand on est certain à 99,9% qu'une

telle mauvaise situation économique ne se produira pas.

Il est important de préciser aussi que la formule de

VASICEK est un modèle à un seul facteur : risque

extrême lié à l'état général de

l'économie. L'on peut prendre, comme indicateur de ce facteur de risque,

le taux de croissance du PIB réel21(*). Ce facteur de risque est pris en compte dans le

modèle à travers la probabilité de défaut

conditionnelle22(*)

(conditionnelle à une mauvaise situation de l'économie).

La maîtrise de la signification statistique de la

formule de VASICEK devrait permettre de conforter l'intelligibilité de

ce modèle et celle de l'interprétation des résultats

obtenus.

1.2 Interprétation des

résultats obtenus :

De façon pratique, la première phase de la

construction de ce modèle a consisté à noter le

portefeuille de crédit et à ranger ces crédits dans des

classes de risques. En effet, selon Michel DIETSCH et al. (2003)23(*), la plupart des modèles

de risque de crédit passent d'abord par cette étape.

Ainsi, l'utilisation de la formule d'Altman nous a permis

d'établir, sur une base historique, que la BTD a un portefeuille

constitué en général de 67,85% de crédits

potentiellement sain et 32,15% de moins bonne qualité. En adoptant ce

modèle, la BTD devra actualiser ses chiffres en reprenant le même

calcul chaque année et en glissement annuel de manière à

prendre en compte les changements de l'environnement économique et leurs

effets sur les taux de défaut.

A l'issue de cette première phase, nous distinguons

donc deux types de portefeuilles : le premier noté A (67,85% du

portefeuille total) de meilleur signature et le second noté B (32,15% du

portefeuille total) de moins bonne qualité. Les probabilités de

défaut historiques sur les cinq dernières années sont

retracées dans le tableau N° 1. Si on prend par exemple la

société Alpha noté A, elle a une probabilité de 11%

de faire défaut au cours de la 2ème année et

une probabilité de 12% de faire défaut au cours la

4ème année. Le tableau ainsi obtenu nous a permis de

construire le tableau N° 2 pour les probabilités de défaut

cumulées, l'une des trois variables dans la formule de VASICEK (Q(T)).

Pour la lecture de ce dernier tableau, on peut prendre l'exemple de la

société Beta notée B : elle a une probabilité

de 44% de faire défaut sur une période de 3 ans depuis la mise en

place du crédit et une probabilité de 88% de faire défaut

sur une période de 5 ans depuis la mise en place du crédit. 44%

et 88% constituent des probabilités de défaut cumulées.

Ces défauts sont le plus souvent corrélés.

Les modèles classiques de gestion de portefeuille nous

enseignent que le risque est d'autant plus diversifié et minimisé

que la corrélation entre les différents actifs est nulle. Or,

dans la pratique, il n'existe pas de corrélation zéro (le risque

n'est jamais annihilé à 100%) et cette corrélation a

tendance à s'amplifier lorsque l'environnement économique subit

un choc. D'où la prise en compte de cette variable dans les

modèles de mesure du risque extrême. Dans la plupart des

modèles de risque de crédit, on suppose que les

corrélations entre défauts résultent de la

sensibilité des emprunteurs à des facteurs communs de risque.

Selon DIETSCH et al. (2003), la qualité d'un modèle interne de

risque de crédit repose, en effet, sur la qualité du calcul des

corrélations. Dans ce modèle, nous avons trouvé un

coefficient de corrélation de 94,08% (voir Chapitre 3, point 2.2). Cela

veut dire que lorsque l'économie subit un choc extrême, il y a

94,08% de chance que des défauts surviennent en même temps sur les

crédits qui constituent le portefeuille de la BTD.

La perte potentielle maximale sur un horizon d'un an au seuil

de confiance de 99,9% sera de 4 751,0837 MFCFA sur le portefeuille

noté A et de 2 257,7981 MFCFA sur le portefeuille noté B.

Si la crise que la BTD a connue au début des années 90 se

reproduisait aujourd'hui, les pertes potentielles maximales (la VaR totale) sur

le portefeuille des 50 plus gros crédits seront de 7 008,8818 MFCFA

(soit la perte totale sur les deux portefeuilles : 4 751,0837 MFCFA +

2 257,7981 MFCFA). Autrement dit, les pertes potentielles maximales sur ce

portefeuille de 15 606 MFCFA sont de 7 008,8818 MFCFA et ces pertes

seront dépassées avec une probabilité de 0,1% lorsque le

scénario de crise survient dans un horizon d'un an. Ces pertes sont

appelées pertes inattendues.

Ainsi, pour résister au choc induit par le

scénario sur le portefeuille noté A et sur le portefeuille

noté B, la banque doit mobiliser des fonds propres respectivement pour

des montants de 1 881,3739 MFCFA et 803,7761 MFCFA. Au total, les fonds

propres économiques requis pour faire face aux pertes potentielles

maximales sur les deux classes de portefeuilles s'élèvent

à 2 685,15FCFA (1 881,3739 MFCFA + 803,7761 MFCFA).

A la question de savoir si la BTD pourrait résister

à ce genre de choc, la réponse est oui (toutes choses