|

MEMOIRE DE RECHERCHE APPLIQUEE

Présenté et soutenu par

Imad BENLAHMAR

La finance islamique est elle un rempart à la

finance Conventionnelle face à la crise?

2010

Pilote de mémoire: Mr Yves RAKOTONDRATSIMBA

Sommaire

REMERCIEMENT

3

1- INTRODUCTION

4

2- CRISE

FINANCIÈRE

6

2-1- ORIGINE DE LA

CRISE

6

2-2- LES FAILLES DU

SYSTÈME

8

2-3- SORTIE DE LA

CRISE

9

3- LA FINANCE

ISLAMIQUE

13

3-1- LES FONDEMENTS

DE L'ÉCONOMIE ISLAMIQUE

13

3-2- LES SOURCES DE

LA SHARIA

14

3-3- PRINCIPES DE

LA FINANCE ISLAMIQUE

15

3-4- LE RÔLE

DU SHARIA BOARD

19

3-5- PRODUITS

FINANCIERS ISLAMIQUES

20

4- RECHERCHE

27

4-1-

MÉTHODOLOGIE

27

5- ANALYSE DES

DONNÉES

32

5-1- AVANTAGES ET

POTENTIELS DE LA FINANCE ISLAMIQUE

32

5-2- LES LIMITES ET

DÉFIS DE LA FINANCE ISLAMIQUE FACE À LA CRISE

35

APPENDIX

40

BIBLIOGRAPHIE

40

Remerciement

En préambule à ce mémoire, je souhaite

adresser mes remerciements les plus sincères aux personnes qui m'ont

apporté leur aide et qui ont contribué à

l'élaboration de ce mémoire.

Ce mémoire n'aurait jamais pu voir le jour sans le

soutien actif des membres de ma famille à qui je tiens à les

remercier personnellement

Je tiens à remercier dans un premier temps, toute

l'équipe pédagogique de l'INSEEC Paris et plus

particulièrement les professeurs de la majeure finance pour la

qualité des enseignements formations qu'ils m'ont offert durant mes

études.

Je tiens à remercier tout particulièrement mon

tuteur de stage Mr Yves RAKOTODRATSIMBA pour m'avoir suivi et conseillé

tout au long de la réalisation de ce mémoire.

Je souhaite également remercier les différents

interviewés et plus particulièrement Monsieur Adil MSATFA, pour

le temps qu'ils m'ont consacré tout au long de cette période de

recherche.

1-

Introduction

Le monde est depuis trois années sous l'emprise d'une

crise financière, la pire depuis celle de 1929. Ses effets se sont fait

sentir dans l'économie réelle et la mondialisation a

accéléré sa propagation en effet domino à travers

le monde entier. Cette crise, initialement axée sur des titres

financiers américains obsolètes, n'a pas cessé de

s'étendre. Ainsi, les bourses internationales ont essuyé des

pertes colossales, des piliers de la finance mondiale se sont effondrés

du jour au lendemain. Les pertes réelles ne sont pas encore

cernées par les autorités politiques et monétaires

mondiales. Pour limiter les effets de cette crise, plusieurs pays

développés ont adoptés des politiques

d'austérité, ce qui n'a pas empêché de connaitre une

quasi-faillite de certains états réputés solides du point

de vu économique.

En revanche, cette crise financière a eu le

mérite de mettre en évidence la fragilité du

système capitaliste face aux dérives spéculatifs et face

à la spirale de la dette. Le fort impact qu'a eu la crise

financière sur les économies des pays développés et

émergents a poussé plusieurs économistes et analystes

à se pencher sur les raisons de la crise, ses conséquences, ainsi

que les moyens qui doivent être mis en place afin d'éviter que

cela se reproduise.

A ce titre, la commission d'experts de l'ONU, réunie

à New York sous la présidence de Joseph Stiglitz, met en exergue

la nécessité vitale de réformer les principes qui

gouvernent les systèmes monétaires et financiers pour

éviter de nouvelles crises. Parmi les lignes directrices de cette

commission, une nouvelle porte a été ouverte pour s'inspirer des

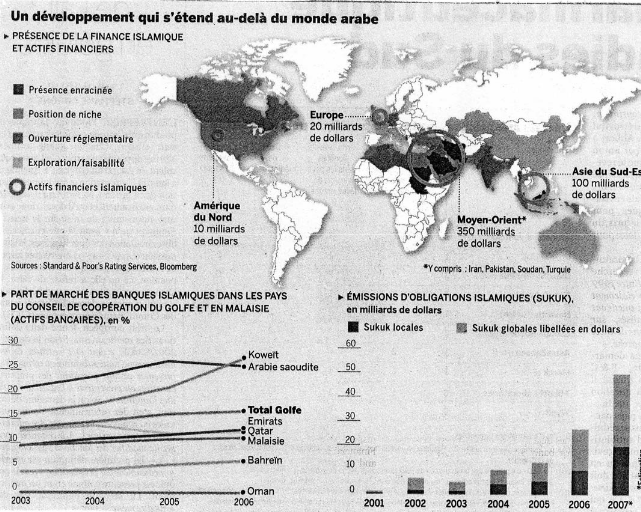

principes propres à la finance islamique. Ainsi, grâce à sa

remarquable ascension ces dernières années, le système

financier Islamique a particulièrement intéressé

l'ensemble des analystes économiques dans le monde. En effet, la finance

islamique est estimée, à l'horizon 2010, à près de

1000 milliards de dollars d'actifs, et sa croissance dans les cinq prochaines

années est annoncée comme deux fois plus rapide que celle de la

finance conventionnelle, autour de 15 % par an (financialislam.com, 2010).

Il s'agit d'un système de finance éthique, qui

se base sur des valeurs morales tirées du Coran et plus globalement de

la Sharia, la loi islamique. On compte parmi ses principaux fondements

l'interdiction de la pratique de l'intérêt, l'interdiction des

pratiques spéculatives, le principe de partage des profits et des

pertes, l'obligation de l'asset-backing ou encore l'interdiction d'investir

dans des sociétés dont les activités sont jugées

illicites dans l'Islam.

C'est dans le cadre de ce mémoire que nous allons

aborder la problématique de la crise financière, ses origines et

ses issues. Nous allons ensuite étudier les fondements de la finance

islamique. Le rapport tentera d'analyser les caractéristiques de ce

système et évaluer les possibilités de transposer quelques

uns de ses atouts positifs dans le système conventionnel pour lui donner

plus de crédibilité et de solidité face à

d'éventuelles crises dans le futur.

Ainsi, nous avons choisi pour sujet principal de ce

mémoire :

La dernière crise financière a

impacté le système bancaire de tous les pays

développés et émergents. Ses effets ont été

relativement limités dans quelques pays qui se basent principalement sur

un système financier islamique.

La Finance Islamique est elle un rempart à la

finance conventionnelle face à la crise?

L'intérêt de ce mémoire est de se demander

quelles contributions peuvent apporter la finance islamique au système

financier international. Ce rapport commencera par définir les aspects

de la crise financière à travers un rappel de

l'enchaînement des événements liés,

déclencheurs de cette crise. Il nous relatera une vue globale des

différentes faits d'actualités et analyses menées pour

comprendre l'origine de la crise et les issues possibles. Ensuite nous

aborderons le sujet de la finance islamique en décrivant ses principes

et les aspects qui ont contribué à son succès. Puis, nous

exposerons la méthodologie de notre recherche et le processus

d'échantillonnage relatifs aux interviews pour enfin élaborer les

résultats qui ont découlés de cette recherche sous forme

d'avantages et de limites de la finance islamique par rapport à la

finance conventionnelle, en particulier en période de crise. Pour

conclure ce rapport, nous présenteront une synthèse de cette

recherche avec les éventuels aspects à approfondir.

2- Crise financière

2-1- Origine de la crise

Les prémices de la crise financière actuelle ont

vu le jour au cours de l'été 2007. Un ralentissement de

l'activité économique conjugué à une hausse des

taux d'intérêt a contribué à l'augmentation du taux

d'endettement de ménages américains. En effet, l'injection

massive de crédits à des ménages à faible revenus,

qui a permis de booster les achats de biens immobiliers, a conduit à un

phénomène de bulle inflationniste (The subprime Crisis and House

Price Appreciation, Goetzmann, Peng, Yen, Mai 2009). Mais lorsque les

familles modestes se sont retrouvées dans l'incapacité de

rembourser leurs crédits, les banques n'étaient plus capables de

récupérer les fonds prêtés dans les tranches

« subprime », ce qui a causé de forts dommages aux

établissements financiers américains.

Pour amortir ces effets des crédits supbrimes, les

banques ont procédé à des opérations de titrisation

afin de rendre leurs prêts bancaires illiquides, par nature, en titres

négociables sur des marchés financiers. Ces titres qui

présentaient des rémunérations fortement prometteuses ont

séduits de nombreux fonds spéculatifs à travers le monde.

Ainsi une des causes qui a contribué à la propagation de la

crise, fut la découverte par les investisseurs de montages financiers

extrêmement risqués, ou plutôt de montages dont le risque

était impossible à évaluer (Philippe Jurgensen, La crise

morale qui a entrainé la crise financière ; 22/10/2008). Les

révélations des valeurs détériorées des

produits titrisés ont provoqué une contagion de cette crise

jusqu'en Europe et en Asie.

Toutefois, l'évènement majeur de cette crise qui

la fait basculer en crise systémique a été la faillite de

la banque d'investissement Lehman Brothers, en septembre 2008. Cette faillite a

accentué la crise de confiance entre les établissements. Les

banques refusaient par précaution de prêter de l'argent à

leurs clients ou même entre elles. Rapidement, certains

établissements bancaires ont manqué de liquidité et n'ont

plus été capables d'honorer leurs engagements financiers. Ces

banques n'ont plus eu de solutions pour réagir à ce manque de

liquidité que de vendre leurs actions et obligations en masse.

Ceci a eu un impact plus grave sur les bourses mondiales et

les valeurs boursières des banques qui ont connu des chutes brutales

entrainant avec eux les chutes des actions des entreprises dans les autres

industries. Ainsi, en une semaine, du 9 au 16 août 2007, les principaux

indices boursiers mondiaux ont connu des corrections brutales à la

baisse: « En Allemagne, Dax: - 4,42 % ; Aux Etats-Unis, Dow Jones: -

5,95 % ; Nasdaq: - 6,16 %; Au Royaume-Uni, FTSE 100: - 8,37 % ;Au Japon,

Nikkei: - 10,3 % ; Et en France, CAC 40: - 8,42 %» (Journal du net,

Crise économique et financière : causes et situation,

2010). C'est ainsi que la crise initialement bancaire s'est transformée

en crise également boursière.

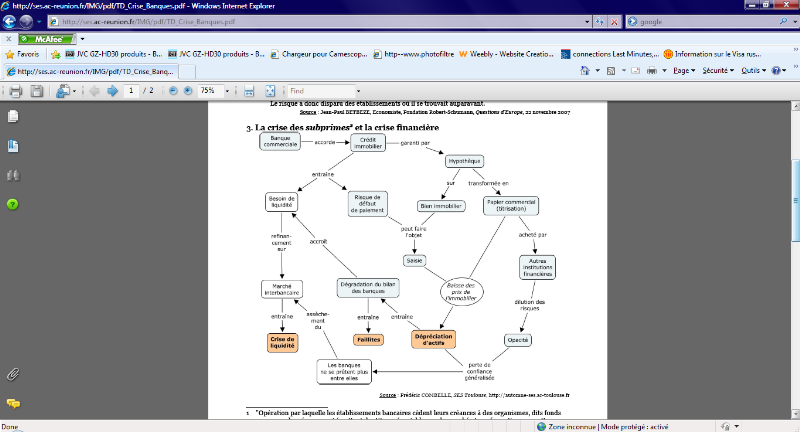

Le schéma suivant décrit l'enchainement des

effets liés à cette crise, et résume le lien entre le

système d'octroi du crédit, la crise de liquidité et les

faillites qui s'en sont suivies.

Frédéric Combelle, SES Toulousen,

http://automne-ses.ac-toulouse.fr

2-2- Les failles du système

Le système bancaire Américain a

été largement critiqué à la suite de la crise

financière mondiale, les analystes lui reprochent un libéralisme

laxiste et dénoncent l'opacité des transactions effectuées

par les plus grandes institutions financières Américaines. Mais

les critiques ne se sont pas limitées au système bancaire, elles

ont même été généralisées à

tout le système capitaliste qui a été qualifié par

plusieurs experts d'immoral. Ainsi, selon Jacques Tripon, responsable de la BFI

de BNP Paribas dans la région du Golfe, le subprime a mis en

évidence une absence de moralité et a démontré la

nécessité de renforcer plus d'aspects moraux et éthiques.

Mais le philosophe Français André Comte-Sponville trouve que

« le capitalisme ne peut être moral, ni contre la morale. Il

est tout simplement amoral ». En effet, l'économie de

marché est, par principe, favorable au développement, à la

concurrence et à la dérégulation.

D'autant plus que le système bancaire est soumis

à des règles prudentielles strictes qui sont censés

limiter la croissance de son bilan donc de ses activités, en

particulier, celle de monteur et distributeur de crédits. Mais ces

règles ont prouvé leurs inefficacités depuis quelques

années. Ainsi, bien avant la crise actuelle, le géant Enron

avait réussit à détourner le système de supervision

de la FED (Salim Lamrani, « Enron et Libéralisme »,

2009).

Les mêmes manques de transparence ont contribué

à la propagation rapide des effets de la crise actuelle. En effet, afin

d'accroître la capacité de crédit du système

bancaire, les organismes financiers ont eu largement recours à la

titrisation. L'utilisation massive de cette technique fait justement partie des

erreurs ayant été à l'origine de la crise selon le

prix Nobel J

oseph

Stiglitz qui a présidé la commission d'experts de l'ONU

relative à la crise hypothécaire. D'ailleurs, au travers des

multiples produits créés via cette technique, les banques

d'investissement, principalement américaines, ont pu développer

dans les années 2000 un véritable modèle de distribution

de crédits destinés directement à être revendus et

titrisés, tout ceci transitant via des véhicules non

régulés. La traçabilité de ces crédits

devenait difficile et le risque global très complexe à

évaluer. De plus, selon un rapport intitulé `La crise bancaire et

la régulation financière de Monique Bourven & M. Yves Zehr,

(2009), la crise résulterait d'un ensemble de comportements

délibérés de la part des acteurs. Le rapport

dénonce les excès d'une des activités financières,

en particulier le transfert du risque du prêteur à des

contreparties diversifiées.

En somme, c'est la conjugaison du recours massif à la

titrisation et la multitude des produits dérivés

créés à ce propos partout dans le monde, qui ont conduit

à une situation explosive, résultant du gonflement excessif des

engagements hors bilan sur un nombre limité de contreparties.

Plus largement, la commission

Stiglitz

souligne les responsabilités des différents protagonistes

responsables de la crise. En plus des emprunteurs et des institutions

financières qui ont négligé tous les signaux d'alerte, la

commission pointe du doigt également les agences de notation. Ces

dernières ont joué un rôle important de

quasi-régulation financière puisqu'elles ont pour fonction

d'évaluer les risques associés aux produits financiers, y compris

les plus complexes.

2-3- Sortie de la crise

Dés l'éclatement de la crise, plusieurs

économistes avaient prédit que la sortie ne serait pas si facile.

Ainsi, le thème de la sortie de crise à été

très discuté, et les avis des analystes ont varié selon d'

un côté ou de l'autre de l'atlantique. Les actions ont

également été différentes selon la période

de propagation de la crise. A cet effet, plusieurs économistes ont

très tôt appelé les organismes Américains à

adopter une régulation à l'européenne comme a notamment

préconisé Georges Hübner, professeur à HEC. Il

souligne dans son rapport « Quel capitalisme pour

demain ? L'innovation et la finance » que les initiatives visant

à exercer un meilleur contrôle sur le secteur financier doivent

avant tout résulter dans des mesures adéquates et que les actions

des différents autorités bancaires doivent être

coordonnées.

C'est justement en pompiers monétaires, que les banques

centrales américaine (FED) et européenne (BCE) ont

décidé à plusieurs reprises d'injecter des

liquidités dans le circuit monétaire afin de permettre aux

banques impactées de se renflouer, et ainsi envoyer le signal de

confiance aux opérateurs qu'elles sont prêtes à agir avant

que les risques ne se matérialisent. Mais malgré les

interventions coordonnées des différentes banques centrales,

plusieurs économistes ont prévenu que la solution ne sera pas

sans conséquence pour l'économie mondiale. Pour

l'économiste Français 2, le modèle capitaliste actuel est

autogéré et la crise actuelle fait seulement partie d'un cycle

périodique qui se résoudra par lui-même sans intervention

de l'état. D'ailleurs le fait que la monnaie injectée par les

banques centrales n'existe pas concrètement, favorise l'augmentation des

prix, l'inflation. De plus selon l'économiste canadien Bernard Elie, le

risque encouru, sur le moyen terme, était un resserrement de la

politique du crédit.

Le professeur d'économie à l'Université

de Paris Dauphine IX, Pascal Salin, a été du même avis et

dans son livre « Revenir au capitalisme pour éviter les

crises » (Mars 2010), il affirme que l'intervention des

autorités monétaires n'a fait qu'amplifier la crise. Selon lui,

cela ne se serait pas produit si les taux d'intérêts avaient

été librement fixés sur les marchés financiers sans

intervention arbitraire des autorités monétaires. Selon lui, la

réglementation empêche la régulation, et la

déréglementation est le meilleur moyen de rendre possible

l'autorégulation. A partir du moment où l'Etat intervient, on est

dans le domaine de l'immoralité, parce qu'on est dans le domaine de la

contrainte qui permet de porter atteinte aux droits légitimes d'autrui.

De ce fait, l'aspect moral et éthique a commencé

à prendre place dans les différents débats. Plusieurs

économistes ont affirmé que l'interventionnisme étatique

est immoral puisqu'en sauvant les établissements les plus mal

gérés de la faillite, on enracine l'idée que

l'irresponsabilité n'est pas grave et que l'Etat et les contribuables

seront là pour éviter la sanction de la faillite aux banques

privées mal gérées.

C'est pour cela que Georges Hübner préconise dans

son rapport de viser, en premier lieu, à ce que les produits et services

fournis fassent l'objet d'une meilleure compréhension par les parties

concernées. Il juge qu'une meilleure compréhension irait de paire

avec une responsabilisation accrue. Hübner précise également

que des techniques telles que la titrisation doivent être

analysées. Le compromis entre la contribution qu'elles apportent aux

objectifs de transformation d'échéance et d'allocation efficace

des risques entre les acteurs, et les dangers qu'elles occasionnent en cas de

manque de maîtrise des risques qu'elles induisent. Dans le même

sens, Bernard Elie affirme dans son livre « L'origine de la

crise » (Février 2009), que s'il n'est pas possible de

moraliser les banques de force, au moins les autorités politiques et

prudentielles peuvent jouer de tout leur poids pour recentrer leurs

activités sur le thème de l'intermédiation

financière et de la facilitation des investissements de

développement sur le long terme. Les gouvernements peuvent

également devenir des actionnaires de référence dans de

nombreuses institutions. A ce titre il leur est demandé de jouer un

rôle activiste afin de permettre, sans déroger à leur

responsabilité fiduciaire vis-à-vis des autres actionnaires, aux

banques de fournir des impulsions particulières dans des projets

orientés sur le long terme. De même, Joseph Stigliz retient qu'une

des grandes leçons de la crise financière est que l'Etat a un

rôle crucial à jouer dans le développement

économique, à la fois dans la prévention des crises

et dans la mise en oeuvre de mesures idoines permettant d'éviter de les

amplifier et de les transformer en dépression.

Et c'est toujours dans le sens de la moralisation du

système bancaire que des observateurs ont noté la

résilience particulièrement forte qu'ont démontré

quelques systèmes, dits « éthiques »,

à la crise financière. Ce fut particulièrement le cas de

la finance islamique. En effet, grâce à une véritable

traçabilité de ses transactions et du fait de son appartenance au

compartiment des finances prônant des valeurs morales et

éthiques. Elle a su jongler entre risque de spéculation et

risque systémique en jouant la carte de la sécurité.

D'ailleurs, Jamie Bowden, ambassadeur britannique de Bahreïn, trouve que

la finance islamique présente une alternative intéressante pour

les entreprises et que les britanniques doivent continuer d'intégrer

cette finance afin de devenir un partenaire de choix pour les investisseurs.

Selon lui, la finance islamique est un outil d'avenir. Cette même

idée a été reprise dans plusieurs ouvrages

économiques récents dont le livre intitulé «La

finance islamique, une solution à la crise »

coécrit par Olivier Pastré et Elies Jouiny, où ils

affirment que la Finance islamique pourrait être un système qui

éviterait une nouvelle crise des subprimes.

Du coup, la finance islamique commence à s'imposer

comme une alternative crédible au système actuel et qui

permettrait de présenter une protection contre les

dérives constatées avant et pendant la crise grâce

à ses valeurs morales et son sens de l'éthique. Ainsi, le

journaliste économiste Beaufils Vincent, directeur de la

rédaction du magazine Challenges, affirme qu' « ... au moment

où nous traversons une crise financière qui balaie tous les

indices de croissance sur son passage, c'est plutôt le Coran qu'il faut

relire que les textes pontificaux. Car si nos banquiers, avides de

rentabilité sur fonds propres, avaient respecté un tant soit peu

la Sharia, nous n'en serions pas là. ». Ainsi, selon ce

journaliste le principe Islamique qui stipule que l'argent ne doit pas produire

de l'argent, pourrait se traduire par le fait que tout crédit doit avoir

en face un actif bien identifié, et les produits toxiques qui

contribuaient largement à cette crise tels que les ABS et CDO seraient

interdits dans un système Islamique à partir du moment où

leur complexité dépasserait les systèmes de contrôle

mis en place.

3- La finance islamique

3-1- Les Fondements de l'économie Islamique

L'économie islamique désigne la pratique de

l'économie en accord avec les principes de la doctrine islamique. Elle a

été conçue au début du vingtième

siècle pour faire face aux idéologies communistes et

capitalistes, et avait pour but de libérer les économies des pays

musulmans du poids de l'exploitation et de l'oppression des forces coloniales

(financialislam.com, 2010).

Comme toute théorie économique,

l'économie Islamique aspire à atteindre un idéal de

société où les besoins humains fondamentaux sont

satisfaits, où les ressources sont utilisées de manière

optimale et où les richesses sont partagées équitablement

pour toucher toutes les classes sociales, et ceci sans trop limiter la

liberté individuelle ou créer des déséquilibres

macroéconomiques et écologiques continus.

Toutefois, les principes qui régissent le

fonctionnement d'un système économique islamique sont

différents de l'esprit des systèmes conventionnels. En effet, le

système Islamique se distingue principalement par ses dimensions morale

et religieuse dans la définition des problèmes

économiques, ce qui implique que les agents économiques ne

doivent pas considérer la profitabilité comme l'unique ni le

principal critère de prise de décision.

En conséquence, un système financier islamique,

tout en intégrant des objectifs de rentabilité et

d'efficacité, se doit de respecter l'ensemble des principes

éthiques de la Sharia. Ainsi d'autre paramètres sont à

prendre en compte lors de toute évaluation économique, ceux-ci

comprennent des objectifs tels que la fraternité humaine, la justice

socio-économique, la paix mentale, le bonheur, la famille, ou encore

l'harmonie sociale.

Bien que ce paradigme Islamique soit pratiquement impossible

à quantifier, l'application de la loi Islamique aux activités

économiques vise à apposer les règles de la Sharia sur les

opérations courantes relatives aux dépenses, à

l'épargne, à l'investissement, aux dons, etc. La structure

générale de ce système peut s'exposer en trois principaux

piliers qui sont, selon Muhammad Umar Chapra (1996) de la Banque Islamique de

développement:

1- Le principe de la double propriété.

2- Le principe de la liberté économique dans un

cadre limité.

3- Le principe de la justice sociale.

3-2- Les sources de la Sharia

Le terme « Sharia », qui

littéralement signifie en arabe « Le chemin à

suivre », désigne un système légal basé

sur l'éthique musulmane. Ce système fait figure de

référence juridique et indique la ligne de conduite dans tous les

domaines de la vie des musulmans, y compris le domaine économique. Les

deux principales sources de la Sharia sont :

· Le Coran : Le livre saint de

l'Islam rend compte du message de Dieu tel que révélé au

Prophète Mohammed (SAWS), il constitue la première source en

termes de loi. Tout élément tiré d'autres sources

juridiques doit impérativement être en totale conformité

avec la parole de Dieu dans le Coran.

· La Sounna : Ce terme englobe

l'ensemble des enseignements transmis par le Prophète Mohammed (SAWS)

via ses paroles, ses expressions, ses actes, et son approbation tacite.

Ces deux sources constituent les bases essentielles permettant

de déterminer la conformité de toute action avec les

règles et la finalité de la Sharia. Toutefois, la Sharia reste

ouverte aux possibles interprétions et développements. Ainsi nous

pouvons rajouter deux autres sources de la Sharia :

· L'Ijmaa : Dans sa dimension technique,

Ijmaa signifie le consensus des juristes musulmans sur un point de droit. En

pratique, l'Ijmaa fait office de preuve si aucun élément du Coran

ou de la Sounna ne permet de trancher sur un cas.

· Le Qiyass (raisonnement par analogie)

: cette technique consiste à affecter, sur la base

d'une caractéristique sous-jacente commune, la règle juridique

d'un cas existant trouvée dans les textes du Coran, de la Sounna et/ou

de l'Ijmaa à un nouveau cas dont la règle juridique n'a pas pu

être clairement identifiée. Ceci tout en restant fidèle

à l'esprit des sources traditionnelles du droit musulman.

3-3- Principes de la finance islamique

Ce qui distingue l'approche islamique des pratiques

financières conventionnelles est une conception différente de la

valeur du capital et du travail. Au lieu d'une simple relation

prêteur-emprunteur, le système financier islamique repose sur un

partage plus équitable du risque entre le prêteur et le

propriétaire d'entreprise (Haque Zia Ul, 1980). Cette pratique

découle de cinq piliers principaux sur lesquels se base le modèle

financier islamique: il s'agit de l'interdiction du Riba (usure),

l'interdiction du Gharar (spéculation) et du Maysir (incertitude),

l'exigence d'investissement dans les secteurs licites, l'obligation de partage

des profits et des pertes et enfin le principe d'adossement des investissements

à des actifs tangibles de l'économie réelle.

3-3-1. Interdiction de la Riba

Le terme « Riba » désigne, dans le

droit musulman, tout avantage ou surplus perçu par l'un des contractants

sans aucune contrepartie acceptable et légitime du point de vue de la

Sharia. Le Riba a deux formes principales:

· Riba-Al-fadl : Il s'agit de tout surplus

concret perçu lors d'un échange direct entre deux choses de

même nature qui se vendent au poids ou à la mesure.

· Riba-Annassia : Le surplus perçu lors

de l'acquittement d'un dû, dont le paiement a été

posé comme condition de façon explicite ou implicite dans le

contrat, en raison du délai accordé pour le règlement

différé. Riba-Annassia est le type le plus répandu

dans la société, notamment à travers les crédits,

des prêts et des placements proposés par les établissements

bancaires et les organismes de financement traditionnels.

Ce qui différencie le Riba de la vente d'un bien ou

d'un service, est que la contrepartie perçue n'est

considérée comme acceptable dans le droit musulman, que si elle

vise à compenser quelque chose de légitime, comme :

· la perte de valeur liée à l'usage

d'un bien (dans le cas de la location d'un bien),

· l'effort fourni pour la réalisation d'un

objet (dans le cas de la vente d'un bien produit par le vendeur),

· ou le travail accompli pour l'obtention d'un bien

matériel et le risque engagé dans sa prise en charge (dans le cas

de la vente d'une marchandise achetée à autrui).

Selon l'orientaliste français Jacques Austruy («

l'islam face au développement économique», collection

économie et humanisme, les éditions ouvrières. Paris 2006,

p.52.), la prohibition du Riba dans toutes ses formes semble être l'une

des conséquences de l'égalitarisme recherché dans la loi

musulmane. D'après lui, cette interdiction est fondée sur la

double affirmation que le temps appartient à Dieu seul et que l'argent,

en lui même, n'est pas productif. Ainsi, la Sharia interdit le retrait

par le prêteur d'un quelconque avantage de son prêt, sauf si cet

avantage est librement accordé par l'emprunteur après

remboursement du prêt et sans en constituer une condition tacite ou

explicite.

3-3-2. Interdiction du Gharar et du

Maysir

La Sharia exige également, dans les affaires et le

commerce, qu'il n'est pas permis de conclure de transaction qui renferme du

Gharar. Le Gharar peut être définit comme étant tout flou

non négligeable au niveau d'un des biens échangés et/ou

qui présente en soi un caractère hasardeux et incertain.

("Comprendre la finance islamique", Publication de la Cellule de Fiqh du Centre

Islamique de la Réunion, Avril 2008 - Édition spéciale).

C'est le cas notamment :

· lorsque la vente porte sur une marchandise qui

n'est pas déterminée de façon précise.

· lorsque la transaction est conclue sans que le prix

de la marchandise ne soit fixé de façon claire.

· lorsque la transaction porte sur une marchandise

déterminée que le vendeur ne possède pas encore.

· lorsque le transfert de propriété est

conditionné à un évènement hasardeux.

Ceci correspond en finance conventionnelle aux produits ou

transactions à terme caractérisés par une incertitude

évidente quant à leur réalisation, tels que les Futures,

les Swaps ou les autres produits financiers plus complexes comme les Subprimes.

De la même manière, le Sharia interdit les

transactions basées sur le Maysir. Etymologiquement, le Maysir

était un jeu de hasard, dans le domaine économique, il

désigne toute forme de contrat dans lequel le droit des parties

contractantes dépend d'un événement aléatoire.

Ainsi, chaque contrat doit avoir tous les termes fondamentaux (tels que

l'objet, le prix, les délais d'exécution et l'identité des

parties) clairement définis au jour de sa conclusion. Les juristes

musulmans encouragent par ailleurs fortement la satisfaction de toutes les

conditions préalables avant la signature du contrat. Ceci

différencie clairement les banques Islamiques des institutions de

prêt à intérêt, basées sur le principe que

l'on peut acheter sans payer et vendre sans détenir, ce qui alimente

constamment la spéculation et porte préjudice à la

stabilité du système bancaire.

Le risque calculé d'un investissement est

autorisé par la Sharia, en revanche l'interdiction des contrats à

terme impliquant le Gharar et le Maysir vient du fait que le risque de fausse

anticipation d'évolution des marchés pourrait remettre en cause

la réalisation de transactions basées sur l'incertitude, la

spéculation, ou même la détention délictuelle d'une

information privilégiée et préalable. Les juristes

musulmans justifient également la prohibition de ces transactions par la

nécessité d'orienter les fonds disponibles au financement de

l'économie réelle, au lieu de les laisser alimenter les bulles

financières vides de toute productivité et de richesse utile.

(Zerouali, 2009)

3-3-3. Interdiction des investissements

illicites

La Sharia exige également que tout musulman ne peut

traiter des biens jugés illicites ou Haram. En effet, il existe des

exigences quant à la nature de l'activité dans laquelle un

investissement demeure conforme aux impératifs moraux et religieux tels

que dictés par l'Islam. Ainsi, les

jeux de hasard, les

activités en relation avec l'

alcool, avec

l'élevage

porcin ou encore avec l'

armement,

avec l'

industrie

cinématographique suscitant ou suggérant la

débauche et les

activités liées à la pornographie en particulier

constituent des secteurs d'investissement prohibés dans l'Islam. On

retrouve ce principe d'exclusion dans la finance éthique en faveur du

développement durable et dans l'investissement socialement

responsable.

Du point de vue financier, les sous-jacents de tout type de

contrats doivent également être conformes à la Sharia.

Typiquement, dans le cadre d'une prise de participation sous la forme

d'actions, un certain nombre de secteurs dont les activités sont

considérées comme illicites sont à exclure de l'univers

d'investissement.

3-3-4. Principe du Partage de Profits et

de Pertes

La finance islamique est souvent qualifiée de «

participative », à partir du fonctionnement des contrats de

participation. Elle a mis en place un système basé sur le Partage

des Pertes et des Profits (appelé communément le principe des

« 3P »). Ce système permet d'associer le capital financier au

capital humain, et exige que la participation doit être fixée dans

une proportion et non par un bénéfice à la signature du

contrat.

Plus concrètement, un investisseur doit confier ses

fonds à un entrepreneur avec qui il partagera les

bénéfices en fonction de la performance de l'actif sous-jacent,

il devra également partager toute perte éventuelle avec cet

entrepreneur si celle-ci n'est pas due à une négligence ou une

faute grave de ce dernier. Ainsi le client d'une banque Islamique a

pratiquement un statut d'actionnaire dans les investissements liés

à ses contrats et son revenu prend la forme de dividende. C'est dans ce

sens que la finance islamique est considérée comme étant

liée au capital-risque et au private equity.

3-3-5. L' « Asset Backing »

Toute transaction financière doit être

sous-entendue par un actif pour être valide selon la Sharia. La

tangibilité de l'actif signifie que toute opération doit

être obligatoirement adossée à un actif tangible,

réel, matériel et surtout Détenu.

Ce principe de l'« Asset Backing » permet de

renforcer le potentiel en termes de stabilité et de maîtrise des

risques et rassure notamment quant aux problématiques de

déconnexion de la sphère financière à la

sphère réelle.

Le principe de la tangibilité des actifs est

également une manière pour la finance islamique de participer au

développement de l'économie réelle par la création

d'activité économique dans les autres domaines.

3-4- Le rôle du Sharia Board

La plupart des institutions financières islamiques et

des banques conventionnelles offrant des produits Islamiques disposent d'un

comité de conformité, appelé communément

« Sharia Board », qui établit de façon

indépendante les conditions de validité des transactions au

regard des règles et principes de la Sharia.

Ce comité est un organe collégial composé

en général de 4 à 7 oulémas (savants de la Sharia),

qui ont tous une compétence avancée en matière bancaire et

financière. Selon l'institution financière, les membres des

comités peuvent ne pas être permanents, et se réunir

périodiquement, afin d'examiner la conformité des produits et des

processus. Il est fréquent que des oulémas siègent aux

Sharia Boards de multiples institutions, et certains juristes de

renommée internationale font partie de plus d'une quinzaine de

comités.

Les oulémas du comité sont chargés

d'approuver les différentes opérations ou produits offerts par la

banque islamique. Ils examinent également en détail la structure

et la documentation juridique des transactions, ainsi que les

caractéristiques des produits qui leur sont soumis.

Le Sharia Board est un élément clé de la

structure d'une institution financière islamique. Par leur pouvoir, les

oulémas peuvent avoir une influence forte sur le développement

ces institutions qu'ils conseillent. Leur indépendance par rapport aux

dirigeants de la banque et leur autorité leur permettent de rejeter

toute transaction jugée contraire à la Sharia. En outre, le

comité peut être appelé à porter un jugement sur les

cas individuels qui lui sont soumis, visant à déterminer si des

demandes spécifiques des clients d'affaires sont acceptables à

l'institution.

Bien que l'ensemble des oulémas s'accordent sur les

grands principes fondamentaux de la finance islamique, quelques opinions et

interprétations avancées peuvent différer entre

différents Sharia Boards. Cela empêche l'harmonisation des

produits ou des procédures financières islamiques. En effet,

selon l'institution financière, certains requièrent une

adhésion stricte aux principes religieux, d'autres sont plus ouverts aux

exigences du marché. La nomination des oulémas dans les

comités religieux pourrait se révéler un des plus grands

défis à relever par la finance islamique.

C'est pour cette raison que dans des pays comme la Malaisie,

la Banque Centrale a créé un Sharia Board central qui statue sur

la conformité des produits financiers. En parallèle, chaque

institution peut avoir son propre Sharia Board, mais elle doit, en premier

lieu, se conformer aux normes édictées par ce Sharia Board

central. Aux pays du Golfe, la cohérence est assurée par le fait

que la plupart des Oulémas siègent dans plusieurs Sharia Boards

à la fois, et émettent par conséquent des fatwas conformes

à travers les différentes institutions financières.

3-5- Produits financiers Islamiques

Dans le paragraphe précédent, nous avons vu les

bases sur lesquels repose la finance islamique. Nous allons voir dans cette

partie les différents mécanismes juridico-financiers que les

banques islamiques et les filiales islamiques des banques conventionnelles ont

développé pour rester dans la légalité islamique.

En effet, la mobilisation et l'emploi des capitaux dans la finance islamique

reposent sur des concepts juridiques différents de ceux des banques

traditionnelles (Muhsin Muhammad, 1981). Au cours de son

développement, la finance islamique a créé plusieurs

instruments afin de satisfaire les besoins de leurs clients. Certains de ces

instruments sont des constructions arabes préislamiques

développées à l'origine pour les besoins des

villes-états marchandes déjà citées.

Compte tenu du nombre de contrats existants aujourd'hui, nous

avons décidé d'évoquer les contrats les plus

utilisés et les plus connus dans le secteur de la finance islamique.

Ceux-ci ont joué un rôle prépondérant dans

l'évolution croissante de la finance islamique.

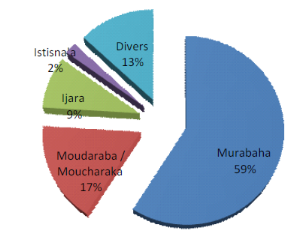

Pour cela, nous devons dissocier les instruments dits

« participatifs » qui comportent la Murabaha, la Mudaraba

et la Musharaka et les instruments dits « de financement »

qui regroupent les contrats tels que l'Ijara et l'Istisna. Ce graphique nous

permet d'avoir un aperçu de la tendance des contrats utilisés

dans ce secteur.

Répartitions des actifs islamiques selon le type

de produit, Rapport moral sur l'argent dans le monde (2005),

Association d'Economie Financière.

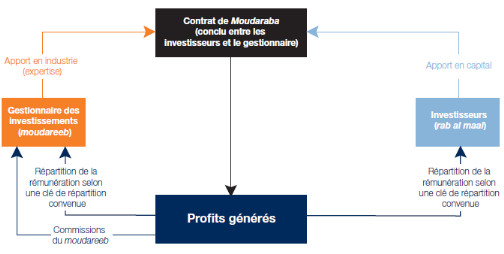

3-5-1. Mudaraba

La Mudaraba est une technique de financement utilisée

par les banques islamiques. La banque joue le rôle de l'investisseur

(Rab el Mal). Elle s'engage à financer intégralement le projet.

En contrepartie, l'entrepreneur (Moudarib) doit assurer la gestion du projet.

La rémunération est fondée sur un pourcentage de

bénéfices de l'entrepreneur fixé à l'avance. Les

pertes éventuelles doivent être supportées par le seul

bailleur de capitaux. Le chef d'entreprise renonce à une

rémunération variable de son travail. Aujourd'hui, la Mudaraba

peut s'appliquer à diverses activités économiques.

Principe de Mudaraba, Herbert Smith (2009), le guide de la

finance islamique .

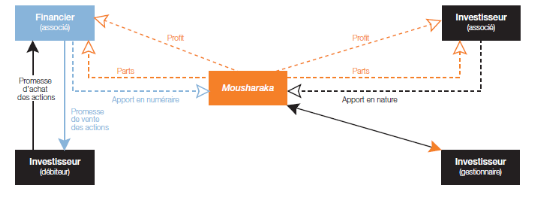

3-5-2.

Musharaka

La Musharaka est un contrat entre la banque et le client en

vertu duquel la banque et le client apportent chacun des capitaux en vue d'un

projet spécifique. Les partenaires apportent les fonds, mais seul un

d'eux, dispose de la charge de la gestion du projet.

Les conditions de partage des profits sont

prédéfinies. La répartition des bénéfices

réalisés est au prorata. Le remboursement obéit à

un tableau d'amortissement qui comprend, outre le capital principal, les

bénéfices tirés par la banque pour cette opération.

Les pertes sont partagées en fonction de l'apport en capital investi.

Principe de Musharaka, Herbert Smith (2009), le guide de la

finance islamique

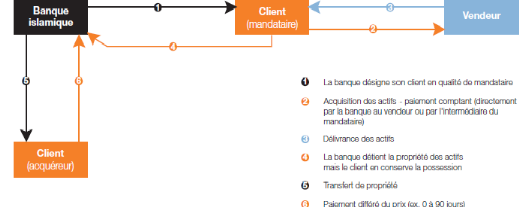

3-5-3. Murabaha

La Murabaha est contrat de vente, entre un vendeur et un

acheteur, par lequel ce dernier achète les biens requis par un acheteur

et les lui revend à un prix majoré. Les bénéfices

(marge bénéficiaire) et la période de remboursement

(versements échelonnés en général) sont

précisés dans un contrat initial. Cela permet à un client

d'acquérir un bien sans contracter un emprunt avec

intérêt. Les conditions de vente telles que la marge

bénéficiaire pour le vendeur ou les détails de

remboursement des échéances sont prédéfinies entre

les différentes parties.

Principe de Murabaha Herbert Smith (2009), le guide de la

finance islamique

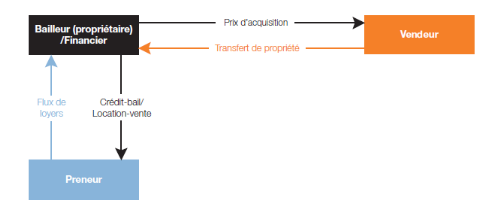

3-5-4. Ijara

L'Ijara est un mode de financement à moyen terme par

lequel la banque achète des machines et des équipements puis en

transfère l'usufruit au bénéficiaire pour une

période durant laquelle elle conserve le titre de

propriété de ces biens. L'Ijara est l'équivalent

du contrat crédit-bail. Toutefois, il y a quelques

différences qu'il convient de souligner. Ce qui le diffère du

crédit bail, c'est l'absence de pénalité en cas de non

paiement mensuel ou en cas de retard car les pénalités qui

surviendraient pour ces motifs seraient considérées comme des

intérêts, or la finance islamique réfute ce

procédé. Les conditions de contrat sont

prédéfinies, en cas de modification d'une des conditions,

même avec l'accord des deux parties, un nouveau contrat doit être

réalisé avec les nouvelles conditions.

Principe d'Ijara, Herbert Smith Herbert Smith (2009), le

guide de la finance islamique

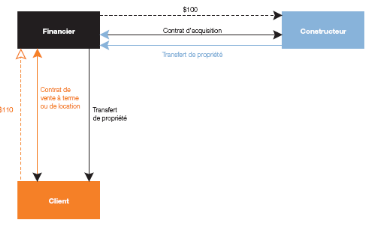

3-5-5. Istisna

L'Istisna est un moyen de financement progressif. C'est un

contrat de fabrication (ou de construction) au terme duquel le participant

(vendeur) accepte de fournir à l'acheteur, dans un certain délai

et à un prix convenu, des biens spécifiés après

leur fabrication (construction) conformément au cahier des charges. En

effet, le vendeur s'engage à fournir dans un délai précis

et à un prix convenu préalablement le bien immobilier selon les

conditions émises lors de l'élaboration des cahiers de charges.

En contrepartie, l'acheteur s'engage à payer le vendeur en fonction de

l'avancée des travaux.

Principie d'Istisna, Herbert Smith (2009), le guide de la

finance islamique

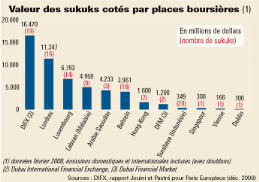

3-5-6. Sukuk

Le Sukuk est l'équivalent islamique d'une obligation

où l'intérêt devient un profit prévu à

l'avance à risque quasi-nul. Cette forme d'obligation est

particulièrement utilisée pour les financements immobiliers.

Le Sukuk permet de rémunérer un placement en

évitant l'usage de l'intérêt. L'investisseur possède

une part de propriété dans un actif sous-jacent. En

échange, celle-ci lui assure un revenu. Pour cela, la

société émettrice doit repérer les actifs

destinés à la vente afin de les proposer aux investisseurs

Sukuk. Cette opération se réalise avec l'intervention d'une

société ad Hoc. Les investisseurs percevront alors l'usufruit de

ces actifs en fonction du prorata de leur investissement. Les risques de cette

opération sont partagés. Les investisseurs supportent les risques

de crédit de l'émetteur et les risques liés aux actifs

sont supportés par la société ad Hoc. La

particularité des Sukuk est qu'elles peuvent être cotées et

notées en fonction du marché cible.

4-

Recherche

4-1-

Méthodologie

En raison de la complexité de la recherche, des

dimensions à la fois économique et sociologique, le choix d'une

approche qualitative du terrain a été privilégié.

La démarche triangulée suivante a été ainsi

appliquée au cours de l'année 2010 :

· La revue de littérature a permis de cerner la

problématique de la recherche;

· Une sélection puis une première

consultation (par des entretiens individuels d'environ 40 minutes) d'un panel

de douze experts (des consultants bancaires relevant des banques

différentes, des journalistes économistes ) ont permis de

sélectionner les cas à tester auprès des experts;

· Ces cas ont été préalablement

étudiés à partir des différents matériaux

secondaires (rapports annuels, analyses, articles, sites internet)

référencés dans la bibliographie, suivant l'approche

préconisée par Miles & Huberman.

· Les verbatims des entretiens ont

été indexés et exploités par des analyses de

contenu, qui ont permis de dégager les avis des professionnels

La finance islamique est elle un rempart à la finance

conventionnelle ? Pour répondre à cette

problématique, nous avons dû réaliser une analyse

qualitative auprès des différents acteurs. Le choix d'analyse

qualitative se justifie par la nature même du sujet qui ne

nécessite pas de statistique ni de réponse ferme. En effet, le

but de notre étude est d'analyser les différents points de vue

sans forcément trancher d'un côté ou de l'autre.

Pour cela, nous avons dû concevoir un entretien qui a

été utilisé en tant qu'instrument de mesure. Nous avons

eu recours à des entretiens semi directifs. Avant les entrevues, nous

avons pris le soin de préparer une trame qui nous servait de guide pour

les entretiens avec les principaux intéressés. Cela dans le but

d'obtenir des informations profondes ainsi que des avis de chaque

interviewé selon le contexte professionnel, géopolitique et

académique.

4-1-1. Etape 1 : Définir ce que

l'on cherche

Dans un premier temps, nous avons commencé par

définir le thème de nos entretiens. Le but des entretiens

était de tenter de dégager un point de vue de ces professionnels

sur les différents thèmes qui nous semblaient importants.

4-1-2. Etape 2 : Définir les

sources de données

· Qui interroger ?

Compte tenu de la complexité du sujet, nous avons

choisi de cibler des personnes qui avaient des connaissances dans le domaine de

l'économie et de la finance. La cible de nos entretiens était des

académiciens et des professionnels qui exercent dans le domaine de la

finance islamique ainsi que des journalistes économistes étant

experts dans la finance islamique.

· Combien de personnes interroger ?

Nous avons pu réaliser 12 entretiens semi-directifs. 50

% de nos entretiens étaient téléphoniques, 25%

étaient par conversation textuelle (chat) et 25 % étaient des

entretiens physiques.

|

Position

|

Pays

|

Type d'interviews

|

Durée de l'interview

|

|

Acteur1

|

Consultant en finance

|

France

|

Direct

|

1H

|

|

Acteur2

|

Professionnel Bancaire

|

France

|

Direct

|

40 MIN

|

|

Acteur3

|

Auditeur en Banque

|

France

|

téléphone

|

45 MIN

|

|

Acteur4

|

Professeur Chercheur

|

France

|

Direct

|

30 MIN

|

|

Acteur5

|

Gestionnaire de fonds Islamiques

|

Dubai

|

chat

|

|

|

Acteur6

|

Contrôleur de produits Islamiques

|

Dubai

|

chat

|

|

|

Acteur7

|

Professeur de finance islamique

|

Malaisie

|

téléphone

|

|

|

Acteur8

|

Gestionnaire de fond

|

Qatar

|

téléphone

|

20 MIN

|

|

Acteur9

|

Banquier

|

Maroc

|

téléphone

|

35 MIN

|

|

Acteur10

|

Journaliste économiste

|

Algérie

|

téléphone

|

40 MIN

|

|

Acteur11

|

Professeur enseignant

|

Royaume-Uni

|

chat

|

50 MIN

|

|

Acteur12

|

Consultant en finance

|

Royaume-Uni

|

téléphone

|

15 MIN

|

4-1-3. L'Entretien-Etape 3 : Elaborer le

Guide d'Entretien

Compte tenu de l'identité des interviewés, nous

avons dû réaliser un guide d'entretien en deux langues : en

français et en Anglais. Avant les entretiens, nous avons

décidé d'élaborer un guide d'entretien afin de faciliter

la collecte de données car il est bon de rappeler qu'il est difficile de

recueillir des données lors d'un entretien

téléphonique.

Nous avons choisi délibérément de diviser

notre entretien en quatre parties

· La tendance de la finance islamique aujourd'hui

· L'intégration de la finance islamique dans le

système financier occidental

· La finance islamique, une solution

alternative ?

· Les limites et défis de la finance

islamique ?

Il convient de préciser que dans chaque thème,

nous avons conçu des questions afin de diriger l'interviewé

à répondre à nos questions sur les thèmes qui nous

semblaient primordiaux à la réalisation de notre étude.

4-1-4. L'Entretien-Etape 4 : Contacter

les individus à interroger

Après avoir réalisé le travail

préparatoire de nos entretiens, nous devions réaliser une

prospection afin de contacter les personnes cibles à notre étude.

Nous avons eu la chance d'avoir l'opportunité de réaliser un

entretien semi directif avec un jeune diplômé (IIBI). Nous avons

donc rencontré cette personne lors d'un forum sur un site oumna.com

dédié à la Finance islamique. Lors d'un échange

téléphonique, nous avons pu convenir d'un rendez-vous pour

évoquer le thème de mon mémoire. A la suite de ce

rendez-vous, il nous a donné des contacts téléphoniques et

emails des personnes qui seraient susceptibles de nous aider. La plupart

d'entre eux étaient des anciens enseignants qu'il avait

côtoyé durant sa formation. Cette aide nous avait

été bénéfique car elle nous avait permise de

décrocher quelques entretiens téléphoniques. Par la suite,

nous avons fait des recherches sur les sites des universités

britanniques afin de contacter d'éventuels professeurs.

4-1-5. L'Entretien- Etape 5 : La

Conduite de l'Entretien

Pour mener à bien un entretien semi directif, il

convient de prendre en compte quatre points essentiels :

· La « Programmation temporelle

»

Les entretiens ont été à 50 %

téléphoniques en raison de la distance qui nous séparait

de nos interlocuteurs. La durée moyenne de nos entretiens était

de 40 minutes excepté pour le premier entretien qui a duré

beaucoup plus que ce qui était prévu.

· L'Environnement Matériel et

Social

Notre entretien physique s'est déroulé dans le

bureau de l'interviewé à 21h00. Nous avons fixé cette

entrevue à cette heure ci car l'intéressé n'était

disponible qu'à ce moment. Il est à noter que c'était

pendant la période de diffusion des comptes 2009 des

sociétés et que son emploi du temps était chargé.

Nos entretiens téléphoniques et les

conversations par texte avaient lieu le soir car les professionnels et

académiciens ne pouvaient se libérer qu'à ce moment.

· La Distribution des

Acteurs

Nos interlocuteurs étaient des professeurs

d'universités portant le titre de docteur ou des professeurs titulaires

d'un PhD ainsi que des professionnels spécialisés dans la Finance

islamique ainsi que des journalistes économistes.

Afin de faciliter nos entretiens, nous avons dû

mentionner lors de nos conversations téléphoniques l'objet de

notre prise de contact.

· Le cadre contractuel

Après avoir fait les présentations, nous avons

dû présenter les motivations de notre appel. Nous mentionnions

à chaque appel que nous menions une enquête dans le cadre d'un

projet de recherche réalisé au sein de l'INSEEC, en expliquant

que les résultats seront intégrés dans des études

de cas à but pédagogique, dans des ouvrages, des cours voire des

articles de recherche publiés dans des revues académiques ou

présentés dans des conférences.

5-

Analyse des données

A la suite des séries des entretiens effectués,

les différents acteurs ont souligné un ensemble d'avantages

liés à la finance islamique. Ces avantages pourraient permettre

de représenter une alternative fiable à notre système

actuel, en particulier en période de crise.

5-1- Avantages et

Potentiels de la finance islamique

5-1-1. La finance islamique basée

sur des valeurs éthiques

La finance islamique connaît un essor sans

précédent en raison de l'augmentation de la sensibilité

des musulmans qui sont à la recherche de services financiers conformes

aux principes islamiques. Aujourd'hui, l'Islam est la religion qui croit

le plus vite dans le monde. Ajoutés à cela, les problèmes

géopolitiques (Stigmatisation des musulmans avec l'attentat du World

Trade Center, les tensions Israélo-palestiniennes, la Guerre d'Iraq),

ont accentué l'antagonisme des musulmans envers le système

capitaliste. Acteur 1 n'a pas hésité à employer le terme

« boycotter » pour montrer le changement comportemental

d'une partie de la population qui ne veut plus utiliser les services issus des

banques conventionnelles. Il constate : « qu'il y a

actuellement une forte demande d'un grand nombre de musulmans qui recherchent

des services financiers qui sont conformes à leurs

croyances ». Toutefois, la finance islamique n'est pas exclusivement

réservée aux pays musulmans et aux musulmans. Acteur 11 nous le

rappelle dans l'entretien : « Malgré le fort

intérêt des musulmans pour la finance islamique, il ne faut pas

négliger les non musulmans qui sont très intéressés

par la valeur morale et les garanties moins risquées que prônent

la finance islamique à l'inverse de la finance conventionnelle. Les

investissements ne doivent avoir lieu que dans des activités

jugées licite « Hallal ». Le Royaume-Uni en ait le

parfait exemple. Aujourd'hui, les banques islamiques britanniques ont

enregistré une hausse de la clientèle non musulmane ».

La finance islamique est souvent associée à la

finance éthique. En effet, la finance islamique est basée sur la

Sharia. Dans les entretiens que nous avons eu, les interviewés ont

commencé à rappeler les valeurs qui caractérisent l'Islam.

Acteur 6 nous a expliqué à travers ce passage ce que l'Islam

attend de ses croyants « Un musulman qui respecte la sharia ne doit

pas être obnubilé par la recherche de profits. Il doit être

fort moralement et matériellement pour atteindre les valeurs de sagesse

et de pitié comme le recommande la loi islamique ». La sharia

propose un modèle de responsabilité sociale des entreprises.

L'homme doit trouver un équilibre entre son but personnel et

l'intérêt des autres personnes. Acteur 9 nous a rappelé

durant notre entretien l'origine de cette initiative : « Au

cours du 14ème siècle, le savant Al Shatibi avait

démontré que la licité ou non d'une action ne pouvait

être appréciée par un Homme. La décision doit

être prise selon les cadres de la loi islamique : la

Sharia ». Cependant, lors de notre entretien avec Acteur 6, il a tenu

à nuancer la définition de la finance islamique en tant que

finance éthique. Beaucoup de professionnels caractérisent la

finance islamique en tant que finance éthique. Il la perçoit

différemment : «Je dirai plutôt que la finance islamique

c'est l'éthique musulmane incorporée dans la

finance. »

Le livre écrit par Michel Dion confirme les valeurs

morales et éthiques de la finance islamique : « Les

musulmans doivent chercher à gagner des surplus, dans la mesure

où ils ont reçu des talents à faire fructifier. Mais les

surplus doivent être utilisés non pas pour

l'élévation de soi, mais pour des buts socialement responsable

qui plaisent à Allah »

5-1-2. Une finance rassurante

La finance islamique représente une technique de

financement fondée sur la participation. Le principe des « 3

P » (Partage des Profits et des Pertes), comme l'a souligné

acteur 10, est fondamental dans les opérations bancaires islamiques. Il

poursuit : « lorsque vous prenez la technique de la Musharaka,

la banque et l'entrepreneur vont s'associer à un projet. Les profits et

les pertes éventuels seront partagés au prorata du montant

investi entre les deux parties »

Les interviewés ont tous sans exception rappelé

les principes de la finance islamique qui diffèrent de la finance

conventionnelle comme le système de partage de profits et pertes. En

effet, les banques interviennent dans une relation de partenariat avec un

entrepreneur. Les banques ont une responsabilité importante dans la

gestion des fonds. Acteur 7 compare le mode de fonctionnement des deux

finances : « les banques islamiques vont accompagner les

entrepreneurs à maximiser la rentabilité économique du

projet alors que les banques dans la finance conventionnelle ne prennent aucun

engagement et ne se soucient pas de la retombée du projet, une fois le

prêt accordé ». En utilisant les principes de la

finance islamique en lieu et place de notre système financier actuel,

nous n'aurions pas connu de crise de « subprimes ». Acteur

8 a déclaré durant notre entretien : « Si notre

système avait été basé sur les principes de la

finance islamique, nous n'aurions pas connu de crise des subprimes »

pour la simple raison que celle-ci est intervenue en raison de l'octroi de

prêts immobiliers à des ménages surendettés qui

n'étaient pas solvable. Or avec la finance islamique, nous n'aurions pas

octroyé ces prêts »

Certes en appliquant la finance islamique, les interlocuteurs

et les professionnels s'accordent à affirmer que n'aurions pas connu de

crise des subprimes. Outre les valeurs éthiques et morales que

dégage la finance islamique, elle joue un rôle important dans le

fonctionnement et/ou dans le développement d'une économie.

5-1-3. Le rôle important de la Finance islamique dans

le fonctionnement d'une économie

En effet tout crédit que la finance islamique octroie

aux particuliers doit être adossé à des actifs réels

et tangibles. En effet, les banques islamiques financent des opérations

liées à l'économie réelle. Contrairement à

la finance conventionnelle, les banques islamiques interviennent dans des

opérations où la notion du risque est très limitée.

Ce point là a été souligné par tous nos

interlocuteurs : « les banques islamiques financent des

activités où l'argent ne peut être utilisée que pour

financer l'économie réelle. A l'inverse, les banques

conventionnelles peuvent être tentées à se lancer dans des

procédures complexes basées sur des actifs non

tangibles ». En finançant toute opération liée

à une économie réelle, la finance islamique participe

activement au développement de son environnement. Deux interlocuteurs

soulignent les bienfaits de cette pratique qui se traduit par une croissance

économique : « En réalisant des opérations

sur l'économie réelle, cela va stimuler l'économie en

créant des emplois et dégager des liquidités »

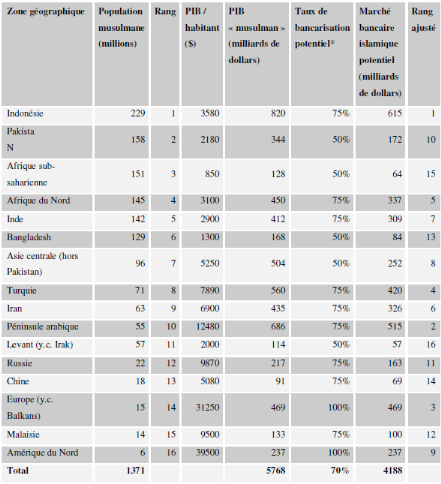

5-1-4. Potentialités face à la crise

Le mot « liquidité » a

été employé à maintes reprises par les

interlocuteurs pour évoquer la potentialité de la finance

islamique dans l'économie mondiale. L'instauration d'un système

de finance islamique sera bénéfique pour tout Etat car elle

pourra attirer indirectement des investisseurs en provenance des pays du Golfe.

Ils ont la particularité de posséder des portefeuilles

conséquents et liquides. Il y a des liquidités abondantes

en provenance des monarchies du Golfe. Acteur 12 nous précise l'origine

de leurs intérêts : « l'argent qu'ils

génèrent provient du pétrole or ils sont conscients que le

pétrole n'est pas éternel. Ils souhaitent préparer

l'après-pétrole et sont sensibles aux opportunités que la

finance Internationale peuvent leur offrir. Cela fait les affaires des Etats

occidentaux qui sont en mal de liquidités »

La finance islamique ressort quatre avantages (finance

éthique, non spéculative, basée sur l'économie

réelle et la potentialité de ses investisseurs) qu'il faut

prendre en considération. 7 interviewés sur 12 n'ont pas

hésité à qualifier la finance islamique comme

« une alternative à la finance conventionnelle ». De

plus, lors de la conférence de Paris sur la finance islamique, le

gouverneur de la banque de France, Christian Noyer, appuie la thèse

citée par les sept interviewés en soulignant que la finance

islamique pourrait être une solution intéressante à la

finance conventionnelle et la qualifie comme « une finance

alternative intéressante ». Néanmoins, cinq

interviewés ont tenu à relativiser les avantages que peut

procurer la finance islamique dans notre système. Cette dernière

est certes une alternative intéressante mais le plus dur reste à

venir. Pour pouvoir s'implanter durablement dans le monde, la finance islamique

doit améliorer quelques points défaillants pour prétendre

à être une alternative fiable.

5-2- Les limites et

défis de la finance islamique face à la crise

Malgré l'engouement qu'ont montré nos

différents interviewés par rapport à l'essor de la finance

islamique et ses potentiels face à d'éventuelles crises, ils ont

tous tenté de relativiser ce succès en le plaçant dans son

contexte d'une industrie relativement jeune. En effet, bien avant la crise des

subprimes, la finance islamique a déjà été

confrontée à quelques crises financières graves comme

celles de « Dubaï Islamic Bank » en 1998 et de

« Ihlas Finans » en Turquie en 2001. Mais c'est la

récente crise qui, paradoxalement en permettant une meilleure exposition

de la finance islamique dans le monde, a mis en évidence un ensemble de

limites qu'elle doit surmonter pour assurer une croissance durable et

prétendre concurrencer la finance conventionnelle dans le futur.

À juste titre, plusieurs intervenants ont

exprimé quelques inquiétudes quant à la capacité de

la finance islamique à supporter sa montée en puissance tout en

gardant son authenticité et en restant fidèle aux principes qui

ont fait son succès jusque là. Nous pouvons catégoriser

les inquiétudes généralement exprimées dans quatre

différentes dimensions : Les barrières socioculturelles, Les

barrières légales et réglementaires, Le déficit en

ressources humaines et Les challenges liés à la structuration du

système pour lui donner une crédibilité plus large.

5-2-1. Barrières

socioculturelles

Le premier obstacle qui freine l'expansion de la finance

islamique vient de sa propre appellation. En effet, si pour une partie des

musulmans le mot « Islamique » pourrait être un

facteur qui les attire dans le choix de l'orientation des décisions

financières, une autre partie de musulmans refuse de lier la religion

à des transactions commerciales que la perversité de l'argent

pourrait salir, et n'acceptent pas l'utilisation de l'Islam comme un «

argument publicitaire » permettant de promouvoir un produit. Ainsi un de

nos interlocuteurs a affirmé que plusieurs clients potentiels des

banques Islamiques se posent la question si la finance islamique est vraiment

islamique ou bien est ce justement une composante de façade grâce

à « un mécanisme revu et corrigé d'un marketing

occidental islamisé pour l'occasion ».

A ce sujet, Acteur 3 considère que la réussite

de la finance islamique est le fruit d'une savante ingénierie

financière qui a pu trouver des produits conformes aux principes de

l'Islam pour remplacer tous les instruments de placement classique. Mais sans

la dimension éthique qu'était censée revêtir la

finance islamique, toutes les valeurs prônées par la Sharia auront

perdu tout leur sens.

De plus, dans quelques pays musulmans comme en Afrique du Nord

où l'interprétation religieuse est moins conservatrice qu'au

moyen orient, et où le modèle bancaire conventionnelle s'est

imposé historiquement, les banques Islamiques n'ont toujours pas

réussi à s'imposer. Ces institutions devront faire un plus grand

effort pour baisser les coûts élevés de leurs produits

islamiques pour convaincre les clients de ces pays à se convertir au

modèle financier Islamique.

De même, tous nos interlocuteurs ont admit une

possibilité de réticence de la part de clients ou d'investisseurs

qui ne seraient pas prêts à suivre un modèle se basant sur

des règles morales et non juridiques. Cet état des choses est

particulièrement vrai dans des pays Européens comme la France. En

effet, en l'absence de règles et standards universels, la finance

islamique continuerait à présenter un risque

supplémentaire lié aux avis religieux de membres de Sharia Boards

qui ne sont généralement pas originaires de ces pays et qui

peuvent ignorent la réalité du contexte économique

occidental.

5-2-2. Incertitudes et contraintes

réglementaires

L'univers de la finance islamique est

caractérisé par une extrême diversité. En effet,

l'Islam est, par nature, une religion où la jurisprudence a un

rôle fondamental. De part la diversité des courants de

pensée qu'il regroupe, les interprétations proposées dans

la mise en oeuvre des différentes transactions peuvent être plus

ou moins souples. Par exemple, des pays comme l'Arabie Saoudite se montrent

plus rigides dans l'application des normes éthiques de l'Islam, alors

que des pays comme la Malaisie ont une application de la finance islamique qui

est beaucoup plus « libérale ».

Mais il existe également des dissimilitudes à

l'intérieur des différentes régions et courants. Ainsi,

l'Iran et le Soudan ont entièrement islamisé leur secteur

financier depuis des années alors que le sultanat d'Oman a toujours

interdit la finance islamique et qu'au Maghreb des autorités religieuses

ont émis des fatwas qui justifient, à certaines conditions,

l'utilisation de taux d'intérêt, gommant un peu plus les

différences entre finance islamique et finance conventionnelle.

Toutefois, mes interviewés affirment que certaines

règles sont progressivement assouplies comme ce fut le cas des Sukuk,

créées dans les années 70 en Malaisie, et dont le

mécanisme de fonctionnement a été, dans un premier temps,

vivement condamné par les autorités des pays du Golfe pour

être, par la suite, très largement adopté par ces

mêmes pays. D'ailleurs Acteur1 a noté qu'à l'inverse, les

contrats d'assurance conventionnelle ont été acceptés dans

le passé dans la mesure où il n'y avait pas encore

d'équivalents islamiques. Mais depuis l'émergence des assureurs

du Takaful, plusieurs autorités réglementaires se sont mises

à convertir progressivement leurs systèmes d'assurance vers un

système Islamique.

Les tentatives d'homogénéisation des

règles de conformité à la Sharia sont d'autant plus

importantes qu'actuellement le cadre réglementaire des banques

islamiques est différent d'un pays à l'autre. Ainsi, les banques

du Qatar et des Émirats Arabes Unis, peuvent ouvrir des agences ou

filiales islamiques, alors que les banques conventionnelles du Koweït

n'ont pas le droit d'offrir de produits islamiques. Depuis cette année,

20% des actifs bancaires de chaque banque Malaisienne est censé

être conforme à la Sharia, alors que l'Arabie Saoudite n'est pas

décidée à réglementer la finance islamique ce qui

équivaudrait à reconnaître qu'il y aurait des banques

« illicites ». (Les habits neufs de la finance islamique, Anouar

Hassoune, Standard & Poor's, 2007).

Il est également urgent de statuer sur les normes

internationales liées à la gestion de la liquidité dans

les institutions financières Islamiques. Selon Acteur 6, il s'agit sans

doute d'une des plus importantes faiblesses des banques islamiques. La raison

est que les instruments de gestion de la liquidité sont

généralement des instruments de taux, donc Haram selon la Sharia.

De ce fait, et comme confirmé dans nos interviews,

plusieurs institutions internationales, tels que l'AAOIFI, l'IFSB, l'IIFM ou

l'Agence internationale de notation islamique, se consacrent à la

définition de normes de conformité à la Sharia et à

leur harmonisation entre les régions. Mais c'est la Banque Islamique de

Développement qui garde un rôle central dans la création de

normes et de procédures précises, immuables et internationalement

acceptables. De telles normes offriront aux contrôleurs une meilleure

visibilité sur la solidité, la stabilité et

l'intégrité des banques islamiques.

5-2-3. Déficit en ressources humaines

Un défi majeur de la finance islamique que nous avons

relevé au cours de nos différents entretiens a été

la rareté du capital humain. Il s'agit d'un enjeu important pour les

banques islamiques qui risquent d'être dépassés par leur

propre croissance sans avoir les personnes qualifiées pour accompagner

cet accroissement. En fait, le seul marché retail concentre la

majorité des emplois du secteur. C'est la raison pour laquelle Acteur1

estime qu'une diversification des emplois est nécessaire en particulier

au sein du secteur des Corporates.

Cependant, le plus gros problème que connaissent les

institutions financières Islamiques, et qui a été

unanimement cités par nos interviewés, est le manque

énorme en Oulémas qualifiés pour faire partie des

comités de conformités de la Sharia. En effet, par la nature de

leurs activités, les Oulémas des Sharia Board doivent avoir une

expérience significative pour pouvoir veiller à la juste

interprétation des termes employés afin de définir

correctement les instruments financiers Islamiques. Malgré les

programmes de formation lancés un peu partout dans le monde pour former

les futurs oulémas capables d'exercer dans le monde de la finance

islamique, la demande reste largement supérieure à l'offre.

En effet, il y a moins d'une centaine d'oulémas

musulmans dans le monde suffisamment formés et compétents pour

siéger dans des Sharia Boards. Pour contourner cette difficulté,

les oulémas les plus reconnus multiplient les mandats dans

différents comités islamiques des institutions

financières. Cela permet, certes, d'assurer, de manière

indirecte, une plus grande homogénéité dans les

décisions des différents Sharia Boards. Mais cela ne peut

être qu'une solution temporaire et risque par ailleurs d'engendrer des

situations de conflits d'intérêts.

Ce problème est particulièrement constaté

en France, où la finance islamique en est à ses premiers pas.

Ainsi selon Acteur4, lors d'un séminaire en février dernier qui

réunissait les plus grands oulémas de la planète, aucun

n'était francophone. Pour pallier à ce manque, des organismes,

comme Acerfi et Coffis, se sont lancés dans des programmes de formation

d'oulémas français `juniors' qui pourront être

encadrés par des oulémas plus expérimentés.

5-2-4. Réputation et

Crédibilité

Selon nos interlocuteurs, la finance islamique ne gagnera une

forme de reconnaissance internationale qu'en palliant aux insuffisances des

institutions financières Islamiques en termes de transparence, de

gouvernance, et de gestion de risque. Ces aspects constituent des faiblesses

qui risquent de nuire à la crédibilité du secteur, en

particulier en période de crise.

En ce qui concerne la transparence, Acteur3, de part sa

position d'auditeur dans le domaine financier, a affirmé que la lecture

des comptes des banques islamiques est un exercice difficile tant les concepts

et les termes employés sont étrangers au jargon financier

standard. Il juge également le contenu informationnel des états

financiers comme étant souvent pauvre en éléments

clés. De plus, à cause du manque de données suffisantes,

il est presque impossible de comparer les fonctionnements et les performances

des banques islamiques d'une région à l'autre. Ce n'est que

dernièrement que quelques banques centrales, comme en Malaisie ou au

Bahreïn, ont commencé à inclure dans leurs reportings

annuels des données agrégées relatives aux performances

des institutions financières Islamiques dans ces pays. De telles

informations donneraient une image plus claire de l'état financier du

secteur de la finance islamique dans ces pays, et encouragerait les clients et

les investisseurs à se lancer dans le secteur de la finance

islamique.

Quant au manque de gouvernance, cela vient principalement du

fait que les banques islamiques sont souvent actives dans des économies

émergentes qui valorisent assez peu les bonnes pratiques de gouvernance.

D'ailleurs, les règles appliquées par les banques islamiques sont

issues de principes - souvent jugées contradictoires - relevant des

théories anglo-saxonnes des organisations, d'une part, et de la loi

islamique, d'autre part. Les dirigeants de ces établissements sont en

fait soumis à des règles de gouvernance à la fois

actionnariale, partenariale et religieuse (« La gouvernance de la

banque islamique », C. Zied & J.J. Pluchart, 2006). Ces

contradictions peuvent avoir des effets négatifs sur quelques processus

de gestion aux seins des banques. Les failles de gouvernance peuvent atteindre

parfois quelques processus vitaux du fonctionnement de celles-ci, tel que le

processus de validation des produits financiers. D'ailleurs, un récent

événement a mis en évidence de graves disfonctionnements

internes dans des institutions financières Islamique, comme ce fut le

cas pour la société de gestion Koweitienne « Dar

Investment ». En effet, la haute cour d'Angleterre a jugé, en

Avril dernier, de l'annulation d'une décision du Sharia Board à

la demande même des avocats de la société (

Une

première qui risque de compromettre la crédibilité des

banques Islamiques, financialislam.com, 05/18/2010). Un tel jugement remet

en cause la crédibilité et l'indépendance des Sharia

Boards qui sont censées rassurer les investisseurs sur la licité

de leur investissements. C'est pour cela qu'il devient urgent de

réformer les modèles de gouvernance dans ces institutions pour

les munir d'éventuelles défaillances et offrir une meilleure

protection aux investisseurs privés.

Enfin, plusieurs cas de défauts de paiement sur des

obligations islamiques, comme celles du promoteur immobilier Emirati Nakheel,

ont révélé les fondations fragiles de gestion de risque

dans les institutions financières Islamiques. Ce sujet a

été très discuté avec nos interviewés, dont

les avis ont été partagés. Quelques uns ont argués