|

REPUBLIQUE DU BENIN

********

MINISTERE DE L'ENSEIGNEMENT SUPERIEUR ET DE LA

RECHERCHE

SCIENTIFIQUE

********

UNIVERSITE D'ABOMEY- CALAVI

********

FACULTE DES SCIENCES ECONOMIQUES ET DE

GESTION

(FASEG)

MEMOIRE DE MAITRISE ES - SCIENCES

ECONOMIQUES

Option : Sciences de Gestion

Filière : Management des

Organisations

THEME

FLUCTUATIONS DE CHANGE ET GESTION DE LA DETTE PUBLIQUE

EXTERIEURE BENINOISE

PRESENTE ET SOUTENU PAR SOUS LA

DIRECTION DE

Alain C. SOVISSI

Dr Magloire LANHA,

& Professeur

Agrégé Précanol H. GNANKADJA

d'Economie

ANNEE ACADEMIQUE : 2005 - 2006

La faculté n'entend donner aucune approbation

ni improbation aux opinions émises dans les mémoires de fin de

cycle. Ces opinions doivent être considérées comme propres

aux auteurs.

SIGLES ET ABREVIATIONS

AFD : Agence Française pour le

Développement

AID Association Internationale de

Développement

APD : Aide Publique au

Développement

BAD : Banque Africaine de

Développement

BADEA : Banque Arabe pour le

Développement Economique en Afrique

BCEAO : Banque Centrale des Etats de

l'Afrique de l'Ouest

BEAC : Banque des Etats de l'Afrique

Centrale

BID : Banque Islamique de

Développement

BM : Banque Mondiale

BOAD Banque Ouest Africaine de

Développement

CAA : Caisse Autonome d'Amortissement

CADTM : Comité d'Annulation de la

Dette du Tiers Monde

CAPE : Cellule d'Analyse de la Politique

Economique

CNE : Commission Nationale de

l'Endettement

DDP : Direction de la Dette

Publique

DE : Direction des Etudes

DGE : Direction Générale

de l'Economie

DRT Direction de Recouvrement et de

Trésorerie

DTS Droit de Tirage Spéciaux

FAD Fonds Africain de Développement

FCFA : Franc de la Communauté

Financière d'Afrique

FIDA : Fonds International pour le

Développement Agricole

FINANSTAT : Statistiques des Finances

Publiques

FMI : Fonds Monétaire

International

IBW : Institutions de Brettons Wood

IPPTE : Initiative en faveur des Pays

Pauvres Très Endettés

MFE : Ministère des Finances et

de l'Economie

OCDE : Organisation de

Coopération et de Développement Economique

OMD : Objectifs du Millénaire

pour le Développement

ONG : Organisation non

Gouvernementale

OPEP Organisation des Pays Exportateurs de

Pétrole

PED Pays En Développement

PVD Pays en Voix de Développement

SMI Système Monétaire

International

TSA : Taxe Spéciale

d'Amortissement

UEMOA : Union Economique et

Monétaire Ouest Africaine

SOMMAIRE

INTRODUCTION

1ère PARTIE : CADRE THEORIQUE DE

L'ETUDE ET PRESENTATION DE

L'ORGANE DE GESTION DE LA DETTE PUBLIQUE

BENINOISE

CHAPITRE I : CADRE CONCEPTUEL ET LA REVUE DE

LITTERATURE

Section I : Le cadre conceptuel

Section II : La revue de la

littérature et la démarche méthodologique

CHAPITRE II : ORGANE DE GESTION DE LA DETTE

PUBLIQUE BENINOISE :

La CAA

Section I : Le cadre juridique de gestion de

la dette publique béninoise.

Section II : Cadre institutionnel de gestion

de la dette publique béninoise

2nde PARTIE FLUCTUATION DE CHANGE ET

GESTION DE LA DETTE

PUBLIQUE EXTERIEURE BENINOISE

CHAPITRE I : IDENTIFICATION DES EFFETS DES

FLUCTUATIONS DE

CHANGE SUR LA GESTION DE LA DETTE PUBLIQUE

EXTERIEURE

DU BENIN ET MESURES DE GESTION EXISTANTES

Section I : Etude de la variabilité des

cours des principales devises de prêt du Bénin

Section II : Risque de change dans le cycle

de vie de la dette extérieure et

Vérification des hypothèses

vérification

CHAPITRE II APPROCHES DE SOLUTION POUR LA GESTION DES

FLUCTUATIONS DE CHANGE DANS LA DETTE

EXTERIEURE

Section I Les mesures de gestion du risque de change

dans la dette extérieure

extérieure

Section II L'annulation du risque de change dans la

gestion de la dette extérieure

CONCLUSION

INTRODUCTION

En examinant les obligations régaliennes de l'Etat, on

remarque avec limpidité que tout Etat qui se veut

révérencieux des articles constitutionnels sur

l'économique et le social, doit s'escrimer à améliorer le

bien être économique et social de son peuple.

Nous saisissons alors l'évidence de la

nécessité de financement des projets de développement

dont, aujourd'hui, les grands chapitres sont ceux de la question du

développement du capital humain des pays pauvres, en particulier de ceux

de l'Afrique au Sud du Sahara. Lorsque ces projets sont rapportés aux

bourses des pays du tiers monde dont les finances n'ont pas encore

trouvé leur équilibre, on comprend l'indéniable existence

de déficits budgétaires.

En effet, la course à la quête de capitaux, pour

financer l'excédent des dépenses sur les recettes

prévisionnelles, ne peut se tenir que sur les boulevards amenant aux

pays du Nord.

L'aide publique au développement (APD) s'est

avérée l'une des voies politico- économiques

internationales les plus importantes de notre ère. Si on accepte la

définition qui considère l'APD comme l'ensemble des flux

financiers, entre pays, qui comprennent un transfert net de ressources à

des fins de développement, et qu'il s'agit soit de dons, soit de

prêt à conditions préférentielles dites

concessionnelles, on est en droit de se demander alors lequel de ces deux types

d'APD conviendrait le mieux aux Pays en Voie de Développement (PVD).

Le don est associé à un principe de

charité, à une image de compassion, culturellement

valorisés par les morales laïques et religieuses, notamment le

judéo- christianisme ; l'Islam, par exemple, fait de l'aumône

l'un de ses piliers. Cela justifie également le fait qu'encore

aujourd'hui, l'un des fondamentaux de la banque islamique soit le prêt

sans intérêt, ou à taux d'intérêt très

bas. Contrairement à cette doctrine charitable, l'écrivain

français Donatien - Alphonse - François le maquis de Sade (1795)

affirmait que « l'aumône est la plus grande de toutes les

duperies ; elle accoutume le pauvre à des secours qui

détériorent son énergie ».

Toutes ces formules ont alors influé sur les

politiques économiques des pays. Ainsi, le Bénin, avait

adopté jusqu'à la fin des années 80 une politique prudente

d'endettement, justifiée par le contexte caractérisé par

le marxisme - léninisme avec pour principal slogan

« comptons d'abord sur nos propres

forces ».

Toutefois, jusqu'à la fin de ces mêmes

années 80, le Bénin avait connu de graves crises d'endettement.

En effet, s'il est un truisme que l'endettement extérieur, en

complétant l'épargne intérieure, eut le mérite de

réaliser la croissance économique, il n'en demeure

également pas moins que l'enchevêtrement de la récession

économique au lendemain du choc pétrolier de 1973 à 1974,

avec la sous évaluation des projets qu'étaient censés

financer ces dettes extérieures, a eu sa part de cause dans ces crises.

Elles s'étaient traduites par l'impossibilité des emprunteurs

à honorer à leur tour leurs engagements vis-à-vis des

bailleurs, et aussi par l'alourdissement de leurs dettes extérieures.

Mais les raisons ci-dessus évoquées seraient -

elles les seules causes plausibles de l'alourdissement de la dette

extérieure ? La réponse à cette interrogation se

trouve dans le cours de l'histoire. Selon Brown (2006)longtemps après la

Seconde Guerre Mondiale, les taux d'intérêt à long terme

sont restés relativement stables dans la plupart des nations

développées, les taux de change et les cours des matières

premières n'étaient qu'une préoccupation occasionnelle

pour les gestionnaires de risques, jusqu'en 1970. Mais cette relative

tranquillité fut bouleversée dans les années 70 ; les

monnaies accusèrent des flottements, les cours du pétrole

montèrent en flèche et les taux d'intérêt prirent

de l'envol. La volatilité est devenue le mot d'ordre des marchés

de change. Cette volatilité mesurée en pourcentage de la

variation mensuelle de la parité yen /dollar, quasi nulle dans les

années 60, avait parfois atteint la barre des deux chiffres dans les

années 70. La gestion se fit dès lors à l'incertain. En

1985, le billet vert dépassait 10 FF avec pour conséquence,

l'alourdissement de la dette extérieure.

Lorsqu'on sait qu'aujourd'hui le Bénin comme d'autres

PVD, emprunte à taux d'intérêt fixe, que sa dette

extérieure est libellée en devises, et qu'il a l'obligation

d'assurer le service de sa dette en la devise du prêt, les

inquiétudes liées à la gestion de la dette

extérieure, existeraient aussi sur la manière de gérer les

fluctuations des cours des devises.

Dès lors il est indubitable que la dette

extérieure est l'un des principaux points d'impact des fluctuations de

change. Cela est d'autant plus vrai que l'on sait que la dévaluation du

FCFA en 1994 a fait passer la dette extérieure du Bénin de 321,

35 milliards en 1993 à 628,43 milliards en 1994 .

On déduit alors que l'ampleur de ces fluctuations de

change n'est pas de taille à laisser indifférent tout organisme

de gestion de la dette extérieure, allant du contrat par lequel elle

s'est vue naître à son amortissement, via la réalisation du

projet pour lequel elle est consentie.

L'acuité du problème nous amène à

intituler notre étude «Fluctuations de change et

Gestion de la dette publique extérieure

béninoise »

Cette étude sur un monde aussi mouvant que celui de la

finance internationale, devra apporter sa pierre à l'édifice de

la bonne gestion de l'endettement extérieur. Pour se faire, elle est

structurée en deux grandes parties.

La première fera l'analyse théorique des effets

des fluctuations de change sur la gestion de la dette extérieure du

Bénin, en formulant la problématique, les objectifs et

hypothèses, l'intérêt de l'étude et la revue de

littérature. Elle précisera également la

méthodologie adoptée.

La deuxième partie s'évertuera à

identifier les effets des fluctuations de change sur la gestion de la dette

extérieure du Bénin, et à proposer des mesures pour leur

meilleure gestion.

PREMIERE PARTIE

CADRE THEORIQUE DE L'ETUDE ET PRESENTATION DE L'ORGANE

DE GESTION DE LA DETTE PUBLIQUE BENINOISE : la Caisse Autonome

d'Amortissement (CAA)

CHAPITRE I

CADRE CONCEPTUEL DE L'ETUDE ET LA REVUE DE

LITTERATURE

Deux sections composent ce chapitre, et concernent le cadre

conceptuel (Section I) et la revue de littérature (Section II).

SECTION I : LE CADRE CONCEPTUEL

Cette section aborde successivement la problématique et

l'intérêt de l'étude (paragraphe 1), les

objectifs et hypothèses de recherche (paragraphe 2)

Paragraphe 1 : Problématique et

Intérêt de l'étude

Ce paragraphe, après avoir posé

le problème causé par les fluctuations de change dans la gestion

de la dette publique extérieure béninoise, précise

l'intérêt de la présente étude.

A- Problématique

Le problème de la pauvreté a atteint son point

cumulant et a suscité une importante réunion de 189 pays sous

l'égide des Nations Unis pour travailler dans le sens de

réduction de la pauvreté à l'échelle

planétaire et du développement durable. Ces buts

généraux sont repris dans huit points appelés Objectifs du

Millénaire pour le Développement (OMD) ou parfois Objectifs de

Développement pour le Millénaire (ODM), par les Institutions de

Brettons Wood en collaboration avec d'autres agences de développement en

septembre 2002. Il s'agit entre autres de réduire de

moitié par rapport à 1990 la pauvreté à l'horizon

20151(*) en

réalisant des infrastructures routières, sanitaires et

d'éducation, pour atteindre une croissance économique qui ainsi

profiterait aussi aux plus démunis.

En réalité, après leurs

indépendances, les pays à faible revenu, principalement ceux de

l'Afrique au sud du Sahara, s'étaient retrouvés acculés

par la nécessité d'amorcer leur développement.

Si le développement économique était la

plus importante des préoccupations, le financement des projets porteurs

de croissances rencontrait dans sa concrétisation l'insuffisance des

ressources. Cette impuissance des recettes des Etats à couvrir les

dépenses publiques, laisse apparaître des besoins de financement

qui peuvent trouver leur origine dans beaucoup de facteurs :

l'insuffisance de l'épargne intérieure, le décalage entre

le rythme de perception des recettes et le calendrier des dépenses, la

reconstitution des réserves de change, la réalisation

d'infrastructure dont le coût dépasse la bourse du pays, et

d'autres investissements pour atteindre la croissance.

Dans la course pour la couverture de ces besoins de

financement, les Etats s'endettent conformément à diverses

modalités. De nos jours, l'appartenance d'un pays à un espace

économique commun, lui impose des contraintes budgétaires2(*), aux fins d'éviter des

dérives. L'analyse rétrospective et prévisionnelle de la

dette extérieure s'appuie en général sur des indicateurs

qui permettent de mesurer l'aptitude d'un pays à faire face à ses

obligations extérieures. Ces indicateurs portent à la fois sur

les stocks et les flux de la dette extérieure.

L'impossibilité d'emprunter dans leurs monnaies

nationales oblige les pays en développement à s'acquitter de

leurs dettes en devises. Dans l'évolution actuelle du Système

Monétaire International (SMI) marqué par l'avènement de

l'euro, l'impact de ce dernier sur les pays africains dépend non

seulement du régime de change et du degré d'utilisation de l'euro

dans leurs opérations économiques internationales, mais aussi de

la nature de ces opérations.

En raisonnant en terme de biens et services , si les pays

participant aux flottements libres peuvent réduire les chocs externes en

ajustant par les prix et le change , ceux de la zone franc sont exposés

aux externalités des fluctuations de l'euro par rapport aux autres

devises, principalement le dollar. Dans ce cas, c'est la

compétitivité externe des produits de la zone Franc qui peut

être mise en jeu.

Mais lorsqu'on rapporte l'analyse à la dette

extérieure, on conçoit que l'arrimage du franc CFA à

l'euro est un instrument solide pour que les dettes libellées en cette

devise ne subissent pas de risque de change ; le cours de cette monnaie

par rapport au franc CFA n'ayant aucune chance de varier. Autrement, un pays

de la zone franc dont le portefeuille de dette extérieure est

essentiellement constitué de devises autres que l'euro, est sujet

à d'important risque de fluctuations de change.

Ainsi, le Bénin, dont la dette extérieure envers

les pays de la zone euro au 31 décembre 2006 est évaluée

à 63.189.427.470 FCFA, soit 13% de sa dette

extérieure, et dont celle envers les organismes multilatéraux

prêtant en franc CFA est évaluée à la même

date à environ 42.500.000.000 soit 8%, est donc à (100 % - 13%

-8%) = 79 % assujetti au risque de change dans la gestion de sa dette

extérieure. C'est pourquoi nous nous résolvons à

présent à faire une analyse qui veuille éclairer les

questions telles :

- En quoi est ce que les fluctuations de change

affectent elles la dette

publique extérieure consacrée au

financement d'investissement ?

- Quelles mesures faudra t - il prendre pour

alléger voire éradiquer

les effets des fluctuations de change sur la gestion

d'une dette

publique extérieure finançant des

investissements ?

Encadré n° 1 : les contraintes

macroéconomiques au regard de la dette extérieure

Lorsqu'on est d'accord pour dire que la dette

extérieure peut porter un coup à la croissance économique,

peut négativement influencer la compétitivité

extérieure, ou encore que trop de dette peut tuer la dette, il ne fait

pas l'ombre d'un doute que la première question qui vient en idée

est de connaître le niveau de la dette extérieure qui

n'entraîne pas les problèmes évoqués plus haut.

Les Institutions Financières Internationales (IFI) ont

fait admettre que l'encours de la dette à un instant

t ne doit pas être supérieur à 60

% du PIB. Cela est aussi la norme admise dans la zone franc. Selon les

statistiques financières de 1998, le ratio encours de la

dette / PIB du Bénin s'est établi à 58,4 %

pour l'année. La conclusion du Fonds Monétaire International

(FMI) selon laquelle, le Bénin, dans le cadre de l'Initiative en faveur

des Pays Pauvres Très Endettés, n'aurait pas de graves

problèmes d'endettement se trouvait ainsi fortifiée.

Les mêmes critères de convergence fixe la norme

du ratio service de la dette / exportation à

25 %. Pour le Bénin de 1995 à 1998, ce ratio n'a varié

qu'entre 8 % et 9 %. Dans l'Union Européenne, il n'y a également

pas d'obscurité autour des règles de comportement

budgétaire. En effet, tous les pays doivent respecter les

critères de Maastricht, en l'occurrence ceux qui exigent que les

déficits publics et la dette, ne doivent pas dépasser

respectivement 3 % et 60 % du Produit Intérieur Brut (PIB).Ces

règles ont pour but d'éviter les dérives

budgétaires au sein des unions.

Sources : Nos compilations

Encadré n°2 : Du déficit

budgétaire à la dette extérieure.

Le solde des Finances publiques

(Excédent/Déficit)

Par définition, la somme algébrique de

l'ensemble des opérations des administrations publiques est nulle. On

peut cependant dégager le solde (excédentaire ou

déficitaire) en ne prenant en compte qu'un sous ensemble des

opérations.

Les statistiques de finances publiques définissent le

solde budgétaire comme étant égal à la part des

dépenses et prêts, motivés par des raisons de politique

économique, qui n'est pas couverte par des recettes, des dons et des

recouvrements de prêts.

Le solde indique si les encaissements de la période

considérée permettent à l'Etat d'atteindre ses objectifs

de politique économique, ou dans quelle mesure il doit prélever

sur des avoirs liquides accumulés par le passé, ou émettre

des obligations.

De façon mathématique, on a :

Recettes et Dons - Dépenses et Prêts

Nets + Financement Intérieur + Financement Extérieur =

0

On définit le concept d'excédent ou de

déficit par : Recettes et Dons - Dépenses et Prêts

Nets = Excédent /Déficit et donc par :(-) Excédent

/Déficit = Financement Intérieur + Financement

Extérieur.

Notion de dette extérieure.

La dette extérieure correspond, si l'on exclut les

réévaluations, au cumul des financements extérieurs

annuels. Si on désigne par Dt la dette extérieure

à la fin de la période t et SEt l'Epargne

extérieure de la période t, on a : Dt =

?SEt

L'endettement extérieur, complément de

l'épargne intérieure, peut être défini comme les

engagements des unités résidentes envers les unités non

résidentes, remboursables en devises ou en biens et services.

On peut distinguer la dette à court terme qui a une

échéance inférieure ou égale à un an, de la

dette à long et moyen terme dont l'échéance est

supérieure à un an. En effet, la dette extérieure exclut

la dette remboursable en monnaie nationale, les investissements directs et la

dette à échéance inférieure à un an3(*)

· Du point de vue des créanciers, la dette peut

être contractée auprès de créanciers officiels ou

privés. La dette envers les officiels couvrent les prêts consentis

par les organismes internationaux et les banques régionales (dettes

multilatérales) ainsi que ceux consentis par les gouvernements

étrangers et les organisations publiques autonomes (dette

bilatérale).

· Du point de vue des débiteurs, on distingue la

dette contractée par le secteur public (dette publique), ou

contractée par le secteur privé mais bénéficiant de

la garantie d'un organisme public (dette garantie), et la dette

contractée par le secteur privé dont le remboursement n'est pas

garanti par un organisme public (dette privée).

Sources : FMI, programmation financière, cas

de la Tunisie.1998

B- L'intérêt de l'étude

Notre travail de recherche doit permettre d'identifier les

difficultés inhérentes à la gestion des fluctuations de

change en rapport avec la dette publique extérieure au premier chef, et,

au second chef, de connaître les nouveaux paramètres à

intégrer dans la gestion des fonds d'emprunt extérieur en vue

d'en améliorer la qualité.

Il s'agit de façon pratique de :

· Répertorier les effets de fluctuations de

change le long du cycle de vie de la dette extérieure,

· Identifier les effets de fluctuations de change sur

quelques projets financés sur fonds d'emprunt extérieur en vue

d'appréhender l'importance du risque de change dans la gestion de la

dette extérieure.

Paragraphe 2 : Objectifs et Hypothèses de

recherche

Nous définirons les Objectifs qui motivent la

présente étude et les hypothèses qui la conduisent.

A - Les objectifs

L'objectif principal de notre étude est de

déterminer les effets de fluctuations de change sur la gestion de dette

publique extérieure du Bénin.

Il s'agira, en terme d'objectifs spécifiques

de :

· Mesurer le degré de prise en compte de risque de

change dans la gestion de la dette publique extérieure

béninoise.

· Déterminer les effets des fluctuations de

change sur les flux et les stocks de la dette publique extérieure

béninoise.

· Proposer des mesures de gestion du risque de change

dans la dette publique extérieure béninoise.

B - Les hypothèses

S'il ne fait pas l'ombre d'un doute que pour atteindre

l'objectif principal, on ne peut se passer des objectifs spécifiques,

il est aussi une contrainte d'élaborer des hypothèses

spécifiques, aux fins de rejoindre l'objectif principal.

Ainsi, au niveau spécifique, nos hypothèses sont

les suivantes :

· La Caisse Autonome d'Amortissement (CAA)

n'intègre pas dans ses analyses les fluctuations de change,

· Une variation de taux de change entraîne une

variation de même sens des flux et des stocks de la dette publique

extérieure béninoise.

· Il y a des possibilités de gestion des risques

de change pour la CAA.

|

Niveau d'analyse

|

problématique

|

objectifs

|

causes

|

Hypothèses

|

|

Niveau général

|

Méconnaissance des effets des fluctuations de change

sur la gestion de la dette publique extérieure béninoise

|

Déterminer les effets des fluctuations de change sur la

gestion de la dette publique extérieure béninoise

|

Fluctuations de change

|

|

|

Niveaux spécifiques

|

1

|

Méconnaissance des effets des fluctuations de change

sur les différentes étapes du cycle de vie de la dette publique

extérieure béninoise

|

Mesurer le degré de prise en compte de risque de

change dans la gestion de la dette publique extérieure

béninoise

|

|

La CAA n'intègre pas dans ces analyses les fluctuations

de change

|

|

2

|

Méconnaissance des effets des fluctuations de change

sur les flux et les stocks de la dette extérieure publique

béninoise

|

Déterminer les effets des fluctuations de change sur

les flux et les stocks de la dette publique extérieure

béninoise

|

|

Une variation de taux de change entraîne une variation

de même sens des flux et des stocks de la dette publique

extérieure béninoise

|

|

3

|

Méconnaissance des mesures d'annulation ou de

réduction contre le risque de change

|

Proposer des mesures pour l'annulation et/ou réduction

des risques de change sur la gestion de la dette publique extérieure

béninoise.

|

|

Il y a des possibilités de gestion des risques de

change pour la CAA

|

Tableau de bord de l'étude des effets des

fluctuations de change sur la Gestion de la Dette

Extérieure

Source : Nos compilations

SECTION II : REVUE DE LA LITTERATURE ET DEMARCHE

METHODOLOGIQUE

Nous passerons en revue quelques ouvrages et articles ayant

traité de la dette et des taux de change (Pragraphe1), avant de

présenter la démarche méthodologique adoptée

(Pragraphe2).

Paragraphe 1 : La revue de la

littérature

Même si la littérature sur la dette

extérieure foisonne, celle relative aux fluctuations de change

concomitamment à la dette extérieure, semble ne pas avoir cette

caractéristique. Cet état de chose est expressif de toute la

difficulté qui est nôtre dans la rédaction de cette partie

du présent document.

Néanmoins, sans trop enfreindre l'orthodoxie en

matière de revue de la littérature notre démarche sera un

peu particulière, car elle abordera la dette extérieure, les taux

de change, et les fluctuations de change dans la dette

extérieure :

- Hugo Ruiz Diaz Balbuena, conseiller

juridique du Comité d'Annulation de la Dette du Tiers Monde(CADTM),

2006, considère l'audit citoyen de la dette comme un instrument de

démocratisation des relations économiques et de contrôle

démocratique des actes de gouvernement. Pour lui, l'audit de la dette

est justifié par les dégâts sociaux qu'elle provoque dans

les PVD. Il conclut qu'elle constitue un « obstacle à la

croissance économique et au développement des PVD »

lorsqu'elle est mal gérée.

- Michel Saint-marc; pour faire

étalage de l'avantage que le recours à l'emprunt extérieur

peut porter aux PVD affirmait que « L'évidence est là,

que plus un Etat consacre des ressources en devises ou des crédits

à des achats productifs, plus vite cet Etat s'équipera et plus

vite il aura la chance de se développer. »

- Vincent Daniel SIMOUKOUA ( 2005), dans son

mémoire de DESS « réflexion sur la gestion des

risques liés au financement des projets sur emprunt

extérieurs », a montré qu'outre les risques

économiques, les risques financiers affectent également la dette

extérieure publique béninoise.

- Barry Eichengreen, Ricardo Hausmann et Ugo

Panizza dans leur article sur le péché originel, dans

la revue Erudit (2003), ont conclu que l'intégration financière

internationale n'a pas fonctionné comme prévue. Au lieu

d'accélérer la croissance des PVD, elle est devenue une

importante source de risques. Quant au risque de change, ils affirment que le

péché originel, ne disparaîtra pas de sitôt avec la

recette standard de prudence macroéconomique et de consolidation des

institutions nationales.

- A travers son mémoire « Allègement

de la dette des PVD : Cas du BENIN » FASJEP 2000,

Olivier J.S ADADJA aboutit à la conclusion que le

financement des projets nationaux par la complicité de l'épargne

intérieure a le mérite de pouvoir réduire progressivement

la dépendance financière extérieure. Et donc

d'éviter les risques de change.

- Claude SINZOGAN (1999), économiste

principal de la Cellule d'Analyse de Politique Economique (CAPE) avec la

collaboration de Sylvain DEGBE, consultant, a

évalué le Taux de Change Réel (TCR) du Bénin. Il a

conclu qu'un endettement excessif est source de déséquilibre

extérieur et donc de perte de compétitivité. Quant

à la dette extérieure, il affirme qu'elle influence

négativement la compétitivité extérieure du

BENIN.

- Les travaux de la Société

Française de Conseil en développement (SFC),

1994 sur la compétitivité de l'économie

béninoise ont conclu qu'il y a une détérioration de la

compétitivité macroéconomique à partir des

années 85 et 86 malgré la faiblesse de l'inflation à cause

des dévaluations sensibles des monnaies des pays concurrents, de la

surévaluation du FF, monnaie d'ancrage du FCFA, et de la

détérioration des termes de l'échange.

- Dans son mémoire de fin de formation cycle II de

l'INE, « risque de change et gestion de la dette extérieure en

République du BENIN », 1992, M. Mouritalabi

BADAROU démontre que les risques de change affectent

effectivement la dette extérieure du BENIN.

- Ismaël BADA (1990), dans son

mémoire de maîtrise ès sciences économiques,

« le BENIN face au recours à l'emprunt extérieur dans

le processus de développement 1975-1990 » conclut que

l'épargne nationale doit être encouragée et

dynamisée, puisque cette épargne, dit-il, pour développer

le pays ne manque pas, elle est plutôt drainée ailleurs.

- David Cohen (1986), dans son oeuvre

Monnaie, Richesse et Dette des nations, p.167-200, à évaluer la

capacité d'endettement d'un pays. L'hypothèse de base de son

modèle étant que les entrées de fonds viennent combler un

des trois écarts possibles dans une économie :

· Le déficit en devises étrangères

qui est l'écart entre les importations et les exportations ;

· La différence entre l'investissement et

l'épargne ;

· Le déficit du budget de l'Etat.

- Au regard de l'utilité de l'endettement pour le

développement, Dénis Hessler et Pierre Antoine

Ulmo (1985) affirment dans Mondes en Développement, Tome 13

n°50/51, page 250 que l'endettement extérieur n'est pas bon ou

mauvais en soi ; qu'il conviendrait plutôt de chercher les

critères qui le rendent légitimes et qui permettent de fixer son

niveau optimal dans le développement économique d'un pays.

Paragraphe 2 : La démarche

méthodologique

La démarche méthodologique dans un travail de

recherche prend en compte les informations quantitatives et qualitatives, avec

tous leurs aléas, et la capacité du chercheur à compiler

sur la période de recherche ces informations. C'est alors dire que la

dimension humaine peut entailler la crédibilité des conclusions

à la fin de la recherche.

Néanmoins, il est possible dans la collecte des

informations de faire preuve de circonspection afin que les mauvaises

informations ne portent un coup aux objectifs de la présente

étude.

Nous aborderons successivement, les sources et

caractéristiques des données, les difficultés de collectes

et les limites des données.

A- Sources et Caractéristiques des

données

Avant de préciser les caractéristiques de nos

données, nous indiquerons leurs diverses sources.

1 - Sources

- La recherche bibliographique et consultation de

documents (Ouvrages, mémoires, rapports) de la Banque Centrale des Etats

de l'Afrique de l'Ouest (BCEAO), de la CAA, de la CAPE, de la

Faculté des Sciences Economiques et de Gestion (FASEG), de la Direction

Générale de l'Economie (DGE), du FMI, de l'Agence

Française de Développement (AFD), du CADTM, et de l'Organisation

de Coopération et de Développement Economique (OCDE),

- La collecte d'informations à partir des

entretiens directes avec les Cadres de la CAA, et de la DGE

- L'exploitation de sites internet.

2- Caractéristiques

- Les taux de change sont à l'incertain et pris en

fin d'année,

- La taille des séries relatives taux de change

est de 1977 à 2006, soit une suite de 30 données annuelles.

- Les taux de change de 2005 sont

réutilisés en 2006 par manque d'informations.

B - Difficultés de la collecte et limites des

données

Comme dans tout travail de recherche, nous avons

été confrontés à des difficultés dans la

collecte des données nécessaires. Aussi reconnaissons - nous

certaines limites à ces données.

1- Difficultés de la collecte de

données

Nous avons été confronté dans notre

recherche documentaire à la rareté des ouvrages

traitant spécifiquement des effets des fluctuations de change sur la

gestion de la dette extérieure et à l'inexistence de banque

de données. Il nous a été impossible de tirer d'une

même source de données des chiffres sur une même variable

pendant les trente années. Ce qui nous a conduit à compiler

alors les informations sur une même variable à partir de sources

diverses.

2- Limite des données

Les limites que nous reconnaissons à nos chiffres

s'attachent à l'origine diverse des informations sur une même

variable. Pour ce qui concerne les valeurs nominales des emprunts en devises,

nous avons exploité le répertoire de dettes de la CAA.

La valeur nominale de certains prêts

sélectionnés pour l'identification du risque de change

était uniquement libellée en FCFA. Nous avons dû les

ramener en devise en utilisant les taux de change d'une autre base de

données (FINANSTAT 2005 principalement). Il est à craindre qu'une

telle méthode puisse éloigner ces données de la

réalité.

CHAPITRE II

ORGANE DE GESTION DE LA DETTE PUBLIQUE BENINOISE :

LA CAA

Les deux sections qui composent ce chapitre concernent le

cadre juridique (Section I) et le cadre institutionnel (Section II) de gestion

de la dette publique béninoise.

SECTION I : CADRE JURIDIQUE DE GESTION DE LA DETTE

PUBLIQUE

BENINOISE

Le Cadre juridique de gestion de la dette publique est

l'ensemble des dispositifs constitutionnels, législatifs, et

réglementaires qui régit la gestion de la dette publique.

En République du Bénin, il s'agit de la

constitution du 11 décembre 1990 en ces articles 144, 145, 146 qui

repartit les responsabilités en matière de gestion de la dette

entre l'Assemblée Nationale, qui autorise les emprunts publics, le

président de la république, chef de (Etat) l'exécutif, qui

négocie et ratifie sur autorisation de l'Assemblée Nationale,

tous les accords de financement avec les partenaires au développement et

la cour suprême, dont la chambre Administrative apprécie la

conformité des accords de financement négociés par le

gouvernement avec les intérêts de la nation ; et du

règlement n°09/2007/CM/UEMOA portant cadre de

référence de la politique d'endettement publique et de gestion de

la dette publique dans les Etats membres de l'Union Economique et

Monétaire Ouest Africaine (UEMOA), qui abroge et remplace les

dispositions antérieures traitant du même sujet.

En vue de faciliter l'accès et la compréhension

aisés des textes fondamentaux régissant la gestion de sa dette

publique, le Bénin a adopté les textes d'application

(décrets, arrêtés, circulaires, notes, protocoles, et

manuels de procédure exhaustifs établissant un lien clair entre

les procédures, les objectifs et les critères

d'évaluation) nécessaires au respect des critères de

convergence au sein de l'union. Au nombre de ces textes on peut

citer :

- Le Décret portant organisation du Gouvernement qui

donne pouvoir au ministre des finances (ou son représentant) d'engager

financièrement l'Etat tant à l'intérieur qu'à

l'extérieur.

- Le Décret n°2003-260 du 31 juillet 2003 portant

organisation et fonctionnement de la Commission Nationale de l'endettement

(CNE) qui est chargée de coordonner et de contrôler toutes les

activités entrant dans le cadre de l'endettement du Bénin. Elle

émet obligatoirement un avis motivé sur les requêtes et

offres de financement soumises à son étude ;

- Les Décrets n° 73- 269 du 31 août 1973 et

n° 98- 63 du 16 février 1998 portant attribution, organisation et

fonctionnement de la CAA qui l'institue comme gestionnaire de la dette en

république du Bénin.

SECTION II : CADRE INSTITUTIONNEL DE

GESTION DE LA DETTE PUBLIQUE

BENINOISE

La CAA est l'une des structures placées sous tutelle du

Ministère des Finances et de l'Economie (MFE) dont la vocation est

d'assurer la gestion des fonds d'emprunts et le service de la dette

publique.

Comme tout entreprise, la CAA est un groupement humain

organisé et hiérarchisé réunissant le moyens

matériels, financiers et humains ayant pour but, non pas la production

et la vente des biens et des services destinés à un marché

en vue de la réalisation de profit, mais la fourniture de prestations

dans le cadre d'une meilleure gestion de la dette publique béninoise.

Ainsi, comprendre les étapes qui ont marqué la vie de cette

entreprise, connaître ses activités, ses ressources et son

environnement sont d'une grande importance pour y mener une étude

appropriée.

Paragraphe 1 : Historique, structure organisationnelle

et fonctionnelle

Après avoir fait la genèse de la CAA, nous la

présenterons dans son contexte fonctionnel et organisationnel.

A - Historique de la CAA

A l'origine, la CAA se voulait un établissement public

national doté d'une personnalité civile et d'une autonomie

financière.

Elle a tout d'abord été instituée par

l'Ordonnance n°28/PR/MFAE du 03 Août 1966 portant création de

la Taxe Spéciale d'Amortissement (TSA) qui permettrait d'apurer la dette

publique intérieure.

Cette ordonnance a été successivement

modifiée compte tenu de l'évolution du contexte sociopolitique,

par les décrets n° 73-269 du 31 août 1973 et n° 98-63 du

16 Février 1998 portant attribution, organisation et fonctionnement de

l'Institution, qui ont permis de redéfinir et de repréciser sa

mission. Les attributions de la Caisse Autonome d'Amortissement portent

essentiellement sur :

- la mobilisation et la gestion des fonds d'emprunts ;

- le service de la dette publique ;

- le contrôle de l'émission de tous les emprunts

émis ou contractés dans le public, en dehors d'elle, sous quelque

forme que ce soit ;

- la conduite des opérations d'émission

d'emprunts publics.

Au plan institutionnel, la Caisse Autonome d'Amortissement

dispose de divers organes parmi lesquels l'on distingue les organes

d'Administration, d'Exécution et de Contrôle.

B - Structure organisationnelle et

fonctionnelle

L'organigramme de la CAA est pyramidal de type

hiérarchico-fonctionnel préconisé par Henri Fayol dans sa

théorie de la rationalité administrative. Ce schéma

pourrait faire penser à une rigidité hiérarchique,

à une centralisation du pouvoir, voire à un manque de souplesse

dans l'exécution des tâches.

Mais la réalité en est toute autre et

l'interconnexion des responsabilités est telle que l'information circule

avec une fluidité relative au sein de la CAA.

D'où la nécessité d'étudier

l'organisation interne de l'Institution pour mieux recueillir les informations

cachées sous ce schéma.

· Organe d'Administration : Le Conseil de

Gérance

L'Organe d'Administration qu'est le Conseil de

Gérance est présidé par le Ministre des Finances et de

l'Economie ou son représentant et est composé du Directeur

Général du Budget, du Directeur National de la BCEAO, du

Directeur Général des Ressources pour le Développement, du

Directeur Général du Trésor et de la Comptabilité

Publique, de l'Agent Judiciaire du Trésor, du Représentant du

personnel de la CAA.

· Organe exécutif : La Direction

Générale

La CAA est dirigée par un Directeur

Général assisté d'un adjoint. Le Directeur

Général est nommé par décret sur proposition du

Ministre des Finances après avis consultatif du Conseil de

Gérance. Il est l'ordonnateur du budget de la Caisse Autonome

d'Amortissement

· Organe de contrôle : La Chambre des

comptes

Aux termes de l'article 41 du Décret n° 98-63 du

16 février 1998, la CAA est soumise au contrôle de la Chambre des

comptes de la Cour Suprême.

· Comité de Direction : En tant

qu'organe consultatif, il est composé de :

- Président : Directeur Général

- Vice-président : Directeur Général

Adjoint

- Membres :

° Les Directeurs Techniques

° Deux (2) représentants du syndicat.

Il est consulté pour les décisions importantes

telles que l'élaboration du budget et la politique

générale.

C - Organisation de la CAA

La CAA est organisée en Directions fonctionnelles et

opérationnelles.

C - 1 : Directions

opérationnelles

Elles sont au nombre de trois (03) à savoir :

- La Direction de la Dette Publique (DDP)

- La Direction des Etudes (DE)

- La Direction du recouvrement et de la Trésorerie

(DRT)

a) La Direction des Etudes

Elle est compétente pour les questions relatives, (i)

aux études économiques, financières et juridiques ;

(ii) à la gestion des conventions de financement avec les bailleurs de

fonds ; (iii) à la signature des marchés sur financement

extérieurs.

Elle comprend deux (02) services

- le Service des Etudes générales

(SEG) ;

- le Service des Négociations et des conventions

(SNC)

b) La Direction de la Dette

Publique :

Elle est chargée de la gestion de la dette publique

à travers les activités de mobilisation de fonds d'emprunts et

d'amortissement de la dette publique. Elle prend à son compte les

actions engagées en vue de l'obtention par le Bénin des

allégements attendus de l'Initiative en faveur des Pays Pauvres

Très Endettés (IPPTE) et surtout de l'Initiative d'Annulation de

la Dette Multilatérale (IADM) avec l'Association Internationale de

Développement (AID), le Fonds Africain de Développement (FAD) et

le FMI.

Elle est constituée de :

- Service de l'Amortissement de la Dette Publique (SADP)

- Service de la Mobilisation de l'Aide Extérieure

(SMAE).

c) La Direction du Recouvrement et de la

trésorerie :

Elle s'occupe du recouvrement des prêts

rétrocédés par la CAA aux Sociétés d'Etats

et de gérer l'Aide Publique au Développement allouée par

le Japon au Bénin sous la forme de Dons Spéciaux Japonais (DSJ)

en vue du financement de divers projets socio-économique.

Il est à noter que dans le cadre de la réforme

budgétaire, il a été installé à la caisse

Autonome d'Amortissement (CAA) :

- un délégué du Contrôleur

Financier dont la mission est de contrôler la régularité

des dépenses de l'Institution ;

- un receveur des Finances de la Dette chargé de

l'Exécution et de l'enregistrement comptable des opérations

financières selon les normes en matière de comptabilité

publique.

C -2 : Directions fonctionnelles

Il s'agit du Secrétariat Général, de la

Direction Administrative et de la Direction de la Trésorerie et du

Recouvrement.

a) Le Secrétariat Général est la

mémoire de la CAA.

A ce titre, il concourt à la réalisation des

objectifs de l'Institution sur tous les plans. Il assure donc le suivi des

activités de toutes les directions techniques et comprend le

Secrétariat Administratif et le Service des Archives.

b) La Direction Administrative

(DA)

Cette direction est chargée de la gestion du personnel

et du patrimoine de la CAA. Elle prépare le budget de fonctionnement, en

assure le suivi de l'exécution et rend compte mensuellement à la

Direction Générale ou immédiatement en cas de

problème.

Elle comprend :

- le Service du Personnel et de la Formation (SPF),

- le Service du Matériel et du Budget (SMB)

c) La Direction du Contrôle et du Suivi des

Projets (DCSP)

Elle est chargée de :

- procéder à tous les contrôles notamment

le contrôle interne et le contrôle de gestion ;

- assurer le suivi de l'exécution des Projets inscrits

au Programme d'Investissements Publics (PIP).

d) La Cellule Informatique (CI)

Placée en position staff, elle est chargée du

suivi et de la mise en oeuvre de la politique de la CAA en matière de

développement informatique et de modernisation des moyens de gestion des

services.

e) La Cellule de Passation des Marchés (CPM)

Mise sur pied suite à la réforme de la

chaîne des dépenses, la CPM est placée sous

l'autorité directe du Directeur Général à qui elle

rend directement compte.

Elle est chargée de coordonner toutes les

opérations entrant dans le cadre des acquisitions de biens et services

au profit de l'Institution et établit un plan annuel de ces

acquisitions.

Paragraphe 2 : Missions, activités, et

ressources de la CAA

Les opérations de la CAA portent à la fois sur

la mobilisation des ressources et l'exécution des dépenses.

A - Missions et activités

La CAA a pour missions principales :

- la recherche de financement (négociations des accords

de financement, accomplissement des formalités d'entrée en

vigueur, études des marchés en concertation avec d'autres

directions techniques, la centralisation et l'acheminement de toutes

requêtes de financement) ;

- la mobilisation des fonds d'emprunts ;

- l'amortissement de la dette publique ;

- l'émission d'emprunts.

Il convient par ailleurs de souligner que la CAA assure le

Secrétariat Permanent de la Commission Nationale de l'Endettement (CNE)

instituée par Décret en juillet 2003 et qui donne obligatoirement

un avis préalable sur tous les nouveaux engagements de l'Etat.

A ce titre, elle :

- reçoit tous les dossiers soumis à la CNE

contre un accusé de réception ;

- prépare une fiche synthétique faisant le

résumé du dossier qu'il soumet à chaque membre

accompagné d'une copie du dossier complet dans les quinze (15) jours qui

suivent la date de dépôt dudit dossier par les soumissionnaires.

L'accusé de réception également est joint au jeu soumis

à chaque membre pour étude ;

- convoque les réunions ordinaires et extraordinaires

de la Commission pour la semaine suivant celle de l'envoi des dossiers aux

membres ;

- prépare toutes les correspondances à l'adresse

des soumissionnaires qu'elle fait signer par le président dans le cadre

de la suite à donner aux dossiers ;

- prépare le projet de budget de l'année

à venir ainsi que le programme d'activités annuel qu'elle soumet

aux membres à la dernière réunion de l'année tirant

à sa fin ;

- prépare les rapports d'activités trimestriels

et annuels, les comptes rendus de réunions et tous les dossiers à

soumettre aux membres. Le rapport d'activités trimestriel est

examiné par la commission à la réunion ordinaire suivant

le trimestre écoulé. Le rapport d'activités annuel est

soumis aux membres à la première réunion ordinaire de

l'année nouvelle.

- tient un répertoire des représentants

autorisés des membres, des décisions, avis et recommandations de

la CNE ;

- Classe et met à jour

° L'ensemble des textes législatifs et

réglementaires relatifs au domaine de compétence de la

CNE ;

° les archives de la CNE ;

- exécute tous les travaux de secrétariat dans

le cadre des activités de la CNE.

B - Ressources et emplois

1 - Ressources

Les ressources de la CAA sont essentiellement

budgétaires et constituées de ressources propres (prêts

rétrocédés) et des dotations du trésor public. Au

titre de ses ressources, nous pouvons citer :

- prêts rétrocédés et autres

ressources propres ;

- ressources diverses ;

- ressources additionnelles.

En dehors des ressources financières citées

ci-dessus, la CAA est dotée de ressources humaines de qualité qui

lui permettent de réaliser les objectifs qui lui sont

assignés.

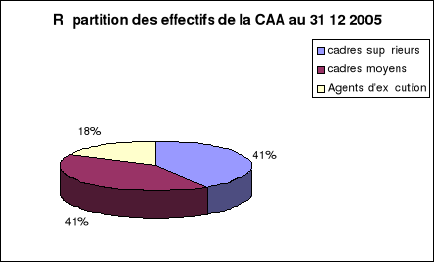

L'effectif de l'Institution était constitué au

31 décembre 2005 de 39 Cadres Supérieurs, 39 Cadres Moyens,et de

17 Agents d'Exécution .

Il ressort de la répartition du personnel de la CAA

qu'il est essentiellement constitué de cadres de conception (82 %)

contre seulement 18 % d'agents d'exécution. Cela s'explique par la

nature des tâches exécutées qui sont liées à

la gestion de la dette publique et à la recherche de financements pour

les projets de développement.

Il faut souligner que des efforts sont consentis pour assurer

un encadrement de qualité au personnel qui bénéficie

chaque année, de formations visant à renforcer ses

capacités dans le domaine de la gestion de la dette.

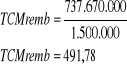

Graphique1 : Répartition de

l'effectif du personnel de la CAA au 31/ 12 /2005

Source : CAA au 31 12

2005

2 - Emplois

Les réalisations portent sur le service de la dette

publique et les charges de fonctionnement de l'Institution constituées

des frais du personnel et des achats de biens et services.

Le service de la dette publique concerne les remboursements au

titre de la dette extérieure (bilatérale et multilatérale)

et de la dette intérieure (Fonds National d'Investissement et

arrières non salariaux, charges financières emprunts obligatoires

et des frais de gestion de titres publics). Il représente à lui

seul près de 80 % des emplois inscrits au budget de la CAA depuis plus

de cinq (05) ans.

DEUXIEME PARTIE

FLUCTUATION DE CHANGE ET GESTION DE LA DETTE PUBLIQUE

EXTERIEURE DU BENIN

CHAPITRE I

IDENTIFICATION DES EFFETS DES FLUCTUATIONS DE CHANGE

SUR LA GESTION DE LA DETTE EXTERIEURE DU BENIN ET MESURES DE GESTION

EXISTANTES

Après avoir étudié la variabilité des

principales devises de prêt du Bénin (Section I), nous allons

déterminer les risques de change sur le cycle de vie de la dette

publique extérieure (Section II).

SECTION I : ETUDE DE LA VARIABILITE DES COURS DES

PRINCIPALES

DEVISES DE PRET DU BENIN

Nous allons répertorier les principales

devises de prêt du Bénin (Paragraphe 1), avant d'étudier

leur variabilité (Paragraphe 2).

Paragraphe I : les principales devises de prêt

du Bénin

Le panier de la dette du Bénin est composé de

plusieurs devises. Si les institutions internationales, telles que le Fonds

Africain pour le Développement (FAD), la Communauté Economique

Des Etats de l'Afrique de l'Ouest (CEDEAO), et la BOAD, ne ménagent

aucun effort pour soutenir la lutte contre la pauvreté en Afrique,

leurs homologues Arabes ( BID , BADEA), européens ( BEI , FND), et les

institutions de Brettons Wood ont aussi en souci la prospérité

mondiale. L'analyse du répertoire de la dette extérieure du

Bénin, établit que la dette multilatérale

représente plus de 75% de sa dette extérieure. Cependant, la

coopération bilatérale (dans le contexte de la dette) trouve

à sa cime la France, le japon, la chine, à la date du 31

décembre 2006.

Nous pouvons résumer dans un tableau la devise de

prêt de ces principaux bailleurs de fonds du Bénin

Tableau 2 : Les principaux bailleurs de

fonds du Bénin et leurs devises de prêt.

|

Bailleurs

|

FAD

|

CEDEAO

|

BOAD

|

BID

|

BADEA

|

BEI

|

FND

|

IDA

|

JAPON

|

CHINE

|

|

Devises

|

UC

|

UC

|

FCFA

|

DI

|

USD

|

EURO

|

DTS/ EURO

|

DTS/ USD

|

YEN

|

YRMB

|

Sources : Nos compilations

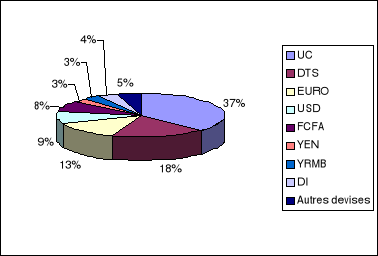

Chacune de ces dettes n'ont néanmoins pas la

même importance dans le panier de la dette du Bénin. De l'analyse

des tableaux de synthèses de la CAA sur la dette extérieure, nous

pouvons établir celui que voici

Tableau 3 : La dette extérieure du

Bénin en FCFA par devises au 31 12 2006

|

Monnaies

|

UC

|

DTS

|

EURO

|

USD

|

FCFA

|

YEN

|

YRMB

|

DI

|

Autres devises

|

Total

|

|

Montant en milliards de FCFA

|

195,7

|

97,2

|

68,7

|

47,1

|

42,5

|

15,1

|

15,0

|

21,8

|

23,8

|

527,0

|

Sources : Nos calculs

Partant de ce tableau, nous pouvons présenter le

diagramme sectoriel suivant :

Graphique 2 : Répartition de la

dette extérieure du Bénin par devise au 31 12 2006

Source : Nos calculs

Commentaire

Plus de 55 % de la dette extérieure du

Bénin est libellé en UC et en DTS ;

13 % en Euro, 9 % en dollar américain, et 8 % en

Fcfa. Sachant que le FCFA est arrimé à l'Euro, ont peut dire que

la dette extérieure du Bénin est sujette aux fluctuations de

change à 79 %, soit (100 % - 13% - 8 %)

Le DTS et l'UC sont des unités de compte,

c'est-à-dire des monnaies artificielles qui se composent d'autres

monnaies telles que le dollar, la livre, l'euro.... Les unités de compte

sont donc des paniers de devises dans lesquels chacune des devises peut y

être en quantité égale avec les autres ou en

quantité différente de celle des autres. Il est donc clair que

les fluctuations des cours des unités de compte sont dépendantes

de celle des cours des devises qu'elles ont en composition

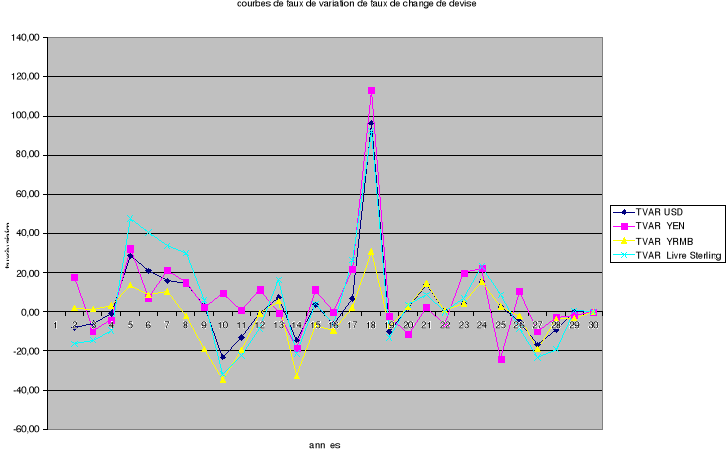

Paragraphe II : L'Etude de la variabilité des

cours des principales devises de prêt sur trente (30) ans

Il importe de mesurer la volatilité de chacune des

principales devises faisant objet de monnaies d'emprunt pour le Bénin. A

ce titre, nous allons déterminer les taux de variation des principales

monnaies de prêt. Dans le même ordre d'idée, une

représentation graphique de ces taux de variation des cours des

principales devises de prêt lèvera le voile sur leur

évolution en dents de scie.

La volatilité des taux de variation qui est image du

risque qu'en court le gestionnaire dans l'usage d'une devise, a la primeur

d'informer sur les devises sujettes à de fortes fluctuations, et sur

celles dont les fluctuations sont d'amplitude faible.

Désignons par

TCt : le taux de change à l'instant

t.

TVAR dev t : le taux de variation

de la devise

MTVAR : la moyenne arithmétique des taux de

variation

VOLAT dev : la volatilité

(écart type) des taux de variation des cours de devise

Dev = ($USD, YRMB, YEN, £ ...)

TVAR dev t =

MTVAR dev =  ; ;

VOLAT dev =

Les calculs effectués sur les taux de change dans les

annexes4(*), nous permettent

de résumer dans le tableau ci - après les MTVAR et VOLAT par

devise.

Tableau 4 : Tableau des MTVAR et VOLAT par

devises de prêt au 31 12 2006.

|

Devise

|

Dollar US

|

YEN

|

YRMB

|

Livre Sterling

|

|

MTVAR

|

4,28

|

7,87

|

-1,36

|

5,28

|

|

VOLAT

|

20,82

|

23,68

|

13,67

|

25,73

|

Commentaire

Au regard du tableau récapitulatif ci-dessus,nous

pouvons dire que la livre sterling, avec son écart type de

25,73, est la devise de prêt qui présente le plus

grand risque de fluctuation ; suivie du yen ,23,68 ;

du dollar US, 20,82 ; et du YRMB,

13,67.

Cet état de chose peut mieux être saisi à

travers les courbes suivantes.

Graphique 3 : Courbes des taux de

variation de taux de change des devises de prêt.

SECTION II : RISQUE DE CHANGE DANS LE CYCLE DE VIE DE

LA DETTE

EXTERIEURE ET VERIFICATION DES HYPOTHESES.

Pour la vérification de nos hypothèses de

recherche, nous allons passer en revue les différentes procédures

de gestion de la dette extérieure sur son cycle de vie, identifier les

risques de change dans ces différentes procédures.

Paragraphe 1 : Fluctuations de change sur le cycle de

vie de la dette extérieure

Avant que de nous mettre à identifier les risques dus

aux fluctuations de change dans la gestion de la dette publique

extérieure, il nous importe de préciser que la gestion de la

dette publique va du contrat par lequel cette dernière s'est vue

naître à son remboursement, via le financement du projet pour

lequel elle est destinée. Ainsi sommes-nous obligés de

définir une démarche qui embrasse les trois étapes du

cycle de vie de la dette extérieure. Ce cycle de vie peut être

schématisé comme suit :

Graphique 4 : Cycle de vie de la dette

extérieure.

Mise en vigueur de la dette publique extérieure

Amortissement de la dette Publique Extérieure

Mobilisation des Fonds d'emprunt extérieur

Source : Nos compilations

A- Mise en vigueur de l'accord de

prêt

A 1 : Bref aperçu sur la

procédure de signature de l'accord de prêt

La qualité des études de conception d'un projet

constitue un des critères principaux qui déterminent la

décision de son financement. On distingue généralement

trois grandes étapes dans la conception des projets :

l'Identification, la faisabilité et l'évaluation du projet. In

fine ces études peuvent conduire à modifier le projet, à

le rejeter, à retarder l'exécution ou à décider de

le financer dans ses dimensions initiales. Dans tous les cas, elles sont

mère d'un rapport détaillé d'évaluation

précisant l'appréciation claire et nette du bailleur (quitus,

rejet). En cas où le quitus l'emporte sur le rejet, on parle de

bancabilité du dossier. Et c'est cette bancabilité qui ouvre voie

aux différentes phases de négociations du financement dudit

projet.

Les négociations mettent en rapport les parties qui

interviennent dans le contrat de prêt. Le bailleur de fonds soumet au

pays emprunteur un projet d'accord par le truchement du Ministre des finances

comme principal interlocuteur de l'emprunteur, projet d'accord qui sera

négocié par ce dernier. De cet accord de prêt sortent le

montant définitif du prêt fixé en fonction du coût du

projet évalué lors des études, la durée de

remboursement, la période de grâce, les taux

d'intérêt et de commission. Il convient de préciser que les

bailleurs multilatéraux ont des conditions fixes d'emprunt

Après signature de l'accord de prêt par celui

à qui le Président de la République aurait

délégué ce pouvoir, sa ratification en conseil des

Ministres, sa publication au journal Officiel et l'avis juridique, on peut

affirmer que le financement est "bouclé".

La ratification, la publication et l'avis juridique sont

baptisés formalités de mise en vigueur des accords de

prêts.

A -2 : Procédé

d'Identification du risque de change.

A la signature du contrat d'endettement, les

différentes parties épousent les conditions d'emprunt,

définies par le taux d'intérêt, les commissions, le

délai de grâce, la durée d'amortissement Aussi s'agit- il

de définir clairement la valeur d'origine de l'emprunt,

c'est-à-dire le nombre de son unité monétaire que le

bailleur de fonds accepte d'accorder sous forme de prêt au pays

emprunteur.

Entre la date de signature de l'accord du prêt et celle

d'entrée en vigueur du crédit, il s'écoule un laps de

temps ; l'emprunteur est donc soumis à un risque de fluctuation de

change si la devise dans laquelle l'emprunt est libellé est sujette

d'une forte fluctuation. En supposant que tout le montant de l'emprunt sera

décaissé à la date de mise en vigueur de l'accord de

prêt, on peut assister, soit à un gain de change, soit à

une perte de change.

Cette situation peut être appréhendée par

les paramètres suivants :

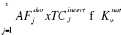

Désignons par :

-K nat

0 : montant de l'emprunt en monnaie nationale

à la signature de l'accord de prêt,

-K nat v : le

montant de l'emprunt en monnaie nationale à la mise en vigueur de

l'accord de prêt,

-K dev

0 : le

montant du prêt à la signature de l'accord en

devise (du prêteur),

-K dev

v : le montant du prêt à la

mise en vigueur de l'accord de prêt en devise (du

prêteur),

-TC incert

o : le taux de change à l'incertain,

la valeur d'une unité de monnaie étrangère (devise du

prêteur) exprimée en monnaie nationale, à la date de

signature de l'accord de prêt,

-TC incert

v : le taux de change à l'incertain,

à la date de mise en vigueur de l'accord de prêt ;.

On peut écrire, toutes choses égales par

ailleurs que :

K nat 0 = É (K dev

0 ; TC incert o) et K nat

v = É (K dev 0 ; TC

incert v )

Autrement dit,

K nat 0 = K dev

0 x TC incert o

( 1 ) et

K nat v = K dev

0 x TC incert v

( 2 )

De ( 1 ) , on peut écrit que :

K dev 0 = K

nat 0 x [TC incert

o ] -1 ( 3)

En remplaçant (3) dans (2) on a :

K nat v = K

nat 0 x [TC incert

o ] -1 x TC

incert v ( 4 )

D'après cette quatrième équation, la

seule condition pour qu'il n'y ait pas risque de change est que [TC

incert o ]

-1 x TC

incert v = 1. Soit TC incert

o = TC incert

v

Si TC incert o différent de

TC incert v : il y a

risque potentiel de change

TC incert o < TC

incert v , il y a une perte potentielle de change

TC incert o >

TC incert v , il y a un gain

potentiel de change

A -3 Application

Soit le prêt BADEA de 1981. Montant

2 700 000 USD. Objet : Extension du port autonome de Cotonou

(PAC)

Hypothèses

Ø Date de signature de l'accord de

prêt : novembre 1980

Ø Date de mise en vigueur : août

1981

Ø Les 2 700 000 USD seront

décaissé entièrement à la date de mise en vigueur

(ce qui n'est pas le cas en pratique)

On a:

K dev 0 =

2 700 000

TC incert o = TC

$/FCFA 1980 = 211, 28

TC incert v = TC

$/FCFA 1981 = 271, 73

On peut écrire que :

K nat. 1980 =

2 700 000 x 211, 73 = 570 456 000 FCFA

K nat. 1980 = 570

456 000 FCFA

K nat. 1981 =

2 700 000 x 271, 73 = 733 671 000 FCFA

K nat. 1981 =

733 671 000 FCFA

K nat. 1980 =

570 456 000 FCFA < K nat. 1981 =

733 671 000 FCFA

Si telle fut la procédure de mobilisation, le

Bénin aurait eu sur ce prêt, un gain de change de

163 215 000 FCFA, soit 733 671 000 -

570 456 000. Cette approche purement idéale du risque de

change montre néanmoins qu'il existe.

B - Mobilisation des fonds d'emprunt

extérieur

La réalisation du projet est assujettie au

décaissement préalable des ressources de l'emprunt. Il faut

attendre l'entrée en vigueur de l'accord de prêt pour que le

bailleur de fonds amorce les décaissements au vu des pièces

à lui transmises par l'emprunteur. Ce n'est donc qu'après les

formalités de mise en vigueur de l'accord de prêt que le bailleur

procède aux décaissements par tirages successifs en fonction de

l'évolution de l'exécution du projet. Il existe quatre

procédures de décaissement permettant aux bailleurs de

régler l'adjudicataire d'un marché ou les prestataires d'un

service fait au titre du projet objet de l'endettement. Notre démarche

ici s'articulera autour de chacune de ces quatre procédures.

B- 1 : La Demande de paiement en

direct.

B- 1- 1 : Bref aperçu sur la

procédure de demande de paiement en direct

Après une offre d'appel il peut y avoir plusieurs

prestataires de services ou plusieurs fournisseurs de matériels

d'origines diverses, retenus. La demande de paiement en direct consiste

à régler directement le prestataire de services (fournisseur) sur

une place étrangère désignée par lui et

mentionnée au contrat.

Une fois que les services ont été accomplis, ou

le matériel livré par le fournisseur, le prestataire de services

(fournisseur) établit la facture qu'il envoie au maître d'ouvrage.

Ce dernier avec les pièces justificatives attestant que le service ou le

matériel a été livré au titre du projet, saisit la

CAA qui à son tour établit la demande de paiement en direct

qu'elle expédie au bailleur pour virement à faire directement au

fournisseur (prestataire).

Le risque de change apparaît dès que le

prestataire de services (fournisseur) réclame d'être

réglés dans une autre monnaie que la devise du prêt.

Pour ce faire, le bailleur de fonds doit se procurer la devise

dans laquelle le prestataire (fournisseur) désire être

payé. En contrepartie il débitera le compte en devise du

prêt de l'emprunteur ouvert dans ses livres de la valeur correspondant

aux paiements effectués. Si la devise du fournisseur (prestataire) a

été acquise à un moment où le taux de change

fluctue, cela se répercutera sur le compte de l'emprunteur positivement

ou négativement. Le risque de change affecte alors chaque

opération de tirage demandée par l'emprunteur.

B - 1- 2 Procédé d'Identification du

risque de change

Désignons par :

T i: Le montant de tirage effectué de

rang i,

T vi : Le montant du

ième tirage évalué au taux de change entre la

monnaie du bailleur et celle du fournisseur (prestataire), avec le taux de

change à la date de mise vigueur,

Ci: Le coût net à payer de la

facture du fournisseur de biens et services objets du ième

tirage,

TCv B/fourn : Le taux de change

à l'incertain de la devise du bailleur (B) contre celle du fournisseur

à l'instant de la mise en vigueur de l'accord de prêt,

TCi B/fourn : Le taux de change

à l'incertain de la devise du bailleur contre celles du fournisseur

pendant le tirage de rang i,

KRi : Le capital restant dans

le compte ouvert à l'emprunteur par le prêteur après le

ième tirage,

KRiNorm : Le capital qui

devrait normalement rester dans le compte ouvert par le prêteur à

l'emprunteur après le ième tirage,

On peut écrire que

T i = Ci x

TCi B/fourn

(5)

T vi

= Ci x TCv

B/fourn (6)

KRiNorm =

KRi-1 - T vi

(7)

KRi =

KRi-1 - T i (8)

Il n'y a pas de risque de change si :

KRiNorm =

KRi

Posons:

KRi -

KRiNorm = 0 .......

(KRi-1 - T i

) - (KRi-1 - T

vi ) = 0

Donc : T i - T

vi = 0 (9)

Autrement dit, si T i - T

vi = 0 , il n'y a pas de risque

de change

D'après (5) et (6), on a T i

- T vi =

Ci (TCi B/fourn - TCv

B/fourn)= 0

Or Ci 0 donc TCi B/fourn -

TCv B/fourn =0

On voit que si TCi B/fourn

= TCv B/fourn, il n'y a pas de risque de

change

Si TCi B/fourn >

TCv B/fourn, il y a perte de change

TCi B/fourn <

TCv B/fourn, il y a gain de change

B - 1 - 3 : Application

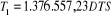

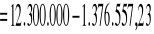

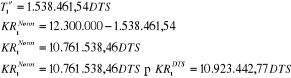

Soit le prêt IDA de 1992. Montant : 12.300.000 DTS.

Objet : projet de réhabilitation et gestion urbaine.

Hypothèses

- Entre autres, ce prêt a servi à

acquérir 40 balayeuses de marque SUZUKI

- le premier tirage T1 a été consacré

à l'achat des 40 balayeuses

- chaque balayeuse coûte 5.000.000 de yen

- le premier tirage a été effectué

en 1993

On a :

Connaissant le taux de change entre le FCFA et le DTS, et le

taux de change entre le FCFA et le yen, on peut estimer celui entre le DTS et

le yen.

Posons :

En 1993 :

1 yen = 2,55 FCFA

1 DTS = 370,5 FCFA

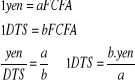

Soit  donc donc

Supposons que :

On a :

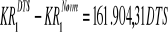

Il y a donc une perte de change de :

On voit que dans ces conditions, la perte sèche de

161.904, 31 se répercutera sur le solde normal attendu du compte en DTS

après le premier tirage.

B - 2 : Demande de remboursement adressé

au bailleur

B - 2 -1 : Bref aperçu

Pour des raisons d'urgence ou de nécessité, et

dans le sillage de l'exécution d'un projet donné, la CAA peut

effectuer par procédure d'avance un paiement dont le financement est

autorisé au titre du prêt en règlement de services ou

achats. C'est donc une sorte de préfinancement effectué par la

CAA sur ses fonds propres. Elle doit alors adresser une demande de

remboursement au bailleur en y adjoignant les pièces justificatives. Le

risque de change apparaît alors à l'occasion du remboursement de

l'emprunteur par le bailleur de fonds. Ce dernier remboursera la CAA (donc en

franc CFA) du montant des factures à lui présentées.

Entre le moment où la demande de remboursement est

adressée au bailleur et celui ou ce dernier remboursera l'emprunteur,

la parité de la devise peut être sujette à des

fluctuations : il y a donc risque de change. Si le décaissement

opéré par le bailleur est inférieur à celui du

préfinancement assuré par l'emprunteur alors il y a perte de

change ; dans le cas contraire la CAA enregistre un gain de change.

B - 2-2 : Procédé d'identification

du risque de change

Soient :

-SI av : le solde initial avant un

préfinancement, créditeur des ressources de la CAA,

-SI ap : le solde initial des ressources de la CAA

après préfinancement,

-SF ap : le solde final des ressources propres de la

CAA après le remboursement,

-PF : le montant pré financé par la

CAA,

-Remb : le montant remboursé par le bailleur

à la CAA,

On peut établir que :

SI ap = SI av - PF (10)

SF ap = SI ap + Remb (11)

L'équilibre (situation sans risque de change)

voudrait que : PF = Remb,

Si PF > Remb gain de change

Si PF< Remb perte de change

Ou que, SI av = SF ap

Si SF ap < SI av perte de change

Si SF ap > SI av gain de change

B - 2-3 : Application

Supposons qu'au 30 Novembre 2002, les ressources propres

de la CAA s'élevaient à 80. 000. 000 FCFA. Supposons aussi qu'au

titre de la réalisation d'un projet de pavage d'une voie, qu'elle ait

payé par avance au prestataire 20.000 USD à la même date.

Si la CAA se fait rembourser en Février 2003 par le bailleur qui se

trouve être la BADEA,

On a la situation suivante :

SI av = 80. 000.000 FCFA

TC FCFA/USD 2002 = 696,99

On a PF = 20.000 x 696,99 = 13.939.800 FCFA

TC FCFA/USD 2003 = 581,2

Remb = 20.000 x 581,2 = 11.624.000 FCFA

La CAA enregistre une perte de change

de 13.939.800- 11.624.000, soit 2.315.800 FCFA

On peut aussi comparer les soldes avant préfinancement

et après remboursement, toutes choses égales par ailleurs.

SI ap = 80.000.000- 13.939.800 = 66.060.200

SF ap = 66.060.200 + 11.624.000 = 77.684.200

La perte de la CAA se chiffre à

80.000.000 - 77.684.200, soit 2.315.800 FCFA.

B - 3 : Les avances de fonds

B - 3 - 1 : Bref aperçu sur la

procédure d'avance de fonds

Pour des mesures de suivi de la traçabilité des

fonds affectés à un projet, le bailleur impose à

l'emprunteur l'ouverture d'un compte spécial dans son pays pour le

projet. Ce compte fonctionne sous la signature de la CAA et est alimenté

par le bailleur. Il permet à l'emprunteur d'effectuer certains paiements

de biens et services dont le montant ne dépasse pas un seuil

donné. Lorsque la provision du compte spécial va amenuisant, le

bailleur renfloue le compte à hauteur du montant initial du fonds au fur

et à mesure des justifications faites par l'emprunteur. Pour ce mode de

décaissement, le risque de change existe à chaque

réapprovisionnement du compte spécial à hauteur de la

provision initiale de fonds. En effet, le bailleur effectuera des

opérations sur les devises pour renflouer le compte spécial en

franc CFA. En conséquence, il devra débiter le compte de

prêt de l'emprunteur de la contre-valeur en devise du montant

transféré dans le compte spécial.

Il apparaît nettement que si l'opération de

renflouement se fait à un moment où la parité de change

entre la devise du prêteur et le franc CFA est défavorable pour

l'emprunteur, alors ce dernier est en perte de change.

B -3 -2 Procédé d'identification du

risque de change

Soient :

AFjdev : l'avance de Fonds de rang

j en devise du prêteur,

AFjnat : l'avance de Fonds de rang

j en monnaie national (ici le franc CFA),

TCjincert : Le Taux de change au

moment de l'avance de fonds d'ordre j,

j : 1, 2, 3, ......x,

x : le rang de la dernière avance de fonds,

Dans tous les cas de figure, le cumul des Avances de Fonds au

titre de la réalisation du projet ne peut être supérieur au

montant de l'accord de prêt en devise du prêteur.

C'est-à-dire que :

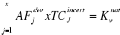

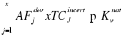

(12) (12)

En considérant l'ensemble des avances de fonds on peut

écrire que :

Si :  : il n' y pas risque de change. : il n' y pas risque de change.

Si :  : il y a perte de change. : il y a perte de change.

Si :  : il y a gain de change. : il y a gain de change.

De façon séquentielle, c'est-à-dire en

considérant chacune des avances de fonds , l'emprunteur peut

être soumis au risque de change ; et ce dès que le taux de

change ayant prévalu lors la signature de l'accord de prêt,

diffère de celui prévalant au cours d'une avance de fonds de rang

quelconque.

Autrement dit :

TCv incert = TCjincert :

Il n'y a pas de risque de change

TCvincert  TCjincert : Il y a risque de change TCjincert : Il y a risque de change

TCvincert  TCjincert : Il y a perte de change TCjincert : Il y a perte de change

TCvincert TCjincert : Il y a gain de change TCjincert : Il y a gain de change

B - 3 -3 : Application

Soit le prêt Chinois de 1994. Montant estimatif

53.000.000 YRMB5(*)

Objet : divers projets

Hypothèses

- le prêt a été mobilisé par

procédure d'avance- la première mobilisation intervint en 1994-

les mobilisations furent les suivantes :

|

Années (j)

|

Avances de fonds (  ) )

|

|

1994

1995

1996

|

20.000.000

15.000.000

18.000.000

|

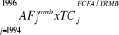

On peut calculer

-  ) )

=

= 53.000.000 x 64.41

- le total des mobilisations en FCFA

Total des mob =

On peut établir la fiche de mobilisation

suivante :

Tableau 5 : Calculs des avances de fonds

(AF) en FCFA

|

Années (j)

|

|

|

|

|

Solde à mobiliser

|

|

1994

1995

1996

|

20.000.000

15.000.000

18.000.000

|

64,41

59,78

61,56

|

1.288.200.000

896.700.000

1.108.080.000

|

20.000.000

15.000.000

18.000.000

|

33.000.000

18.000.000

0

|

|

Total

|

53.000.000

|

-

|

3.292.920.000

|

-

|

0

|

Source : Nos calculs

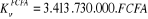

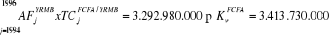

Il y a donc une perte de change de :

= 3.413.730.000 - 3.292.980.000, = 3.413.730.000 - 3.292.980.000,

Soit une perte de change de :

120.750.000

Cette perte de change peut être décomposée

comme suit :

Tableau 6 : Décomposition du risque

de change

|

Années (j)

|

|

|

|

|

|

|

|

|

1994

|

20.000

|

64,41

|

64,41