|

I

REPUBLIQUE DEMOCRATIQUE DU CONGO

ENSEIGNEMENT SUPERIEUR, UNIVERSITAIRE ET

RECHERCHE

SCIENTIFIQUE

INSTITUT SUPERIEUR PEDAGOGIQUE DE BUKAVU

B.P: 854 BUKAVU

SECTION DES SCIENCES COMMERCIALES, ADMINISTRATIVES

ET

INFORMATIQUE

DEPARTEMENT D'INFORMATIQUE DE GESTION

ANALYSE DES CONSEQUENCES DE L'ENDETTEMENT PUBLIC EXTERIEUR

SUR LA CROISSANCE ECONOMIQUE DE

LA RDC (1991-2010)

Par AMANI MAISHA Sulutani

Mémoire présenté et défendu en vue

de l'obtention du diplôme de licencié en pédagogie

appliquée.

Option : Informatique de Gestion

Dirigé par NJANGALA CHIBASHIMBA Joël

Chef de Travaux

Co-dirigé par AKILIMALI Pascal

Assistant

II

EPIGRAPHE

Malheur aux jeunes car ce sont eux qui hériterons les

dettes de leurs pays.

III

IN MEMORIAM

En mémoire des feu grands-mères MWAMINI

KISUKUMBA, NDEMESA NAGANYERWA et petit frère Patrick MATIMBU RUDIMA qui

ont quitté la terre de nos anc~tres très tôt sans qu'ils ne

goutent les fruits de leur petit fils et frère.

IV

DEDICACE

A notre père MABANGA MAISHA RUDIMA

A ma mère MAHANO MALIKA Charlotte

A mon grand frère HUZUNI MABANGA Jacques

A toute la famille MABANGA MAISHA et RUDIMA

Je dédie ce travail

REMERCIEMENTS

Notre reconnaissance restera ineffaçable envers Dieu

tout puissant le créateur du ciel et de la terre qui a voulu que

ça soit ainsi.

Nos remerciements s'adressent à nos chers parents

MABANGA MAISHA Rudima et son épouse MAHANO MALIKA Charlotte pour leur

éducation, sacrifice et conseil reçus en vue de la

réalisation de ce travail.

Nous remercions également tout le corps

académique de l'ISP/Bukavu en général et tous les

enseignants de la section des sciences commerciales administratives et

informatique et en particulier le Chef des Travaux NJANGALA CHIBASHIMBA

Joël et l'assistant AKILIMALI Pascal qui, malgré leurs multiples

travaux ont acceptés de diriger et de co-diriger ce travail; leurs

conseils, expérimentations, savoir-faire, dévouements et

disponibilités nous ont été utiles pour la production de

cette édifice.

Nous remercions notre grand frère Jacques MABANGA pour

sont soutien moral matériel et financier. Nous vous resterons à

jamais débiteur.

De mrme nous sommes reconnaissants envers nos

frères et soeurs MEMA MAISHA Lebon, Adolph MAISHA, Ass. Léonce

BASHIKWA, Karim KALUGI, HAMU, Idée B., Consolé R., Lyly, Aziza.,

MACHOZI MWAMINI, BAHATI FURAHA, SHUKURU, KIANA, Erick, SAFI, MENEBYAGE Chance,

Jeanine Gloire MATIMBU, MWAMINI Tantine, KYEUSI, FAILA pour leurs soutient

morale, matériel et financier.

Nos remerciements s'adressent également à

nos oncles, tentes paternelles et maternelles : MATIMBU, NGULWE, KAGANGU,

DJUMA, BUSHOLE, KISHASHA, SALIMA, Jeanne., MUSSA R, MWENDO, MBINGA, SAFARI,

MAHAMUDI pour la chaleur familiale nous assurée volontiers mais surtout

pour leur affabilité et magnanimité.

Qu'il nous soit permis de remercier nos amis et compagnons

des luttes avec qui, nous avons traversé les périodes difficiles

: AMURI IDUMBILLWA, BONGOLA Jean, KABEYA Didier, KABEYA Justin, AMANI Erick,

AMURI Lebon, EKELA Dieudo, ABEDI, MUNYAGA Junior, Paul MWAMBA, Jean Mineur,

MAJALIWA Alain, MASHAURI Bovick, Adelin, MONGANE Blaise, MIKILA Eugénie,

BIDUGU Déborah, MILANGA Stéphane, EYADEMA, KAYEBE

Josué, AMURI Guylain, Jean-Paul, BAHATI, Ami, BAGANDA Marcelin, ZAGABE

Fabrice, NGAKANI Espoir, BUSHIRI, ANIFA, Christine, Judith, FUNDI.

Enfin, que tous ceux auprès de qui nous avons

trouvé réconfort et assurance durant ces cinq ans de formation et

dont les noms n'ont pas été repris ; trouvent dans cette

monographie l'expression de notre reconnaissance.

VI

TABLE DES MATIERES

EPIGRAPHE II

IN MEMORIAM III

DEDICACE IIII

REMERCIEMENTS V

TABLE DES MATIERES VI

LISTE DES TABLEAUX ET FIGURES IX

I. TABLEAUX X

II. FIGURES X

SIGLES ET ABREVIATIONS XI

0. INTRODUCTION GENERALE 1

0.1. PROBLEMATIQUE 1

0.2. HYPOTHESE 4

0.3. OBJECTIFS DU TRAVAIL 4

0.4. CHOIX ET INTERET DU TRAVAIL 4

0.5. METHODOLOGIE DU TRAVAIL 4

0.5.1. Méthodes 4

0.5.1.1. Méthode statistique 4

0.5.1.2. Méthode descriptive 5

0.5.2. Technique 5

0.5.2.1. Technique documentaire 5

0.6. DELIMITATION DU SUJET 5

0.6.1. Du point de vu temporel 5

0.6.2. Du point de vu spatial 5

0.7. ETAT DE LA QUESTION 6

0.8. PRESENTATION SOMMAIRE DU TRAVAIL 8

CHAPITRE PREMIER: APPROCHE THEORIQUE 10

I.1. DEFINITION DES CONCEPTS 10

I.1.1. Dette 10

I.1.2. Dette publique 10

I.1.2.1. Dette intérieure 10

I.1.2.2. Dette extérieure 11

I.1.2.2.1. Dette bilatérale 11

I.1.2.2.1. Dette multilatérale 11

I.1.3. Dette odieuse 12

I.1.4. Souténabilité 12

I.1.5. Solvabilité 12

I.1.6. Surendettement 12

I.1.7. Déficit public 13

I.1.8. Schématisation des différentes

catégories d?une dette publique 13

I.2. ANALYSE MACROECONOMIQUE DE LA DETTE PUBLIQUE 14

I.2.1. Approche keynésienne de l?endettement public 14

I.2.2. Approche classique de l?endettement public 15

I.2.3. Approche de l?endettement optimal 16

1.2.3.1. Modèle d?endettement-croissance 16

1.2.3.2. Modèle du cycle de la dette 17

I.2.4. Autres considérations relatives de la dette

publique 18

I.2.4.1. Budget équilibré et politique

budgétaire optimal 18

A. Stabilisation 18

B. Lissage fiscal 18

C. Redistribution intergénérationnelle

18

I.2.4.2. Les effets sur la politique monétaire 19

I.2.4.3. La dimension Internationale de la dette publique 19

I.2.6. La dynamique économique de l'endettement public

20

I.3. LA CROISSANCE ECONOMIQUE 23

I.3.1. Définition 23

I.3.2. Mesure de la croissance 23

I.3.2.1. Le Produit Intérieur Brut (PIB) 24

I.3.3. Les déterminants de la croissance 25

I.3.4. Etapes de La croissance économique 25

CHAPITRE DEUXIEME: GENERALITE DE LA DETTE PUBLIQUE DE LA RD

CONGO 26

II.1. HISTORIQUE DE LA DETTE DE LA RDC 26

II.2. LES ORIGINES DE LA DETTE PUBLIQUE DA LA RD CONGO 27

II.3. EVOLUTION DE QUELQUES AGREGATS DE LA DETTE PUBLIQUE

EXTERIEURES DE LA RDC 29

II.3.1. Stocks dette exterieure de la RDC 29

II.3.2. Service de la dette de la RDC 32

II.4. RELATIONS DE LA RDC AVEC SES BAILLEURS DE FONDS EN 2010

40

II.4.1. Fonds Monétaire International (FMI) 40

II.4.2. Club de Paris 40

II.4.3. Club de Londres 41

II.4.4. Club de Kinshasa 41

CHAPITRE TROISIEME: APPROCHE METHODOLOGIQUE 42

III.1. RECOLTE DES DONNEES 42

III.2.TRAITEMENT DES DONNEES 42

III.3. PRESENTATION DES VARIABLES DU MODELE 42

III.3.1. Variable endogène (Dépendante ou

expliquée) 43

III.3.1.1. Taux de croissance du produit intérieur brut

(TCPIB) 43

III.3.2. Variables exogènes (Indépendantes ou

Explicatives) 45

III.3.2.1. Stock de la dette sur le PIB (STDPIB) 45

III.3.2.2. Stock de la dette sur les exportations des biens et

des services (STDEXP) 49

III.1.2.3. Variable termes de l?échange 50

III.1.2.4. Service de la dette sur les exportations des biens et

des services (SEDEXP) entre 1991 et 2010 en RDC 52

III.1.2.5. Taux de croissance démographique (TCDEM) 54

III.1.2.6. Solde budgétaire primaire sur le PIB (SOBPPIB)

56

III.1.2.7. Balance courante sur le PIB (BCPIB) 55

III.1.2.8. Ratio exportations de biens et de services sur PIB

58

III.2. SPECIFICATION DU MODELE 60

III.2.1. Modèle théorique 60

III.2.2. Modèle mathématique 60

II.3.3. Modèle économétrique 61

III.3. SOURCE DES DONNEES DE L'ETUDE 61

CHAPITRE QUATRIEME : PRESENTATION, ANALYSE ET

INTERPRETATION DES RESULTATS 62

IV.1. PRESENTATION DES RESULTATS ET ESTIMATION DES MODELES 62

IV.1.1. Résultat de la régression de la variable

taux de croissance du PIB (variable dépendante du modèle) 63

IV.2.2. Validité du modèle 63

IV.2.2.1. Validité statistique 63

IV.2.2.2. Validité économétrique 64

a. Test de Ramsey 64

b. Test de Breusch-Godfrey 64

c. Test d'homoscédasticité des

résidus 65

IX

d. Test de ARCH 65

e. Test de normalité des résidus

65

f. Test de multi colinéarité

65

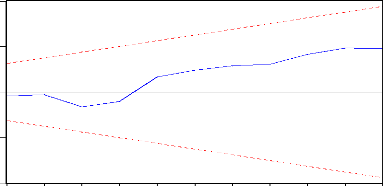

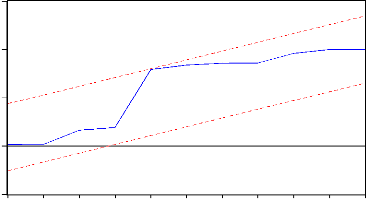

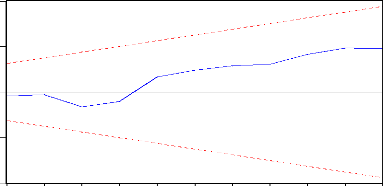

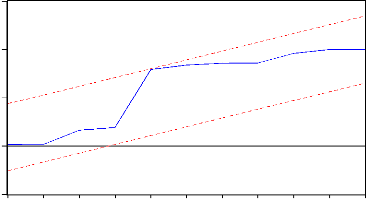

g. Test de CUSUM 66

h. Test de CUSUM au carré 66

IV.2. EVALUATION ET INTERPRETATION DES RESULTATS 66

IV.2.1. Le ratio stock dette extérieure sur le PIB 66

IV.2.2. Le ratio stock dette extérieure sur les

exportations de biens et de services 67

IV.2.3. Les termes de l?échange 68

IV.2.4. Le ratio du service de la dette sur les exportations de

biens et de services 68

IV.2.5. Taux de croissance démographique 68

IV.2.6. Ratio balance courante de paiement sur le PIB 69

IV.2.7. Ratio solde budgétaire primaire sur le PIB 69

IV.2.8. Ratio exportations de biens et de services sur le PIB

69

IV.2.9. Détermination du seuil d?endettement viable 70

IV.3. IMPACT DE L?INITIATIVE PPTE 71

CONCLUSION GENERALE ET RECOMMANDATIONS 74

BIBLIOGRAPHIE 77

ANNEXES 81

LISTE DES TABLEAUX ET FIGURES

I. TABLEAUX

Tableau n0 1 :Evolution du stock de la dette

extérieure de la RDC par groupe de créanciers (1991 à

2010)

Tableau n0 2 :Evolution du service de la dette

extérieure de la RDC par groupe de créanciers (1991 à

2010)

Tableau n0 3 :Evolution du service

éffectué de la dette extérieure de la RDC par groupe de

créanciers (1991 a 2010)

Tableau no 4 :Résultat de la régression

par MCO de la variable dépendante TCPIB Tableau no 5 :Niveaux

minimum conseillés

II. FIGURES

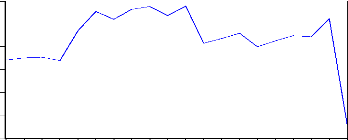

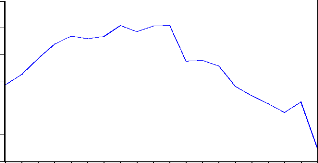

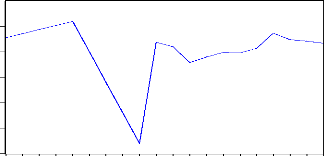

Figure no1 : Evolution du stock de la dette publique

extérieure congolaise (montant en millions de USD)

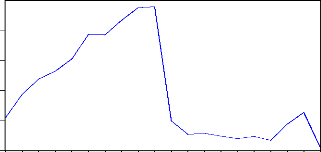

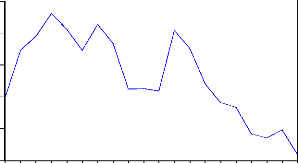

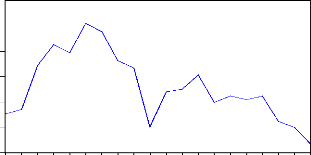

Figure no2 :Evolution du service de la dette publique

exterieure congolaise (montant en millions de USD)

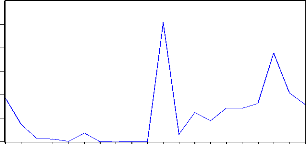

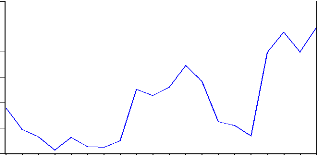

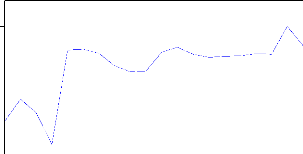

Figure no 3 : Evolution du service de la dette

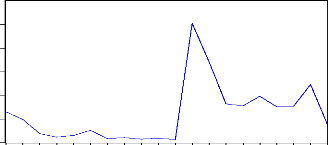

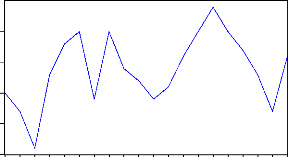

effectué (montant en millions de USD) Figure no4 : Evolution

du taux de croissance du PIB de la RDC entre 1991 et 2010

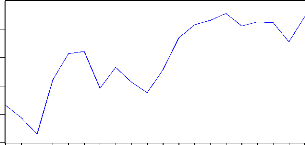

Figure no 5: Evolution du ratio stock de la dette sur

le PIB entre 1991 et 2010 en RDC

Figure no6: Evolution du ratio stock dette sur les

exportations de biens et de services entre 1991 e 2010

Figure no 7: Evolution de la variable des termes de

l?échange entre 1991 et 2010

Figure no8: Evolution du ratio service de la dette sur

les exportations de biens et de services

Figure no9: Evolution du taux de croissance

démographique entre 1991 et 2010

Figure no10: Evolution du ratio solde balance courante

en pourcentage du PIB entre 1991 et 2010.

Figure no11: Evolution du ratio solde

budgétaire primaire en pourcentage du PIB entre 1991 et 2010.

Figure no 12: Evolution du ratio exportations

de biens et de services en sur le PIB entre 1991 et 2010

XI

SIGLES ET ABREVIATIONS

1. al. : et alii (et les autres)

2. BAD : Banque Africaine de Développement

3. BCC : Banque Centrale du Congo

4. BM : Banque Mondiale

5. BZ : Banque du Zaïre

6. CDF (CF) : Franc Congolais

7. Cfr : Confert

8. DTS (XDS) : Droit de tirage spécial

9. DSCRP : Document Stratégique de Croissance et de

Réduction de la

Pauvreté10. éd. : Edition

11. E.S.U.R.S : Enseignement Supérieur, Universitaire et

recherche scientifique

12. E-VIEW : Econometric View

13. FMI : Fonds Monétaire International

14. GMM : Méthodes des moments

généralisés

15. I-PPTE : Initiative de Pays Pauvres Très

Endettés

16. I.S.P. : Institut Supérieur Pédagogique

17. MCO : Moindres Carrées Ordinaires

18. ODM : Objectifs du Développement pour le

Millénaire

19. OGEDEP : Office de gestion de la dette publique

20. p. : Renseignement provisoire

21. PAS : Programme d?Ajustement Structurel

22. PIB : Produit Intérieur Brut

23. PNB : Produit National Brut

24. PPTE : Pays Pauvres Très Endettés

25. PVD : Pays en Voie de Développement

26. PUF : Presse Universitaire de France

27. R.D.C. : République Démocratique du Congo

28. USA : United State of American

29. USD ($) : Dollar des Etats unis

30. VAN : Valeur Actuelle Nette

31. % : Pourcentage

0. INTRODUCTION GENERALE

0.1. PROBLEMATIQUE

L?endettement public des pays du Tiers-monde figure

aujourd?hui dans des débats des politiques économiques dans la

majorité de ces pays. On remarque selon ces pays la politique tendant

à accroitre les dettes publiques de l?Etat et d?autres voulant les

ramener à la baisse mais qui pourtant débouchent sur des

obstacles d?ordres structurels et conjoncturels.

Pour la plupart de ces pays leur endettement s?est

accéléré au cours de la période située entre

les années 1973 et 1980. Cette période a été

caractérisée par une abondance des pétrodollars qui

devaient être recyclés.

En effet, après le 1er choc pétrolier

en 1973, les énormes excédents financiers des pays exportateurs

de pétrole, places en dépôt auprès du système

bancaire international, ont été offert en prêt

principalement aux pays du Tiers-monde. Ces prêts comportaient des taux

d?intérêts bas et fixes (de l?ordre de 5%), et de longs

délais de paiement. Ces conditions favorables permettaient aux pays

endettés d?avoir un service de la dette supportable.1

Après la décennie soixante dix

caractérisée par une gestion économique prudente et

rigoureuse, les années 80 ont démarré avec des chocs

majeurs (faible taux de croissance, accumulation d'importants

arriérés, déficit budgétaire insupportable) qui ont

enfoncé les économies des pays du Tiers-monde dans une crise

sévère. Au milieu des années 80, les difficultés de

trésorerie face aux besoins de financements grandissants ont asservi les

Etats à recourir massivement aux sources de financements

extérieurs.2

Au niveau international, l?environnement s?est

révélé opposé au processus de développement,

de la croissance économique et social avec des déficits

budgétaires insupportables, l?accumulation d?importants

arriérés de paiement, l?alourdissement des taux

d?intérêt réels, la détérioration des termes

de l?échange ainsi que la baisse de prix des matières

premières.

Au niveau intérieur, la mauvaise gestion de la dette

s?est expliqué par le fait qu?il y a eu l?inefficacité et le

faible management de la dette dans les pays en développement signifiant

l?absence d?une capacité élevée pour faciliter les surplus

d?exportations en vue de paiement de la dette extérieure. Les

conséquences qui en résultent sont : un faible taux de

1 BZ, Rapport annuel 1991

2 Christian NDO: Les effets des dettes

extérieurs sur la croissance économique du Gabon,

mémoire online, université de Yaounde2, 2008.

croissance économique, l?affectation des ressources

dans des investissements improductifs et l?absence de discipline

financière rigoureuse, ce qui a également aggravé la crise

de l?endettement avec comme conséquence l?effet « boule de neige

». Plusieurs éléments laissent penser que la très

forte augmentation de la dette publique extérieure au cours des vingt

dernières années au sein des pays de PPTE, a eu des

conséquences défavorisant la croissance économique.

Durant les décennies 70-80, 80-90, l'environnement

économique des pays à faible revenu, particulièrement la

R.D.Congo, n?a pas échappé à cette réalité.

Cette période fut marqué par une crise de la dette

extérieure élevée qui de nos jours, continue à

demeurer un obstacle majeur pour atteindre les Objectifs du

Développement pour le Millénaire (ODM).

Aussi, cette crise de la dette

extérieure élevée comme dit plus haut reste encore dans

les débats des hommes politiques et de l'opinion publique à

travers le monde et comme étant l'un des principaux facteurs contribuant

à restreindre la croissance et/ou le développement

économique des pays pauvres ; vu que la plupart d'entre eux ont

contracté des emprunts élevés au cours des années

passées, souvent avec des taux d'intérêt

élevé sous des conditions avantagées.

En général le déficit de l?Etat est

financé par l'émission d'emprunts d?État (qui donnent lieu

au versement d'intérêts), sous la forme d'obligations ou de bons

du Trésor. Ces emprunts sont émis pour équilibrer le

budget de l?Etat ou pour payer des dépenses non couvertes par les

ressources de l'État, ou encore pour favoriser une relance

économique en créant un déficit budgétaire

destiné à atténuer les effets du chômage ou d'une

dépression (ou les deux à la fois).

L'emprunt extérieur a un effet positif sur la

croissance jusqu'à un certain seuil; audelà de ce seuil, son

effet devient négatif. Ce seuil est estimé à environ 50 %

du PIB pour la valeur nominale de la dette extérieure et à 20-25

% du PIB pour le niveau estimé de sa valeur actuelle nette

(VAN).3

En revanche, il s'est fait constater au début des

années 80 que les ratios d'endettement atteignaient des niveaux

insoutenables à telle enseigne que le remboursement de la dette devenait

pratiquement impossible. En effet, entre 1970 et 1979, la dette totale de PPTE

se chiffrait à 30,92 milliards de dollars américains,

représentant 79 % des exportations et 20,25 % du PNB. Mais, à

partir de 1980, les principaux indicateurs de la dette se sont

détériorés. A cette période, la dette totale de

l?ensemble des PPTE s?est établie à 145,5

milliards de dollars USD, soit un ratio sur le PIB de 195 % et un

coefficient du service de la dette extérieure de 23,5 %.4

Particulièrement la RD Congo malgré la

création des programmes d?ajustement structurel (PAS) qui avaient comme

mission de réduire les déséquilibres de la balance des

paiements et le déséquilibre budgétaire aggravés

essentiellement par les poids de la dette extérieures mis au point par

la Banque mondial (BM) et le Fond monétaire international (FMI) le

fardeau de la dette extérieure de la RD Congo continuait toujours

à grimper et compromettait ainsi la croissance économique d?une

année à une autre. Ainsi, cette dette publique extérieure

de la RD Congo est passée en terme du PIB de 66,19 % en 1982 à

254,579 % en 1998 et a atteint 254,913 % en 2001 avec de taux de croissance

économique négatif.

Pendant ce temps le gouvernement de la RD Congo a cessé

de rembourser le service de sa dette et elle a accumulé des

arriérés de paiement pour tous ses créanciers

extérieurs (qui comprend les intérêts et le remboursement

du principal). Pendant le régime de Mobutu le pays ne parvenait plus

à honorer ses engagements extérieurs et même

intérieurs et ce ci a eu des conséquences néfastes sur

l?économie zaïroise de l?époque, au tant plus que les

intéréts s?accumulaient pour former des nouvelles grosses dettes

publiques. Ces accumulations des intérêts ont fait que la dette

congolaise croisse beaucoup plus rapidement et a compromis sa croissance

économique. Mais aussi l?insouténabilité et la croissance

excessive de la dette congolaise sont aussi dues par les guerres successives

qu?a connue la RD Congo durant les décennies 90 et 2000 et les

rééchelonnements de cette dette vers les années 90.

Pour essayer d?analyser les conséquences de

l?endettement public extérieur de la RD Congo sur sa croissance

économique dans les deux dernières décennies de 1991

à 2010, il nous revient de réfléchir sur les questions de

fond suivantes:

v' La dette publique extérieure a-t-elle contribué

à la croissance économique de la RD Congo pendant les deux

décennies sous étude?

v' La dette publique extérieure congolaise est-elle

soutenable ou viable ?

Ces deux questions constituent le fil conducteur du

présent travail. Ainsi, les propositions des réponses y relatives

nous conduit à formuler les hypothèses suivantes.

0.2. HYPOTHESE

Nos hypothèses sont formulées de la manière

suivante:

v' Considérant le fait que certains pays se sont

développés grâce au recours à

l?emprunt, nous osons croire que la dette publique

extérieure de la RDC aurait contribuée à sa croissance

économique durant les deux dernières décennies.

v' Au vue des potentialités économiques de la RDC,

sa dette serait soutenable et

viable.

0.3. OBJECTIFS DU TRAVAIL

Le présent travail s?assigne comme objectif d?analyser

les conséquences de l?endettement sur la croissance économique de

la RD Congo. Il essaie d?évaluer s?il existe la relation positive ou

négative entre l?endettement public et la croissance économique

en RD Congo. Mais aussi déterminer le niveau à partir duquel la

dette publique est viable ou soutenable.

0.4. CHOIX ET INTERET DU TRAVAIL

Dans la réalisation de ce travail, nous avons voulu

relever l?impact de l?endettement public extérieur sur la croissance

économique de la RD Congo. Aussi, ce travail présente pour nous

et pour nos lecteurs plusieurs intérêts dont notamment :

v' D?abord un intérêt scientifique qui

est celui de voir tous les étudiants, décideurs et autres

passionnés de la science de s?en inspirer et s?en servir pour une fin

purement scientifique.

v' Aussi, un intérêt économique.

Ici, nous visons un objectif spécifique compte tenu de la conjoncture

purement économique permettant aux dirigeants de connaître les

comportements de certains agrégats macroéconomique et

vérifier leur incidence sur la croissance économique de la

RDC.

v' En définitive, un intérêt pratique

est celui de montrer le lien qui existe entre la dette

extérieure et la croissance économique d?un pays

donné. 0.5. METHODOLOGIE DU TRAVAIL

0.5.1. Méthodes

0.5.1.1. Méthode statistique

C?est celle qui consiste à grouper des faits qui se

prétent à une évolution numérique. Grâce

à elle, nous avons pu collecter, traiter et présenter les

données économiques

sous forme des listes de tableaux et quantifier les

données recueillies afin de découvrir leurs significations.

0.5.1.2. Méthode descriptive

Cette méthode nous a facilité à

l?élaboration d?une représentation aussi exacte que possible de

la réalité en regroupant dans un état complet et

cohérent les caractéristiques des phénomènes en

étude. Nous avons de ce fait procédé à une

description objective, systématique et quantitative du contenu de

différentes sources d?informations ainsi que l?interprétation des

résultats obtenus par nos analyses.

0.5.2. Technique

0.5.2.1. Technique documentaire

Cette technique consiste à la collecte des

données à partir des sources écrites en rapport avec le

présent travail. C?est avec ces sources que nous sommes parvenus

à établir notre revue de littérature (état de la

question) et accéder aux différentes informations. Nous avons en

effet parcourus une différente documentation et archive donnant la

situation globale de l?économie de la RD Congo. Dans l?ensemble, nous

avons consulté des ouvrages, articles, revues, les rapports de la BCC,

le site de la Banque Mondiale (BM), le site du fonds monétaire

international (FMI), les condensées, les bulletins d?information

statistiques, notes de cours et autres travaux scientifiques se rapportant au

présent travail.

0.6. DELIMITATION DU SUJET

Pour mieux comprendre et cerner notre sujet, il s?avère

nécessaire de le situer dans le temps et dans l?espace.

0.6.1. Du point de vu temporel

La présente étude porte sur une période

de 20 ans, période allant de 1991 à 2010, celle-ci dans le souci

de bien exploiter et relever les conséquences ou les effets de

l?endettement sur la croissance économique et l?application des

politiques publiques en RD Congo.

0.6.2. Du point de vu spatial

Cette étude a comme champ d?action la République

Démocratique du Congo, un pays en développement situé au

milieu de l?Afrique dans la région des pays de grands lacs.

0.7. ETAT DE LA QUESTION

L?élaboration d?un état de la question consiste

à parcourir la littérature déjà consacrée au

sujet choisi car selon Boulanger et Gainier « la lecture in extenso des

ouvrages des chercheurs précédents permet de

pénétrer leur pensée, d?apprécier les

difficultés qu?ils ont rencontrés et les moyens qu?ils ont

utilisés pour les surmonter, de saisir l?originalité de leur

contribution et les lacunes qu?un autre devra combler, elle permet en outre

d?utiliser les résultats déjà acquis afin que la recherche

à entreprendre soit mieux faite et plus utile »5

Il existe des articles et des documents de travail assez

nombreux sur la dette et la croissance. De notre part, il nous revient de

parcourir, fouiller toute littérature déjà existante

pouvant nous éclairer sur le phénomène que nous voulons

étudier. Pour ce faire, nous avons sélectionné les travaux

de NDUGU MUKASA, MUSAFIRI ALUTA, DEDEHOUANOU G. Modeste Arnaud, Christian NDO,

YAPO Léonce et KONSO BOLA Alain. Ces deux premiers ont

travaillé sur l?économie congolaise mais le troisième, le

quatrième et le cinquième ont respectivement travaillé sur

l?économie béninoise, gabonaise, ivoirienne et le dernier a

travaillé sur l?économie des PPTE africains allant de 1980

à 2000.

NDUGU MUKASA6 cherchait à savoir les

principaux facteurs qui expliquent le niveau de la dette extérieure de

la RDC, mais aussi les mesures de politique économique qu?il faudra

envisager pour l?amorce d?un endettement tolérable à long terme.

Les résultats obtenus dans cette recherche montrent qu?il y a un impact

significatif de la part des variables explicatives sur le ratio de la dette

extérieure sur le PIB ou sur les exportations des biens et services. Son

analyse relève qu?il y a l?existence d?une relation bidirectionnelle

significative entre le taux d?endettement et le taux de la croissance du PIB de

la RDC. En effet, ce dernier exerce un effet contradictoire sur le recours au

financement extérieur aussi bien à long terme qu?à court

terme en plus la capacité de mobilisation des ressources

intérieures.

MUSAFIRI ALUTA7 a essayé d?analyser les

déterminants de la cyclicité budgétaire de la RDC en

allant de 1980 à 2009. De son analyse est ressortie la conclusion selon

laquelle qu?il existe une contrainte budgétaire d?équilibre

à long terme impliquant un retour progressif à l?équilibre

c?est-à-dire que la politique budgétaire congolaise en termes des

recettes tend à retourner à l?équilibre à long

terme. Il ajoute en concluant que la dette extérieure contractée

par la RDC finance essentiellement le déficit budgétaire

d?où son impact

5 Boulanger et Guinier, les sciences sociales et

humaines, éd. Dunod, Paris, 1973, p.15.

6 NDUGU MUKASA, Déterminants de

l'endettement extérieur public de la RDC, mémoire,

inédit, UCB, 2008.

7 MUSAFIRI ALUTA, Analyse des déterminants

de la cyclicité budgétaire en RDC : 1980 à 2009. ,

mémoire, inédit, UOB, 2010-2011.

majeur sur le ratio du solde budgétaire, ainsi, il conclut

en disant que la politique budgétaire de la RDC est soumise à la

contrainte de soutenabilité de la dette publique.

Quant à DEDEHOUANOU G. Modeste Arnaud8

cherche à analyser l'effet de la dette extérieure sur la

croissance économique du Bénin. Il cherchait à expliquer

comment la dette peut favoriser ou non une croissance économique d?un

pays. De son analyse, il est ressorti que l'endettement extérieur du

Bénin et son activité économique ont évolué

de manière cyclique depuis 1974 jusqu'à 2008. Dans la

décennie 1974 la dette extérieure, l'investissement et

l'activité économique ont présenté des taux de

croissance élevés. Dans les années quatre-vingt-dix la

croissance économique a décelé avec l'augmentation de

l'investissement public. Dans son étude il tire un principal

enseignement cadrant de ces résultats qui montre que le niveau

d'endettement du pays n'est d'abord qu'une question de solvabilité avant

d'être un besoin de liquidité.

Christian NDO9 a essayé d?analyser les

effets de la dette extérieure sur la croissance économique du

Gabon. Son analyse débouchera à la conclusion selon laquelle la

dette extérieure gabonaise est un frein pour son développement et

les causes sont liées à la structure de son économie et

à la culture de sa population. Le Gabon est un pays à

économie d'endettement évoluant dans un contexte de

répression financière. Les problèmes de finances publiques

sont étroitement liés à la question de gouvernance. Chaque

fois qu'un problème ancien ou nouveau se présente, le pays a

toujours répondu par une dépense supplémentaire, sans

remettre en cause la routine des dépenses engagées

précédemment sur des sujets antérieurs.

Pour YAPO Léonce10 cherchait à

analyser les déterminants de l?endettement extérieur des PPTE cas

de la Cote d?Ivoire. En utilisant une étude empirique, il aboutit aux

résultats selon lesquels le taux de croissance du PIB évolue dans

le sens contraire de l'endettement en Côte d'ivoire. Donc, un taux de

croissance économique assez élevé réduit les

opportunités d'endettement. Sa conclusion est que les performances

macro-économiques ont tendance à limiter les contraintes

liées aux besoins en capitaux extérieurs.

8 DEDEHOUANOU G. Modeste Arnaud, effet de la dette

extérieure sur la croissance économique au Benin,

mémoire online, Université d'Abomey-Calavi,

2009.

9 Christian NDO: Les effets des dettes

extérieurs sur la croissance économique du Gabon,

mémoire online, université de Yaounde2, 2008.

10 YAPO Léonce « Les

déterminants de la dette extérieure des PPTE : cas de la

Côte d'Ivoire », World Institute for Development Economic Research

(WIDER), Discussion paper N°2002/14, 2002

En fin, KONSO BOLA Alain11 a essayé d?analyser

les effets de la dette

extérieure sur la croissance et les investissements

dans les PPTE africains en utilisant la méthode d?analyse par la

méthode des moments généralisés (MMG).

Il a aboutit aux résultats selon lesquels qu?il n'y a pas

forcément une relation non linéaire entre la dette

extérieure et la croissance des pays pauvres. Ce qui implique qu'il est

difficile de déterminer un seuil standard et critique de la dette qui

rendrait la croissance négative pour les PPTE. Mais il est

généralement admis qu'un stock considérable et excessif de

la dette peut entraver l'effort d'une croissance durable à un certain

niveau.

Quant à nous, il nous reviendra d?examiner dans quelle

mesure l?endettement public a exercé une influence défavorable ou

favorable sur la croissance économique de la RD Congo durant les deux(2)

dernières décennies. Cette analyse est plus motivée par le

fait que la crise de l?endettement s?est traduite par la remise en cause de la

crédibilité de l?Etat congolais, l?éviction des

priorités sociales (éducation, santé, infrastructures de

base, le salaire,...) au profit de remboursement du service de la dette mais

aussi la RD Congo éprouve le problème de solvabilité,

souténabilité et de liquidité qui compromettent la

croissance économique. Nous arriverons à proposer des mesures

pour éviter cette situation délicate pour ce pays.

0.8. PRESENTATION SOMMAIRE DU TRAVAIL

Hormis l?introduction générale, le présent

travail s?articule autour de quatre (4) grands chapitres et clôtura par

une conclusion générale et quelques recommandations.

Le premier chapitre va porter sur l?approche

théorique où nous aurons à clarifier les

différents concepts liés à l?endettement mais aussi nous

aurons à sélectionner les éléments

nécessaires pouvant nous faciliter la compréhension afin de bien

analyser les concepts et la revue de la littérature sur les politiques

économiques tout en faisant une analyse macroéconomique de

l?endettement notamment la politique de l?endettement.

Le second chapitre portera sur la

généralité de la dette publique de la RD

Congo. Dans ceci, nous aurons à présenter la

généralité sur l?endettement congolais tout en

présentant l?historique et les origines de l?endettement de la RDC,

quelques agrégats de la dette publique et la relation de la RDC avec ses

partenaires.

Le troisième chapitre portera sur l?approche

méthodologique. Ce chapitre analysera dans une première

étape la récolte et le traitement des données puis les

différentes

11 KONSO BOLA Alain, les effets de la dette

extérieure sur la croissance et investissement dans les PPTE

africains : analyse par la méthode des moments

généralises, mémoire on line, UNIKIN, 2004-2005

9

variables du modèle d?endettement en utilisant les

figures pour mieux ressortir leurs évolutions, en suite il sera question

de développer la spécification et les méthodes

d?estimation pour l?obtention des résultats.

Enfin, le dernier chapitre va porter sur la

présentation, l'analyse et l'interprétation des

résultats obtenus. Celle-ci va se faire économiquement,

statistiquement et économétriquement. Il sera question

d?analyser, de valider et interpréter les résultats obtenus.

CHAPITRE PREMIER: APPROCHE THEORIQUE

L?objet de ce chapitre est de présenter d?une façon

claire, précise et rigoureuse afin de clarifier à peu près

tous les différents concepts liés à l?endettement.

La première partie sera consacrée aux

définitions des concepts, nous aborderons notamment le concept dette,

dette publique, dette intérieure, dette extérieure, dette

multilatérale, dette bilatérale, dette odieuse,

souténabilité, solvabilité,

surendettement, déficit public, et nous finirons par

présenter les différentes catégories de la dette par un

schéma.

Dans la seconde partie, nous allons développer la

littérature sur la dette et faire une analyse macroéconomique de

la dette afin de bien appréhender les réalités de la dette

d?une manière générale.

En fin, nous développerons la notion relative à la

croissance économique en se basant principalement sur la mesure

généralement utilisée: le taux de croissance du PIB

réel. I.1. DEFINITION DES CONCEPTS

I.1.1. Dette

La dette en soit est une somme d?argent empruntée à

rembourser avec intérêt selon les échéances.

I.1.2. Dette publique

Pour financer le déficit budgétaire le

gouvernement doit emprunter. La dette

publique est, dans le domaine des finances publiques,

l'ensemble des engagements financiers pris sous formes d'emprunts par

l'État, les collectivités publiques et les organismes qui en

dépendent directement (certaines entreprises publiques, les organismes

de sécurité sociale, etc.).12

Selon Lexique des sciences économiques et sociales

7e édition, la dette publique n?est pas seulement celle de

l?Etat, mais aussi celle des autres administrations publiques. Elle inclut la

dette extérieure et intérieure d?un pays. La dette publique est,

le plus souvent, mesurée en pourcentage du PIB. Ce ratio est, en effet,

économiquement plus pertinent que le seul encours de la dette

publique13.

I.1.2.1. Dette intérieure

C?est celle que les pouvoirs publics contractent auprès

des institutions financières

du pays, elle est libellée en monnaie nationale et

pèse sur le budget du pays ; c'est-à-dire,

l?état

s?endette auprès de ses propres banques ou des privées.

L'expression « dette intérieure

12

http://fr.wikipedia.org/wiki/Fichier:Dette_publique2011.jpg,

le 20/2/2012 à 23h 45min

13 JEAN PAUL PIROU, lexique des sciences

Economiques et sociales 7e édition, Ladécouverte,

Paris, 2004

publique » désigne les instruments de la

dette émis par les pouvoirs publics (Gouvernement central,

autorités régionales et locales et entreprises publiques).

I.1.2.2. Dette extérieure

La dette extérieure est celle assumée par le

pouvoir public à l?égard des créanciers extérieurs

et est généralement libellée dans une ou plusieurs devises

étrangères, quand les moyens nationaux sont insuffisants l?Etat

s?engage à l?extérieur du pays auprès des autres Etats. La

dette extérieure entraine une véritable colonisation

économique. Elle est repartie en dette extérieure publique et en

dette extérieure privée. Plusieurs autres expressions peuvent

être développé concernant la dette extérieure, tel

que :

L?expression la « dette extérieure publique

» est Selon la Banque Mondiale toute dette remboursable en devises

à des créanciers extérieurs dont l'échéance

initiale ou prorogée (renouvelée) dépasse un an et est

soit contractée directement par un organisme public du pays emprunteur,

soit garantie par l'Etat.

Selon la FMI la « dette extérieure brute

» est égale au montant, à une date donnée, de

l'encours des engagements courants effectifs non conditionnels qui comportent

l'obligation pour le débiteur d'effectuer un ou plusieurs paiements pour

rembourser le principal et /ou verser des intérêts à un ou

plusieurs moments futurs et qui sont dus à des non-résidents par

des résidents d'une économie.

La dette extérieure peut être publique ou

privée, bilatérale ou multilatérale; elle peut être

aussi commerciale. Elle est publique quand elle est contractée par

l?Etat ou par une société privée avec la garantie de

l?Etat. Elle est privée lorsque? elle est contractée par une

société privée suffisamment pour inspirer confiance aux

préteurs en dehors de la garantie de l?Etat. Elle est commerciale si

elle concerne les engagements contractés par un Etat auprès des

banques étrangères commerciales.

I.1.2.2.1. Dette bilatérale

C?est un emprunt accordé par des pays donateurs ; club

de PARIS ; Institution fictive qui n?a pas un statut juridique ; c?est une

réunion entre les représentants des pays en développement

composée de 4 à 6 personnes qui désirent renégocier

sa dette publique extérieure. De fois, ces réunions se passent au

ministère des finances de la république française à

BERCY ou à LONDRES ou encore à NEW YORK.

I.1.2.2.1. Dette multilatérale

La dette multilatérale est définie comme

étant une dette accordée par des organismes internationaux par

exemple : Banque Mondiale, Banque Internationale pour la

Reconstruction et le Développement, les Fonds

Monétaires International, La Banque Africaine de Développement,

la banque européenne d?investissement.

I.1.3. Dette odieuse

Si un pouvoir autoritaire contracte une dette non pas selon les

besoins et les intérêts

de l'Etat, mais pour consolider son régime autoritaire,

pour étouffer la population qui le combat, cette dette est odieuse pour

la population de l'Etat entier. Cette dette n'est pas obligatoire pour la

nation : c'est une dette de régime, dette personnelle du pouvoir qui l'a

contractée; par conséquent, elle tombe avec la chute de ce

pouvoir.

Ainsi, les dettes contractées à l'encontre des

intérêts de la population du pays endetté sont

«odieuses» et, en cas de changement de régime, les nouvelles

autorités ne sont pas tenues de les rembourser. La doctrine de la dette

odieuse trouve son origine au 19ème siècle.

I.1.4. Souténabilité

Selon la FMI, la soutenabilité est la situation dans

laquelle un emprunteur est

capable de payer le service de la dette sans avoir à

opérer des corrections irréalistes dans la balance des revenus et

des dépenses, en d?autres termes sans recourir au

rééchelonnement, sans avoir à accumuler les

arriérés et sans compromettre la croissance.

I.1.5. Solvabilité

La solvabilité est une aptitude d?un agent à

rembourser ses dettes à l?échéance

prévue14. Elle caractérise la

situation financière d'un pays capable de faire face à ses

engagements, c'est-à-dire la contrainte budgétaire inter

temporelle est respectée. En d'autres termes, la solvabilité d'un

État est sa capacité à payer totalement sa dette (annuler

sa dette à long terme en respectant les échéances).

I.1.6. Surendettement

Le surendettement est analogue à la situation d'une

entreprise insolvable non

protégée par les lois de la faillite. Dans ce

cas, les créanciers prennent des actions antagoniques pour se servir les

premiers sur la valeur restante des actifs, préjudiciables à la

survie de l'entreprise. Pour lui, il existe un seuil optimal d'endettement pour

lequel tout supplément marginal d'endettement conduit à une

réduction importante de l'investissement et le débiteur aurait

intérêt à ne pas rembourser la dette.15

14 JEAN-PAUL PIRIOU, Lexique de sciences

économique et sociales 7e édition,

Ladécouverte, Paris, 2004.

15

http://fr.wikipedia.org/wiki/Fichier:Dette_publique2011.jpg,

le 20/2/2012 à 23h 45min

I.1.7. Deficit public

Le déficit public apparait lorsque les produits (les

recettes fiscales

essentiellement) sont inférieurs aux charges

(dépenses budgétaires essentiellement) des administrations

publiques. Cette différence entre les charges et les produits

s?apprécie sur une période légale,

généralement l'année civile. La dette publique augmente

à chaque fois qu'un déficit public est financé par

l'emprunt. La dette publique représente donc l'accumulation des besoins

de financement des périodes successives de ces

administrations.16

I.1.8. Schématisation des différentes

catégories d'une dette publique

Dette extérieure privée :

l'emprunteur est un organisme privé dont l'Etat ne garantit

Dette totale

Dette intérieure : le créancier

est a l'intérieure du pays.

Dette publique extérieure : l'emprunteur

est l'Etat ou un organisme dont l'Etat garantie la dette.

Dette extérieure : le créancier

est à l'extérieure du pays.

Part multilatérale : le

créancier est un organisme multilatéral comme le FMI ou la BM.

Part bilatérale : le créancier est

un autre Etat.

Part privée : le créancier est un

organisme privé extérieur.

Source : CADTM « menons l'enquête sur la

dette», 143

De ce diagramme, il ressort que la dette publique est une totale

de la dette ou une

contraction entre la dette intérieure et la dette

extérieure. C?est deux type des dettes forment ce qu?on appelle la dette

publique d?une nation. La dette extérieure publique elle se

décompose en trois parts selon la nature du créancier ; nous

pouvons citer sommairement comme le schéma le montre:

v' la part multilatérale lorsque le créancier est

une institution multilatérale comme le FMI, la BM ou les banque

régionales de développement.

v' la part bilatérale lorsque le créancier est un

autre Etat et

v' la part privée lorsque le créancier est une

institution privée comme une banque quand elle provient des

marchés financiers.

16

http://fr.wikipedia.org/wiki/Fichier:Dette_publique2011.jpg,

le 20/02/2012 à 23h 45min

I.2. ANALYSE MACROECONOMIQUE DE LA DETTE PUBLIQUE

Les débats autour de la question d?endettement ont

depuis longtemps divisé les théoriciens économiques,

notamment sur la nécessité du recours à la dette publique

et l?efficacité de la politique d?endettement. La présente partie

replace cette problématique dans sa dimension théorique en

exposant, tour à tour les points de vue de keynésien, de

classique, l?approche de l?endettement optimal après nous aborderons

autres idées relatives en l?endettement public pour finir la partie avec

la dynamique économique de l'endettement public.

I.2.1. Approche keynésienne de l'endettement

public

L?approche keynésienne considère que la politique

gouvernementale

d?endettement a une influence importante sur l?économie

aussi bien à court qu?à long terme. A court terme, le recours

à l?endettement public stimule la demande agrégée et la

croissance économique par les effets multiplicateurs et

accélérateurs. Cela s?expliquerait par la rigidité des

salaires et prix ou des imperfections temporaires qui existent dans la courte

période et qui font que des changements dans la demande

agrégée affecte l?utilisation des facteurs de production de

l?économie. Par contre, à long terme, il entraîne, au

regard de cette approche, une hausse de l?épargne privée moins

importante que la baisse de l?épargne publique, provoquant de ce fait

une diminution de l?épargne nationale. Dans ce cas, l?investissement

domestique déclinera, de même que le revenu national. Avec moins

de capitaux disponibles, la productivité marginale du facteur capital

sera élevée, le taux d?intérêt augmentera ainsi que

le revenu procuré par chaque unité du capital.17

Par ailleurs, cette approche consacre l?implication de l?Etat

dans la vie économique et sociale comme une nécessité

d?efficience globale étant donné que :

1. le marché n?est pas toujours capable d?atteindre le

plein emploi ou de promouvoir une croissance équilibrée et

équitable ;

2. le coüt marginal social d?une activité est

souvent supérieur à son coüt privé ;

3. la myopie inter temporelle dont les agents

économiques sont victimes les conduit à avoir une

préférence pour le présent et partant à

sous-investir dans les domaines de la santé, de l?éducation, des

infrastructures,...

4. tous les biens collectifs ne sont pas productibles par le

marché, y compris certains services collectifs comme la défense

nationale.

Des lors, le budget public devient, pour l?économie

nationale, un stabilisateur conjoncturel qui permet d?intervenir sur la demande

effective : si cette dernière est insuffisante pour assurer le plein

emploi et que l?on se retrouve en récession, l?Etat devra la relever en

augmentant ses dépenses et/ou en prélevant moins d?impôt.

Le déficit qui en résulte pourra etre financé par le

recours à l?emprunt qui devient alors un moyen qui mène à

l?équilibre macroéconomique.

I.2.2. Approche classique de l'endettement public

Selon la tradition classique du 19éme

siècle dont représentée par Adam SMITH, David Ricardo et

John Stuart MILL. Pour le classique, L?Etat a un rôle limité et

doit etre tenu à l?écart des activités économiques

privées ; il ne doit pas intervenir sur le marché car les

déséquilibres se résorbent automatiquement par les forces

du marché. En conséquence, l?Etat n?a qu?un rôle :

préserver la stabilité de l?environnement économique et

garantir le respect des droits de propriété afin d?assurer les

conditions nécessaires au fonctionnement du marché.18

L?emprunt n?est pas vertueux pour les classiques et est à proscrire

(bannir) parce qu?il permet à l?Etat de dépenser plus que ce qui

lui est nécessaire pour assurer sa fonction (NOVARESI, 2001 cité

par NDUGU MUKASA).

Pour BARRO (1974), si le gouvernement finance un accroissement

des dépenses publiques en ayant recours à l?emprunt, le public va

anticiper les augmentations d?impôt nécessaires

ultérieurement pour payer les intérêts de la dette accrue

et pour rembourser le principal. De ce fait, les agents qui développent

des anticipations rationnelles vont se préparer à une

augmentation fiscale future en épargnant une part accrue de leur revenu

disponible et ne vont pas se considérer plus après la mise en

oeuvre de la politique de relance19

Il faut donc remarquer que BARRO expose sa théorie

grâce à un outil appelé fonctions d'utilités inter

temporelles à générations imbriquées, appelé

principe d'équivalence ricardienne. La paternité revient

à Ricardo mais le principe est attribué à BARRO (1974). Il

approfondit la thèse de Ricardo en combinant les thèmes

d'évictions et d'anticipations rationnelles.

La logique de base de

l107uiIalencIRiHICieQne20 étant le

principe général est que la dette publique équivaut

à des impôts futurs et que, si les consommateurs sont suffisamment

fournis vers l?avenir, les impôts futurs équivalent à des

impôts actuels. Financer L?Etat par l?endettement revient donc au

même que financer par les impôts. On appelle cette

18 SEMEDO G., « Economie des finances

publiques » Ellipse, Paris, 2001

19 VAROUDAKIS, « La politique

macroéconomique », Dunod, Paris, 1999

20 GREGORY N.MANKIW, Macroéconomique

7e éd.,Boeck, Bruxelles, 2010. p.596.

interprétation l?équivalence ricardienne,

d?après le nom de célèbre économiste du

19eme siècles, David Ricardo, qui en a le premier

développé l?argumentation théorique. L?implication de

l?équivalence ricardienne est qu?une reduction fiscale financee

par l?emprunt laisse échangée la consommation. Les ménages

épargnent une part accrue de leur revenu disponible pour payer

l?impôt qui leur sera demandé demain. L?approche ricardienne

de la dette publique applique la logique du consommateur tourne vers

l?avenir et l?analyse de l?impact des politique budgétaire.

I.2.3. Approche de l'endettement optimal

Cette approche considère qu?à un certain seuil ;

l?endettement a un effet positif sur l?économie du pays, au-delà

de ce seuil, son effet devient negatif.22 C?est ainsi qu?ils ont

developpe deux modèles dans cette approche : le modèle

d?endettement-croissance et celui du cycle de la dette.

1.2.3.1. Modele d'endettement1WWWW

L?approche d?endettement-croissance montre qu?un pays est

solvable ou peut continuer de s?endetter chaque fois que le taux de croissance

du produit intérieur brut (PIB) est superieur ou egal au coût de

la dette mesure par le taux d?intéret réel.23

De ce fait, il est possible de determiner, pour un pays dont

l?épargne domestique est inferieure au besoin de financement et qui veut

accelerer son processus de croissance, le volume des ressources dont il a

besoin.24

L?objectif est de trouver, à partir d?un taux de

croissance objectif, lui-même determine par les potentialités de

l?économie, un niveau d?endettement optimal. Ce serait l?endettement

juste nécessaire pour combler l?écart entre l?investissement

requis pour atteindre le taux de croissance objectif et l?épargne

domestique disponible.

Pour cette approche, recourir à l?endettement peut etre

profitable pour l?économie jusqu?à un certain seuil. Celui-ci

depasse, la dette publique produit des effets nefastes ou négatifs

susceptibles de compromettre la croissance économique. La

décision d?endettement relève dans ces de la problématique

d?évaluation coit-avantage pour l?Etat.

21 NDUGU MUKASA A., Déterminants de

l'endettement extérieur public de la RDC, memoire, inedit, UCB,

2008.

23 VAROUDAKIS « La politique

macroéconomique », Dunod, Paris, 1999

24 CHEMERY H., « Foreign assistance and

economic development » American Economic Review, 1966.

Certains auteurs, dont ALIDER (1989), appréhendent

l?endettement différemment pour pallier les critiques portées

à l?encontre du modèle de CHEHERY qui repose sur une conception

linéaire du développement économique et considère

le capital comme seul facteur de croissance. Pour CHEHERY, les implications de

la croissance de dette peuvent être analysées

séparément selon qu?il s?agit du problème de

solvabilité ou de liquidité.

Pour assurer la solvabilité à long terme d?un pays

:

1' Les taux de croissance de la dette extérieure en

termes réels doit être égal au taux d?intérêt

réel. La dette croît alors au méme rythme que la

capacité du pays à honorer le service de la dette,

1' le taux d?intérêt réel sur la dette

extérieure additionnelle doit être égal à la

productivité marginale du capital c?est-à-dire à

l?investissement rendu nécessaire grace à l?augmentation de la

dette.

La déamination de la dette optimale en termes de

liquidité revient à choisir un rythme de croissance de la dette

en rapport avec la capacité à assurer le service de la dette.

Le modèle d?endettement-croissance montre que le niveau

d?endettement est positivement corrélé avec le niveau

d?écart entre l?investissement et l?épargne domestique. Cette

approche montre également que la dette extérieure obéit

à un cycle.

1.2.3.2. Modèle du cycle de la dette

La théorie du cycle de la dette est l?aboutissement de

l?approche néo-classique de l?endettement optimal dans la mesure

où elle indique la façon dont devrait normalement étudier

la dette d?un pays.

AVRAMOVIC (1964) cité par NDUGU MUKASA indique à

cet effet qu?un pays qui veut mettre fin à la situation augmente de son

économie et arriver à une croissance auto-entretenu doit

nécessairement passer par certaines étapes qui se traduisent par

le passage de sa position de jeune débiteur, au début de son

processus de croissance, à celui de créancierexportateur des

capitaux.

Pour ce modèle, la justification économique de

l?emprunt extérieur se trouve donc dans la possibilité qu?il

donne au pays de réaliser des investissements, pour lesquels ses

ressources propres sont suffisantes mais sont susceptible de

générer une valeur ajoutée supérieure au moment

où il devra ultérieurement être remboursé.

La durée du cycle varie en fonction des

hypothèses faites sur le taux de croissance que voudrait atteindre le

pays, les taux moyen et marginal de l?épargne intérieure, le taux

d?investissement, le taux d?intérêt moyen et la durée

moyenne des préts.

L?applicabilité du modèle d?AVRAMOVIC ne semble

pas correspondre à l?expérience des pays en voie de

développement où, malgré l?ancienneté du processus

d?endettement, le cycle n?a jamais été clos en raison notamment

d?une épargne initiale faible, d?un bas revenu par tête, d?un

faible taux de rendement du capital et d?un faible rythme de croissance

économique25.

I.2.4. Autres considérations relatives de la dette

publique26

Au-delà de l?opposition entre keynésiens et

classiques sur la question recourir ou

non à la dette publique certains auteurs adoptent une

autre approche pour justifier le recours à l?emprunt public. Les uns

évoquent les effets de la dette publique sur l?équilibre

macroéconomique et le bien-être collectif pour préconiser

le budget équilibré et politique budgétaire optimal.

I.2.4.1. Budget équilibré et politique

budgétaire optimal

En ce domaine, la règle la plus discutée est celle

du budget équilibré. Comme son

nom l?indique, elle voudrait interdire aux gouvernements de

dépenser plus qu?ils ne gagnent. C?est pour trois raisons :

A. Stabilisation Tout d?abord, un

déficit ou un excédent budgétaire peut contribuer à

stabiliser

l?économie. Fondamentalement, la règle du

budget équilibré inhibe l?effet de stabilisation automatique du

système fiscal et des transferts : tout ralentissement de

l?activité économique pèse négativement sur les

prélèvements fiscaux et positivement sur les transferts. Ces

réactions automatiques contribuent certes à stabiliser

l?économie, mais aussi à accroître le déficit

public.

B. Lissage fiscal Deuxièmement, il est

possible d?utiliser un déficit ou excédent budgétaire

pour

atténuer les biais introduits par le système

fiscal. Les impôts élevés constituent un coût pour la

société, dans la mesure où ils découragent

l?activité économique. Plus les impôts sont

élevés, plus l?est également le coüt social du

prélèvement fiscal. Il est possible de minimiser le coüt

social total des impôts en maintenir relativement constant les taux de

prélèvement plutôt qu?en leur permettant de fluctuer

augré de l?activité économique.

C. Redistribution intergénérationnelle

Troisièmement, on peut utiliser le déficit

budgétaire pour transférer la charge

fiscale des générations actuelles vers les

générations futures. Ceci amène certaines

économistes à défendre la thèse

selon laquelle, si les générations actuelles mènent une

guerre au nom de la liberté, les générations futures en

bénéficieront également et doivent, pour cette raison,

partager la charge budgétaire de cette guerre. Ce transfert

intergénérationnel peut se réaliser en finançant la

guerre par un déficit budgétaire : l?Etat résorbera

ultérieurement cette dette en prélevant des impôts sur les

générations futures.

I.2.4.2. Les effets sur la politique

monétaire

L?une de manières de financer le déficit public

est de faire fonctionner la « planche à billet », mais que

cette politique pourrait aboutir à l?inflation et méme à

l?hyperinflation. Certains économistes suggèrent qu?un L?Etat

fortement endetté serait tenté de susciter

délibérément l?inflation. La plupart des dettes publiques

étant libellées en termes nominaux, hausse des prix en

réduit la valeur réelle. C?est là le

phénomène usuel de redistribution entre créanciers (ici le

secteur privée) et le débiteur (l?Etat) suscité par

l?inflation non anticipé. Au contraire des autres débiteurs,

cependant, l?Etat, qui a le pouvoir d?émettre de la monnaie, pourrait

souhaiter le faire dans le but de provoquer une hausse des prix susceptible de

réduire la valeur de sa dette. Cette technique n?est plus

utilisée dans les pays développés depuis des

décennies, où les banques centrales sont indépendantes ou

quasi indépendantes des États.

I.2.4.3. La dimension Internationale de la dette

publique

La dette publique peut également affecter la place d?un

pays au sein de l?économie mondiale. Le déficit public qui

réduit l?épargne national entraine souvent aussi un

déficit commercial qu?il faut à son tour financer par l?emprunt

à l?étranger. Cette liaison entre déficit

budgétaire et déficit commercial induit deux effets

supplémentaires de la dette publique.

Tout d?abord, un degré élevé

d?endettement public accroit le risque de fuit des capitaux, qui traduit une

forte et soudain réduction de la demande de la monnaie du pays

concerné sur le marché financiers internationaux. Certes les

investisseurs internationaux savent qu?un Etat endetté peut toujours, en

dernier ressort avoir recours aux défauts de paiement. Plus est

élevé le degré d?endettement, plus est grande la tentation

de ne pas rembourser. En conséquence, à mesure que croît

l?endettement des Etats, les investisseurs internationaux craignant le

défaut de paiement, sont incités à réduire leurs

prêts.

Deuxièmement, une importante dette publique

financée par l?emprunt à l?étranger peu affecter le poids

du pays concerné dans la concertation internationale. C?est la crainte

qu?exprime l?économiste Ben Friedman dans son livre Day of Reckoming que

l?on pourrait traduire par « le jour où il faudra rendre comptes

», publie en

1988 : « historiquement, les pays créanciers

détiennent pouvoir et influence à l?échelle mondiale. Ce

n?est pas pure coïncidence si les USA ont accédé au statut

de puissance mondiale au moment où, des nations débitrices, ils

se transformaient en créancier fournissant au reste du monde les

capitaux nécessaires à l?investissement.» La comparaison

internationale est une autre manière d?évaluer l?ampleur de la

dette.

I.2.6. La dynamique économique de l'endettement

public27

Dans ce point, nous verrons comment un pays peut financer sa

dette par un solde budgétaire positif.

En effet, la dette publique de l'année est égale

à la dette de l'année passée à laquelle on a

soustrait le solde budgétaire. En effet, d'une année sur l'autre,

la dette diminue si le solde budgétaire est en excédent. Au

contraire, si le solde budgétaire est en déficit, la dette

augmente : le déficit budgétaire de l'année en cours

s'ajoute à la dette publique du passée. La dette est ainsi le

produit de l'accumulation des déficits budgétaires du

passé.

Or, le solde budgétaire se décompose en deux

éléments :

1. le solde primaire, c'est-à-dire la

différence entre les recettes de l'année et les dépenses

de l'année hors paiement des intérêts de la dette.

Si ce solde est négatif, on parle de déficit primaire,

s'il est en excédent, d'excédent primaire.

2. le paiement des intérêts dus sur la dette

publique passée et que l'État doit rembourser l'année en

cours.

Au final on a donc :

Solde budgétaire = solde primaire -

intérêts de la dette et

Dette de l'année = dette passée - solde

budgétaire

D' où l'on déduit : solde budgétaire

< 0 dette de l'année > dette passée.

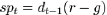

En notant SPt le solde primaire de

l'année t, r le taux d'intérêt et

Dt - 1 et Dt

les dettes respectivement de l'année t -

1 et de l'année t :

Solde budgétaire = SPt - r

* Dt-1

Dt= Dt-1 - solde budgétaire

Dt = (1+r)*Dt-1-SPt

Cette équation nous permet de voir que la dette

dépend :

· de l'importance de la dette passée ;

· des taux d'intérêt ;

· du solde primaire.

Comme on le voit sur la page précédente, le solde

budgétaire est fonction :

27

http://fr.wikipedia.org/wiki/Fichier:Dette_publique2011.jpg,

le 20/2/2012 à 23h 45min

1. du solde primaire, qui résulte directement des

décisions prises par les pouvoirs publics durant l'année en

cours,

2. du paiement des intérêts de la dette, qui

découle des engagements financiers passés. Pour un gouvernement,

il est donc pertinent de connaître quel type de solde primaire il doit

dégager pour maintenir ou diminuer son taux d'endettement.

Ce solde primaire dépend de la différence entre

taux d'intérêt et taux de croissance nominale (ou taux de

progression du PIB en valeur, autrement dit la somme du taux de croissance

réelle et du taux d'inflation).

En effet, à partir de l'équation à

laquelle on avait abouti dans la page précédente, on peut montrer

qu'un État qui souhaite stabiliser son taux d'endettement doit avoir un

solde primaire rapporté au PIB égal à :

.

Avec spt, le solde primaire par rapport au PIB

(égal à SPt / PIB) ; dt - 1, le taux

d'endettement de l'année t-1 (égal à Dt - 1 /

PIB) ; r le taux d'intérêt réel

et g le taux de croissance nominal (i.e., inflation incluse,

car l'inflation a sur le poids de la dette publique, le même effet que la

croissance réelle).

La dynamique de la dette peut être déduite de la

manière suivante :

On a: Dt = (1+r) * Dt

-1-SPt (1)

Pour obtenir ces grandeur en proportion du PIB, il suffit de les

diviser par le PIB

(Yt):

Dt/Yt = (1+r)

*Dt-1/Yt-SPt/Yt (2)

Puisque Yt=(1+g)Yt-1

(2) ;

On peut donc écrire que:

Dt/Yt = (1 + r) /(1 + g)*

Dt-1/Yt-1-SPt/Yt (3) d

t= (1 + r)/(1 + g)*

dt-1-spt (4)

spt=(1 + r)/(1+ g) * dt

-1-dt (4')

Pour que la dette publique soit stable, on doit avoir

dt = dt - 1.

Par conséquent:

spt = (1 + r) / (1 + g) * dt

- 1 - dt - 1 (5) spt = (r - g) / (1 +

g) * dt - 1 (6)

Dans la mesure où g est petit par rapport

à 1, on peut simplifier (6) en: spt = dt -

1(r - g)

Cette relation signifie que le solde primaire qui stabilise

l'endettement dépend de la différence entre le taux

d'intérêt et le taux de croissance. Plus

précisément, on peut distinguer trois situations :

1. si les taux d'intérêt sont égaux au taux

de croissance nominale (r = g), un solde primaire en

équilibre (spt = 0) maintient la dette publique stable.

2. si les taux d'intérêt sont supérieurs

au taux de croissance nominale (r> g), le solde primaire

doit être en excédent (spt > 0) pour maintenir la

dette stable. Si le solde primaire est simplement à l'équilibre,

alors la dette s'accroît. C'est ce qu'on appelle l'effet « boule de

neige » de l'endettement : d'année en année, l'endettement

va augmenter de plus en plus. Dans la situation où les taux

d'intérêt sont supérieurs à la somme des taux de

croissance réelle et d'inflation, un État qui souhaite stabiliser

son taux d'endettement est donc contraint d'avoir un excédent de son

solde primaire d'autant plus important que l'écart entre taux

d'intérêt et taux de croissance nominale est fort.

3. si les taux d'intérêt sont inférieurs

au taux de croissance nominale (r<g), le solde primaire

peut être en déficit (spt < 0), sans que la dette ne

croisse. Si le solde primaire est simplement à l'équilibre, le

taux d'endettement diminue même d'année en année.

Au final, deux relations sont importantes dans la dynamique de

l'endettement :

1. L'endettement peut être maintenue stable avec des

déficits budgétaires d'autant plus élevés que la

croissance du PIB en valeur est forte.

2. L'endettement peut être maintenu stable même

si les administrations publiques maintiennent en permanence des déficits

primaires, pour autant que le taux de croissance soit supérieur au taux

d'intérêt. Par conséquent, les variations de l'endettement

dépendent très fortement de l'écart entre les taux

d'intérêt et le taux de croissance. Les taux

d'intérêt élevés ont donc un impact négatif

sur l'endettement : s'ils sont supérieurs à la croissance

nominale, ils accroissent mécaniquement la dette publique, même

avec un solde primaire en équilibre. Si l'écart entre les deux

est très grand, cela peut aller jusqu'à un effet « boule

de neige », où l'endettement n'est plus maîtrisable,

sauf à dégager de très importants excédents

budgétaires. Au contraire, la croissance économique réelle

et l'inflation ont un impact positif sur le taux d'endettement : si leur somme

est supérieure au taux d'intérêt, cela permet de diminuer

le taux d'endettement, même avec un solde primaire en

déficit.28

28

http://fr.wikipedia.org/wiki/Fichier:Dette_publique2011.jpg,

le 21/2/2012 à 20h 50min

I.3. LA CROISSANCE ECONOMIQUE

I.3.1. Définition 29

Les économistes utilisent le terme de croissance

conventionnellement pour décrire une augmentation de la production sur

le long terme. Selon la définition de François PERROUX, la

croissance économique correspond à « l'augmentation soutenue

pendant une ou plusieurs périodes longues d?un indicateur de dimension,

pour une nation, le produit global net en termes réels. La

définition de Simon KUZNETS va au-delà et affirme qu'il y a

croissance lorsque la croissance du PIB est supérieure à la

croissance de la population.

La croissance économique désigne la

variation positive de la production de biens et de services marchands dans une

économie sur une période donnée,

généralement une période longue. En pratique, l'indicateur

le plus utilisé pour la mesurer est le produit intérieur brut ou

PIB. Il est mesuré « en volume " ou « à prix constants

" pour corriger les effets de l'inflation. Le taux de croissance, lui, est le

taux de variation du PIB. On utilise souvent la croissance du PIB par habitant

comme indication de l'amélioration de la richesse individuelle,

assimilée au niveau de vie. La croissance est un processus

fondamental des économies contemporaines, lié notamment à

la révolution industrielle, à l'accès à de

nouvelles ressources minérales (mines profondes) et

énergétiques (charbon, pétrole, gaz, énergie

nucléaire...) ainsi qu'au progrès technique. Elle transforme la

vie des populations dans la mesure où elle crée davantage de

biens et de services. À long terme, la croissance a un impact important

sur la démographie et le niveau de vie (à distinguer de la

qualité de vie) des sociétés qui en sont le cadre. De

même, l'enrichissement qui résulte de la croissance

économique peut permettre de faire reculer la pauvreté.

A court terme, les économistes utilisent plutôt le

terme d'« expansion ", qui s'oppose à « récession ", et

qui indique une phase de croissance dans un cycle économique.

I.3.2. Mesure de la croissance

La croissance économique est généralement

mesurée par l'utilisation d'indicateurs économiques dont le plus

courant est le produit intérieur brut (PIB). Il offre une certaine

mesure quantitative du volume de la production. Afin d'effectuer des

comparaisons internationales, on utilise également la parité de

pouvoir d'achat, qui permet d'exprimer le

29

http://fr.wikipedia.org/wiki/Croissance_%C3%A9conomique,

le 15/09/2012 à 10h 30min

pouvoir d'achat dans une monnaie de référence. Pour

comparer la situation d'un pays à des époques différentes

on peut également raisonner à monnaie constante.30

I.3.2.1. Le Produit Intérieur Brut (PIB)31

Le PIB étant un élément important dans la

mesure de la croissance économique, il importe que nous approfondissions

cette notion. Il est égal à la somme en valeur de la consommation

privée, de l'investissement, des dépenses de l'État, des

variations des stocks et des exportations, moins celle des importations. Ces

éléments sont appelés « composantes » du PIB.

Mais on peut également le calculer à partir des coûts de

production, en y soustrayant les impôts indirects et en y ajoutant les

subventions, ce qui donne une idée plus précise du revenu

attribuable aux facteurs de production.

Le PIB est généralement calculé à

partir des prix du marché, Produit intérieur brut (PIB),

évaluation monétaire de la somme des valeurs ajoutées

créées en une année par toutes les entreprises nationales

et étrangères, implantées sur le territoire d?un pays. Par

exemple, la production des sociétés américaines

basées au Congo entre dans le PIB du Congo, et non dans celui des

États-Unis.

La plupart des pays considèrent le PIB comme le meilleur

indicateur de l'activité économique et donc de la croissance

économique du pays.

Le PIB peut être exprimé en valeur constante ou

en valeur courante, qui tient compte de l'inflation. On peut mesurer le PIB de

trois façons différentes : en faisant le total de la valeur de

tous les biens et services produits, en faisant le total des dépenses en

biens et en services au moment de leur vente, ou enfin en faisant le total des

recettes des producteurs tirées de la vente des biens et services. En

théorie, ces trois méthodes devraient aboutir au même

résultat, la production étant égale aux dépenses,

elles-mêmes égales au revenu. En réalité, il est

impossible de mesurer le PIB avec précision, notamment à cause de

la présence d'une économie souterraine dans chaque pays. Le

niveau de vie dans un pays a souvent pour indicateur le PIB par habitant, qui

est calculé en divisant le PIB du pays par le nombre d'habitants.

30

http://fr.wikipedia.org/wiki/Croissance_%C3%A9conomique,

le 15/09/2012 à 10h 30min

31 ?Produit Intérieur Brut [PIB]??,

Microsoft® Encarta® 2009[DVD], Microsoft Corporation, 2008

I.3.3. Les déterminants de la croissance32

On peut distinguer plusieurs types de déterminants de la

croissance :

v' Richesses naturelles,

1' environnement extérieur,

1' population, 1' innovation, 1' investissement,

v' connaissance,

v' cohérence du développement.

I.3.4. Etapes de La croissance économique

La croissance économique se passe sous 5

différentes phases caractérisées par :

10 Société traditionnelle:

caractérisée par la société agricole,

stationnaire, où la terre constitue l?unique source de richesses. Les

perceptives de changement sont inexistantes, la structure sociale est

très hiérarchisée.

20 Phase des conditions préalables au

décollage: les notions de changement et de progrès se

diffusent largement. L?épargne et l?investissement augmentent.

3o Décollage ou « take off »

phase de courte durée au cours de laquelle les branches

motrices émergent. La croissance devient régulière et

crée un processus cumulatif, autoentretenu.

4o Passage à la maturité:

diffusion du décollage à l?économie dans son

ensemble. De nouvelles industries se substituent aux anciennes ; les

productions se diversifient.

5oEre de la consommation de masse :

les besoins essentiels sont satisfaits. La politique sociale de

bien-être ou puissance économique.33

32

http://fr.wikipedia.org/wiki/Croissance_%C3%A9conomique,

le 15/09/2012 à 10h 30min

33 Microsoft Encarta Corporation [DVD], 2009

26

CHAPITRE DEUXIEME: GENERALITE DE LA DETTE

PUBLIQUE DE

LA RD CONGO

Ce chapitre est réservé à l?historique et

aux origines de la dette extérieure, à l?évolution de

quelques agrégats de la dette publique extérieure de la RDC et la

relation de la RDC avec ses bailleurs de fonds en 2010. Nous aborderons tour

à tour ces quatre notions pour bien appréhender les

réalités de la dette publique extérieure de la RD Congo

depuis sa colonisation jusqu?à nos jours.

II.1. HISTORIQUE DE LA DETTE DE LA RDC34

Historiquement les premiers emprunts émis par le Congo

belge datent de 1936- 1937, bien avant méme que cette colonie

n?accède à l?indépendance. Selon le CADTM, « la dette

publique du Congo belge s?élevait en 1949 à 3,7 milliards de

francs (principalement en francs belges et une petite partie en francs

congolais). En 1950, c?est-à-dire 10 ans avant l?indépendance, le

pouvoir colonial avait adopté un plan décennal ?de

développement?? représentant ses propres intérêts et

comme celui-ci n?avait pu être mené à bien, le pouvoir

colonial cherchait de l?argent partout pour compenser un déficit qui

allait mener à la faillite. Tous ces emprunts faits dans

l?intérêt du pouvoir colonial avaient été

transférés au Congo à peine indépendant, ce qui est

totalement interdit par le droit international.

L?étude minutieuse de la situation comptable congolaise

des 10 dernières années précédentes

l?indépendance montre que le Congo déboursa plus de 64 milliards

de francs pour financer ce plan de ?développement??

dont les résultats furent les suivants : l?augmentation

démesurée de l?endettement public : la dette publique passant en

moins de 10 ans, de 3,7 milliards à 46 milliards; une succession de

budgets ordinaires déficitaires à partir de 1957; une inflation

qui prit des proportions catastrophiques en 1959 entraînant la diminution

progressive de la couverture en or et devises de la monnaie fiduciaire et

aboutissant, le 29 juin 1960, à l?épuisement quasi-total de cette

couverture, ainsi que la dépréciation de la monnaie

représentant une perte de 90% de la valeur du franc congolais; la

faillite totale de la trésorerie; la fuite massive des capitaux vers la

Belgique.

L?accroissement rapide de la dette publique du Congo a donc eu

lieu à partir de 1950 jusqu?en 1960 où elle atteindra 46

milliards de francs. Au 30 juin 1960, la dette publique du Congo