REPUBLIQUE ALGERIENNE DEMOCRATIQUE ET

POPULAIRE

Ministère de l'Enseignement Supérieur

et de la Recherche Scientifique

Université Mouloud Mammeri de

Tizi-Ouzou

Faculté des Sciences Economiques,

Commerciales et des Sciences de Gestion

Département des Sciences de

Gestion

Mémoire de fin

d'étude

en vue de l'obtention D'une licence en Sciences

Gestion

Option : Finance

Thème :

Le financement bancaire des PME

Présenté par :

Encadré par :

- BAALI KAMEL

Mme BOUGARMOUH

Promotion : Juin 2011

- BOURRAS AZIZ

Remerciements

Au terme de ce modeste travail, nous tenons à

formuler notre gratitudes et notre profondes reconnaissances à

l'égard de notre promoteur Mrs KANOUN pour son bon

encadrement, ses conseilles et ses orientations, sa gentillesse, sa sympathie

et nous tenons à le remercier vivement.

Nous remercions tous ceux qui nous ont aidés

à la réalisation de notre travail, pour avoir mis à notre

disposition les moyens possibles.

Que toutes les personnes qui ont, de près ou de

loin, contribué à l'élaboration de ce travail, trouvent

ici notre gratitude.

Qu'il nous soit permis d'exprimer nos remerciements

à ceux qui ont accepté de juger ce travail.

Dédicace

Kamel

A mes très chères parents qui ont toujours

étés à mes côtés et qui m'ont soutenus tout

au long de mes études.

A mon frère, Said

A mes soeurs, Djidjiga, Nadia et Hayet

A toute ma famille

A tous mes amis (es) sans exception

|

N°

|

Intitulé

|

PAGE

|

|

Liste des tableaux

|

|

|

01

|

Définition canadienne de PME

|

18

|

|

02

|

Définition de l'UE des PME

|

19

|

|

03

|

Définition française de la PME

|

19

|

|

04

|

Définition Américaine de la PME

|

20

|

|

05

|

Définition Algérienne de la PME

|

22

|

|

06

|

La répartition des emplois par catégorie des PME

|

29

|

|

07

|

Evolution des impôts liés à la production

des PME par secteur juridique 2001 à 2007

|

30

|

|

08

|

Avantages et inconvénient de l'affacturage

|

48

|

|

09

|

définition de la pme en Algérie

|

70

|

|

10

|

Population du secteur de la PME et de l'Artisanat et les

emplois déclarés par composantes.

|

74

|

|

11

|

Evolution annuelle comparative du nombre de PME

|

75

|

|

Graphe

|

|

|

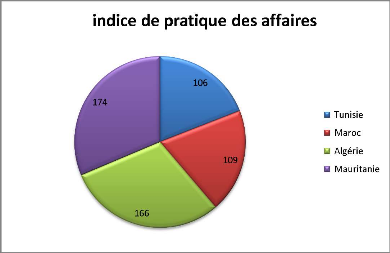

01

|

Indice de pratique des affaires (paiement d'impôts).

|

78

|

|

Figures

|

|

|

01

|

Les caractéristiques de la PME selon P.A JULIEN

|

24

|

|

02

|

L'opération d'affacturage.

|

45

|

|

03

|

déroulement d'une

opération d'un Credoc

|

49

|

TABLEAU DES

ABREVIATIONS

|

Abréviations

|

Significations

|

|

AIREPME

|

Association Internationale de Recherche sur l'Entrepreneuriat

et de la PME

|

|

FGAR

|

fonds de garantie des crédits aux PME.

|

|

NTIC

|

nouvelles techniques de l'information et de communication

|

|

PIB

|

(produit intérieur brut

|

|

UTA

|

unités de travail-année

|

|

CNI

|

Commission Nationale des Investissements

|

|

OSCIP

|

Office pour l'Orientation, le Suivi et la Coordination de

l'Investissement Privé

|

|

APSI

|

Agence de Promotion de soutien et de Suivi des Investissement

|

|

ANDI

|

Agence Nationale du Développement de l'Investissement

|

|

CAM

|

Chambres de l'Artisanat et des Métier

|

|

ECI ()

|

Evaluations du climat d'investissement

|

|

IPA

|

indicateurs de la pratique des affaires

|

|

TVA

|

taxe sur la valeur ajoutée

|

|

APSI

|

Agence de Promotion de soutien et de Suivi des Investissements

|

|

FAI

|

Fond d'Appui aux Investissements

|

|

GUD

|

guichet Unique Décentralisé

|

|

ANSEJ

|

Agence Nationale pou r le Soutien à l'Emploi des Jeunes

|

|

CNAC

|

Caisse Nationale d'Allocation Chômage

|

|

ANGEM

|

Agence Nationale de Gestion du Microcrédit

|

|

ADS

|

Agence de Développement Social

|

|

BAFD

|

banque africaine de développement

|

|

FRN

|

Fonds de roulement net

|

|

CP

|

Capitaux propres

|

|

AI

|

Actif immobilisé

|

Sommaire................................................................................

Introduction

générale.................................................................

Chapitre I : généralités sur la

PME ...............................................

Introduction.............................................................................

Section 1 : Définition et critères

d'identification des PME....................

I.1-1 : définition et critères d'identifications

des PME............................

1-1-Critères d'identification de la

PME..............................................

1-1-1-Les critères

quantitatifs.........................................................

A- Le chiffre

d'affaire...................................................................

B- La valeur

ajoutée.....................................................................

C- Le capital

investi.....................................................................

D- Le nombre

d'employés..............................................................

1-1-2-Les critères

qualitatifs...........................................................

A- La

propriété...........................................................................

B- La

responsabilité....................................................................

C-L'autonomie

financière..............................................................

D- La part de

marché...................................................................

1-2- Définition de la PME

.............................................................

1-2-1- Dans les pays industrialisés (canada, France,

Allemagne, USA, japon)

A-Au

canada.............................................................................

B- La définition de l'union européenne

(UE).......................................

B- En

France.........................................................................

D- Aux Etats unis

(USA)...........................................................

E- Au

japon..........................................................................

1-2-2- Dans les pays en voie de

développement...................................

A- En

Egypt.........................................................................

B- Au

Maroc.......................................................................

C- En

Algérie......................................................................

2-1- Les caractéristiques de la

PME.................................................

2-1-1-Les caractéristiques générales de la

PME....................................

A- Une faible

spécialisation......................................................

B- Une stratégie intuitive ou peu

formalisée....................................

C- Un système d'information interne peu complexe ou peu

organisé.......

D- Un système d'information externe

simple..................................

E- La centralisation de la

gestion................................................

Section 2 : création de la PME, ses forces

et ces faiblesses..................

I-2-1 : la création de la PME

........................................................

2-1-a :

l'externalisation ..............................................................

2-1-b : la

transformation ..............................................................

2.1.2. La

transformation ..............................................................

2.1.3.

L'acquisition ....................................................................

2.1.4. La

filialisation ..................................................................

2.1.5.

L'essaimage .....................................................................

2.1.6. La création ex

nihilo ...........................................................

2.2. Forces et faiblesse de la

PME ...................................................

2.2.1. Les force

........................................................................

2.2.1.1.

L'efficacité.....................................................................

2.2.1.2. La

flexibilité ..................................................................

2.2.1.3. La qualité et la simplicité des relations

sociales..........................

2.2.2. Les

faiblesses.....................................................................

2.2.2.1. Les problèmes liés aux

dirigeants ..........................................

2.2.2.2. L'insuffisance des fonds

propres ...........................................

2.2.2.3. Non liquidité des fonds de

roulement ......................................

2.2.2.4. Les difficultés de

croissance ................................................

2.2.2.5. La sous

capitalisation .........................................................

2.3. Le rôle et l'importance des PME dans le

développement économique ....

2.3.1. Le rôle des PME dans la création

d'emploi ................................

2.3.2. La participation des PME à la

fiscalité ......................................

2.3.3. Au niveau des

exportations ...................................................

2.3.4. La stratégie d'impartition ou

d'alliance ....................................

Section 3 : Relation

Banque-PME ................................................

3.1. La complexité et

l'ambiguïté...................................................

3.2. Le surplus de

risque .............................................................

3.3. L'asymétrie de

l'information ...................................................

3.3.1. En phase de

création ..........................................................

3.3.2. En phase de

croissance .......................................................

3.4. Les stratégies des

PME .........................................................

3.4.1. La

spécialisation ...............................................................

Conclusion.............................................................................

Chapitre II : les types de financement mis a la

disposition des PME par les

banques et les risques inhérents

................................

INTRODUCTION...................................................................

Section I : Les différentes sources de

financements offertes aux PME...

I.1 : Le financement

interne .........................................................

I.2 : les composants de l'autofinancement

........................................

A) les bénéfices

réinvestis............................................................

B) les

amortissements ................................................................

C) les

provisions ......................................................................

I.2 : le financement externe

.........................................................

I.2.1 : l'endettement

bancaire........................................................

I.2.2 : Le marché

secondaire .........................................................

I.2.3 : Les crédits

dail ................................................................

I.2.4 : Les obligations

convertibles .................................................

I.2.5 : Les crédits inter

entreprises ..................................................

I.2.6 : Les capitaux

risques ...........................................................

I.2.7 :L'augmentation du

capital ....................................................

a) les actions

ordinaires ...............................................................................

b) les actions

privilégiées .............................................................................

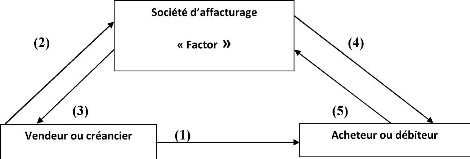

I.2.8 : l'affacturage « le

factoring » ................................................

a)définition ................................................................................................

b) les avantages et

limites ...........................................................................

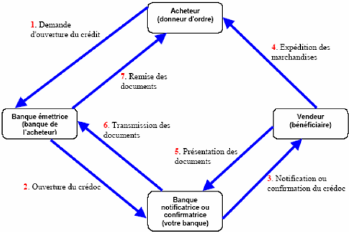

I.2.9 : le crédit documentaire

........................................................

a)

définition............................................................................

b) Types de

crédits..................................................................

c) Déroulement d'un crédit documentaire

.......................................

d) Avantages et inconvénients

....................................................

Section II : les risques de

crédit..................................................

II.1 : définition du

risque ............................................................

II.2 : typologies des risques de

crédit .............................................

1-le risque de non

remboursement ...............................................................

2-le risque

d'immobilisation .........................................................................

3-le risque de

taux ....................................................................................

4-le risque de

change ................................................................................

5-le risque

juridique ...................................................................................

II.3 : les niveaux des risques de

crédit ............................................

1-le risque individuel ou (risque

particulier) ....................................................

2-le risque

sectoriel ..................................................................................

3- le risque

général ..................................................................................

4-cas particulier d risque

pays ....................................................................

Section III : les risques de dérapage d'un

projet ............................

III.1 : les causes de dérapage en phase de

réalisation ...........................

III.1.1 : insuffisance de l'étude

technico-économique ........................................

a)insuffisance de l'étude des procédés

techniques et des besoins en matières

premières ...............................................................................

b) absence de variantes en matières de

procédés de production et d'équipements

c)oubli des éléments secondaires du

projet ........................................

d) mauvaise évaluation des travaux de réalisations

et autres éléments du projet

III.2.1 :sous-estimation des délais de

réalisation ...............................................

III.2 : les causes de dérapage d'un projet en phase

de démarrage .......................

III.2.1 : la sous-évaluation des dépenses de

démarrage : .......................

a)sous-évaluation des dépenses liées au

couple « produit/marché »...........

b) Sous-évaluation des dépenses liées au

procédé de fabrication ..............

1-cas d'une production de type

discontinu .......................................

2-cas d'une production de type

intégré ............................................

c)sous-évaluation des dépenses liées au

degré d'expérience du chef d'entreprise

III.2.2 : oubli de la prise en compte de certains

éléments financiers .....................

III.3 : réajustement de l'enveloppe

financière ...................................................

Section IV : les

garanties............................................................

IV-1: les garanties

personnelles ...................................................................

1-le

cautionnement ...................................................................

2-l'aval ....................................................................................................

VI-2 : les garanties

réelles............................................................

1-l'hypothèque ........................................................................

2-le

nantissement .....................................................................

Conclusion.............................................................................

Chapitre III : La PME en

Algérie................................................

Introduction...........................................................................

Section 1 : Aperçu historique et législatif

relatif au secteur de la PME...

1-1-Définition de la PME en

Algérie................................................

1-2-La PME dans le contexte d'une économie

planifiée.........................

1-3- La PME dans le contexte d'une économie en

transition .....................

1-4-Quelques

statistiques...............................................................

1-4-1- Population du secteur de la PME et de l'Artisanat et

les emplois déclarés par

composantes........................................................................

1-4-2-Evolution comparative du nombre de

PME .................................

1-4-Aperçu de climat des investissements et la pratique

des affaires en Algérie

Section 2 : Les contraintes de développement des

PME........................

2-1- Les contraintes résultant du poids de l'informel et

d'ordre financier........

2-2- Les contraintes liées au marché du travail et

du foncier......................

2-3- Les contraintes administratives et d'ordre

informationnel....................

Section3 : Les dispositifs législatifs et les

structures d'aide et de soutien à la création d'entreprise en

Algérie.....................................................

3-1- Les organes de promotion de l'acte

d'investir..................................

3-1-1- Le Conseil National de

l'Investissement.....................................

3-1-2- Le Fond d'Appui aux

Investissements.......................................

3-2-Les régimes d'avantage pour les

investissements..............................

3-3- Les structures d'aide à la création

d'entreprises (activités économiques)...

3-3-1-L'ANDI et le Guichet Unique

Décentralisé..................................

3-3-2-L'Agence Nationale pour le Soutien à l'Emploi des

Jeunes (ANSEJ)....

3-3-3-La Caisse Nationale d'Allocation Chômage

(CNAC)......................

3-3-4-L'Agence Nationale de Gestion du Microcrédit

(ANGEM)...............

Conclusion..............................................................................

Conclusion

générale...................................................................

Introduction générale

Si l'on parle des enjeux actuels sur

lesquels on met l'accent ces dernières années on ne pourra se

détourner des PME qui sont devenues un enjeu socioéconomique

majeur. Le discours politique porte essentiellement sur le rôle des PME

en matière d'emploi, en matière de développement local, ou

encore en matière d'innovation. Ce regain d'intérêt pour la

PME s'étend avec la survenue de la nouvelle économie.

L'intérêt exprimé pour les PME se

fait comprendre à plusieurs niveaux, au niveau politique, si on prend la

France comme exemple, elle dispose d'un secrétariat d'Etat à la

PME. La communauté européenne a mis en place un observatoire de

la PME dans le but d'avantager le développement des PME et ainsi

à participer à la résolution des problèmes

d'emploi.

Au niveau de la recherche, il existe une

communauté scientifique structurée autour d'associations telles

que l'AIREPME (Association Internationale de Recherche sur l'Entrepreneuriat et

de la PME) et des revues telles que la revue internationale PME. Beaucoup de

travaux nous apprennent que les PME sont devenues un sérieux objet de

recherche et marquent l'accent sur les spécificités de cette

forme d'organisation.

Au niveau de l'enseignement, on constate l'apparition

de nouvelles formations orientées vers la PME, on peut citer comme

exemple (BTS assistant de dirigeant de PME). Cette orientation de la formation

résulte de la nécessité de s'adapter aux

réalités du marché du travail.

L'intérêt porté à la PME

quels que soient les études et les pays considérés, est

dû à son importance économique notamment, sa

contribution à la réduction du chômage. Cependant

l'économie de marché est le milieu le plus naturel pour la

promotion des PME, car ce système économique libère et

encourage les initiatives individuelles (et les plus petites d'entre elles)

d'entreprendre, même les pays les plus communistes tel que la Chine et le

Vietnam reconnaissent de nos jours que l'économie de marché est

une condition au moins nécessaire, pour une croissance économique

durable. Dés lors si l'on veut promouvoir le développement des

PME, il devient nécessaire et indispensable de promouvoir

l'économie de marché.

Le fait est indéniable. Les petites et les

moyennes entreprises (PME) jouent un rôle fondamental dans le processus

de développement économique et social d'un pays. Le prix du baril

de pétrole peut bien s'envoler comme bon lui semble, jamais on ne pourra

faire l'impasse sur la première richesse durable, la PME, parce qu'un

pays ne peut se construire en ignorant ses potentialités

intrinsèques.

Depuis une dizaine d'années,

l'Algérie vit une transformation radicale de son environnement

économique, l'encouragement résolu du pays dans l'économie

de marché libère les énergies entrepreneuriales, et une

forte dynamique est enclenchée se caractérisant par un

développement important et rapide de PME dans un cadre encore en

transformation, les jeunes PME évoluent dans un environnement

particulièrement turbulent, notamment à cause d'une transition

encore inachevée et une intégration rapide dans l'économie

mondiale.

Le secteur de la PME en Algérie enregistre ces

dernières années un saut quantitatif assez remarquable, force de

constater que les petites entreprises sont loin de peser de tous leur poids

dans l'économie nationale. Les détenteurs de capitaux en attente

de placement imputent le blocage à l'administration publique et aux

banques qui n'arrivent pas à s'adapter au système du

marché. En dépit des réformes mises en oeuvre, celles-ci

continuent aujourd'hui encore à entretenir à l'égard des

opérateurs privés une certaine suspicion, qui se traduit le plus

souvent par des comportements bureaucratiques et de procédures de

financement longues et compliquées qui dissuadent les investisseurs.

La situation de ce point de vue est si

préoccupante qu'elle aurait déjà provoqué le

départ de plusieurs dizaines d'investisseurs algériens vers la

France, la Tunisie, le Maroc, où ils sont assurés de trouver de

meilleures conditions de travail.

Le système actuel favorise les

opérations d'importation plutôt que la production, et les PME qui

veulent bénéficier de crédits d'investissement font

notamment face aux réticences des banques qui ne jouent pas le jeu, et

ce, malgré la mise en place des différents instruments de

garantie.

L'objectif de ce travail est de nous interroger sur

cette situation de conflit d'intérêt qu'existe entre les PME et

les banques algériennes, autrement dit, chercher les raisons pour

lesquelles les banques algériennes hésitent à satisfaire

les besoins de financement des PME qui sont énormes, et nous interroger

également sur la contribution des organismes d'aide et de soutien dans

la création et le financement de ce type d'entreprises.

Cela étant, nous posons la problématique

suivante: Quelle serait la

contribution des organismes d'aide (ANSEJ) dans la création et le

financement de la PME ?

Cette question va se décliner en questions secondaires

suivantes:

-En quoi consiste la PME?

-Quelles sont les sources de financement des PME?

-Quel est l'état de la PME en Algérie?

Les motifs du choix du sujet

1- En tant que financiers, il nous semble intéressant

de connaitre les obstacles financiers des PME, tant dans le monde que dans

notre pays.

2- La finance des PME est un sujet d'actualité, il est

en conséquence un outil très pertinent pour nous aider à

moderniser et actualiser ce que nous avions acquis comme connaissance dans le

domaine de la finance.

Pour répondre à notre problématique, nous

organisons notre travail ainsi :

Nous présenterons dans un premier chapitre la conception

générale de la PME, en rappelons le cadre institutionnel dans

lequel elle évolue, ainsi que ses caractéristiques, le

deuxième chapitre sera consacré à la présentation

des différentes sources de financement ainsi que les risques et les

garanties correspondantes .Quant au troisième il sera consacré

à la présentation de la PME en Algérie.

CHAPITRE I généralités sur la

PME

Introduction

De nos jours, la petite et moyenne entreprise (PME) est

perçue comme un instrument de la croissance économique. Cette

position est due d'une part à la contribution appréciable de la

PME à la production de richesse et la création d'emplois, d'autre

part à sa flexibilité d'adaptation aux conditions de

l'environnement des entreprises.

Cet environnement particulièrement marqué

par la mondialisation croissante des échanges et la globalisation de

l'économie qui supprime toutes les frontières physiques

grâce à l'utilisation des nouvelles techniques de l'information et

de communication (NTIC). Avant d'aborder les obstacles auxquels les PME sont

confrontées, notamment celui liés à leur financement, il

est donc nécessaire de définir la PME Compte tenu des

différents critères, malgré la difficulté de cerner

une définition assez exacte et assez précise.

Donc dans ce présent chapitre nous allons

définir la PME et rappeler les critères de son identification en

première section, nous allons présenter les différentes

façons de création de la PME, ses forces et ces faiblesses en

seconde section, dans une troisième

section nous allons essayés d'aborder un lien entre la banque et la

PME.

Section 1 : Définition et critères

d'identification des PME

1-1 : définition et critères

d'identifications des PME

La première difficulté à laquelle tout

chercheur est confronté lorsqu'il travaille sur un objet de recherche

est de choisir la "bonne" définition. Or, il y a en

général de nombreuses définitions qui varient en fonction

du caractère qualitatif ou quantitatif des critères, de leur

nombre... Il y a plusieurs manières de justifier les choix. On peut

retenir une définition parce qu'elle est en rapport étroit avec

son champ d'application. Un chercheur en finance retiendra plus facilement une

définition de la PME fondée sur des critères financiers

comme l'indépendance ou le caractère familial du capital tandis

qu'un chercheur en marketing s'intéressera davantage aux critères

d'étendue du marché et de modes de relations entre le dirigeant

et sa clientèle. Toutefois dans ce qui se qui suit, en tentera dans un

premier temps de cerner la définition de PME tel quelle est

définie dans les pays développes, pays en voie de

développement et dans les pays de Maghreb.

1-1-Critères d'identification de la

PME

Généralement on distingue notamment deux types

de critères: critères quantitatifs et critères

qualitatifs:

1-1-1-Les critères quantitatifs

Les critères quantitatifs utilisés s'efforcent

principalement de cerner l'aspect dimension de l'entreprise en

privilégiant l'un ou l'autre aspect représentatif de la taille.

Parmi eux, nous trouvons soit à titre unique soit combinés entre

eux le chiffre d'affaire(CA), la valeur ajoutée(VA), l'effectif et le

capital investi.

Tous ces éléments n'ont cependant pas la

même pertinence. Certains se révèlent peu

représentatifs de la réalité de la dimension de

l'entreprise et d'autres s'avèrent difficile à évaluer.

A- Le chiffre d'affaire

Le chiffre d'affaire est un critère assez courant,

utilisé pour caractériser l'importance d'une entreprise.

D'après cet indicateur, l'entreprise pourrait être

identifiée à partir d'un chiffre, qui est considéré

comme un seuil par lequel l'entreprise peut être classée comme

petite, moyenne ou grande.

B- La valeur ajoutée

Ce critère traduit réellement l'importance de

l'activité de l'entreprise et sa contribution à

l'évolution du revenu national ou le produit intérieur brut

(PIB).Il exprime plus clairement la contribution des différents facteurs

qui ont réalisé la production de l'entreprise.

C- Le capital investi

Selon ce critère, le capital des PME ne doit pas

dépasser une certaine limite différente d'un pays à un

autre, suivant le degré de croissance économique du pays et

l'arborescence de la rareté d'éléments de

production1(*).

D- Le nombre d'employés

C'est le critère le plus retenu par la majorité

des pays puisqu'il est facile à déterminer, reflète ainsi

le rôle joué par l'entreprise à fin de réduire le

taux de chômage. Ce critère dépend de la nature du contrat

voire du secteur d'activité2(*). A coté de ces critères mesurables on

trouve autres critères qualitatifs

1-1-2-Les critères qualitatifs

« Le critère qualitatif rejoint plus la

réalité socio-économique par son caractère

descriptif. Les différentes définitions qualitatives de la PME

mettent l'accent sur la relation de l'entreprise avec son environnement.

Il s'agit d'une approche beaucoup plus managériale et

organisationnelle »3(*).

A- La propriété

En général c'est le secteur privé qui

possède les PME « Le patrimoine peut provenir des apports de la

famille, épargnes personnelles, prêts d'amis consentis lors du

démarrage»4(*)

B- La responsabilité

C'est le propriétaire qui assume la responsabilité

directe et finale, c'est lui le directeur et l'organisateur de

l'administration, il est chargé de beaucoup de fonction, par exemple ;

l'administration, le financement, le marketing..., ces fonctions sont

assumées par d'autres personnes dans des grandes entreprises.

C-L'autonomie financière

L'entreprise dont le capital n'est pas détenu

à 25% et plus, par une ou plusieurs personnes, ne correspond pas

à la définition de la PME.

D- La part de marché

Les positions de monopole, oligopole ou de concurrence

parfaite sont très variables elles dépendent de la façon

dont on définit les produits étudiés, de ce fait, cette

approche se révèle souvent insuffisante pour séparer la

PME de la grande entreprise5(*).

1-2- Définition de la PME

1-2-1- Dans les pays industrialisés (canada,

France, Allemagne, USA, japon)

A- Au canada

Au canada, les PME compte moins de 500 employés et un

chiffre d'affaire annuel qui ne dépasse pas 50 millions de dollars.

Tableau n°1 : Définition

canadienne de PME.

|

Entreprise

|

Effectif

(nb d'employés)

|

Chiffre d'affaire

|

|

Micro entreprise

|

De 1 à 4 employés

|

Inferieur à 50

millions

dollars

|

|

Petite enterprise

|

De 05 à 99 employés

|

|

Moyenne entreprise

|

De 100 à 500

employés

|

Source : Portrait de la situation canadienne sur le

plan du financement des PME.

B- La définition de l'union européenne

(UE)

La commission européenne s'adresse aux Etats membres en

leurs demandant d'appliquer une définition commune des PME, la

conformité de cette définition n'est pas obligatoire. Cette

définition prend en compte l'effectif, le Chiffre d'affaire annuel, le

total du bilan et le degré d'autonomie financière.

Tableau n°2 : Définition de l'UE

des PME.

|

Entreprise

|

Effectif

|

Chiffre

d'affaire

|

Total bilan

|

Autonomie

financière

|

|

Micro

|

De 01 à

|

< 2 millions

|

<2 millions

|

25% ou

|

|

entreprise

|

09 employés

|

€

|

€

|

plus du

capital ou des

droits de vote

d'une autre

Entreprise.

|

|

Petite

entreprise

|

De 10 à

49 employés

|

<10

millions €

|

<10

millions €

|

|

Moyenne

entreprise

|

De 50 à

249

employés

|

< 50

millions €

|

<43

millions €

|

|

Grande

entreprise

|

Plus de

250

employés

|

> 50

millions €

|

>43

millions €

|

Source : revue problèmes économiques,

octobre 2005, n° 2885, page 9.

B- En France

Les micro-entreprises, les petites et

les moyennes entreprises sont définies en fonction de leurs taille, de

leur chiffre d'affaire, ou leur total du bilan et leur autonomie

financière.

Tableau n°3 : Définition

française de la PME.

|

Entreprise

|

Effectif

|

Chiffre

d'affaire

|

Bilan annuel

|

|

Micro

|

De 01 à 09

|

-

|

-

|

|

entreprise

|

employés

|

|

|

|

Petite

entreprise

|

De 10 à 49

employés

|

<40 millions

€

|

<5

millions €

|

|

Moyenne

entreprise

|

De 50 à 500

employés

|

<70 millions

€

|

<27

millions €

|

Source : Revue problèmes économiques

op-cit, p10

D- Aux Etats unis (USA)

La petite et moyenne entreprise, représente

l'entreprise qui est possédée et gérée d'une

façon

autonome. La définition de la PME a

été déterminée avec plus de détail sur la

base des ventes annuelles et le nombre du personnel salarie.

Tableau n° 4 : Définition

américaine de la PME.

Entreprise

|

Ventes annuelles

|

salariés

|

Entreprise du service et du commerce de

détail

|

De 01 à 05

millions $

|

-

|

Entreprise du commerce de gros

|

De 05 à 15

millions $

|

-

|

Entreprise industrielle

|

-

|

250 salariés

|

|

Source : Document ministère de la petite et

moyenne entreprise et de l'artisanat.

E- Au japon

Le japon est dote d'un secteur de PME très actif dont

les complémentarités avec celui des grandes entreprises ont

réussi.

La puissance des PME dans le japon réside dans sa

flexibilité, la souplesse de sa structure et sa capacité a cumule

une technologie. La définition retenue se base uniquement sur des

critères quantitatifs, et le secteur d'activité. Ainsi selon un

cinquième extrait de l'article 2 de l'annexe a la recommandation

2003/361/CE « une entreprise industrielle est classée petite

et moyenne si elle emploie moins de 300 personnes est dont le capital n'atteint

pas 100 millions de yens »6(*)

1-2-2- Dans les pays en voie de

développement

l'environnement social, économique et financier,

étant différant d'un pays à un autre, il s'ensuit qu'une

définition de la PME change aussi. Les conditions de marché en

ayant jamais été satisfaites il a fallu attendre les

années 70 pour que les pays du tiers monde soient conscients de

l'importance des PME.

Par exemple :

A- En Egypt

Les PME sont identifiées essentiellement par le nombre

des employés (entre 10 et 50) se sont pratiquement des entreprises

industrialisées.

B- Au Maroc

Les PME sont définies comme suit : "toute espace de

production localisé, inscrit à une patente ou non (informel,

souvent à domicile), structuré ou non, qui développe une

activité productive et qui a un chiffre d'affaire à 5 millions de

DHS"(Anne Ballenghien1999).

C-En Algérie

La définition de la PME s'inspire de la

définition européenne. La loi7(*) la définie comme étant toutes entreprise

de production de bien et de services quel que soit son statut juridique

(entreprise individuelle, sociétés, artisan.....) respectant les

critères ci après :

Ø Entreprise de production de bien et/ou service (hors

agriculture) ;

Ø De 1 à 250 employés ;

Ø Chiffre d'affaire n'excède pas 02 milliards de

dinars ;

Ø Respect de critère d'indépendance.

Tableau n 05 : la définition

algérienne de la pme

|

entreprise

|

effectif

|

Chiffre d'affaire

|

Total bilan

|

|

Très petites entreprise

|

01 à 09

|

< 20 millions DA

|

< 10 millions DA

|

|

Petite entreprise

|

10 à 49

|

< 200 millions DA

|

< 100 millions

|

|

Moyenne entreprise

|

50 à 250

|

< 2milliards DA

|

< 500 millions

|

Source : document

ministère PMEA

La loi d'orientation sur la promotion de la PME de 2001, ne

concerne cependant pas, les secteurs et catégories d'agents

suivantes :

Ø Les banques et établissements

financiers ;

Ø Les compagnies d'assurances ;

Ø Les sociétés cotées en

bourse ;

Ø Les agences immobilières ;

Ø Les sociétés import /export

à l'exception de celle destinée a la production nationale, quant

le chiffre d'affaire réalise a titre d'importations est inferieur a deux

tiers (2/3) du chiffre d'affaire global.

2-1- Les caractéristiques de la PME

2-1-1-Les caractéristiques

générales de la PME

A- Une faible specialization

Dans la répartition des tâches, tant pour ce qui

est du dirigeant qui, tour à tour, oriente, organise, décide,

réalise, qu'en ce qui concerne les salariés, voire les

équipements. Selon une représentation classique (Mintzberg,

1984), la spécialisation vient avec l'augmentation de la taille

7puis par la standardisation.

B- Une stratégie intuitive ou peu

formalisée

Les objectifs de base à long terme, les plans

d'exécution, les raisons des choix restent, le plus souvent, implicites,

dans « la tête du patron » et ne font que rarement l'objet de

communication et d'explication autres que celles nécessitées par

l'action immédiate, car

dirigent est suffisamment proche de ses employés pour

leur expliquer tout changement de direction.

Alors que les grandes entreprises doivent préparer des

plans relativement précis, des actions projetées, pour servir de

référence à toute l'organisation.

C- Un système d'information interne peu

complexe ou peu organisé

L'information circule de manière efficace même

si elle revêt un caractère informel, elle est souvent partielle,

et échangée dans l'action, par contacts directs ou par dialogue

par contre les grandes entreprises doivent mettre en oeuvre un mécanisme

formel et écrit qui permet de transmettre l'information dans le

contrôle.

D- Un système d'information externe

simple

Pas d'étude marketing, mais des rencontres et

discussion directe du dirigeant avec ses clients afin de connaitre leurs

goûts, leurs besoin, des échanges avec ses pairs, alors que pour

parvenir à ces buts, la grande entreprise doit entreprendre des

études de marché complexes et couteuses.

E- La centralisation de la gestion

La spécificité psychosociologique de la PME

mentionne le rôle dominant de l'entrepreneur et la personnalisation de la

gestion en la personne du propriétaire-dirigeant.

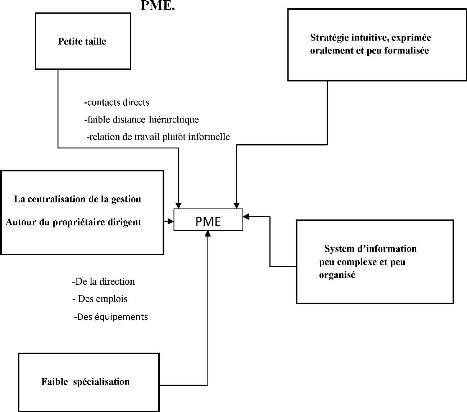

Les caractéristiques

de la PME selon P.AJULIEN . Figure N°01 : Les caractéristiques de

la

Source : Mémoire, Mlle

GANIM, UMMTO, 2010, opt .cit, Page 55.

Section 2 : création de la PME, ses forces

et ces faiblesses

2-1 : la création de la PME8(*)

La naissance de l'entreprise résulte d'un acte

juridique celui-ci matérialise la violente d'une personne physique ou

morale d'exercer une activité commerciale. Chaque création doit

être enregistrée dans le fichier de L'INSEE, en contre partie

d'autre formalités d'ordre administratif et de gestion sont

nécessaire sur le plan technique, économique, financier,

commercial et organisationnel.

On observant la réalité on peut constater qu'il

y a plusieurs façons de créer une entreprise.

2-1-a : l'externalisation :

est la création par une société

mère d'une entreprise économiquement ou stratégiquement

complémentaire à son activité par exemple : une

société qui va assurer le service informatique, gestion, ....

2-1-b : la transformation :

Est la création par une société

mère d'une entreprise économiquement ou stratégiquement

complémentaire à son activité exemple d'une

société assurant un service informatique, de gestion...etc.

2.1.2. La transformation :

Concerne généralement le passage d'une

entreprise artisanale à une entreprise industrielle, il s'agit parfois

d'une entreprise qui se réveille dont seul l'habillage juridique est

adopté en nouveaux actionnaire ou en nouvelles orientations

stratégiques.

2.1.3. L'acquisition :

Concerne des structures déjà existantes

acquises de manière individuelle ou collective. Comme la prise de

participation utilisée par les détenteurs des capitaux qui sont

des hommes d'affaire plus que créateurs.

2.1.4. La filialisation :

Consiste en la création de franchise, d'agence, de

concession, de centre agrée de distribution et autre formes d`entreprise

reproduites.

Le capital social est détenu par la

société mère à 100% dans le cas d'une succursale et

généralement moins dans le cas d'une filiale.

2.1.5. L'essaimage :

Cette façon de création est le

résultat d'un partenariat entre une entreprise et un de ses

salariés, autrement dit, il existe un lien entre le créateur et

l'entreprise en activité. Ce lien peut prendre plusieurs formes :

un capital financier, une clientèle mise à la disposition d'un

local, des crédits Frs, des cautions bancaires...etc.

2.1.6. La création ex nihilo :

L'a le porteur de projet est souvent seul,

c'est-à-dire qu'il doit effectuer toutes les taches nécessaires

au fonctionnement. De l'entreprise naissante, la production, la vente, les

travaux administratifs à la différence des autres formes ici rien

n'existe au départ.

2.2. Forces et faiblesse de la PME :

La PME ne peut être considérée ni comme

un simple modèle réduit de l'entreprise ni l'inverse de la grande

entreprise. Elle est considérée comme une entité propre

qui possède des acouets originaux, qui sont principalement en nombre de

trois. En contre partie la PME soufre de divers handicaps qui se situent

presque au niveau de toute ses fonction et réduisent de ce fait ses

capacités de production et de commercialisation.

2.2.1. Les force :

2.2.1.1. L'efficacité :

Etant donné que les charges de structure sont plus faible

dans ce type d'entreprise, les PME vont obtenir par conséquent un

coût de revient plus faible que celui des grandes firmes, de ce fait

elles peuvent aisément maitriser l'ensemble des données de leur

environnement.

2.2.1.2. La

flexibilité :

La flexibilité peut être définie comme la

capacité de s'adapter aux variations qualitative et quantitatives de

l'environnement. La capacité d'adaptation à la conjoncture est

essentielle, cette qualité se trouve en particulier chez les PME, cela

revient à dire que les grandes entreprise se caractérisent par

une certaine rigidité de structure défavorable à

l'adaptation rapide au changement, ils sont souvent handicapés et

paralysés par leur bureaucratie interne et la longueur de leur

commercialisation. Le tissu de la PME réagit à un

déséquilibre économique de manière

différente selon des situations respectives des entreprises.

2.2.1.3. La qualité et la

simplicité des relations sociales :

La modestie de la taille des PME leur permet une gestion de

personnel plus efficace et plus économe ; plus efficace parce

qu'elle se traduit souvent par une grande souplesse d'utilisation de la main

d'oeuvre et par une meilleur implication de celle-ci, plus économique

parce que la main d'oeuvre y est en générale moins

qualifiée et peu syndicalisée ce qui tend à réduire

le coût de w.

2.2.2. Les faiblesses : les faiblesses

largement rencontrées dans le cas Algérien se résument

comme suit :

2.2.2.1. Les problèmes liés aux

dirigeants :

La délégation de l'autorité et la

constitution d'une structure formelle fait partie de l'incapacité de

dirigeants, dire même qu'ils sont incapable de gérer leurs

entreprise.

2.2.2.2. L'insuffisance des fonds propres :

L'insuffisance des fonds propres se manifeste

notamment en phase de la création puisque la capacité

d'autofinancement est réduite, ainsi les apports des créateurs

sont plus ou moins limités (apport familial). Il s'agit pratiquement

d'un écart dans le fond propre puisque le marché financier

empêche les PME d'émettre librement des actions à fin

d'accroître leur capitalisation et, par conséquent, augmenter

leurs possibilités d'endettement.

2.2.2.3. Non liquidité des fonds de

roulement :

Parmi les caractéristiques des PME on note la tension

assez élevée sur les fonds de roulement, ainsi la gestion des

liquidités est classée parmi les priorités d'entreprise.

Ainsi selon quelques études, il parait que l'entreprise peut vivre des

années sans projets mais pas sans liquidité. Certains auteurs

défendent l'idée que les PME maintiennent plus d'actif liquide

que les grandes entreprise, par contre l'idée même est

rejeté par d'autre qui ont réaffirmés que si les avances

des propriétaires seront déplacés de dettes vers les fonds

propres, l'effet de la taille sur le niveau d'endettement sera nul.

2.2.2.4. Les difficultés de

croissance :

Cette situation donne lieu à l'état de stress

financier que vit l'entreprise notamment en phase de création. Dans

cette phase, les PME n'ont pas l'opportunité de négocier les

prix, ainsi elles sont contraintes d'accepter ceux offerts parles

marchés.

2.2.2.5. La sous capitalisation :

Elle empêche la maturité des PME puisqu'en phase de

démarrage et de la croissance, les PME rencontrent d'autres

difficultés telles que le recours excessifs aux crédits à

court terme, ainsi une croissance rapide pousse l'entreprise à tomber

dans ce qu'on appelle l'écart financier, donc elle n'a pas le choix que

le recours au financement a ct.

Des études ont aussi montrées que sous

capitalisation due essentiellement a une faible rentabilité, et que les

entreprise les plus rentable sont celles qui font recours au financement

interne.

2.3. Le rôle et l'importance des PME dans le

développement économique :

2.3.1. Le rôle des PME dans la

création d'emploi :

L'emploi est un défit aussi bien dans les pays

industrialisés que dans les pays en vois de développement. Le

rôle de la PME dans la création de l'emploi a été

démontré partout dans le monde et est qualifié de

locomotive de l'économie.

Tableau VI. La répartition des emplois par

catégorie de PME :

|

Nature des PME

|

2004

|

%

|

2005

|

%

|

2006

|

%

|

2007

|

%

|

|

PME privées salaries

|

592758

|

70,69

|

642987

|

55,53

|

708136

|

56,53

|

771027

|

56,89

|

|

PME privées employeurs

|

|

|

245842

|

21,23

|

269806

|

21,54

|

293946

|

21 69

|

|

PME publiques

|

71826

|

8,57

|

76283

|

6,59

|

61661

|

4,92

|

57146

|

4,22

|

|

Artisans

|

173920

|

20,74

|

192744

|

16,65

|

213044

|

17,01

|

233270

|

17,21

|

|

Total

|

838504

|

|

1157856

|

|

1252647

|

|

1355399

|

|

Source : reconstitution de données

du ministre de la PME, bulletins d'information 2004 à 2007.

Commentaire :

L'analyse des chiffres du tableau ci-dessous nous

renseigne d'une part, sur l'offre d'emploi progressive par la PME en

général et d'autre part, sur la part des entreprises

privées dans ce marché, avoisinant en moyenne les 78% pour les

quatre années en question.

Ceci reflète l'importance et le rôle social

des PME privées comme facteur clé de lutte contre le

chômage qui persiste à un niveau élevé.

2.3.2. La participation des PME à la

fiscalité 9(*):

En dépit du manque de données sur le

secteur des PME et leur contribution à la fiscalité, nous avons

utilisés des chiffres disponibles de l'ONS relatifs aux ILP par secteur

juridique.

Tableau VII. Evolution des impôts liés

à la production des PME par secteur juridique 2001 à

2007 :

|

(En m/rds DA)

|

2001

|

2002

|

2003

|

2004

|

2005

|

2006

|

2007

|

moyenne

|

|

Public

|

3418,95

|

3406,17

|

3789,04

|

4700,47

|

6254,65

|

6767,30

|

7539,81

|

77%

|

|

Privé

|

992,00

|

1143,49

|

1313,77

|

1457,95

|

1732,76

|

1907,98

|

1885,53

|

23%

|

|

Total

|

4410,45

|

4549,66

|

5102,81

|

6158,42

|

7987,41

|

8675,28

|

9425,34

|

100%

|

Source : retraitement de données,

ONS10(*)

9 : Actes des assises nationales de la PME 2004.

10 : Rapport n0502, comptes économiques de

2001 à 2007.

Commentaire :

L'analyse de données de tableau ci-dessous nous

renseigne sur la participation de la production des PME en

général dans l'évolution des impôts.

Pour les PME publiques on a constaté une

évolution positive de 2001 à 2007 en moyennant un taux de 77%.

Pour les PME privées on a constaté une

évolution positive de 2001 à 2006, en 2007 ont marquées

une légère diminution en moyennant un taux de 23%.

2.3.3. Au niveau des exportations :

Dans la structure des exportations Algériennes,

les hydrocarbures continuent à représenter l'essentiel des ventes

à l'étranger en moyenne de 97% de volume globale des

exportations, avec seulement moins de 3% du volume globale des exportations. Il

reste à signaler le non disponibilité des chiffres relatifs

à la contribution de la PME aux exportations, qui avoisine seulement 4%

du volume total pour la période 1999/2002, se concentrer sur un seul

domaine de l'activité pour avoir la maitrise, profiter de l'effet

d'expérience et de compétence spécifique et

complémentaire11(*).

La PME fonde sa stratégie sur la recherche des

richesses, c'est une stratégie qui confer à l'E un avantage

concurrentiel qui porte sur la prise et/ou sur une différenciation

perçue comme unique par une cible restreinte.

La PME va essayer de se démarquer de la grande E

en accentuant un avantage compétitif sur un signe suffisamment petit

pour ne pas captiver la grande E. Au niveau de son métier, la PME va

essayer de réduire l'accessibilité a son domaine

d'activité en en moyennant un savoir faire qu'elle doit

développer.

Les pianes steinnays occupent la place principale dans les

pianes haut de gamme et non pas de concurrence conséquente, du fait de

leur savoir faire. En effet leurs pts sont entièrement conçus et

accordés à la main. Comme l'élargissement de la taille

n'est pas l'objectif de la PME, et comme cette dernière ne dispose pas

de moyens requis pour couvrir tous le marché, elle adopte une

stratégie de spécialisation.

La stratégie de spécialisation permet

à l'entreprise de répondre a la demande en terme de prise ou de

différenciation de fait de sa présence sur un seul segment, ce

qui lui permet de tirer un avantage concurrentiel, toutefois la

stratégie de spécialisation présente des

inconvénients tels les risques spécifiques par exemple : un

segment trop étroit qui risque d'être remis en cause par

l'émergence de sous segment12(*). Pour palier aux risques de la focalisation, et

assurer la continuité, d'autre options stratégiques s'offre nt

à la PME, fondées sur la concentration et sur la

coopération.

2.3.4. La stratégie d'impartition ou

d'alliance :

Les objectifs qui encouragent les entreprises à

s'allier avec des partenaires qualifiés sont liés à

l'entreprise elle-même (réduire les coûts en les

partageants, améliorer une invention, rentabiliser les investissements,

provoquer des effets de synergie et renforcer la compétitivité)

et aux marchés (s'accorder a de nouveaux marché, neutraliser un

concurrent et trouver un financement) ; elle ont également une

nouvelle manière de résister aux grandes entreprises.

Les relations de coopération peuvent prendre la forme

d'alliance (entreprises de même secteur dans la même

filière) ou de partenariats (entreprises appartenant à des champs

concurrentiels totalement différents).

Le groupe DANONE est l'un des exemples qui illustre ce type de

stratégies, il est désormais le leader mondial au niveau de trois

catégories très porteuses :

· N01 mondial des pts laitiers frais.

· N01 mondial des pts exarque de l'eau

conditionnée.

· N02 mondial des biscuits et produits

céréaliers.

Section 3. Relation Banque-PME :

La PME et la banque sont indissociable, pour le meilleur comme

pour le pire, il est difficile sans sous entendre le rôle joué par

l'une ou l'autre. Pour la première le financement bancaire est l'un des

conditions essentielles de l'activité, de maintien et de la croissance,

pour la deuxième le crédit à l'E en général

est la raison d'être avec son risque mais aussi sa

rémunération qui constitue l'essentiel des pts bancaires

Cette relation se caractérise par :

3.1. La complexité et

l'ambiguïté :

Aux yeux du banquier les dirigeants sont incompétents et

manquent de connaissance et de gestion ainsi que l'information

enregistrée dans leur dossier du crédit n'est pas

crédible, quant au dirigeant lui il s'intéresse uniquement aux

projets, alors que le banquier cherche que les PME doivent rehausser le

crédit qui est lié à leur situation financière,

ainsi le banquier d'un point de vue juridique n'est qu'un commerçant

d'argent donc c'est nécessaire d'avoir le droit à la vigilance en

matière d'octroi des crédits.

3.2. Le surplus de risque :

Le secteur de la PME présente un secteur assez

élevé envers les grandes E, de sorte que le banquier impose des

garantes personnelles et assimilant donc le patrimoine de dirigeant et de sa

famille.

3.3. L'asymétrie de l'information :

elle peut apparaître pendant deux phases

3.3.1. En phase de création :

Le dirigeant n'a pas une idée claire de ces aptitudes

entrepreneuriales et managerielles ce qui donne une meilleur visibilité

au banquier expérimenté, sur les degrés de chances de

succès du projet.

3.3.2. En phase de croissance :

Dans cette phase, le dirigeant acquiert une certaine

expérience mais cette dernière lui provient toujours de

l'apprentissage, en conséquence sa vrai qualité parait

indéterminable pour le banquier, de même pour le degré de

risque de son projet. Toutefois pour résoudre ces différents

problèmes financiers il doit avoir une structure qui lui permettre de

soutenir l'accroissance de son entreprise, le dirigeant doit faire recours

à une panoplie de modalités de financement la question qui se

pose donc est : quelle sont les différentes sources de financement

offertes aux PME ?

Nous répondant à cette question dans le

deuxième chapitre après avoir analyser les stratégies des

PME

3.4. Les stratégies des PME :

Il est bien évidant que la stratégie la plus

adaptée par la PME est la stratégie de la spécialisation.

Nous verrons néanmoins que cette stratégie peut dans un

deuxième temps, se transformer en une stratégie d'impartition.

3.4.1. La spécialisation :

(La stratégie de spécialisation consiste pour une

entreprise,) ces entreprises constitue un réseau qui leur permettre de

mettre en commun leurs compétences.

Dans un système de concurrence de plus en plus accrue, les

PME sont obligées de réfléchir à moyen et long

terme. Et face aux grands groupes, il semble que les meilleures

stratégies possibles soient : la stratégie de

spécialisation qui leur permet de devenir indispensable et ainsi

envisager un développement international, il faut comme pour les grands

groupes viser « l'excellence » car la

mondialisation concerne toute les entreprises.

Conclusion :

I. CHAPITRE II :

II. Les types de financement mis à

la disposition des

III. PME par les

banques et les risques inhérents

INTRODUCTION :

Les caractéristiques des

petites et moyennes entreprises (PME), quelles soient quantitatives ou

qualitatives, mettent en évidence la différence qui existe entre

les petites et les grandes entreprises. Cette différence nous fait

penser qu'il existe une logique financière propre à cette

catégorie d'entreprises, comme le constates Mr Michel MARCHESNAY

« la théorie financière de la PME reste à

élaborer ».

En effet les PME, en Algérie ou ailleurs,

disposent pour se financer à long et moyen terme, non seulement de

ressources propres (internes) comme l'autofinancement, l'augmentation du

capital, mais aussi de ressources extérieures comme le leasing, les

ressources bancaires.

Mais en cotre partie ces différentes sortes de

financement présentent des risques. Ces derniers peuvent parvenir de

coté de banquier comme de celui de client.

Section I : Les différentes sources de

financements offertes aux PME

Pour se financer la PME recourt à plusieurs

moyens de financement selon son besoin, on distingue notamment : le

financement d'origine interne et le financement d'origine externe.

I.1 : Le financement interne :

C'est ce qu'on appelle l'autofinancement. Ce dernier est

l'opération qui permet à l'entreprise de financer son capital

fixe sans faire appel aux capitaux étrangers.13(*) Son utilité est le

remplacement et la croissance de l'actif économique.

L'autofinancement provient de surplus monétaire que

dégage l'entreprise de sas opérations de production et

d'échange.

I.2 : les composants de

l'autofinancement :

A) les bénéfices

réinvestis :

C'est une partie des bénéfices non

distribués aux actionnaires. Ces actions servent à financer

autres projets. Les actionnaires non rémunérés peuvent

profiter d'une somme d'argent comme profit d'un réinvestissement.

B) les amortissements :

« Constituent une démarche comptable qui vise

à évaluer la dépréciation subie par les biens

durables de l'entreprise »14(*) .

Ce qui permet à l'entreprise d'avoir la capacité

financière afin de remplacer ces actifs par autres nouvelles (le

remplacement de l'actif économique)15(*) ou bien pour assurer le remboursement des dettes.

C) les provisions :

Ce sont des charges calculées à l'initiative du

chef d'entreprise, en application du principe de prudence. Le droit fiscal

réglemente la constitution des provisions à fin d'éviter

une diminution abusive du bénéfice imposable.

I.2 : le financement externe :

I.2.1 : l'endettement bancaire :

Le financement externe est une solution de deuxième

ordre auquel l'entreprise recourt lorsque ses fonds mis en réserve ne

suffisent pas à financer des projets d'investissement non

prévus . Vu qu'elles se trouvent confrontées à

l'obstacle de l'accès au financement externe, compte tenu des

disponibilités financières limitées pour financer les

efforts de recherche et développement ou les investissements liés

à l'innovation.

La question de l'accès au crédit des PME est

fréquemment reprise comme une difficulté spécifique qui

peine le créateur d'entreprise .la banque est un partenaire

nécessaire pour l'entreprise. Elle intervient à tous les moments

clés, depuis la création jusqu'au financement des investissements

importants, en passant par les facilités de trésorerie ou

l'accompagnement de programmes de développement à

l'exploitation.

Avant de financer un projet d'investissement, les banques

exigent une étude de la rentabilité du projet et du niveau

d'endettement de l'entreprise. L'existante de fonds propres suffisants

conditionne l'octroi d'un prêt, et les conditions dans les quelles il est

accordé (taux d'intérêt, sécurité

prise,...).

Le crédit aux PME est une opération

d'investissement à risques contre les quels la banque doit prendre des

précautions pour s'en prémunir les méthodes d'analyse de

risque utilisées par des banques sont toutes souvent rigides et reposent

sur des informations standardisées tels que des grilles de

« scoring »devant permettre de probabiliser les risques.

Son accord est déterminé par une relation partenariale

susceptible de résoudre le problème d'opacité

informationnelle qui le caractérise. Cette manière d'agir

facilite la collecte des informations propres à la configuration de

l'entreprise, nécessaire pour la prise de décision bancaire. Dans

cette négociation commerciale, la position de la PME n'est pas toujours

favorable.

Les contraintes de financement sont plus grandes pour les

entreprises de petites taille, le secteur bancaire ne prête pas à

des individus ou à des entreprises, même si ceux-ci sont

prêts à supporter des charges d'intérêts

élevées couvrir les frais supportés par la banque. En

théorie, cette inefficacité de marché se produit

dés lors que les banques ne sont pas en mesure d'appréhender les

caractéristiques de leurs clients et sont dans l'incapacité

d'estimer au regard du risque. La contraction de l'accès de

crédits aux PME, relative à des imperfections de marché,

nécessite une intervention étatique afin de limiter les effets.

Diverses possibilités sont envisagées, et que l'on peut illustrer

par :

L'incitation étatique aux banques, pour leurs

réserver des ressources spécifiques pour se financer, ou à

accorder des conditions de crédits plus favorables que celles de

marché « prêt bonifie ». L'Etat peut

également diminuer le risque supporté par les banques

lorsqu'elles prêtent aux entreprises risquées en prenant à

sa charge une partie des pertes réalisées en cas de défaut

« prêt garanti ».

I.2.2 : Le marché secondaire :

Les conditions d'admissions sont plus strictes, qu'au nouveau

marché, mais plus souples qu'au premier marché.

I.2.3 : Les crédits dail :

Le leasing est une opération de financement sous forme

locative particulière, d'un matériel ou d'un outillage, liant par

contrat. Le bailleur (société de crédit bail)

propriétaires du bien, ou locataire utilisateur, lequel

bénéfice du bailleur d'une promesse unilatérale de vente

en fin de contrat, pour un prix fixe lors de la signature du contrat. Cette

opération est réalisée par les établissements

financiers ou autres organismes légalement habilités par les

législateurs en faveur des opérateurs économiques

nationaux et étrangers16(*).

L'entreprise ne finance pas le bien elle-même, c'est une

société spécialisée qui achète le bien et le

loue à l'entreprise. Ce contrat comporte une option d'achat du bien

après une certaine durée pour une valeur résiduelle

déterminée. L'entreprise n'est pas le propriétaire du bien

loué, elle ne peut donc ni l'amortir ni l'inscrire à son

actif17(*).

Le leasing permet à l'entreprise d'utiliser durablement

les immobilisations sans avoir à avancer leurs valeurs d'acquisition.

C'est un contrat de location à long terme qui permet à son

détenteur de pouvoir bénéficier de l'utilisation des biens

meubles ou immeubles qui lui ne appartiennent pas. Il entraîne des

paiements annuels appelés redevances de crédit bail.

L'opération de crédit bail met en jeu trois

principaux intervenants :

-L'entreprise : (crédit preneur

ou locataire), qui désir acquérir pour un

durée déterminée et moyennant des redevances

périodiques (loyer), en contre partie de l'usage de moyens de

production.

Elle choisit le bien qu'elle souhaite (marque, type,...),

éventuellement elle peut choisir le fournisseur.

-Le fournisseur : c'est celui

qui reçoit de la société du crédit bail,

la commande et le règlement.

-La société du crédit bail :

(le crédit bailleur), qui dispose des ressources

financières qu'elle met à la disposition des entreprises.

Parmi les avantages de leasing pour le crédit preneur

on citera :

1/ Le leasing constitue un substitut au

crédit bancaire notamment lorsque il s'agit d'un financement dont la

demande de crédit est rejeté par la banque.

2/ L'urgence et

l'imprévisibilité de certaines opportunités

d'investissement fond appel au crédit bail sans excès de

dépenses, de ce fait de préserver leur situation

financière, par un paiement forfaitaire mensuel qu'on appel

redevances.

3/ Ne figurant pas à l'actif du bilan,

le crédit bail, préserve la capacité d'endettement.

4/ Il évite au preneur de

présenter une garantie comme l'hypothèque, le titre de

propriété.

5/ Lorsqu'il s'agit d'un équipement de

production, le crédit bail épargne de preneur du risque

technologiques qui peut nuire à sa concurrence, en effet il lui laisser

le choix d'opter pour un autre bien plus compétitif est donc plus

rentable.

Du point du vue du bailleur cette opération lui

permet :

-d'être permanence avec le propriétaire du bien

loué, de même que la défaillance du bailleur le dispense de

toute procédure qu'en résulte.

-de tirer profit d'une forte rentabilité.

-bénéficier d'un allégement des charges

fiscales au début de l'opération, puisque les autorités

fiscales lui permettent d'amortir le matériel loué selon la

méthode de l'amortissement dégressif et de diminuer le

bénéfice imposable.

-si l'opération d'achat est prévue dans le

contrat, à l'échéance de ce dernier, le locataire supporte

lui seul le risque d'obsolescence, puisque le bailleur ne

récupère pas son équipement.

-de suivre l'équipement quant à sa maintenance

par le locataire, en vue de la récupération en bonne

état.

Il est bien évident que le leasing est un moyen de

financement par excellence et répond favorablement aux besoins de

financement des PME, néanmoins il présente également des

inconvénients parmi lesquels on notera pour le preneur.

1- le crédit bail donne lieu à

un cout supérieur à celui d'un emprunt à court et moyen

terme car, son cout est relatif aux divers avantages qu'il présente tel

que la rentabilité de financement.

2- le recours au crédit bail contraint

l'entreprise à supporter des charges financières à long

terme, il se peut qu'il soit au détriment de la rentabilité de

l'entreprise lorsque toute rupture de contrat de crédit bail exclue.

3- même si l'investisseur peut

s'abstenir du crédit bancaire pour se financer par le leasing, ce

dernier set accessible uniquement aux entreprises ayant la capacité

d'assurer jusqu'à l'échéance, les charges lui incombant

ainsi que l'amortissement du capital investi.

4- certes, le crédit n'apparait pas au

passif du bilan, mais l'équipement loué n'est pas la

propriété du promoteur, et qu'il ne pourra pas le présente

comme garantie à ses éventuels créanciers.

Quant au crédit bailleur, l'inconvénient

principal lors du la défaillance de locataire du fait qu'il n'est pas

spécialiste dans la détermination des prix, il est exposé

aux risques du marché et incapable de vendre l'équipement dont il

ne tire pas profit.

I.2.4 : Les obligations convertibles :

Parmi les obligations les plus échangées en

bourse, nous retiendrons les obligations convertibles en actions.

Elles sont des produits (

) entre les obligations et les actions, c'est une qui permet à tout

moment d'être convertie en action18(*).

L'émission d'obligations convertibles représente

des montants très importants donc représente une

opportunité de lever des fonds importants.

Les obligations convertibles permettent aux entreprises un

financement moins couteux grâce à la différence de

rendement entre l'obligation convertible et l'obligation simple. Le

mécanisme se fait comme suit :

-Si le cout de l'action s'envole l'obligation

peut demander la conversion et empêche une plus value à la vente

de ses actions. Dans le cas contraire, si l'action chute, il conserve son

obligation et bénéficie d'un coupon annuel19(*) bien supérieur à

celui que confère l'action.

-L'émission de ce type d'obligation

permet également à l'entreprise de transformer sa dette en fonds

propres, et augmenter ainsi le nombre des actionnaires.

I.2.5 : Les crédits inter

entreprises :

Acote des crédits bancaires, les crédits

fournisseurs et la prise de participation de capitale aux partenaires,

constituent le principal moyen de financement utilisé par les PME

à court terme.

Il est véhiculé par les impératifs de son

environnement concurrentiel, il est la nécessité de vente et

d'achat des biens et services offerts sur le marché, il s'agit d'un

crédit propre aux entreprises20(*). Ce moyen de financement donne lieu à des

règlements au contant assortis par des rabais et des remises, ce qui

fait de lui un moyen de financement couteux.

Les CIE21(*) est un moyen donnant à l'entreprise l'occasion

de montrer aux banques ses aptitudes, en conséquence, elles leur

permettent de remédier aux problèmes d'asymétrie de

l'information, qui constitue un motif de la réticence des banques envers

les PME.

I.2.6 : Les capitaux risques :

Le capital risque est un mode de financement des

investissements et de la croissance d'une entreprise à fort potentiel de

développement22(*),

des investisseurs (en générale une société de

capital risque) apportent à une entreprise :

-des sources financières par un apport

de fond propre (prise de participation).

-un partenariat dans son management (cette

mission d'accompagnement et d'assistance peut être

déterminée pour assurer la survie d'une jeune entreprise

innovante).

C'est dans ces conditions que faut apparue, dans les

années soixante-dix (70) et aux états unis un nouveaux produit

financier associant, créativité de l'entreprise et

habilité du financier.

Il s'agit du capital risque, ce dernier de part ses

caractéristiques de souplesses et maniabilité, s'adapte

plutôt mieux aux PME. Ainsi dans la mesure ou le capital risque couvre

toute les activités, en participant dans les fonds propres au capital

des société non cotées, il contribue à

résoudre les problèmes épineux de la faiblesse des fonds

propres, la cause de leurs recours exagéré aux crédits

bancaires entrainants des charges financières, qui pèsent sur

leurs couts de production, en déséquilibre leurs situations

financières et diminuent ainsi leurs compétitivités.

I.2.7 :L'augmentation du capital :

Une augmentation du capital est pour une

société, l'accroissement de son capital social, elle se

réalise en générale par la création d'actions

nouvelles en contrepartie, à savoir, les actions, les actions ordinaires

et les actions privilégiées.

Une action est un titre de propriété

délivré pour une société des capitaux. Elle

confère à son détenteur la propriété d'une

partie du capital, avec les droit qui y sont associes :

Intervenir dans la gestion de l'entreprise et en retire un

revenu appel dividende.

« Parmi les succès récent les plus

connus du capital risque on peut par exemple citer GOOGLE aux Etats Unis et

SKYPE en Europe »23(*).

Sa faible intensité capitalistique fait de la moyenne

entreprise une activité à même de générer

d'avantages d'emplois, avec des investissements relativement faibles, les PME