ANNEXES

ANNEXE N° 1:

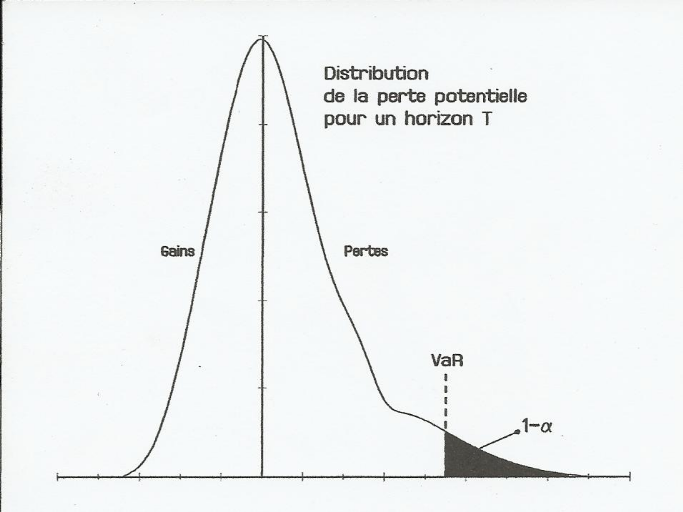

Graphique N° 01

Source : Notes de cours de Thierry RONCALLI,

« Introduction à la gestion des risques ».

(1-á) est le seuil de confiance

ANNEXE N° 2 : Pertes attendues et

pertes inattendues

Fréquence des pertes

Pertes

Pertes attendues inattendues

Montant des

pertes

Graphique N° 2

Source : Christian Gouriéroux et André

Tiomo « Risque de crédit : une approche

avancée » (2007), p20

|

Annexe N°3:

Tableau N° 4

Evolution de la Performance et des Risques de la

BTD

|

|

|

|

|

|

|

ROE =

|

RISQUES =

|

Prêts non performants =

|

|

Années

|

Résultat net/

|

Créances douteuses et litigieuses/

|

Créances douteuses et litigieuses/

|

|

|

Fonds Propres

|

Total Actif

|

Total des Prêts

|

|

Années

|

ROE

|

Risques

|

Prêts NP

|

|

1987

|

1,6970

|

0,1201

|

0,1522

|

|

1988

|

0,1748

|

0,0780

|

0,0955

|

|

1989

|

0,0326

|

0,0795

|

0,0980

|

|

1990

|

-0,1208

|

0,1338

|

0,1736

|

|

1991

|

0,2743

|

0,1206

|

0,1684

|

|

1992

|

0,7793

|

0,0097

|

0,0135

|

|

1993

|

0,0021

|

0,0439

|

0,0620

|

|

1994

|

0,0124

|

0,0651

|

0,1265

|

|

1995

|

0,1190

|

0,0768

|

0,1067

|

|

1996

|

0,1732

|

0,0241

|

0,0317

|

|

1997

|

0,1300

|

0,0155

|

0,0221

|

|

1998

|

0,1260

|

0,0210

|

0,0244

|

|

1999

|

0,0896

|

0,0375

|

0,0424

|

|

2000

|

0,0457

|

0,0177

|

0,0199

|

|

2001

|

0,0483

|

0,0373

|

0,0411

|

|

2002

|

0,0624

|

0,0244

|

0,0267

|

|

2003

|

0,0474

|

0,0046

|

0,0057

|

|

2004

|

0,0926

|

0,0009

|

0,0013

|

|

2005

|

0,0921

|

0,0049

|

0,0069

|

|

2006

|

0,0978

|

0,0003

|

0,0005

|

|

Source : Rapports annuels d'activité de la BTD

|

|

|

|

|

|

|

|

|

|

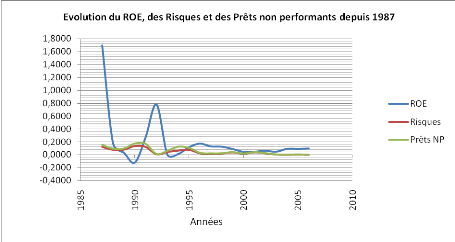

Annexe N°4 :

EVOLUTION DU RISQUE ET DE LA PERFORMANCE DE LA

BTD

Graphique N°3

|

Années

|

1991

|

1992

|

1993

|

1994

|

1995

|

1996

|

1997

|

1998

|

1999

|

2000

|

2001

|

2002

|

2003

|

2004

|

2005

|

2006

|

2007

|

|

ROE

|

|

2,60%

|

-14,43%

|

-9,70%

|

0,90%

|

7,30%

|

21,10%

|

5,90%

|

-9,00%

|

-19,40%

|

-9,50%

|

-6,40%

|

-11,20%

|

33,90%

|

5,20%

|

4,80%

|

12,60%

|

|

ROA

|

|

0,37%

|

-1,99%

|

-1,31%

|

0,13%

|

2,03%

|

1,48%

|

1,08%

|

-1,56%

|

-2,75%

|

-1,21%

|

-0,84%

|

-1,16%

|

5,29%

|

0,85%

|

0,73%

|

1,88%

|

|

Résultat net

|

-1912,7

|

560,9

|

-2863,5

|

-2067,9

|

282,2

|

5360

|

4312

|

3181

|

-4180

|

-7885

|

-3398

|

-2560

|

-3912

|

7022

|

5732

|

8627

|

|

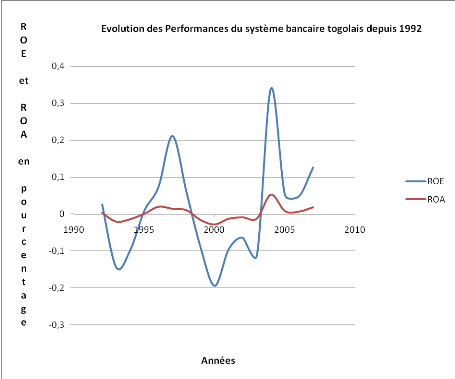

ANNEXE N° 5

TABLEAU N° 5

EVOLUTION DE LA PERFORMANCE DU SYSTEME BANCAIRE

TOGOLAIS

Source : BCEAO

ANNEXE N° 6 :

GRAPHIQUE N° 4

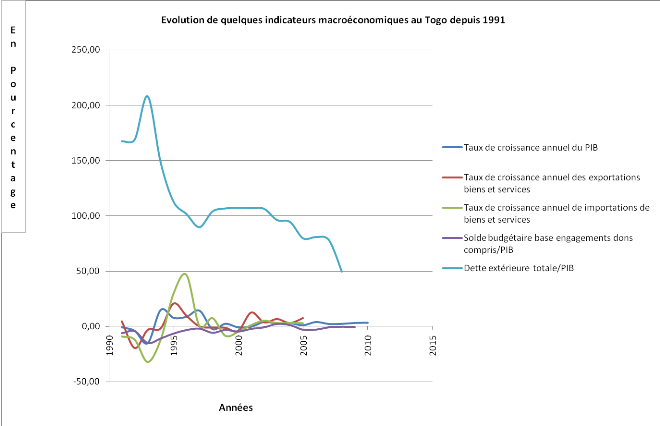

ANNEXE N° 7:

Tableau N° 6

EVOLUTION DE QUELQUES INDICATEURS CLES DE L'ECONOMIE

TOGOLAISE : 1991-2010

NB : Données en pourcentage

|

Années

|

1991

|

1992

|

1993

|

1994

|

1995

|

1996

|

1997

|

1998

|

1999

|

2000

|

2001

|

2002

|

2003

|

2004

|

2005

|

2006

|

2007

|

2008

|

2009

|

2010

|

|

Taux de croissance annuel du PIB réel

|

-0,70

|

-3,98

|

-15,10

|

14,98

|

7,85

|

8,84

|

14,38

|

-2,30

|

2,48

|

-0,78

|

-0,18

|

4,14

|

2,70

|

3,00

|

1,18

|

4,05

|

2,29

|

2,38

|

3,23

|

3,37

|

|

Taux de croissance annuel des exportations biens et services

|

4,50

|

-19,60

|

-3,20

|

-1,80

|

20,60

|

9,47

|

0,00

|

-1,10

|

-1,30

|

-4,10

|

12,50

|

3,60

|

6,60

|

3,00

|

7,50

|

|

|

|

|

|

|

Taux de croissance annuel des importations de biens et

services

|

-9,20

|

-12,20

|

-32,30

|

-12,20

|

29,70

|

46,38

|

0,00

|

7,40

|

-8,60

|

-5,00

|

1,10

|

5,00

|

2,90

|

3,00

|

2,80

|

|

|

|

|

|

|

Solde budgétaire base engagements dons compris/PIB

|

-6,00

|

-4,30

|

-15,00

|

-10,90

|

-6,40

|

-3,20

|

-1,90

|

-5,70

|

-3,10

|

-4,60

|

-2,10

|

-0,70

|

2,40

|

1,30

|

-2,90

|

-2,80

|

-0,70

|

-0,20

|

-0,60

|

|

|

Dette extérieure totale/PIB

|

167,50

|

169,20

|

208,10

|

148,30

|

112,70

|

101,60

|

89,80

|

103,90

|

106,70

|

107,30

|

106,90

|

106,30

|

96,20

|

94,50

|

79,70

|

80,80

|

78,10

|

49,50

|

|

|

Source : Banque Mondiale

ANNEXE N°8

Graphique N° 5

ANNEXE N° 9 :

Illustrations :

Cas d'une entreprise ayant obtenu un score

supérieur à 2,675 (Z > 2,675) :

Soit une entreprise dénommée Etablissement BETA

caractérisée par les données financières

ci-après :

Fonds de roulement : 5 333 312 FCFA

Réserves : 5 034 684 FCFA

EBE : 7 238 488 FCFA

Fonds propres : 9 034 684 FCFA

CA : 99 812 421 FCFA

Actif total : 19 554 012 FCFA

Le calcul du score donne un résultat de 6,781 (avec la

formule N° (3.2)). Cette cotation qui est supérieure à la

valeur critique de 2,675 nous indique que le crédit accordé

à la Société BETA est sain et fait partie du portefeuille

classé A.

Cas d'une entreprise ayant obtenu un score

inférieur à 2,675 (Z < 2,675) :

Soit une entreprise dénommée

Société Alpha dont les états financiers présentent

les caractéristiques suivantes :

Fonds de roulement : 219 702 197 FCFA

Réserves : 215 597 242 FCFA

EBE : 139 377 000 FCFA

Fonds propres : 240 597 242 FCFA

CA : 2 697 879 000 FCFA

Actif total : 2 490 179 650 FCFA

En appliquant la formule d'Altman (formule N° (3.2)),

nous avons obtenu le score de 1,445. Ce score étant inférieur

à 2,675, la Société Alpha est donc

considérée comme potentiellement défaillante et fait donc

partie du portefeuille B.

Au total, sur 35 concours accordés par la BTD en 2006,

67,85% ont obtenus un score supérieur ou égale à 2,675 et

32,15% ont obtenus un score inférieur à 2,675.

ANNEXE N° 10 :

Les exigences réglementaires du

Stress-Testing

Elles sont toutes entières contenues dans les

recommandations du Comité de Bâle de janvier 96. Il y est

stipulé que :

I. Les établissements qui utilisent leurs

modèles internes pour satisfaire à leurs exigences de fonds

propres pour risques doivent se doter d'un programme de simulations de crise

à la fois rigoureux et complet.

II. Ces simulations qui permettent d'identifier les

événements susceptibles d'avoir une forte incidence, doivent

être adaptées au niveau d'activité et de risque des

établissements.

III. Pour les établissements ayant une activité

significative de marché, les simulations de crise doivent satisfaire aux

principes suivants :

(a) Elles doivent couvrir toute la gamme des facteurs pouvant

donner lieu à des profits ou pertes exceptionnels ou rendre très

difficile la maîtrise des risques. Ces facteurs comprennent des

événements à probabilité réduite pour tous

les grands types de risque, notamment les diverses composantes des risques de

marché et de crédit. Les scénarios de crise doivent

révéler l'impact de ces événements sur les

positions ayant des caractéristiques de prix à la fois

linéaires et non linéaires dans le cas des options et instruments

à comportement similaires;

(b) Elles doivent revêtir un caractère

quantitatif et qualitatif, de manière à évaluer les

conséquences des perturbations importantes des marchés et

à identifier des situations plausibles susceptibles d'entraîner de

grandes pertes potentielles. En outre, l'établissement doit dresser

l'inventaire des mesures à prendre pour réduire ses risques et

préserver ses fonds propres;

(c) Un premier type de scénario consiste à

tester le portefeuille courant dans les situations passées de

perturbations majeures, en tenant compte des fortes variations de prix et de la

vive réduction de la liquidité associées à ces

événements. Un deuxième type de scénario

évalue la sensibilité des positions de marché aux

modifications des hypothèses de volatilité et

corrélations, ce qui nécessite une mesure des marges de

fluctuations de ces valeurs dans le passé et un calcul sur la base des

chiffres extrêmes;

(d) Des scénarios doivent notamment comprendre les

situations que l'établissement identifie comme étant les plus

défavorables sur la base des caractéristiques de son

portefeuille. Il communique à la Commission Bancaire une description de

la méthodologie utilisée pour identifier les scénarios et

mesurer leur impact.

Source : Thierry RONCALLI,

« Stress-Testing et théorie des valeurs

extrêmes », Groupe de Recherche Opérationnelle du

Crédit Lyonnais, Notes de cours de L'ENSAI, Septembre 2000

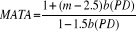

ANNEXE N° 11 :

Terme d'ajustement de la

maturité

Le terme d'ajustement (MATA) dans la formule IRB se

détermine comme suit :

Avec b(PD) =  , la fonction d'ajustement de la maturité, , la fonction d'ajustement de la maturité,

, la pondération de la maturité des

échéances , la pondération de la maturité des

échéances

Pt , le paiement effectué au temps

t

La formule de VASICEK permet de calculer le capital requis

pour un horizon de temps t. Comme un prêt de maturité longue

demande une charge en capital plus importante qu'un prêt à

maturité courte, IRB ajuste la formule de VASICEK à la

maturité. L'ajustement tient aussi au fait qu'un crédit bien

noté a une probabilité de détérioration plus

élevée qu'un crédit mal noté.

Source : Hugues THOMAS et

Zhiqiang Wang << Interpreting the Internal Ratings-Based Capital

Requirements in Basel II >>, Banking Revue, the Chinese University of

Hong Kong, Draft of September 2004

ANNEXE N° 12 :

Source : Hugues THOMAS et

Zhiqiang Wang, «Interpreting the Internal Ratings-Based Capital

Requirements in Basel II», Banking Revue, the Chinese University of Hong

Kong, Draft of September 2004.

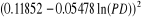

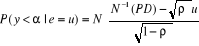

LA PROBABILITE DE DEFAUT CONDITIONNELLE ET LA

VaR

Considérons que nous avons un modèle relatif

à une période. Les avoirs de l'emprunteur sont

évalués à la période t = 0 et un an plus tard.

Soit  l'élément aléatoire exprimé en pourcentage

de la valeur des actifs de l'emprunteur à un horizon d'un an. l'élément aléatoire exprimé en pourcentage

de la valeur des actifs de l'emprunteur à un horizon d'un an.

Cet élément aléatoire est

constitué de deux parties  et et  qui suivent la loi normale centrée réduite : qui suivent la loi normale centrée réduite :

(1)

Dans cette équation,  représente la composante systématique d'une situation

économique extrême et représente la composante systématique d'une situation

économique extrême et  représente la composante aléatoire spécifique

à l'emprunteur. représente la composante aléatoire spécifique

à l'emprunteur.  est le poids ou la part de risque que représente l'emprunteur

sur le facteur de risque systématique et est le poids ou la part de risque que représente l'emprunteur

sur le facteur de risque systématique et  le poids ou la part de risque que représente l'emprunteur sur le

facteur de risque spécifique. le poids ou la part de risque que représente l'emprunteur sur le

facteur de risque spécifique.

Bien que la PD soit une probabilité de défaut

inconditionnelle d'un emprunteur et que nous ne disposons pas assez

d'information sur la situation de l'économie, on peut supposer que la PD

conditionnelle = PD inconditionnelle.

est la probabilité que le taux de perte sur le crédit

soit inférieur à la valeur critique est la probabilité que le taux de perte sur le crédit

soit inférieur à la valeur critique , le seuil où l'emprunteur devient insolvable ou fait

défaut. , le seuil où l'emprunteur devient insolvable ou fait

défaut.

On peut déterminer la valeur de  si nous connaissons la valeur de la PD, en prenant la distribution

normale inverse de la PD : si nous connaissons la valeur de la PD, en prenant la distribution

normale inverse de la PD :  pour obtenir la valeur critique de défaut. Par exemple, si

l'emprunteur a une PD de 2%, la valeur critique pour obtenir la valeur critique de défaut. Par exemple, si

l'emprunteur a une PD de 2%, la valeur critique  serait serait  . .

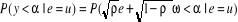

DISTRIBUTION NORMALE

CENTREE REDUITE DU TAUX DE CROISSANCE DE L'ECONOMIE

![]()

La performance de l'économie est mesurée par

. La valeur souhaitée de . La valeur souhaitée de  est 0. est 0.

Pour la suite de la démonstration, on donne e = u, avec

u qui mesure le niveau de la récession qui risque de survenir avec une

probabilité de 0,1% ou 0,001.

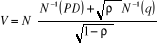

La formule de VASICEK est égale à la

probabilité de défaut d'un seul emprunteur dans une

économie en récession matérialisée par la variable

u. On peut aussi le démontrer pour un portefeuille large

constitué de prêts identiques. Pour ce faire, on raisonne comme

suit :

Tous les emprunteurs ont la même probabilité

conditionnelle de défaut. Tant que le nombre de prêts de la

même classe dans le portefeuille augmente, la variance autour de la

proportion de prêts ayant fait défaut devrait tendre vers 0

à cause de la loi des grands nombres.

Ainsi, en remplaçant  dans l'équation ci-dessus, on a : dans l'équation ci-dessus, on a :

(2) (2)

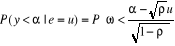

En remplaçant u par e et en

arrangeant la fonction, on a :

(3) (3)

En remplaçant á par sa valeur et en

précisant que  suit une loi normale, on a : suit une loi normale, on a :

(4) (4)

On remarquera que cette équation est à peine

différente de la formule de VASICEK que voici :

La différence entre les deux est résolue si

Dans l'équation, q est exprimée comme le seuil

de confiance que le capital de la banque soit suffisant pour couvrir la perte.

Bâle II recommande q = 99,9%, donc  et et  = -3,09 (voir le graphique ci-dessus). = -3,09 (voir le graphique ci-dessus).

Dans l'équation N° (4),  est décrit comme l'écart type par rapport à la

moyenne (0) d'une distribution normale centrée réduite qui tend

vers la gauche (allant dans une direction défavorable, donc une

situation économique défavorable). est décrit comme l'écart type par rapport à la

moyenne (0) d'une distribution normale centrée réduite qui tend

vers la gauche (allant dans une direction défavorable, donc une

situation économique défavorable).

|

|