1.3.2 OBO : Cas pratiques.

Efficace en tant que réponse à des logiques

diverses, l'OBO est basé sur une trame générale, adaptant

son architecture exacte à la problématique majeure de

l'entrepreneur.

Les cas évoqués en I. mettaient en exergue les

différentes situations conduisant à un montage d'OBO qui,

reprenant le cadre du LBO doit maintenant être illustré.

Si l'on examine parmi les différentes situations

d'entreprises familiales, celle où le dirigeant souhaite

rééquilibrer ses patrimoines professionnel et personnel, en vue

de conserver son entreprise ou de préparer sa succession, on aboutit

à un montage « de base ». C'est celui que nous allons

détailler dans un premier temps.

1.3.2.1 Une opération de rachat à

soi-même.

Prenons le cas de l'entreprise que nous avions appelé

« A ». Celle-ci a une valeur estimée à 1000, et

réalise un résultat net annuel de 120, dont elle distribue un

tiers à ses actionnaires, en l'occurrence la famille du dirigeant.

En considérant que la société en question

est le principal actif détenu par l'entrepreneur, celui-ci a

intérêt à sécuriser une partie de la valeur de

celle-ci, afin de se mettre à l'abri d'un dépôt de bilan

éventuel.

Le dirigeant commence par créer une holding H, à

laquelle il apporte 50% des titres de A. Dans un second temps, la holding H

acquiert les 50% de titres restants, grâce à un financement

bancaire, ce qui permet à l'entrepreneur d'encaisser 500. Il

s'acquittera alors de la fiscalité sur les plus-values sur les 500

provenant de la cession de ses titres.

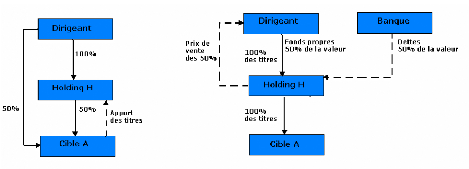

Ceci aboutit au schéma suivant :

Etape 1 Etape 2

La dette représente un peu plus de 4 années de

résultat, elle sera remboursée sur une durée de 6 à

7 ans, afin de laisser à A la possibilité de se

développer.

Le dirigeant a donc bien procédé à un

rééquilibrage total de son patrimoine personnel et de son

patrimoine professionnel.

Si l'entrepreneur, alors propriétaire de 100% de la

holding H souhaite préparer sa succession, il peut procéder

à une donation des titres de la holding à son fils, ceci pour une

valeur imposable moindre que si il lui avait donné directement les

titres de A.

Dans cette configuration, le dirigeant, une fois

retraité pourra placer les sommes provenant de la cession de ses titres,

ce qui lui assurera un revenu substantiel, remplaçant en cela les

dividendes qu'il percevait auparavant.

Par ailleurs, on pourra lui conseiller de faire entrer un

fonds d'investissement, afin de réduire la dette bancaire à lever

et de bénéficier du concours de partenaires financiers pour une

nouvelle étape du développement de son entreprise. De même,

il aura la possibilité de faire entrer les principaux cadres au capital

de la holding, faisant de l'opération d'OBO une véritable

stratégie en soi.

C'est ici le cas le plus simple, l'actionnaire unique de A

restant l'actionnaire unique de B, ceci dans une perspective avant tout

patrimoniale. Il permet à ce titre de bien comprendre le

mécanisme de base.

|