|

Communaute Economique et Ilonetaire de l'ilfrique

Centrale

(CEMAC)

.

Institut Sous-régional de Statistique et

d'Économie Appliquée

(ISSEA)

Organisation Internationale

BP : 294

Yaoundé CAMEROUN Tel : 222 01 34

MODÉLISATION DE L'ÉCOULEMENT DES

DÉPÔTS

À VUE : CAS DES BANQUES

COMMERCIALES

CAMEROUNAISES.

Ilemoire redig~ en vue de l'o6tention du dipl~me

d'Ingenieur d'ilpplication de la

Statistique.

Option

Gestion

Présenté par :

LACGNI Carlos Dendi

(Élève

Ingénieur d'Application de la Statistique à l' ISSEA, 4ème

Année)

Membres du Jury

Président du Jury : M. Patrick Serges

KOUONTCHOU Encadreur : Dr Dieudonné

KINKIELELE

Assesseur : Dr Célestin NENTA

NDJOUKOUE

Juin 2007

ortorcAcrEs

Je dédie ce travail a

> mes parents, monsieur et madame DATCHOUA Comme des soldats

pour leur patrie, vous vous etes sacrifiés pour moi ;

> Monsieur PETTAN G Jules

L'éternel est témoin de tous les efforts que vous

avez consenti et que vous continuez de consentir pour ma réussite. Qu'il

vous en rende au centuple ;

> mes oncles N GANFAN G André, YOUMBI Honoré et

NJOMO Innocent Que ce travail soit le couronnement de tous les efforts et

sacrifices consentis a mon égard ;

> Monsieur TEIFOUET Thomas Joseph

Pour tous les sacrifices et le soutien sans faille que vous

avez consenti a mon égard, les mots me manquent pour exprimer ma

reconnaissance. Que l'éternel soit le seul témoin de tous ces

efforts ;

> Monsieur Dénis N GAN GOUM

Pour tout le soutien sans faille que vous m'avez

apporté jusqu'ici, pour tous vos conseils, puissiez-vous trouver ici, un

réel motif de satisfaction et de reconnaissance.

q"~"#~I"1E$%s

Ce travail est le fruit d'une somme d'efforts qui, pris

individuellement, ont concouru à sa réalisation. Le soin nous

étant donné d'adresser notre gratitude :

A mon Directeur de mémoire Dr Dieudonné

KINKIELELE, Directeur des études des premier et second cycle à

l'ISSEA : Vous avez été pour moi un bon encadreur et un bon

conseiller. Vos conseils, votre rigueur dans le travail et votre

magnanimité ont été pour moi une source d'inspiration.

Merci de m'avoir initié à la recherche et soyez assuré de

ma parfaite reconnaissance et de mon profond respect.

A Monsieur le Directeur Général de l'ISSEA, M.

Leoncio OYANA NZE, ainsi que tout le personnel enseignant pour le

sérieux dont ils ont toujours fait preuve pour nous donner une bonne et

solide formation.

A M. Robert NGONTHE, Directeur des études du

3ième cycle qui a été d'un soutien particulier

pour la IAS 4 à travers ses conseils.

A Mme Suzanne BIWOLE, M. Georges DJIMEFO KAPEN, M. LOUDINE

BESSONG, M. Denis NGANGOUM, Mlle Mireille TADIE, Mlle Vicky DJEUKWI pour avoir

lu et apprécié ce document.

A M. Marcel OPOUMBA, M. Célestin NENTA pour leurs

remarques et leurs enseignements qui ont été d'une importance

capitale pour la réalisation de ce document

A M. ONDO, M. Ignace KAMGA pour leurs remarques qui nous ont

permis d'améliorer l'aspect modélisation de ce document.

A tous ceux qui ont été d'un soutien infaillible

pour la réalisation de ce document. Nous citerons : Justin BEM, ,

Hippolite TSADJIEU, Hardy BATOUMEN, Mireille TADIE, Olivier PIEUME, Carine

NZEUYANG, Eric NKAMGNIA, Doriane MATCHA, Merville KENFACK, Guy Albert KENKOUO,

Larissa GAJUI, Raoul TAFFO, Justin KAMENI, Sarah DJONOCK, Dady Christiane

DJONGOUE., Arnold FEUTI, Jurado MATAKIE, Simplice WANSI.

Enfin, à tous nos camarades de promotion et tous ceux qui

de près ou de loin ont oeuvré d'une façon ou d'une autre

pour la réalisation de ce travail.

TABLE DES WATIERES

ortamators i~

TaalEWCIEME.N13' i~~

TABLE orEs avvirtus i~

|

sI Les ETABgevvvriaws

|

|

|

|

|

vi

|

|

|

|

|

|

LISIE DES TABLE,AlUX ET TI %WES

|

|

|

vii

|

|

|

|

ifirrlifiN7WcYPOS

|

|

|

|

|

|

|

|

.

|

|

|

|

|

|

|

|

|

esVad

|

|

|

|

|

|

|

|

.~

|

|

|

|

|

|

|

|

|

INM(13%1070N

|

|

|

|

|

|

10

|

|

|

|

|

|

PREMIÈRE PARTIE : REVUE DE LA

LITTÉRATURE

CHAPITRE PREMIER : GESTION DES RISQUES BANCAIRES ET

CONCEPT D'ÉCOULEMENT..17

SECTION I : La firme bancaire et ses principaux risques

17

I.1 LA FIRME BANCAIRE 17

I.1.1 L'activité de la banque 17

I.1.2 Les différents types de banques

18

I.1.3 Les principaux postes du bilan et hors-bilan d'une

banque 19

I.1.3.1 Les principaux postes du bilan 19

I.1.3.2 Le hors-bilan 20

I.1.4 Le compte de résultats 20

I.1.4.1 Principaux postes du compte de résultat

20

I.1.4.2 Les soldes intermédiaires de gestion

21

I.2 LES RISQUES BANCAIRES 22

I.2.1 Les principaux risques bancaires 22

I.2.2 La gestion des risques de taux et de

liquidité 23

I.2.2.1 Les Méthodes classiques de gestion des

risques de taux et de liquidité 24

I.2.2.1.1 Méthode des gaps 25

I.2.1.1.2 Méthode de la duration 25

I.2.2.2 Les recommandations du Comité de

Bâle 27

SECTION II : Le Concept d'écoulement

28

II.1 LA NOTION D'ÉCOULEMENT EN LIQUIDITÉ 28

II.1.1 L'écoulement de production 29

II.1.2 La vitesse d'écoulement 30

II.1.3 L'écoulement du stock 31

II.1.4 Impasse en liquidité 32

II.2 LA NOTION D'ÉCOULEMENT EN TAUX 33

II.2.1 La marge d'intérêt 33

II.2.2 L'impasse en taux 34

CHAPITRE DEUXIÈME : LES MODÈLES DE

DÉPÔTS À VUE 35

SECTION I : Généralités sur la

modélisation des écoulements 35

I.1 LES VARIABLES EXPLICATIVES DE L'ÉCOULEMENT SELON

DEMEY, FRACHOT, RIBOULET 35

I.2 LES PRODUITS ÉCHÉANCÉS ET NON

ÉCHÉANCÉS 36

SECTION II : L'écoulement des dépôts

à vue 38

II.1 LES DISCUSSIONS AUTOUR DE L'ÉCOULEMENT DES

DÉPÔTS À VUE 38

II.2 MÉTHODOLOGIE POUR LA MODÉLISATION DES

DÉPÔTS À VUE SELON FRACHOT 40

II.3 LES PREMIERS MODÈLES DE DÉPÔTS À

VUE 41

II.3.1 Le modèle de Selvaggio [1996]

41

II.3.2 Le modèle de Dupré [1996]

42

II.3.3 Le modèle de Jarrow et Van Deventer [1998]

42

II.4 LES MODÈLES RÉCENTS DE DÉPÔTS

À VUE 43

II.4.1 Le modèle du premier régulateur

fédéral aux Etats-Unis : L'Office of Thrift

Supervision

[2000] 43

II.4.2 Le modèle de Frachot [2001] 43

DEUXIÈME PARTIE : APPLICATION AUX

BANQUES

COMMERCIALES CAMEROUNAISES

CHAPITRE TROISIÈME : LES BANQUES COMMERCIALES DU

CAMEROUN ET LA LIQUIDITÉ..47

SECTION I : Typologie des institutions

financières, cadre réglementaire et prudentiel de

l'activité du système bancaire camerounais 47

I.1 TYPOLOGIE DES INSTITUTIONS FINANCIÈRES 48

I.1.1 La Banque centrale 48

I.1.2 Les Banques Créatrices de Monnaie (BCM)

48

I.1.3 Les Autres Institutions Bancaires (AIB)

48

I.1.4 Les Institutions Financières Non Bancaires

(IFNB) 49

I.2 LES BANQUES COMMERCIALES DU CAMEROUN 49

I.2.1 Banques en activité au Cameroun et

répartition du Capital Social 49

I.2.2 Fonctionnement des banques commerciales

50

I.3 CADRE RÉGLEMENTAIRE ET PRUDENTIEL INSTITUÉ PAR

LA COBAC 51

I.3.1 Missions de la COBAC 51

I.3.2 Les normes prudentielles adoptées par la

COBAC en 1993 52

I.3.2.1 Normes de solvabilité 52

I.3.2.2 Les normes de liquidité 53

SECTION II : La liquidité des banques au Cameroun

54

II.1 LA LIQUIDITÉ BANCAIRE 54

II.2 LES RESSOURCES DES BANQUES 56

II.3 LES DÉPÔTS DE LA CLIENTÈLE 57

II.3.1 La nature des comptes de dépôts des

clients 57

II.3.2 L'évolution des dépôts par

nature 60

CHAPITRE QUATRIÈME : MODÈLES

D'ÉVOLUTION DES DÉPÔTS À VUE DANS LES BANQUES

COMMERCIALES DU CAMEROUN 63

SECTION I : Données et méthodologie

63

I.1 LES DONNÉES ET LES SOURCES 63

I.2 LA MÉTHODOLOGIE DE TRAVAIL 64

SECTION II : Applications 65

II.1 DESCRIPTION DE L'ÉVOLUTION DE L'ENCOURS DES

DÉPÔTS À VUE DE L'ENSEMBLE DES BANQUES CAMEROUNAISES 65

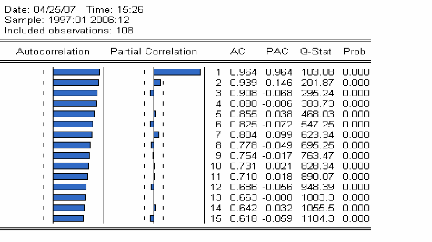

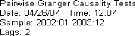

II.2 ANALYSE DES CARACTÉRISTIQUES DE LA SÉRIE 66

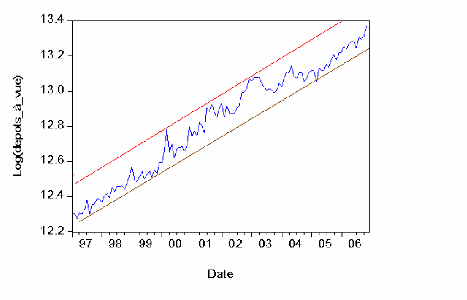

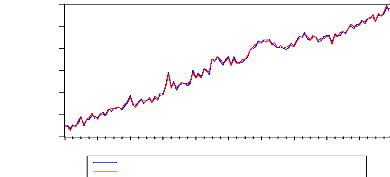

II.2.1 Analyse préliminaire 67

II.2.2 Analyse de la saisonnalité :

68

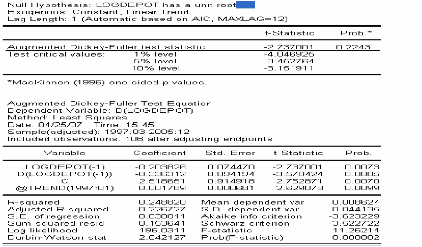

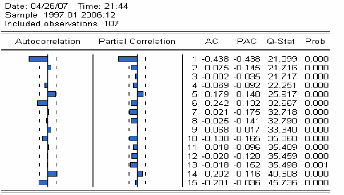

II.2.3 Analyse de la stationnarité de la

série transformée des encours des dépôts

(Log(depots)) 70

II.3 LE LIEN ENTRE LE TAUX D'INTÉRET ET LE NIVEAU DE

L'ENCOURS DES DÉPÔTS À VUE 72

II.3.1 Le test de cointégration de Johansen et

interprétation 73

II.3.2 Le test de causalité de Granger et

interprétation 74

II.4 ÉTUDE DE LA SÉRIE DES DÉPÔTS

SELON LA MÉTHODOLOGIE DE BOX ET JENKINS 75

II.4.1 L'identification et l'estimation des

paramètres du modèle d'évolution de la série

d'encours des dépôts à vue 75

II.4.2 La vérification et l'adéquation des

trois modèles potentiels 77

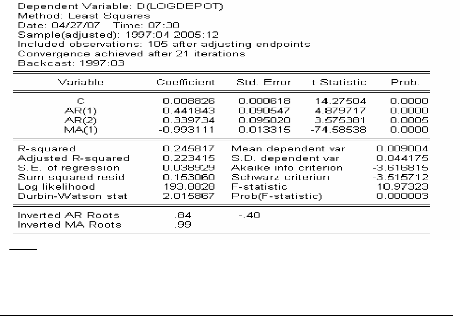

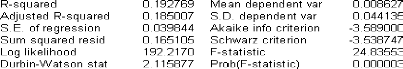

II.4.2.1 Le modèle ARIMA(2,1,1) 77

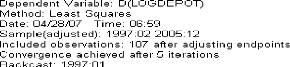

II.4.2.2 Le modèle ARIMA(0,1,1) 78

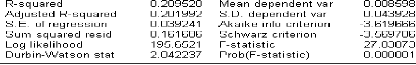

II.4.2.3 Le modèle ARIMA(1,1,0) 79

II.4.3 Le choix du modèle 80

II.4.4 La prévision 80

II.5 DÉTERMINATION DE LA FONCTION D'ÉCOULEMENT

82

II.6 VITESSE ET DURÉE MOYENNE D'ÉCOULEMENT DU STOCK

DES DÉPÔTS À VUE: 84

II.7 PARTIE DE L'ENCOURS DES DÉPÔTS À VUE

STABLE EN FONCTION DU TEMPS 84

II.8 LIMITE DU MODÈLE D'ÉCOULEMENT DES

DÉPÔTS À VUE 87

CONCLUSION GÉNÉRALE 88

BIBLIOGRAPHIE iANNEXES iii

Annexe I : Méthodologie de Box et Jenkins

iii

Annexe II : Le concept de cointégration

xi

Annexe III : Tableaux et figures xii

SI LES "% ~

~&# )~~%~~$~

AIB : Autres Institutions Bancaires

AIBE : Autres Institutions Bancaires Eligibles au refinancement

de la BEAC

AIBNE : Autres Institutions Bancaires Non Eligibles au

refinancement de la BEAC

ALM : Asset Liability Management (Gestion Actif/Passif)

BCM : Banques Créatrices de Monnaie

BEAC : Banque des Etats de l'Afrique Centrale

BICEC : Banque Internationale du Cameroun pour l'Epargne et le

Crédit

CA : Crédit Agricole

CEMAC : Communauté Economique et Monétaire de

l'Afrique Centrale

CLC : Crédit Lyonnais Cameroun (actuellement

Société Camerounaise de

Banque, Crédit Agricole)

COBAC : Commission Bancaire de l'Afrique Centrale

EBC : Ecobank Cameroun

FCFA : Franc de la Coopération Financière en

Afrique

FMI : Fonds Monétaire International

FRBG Fonds propres pour Risques Bancaires

Généraux

IAS4 : Ingénieur d'Application de la Statistique,

4ième année

IF : Institutions Financières

IFNB : Institutions Financières Non Bancaires

Mds : Milliards

NFC : National Financial Credit Company

PIB : Produit Intérieur Brut

SCB : Société Camerounaise de Banque

SCBC : Standard Chartered Bank Cameroon

SGBC : Société Générale de Banques au

Cameroun

SYSCO : Système de Cotation

UBAC : Union Bancaire d'Afrique Centrale

UBC : Union Bank of Cameroon

UMAC : Union Monétaire des Etats de l'Afrique Centrale

£ISJYE !"S T~&L"~*x ET FI t)#rs

Tft'BL"~t)X

Tableau 1 : Principaux postes du bilan d'une banque 19

Tableau 2 : Le compte de résultat 21

Tableau 3 : Évolution des ratios de liquidité des

banques du Cameroun 55

Tableau 4 : Évolution du plafond de refinancement et le

taux d'utilisation 55

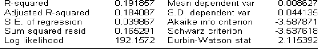

Tableau 5 : Résultat de l'estimation de l'équation

(37) 67

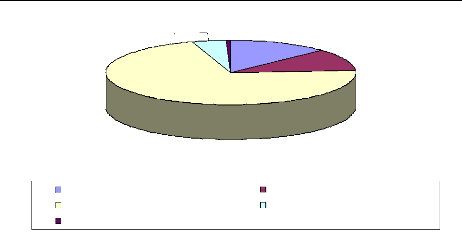

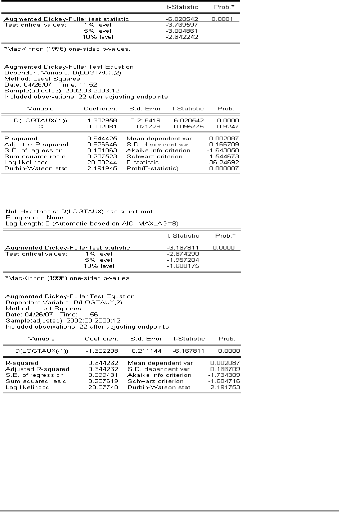

Tableau 6 : Test de Dickey-Fuller Augmenté sur la

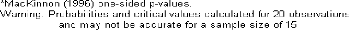

série des dépôts transformés : modèle avec

constante

et trend 71

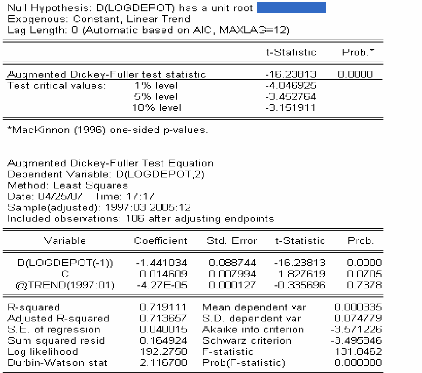

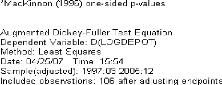

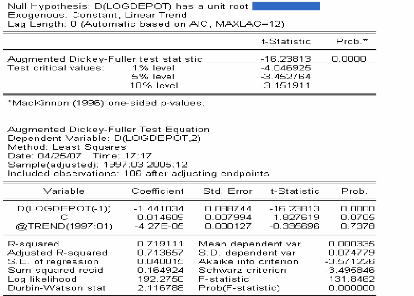

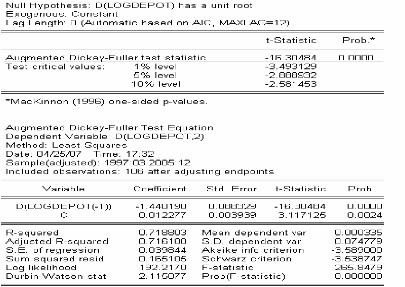

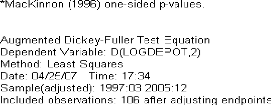

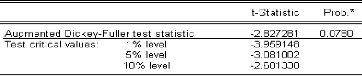

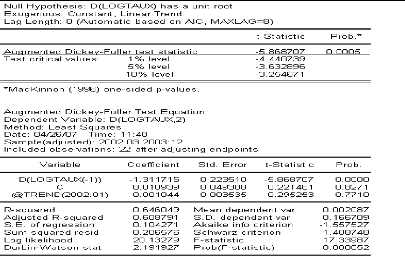

Tableau 7 : Test de dickey-fuller augmenté sur la

série D(Logdepots) 72

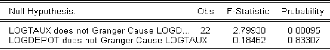

Tableau 8 : Résultat du test de causalité de

Granger 74

Tableau 9 : Résultat de l'estimation du modèle

ARIMA(2,1,1) 76

Tableau 10 : Résultat de l'estimation du modèle

ARIMA(0,1,1) 77

Tableau 11 : Résultat de l'estimation du modèle

ARIMA(1,1,0) 77

Tableau 12 : Dépôts observés et

dépôts prévus par le modèle 82

Tableau 13 : Pourcentage de l'encours d'une date t

stable en fonction du temps 85

Tableau 14 : Partie stable de l'encours observé en

décembre 2005 en fonction du temps 86

xii

Tableau 16 : Répartition des dépôts à

vue selon la nature des comptes xii

Tableau 17 : Résultats du test de cointégration

entre l'encours des dépôts et le taux d'intérêt

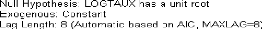

xiii

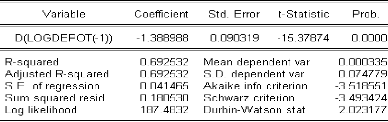

Tableau 18 : Test de Dickey-Fuller augmenté pour la

variable taux xiv

Tableau 19 : Test de dickey-fuller Augmenté sur les

dépôts transformés xv

Tableau 20 : Test de dickey -fuller sur la série en

différence première des dépôts transformés)

xvi

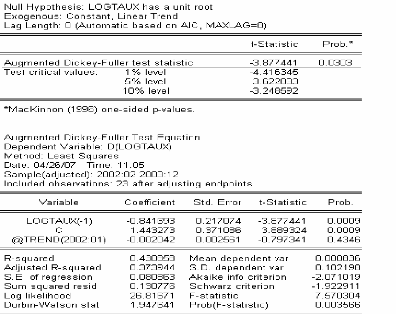

Tableau 21 : Test de dickey-fuller augmenté sur la

série des taux transformés xviii

Tableau 22 : Test de dickey-fuller augmenté sur la

série en différence première de la série des

taux

transformés xix

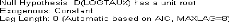

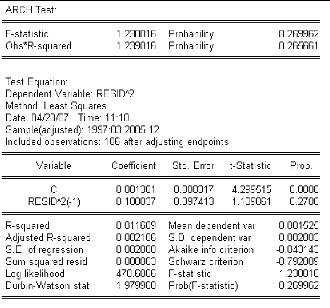

Tableau 23 : Test ARCH sur les résidus du modèle

ARIMA(2,1,1) xxi

Tableau 24 : Test ARCH sur les résidus du modèle

ARIMA(0,1,1) xxii

Tableau 15: Situation de la trésorerie des banques au 31

Mars 2005

qI t)qE~

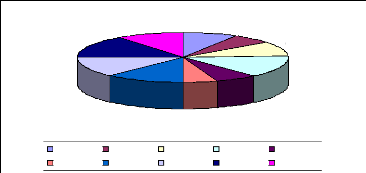

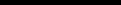

Figure 1 : Répartition du capital social des banques

commerciales en pourcentage au 31 Décembre 2004

50

Figure 2 : Évolution de la structure des ressources des

banques camerounaises de 2000 à 2004 56

Figure 3 : Structure des Ressources des banques du Cameroun au 31

Décembre 2004 57

Figure 4 : Évolution de la structure des

dépôts (en millions de francs CFA) 60

Figure 5 : Structure des dépôts au 31

Décembre 2006 61

Figure 6 : Évolution de l'encours des dépôts

à vue des banques commerciales du 31/01/1997 au

31/12/2006 (en millions de F CFA) 66

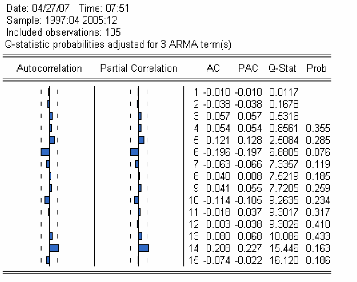

Figure 7 : Corrélogrammes simple et partielle de la

série des dépôts à vue 68

Figure 8 : Encours des dépôts à vue

transformés (transformation logarithmique) 69

Figure 9 : Évolution de dépôts

transformés et de ceux corrigés des variations 69

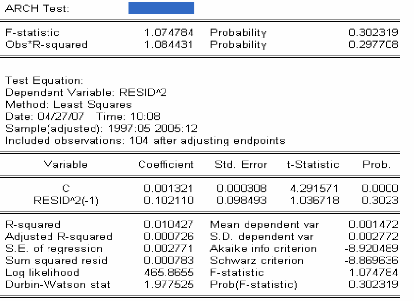

Figure 10 : Corrélogrammes simple et partielle de la

série des dépôts tranformés . 70

Figure 11 : Corrélogramme des résidus 78

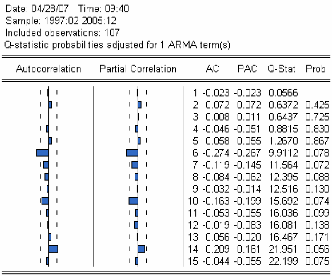

Figure 12 : Corrélogramme des résidus du

modèle ARIMA(0,1,1) 79

Figure 13 : Dépôts estimés par le

modèle et dépôts réels observés 81

Figure 14 : Répartition des dépôts par nature

au 31 décembre 2004 xiiFigure 15 : Variation de l'encours des

dépôts à vue en millions de F CFA xiiiFigure 16

: Évolution de la série des taux d'intérêt

xviiiFigure 17 : Autocorrélogramme du carré des

résidus xxi

~ )$r qxRpq'os

Le présent mémoire est l'aboutissement de quatre

années de formation à l'Institut Sous-régional de

Statistique et d'Économie Appliquée. Il s'impose comme un cadre

conceptuel de la gestion actif/passif pour les banques camerounaises, qui

recherchent un outil leur permettant de gérer les risques de

transformation et de liquidité.

Alors que les banques de la zone BEAC en général

et celles du Cameroun en particulier se reprennent d'une crise qui a

affecté leur système bancaire, on a constaté avec les

nouvelles contraintes de gestion que les banques camerounaises sont

passées à une situation de surliquidité ou l'essentiel de

leurs ressources est fait de dépôts à vue. Ces ressources

provenant de la clientèle, sont par définition exigibles à

tout moment. Cette étude, axée sur « la modélisation

de l'écoulement des dépôts à vue » se propose

de concevoir un modèle qui permettra aux banques de ressortir la partie

stable de leur dépôts à vue en fonction du temps. Ainsi

elles pourront davantage s'impliquer dans le financement de l'économie

en minimisant le risque de transformation et de liquidité.

L'intérêt principal de notre travail

réside dans le fait que de nos jours, les banques sont devenues

frileuses, refusant de s'impliquer dans le financement de l'économie

puisqu'elles ne possèdent essentiellement que des ressources

susceptibles d'être exigible du jour au lendemain. Pour cela, elles

cherchent un outil pouvant leur permettre d'évaluer les risques de

transformation et de liquidité liés aux dépôts

à vue. Le présent document se fixe pour objectif de leur fournir

un outil permettant la valorisation de ces dépôts à vue.

En espérant que cette étude permettra aux

banques d'améliorer leur système de gestion des risques, nous

restons réceptifs aux critiques et suggestions pouvant contribuer

à la perfection de ce travail.

#~ ~*~~

La gestion des risques est une discipline aussi ancienne que

les banques. Après la grave crise des années 1970 qui avait

fragilisé plusieurs systèmes bancaires de part le monde, la

gestion des risques bancaires est devenue un enjeu de taille pour les banques

qui veulent assurer leur crédibilité, leur rentabilité et

leur pérennité.

A partir de ce moment, plusieurs auteurs ont oeuvré

dans la conception des méthodes en vue d'une meilleure gestion

actif/passif bancaire. Pour les problématiques de risque de

liquidité et de risque de taux, le Comité de Bâle, dans son

document consultatif de Janvier 2001 « principles for the management and

supervision of interest rate risk » recommande à chaque banque de

mettre en place des modèles d'écoulement en liquidité pour

chacun des produits de leur bilan. Ces modèles devant leur permettre de

gérer efficacement leur liquidité.

En 1995, après de nombreuses restructurations qui ont

suivi la crise bancaire en zone CEMAC, les banques de la zone en

générale et celles du Cameroun en particulier sont devenues

saines et très liquides. Cependant, l'examen de la structure des

ressources des banques camerounaises montre qu'elles sont constituées

à plus de 50% des dépôts à vue dont le retrait peut

être effectué à tout moment. Dans le portefeuille des

banques au Cameroun, ces ressources provenant de la clientèle

représentent plus de 70% des dépôts. Et la banque

s'exposerait à un risque de liquidité grave si elle utilisait mal

ces ressources. D'après les recommandations du Comité de

Bâle, la modélisation de l'écoulement des

dépôts à vue serait d'une importance capitale pour les

banques camerounaises.

Le travail fait ici constituera un outil supplémentaire

dans la gestion actif/ passif bancaire au Cameroun. Puisque l'objectif que nous

visons est la détermination d'un modèle d'écoulement des

dépôts à vue qui permettra de filtrer la partie stable de

ces dépôts en fonction du temps.

Les données que nous avons utilisées pour la

modélisation sont constituées d'une série mensuelle

d'encours des dépôts à vue de l'ensemble des banques

commerciales allant de janvier 1997 à décembre 2006 et d'une

série mensuelle d'observation sur les taux d'intérêt.

Pour atteindre nos objectifs, une analyse de la

cointégration et un test de causalité de Granger nous ont permis

de voir qu'au Cameroun, le niveau de l'encours des dépôts à

vue ne dépend pas de l'évolution des taux d'intérêt.

Autrement dit, le comportement des

clients en terme de dépôts sur leur compte

à vue n'est pas influencé par les mouvements de taux

d'intérêt. Ce qui voudrait dire que les niveaux atteints par les

taux d'intérêt n'ont jusque là pas été

significatif pour captiver l'ensemble des titulaires de comptes à vue.

Puis la méthodologie de Box et Jenkins nous a permis de trouver dans la

classe des modèles ARIMA, le modèle décrivant

l'évolution des dépôts à vue. Il s'agit,

après avoir transformé notre série par la fonction

logarithme népérien, d'un modèle ARIMA(0,1,1) (Moyenne

Mobile d'ordre 1 et intégré d'ordre 1). Enfin la

détermination de la fonction d'écoulement nous a permis de voir

qu'une fois tous les comptes des clients agrégés, l'encours ainsi

obtenu est stable dans le temps. En effet d'après nos analyses, le stock

des dépôts à vue pris à une date donnée

mettra en moyenne 8 ans et 4 mois pour disparaître complètement du

bilan. Il s'évapore à un rythme de 11,96% par mois. Ainsi,

pendant un mois 88,04% de l'encours des dépôts à vue seront

stables dans le bilan, 46,58% y resteront pendant 6 mois, 21,70% ne sortiront

pas du bilan avant un an, les clients laisseront 4,71% du stock des

dépôts à vue dans les caisses de la banque pendant deux

ans.

Les résultats issus de ce travail peuvent permettre aux

banques camerounaises d'améliorer la gestion de leur liquidité,

de s'impliquer davantage dans le financement de l'économie, puisqu'elles

disposent désormais d'un outil supplémentaire leur permettant

d'évaluer le risque de transformation. La Banque Centrale pourrait

utiliser la stabilité de ces dépôts à vue pour

ajuster le coefficient des réserves obligatoires relatif à ce

type de dépôts.

Modélisation de l'écoulement des

dépôts à vue : Cas des banques commerciales du

Cameroun

Une banque est définie comme un établissement de

crédit dont le rôle est de procurer des services financiers aux

particuliers ainsi qu'aux entreprises (Encarta 2006). Leur activité

principale consiste à collecter des fonds qui, mobilisés sous

plusieurs formes (octroi d'un prêt par exemple), permettent de financer

l'activité économique. Les fonds collectés peuvent d'une

part, provenir de la clientèle qui effectue deux formes de

dépôts : les dépôts à vue (c'est à dire

avec possibilité de retrait à tout moment) ou les

dépôts à terme (ce n'est qu'à échéance

que le retrait est possible), d'autre part, être empruntés sur le

marché monétaire.

Au milieu des années 80, les banques de la zone BEAC et

particulièrement celles du Cameroun ont subi, une grave crise qui a

entraîné d'importantes pénuries de liquidités, une

faible capitalisation et une mauvaise structure de leur portefeuille. Au niveau

social, cette crise bancaire a occasionné de nombreuses pertes d'emplois

suite à la fermeture d'entreprises qui n'avaient plus la capacité

d'accéder à leur trésorerie confiée aux banques.

(cf. Marianne MBENA NGABA [2006], Gestion de la liquidité bancaire :

une application au Cameroun, thèse professionnelle

université de Douala)

De nombreuses restructurations ont été

engagées au début des années 1990 de sorte qu'à

partir de 1995, le secteur bancaire camerounais est assaini, liquide et stable

grâce au dispositif réglementaire et prudentiel mis en place par

la COBAC (Commission Bancaire d'Afrique Centrale, créée en

janvier 1993). Les banques camerounaises, avec les nouvelles contraintes de

gestion sont devenues surliquides. Avec un ratio de liquidité de 70% en

1991, elles ont atteint au 31 juin 1997 un niveau de 110,5% pour

dépasser 150% en décembre 2004. (cf. rapports annuels

d'activité de la COBAC)

Un autre constat est imminent dans le secteur bancaire

camerounais : on constate le « paradoxe d'une forte liquidité

bancaire dans une économie où le volume des crédits

croît très lentement » (BEKOLO EBE [1998] cité

par Marianne MBENA). La réalité est que la majorité de

ressources des banques est faite de dépôts à vue (en effet

d'après les données du Conseil National du Crédit, depuis

la fin des opérations de restructuration, plus de 50% des ressources des

banques sont des dépôts à vue dont le retrait peut

être effectué à tout moment) et la banque s'exposerait

à un risque de transformation et de liquidité grave si elle

utilisait mal ces ressources. On remarque ainsi la

«frilosité» du

Modélisation de l'écoulement des

dépôts à vue : Cas des banques commerciales du

Cameroun

banquier camerounais dans ses activités d'offre de

crédit à cause des difficultés à évaluer le

risque.

Face à cette opportunité que constitue la

surliquidité bancaire et la place importante que les dépôts

à vue occupent dans les ressources des banques, la préoccupation

principale de ce travail est de savoir : comment on peut valoriser

ces dépôts à vue. Autrement dit, quel est le modèle

d'écoulement des dépôts à vue pour les banques

camerounaises et quelle est la partie de ces dépôts, stable en

fonction du temps que les banques pourraient utiliser pour octroyer des

crédits en minimisant le risque de transformation et de liquidité

? Préoccupation pertinente surtout si on considère

la banque comme un agent économique rationnel ayant pour objectif

d'optimiser sa rentabilité. Le banquier camerounais devrait s'impliquer

davantage dans le financement de l'économie puisque « la banque est

l'un des moteurs essentiels de la croissance » (Valérie OHANNESSIAN

[2007], la banque à découvert). La modélisation

de l'écoulement des dépôts à vue se rapporte

à un problème de gestion actif /passif bancaire et fait partie

des recommandations les plus récentes du Comité de Bâle en

vue d'une meilleure gestion des risques.

L'écoulement en liquidité d'un produit est

généralement défini au moyen de sa fonction

d'écoulement qui décrit comment le stock s'amortit dans le temps.

La loi pouvant être contractuelle ou conventionnelle. La fonction

d'écoulement de la production donne la probabilité qu'un franc

CFA de production nouvelle (nouveau dépôt à vue par

exemple) entrant à la date t dans le bilan, demeure dans ce

bilan jusqu'à une date T ultérieure. Pour certains

produits de type échéancé (pour lequel il existe une date

de fin de contrat), la convention d'écoulement théorique

correspond à l'écoulement tel qu'il est défini dans le

contrat. Par exemple, lorsqu'on considère un crédit à la

consommation de durée 5 ans, on peut, au moment où ce montant

entre dans le bilan, définir l'écoulement contractuel du produit

comme celui correspondant à l'échéancier de remboursement

mis en place. Néanmoins, l'écoulement du produit qu'on choisira

de retenir comme conventionnel peut être différent de cet

écoulement théorique puisque le client dispose de diverses

options (par exemple l'option de remboursement anticipé) qui viendront

modifier la convention d'écoulement. Ainsi, on pourra choisir

d'intégrer ces facteurs non contractuels, mais bien réels, dans

l'écoulement conventionnel du produit. (cf. Grégory GHIEU

[2003], Gestion Actif/Passif, Méthodologie et Application au Livret

A).

Modélisation de l'écoulement des

dépôts à vue : Cas des banques commerciales du

Cameroun

Par ailleurs les dépôts à vue font partie

des produits pour lesquels aucune date de fin contractuelle n'est

spécifiée. En effet le contrat d'ouverture d'un compte de

dépôt à vue ne spécifie pas la durée de fin

de contrat. Les montants présents sur ces comptes peuvent être

retirés a tout instant. Il n'existe pas d'écoulement contractuel

pour ces produits et la définition d'un écoulement effectif est

l'essence de notre problématique.

Ainsi, la présente étude se propose:

> de déterminer un modèle d'écoulement

des dépôts à vue pour les banques camerounaises

> de ressortir la partie stable de ces dépôts en

fonction du temps.

Pour atteindre ces objectifs, la revue de la littérature

nous a permis de mettre en évidence les hypothèses suivantes :

Hypothèse 1 : Une fois tous les comptes à vue

individuels des clients agrégés, l'encours global ainsi obtenu

est stable dans le temps.

Hypothèse 2 : L'évolution des taux

d'intérêt au Cameroun n'a pas un effet significatif sur le niveau

de l'encours des dépôts à vue.

L'intérêt de cette étude réside

dans le fait qu'elle constituera un outil supplémentaire dans la gestion

actif/passif bancaire au Cameroun et permettra aux banques de s'impliquer

davantage dans le financement de l'économie tout en minimisant le risque

de liquidité et de transformation.

Pour résoudre notre problème, nous partirons

d'une analyse de la liquidité des banques camerounaises et de la

structure des ressources de ces banques pour montrer que l'essentiel de leurs

ressources est fait de dépôts à vue. Puis nous utiliserons

la méthodologie de Box et Jenkins pour déterminer le

modèle d'écoulement de ces dépôts ainsi que la

fonction d'écoulement qui nous permettra enfin de filtrer la partie

stable de ces dépôts en fonction du temps.

Pour cela, nous avons structuré ce mémoire en deux

grandes parties :

La première partie est consacrée à la

définition des concepts et à la revue de la littérature

sur les modèles de dépôts à vue. Il s'agira dans le

premier chapitre de définir les risques bancaires et le concept

d'écoulement, dans le second chapitre de présenter la revue des

modèles de dépôts à vue. La deuxième partie

est celle de l'application au cas du Cameroun. Nous présenterons les

banques commerciales camerounaises et leur liquidité (Chapitre III) et

après nous construirons un modèle d'écoulement des

dépôts à vue pour ces banques (Chapitre IV).

REVUE DE LA LITTÉRATURE SUR LES

MODÈLES DE

Cette premiere partie est consacrée a la revue de la

littérature. Elle comprend deux chapitres. Dans le premier, nous

présenterons les concepts et les définitions nécessaires

pour appréhender la modélisation des écoulements. Dans le

deuxième, nous passerons en revue les généralités

sur la modélisation des écoulements des postes du bilan d'une

banque ainsi que les modeles e xistants de dépots a vue.

GESTION DES RISQUES BANCAIRES ET

CONCEPT

D'ÉCOULEMENT

Dans ce chapitre, nous présenterons les

définitions et les concepts clés nécessaires pour

appréhender la modélisation des écoulements. Le concept

d'écoulement comme nous le verrons plus loin est essentiel à

l'évaluation de certains risques bancaires. C'est pour cela que nous

avons jugé important de passer en revue d'abord les principaux risques

bancaires avant d'aborder la notion d'écoulement.

SECTION I : La firme bancaire et ses principaux

risques

I.1 La firme bancaire

La banque peut être définie comme un

établissement de crédit ayant pour objet de procurer des services

financiers aux particuliers ainsi qu'aux entreprises, qu'elles soient

privées ou publiques (Encarta 2006). Dans cette partie, nous allons

présenter d'abord les activités de la banque, ensuite, selon

l'activité principale exercée, les différents types de

banques, les principaux postes du bilan et hors bilan, enfin le compte de

résultat d'une banque.

I.1.1 L'activité de la banque

De nos jours, la monnaie sert d'intermédiaire

d'échanges. Elle permet de pouvoir échanger un bien ou un service

contre un autre bien/service, facilitant ainsi la circulation et

l'évaluation de ces biens et services. On distingue la monnaie

fiduciaire (billets de banque et pièces) et la monnaie scripturale

(opérations ayant pour support les dépôts ou les

crédits bancaires) et la monnaie électronique.

A certains moments, un agent économique peut disposer

d'une quantité de monnaie supérieure à ses besoins. En

revanche, il se peut qu'à d'autres moments, il vienne à en

manquer pour répondre à ses besoins de trésorerie ou

d'équipements. La banque sert ainsi d'intermédiaire entre des

agents qui ont trop de disponibilités (les déposants) et ceux qui

n'en ont pas assez (les emprunteurs).

Modélisation de l'écoulement des

dépôts à vue : Cas des banques commerciales du

Cameroun

Les clients à qui profitent les services de la banque

sont : les particuliers (il s'agit de toute personne agissant en dehors de son

activité professionnelle), les entreprises (il s'agit des individus ou

groupes d'individus étudiés sur le plan de leur activité

professionnelle), les collectivités (régions,

départements, communes) et l'Etat.

L'activité principale des banques consiste à

collecter des fonds qui, mobilisés sous plusieurs formes (octroi d'un

prêt par exemple), permettent de financer l'activité

économique. Les fonds collectés sont effectués sous deux

formes :

> La collecte des dépôts : Il s'agit de

l'ensemble des disponibilités confiées par les clients aux

banquiers. Ces dépôts pouvant être effectués à

vue (c'est-à-dire avec possibilité de retrait à tout

moment) ou à terme (ce n'est qu'à échéance que le

retrait est possible)

> L'emprunt sur le marché monétaire : lorsque

la collecte des dépôts n'est pas

suffisante pour répondre à ses exigences, la

banque peut emprunter sur le marché

monétaire qui est considéré comme le

marché des capitaux à court terme.

Pour ce qui est du financement de l'économie, La banque

l'assume en accordant des crédits soit par décaissement ou par

caution (il s'agit dans ce cas de l'engagement pris par le banquier d'honorer

la signature de son client en cas de défaillance de ce dernier). Les

crédits accordés peuvent être à court terme

(durée inférieure ou égale à 2 ans), à moyen

terme (durée comprise entre 2 et 7 ans), long terme (durée

supérieure à 7 ans).

Les banques offrent aussi à leurs clients un certain

nombre de services (à savoir, service de caisse, location de coffres,

conseils, gestion de portefeuille, exécution des ordres de virement,

gestion des règlements par carte bancaire, opérations de change

avec l'étranger, placement des emprunts de l'Etat etc.) moyennant des

commissions.

I.1.2 Les différents types de banques

On distingue 4 catégories de banques selon leur

activité principale1 :

> Les banques de détail ou traditionnelles : leurs

activités sont principalement orientées vers une clientèle

non financière (ménages, entreprises, collectivité) avec

comme activité prédominante la collecte de dépôts et

l'octroi de crédits ;

> Les banques de marché : elles sont

spécialisées dans les opérations sur le marché des

capitaux et pratiquent surtout les opérations sur titres, sur

instruments

1 Cj Pascal KUATE, Cours monnaie et

crédits, page 21.

Modélisation de l'écoulement des

dépôts à vue : Cas des banques commerciales du

Cameroun

financiers, interbancaires. Elles ne font pas d'opérations

avec la clientèle non financière ;

> Les banques d'affaires : spécialisées dans

les prises de participation dans l'industrie, elles se caractérisent par

l'importance de leur portefeuille titres (actions, certificats

d'investissement) et le montant élevé de leurs fonds propres ;

> Les banques universelles : contrairement aux banques

spécialisées, elles exercent toutes les activités

bancaires possibles et élargissent même leur gamme à

d'autres activités non bancaires telles que l'assurance.

La photographie de la situation d'une banque à un

moment donné est présentée par son bilan. Nous

décrirons dans la suite les différents éléments qui

constituent le bilan simplifié d'une banque.

I.1.3 Les principaux postes du bilan et hors-bilan d'une

banque

Pour donner une classification de l'actif et du passif du

bilan d'une banque, le premier critère utilisé est le

degré de liquidité. C'est-à-dire le degré de

disponibilité pour l'actif et d'exigibilité pour le passif. C'est

cela qui distingue la présentation du bilan d'une banque de celle

adoptée par la comptabilité traditionnelle (la

présentation du bilan d'une banque se faisant donc dans l'ordre

inverse). Le second critère concerne le type d'opération : on

distingue les opérations avec les agents non financiers et les

opérations avec les établissements de crédit.

I.1.3.1 Les principaux postes du bilan

Le bilan simplifié d'une banque regroupe les

éléments de l'actif et du passif suivant :

Tableau 1 : Principaux postes du bilan d'une

banque

|

Actif

|

Passif

|

|

Les avoirs liquides (caisse, avoirs en compte à la

banque centrale)

|

Emprunts auprès de la banque centrale ou d'autres

institutions financières

|

|

Les prêts à d'autres institutions

financières (prêts interbancaires)

|

Les dépôts de la clientèle

(dépôts à vue, comptes d'épargne, comptes à

terme,...) ;

|

|

Les crédits à la clientèle (agents

non financiers) ;

|

Les opérations sur titres (pensions,

certificats de dépôts et obligations émises) ;

|

|

Les portefeuilles-titres (fusions, placements,

participations) ;

|

Les fonds propres et provisions.

|

|

Les valeurs immobilisées (prêts

subordonnés, immobilisations, crédit-bail,...)

|

|

Source : Pascal Kuaté, cours monnaie et

crédit, page 21 et22

Modélisation de l'écoulement des

dépôts à vue : Cas des banques commerciales du

Cameroun

I.1.3.2 Le hors-bilan

Ce sont des engagements donnés ou reçus par la

banque, mais qui ne donnent pas directement lieu à la mobilisation de

fonds. Il s'agit des :

> Engagements de financement (par exemple, l'ouverture d'une

ligne de crédit) ; > Engagements de garanties (cautions, avals) ;

> Engagements sur titres et instruments financiers à

termes.

Il est à noter que la taille du hors bilan de la plupart

des banques représente en moyenne plus de trois fois le montant de leur

actif.

Après avoir présenté les

éléments constitutifs de la situation de la banque à

travers le bilan et le hors bilan, nous allons explorer dans la suite son

compte de résultat.

I.1.4 Le compte de résultats

Le compte de résultats d'une banque retrace de

façon exhaustive ses produits et ses charges sur une période

donnée

I.1.4.1 Principaux postes du compte de

résultat2

On distingue trois catégories de produits et de charges

:

> Les produits et charges d'exploitation bancaire :

· Intérêts (versés ou reçus)

;

· Commissions (versées ou perçues) ;

· Gains/pertes sur opérations financières

(titres, change, instruments financiers) ;

> Les autres produits et charges ordinaires, qui sont

principalement constitués de:

· charges générales d'exploitation (frais de

personnel et autres frais administratifs) ;

· dotations aux amortissements ;

· soldes en bénéfices ou perte, correction de

valeur de créances, immobilisations, éléments de

hors-bilan.

> Les produits et charges exceptionnels.

2 Cf. Pascal Kuaté cité plus haut, page

22.

Modélisation de l'écoulement des

dépôts à vue : Cas des banques commerciales du

Cameroun

Aux charges s'ajoute l'impôt sur les

bénéfices ou une perte de l'exercice. De l'ensemble du compte de

résultats se dégage un bénéfice ou une perte de

l'exercice. Les frais de structure (ou frais généraux), se

composent des charges générales d'exploitation et des dotations

aux amortissements.

I.1.4.2 Les soldes intermédiaires de

gestion

Ces grandeurs permettent de faire l'analyse des

résultats, en particulier le produit net bancaire et le résultat

net. On distingue généralement les soldes suivants,

consignés dans le compte de résultat :

Tableau 2 : Le compte de résultat

|

CHARGES

|

PRODUITS

|

|

> Intérêts versés et Charges

assimilées

|

> Intérêts reçus et produits

assimilés

|

|

> Pertes sur opérations des

portefeuilles de négociation

|

> Revenus des titres à revenu

variable

|

|

> Pertes sur opérations des

portefeuilles de placement et

assimilés

|

> Commissions nettes

|

|

> Autres charges d'exploitation

bancaire

nettes

|

> Gains sur opérations des

portefeuilles de négociations

|

|

> Gains sur opérations des

portefeuilles de placement et

assimilés

|

|

> Autres produits d'exploitation bancaire

nets

|

|

Solde : PRODUIT NET BANCAIRE

|

|

> Charges générales

d'exploitation

|

|

|

> Dotations aux amortissements et aux provisions sur

immobilisations incorporelles et corporelles

|

|

|

Solde : RESULTAT BRUT D'EXPLOITATION

|

|

> Coût du risque

|

|

|

Solde : RESULTAT D'EXPLOITATION

|

|

> Pertes sur actifs immobilisés

|

> Gains sur actifs immobilisés

|

|

Solde : RESULTAT COURANT AVANT IMPOT

|

|

> Résultat exceptionnel

|

> Résultat exceptionnel

|

|

> Impôts sur les

bénéfices

|

> Reprises de FRBG (Fonds propres pour Risques

Bancaires Généraux) et de provisions

|

|

> Dotations de FRBG (Fonds propres pour Risques

Bancaires Généraux) et provisions

réglementées

|

|

|

Solde : RESULTAT NET

|

Source : Paul Demey et al.[2003], Introduction

à la gestion Actif-Passif Bancaire, Page 43,44

Modélisation de l'écoulement des

dépôts à vue : Cas des banques commerciales du

Cameroun

Dans la plupart des cas, la banque dans ses opérations,

fait face à des risques qu'elle doit pouvoir gérer afin

d'éviter de tomber en faillite. L'objet principal de notre étude

étant la modélisation de l'écoulement, qui est un outil de

mesure et de prévention de risque, il nous paraît important de

passer en revue les principaux risques encourus par les banques.

I.2 Les risques bancaires

Comme nous l'avons mentionné plus haut, les banques

assurent une fonction d'intermédiaire financier. Lorsqu'une banque

combine des ressources d'origines diverses pour financer plusieurs emplois

distincts, cette fonction est qualifiée d'allocation. La transformation,

qui représente la deuxième fonction d'intermédiation,

consiste à emprunter à une échéance courte et

à placer les fonds ainsi obtenus dans des actifs de plus longs termes,

ou à emprunter à taux fixe pour prêter à taux

variable. C'est cette deuxième fonction qui est à l'origine de la

majeure partie des risques financiers.

Après avoir présenté la typologie des

risques encourus par les banques, nous examinerons ensuite les méthodes

classiques mises en place pour gérer ces risques et enfin nous

présenterons les recommandations faites par le Comité de

Bâle pour une gestion actif/passif plus efficace.

I.2.1 Les principaux risques bancaires

En 1995, Bessis distingue deux sortes de risques (Cf. Bessis

J. [1995]): les risques financiers et les risques opérationnels. Selon

le comité de Bâle, « Operational risk is defined as the

risk of loss resulting from inadequat or failed internal process, people and

systems or from external events. This definition includes legal risk, but

excludes strategic and reputational risk ». Ce risque, pouvant

entraîner des pertes importantes pour la banque, doit être pris en

compte dans sa gestion interne. On distingue 6 types de risques

financiers3 :

> Le risque de contrepartie : c'est le risque pour un

créancier de perdre définitivement sa créance dans la

mesure où le débiteur ne peut pas, même en liquidant

l'ensemble de ses avoirs, rembourser la totalité de ses engagements,

3 cf. Grégory GHIEU [2003] Cité plus

haut, page 7.

> Le risque de liquidité pour une banque

représente l'éventualité de ne pas pouvoir

faire face, à un moment donné, à ses

engagements ou à ses échéances,

> Le risque de taux d'un établissement financier est

celui de voir sa rentabilité ou la

valeur de ses fonds propres affectées par

l'évolution des taux d'intérêt,

> Le risque de marché est le risque de pertes sur les

positions du bilan et du hors

bilan à la suite de variations des prix de

marché,

> Le risque de change, traduit le fait qu'une baisse des cours

de change peut entraîner une perte de valeur libellée en devises

étrangères.

> Le risque de solvabilité, est

l'éventualité de ne pas disposer de fonds propres suffisants pour

absorber les pertes éventuelles.

Certains de ces risques sont inhérents à

l'activité relative à la banque commerciale et d'autres sont

relatifs aux opérations de marché. En général, les

risques trouvent leur origine soit dans les opérations de marché

(on peut citer le risque de crédit, le risque de liquidité et le

risque de marché), soit dans les opérations de la banque

commerciale (le risque de crédit, le risque de taux

d'intérêt, le risque de liquidité). (Grégory GHIEU

[2003]).

Pour faire face à ces risques, la banque doit

gérer de façon dynamique tant l'actif et le passif de son bilan

que sa situation hors bilan. La modélisation de l'écoulement

étant une technique de maîtrise du risque de liquidité et

de taux sur le périmètre des activités commerciales de la

banque, nous insisterons dans la suite sur la gestion des risques de taux et de

liquidité. Rappelons que les analyses en liquidité et en taux

sont extrêmement dépendantes. En effet, tout besoin en

liquidité à une date donnée est financé aux

conditions de taux de la date courante. Ainsi, bien qu'il soit indispensable de

faire des prévisions de besoins de liquidité, cette

prévision doit être complétée par une analyse du

risque de taux. « Les besoins (respectivement excédents) de

liquidités aux dates futures seront refinancés (respectivement

placés) selon diverses modalités qui ont toutes pour

particularité de porter une incertitude quant aux conditions de taux

auxquelles elles seront effectuées. » (Grégory GHIEU

[2003]).

I.2.2 La gestion des risques de taux et de

liquidité

Le risque de taux d'intérêt est le risque de voir

ses résultats affectés défavorablement par les mouvements

de taux d'intérêt. Pour ce qui est de la liquidité

Modélisation de l'écoulement des

dépôts à vue : Cas des banques commerciales du

Cameroun

d'une banque, nous pouvons conformément au document du

comité de Bâle, la définir comme la capacité de

financer ses actifs et de rembourser les engagements pris au moment où

ces financements ou remboursements surviennent. Le risque de liquidité

se traduit donc à travers l'impossibilité de satisfaire ses

engagements. Il apparaît lorsque des besoins inattendus sont subis par la

banque et qu'elle ne peut y faire face à partir de ses actifs liquides.

Le risque de liquidité est fondamental pour une banque. Comme le

suggère la définition, une liquidité mal

maîtrisée peut :

> provoquer la faillite d'une banque : en cas

d'illiquidité extrême ;

> engendrer une perte d'opportunité par

incapacité de financer le développement de l'activité ;

> engendrer une crise de liquidité par

incapacité à honorer les engagements contractés.

Nous nous attachons dans cette partie aux méthodes

d'appréhension et de quantification du risque de liquidité et du

risque de taux.

Certains facteurs sont à l'origine du risque de

liquidité et de taux d'intérêt. On peut citer le mouvement

des taux d'intérêt (qui est un facteur important

d'instabilité des résultats d'une banque) et le comportement de

la clientèle (l'option de remboursement anticipé des

crédits ou de retrait de tout ou d'une partie des montants placés

sur son compte à vue sont quelques unes des options implicites à

la portée du client de la banque). Les mouvements des taux

d'intérêt influencent très fortement l'exercice de ces

options par le client. Il naît alors un risque lié aux clauses

optionnelles. J. Bessis en 1995 considère ce risque comme un risque de

taux indirect.

Dans la suite, après avoir présenté les

méthodes (ainsi que leurs limites) rencontrées dans la

littérature et couramment utilisées dans les banques pour la

gestion de ces risques, nous proposerons les recommandations faites par le

comité de Bâle pour une gestion plus efficiente du risque de taux

et de liquidité.

I.2.2.1 Les Méthodes classiques de gestion des

risques de taux et de liquidité

Plusieurs méthodes sont couramment utilisées par

les banques pour gérer les risques de taux et de liquidité. On

peut citer la méthode des gaps, la méthode de la

duration4

4Ces méthodes sont détaillées

dans le document de Grégory GHIEU [2003] cité plus haut, Page

15-20.

1.2.2.1.1 Méthode des gaps

Pour évaluer l'impact du risque de taux sur le

résultat global de la banque, c'est-àdire sur la marge

d'intérêt, Bessis et Darmon font référence à

la méthode des gaps. Cette méthode décompose un bilan

bancaire en actif et en passif, contenant chacun des postes dégageant

des flux caractérisés par un taux et un échéancier.

Il est possible de classer ces postes par taux puis par échéance

et de scinder chacune de ces classes en deux parties. L'une contenant les flux

non affectés par un mouvement de taux et l'autre incluant les flux

affectés par un mouvement de taux (ce sont ceux des postes à taux

variables et ceux de la production nouvelle affectée par les nouveaux

taux. On définit le gap (impasse) comme l'écart, à une

date t, entre l'actif et le passif.

En particulier, on appelle gap à taux fixe, la

différence entre l'actif et le passif non affectée par un

mouvement de taux. Seuls les actifs et les passifs à taux variables sont

concernés par une variation de taux. La méthode des gaps

établit un échéancier de rémunérations

payées ou reçues sur chacun des actifs et passifs

dépendant des mouvements des taux d'intérêts en fonction de

leur maturité ou de leur date de repricing5 lorsqu'ils sont

à taux variable. L'amplitude du gap résultant de l'ensemble du

bilan fournit alors le niveau d'exposition de la banque au risque de

translation de la courbe de taux.

Relativement simple d'emploi, cette méthode est

fréquemment utilisée et permet de fournir des indications sur

l'apparition du résultat dans le temps.

Elle a l'inconvénient :

de ne se limiter qu'aux produits à

échéanciers bien déterminés ;

> de mettre hors d'analyse l'optionalité : en effet,

elle ne tient pas compte de l'impact de l'évolution des taux

d'intérêt sur l'amortissement de l'encours (remboursement

anticipés..) ou sur les effets de substitution (par exemple des

dépôts à vue aux comptes à termes) ;

> elle n'intègre pas la production nouvelle qui va

pourtant modifier la structure du bilan et par conséquent les impasses

aux différentes dates futures.

1.2.1.1.2 Méthode de la duration

Dans la littérature, une autre méthode est

couramment rencontrée (cf. Bitner, Darmon). Il s'agit de la

méthode de la duration. Cette méthode s'intéresse à

la valeur

5 Il s'agit de la date où le taux client est

révisé (modifié).

Modélisation de l'écoulement des

dépôts à vue : Cas des banques commerciales du

Cameroun

actuelle nette de la banque et est utilisée lorsque les

dirigeants souhaitent porter leur attention sur la valeur de marché de

la banque et non sur une approche relative à son résultat

à court terme. Dans cette méthode, on exprime l'exposition au

risque de taux relative à chacun des actifs et passifs en termes de

sensibilité de leur Valeur Actuelle Nette.

Le concept de duration et de sensibilité est alors

utile pour évaluer l'exposition au risque de taux de la valeur de

marché de la banque. Si on note V la valeur de marché

d'un actif et r le taux d'intérêt, sa duration D vaut

alors :

(1) (1 ) ,

+ r dv

D = -

·

v dr

La sensibilité S de cet actif vaut quant à elle

:

D dv 1

(2)

= -

· ,

(1 )

+ r dr v

S =

Ainsi, si les taux augmentent de 1%, un actif de

sensibilité globale S verra sa valeur augmenter de

S%.

Cette méthode a l'avantage d'être très

synthétique. En effet, l'ensemble des flux futurs est

résumé à une seule valeur (la valeur Actuelle Nette) par

le biais de l'actualisation. On peut ainsi déduire la sensibilité

de cette valeur aux différents facteurs qui l'influencent, par exemple

les taux d'intérêt ou le comportement des clients.

Cette méthode possède un avantage

extrêmement important par rapport à la méthode des gaps.

Elle permet d'intégrer les opérations optionnelles telles que les

options relatives aux relations avec la clientèle puisque celles-ci

peuvent être valorisées et ajoutées à la valeur

obtenue par actualisation des flux futurs.

Cette méthode est limitée car elle est

construite sous la seule hypothèse de translation des taux et telle

qu'elle est décrite, dans les ouvrages de gestions actif/passif

bancaire, elle ne permet pas d'appréhender le risque de

liquidité. Elle se doit donc d'être complétée par

une méthode permettant de gérer ce risque.

Les approches précédentes sont des approches

statiques qui consistent à mesurer l'impact d'une variation de taux

à une date donnée sur les résultats ou sur la valeur nette

de l'établissement. L'analyse statique ne tient pas compte de

l'évolution future du bilan (productions nouvelles), des risques de

fluctuations ultérieures des taux, de leur volatilité.

Modélisation de l'écoulement des

dépôts à vue : Cas des banques commerciales du

Cameroun

Dans la partie suivante nous présenterons ce que

recommande le comité de Bâle en vue d'une gestion plus rationnelle

et efficiente des risques de liquidité et de taux.

I.2.2.2 Les recommandations du comité de

Bâle6

Créé en 1974, le comité de Bâle est

un mouvement international d'harmonisation des règles prudentielles. Il

se réunit quatre fois par an et fait un certain nombre de

recommandations relatives à la gestion bancaire. Il regroupe aujourd'hui

la Belgique, le Canada, la France, la Suède, la Suisse, le Royaume-Uni

et les Etats-Unis. Chacun des pays est représenté par sa banque

centrale. Grâce à la trentaine de groupes de travail qui se

réunissent régulièrement, ce comité fait un certain

nombre de recommandations relatives à la gestion bancaire. Chaque pays

est ensuite libre de prendre les décisions qui conviennent le mieux

à son système bancaire.

En ce qui concerne le risque de liquidité et le risque

de taux, dans son document consultatif, le Comité de Bâle de

Janvier 2001 consacre un chapitre aux « Principles for the Management and

supervision of Interest Rate Risk » ainsi qu'un chapitre aux «

principles for the Assessment of Liquidity Management in banking Organisations

». Dans ces documents, le comité considère que le niveau

fondamental de gestion de la liquidité doit être la mesure de tous

les flux sortant et entrant afin d'identifier où peuvent se situer les

insuffisances potentielles de liquidité dans le bilan. Par ailleurs, il

y est précisé qu'un aspect important de la liquidité

réside dans les hypothèses de besoins futurs.

Le Comité de Bâle recommande alors de mettre en

place des écoulements en liquidité pour chacun des produits du

bilan de la banque. Cette modélisation devra permettre de calculer par

la suite les impasses en liquidité, c'est-à-dire la

différence entre les actifs et les passifs du bilan aux dates futures et

de gérer de manière efficace certains risques bancaires. Le

comité recommande ainsi d'effectuer à la fois des

évaluations d'écoulement « statique » mais aussi «

dynamique ».

Afin d'évaluer le lien entre le taux des différents

produits et les taux de marché, le comité recommande aussi

d'évaluer des écoulements en taux.

6 La version originale de ce document est disponible

sur le site de la BIS (Bank for International Settlements) :

http://www.bis.org/publ/bcbs29a.pdf,

la version française se trouvant sur le site de la Banque de France

Modélisation de l'écoulement des

dépôts à vue : Cas des banques commerciales du

Cameroun

Le concept d'écoulement présenté à la

section suivante constitue une réponse à ces souhaits.

SECTION II : Le Concept d'écoulement

La méthode exposée dans cette section correspond

aux exigences du Comité de Bâle. Nous définirons la notion

d'écoulement en liquidité qui permet de calculer des impasses en

liquidité et la notion d'écoulement en taux qui va permettre de

traduire l'ajustement des taux des divers produits sur les taux

d'intérêt de marché. Cette méthode est

évoquée dans le document de Grégory GHIEU [2003]. Elle a

été formulée du point de vue mathématique par P.

Demey, A. Frachot et G. Riboulet (Groupe de Recherche Opérationnelle,

Direction des Risques du Groupe Crédit Agricole) en 2001.

II.1 La notion d'écoulement en liquidité

Pour un produit bancaire donné, son écoulement

en liquidité montre comment le stock disparaît dans le temps. Elle

peut être contractuelle ou conventionnelle et intègre les

aléas pouvant affecter la liquidité du produit. Modéliser

la liquidité d'une banque nécessite l'étude de chaque

poste du bilan afin de déterminer son degré de liquidité

pour les actifs et d'exigibilité pour les passifs. Il importe dans

l'analyse de prendre en compte les paramètres tant internes qu'externes

qui peuvent agir sur la banque.

La différence entre le total de l'actif et le total du

passif est nulle pour la date courante puisque le bilan de la banque est

équilibré à tout instant. Cependant, lorsqu'on projette

cette différence aux dates futures, elle n'a aucune raison d'être

nulle. Ainsi, lorsqu'on détermine cet écart pour les dates

futures, elle permet d'anticiper les montants qui pourront être

empruntés ou placés aux dates futures et aussi d'évaluer

une partie du risque de taux auquel s'expose la banque.

Il est donc nécessaire pour une banque d'évaluer

comment chacun de ses actifs et passifs évolue au cours du temps. Il

faut ainsi définir pour chaque poste du bilan la fonction

d'écoulement qui permet de quantifier la probabilité qu'un franc

CFA présent dans le bilan à la date d'aujourd'hui soit encore

présent à une date future. On devra pour cela faire la

différence entre les montants présents dans le bilan à la

date t (le stock ou

Modélisation de l'écoulement des

dépôts à vue : Cas des banques commerciales du

Cameroun

l'encours) et la façon dont ils s'écoulent, et les

montants entrant dans le bilan aux différentes dates futures qui

représentent la production nouvelle).

II.1.1 L'écoulement de production

La probabilité qu'un franc CFA, entré dans le

bilan à une date t, y soit encore présent à une

date T ultérieure est définie par une fonction

appelée fonction d'écoulement de la production. Il s'agit bien

dans cette définition d'un franc entré à la date t

et non d'un franc CFA présent dans le bilan en t, qui y

est entré avant la date t. Ceci pour indiquer qu'en

général, on suppose qu'un franc CFA qui entre dans un bilan en

t ne s'écoule pas de la même façon, qu'un autre

franc CFA présent en t qui se trouvait dans le stock avant la

date t.

De façon mathématique telle que formulée par

G. Riboulet et al. [2003],

en désignant par PN(t) la production nouvelle

apparue à la date t, PN(t,T) le montant de cette

production encore vivante à la date T, la relation :

(3) PN ( t , T ) = PN ( t

) × S ( t , T)

permet de définir la fonction d'écoulement de la

production nouvelle. Cette fonction d'écoulement a les

propriétés suivantes :

> S ( t , t ) = 1 qui signifie

qu'un franc CFA entrant dans le bilan à la date t se trouve

toujours dans le bilan à la date t.

> S ( t , + 8 ) = 0 qui veut dire que la

production disparaît tôt ou tard du bilan.

Cette fonction d'écoulement définit la

convention en liquidité du produit et nécessite de définir

une date arbitraire de sortie du bilan pour les produits tels que les

dépôts à vue.

La notion d'écoulement contractuel concerne les

produits pour lesquels il existe une date de fin de contrat. Ici la convention

d'écoulement théorique correspond à l'écoulement

tel qu'il est défini par les termes du Contrat. Pour illustrer nos

propos, prenons le cas d'un crédit à la consommation de

durée 5 ans. Au moment où ce montant entre dans le bilan, on peut

définir l'écoulement contractuel du crédit comme celui

correspondant à l'échéancier de remboursement mis en

place.

Cependant, l'écoulement qu'on retiendra comme effectif

peut être différent de l'écoulement contractuel puisque le

client dispose de plusieurs options (par exemple l'option de remboursement

anticipé) qui viendront modifier la convention d'écoulement.

Ainsi, la fonction d'écoulement de la production nouvelle d'une banque

doit à la fois

Modélisation de l'écoulement des

dépôts à vue : Cas des banques commerciales du

Cameroun

traduire l'écoulement contractuel de cette production mais

aussi l'occurrence de tous les évènements non contractuels.

Pour les produits non échéancés,

c'est-à-dire ceux pour lesquels il n'existe pas de date de fin

contractuelle (les dépôts à vue par exemple), les montants

présents dans les comptes de ces produits peuvent être

retirés à tout instant. « Il n'existe donc pas

d'écoulement contractuel pour ces produits et la détermination

d'un écoulement effectif reste elle-même assez

problématique » (Cf. Grégory GUIEU [2003]).

Le fait que le client peut gagner ou perdre sur des produits

financiers selon l'évolution des taux d'intérêt, nous

amène parfois à supposer que les fonctions d'écoulement de

la production dépendent : de la date d'entrée dans le bilan de la

production t, du temps écoulé entre la date

d'entrée dans le bilan t et la date considérée

T, des taux d'intérêt de marché entre ces deux

dates.

II.1.2 La vitesse d'écoulement

La fonction d'écoulement peut être définie

au moyen de la vitesse ou taux d'écoulement. Cette notion ne contient ni

plus ni moins d'information que la fonction d'écoulement

S(.,.), mais est plus intuitive. Elle représente le pourcentage

de l'encours en vie qui s'écoule par unité de temps. On la

formule par l'expression mathématique :

(4) ( , ) ( , 1)

S t T S t T

- +

ë ( , )

t T = ,

( , )

t T

S

Qui s'interprète comme suit :

> en t, la production nouvelle PN(t)

apparaît dans le bilan ; > en T, il reste PN (

t , T ) = PN ( t ) × S (

t , T);

> en T+1, il reste PN ( t , T

+ 1) = PN ( t ) × S ( t , T

+ 1).

La vitesse d'écoulement correspond au rapport entre la

part marginale qui disparaît du bilan entre T et T+1,

soit PN ( t , T ) - PN ( t , T

+ 1), et l'encours en vie en T, PN(t,T). (Cf. Paul Demey

et al. [2003], page 22).

Avec des données mensuelles, un taux d'écoulement

de 10% signifie que la production s'évapore à un rythme de 10%

par mois.

L'expression en temps continu est la suivante :

(5) ( , )

? T

LnS t T

ë ( , )

t T = - ( , ) exp( ( , ) ),

? S t T = - ë t s ds ? T t

Modélisation de l'écoulement des

dépôts à vue : Cas des banques commerciales du

Cameroun

II.1.3 L'écoulement du stock

Le stock d'un poste du bilan peut être

considéré comme l'accumulation des différentes strates de

production nouvelle apparues dans le passé et non encore

écoulées. Par exemple, l'encours de crédits encore

présents à une date correspond bien à tous les

crédits contractés à une date antérieure pour

lesquels les clients n'ont pas fini de rembourser les montants

empruntés. Si on note D(t) l'encours de la date t, on

a la relation mathématique :

t

(6) ( )

D t = PN s S s t ds

( ) ( , ) ,

×

-8

Où S est la fonction d'écoulement de la

production nouvelle qui représente le coefficient d'amortissement. Et

PN(s) la production nouvelle à la date s.

La notion d'écoulement du stock cherche à

traduire le phénomène de disparition de l'encours D(t)

du bilan en supposant nulles les productions nouvelles futures. Ceci permet de

voir comment s'écouleraient les montants présents dans le bilan

de la banque si elle arrêtait l'activité leur ayant trait.

L'encours d'une date future peut s'écrire

T

(7) ( ) ( , )

D T = D t T + PN ( s )

× S ( s , T)

t

|

ds

|

|

Où D(t,T) représente la projection de

l'encours actuel sous l'hypothèse de production nouvelle future nulle.

Le second facteur représente l'accumulation entre les dates t

et T de différentes strates de production nouvelle. On

écrit :

t

(8) ( , )

D t T = PN ( s ) × S (

s , T )ds

-8

La fonction d'écoulement du stock est le pourcentage de

l'encours qui est encore présent dans le bilan aux dates futures. Elle

est définie par la relation :

(9) Sstock( t , T)

D ( t , T ) = D ( t

) ×

D'où on en déduit

t

D t T

( , ) PN s S s T ds

( ) ( , )

×

(10) -8

S t T

( , ) = =

stock

D ( t) f t PN ( s

) × S ( s , t )ds

-8

En général, la fonction d'écoulement du

stock Sstock(.,.) n'est pas la même que la

fonction d'écoulement S(.,.) des différentes productions

nouvelles qui composent ce stock.

S'il est vrai que la connaissance de l'écoulement futur

des encours actuels sous l'hypothèse des productions futures nulles,

permet de déterminer les besoins futurs de

Modélisation de l'écoulement des

dépôts à vue : Cas des banques commerciales du

Cameroun

liquidité ou les placements futurs de liquidité

excédentaire, il faut également évaluer les productions

nouvelles futures, pour en déduire finalement ce que seront les encours

réellement inscrits au bilan aux dates futures. Cela revient à

déterminer comment les encours futurs combinent écoulement de

l'encours d'aujourd'hui et productions nouvelles futures. L'équation

comptable ou de «conservation de la matière» :

Encours en t = Encours en t-1 + Production nouvelle -

Ecoulement de l'encours entre t-1 et t répond au formalisme

d'introduction des productions nouvelles futures. Mais il ne s'agit pas d'une

équation de modélisation. En partant de l'expression

mathématique (6),

On obtient par différentiation :

t ? S s t

( , )

(11) dD t PN t

( ) = ( ) + PN s

( ) × ds dt ,

-8 ?t

Ceci traduit exactement l'expression comptable

précédente. L'expression suivante :

|

(12)

|

t ? S s t

( , )

PN s

( ) × ds

-8 ?t

|

(Qui est de signe négatif)

|

représente le flux d'écoulement de l'encours entre

t et t+dt. dD(t) est donc la variation de l'encours

entre t et t+dt. (Cf Frachot et al. [2003].)

II.1.4 Impasse en liquidité

Le bilan devant être équilibré à tout

instant, si on désigne par Di(t) l'encours d'un poste i du

bilan, p indice pour le passif et a indice pour l'actif, on a

la relation

(13) p ( )

D t - D t =

a ( ) 0

p a

Cependant, si on veut projeter ce bilan à une date

future, il est nécessaire d'introduire les notions de fonctions

d'écoulement et de productions nouvelles que nous avons définies

précédemment. L'impasse en liquidité représente la

différence entre les encours d'actifs et de passifs pour toutes les

dates futures, telles qu'on peut les projeter depuis la date d'aujourd'hui :

(14) Im _ ( , )

p Liq t T = D t T

p ( , ) - D t T

a ( , )

p a

Les sommes étant prises respectivement sur toutes les

lignes de l'actif (respectivement passif). Cette définition ne prend pas

en compte les productions nouvelles futures et donc se place implicitement dans

l'hypothèse où la banque arrête son activité. Il est

important de considérer les productions nouvelles futures car l'impasse

précédente ne permet pas

Modélisation de l'écoulement des

dépôts à vue : Cas des banques commerciales du

Cameroun

d'appréhender correctement les besoins futurs en

liquidité de la banque. Ceci nous conduit à la définition

de l'impasse dynamique7

(15) Im p _ Liq _ dyn ( t ,

T )= E [D p ( t , T) + t T

PN ;( s ) × S ( s , T

)ds-j- E [D a ( t ,

T) + fT PN *a(

s ) × S ( s , T )

dsj, t

p a

Où *

PN a (resp. PN p ) sont

les éléments de productions nouvelles anticipées dont

on

*

souhaite tenir compte dans l'impasse (productions nouvelles qui

elles mêmes s'écouleront).

II.2 La notion d'écoulement en taux

Le taux d'intérêt de marché qui doit

être appliqué dans le futur constitue un aléa pour les

besoins ou les excédents de liquidité. En effet, nous ne

disposons pas des valeurs des taux de marché futurs. Pourtant il est

important pour une banque d'avoir une vision claire de ses résultats

futurs ainsi que les facteurs qui les influencent.

Dans la suite nous montrerons comment les taux

d'intérêt interviennent à travers la

rémunération reçue ou versée par la banque ainsi

que sur l'impasse en liquidité. Mais avant cela, définissons ce

que nous entendons par marge d'intérêt de la banque.

II.2.1 La marge d'intérêt

La marge d'intérêt est définie par

(16) M( t )= ED ( t ) ×

R :tock ( t) - D p ( t

) × R ftock( t)

a p

où Rsi tock ( t

)désigne le taux de rémunération (versé ou

reçu) du poste i du bilan à la date t. Avec une

vision à long terme, on peut se poser la question de savoir : Vue

d'aujourd'hui, que vaudra la marge à une date future T ? On

obtient la formule suivante :

(17) ( , )

M t T = E D a ( t , T

) × R :tock ( t , T) - E D

p ( t , T ) × R

ftock( t , T)

a p

Mais la formule précédente n'est pas exacte car

il faut prendre en compte dans la projection, le fait que l'impasse en

liquidité pourra être replacée ou refinancée (en

fonction de son signe).

Paul Demey et al. [2003] proposent la formule suivante :

7 Cf. Paul Demey et al. [2003], Introduction à

la gestion actif-passif bancaire, page 33

Modélisation de l'écoulement des

dépôts à vue : Cas des banques commerciales du

Cameroun

a

(18) ( , )

M t T = ( , ) × ( , ) - D t T R t T

p

D t T R t T ( , ) × ( , ) - D t T

( , ) - D t T r

( , ) ×

a strock p stock a p T

a p a p

Où rT désigne le taux de replacement ou

de refinancement instantané.

De cette formule, on remarque que l'encours de chacun des postes

ainsi que les taux client doivent être projetés dans le futur.

II.2.2 L'impasse en taux

L'impasse de taux mesure l'impact d'une variation de taux

d'intérêt sur la marge d'intérêt. (Grégory

GHIEU [2003]). Pour l'évaluer, il suffit donc de dériver

partiellement la marge d'intérêt par rapport au taux choisi. On a

la formule suivante :

? M t

( )

(19) Im _ ( )

p taux t = (pour un impasse en taux court)

? r t

L'impasse en taux représente en fait la variable qu'on

cherche à annuler lorsqu'on parle de couverture de la marge

d'intérêt contre le risque de taux. (Grégory GHIEU

[2003]).

Dans ce chapitre nous avons d'abord défini

l'activité de la banque à travers son bilan simplifié et

son compte de résultat, ensuite la présentation des risques

bancaires nous a permis de voir que dans ses multiples activités, la

banque fait face à des risques qu'elle doit pouvoir gérer afin

d'assurer sa pérennité. Les risques les plus rencontrés

sont les risques de liquidité et de taux d'intérêt. Enfin,

le concept d'écoulement est apparu nécessaire pour une gestion

plus efficace de ces risques.

Dans la suite nous ferons une revue de la littérature sur

les modèles de dépôts à

vue.

Modélisation de l'écoulement des

dépôts à vue : Cas des banques commerciales du

Cameroun

LES MODÈLES DE DÉPÔTS A

VUE

Nous avons décrit dans le chapitre

précédent les concepts de base nécessaires pour

appréhender la modélisation. Par exemple nous avons

constaté que le concept d'écoulement est nécessaire

à la construction des impasses en liquidité et en taux, de

même qu'à la gestion de certains risques du point de vue du

comité de Bâle. L'hypothèse simplificatrice

d'écoulement déterministe, c'est-à-dire indépendant

des taux d'intérêt, permet de considérer les impasses comme

des indicateurs de risque. Cette hypothèse est la règle dans la

pratique courante de la gestion actif/passif. Mais parfois, dans de nombreux

cas il est difficile de considérer que les écoulements sont

indépendants des taux.

Avant de procéder à la présentation des

modèles de dépôts à vue, il est essentiel de passer

en revue les généralités concernant la modélisation

des écoulements, qui nous permettront de présenter les

contraintes que doivent satisfaire les modèles d'écoulement.

SECTION I : Généralités sur la

modélisation des écoulements

Certaines contraintes doivent être satisfaites lors de

la modélisation des écoulements. Mais, il arrive parfois que

certaines de ces contraintes soient très fortes et amènent

à se limiter à des modèles très simples.

I.1 Les variables explicatives de l'écoulement

selon DEMEY, FRACHOT, RIBOULET

DEMEY, FRACHOT et RIBOULET en 2003, dans leur livre

introduction à la gestion actif/passif, évoquent des

variables pouvant agir sur l'écoulement d'un produit. Il s'agit des

variables de niveau client, des variables de niveau produit et des variables

macroéconomiques.

Pour les variables de niveau client telles l'âge, la

catégorie socioprofessionnelle, et la situation familiale d'un individu,

on ne les retrouve pas souvent dans le système d'information de la

gestion Actif/passif. Même si ces variables peuvent avoir de

Modélisation de l'écoulement des

dépôts à vue : Cas des banques commerciales du

Cameroun

l'influence par exemple sur le comportement de remboursement

anticipé d'un prêt immobilier, ou sur le comportement

d'épargne du client, il n'est pas aisé de les utiliser dans la

pratique.

Pour les variables de niveau produit, elles

sont souvent utilisées dans les systèmes d'information ALM. Elles

regroupent les taux de rémunération des comptes, la date de

génération du produit, le mode d'amortissement (prêt

à la clientèle), le positionnement du produit dans l'offre

commerciale de la banque, le mode d'utilisation du produit par le client

(facilité de caisse, découvert, crédit de