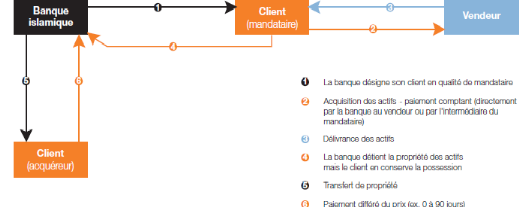

3-5-3. Murabaha

La Murabaha est contrat de vente, entre un vendeur et un

acheteur, par lequel ce dernier achète les biens requis par un acheteur

et les lui revend à un prix majoré. Les bénéfices

(marge bénéficiaire) et la période de remboursement

(versements échelonnés en général) sont

précisés dans un contrat initial. Cela permet à un client

d'acquérir un bien sans contracter un emprunt avec

intérêt. Les conditions de vente telles que la marge

bénéficiaire pour le vendeur ou les détails de

remboursement des échéances sont prédéfinies entre

les différentes parties.

Principe de Murabaha Herbert Smith (2009), le guide de la

finance islamique

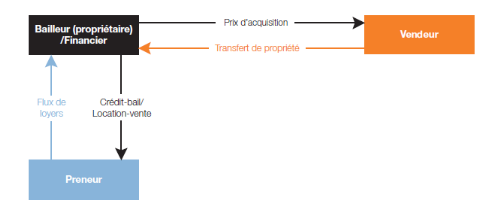

3-5-4. Ijara

L'Ijara est un mode de financement à moyen terme par

lequel la banque achète des machines et des équipements puis en

transfère l'usufruit au bénéficiaire pour une

période durant laquelle elle conserve le titre de

propriété de ces biens. L'Ijara est l'équivalent

du contrat crédit-bail. Toutefois, il y a quelques

différences qu'il convient de souligner. Ce qui le diffère du

crédit bail, c'est l'absence de pénalité en cas de non

paiement mensuel ou en cas de retard car les pénalités qui

surviendraient pour ces motifs seraient considérées comme des

intérêts, or la finance islamique réfute ce

procédé. Les conditions de contrat sont

prédéfinies, en cas de modification d'une des conditions,

même avec l'accord des deux parties, un nouveau contrat doit être

réalisé avec les nouvelles conditions.

Principe d'Ijara, Herbert Smith Herbert Smith (2009), le

guide de la finance islamique

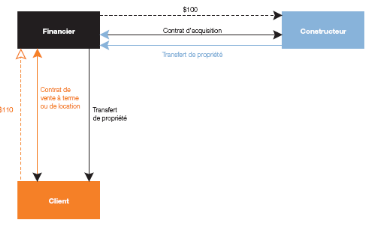

3-5-5. Istisna

L'Istisna est un moyen de financement progressif. C'est un

contrat de fabrication (ou de construction) au terme duquel le participant

(vendeur) accepte de fournir à l'acheteur, dans un certain délai

et à un prix convenu, des biens spécifiés après

leur fabrication (construction) conformément au cahier des charges. En

effet, le vendeur s'engage à fournir dans un délai précis

et à un prix convenu préalablement le bien immobilier selon les

conditions émises lors de l'élaboration des cahiers de charges.

En contrepartie, l'acheteur s'engage à payer le vendeur en fonction de

l'avancée des travaux.

Principie d'Istisna, Herbert Smith (2009), le guide de la

finance islamique

3-5-6. Sukuk

Le Sukuk est l'équivalent islamique d'une obligation

où l'intérêt devient un profit prévu à

l'avance à risque quasi-nul. Cette forme d'obligation est

particulièrement utilisée pour les financements immobiliers.

Le Sukuk permet de rémunérer un placement en

évitant l'usage de l'intérêt. L'investisseur possède

une part de propriété dans un actif sous-jacent. En

échange, celle-ci lui assure un revenu. Pour cela, la

société émettrice doit repérer les actifs

destinés à la vente afin de les proposer aux investisseurs

Sukuk. Cette opération se réalise avec l'intervention d'une

société ad Hoc. Les investisseurs percevront alors l'usufruit de

ces actifs en fonction du prorata de leur investissement. Les risques de cette

opération sont partagés. Les investisseurs supportent les risques

de crédit de l'émetteur et les risques liés aux actifs

sont supportés par la société ad Hoc. La

particularité des Sukuk est qu'elles peuvent être cotées et

notées en fonction du marché cible.

|