3.2.2. Théorie des options et décision

d'investissement:

Dans l'analyse traditionnelle des investissements, un projet

ou un nouvel investissement doit être accepté seulement si la

rentabilité obtenue est supérieure au coût du capital. Dans

le cadre des cash-flows actualisés, cela se traduit par l'acceptation

des projets ayant une VAN positive. La limite de cette approche est qu'elle

omet de prendre en compte toutes les options associées aux projets

d'investissement. Dans cette section, nous analysons trois types d'options qui

sont souvent retrouvés dans les projets. Le premier concerne l'option de

remettre un projet, notamment lorsque l'entreprise a des droits exclusifs sur

lui. Le deuxième est l'option d'étendre un projet pour produire

un nouveau produit ou entrer dans un nouveau marché dans le futur.

Enfin, le troisième est l'option d'abandonner un projet si les

cash-flows réalisés ne correspondent pas à ceux

anticipés.

A. L'option de délai d'un

projet:

Les projets d'investissement sont généralement

analysés sur la base des cash-flows anticipés et du taux

d'actualisation ; la valeur actuelle nette (VAN) estimée sur cette base

constitue le critère d'acceptabilité ou non du projet. Cependant,

les cash-flows et le taux d'actualisation changent au cours du temps et donc la

VAN aussi. Ainsi, un projet qui dégage aujourd'hui une VAN

négative peut offrir une VAN positive dans le futur.

Dans une situation de concurrence parfaite où les

entreprises ne possèdent pas d'avantages spécifiques sur leurs

concurrents, concernant la réalisation des projets, le fait que la VAN

puisse être positive n'a pas beaucoup d'impact. Dans une situation

où un projet ne peut être réalisé que par une

entreprise, du fait de l'existence de restrictions légales ou de

barrières à l'entrée, les changements possibles de la VAN,

au cours du temps, lui confèrent les caractéristiques d'une

option d'achat.

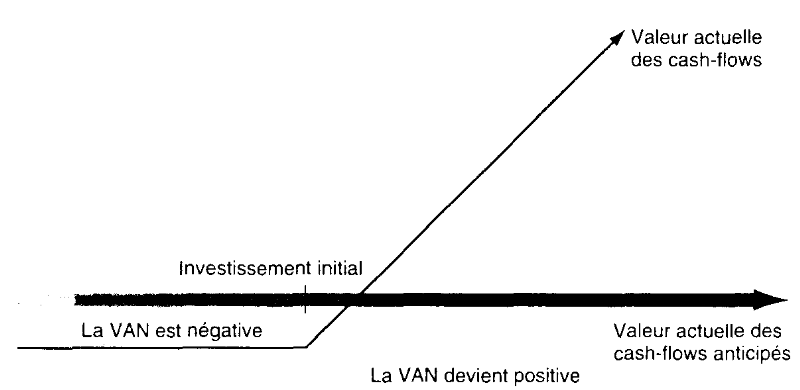

VAN= V - X

Supposons qu'un projet requiert une somme initiale de X

et que la valeur actuelle des cash-flows sécrétés par

l'investissement est aujourd'hui de V. La VAN de ce projet n'est rien

d'autre alors que la différence entre ces deux sommes :

Supposons maintenant que l'entreprise a des droits exclusifs

sur le projet pendant les n années à venir et que la valeur

actuelle des cash-flows peut changer au cours du temps du fait des variations

dans la valeur des cash-flows ou dans le taux d'actualisation. Le projet peut

donc avoir aujourd'hui une VAN négative mais il reste un bon projet si

l'entreprise remet le projet à plus tard. Si V

représente alors la valeur actuelle des cash-flows (qui peuvent

changer au cours du temps), la règle de décision du projet est

donnée par :

· Si V > X le projet est

accepté : il a une VAN positive

· Si V < X le projet est

refusé : il a une VAN négative

· Si l'entreprise ne réalise pas le projet pendant

sa durée de vie, cette décision élimine la création

de cash-flows additionnels et l'entreprise perd ce qu'elle a investi dans

l'achat de l'exclusivité du projet. Cette situation est

représentée dans le graphique ci-dessus où il est

supposé que l'entreprise détient jusqu'à

l'échéance les droits d'exclusivité.

Notons que ce graphique correspond à celui d'une option

d'achat, l'actif sous-jacent est le projet ; le prix d'exercice est le montant

nécessaire à la naissance du projet et la durée de vie de

l'option est la période pendant laquelle l'entreprise a des droits

exclusifs sur le projet. La valeur actuelle des cash-flows du projet et sa

variance anticipée correspondent à la valeur et à la

variance de l'actif sous-jacent.

B. L'option d'extension d'un projet:

La réalisation de certains investissements permet aux

entreprises d'envisager d'autres investissements ou d'entrer sur d'autres

marchés dans le futur. Dans ces cas, il est possible d'envisager les

projets initiaux comme des options permettant aux entreprises d'investir dans

d'autres projets, cette option ayant bien évidemment un prix. Il est

également possible, dans ces cas, qu'une entreprise accepte un projet

initial à VAN négative si elle anticipe qu'il

générera des projets futurs à VAN positive.

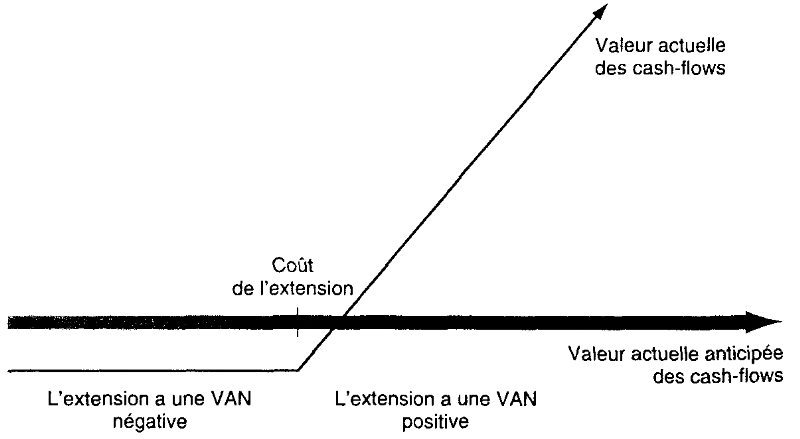

L'option d'extension peut être évaluée

lors de l'analyse du projet initial. Supposons que le projet initial donnera

à l'entreprise les droits d'investir et d'exploiter un nouveau projet

dans le futur. Soit V la valeur actuelle anticipée des cash-flows du

futur projet, et X l'investissement nécessaire pour ce projet.

L'entreprise dispose d'un certain laps de temps pour prendre sa décision

de réaliser ou non le futur projet. Enfin, le futur projet n'est

envisageable que si le projet initial est réalisé. Le

bénéfice retiré de cette option est illustré dans

le graphique ci-dessous.

À l'expiration de la période de

réflexion, l'entreprise développera le futur projet si la VAN

anticipée des cash-flows excède, à cette date, le

coût de l'extension dudit projet.

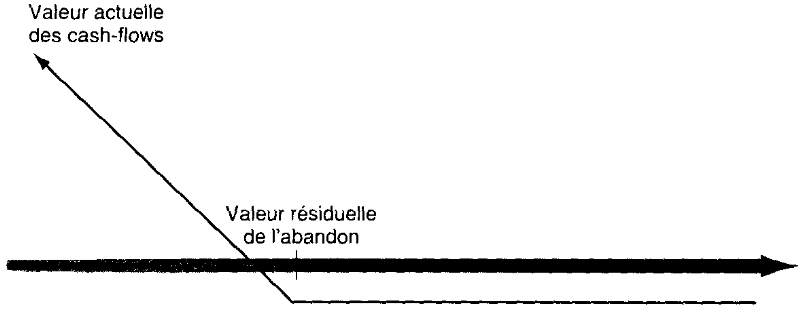

C. L'option d'abandon d'un projet:

Lors de la réalisation de nouveaux projets, le risque

principal pour les entreprises est que ceux-ci ne sécrètent pas

les bénéfices escomptés. L'option d'abandon d'un projet

permet d'évaluer la possibilité qu'un projet ne rapporte pas le

bénéfice attendu, spécialement pour les projets avec un

fort potentiel de pertes. Dans cette section, nous examinons la valeur de cette

option d'abandon et ses déterminants.

Le modèle d'évaluation des options procure un

moyen général d'estimer la valeur de l'abandon d'un projet. Soit

V, la valeur d'un projet poursuivi jusqu'à la fin de sa durée de

vie, et L, la valeur de liquidation ou d'abandon du projet et estimé au

même moment. Si le projet a encore n années de vie, la

valeur de continuer le projet peut être comparée à la

valeur de liquidation. Si la valeur de continuer le projet est

supérieure, le projet doit être poursuivi ; si la valeur de

liquidation est plus élevée, le détenteur de l'option

d'abandon doit considérer la possibilité de l'abandonner. Le

bénéfice de cette option peut s'écrire de la

manière suivante :

Bénéfice de l'option d'abandon =0 si

V>L

= L-V

si V<ou=L

Le bénéfice obtenu par l'option d'abandon,

représenté dans le graphique ci-dessous, est en fonction du cours

anticipé de l'action. À la différence des deux

premières options, l'option d'abandon prend les caractéristiques

d'une option de vente (put).

![]()

Cette première partie a porté essentiellement

sur la nature des options et sur le mode de fonctionnement du

marché des options. Pour le profane, ce point de départ

constitue la base grâce à laquelle il pourra édifier

ses stratégies d'investissement en options.

L'analyse dans cette partie a mis en évidence le

rôle crucial qu'on peut faire jouer aux options dans un portefeuille de

valeurs mobilières ainsi que dans les décisions

financières de l'entreprise.

Afin d'utiliser les options à bon escient,

l'investisseur doit cependant acquérir une connaissance approfondie des

diverses stratégies d'investissement en options et comprendre les

multiples répercussions que peuvent avoir ces stratégies sur le

portefeuille.

C'est ce que nous nous proposons d'examiner à la

deuxième partie en se focalisant sur les options dans le portefeuille et

avec comme sous-jacent les actions.

![]()

Différents motifs conduisent les opérateurs

à recourir aux options. Certains d'entre eux les utilisent pour un

objectif de couverture. Les stratégies élaborées visent

alors à protéger la valeur d'un titre, d'un actif ou d'un

portefeuille contre les risques de variation des prix.

D'autres opérateurs recourent aux options pour un

motif de spéculation. Dans ce cas, les acheteurs et les vendeurs mettent

en place des stratégies sans détenir l'actif support et

négocient des options en fonction de leurs anticipations quant à

l'évolution probable des prix des actifs sous-jacents.

Certains opérateurs, enfin, mettent en oeuvre des

stratégies à base d'options pour profiter des distorsions

temporaires de prix dans le cadre d'opérations d'arbitrage.

L'utilisation d'une option ou d'une combinaison d'options

répond ainsi à trois motifs : la couverture, l'arbitrage ou la

spéculation. La diversité des stratégies s'explique par

les besoins des opérateurs en matière de gestion des risques

financiers.

Les études de Cox et Ross (1976) montrent que les

options accroissent l'efficience des marchés en augmentant les

opportunités d'investissement des agents économiques. Les

études de Leland (1980,1985), Bookstaber et Clark (1983), Trennpohl

(1982), Madan et Carr (1997), parmi beaucoup d'autres, indiquent que les

options constituent une forme d'assurance contre les risques financiers.

Merlon, Scholes et Gladstein (1978), Madan et Carr (1997)

constatent que les stratégies couvertes d'options réduisent le

risque et la rentabilité. Le risque d'un portefeuille d'options demeure

toutefois supérieur à celui d'un portefeuille d'actions. Ces

études indiquent qu'environ 85 % des options sont utilisées dans

un objectif te couverture.

Cette partie présente les spécificités et

analyse les caractéristiques des différentes stratégies

utilisant les options et leurs actifs sous-jacents. Il est implicitement

supposé dans les développements de cette partie que les options

ont pour actifs sous-jacents des actions et qu'elles portent sur des

quantités standardisées de titres, variables en fonction des

spécificités des marchés. Cette quotité est

généralement de 10 pour le marché des options de Paris et

de 100 pour celui du Chicago Board Options Exchange.

![]()

Les profils «à expiration» fournissent aux

opérateurs actifs un cadre de référence indispensable

à la compréhension générale et au suivi quotidien

de leurs positions. D'autant plus que, on l'a vu à la première

partie, lorsque le temps passe la courbe de valeur se rapproche du profil

à expiration jusqu'à s'y confondre le dernier jour. Le profil

à expiration est «l'enveloppe» des profils avant

l'échéance.

Nous considérons dans cette partie que la plupart des

positions prises par les opérateurs sont conservées

jusqu'à expiration.

Nous avons vu que le gain net de l'acheteur et du vendeur d'un

CALL, ou d'un PUT, à expiration dépend du prix d'exercice, de la

valeur que prendra l'actif sous-jacent à l'expiration et du prix de

l'option au moment de l'ouverture de la position. Donc toute prise de position

suppose d'abord :

· une anticipation concernant l'évolution du

marché en général et celle d'actifs particuliers (à

l'aide d'analyses techniques ou fondamentales, ...) et du temps

nécessaire pour sa réalisation;

· le choix d'une stratégie qui procure un profit

si l'anticipation faite se réalise, et limite les pertes sinon. Ce choix

implique la sélection d'une échéance et d'un prix

d'exercice.

Parce que les opérateurs ont le choix entre

différents prix d'exercice et différentes

échéances, les options leur permettent de concevoir des

stratégies plus complexes que celles qui consistent à ne

spéculer qu'à la hausse ou la baisse des cours (seules

possibilités offertes par les achats ou ventes d'actifs cotés au

comptant ou à terme).

Par achats et ventes simultanées de différentes

options, il devient possible de spéculer sur des variations du cours de

l'actif sous-jacent à l'intérieur d'une ou plusieurs plages de

cours, ou sur la volatilité de l'actif sous-jacent. Il est aussi

possible de construire des stratégies qui fournissent un profil de gain

net taillé sur mesure.

Notre objectif dans ce chapitre est de présenter les

stratégies spéculatives tes plus traditionnelles, construites

à partir de combinaisons d'options négociées sur le

même actif sous-jacent, sur la base d'anticipations concernant soit

l'évolution de son cours soit celle de sa volatilité.

Nous présentons dans une première section les

stratégies élémentaires d'achats ou ventes «nus»

de CALLs ou de PUTs ; dans une deuxième section les stratégies

d'écart, stratégies moins risquées construites par achats

et ventes simultanés de CALLs (ou de PUTs) de prix d'exercice ou

d'échéances différents, adaptées à la

spéculation sur la volatilité. Sauf mention expresse, nous

ignorons les frais de transactions, les appels de marge, les dividendes, et

l'impact de la fiscalité. La date d'expiration est supposée

coïncider avec la date du règlement.

![]()

Une stratégie élémentaire consiste

à acheter ou à vendre une action, un actif, un indice, un

portefeuille ou une option sans investir dans un second actif.

L'opérateur achète une option d'achat lorsqu'il

anticipe une hausse du prix de l'actif support. Lorsqu'il anticipe une baisse

de la valeur du sous-jacent, il vend une option d'achat. L'opérateur

achète une option de vente lorsqu'il anticipe une baisse du prix du

sous-jacent. Il vend une option de vente lorsqu'il anticipe une hausse du prix

de l'actif support.

L'option achetée (vendue) est à la parité

on à la monnaie (at thé money) lorsque la valeur de

l'actif support est égale, ou pratiquement égale, au prix

d'exercice. Elle est dans la monnaie (m thé money) lorsque le

prix du sous-jacent est supérieur (inférieur) au prix d'exercice

pour une option d'achat (une option de vente). L'option achetée (vendue)

est en dehors de la monnaie (ont of thé money) lorsque le prix

de l'actif support est inférieur (supérieur) au prix d'exercice

pour une option d'achat (une option de vente).

|